Résumés

Résumé

Cet article porte sur l’étude de la dynamique concurrentielle d’un marché composé de concurrents monopoints et propose d’apporter un regard nouveau sur la notion de retenue mutuelle, habituellement analysée entre concurrents multipoints. L’article examine le marché de la téléphonie mobile en Algérie autour du lancement de la 3G, un événement majeur censé stimuler la concurrence, en mobilisant les séquences stratégiques multidimensionnelles comme cadre d’analyse. Les résultats montrent une désescalade de l’affrontement concurrentiel suite au lancement de la 3G et ainsi l’émergence de la retenue mutuelle entre concurrents monopoints. Ils permettent également d’expliquer les facteurs et mécanismes associés à cette dernière.

Mots-clés :

- Retenue mutuelle,

- concurrents monopoints,

- libéralisation,

- séquences stratégiques multidimensionnelles

Abstract

This paper investigates mutual forbearance as a rivalrous mode in a sector with single-market competitors. For this purpose, we use multidimensional strategic sequences as a theoretical lens to analyze the evolution of competitive interactions in the Algerian mobile telecommunications sector following the introduction of third-generation wireless mobile telecommunications technology (3G), an event expected to stimulate competition. The findings show a de-escalation of competitive aggressiveness after the 3G introduction and reveal the existence of mutual forbearance among single-market competitors. This paper discusses the factors and mechanisms of mutual forbearance in sectors with single-market competitors.

Keywords:

- Mutual forbearance,

- single-market competitors,

- deregulation,

- multidimensional strategic sequences

Resumen

Este artículo investiga la tolerancia mutua como un modo rival en un sector con competidores en el mercado único. Para este propósito, utilizamos las secuencias estratégicas multidimensionales como lente teórico para analizar la evolución de las interacciones competitivas en el sector de las telecomunicaciones móviles de Argelia tras la introducción de la tercera generación de tecnología de telecomunicaciones móviles inalámbricas (3G), un evento que supuestamente estimula la competencia. Los resultados muestran una disminución de la agresividad competitiva tras la introducción de la 3G y revelan la existencia de tolerancia mutua entre los competidores del mercado único. El documento analiza los factores y mecanismos de tolerancia mutua en los mercados con empresas de mercado único.

Palabras clave:

- Tolerancia mutua,

- competidores del mercado único,

- desregulación,

- secuencias estratégicas multidimensionales

Corps de l’article

Le courant de la dynamique concurrentielle occupe une place singulière au sein de la recherche en management stratégique (Dumez & Jeunemaître, 2005; Hsieh & Vermeulen, 2014; Cartier et al., 2018; Kilduff, 2019; Bensebaa, 2021). Contrairement aux courants traditionnels qui s’intéressent à la concurrence en tant que telle, le courant de la dynamique concurrentielle examine les logiques d’actions et de réactions entre concurrents, de manière longitudinale et multi-niveaux (Chen & Miller, 2012, 2014). En effet, ce courant analyse de manière interactive les stratégies concurrentielles des entreprises en s’intéressant à la dyade actions-réactions entre concurrents ainsi qu’à leurs évolutions et conséquences pour la performance des entreprises et la structure du marché. Le courant de la dynamique concurrentielle offre ainsi une compréhension fine des modes d’interactions entre concurrents, dont celui dit de la retenue mutuelle.

La retenue mutuelle désigne une forme de coopération ou d’arrangement tacite entre entreprises qui se traduit par une clémence dans leur dynamique concurrentielle afin d’éviter des cycles d’escalade de l’agressivité concurrentielle (Jayachandran et al., 1999; Greve 2008). Il s’agit d’une forme d’interaction distincte de la collusion (entente illégale entre concurrents qui échangent, directement et délibérément, des informations et coordonnent leurs actions) et qui se caractérise par l’absence de communication directe entre concurrents et par des mouvements (actions et réactions) basés sur des signaux opaques indirectement tirés du marché (Buckley & De Mattos, 2021). Fondamentalement, la retenue mutuelle résulte d’un processus d’apprentissage entre concurrents. Leurs interactions répétées leur permettent de collecter des informations, d’apprendre les uns sur les autres (type, circonstances et résultats des actions stratégiques) et, in fine, de stabiliser la concurrence en évitant l’affrontement (Greve, 2008; Dumez & Jeunemaître, 2009). En effet, l’apprentissage ou la familiarité entre concurrents est plus important en présence de multiples points de contact dans le temps (résultat d’une longue histoire d’interactions entre concurrents sur un seul marché) ou dans l’espace suite à une concurrence simultanée sur différents marchés (Boeker et al., 1997; Ghertman & Guedri, 2012; Kilduff, 2019).

Bien que la retenue mutuelle ait fait l’objet de nombreux travaux, ces derniers ont essentiellement porté sur les marchés de type multipoints et restent silencieux au sujet des marchés de type monopoints. Un marché monopoint se caractérise par la présence de concurrents monopoints, c’est-à-dire des entreprises qui se rencontrent sur un même et unique marché. Il se distingue ainsi d’un marché multipoint où des concurrents sont en compétition sur plusieurs marchés (produit ou/et zone géographique), à l’instar des acteurs de la cosmétique ou de l’automobile qui rivalisent dans différentes catégories de produits et zones géographiques.

Notre recherche s’attèle à l’analyse de la retenue mutuelle dans le cadre d’interactions entre concurrents sur les marchés monopoints et présente un intérêt théorique et pratique. D’un point de vue théorique, cette recherche répond aux récents appels pour des travaux sur la retenue mutuelle entre concurrents monopoints opérant dans des économies en développement et en cours de libéralisation (Haveman & Nonnemaker, 2000; Greve, 2008; Guth et al., 2016; Chuang et al., 2017; Bensebaa, 2021). En effet, la clarification du lien entre retenue mutuelle et libéralisation de marché est cruciale car les travaux existants sont non concluants (Cateura, 2009; Zhang & Round, 2009, 2011; Baum et al., 2016). D’un point de vue pratique, la compréhension de la retenue mutuelle sur des marchés de type monopoints est essentielle pour les entreprises qui y opèrent ou souhaitent s’y développer ainsi que pour les régulateurs qui tentent de favoriser la compétition et lutter contre des pratiques collusives. L’objectif de cet article est donc de montrer la pertinence et l’intérêt d’étendre l’analyse de la retenue mutuelle à la compétition entre concurrents monopoints par l’examen empirique de la dynamique actions-réactions stratégiques sur un marché récemment libéralisé.

Pour répondre à cet objectif, une étude de cas approfondie du marché Algérien des télécommunications a été menée. Plus précisément, nous avons mené une analyse qualitative de l’évolution de la dynamique concurrentielle autour du lancement de la 3G, un événement censé lancer la concurrence sur ce marché, en mobilisant les séquences stratégiques multidimensionnelles comme cadre d’analyse. Ce dernier permet d’étudier les actions et réactions stratégiques de manière longitudinale et à travers plusieurs dimensions pour mettre en évidence l’émergence de la retenue mutuelle.

L’article présente (1) une revue de littérature sur la retenue mutuelle, (2) le cadre d’analyse mobilisé, (3) la démarche méthodologique et le terrain de recherche, (4) les résultats obtenus et (5) la discussion des implications de ces derniers avant de conclure (6) par une présentation des limites et pistes pour des recherches futures.

Revue de littérature

La retenue mutuelle désigne une situation concurrentielle où les entreprises refusent de se prendre des parts de marché les unes aux autres via des actions agressives, afin d’éviter des représailles et stabiliser la concurrence (Greve, 2008). Inspirée de la sociologie et de l’économie, la retenue mutuelle est un mode d’interaction concurrentielle qui repose sur trois fondements. D’abord, la retenue mutuelle est plus susceptible d’émerger dans des marchés oligopolistiques où les entreprises sont conscientes de leur interdépendance stratégique et imitent rapidement les mouvements de leurs concurrents en vue de maintenir une parité concurrentielle (Yu et al., 2009). Ensuite, la retenue mutuelle repose sur l’hypothèse selon laquelle la multiplicité ou la fréquence des contacts entre concurrents favorise la familiarité ou l’apprentissage entre eux et donc la détectabilité des actions (Jayachandran et al., 1999). Cet apprentissage peut résulter aussi bien de contacts récurrents sur un seul point (concurrents historiques sur un seul marché) que sur plusieurs points (concurrents historiques sur plusieurs marchés en parallèle). Enfin, la retenue mutuelle repose sur une hypothèse de similarité ou d’équivalence des capacités de réaction des concurrents ce qui renforce le risque de représailles et favorise la dissuasion (Chuang et al., 2017). Par ailleurs, ces trois hypothèses sont interdépendantes. D’une part, une forte concentration facilite la détectabilité des actions et l’apprentissage alors qu’une faible concentration rend difficiles la détection et l’interprétation des actions des concurrents. D’autre part, la familiarité est une condition nécessaire mais insuffisante pour l’émergence de la retenue mutuelle car les acteurs doivent également être capables de riposter pour pouvoir dissuader les actions agressives des concurrents.

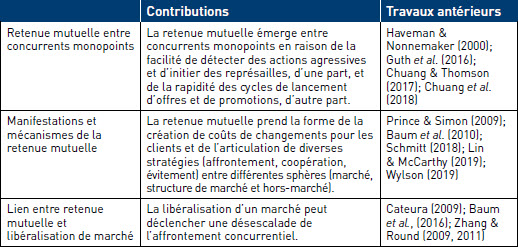

La retenue mutuelle a fait l’objet de nombreux travaux en management stratégique. Le tableau 1 offre une synthèse non exhaustive de ces travaux.

Tableau 1

Principaux travaux sur la retenue mutuelle (RM)

L’analyse de l’évolution de la littérature sur la retenue mutuelle fait ressortir deux vagues de travaux. Une première s’est attachée à la vérification empirique de la notion de retenue mutuelle et à la mise en évidence de ses effets. Les recherches visant la vérification de l’hypothèse de retenue mutuelle sont contrastées avec des travaux qui la rejettent (Alexander, 1985; Mester, 1988; Sandler, 1988) et d’autres qui la confirment en montrant ses effets en termes de renforcement du pouvoir de marché, d’augmentation des revenus ou encore de baisse des niveaux d’entrée et de sortie du marché (Evans & Kessides, 1994; Gimeno & Woo, 1996, 1999; Baum & Korn, 1996, 1999). Une deuxième vague de travaux a exploré les facteurs de contingence internes et externes de la retenue mutuelle. S’agissant des facteurs internes, les auteurs suggèrent et montrent que le recours des entreprises à la retenue mutuelle requiert des systèmes et capacités organisationnels permettant la détection d’actions agressives et l’engagement d’actions de riposte (Golden & Ma, 2003; Greve, 2008; Chuang & Thomson, 2017). Pour ce qui est des facteurs externes, des auteurs montrent que l’émergence de la retenue mutuelle entre concurrents varie en fonction de leur niveau de contact marché. Ghertman & Guedri (2012) montrent que la retenue mutuelle émerge à de faibles niveaux de contacts multimarchés en raison d’une dynamique d’apprentissage plus temporelle que spatiale. Selon eux, une longue histoire d’interactions entre concurrents peut augmenter la familiarité et la reconnaissance de la dépendance mutuelle et déclencher une dynamique d’abstention mutuelle même à de faibles niveaux de contacts multimarchés[1]. Dans la même veine, Chuang et al. (2018) suggèrent une relation curvilinéaire entre retenue mutuelle et niveau de contacts et montrent que la retenue mutuelle est moins susceptible d’apparaître à un niveau élevé de contacts multimarchés entre concurrents car l’interaction sur un très grand nombre de marchés rend difficiles la surveillance, l’apprentissage et la riposte aux agressions concurrentielles. Pris ensemble, ces travaux montrent que la retenue mutuelle émerge même à de faibles niveaux de contacts multimarchés car l’apprentissage et la dissuasion sont plus faciles à manager par les entreprises.

Si la littérature sur la retenue mutuelle a fait l’objet de développements considérables, elle présente néanmoins des limites empiriques et conceptuelles. D’un point de vue empirique, les travaux ont essentiellement pour champ d’observation le territoire américain et les économies développées (Seong-Young, 2019). D’un point de vue conceptuel, la littérature s’est penchée de manière quasi-exclusive sur le cas des entreprises multimarchés. En effet, de nombreux auteurs pointent la focalisation de la littérature sur la compétition entre concurrents multimarchés et appellent à des travaux sur le cas des concurrents monopoints (Haveman & Nonnemaker 2000; Greve, 2008; Guth et al., 2016; Chuang & Thomson, 2017; Chuang et al., 2018). Ainsi, Greve (2008, p.246) suggère « qu’il existe des opportunités claires pour développer la théorie en considérant des concurrents multipoints et des concurrents monopoints[2] ».

Notre recherche répond à ces appels en analysant la retenue mutuelle entre concurrents monopoints qui a été peu analysée dans ce type de contexte. D’une part, certains auteurs ont analysé la retenue mutuelle dans le cadre de marchés hybrides, caractérisés par un mix de concurrents monopoints et d’autres multipoints ou multimarchés. Haveman & Nonnemaker (2000) ont ainsi montré que la retenue mutuelle entre entreprises multimarchés a des implications pour les entreprises monomarchés car ces dernières profitent également de l’adoucissement de la compétition entre les premières. Cependant, Chuang & Thomson (2017) arrivent à des conclusions contraires et montrent que la retenue mutuelle entre concurrents multimarchés ne bénéficie pas aux entreprises monomarchés qui observent, au contraire, une détérioration de leurs parts de marché. Cet impact négatif s’explique par le fait que les concurrents multimarchés redéploient les efforts et ressources épargnés grâce à la retenue mutuelle pour rivaliser intensément contre les concurrents monopoints (Chuang & Thomson, 2017). D’autre part, Guth et al. (2016) ont réalisé une étude expérimentale pour tester l’hypothèse de retenue mutuelle dans différents marchés. Plus précisément, ils formulent l’hypothèse d’existence d’une retenue mutuelle plus importante sur des marchés avec des concurrents multipoints que sur des marchés avec des concurrents monopoints. Contrairement à ces prédictions, les résultats de l’expérience montrent que les entreprises multimarchés se retiennent moins que celles qui sont en concurrence monopoint. En d’autres termes, la retenue mutuelle est plus importante entre concurrents monopoints qu’entre concurrents multipoints. Les résultats de Guth et al. (2016) montrent clairement l’existence de la retenue mutuelle sur un marché de type mono avec des concurrents monopoints. Cependant, ils méritent d’être approfondis par des études empiriques pour comprendre la retenue mutuelle en contexte « réel » et, plus important, de mettre en évidence les facteurs expliquant son émergence sur un marché avec des concurrents monopoints.

Notre recherche vise à compléter ces travaux en explorant empiriquement la retenue mutuelle entre concurrents monopoints sur un marché récemment libéralisé au sein d’une économie en développement. Ce contexte de recherche est pertinent pour trois raisons. Premièrement, les travaux antérieurs ont étudié des marchés déjà libéralisés à l’exception de Cateura (2009), Zhang & Round (2009, 2011) et Baum et al. (2016) qui se sont intéressés à des marchés récemment libéralisés. Deuxièmement, l’étude de la retenue mutuelle sur un marché récemment libéralisé permet de mieux saisir la relation complexe entre retenue mutuelle et (dé) régulation de marché puisque les travaux existants apportent des résultats contrastés. Certains travaux n’ont pas validé l’hypothèse de retenue mutuelle après libéralisation en montrant une intensification de la concurrence (Zhang & Round, 2009, 2011) alors que d’autres l’ont confirmé en montrant une désescalade de l’affrontement concurrentiel après libéralisation (Cateura, 2009; Baum et al., 2016). Troisièmement, la littérature sur la retenue mutuelle et la dynamique concurrentielle plus globalement s’est largement penchée sur les entreprises évoluant dans des pays développés et « gagnerait à accorder son attention à celles opérant dans les pays en développement » (Bensebaa, 2021 p.15). En conséquence, notre recherche a pour objectif de compléter ces travaux en analysant la retenue mutuelle dans le cas d’une concurrence monopoint par l’examen empirique de la dynamique actions-réactions stratégiques sur un marché récemment libéralisé d’une économie en développement.

Les SSMD comme cadre d’analyse

Afin d’étudier la retenue mutuelle dans un secteur récemment libéralisé entre concurrents monopoints, nous mobilisons les séquences stratégiques multidimensionnelles (SSMD) comme cadre d’analyse. Développé par Dumez & Jeunemaître (2005), il s’agit d’un cadre d’analyse particulièrement pertinent pour l’étude de la dynamique concurrentielle dans la mesure où il permet une compréhension fine des stratégies des entreprises articulant concurrence (affrontement) et coopération. Bien plus, il permet de comprendre l’évolution de la dynamique concurrentielle aussi bien d’un point de vue temporel que dimensionnel.

D’un point de vue temporel, les séquences stratégiques représentent « des successions dans le temps d’actions et de réactions stratégiques de firmes opérant sur un marché ou plusieurs marchés » (Dumez & Jeunemaître, 2005 p.27). D’un point de vue dimensionnel, elles tiennent compte des stratégies simultanées à l’intérieur du marché, sur le marché et hors-marché. En effet, Dumez & Jeunemaître (2005) distinguent trois types de stratégies. Tout d’abord, les stratégies dites « marché » permettant d’agir à l’intérieur d’un marché en termes de quantité et de gamme de produits, de prix et d’innovation. Ensuite, les stratégies de « définition du marché » permettant d’agir sur la structure du marché (ex. barrières, partenariats, fusions et acquisitions, etc.) et ses contours géographiques (ex. internationalisation) ou/et économiques (ex. combiner l’offre principale du marché à celle d’un autre marché). Enfin, les stratégies dites « hors-marché » qui se produisent en dehors du marché afin d’influencer ce dernier via des actions auprès d’outsiders (forces légales, politiques et sociales). Ce type de stratégie « hors-marché » a été initialement introduit et conceptualisé par Baron (1995) afin d’attirer l’attention des chercheurs sur les stratégies qu’une entreprise peut engager auprès d’acteurs non-marché (clients, fournisseurs, concurrents, etc.) pour améliorer sa performance.

L’analyse des stratégies sur ces trois dimensions permet de mettre en évidence les choix d’arbitrage des entreprises entre recherche d’un avantage concurrentiel via affrontement et aversion au risque à travers la coopération ou l’évitement (Koenig, 1996; Dumez & Jeunemaître, 2005; Jeunemaître et al., 2018). Les SSMD ont été mobilisées comme cadre d’analyse par certains travaux pour l’étude de la dynamique concurrentielle dans différentes industries : cimenterie (Dumez & Jeunemaître, 2005), électricité (Cateura, 2009) ou transport ferroviaire (Lehiany & Chiambaretto, 2015). À l’instar de ces travaux, nous mobilisons les SSMD comme cadre d’analyse pour l’étude de la retenue mutuelle entre concurrents monopoints. Ce cadre est pertinent pour notre recherche car comme l’expliquent Dumez & Jeunemaître (2005), les SSMD sont appropriées pour l’étude « des successions dans le temps d’actions et de réactions stratégiques de firmes opérant sur un marché ou plusieurs marchés ». De plus, la démarche de narration analytique préconisée par ces auteurs permet de mettre en lumière les périodes critiques qui ponctuent la dynamique concurrentielle. Plus globalement, la mobilisation des SSMD pour l’étude de la retenue mutuelle permet de dépasser une limite majeure des travaux existants qui se focalisent largement sur les mouvements (actions et réactions) marché et négligent les stratégies « hors-marché » et celles visant à altérer la structure de marché (Roy & Leroy, 2011; Chuang & Thomson, 2017).

Notre recherche mobilise les SSMD comme un cadre d’analyse original pour mettre en évidence et expliquer l’émergence de la retenue mutuelle dans un marché récemment libéralisé entre concurrents monopoints.

Méthodologie et terrain de recherche

Terrain de recherche

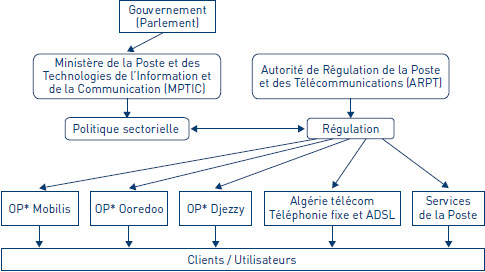

Nous avons retenu comme terrain de recherche le marché algérien des télécommunications et plus précisément celui de la téléphonie mobile entre 2011 et 2015. Ce dernier a été libéralisé en 2003 avec pour principal objectif d’y introduire et stimuler la concurrence. La promulgation de l’article 1er de la loi 2000-03 a induit trois grands changements : 1) la séparation des activités de la poste et des télécommunications, 2) la création d’une autorité indépendante pour la régulation sectorielle (ARPT) et 3) l’ouverture du marché de la téléphonie mobile à la concurrence.

Le marché a ainsi connu une régénération de la concurrence qui s’est traduite par l’entrée sur le marché de deux opérateurs privés (Djezzy et Ooredoo) qui sont venus concurrencer l’opérateur historique (Mobilis). Il est important de préciser que les trois opérateurs ont pour unique point de contact le marché de la téléphonie mobile algérien et ne sont pas collectivement présents ni en concurrence sur d’autres produits/marchés/pays. Nous avons vérifié l’absence de liens entre les trois concurrents sur deux plans : produit et présence géographique. D’un point de vue produit, il n’existe aucune concurrence sur d’autres marchés car seul le marché de la téléphonie mobile a été ouvert à la concurrence alors que celui de la téléphonie fixe reste sous le contrôle de l’acteur historique Algérie Télécom. En effet, la libéralisation concerne uniquement la téléphonie mobile et non la téléphonie fixe. D’un point de vue géographique, deux des trois concurrents sont présents sur le seul marché algérien alors que le troisième est présent dans de nombreux pays. La figure 1 résume la configuration du secteur après sa libéralisation.

Figure 1

Configuration du secteur des télécommunications

Ce terrain de recherche est de ce fait pertinent pour l’étude de l’évolution des comportements stratégiques entre acteurs dans un environnement concurrentiel incertain en raison de sa libéralisation. Les comportements étudiés sont relatifs à un évènement important : l’arrivée de la 3G. En effet, ce dernier a été considéré par les médias et spécialistes nationaux et internationaux comme étant le plus marquant et le plus attendu après la réforme de libéralisation du marché. Si le lancement effectif a été annoncé en 2012, les premiers tests ont été réalisés en 2004, faisant entrer le pays dans le club des dix derniers marchés à ne pas disposer de la 3G (Jeune Afrique, 2013; Le Figaro, 2013). D’un point de vue méthodologique, nous nous sommes intéressés aussi bien à l’introduction et au lancement de la 3G qu’aux actions et réactions multidimensionnelles qui lui sont associées (stratégies marché, stratégies de définition de marché, stratégies hors-marché). Cela nous a permis d’analyser la dynamique concurrentielle entre 2011 et 2015 en termes d’actions-réactions et de comprendre les motivations de celles-ci.

Méthodologie de la recherche

Nous avons mené une recherche qualitative de type étude de cas approfondie dans une perspective longitudinale à visée compréhensive. L’étude de cas est adaptée à des questions de recherche de type « pourquoi ? » et/ou « comment ? » (Yin, 2003). Sa visée compréhensive permet de saisir et d’expliquer les intentions et modalités d’actions et d’interactions des agents (Dumez, 2021). Elle est particulièrement recommandée pour l’étude de la dynamique concurrentielle en raison de la nature complexe de cette dernière. En mobilisant différents points de vue et sources de données, l’étude de cas a l’avantage de fournir une riche description des pratiques des entreprises et de leur contexte pour comprendre les raisons et formes d’interdépendance des actions des concurrents ainsi que leurs conséquences sur la dynamique concurrentielle (Hopkins, 2003; Ketchen et al., 2004; Chen & Miller, 2012). En procédant ainsi, ce design méthodologique permet de dépasser les limites des méthodes quantitatives généralement utilisées, et notamment leur incapacité à capter les détails et mécanismes sous-jacents aux mouvements stratégiques.

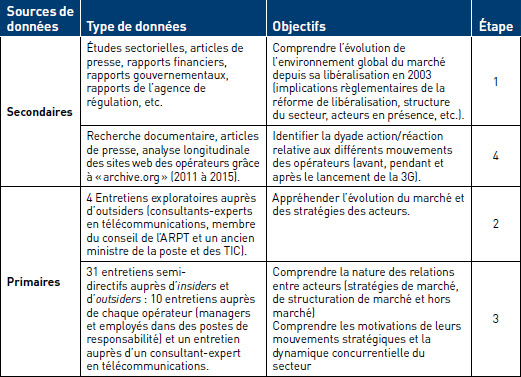

Collecte des données

Les données ont été collectées en utilisant des sources primaires et secondaires (cf. tableau 2). D’une part, des données primaires ont été collectées en conduisant plus d’une trentaine d’entretiens semi-directifs auprès de différents acteurs du secteur des télécommunications. Ces entretiens, d’une durée comprise entre 1 et 2 heures, ont été réalisés entre 2011 et 2015. La diversification des profils des personnes interviewées (insiders et outsiders) nous a permis de collecter des données à différents niveaux pour obtenir des perspectives diverses et complémentaires. En procédant ainsi, nous avons tenté d’éliminer les biais liés à la gestion des impressions et au sense-making rétrospectif (Graebner et al., 2012). D’autre part, des données secondaires ont été recueillies grâce à une recherche documentaire (rapports de l’agence de régulation, études sectorielles, articles de presse, rapports financiers, etc.). Le recours à des sources secondaires variées nous a permis d’obtenir des données triangulées sur les trois dimensions : marché, structuration de marché et hors-marché (Eisenhardt & Graebner, 2007).

Il est important de préciser que les différentes données ont été utilisées de manière séquentielle suivant plusieurs étapes, comme indiqué dans le tableau 2. Ainsi, les données secondaires ont été utilisées dans un premier temps pour comprendre l’évolution globale du marché depuis sa libéralisation et dans un deuxième temps pour recouper et vérifier l’exactitude des informations collectées lors des entretiens. De la même manière, les entretiens ont été conduits d’abord dans une optique exploratoire auprès d’outsiders (consultants et acteurs publics) et ensuite auprès d’insiders (les opérateurs eux-mêmes) et d’outsiders (consultants) afin de comprendre et recouper les informations relatives aux motivations et modalités de mouvements (actions ou réactions) des acteurs.

Tableau 2

Construction et usage du matériel empirique

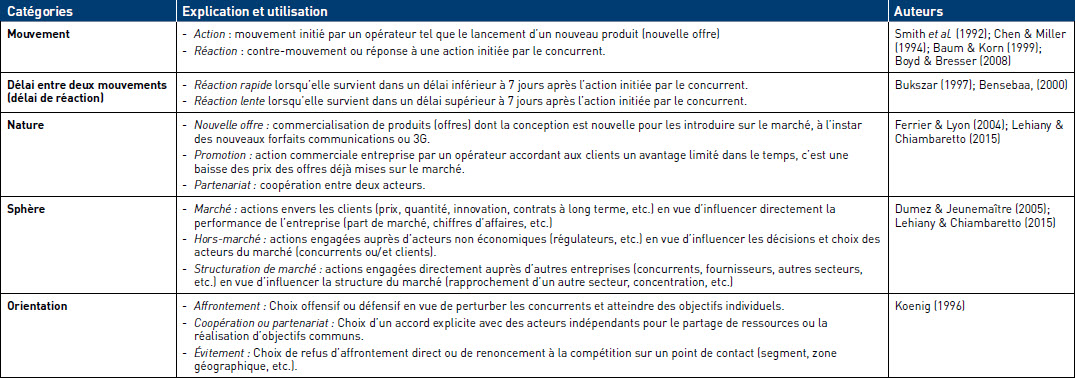

Analyse des données

L’ensemble du matériel empirique a fait l’objet d’un codage thématique selon des catégories analytiques (Miles & Huberman, 2003). Ces dernières sont issues des travaux antérieurs en vue d’étudier les actions et réactions qui façonnent la dynamique concurrentielle (cf. tableau 3). Elles portent sur les mouvements stratégiques (actions/réactions), le délai entre mouvements ou délai de réaction (réaction rapide ou lente), la nature du mouvement (nouvelle offre, promotion, partenariat), la sphère de son déploiement (marché, hors-marché, structure du marché) et enfin l’orientation visée par le mouvement (affrontement, coopération, évitement).

Tableau 3

Catégories analytiques utilisées dans l’étude

Pour une analyse fine de la dynamique concurrentielle, nous avons mené une analyse de contenu en deux temps. Dans un premier temps, nous avons identifié et comptabilisé l’ensemble des mouvements des trois opérateurs de 2011 à 2015, soit deux ans avant et deux ans après le lancement de la 3G en 2013. Ces mouvements concernent à la fois les offres relatives à la 3G (nouvelles offres et promotions) et celles qui ne le sont pas (i.e les offres GSM avant et après lancement de la 3G). Tous les mouvements recensés ont été analysés de manière chronologique afin de déterminer s’il s’agit d’une action ou d’une réaction. Pour cela, nous nous sommes appuyés sur les travaux antérieurs sur la dynamique concurrentielle (Smith et al.,1992; Chen & Miller,1994; Baum & Korn, 1999; Boyd & Bresser, 2008). Ainsi, une action est considérée comme un mouvement initié par un acteur en premier lieu (first mover) sous forme d’introduction d’une nouveauté sur le marché (dans notre cas, il s’agit d’une nouvelle offre ou nouvelle promotion) alors que la réaction représente un contre-mouvement ou une réponse des concurrents à l’action initiée. En ce sens, une analyse du contenu des différents mouvements a été établie en utilisant le critère de « nouveauté » pour identifier toutes les actions initiées par les opérateurs puis les réponses des concurrents pour identifier les réactions. Cette analyse de contenu a été synthétisée à l’aide d’une frise chronologique des mouvements concurrentiels (cf. figure 2). En outre, elle a permis d’appréhender la nature, la sphère et l’orientation de ces derniers.

Au-delà de l’identification des actions et réactions des opérateurs, la frise chronologique nous a permis d’analyser l’évolution de la tendance des mouvements (nombre d’actions et réactions) ainsi que les délais de réaction avant et après le lancement de la 3G. En complément de la frise chronologique, les entretiens et les articles de presse ont permis de confirmer la typologie de ces mouvements et de repérer les actions de type « partenariat » et de type « juridique ».

Dans un deuxième temps, les informations obtenues via entretiens, complétées et vérifiées par la recherche documentaire, nous ont permis de comprendre les logiques des stratégies des concurrents sur les trois dimensions : marché, hors-marché et structuration du marché. Grâce à ces analyses, nous avons pu saisir la dynamique concurrentielle du secteur avant et après lancement de la 3G et définir les SSMD au sens de Dumez & Jeunemaître (2005). Pour rendre compte de celles-ci, nous empruntons la démarche de narration analytique recommandée par ces auteurs.

Figure 2

Frise chronologique des mouvements identifiés

Résultats

Décembre 2012, l’ARPT annonce le lancement de la 3G et entame l’attribution de licences d’exploitation aux trois opérateurs. Cette annonce intervient dans un contexte concurrentiel tendu comme l’explique un consultant du secteur « Il y avait une forte concurrence au niveau des prix… Ils essayaient tous de réagir rapidement dès qu’il y’en a un qui lance de nouvelles offres ou qui baisse ses prix ». Concernant la 3G, la concurrence entre acteurs s’annonçait féroce comme en témoignent les dépenses publicitaires des trois opérateurs avant même l’attribution des licences définitives. Ainsi, Mobilis s’est offert l’ancienne star mondiale du football Diego Maradonna tandis qu’Ooredoo a fait appel au triple ballon d’or Lionel Messi.

La 3G est lancé effectivement en décembre 2013, d’abord par Mobilis et ensuite par Ooredoo quelques jours après. En revanche, Djezzy n’a pu déployer la 3G qu’en juillet 2014 en raison d’une interdiction de transfert des devises vers l’étranger et donc une incapacité à se procurer les équipements nécessaires. Selon un ancien ministre de la Poste et des TIC « Djezzy a eu un contentieux avec la Banque d’Algérie. Il lui été interdit de transférer ses avoirs vers l’étranger, c’est ce qui l’a empêché d’accéder au marché de la 3G puisque les opérateurs doivent prouver qu’ils n’ont aucun contentieux avec les institutions pour se voir octroyer les licences 3G ». La situation s’est dénoué fin 2013 lorsque l’opérateur a reçu une approbation exceptionnelle pour effectuer des paiements vers l’étranger et importer des équipements dédiés à la 3G.

Dans ce qui suit, nous discutons la dynamique des mouvements stratégiques sur le marché, le hors-marché et sur la structure du marché.

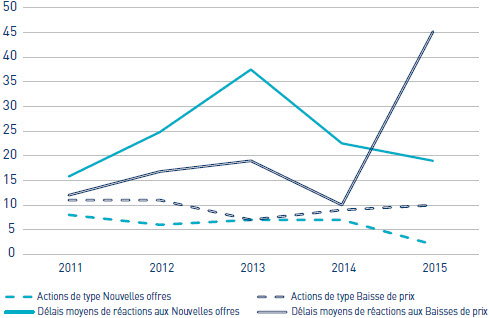

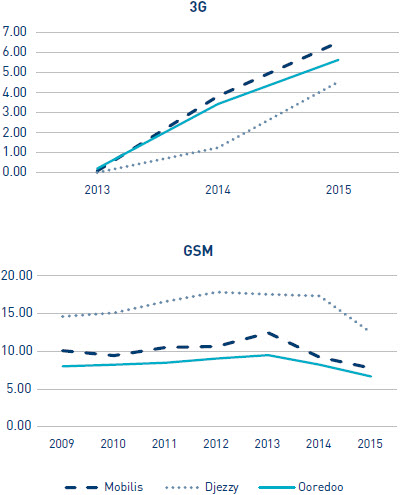

Mouvements stratégiques sur le marché

Lors du lancement 3G, les deux acteurs Ooredoo et Mobilis ont adopté des stratégies différentes. Mobilis a mis sur le marché une offre beaucoup plus large en proposant plusieurs formules prépayées (journalières, hebdomadaires et mensuelles) et abonnements (environ une dizaine en fonction de la durée et des caractéristiques : voix, visio, etc.). Pour sa part, Ooredoo a opté pour une simplification de son offre permettant à ses abonnés de passer de la 2G à la 3G sans frais et au même prix. Cependant, le lancement de la 3G n’a pas déclenché une véritable dynamique concurrentielle sur le marché. Plus précisément, nous avons constaté que la dynamique concurrentielle associée au lancement de la 3G a été relativement moins intense par rapport à la période de pré-lancement (2011-2012) et a été suivie par une tendance globale de diminution du nombre de mouvements stratégiques, de rallongement des délais de réaction et d’adoption de stratégies visant à créer des coûts de changement pour les clients. Le graphique 1 montre l’évolution des actions ou mouvements des concurrents (lancement de nouvelles offres et promotions) ainsi que le délai moyen ou la fréquence des réactions en nombre de jours entre 2011 et 2015, soit deux ans avant et deux ans après le lancement de la 3G.

D’une part, l’analyse de l’évolution des actions sur la période étudiée (notamment après l’introduction de la 3G) montre clairement une diminution de l’intensité concurrentielle entre les acteurs du marché. En effet, le nombre d’actions (nouvelles offres et promotions) est passé de 19 en 2011 à 14 lors du lancement de la 3G en 2013, à 16 en 2014 et à seulement 12 en 2015. A noter que la croissance du nombre d’actions observée entre 2013 et 2014 est essentiellement attribuée au lancement de la 3G par le troisième concurrent Djezzy. Ce dernier a obtenu fin 2013 une approbation exceptionnelle pour effectuer des paiements vers l’étranger et a ainsi importé les équipements nécessaires au déploiement de la 3G pour la lancer en juillet 2014. Le directeur commercial de Djezzy nous a expliqué sa stratégie de rattrapage « Pour rattraper notre retard, nous avons lancé un important programme pour le développement de nos points de ventes… Nous prévoyons d’ouvrir plus de 300 boutiques sur les deux années à venir ». Cependant, l’intensité concurrentielle sur le marché a globalement diminué l’année suivante si l’on compare à la période pré-lancement de la 3G. De surcroît, la dynamique concurrentielle semble molle sur la période 2013-2015 si on isole les mouvements (actions et réactions) relatifs à la 3G (offres et promotions associées) dans la mesure où seulement 14 actions ont été identifiées entre 2013 et 2015 (5 en 2013, 6 en 2014 et uniquement 3 en 2015). Il convient également de préciser que seul l’acteur Ooredoo a été à l’origine de neuf des quatorze mouvements relatifs à la 3G entre 2013 et 2015 alors que ses deux concurrents ont été beaucoup moins dynamiques (2 mouvements pour Mobilis et 3 pour Djezzy). Dans l’ensemble, la diminution du nombre d’actions de lancement de nouvelles offres et de baisses des prix indique clairement une diminution de la concurrence entre les acteurs du marché malgré l’introduction de la 3G, censée la relancer.

D’autre part, l’analyse des délais de réaction aux mouvements des concurrents confirme cette tendance de désescalade concurrentielle. En effet, ces délais ont été rallongés de manière considérable par rapport à 2011 et 2012. Ainsi, le délai moyen de réaction est passé de 1,9 jours en 2011 pour le lancement d’une nouvelle offre et 1 jour pour une action de baisse de prix à respectivement 5,3 et 2,7 jours en 2013. Si le lancement de la 3G par le troisième concurrent Djezzy a légèrement raccourci ces délais en 2014 (3,2 jours pour la réaction au lancement de nouvelles offres et 1,1 pour la réaction à une baisse de prix), on peut tout de même constater un rallongement des délais de réaction en 2015 au point de dépasser ceux de l’année de lancement de la 3G. Le rallongement des délais de réaction, aussi bien aux actions de lancement de nouvelles offres que de baisse des prix, confirme la réduction de l’intensité concurrentielle entre les acteurs du marché et l’émergence d’une véritable retenue mutuelle entre eux.

graphique 1

Évolution des mouvements et des délais de réactions entre 2011 et 2015

Au-delà de cette analyse quantifiée des mouvements des acteurs sur le marché, une analyse plus qualitative de leurs actions stratégiques a permis de mettre en évidence deux points indiquant une véritable volonté d’évitement et de diminution de l’intensité concurrentielle. Tout d’abord, certains acteurs ont évité l’affrontement sur la clientèle B2C en étant moins actifs sur ce segment et en s’orientant vers des clients B2B. C’est notamment le cas de Mobilis qui a signé d’importants contrats avec des organisations et entreprises publiques en vue de leur fournir des services créateurs de valeur sur la base de la 3G (réseau VPN pour l’échange de données en temps réel entre sites, filiales, etc.). Les autres concurrents n’ont pas réagi à ce mouvement. En ce qui concerne la clientèle B2C, les acteurs du marché ont tenté d’atténuer l’intensité concurrentielle en créant pour leurs clients des effets « lock-in » à travers l’adoption de nouvelles stratégies en matière d’offres lors du lancement de la 3G. Le graphique 2 montre l’évolution de la part des abonnés par rapport au nombre de clients de chaque opérateur sur la période 2011-2015[3].

Ainsi, des offres ont été conçues pour créer des effets de réseaux au sein du parc d’abonnés de chaque opérateur[4]. Ces offres incluent des services gratuits (sms et appels) vers d’autres clients du même opérateur ce qui augmente la valeur perçue des offres et du réseau de chaque opérateur pour ses clients. Cette stratégie vise ainsi la création d’externalités ou effets de réseaux directs pour élargir la base clientèle de chaque opérateur. Par ailleurs, ces acteurs ont mis l’accent sur la commercialisation des abonnements afin de créer des coûts de changement à leurs clients et les dissuader de migrer vers les concurrents en cas de baisse des prix. En procédant ainsi, les opérateurs tentent de retenir leurs clients et limiter leur mobilité qui représente une véritable source d’intensité concurrentielle. Ces stratégies en matière d’offres montrent clairement une volonté d’évitement de la concurrence sur les prix et de diminution de l’intensité concurrentielle sur le marché.

Pour résumer, l’évolution des mouvements stratégiques montre une véritable diminution de l’intensité concurrentielle sur le marché après le lancement de la 3G, aussi bien en termes quantitatifs que qualitatifs. En outre, ces mouvements stratégiques sur le marché sont à mettre en perspective avec les stratégies « hors-marché ».

Attaques et contre-attaques sur le « hors-marché »

Pour rappel, la 3G a été lancée par Mobilis suivi d’Ooredoo, quelques jours après, et enfin par Djezzy. L’avantage du premier entrant est considérable pour Mobilis. En effet, il a eu le choix des territoires qu’il considère rentables pour le lancement de la 3G ainsi qu’une exclusivité sur ces derniers pendant un an. Ce lancement précoce par l’opérateur historique n’est pas fortuit car ce dernier a mobilisé ses relations avec l’autorité de régulation pour obtenir des informations relatives au lancement de la 3G et la proposer en premier. Deux verbatims expliquent le rôle de ces liens. Un consultant nous a indiqué que « l’opérateur historique entretenait un lien très étroit avec sa maison mère Algérie Télécom et l’ARPT. Il a eu des informations concernant le lancement de cette technologie sur le marché bien avant ses concurrents. C’est grâce à ça qu’il a pu déployer ses installations en premier et procéder au lancement de la 3G dès que l’ARPT l’a autorisé ». Dans la même veine, le Directeur commercial d’Ooredoo affirme « Avec un peu de recul et un peu plus d’expérience, je comprends comment on s’est fait doubler par Mobilis… Enfin, c’est une évidence. Même si le secteur a été libéralisé et même si on dit que cet opérateur est soi-disant indépendant et au même niveau que tous les autres, en fait pas du tout puisque quand il y a eu cette pseudo-séparation, ce sont les personnes qui travaillaient chez l’opérateur historique qui ont été mutées pour travailler à l’ARPT… il n’y a pas eu de renouvellement, donc ils ont gardé le même réseau ».

graphique 2

Évolution du nombre d’abonnés par type d’offres (en millions)

Cependant, cette stratégie hors-marché de Mobilis lors du lancement de la 3G a été contrecarrée par des stratégies marché d’Ooredoo (lancement de différentes offres et promotions). En effet, ce dernier totalisait plus de 200 000 abonnés 3G lors de la première année contre seulement 87 000 abonnés pour Mobilis.

Par ailleurs, le lancement de la 3G ne s’est pas fait dans les mêmes conditions pour les différents acteurs du marché. En effet, l’ARPT a imposé le 12 décembre 2013 aux opérateurs une règle de double numérotation pour permettre aux utilisateurs de bénéficier de la 3G[5]. Les opérateurs se trouvaient donc dans l’obligation de créer deux numéros distincts (deux cartes SIM) pour chaque client 3G et ont dû procéder à un système de facturation complexe. Selon le président du Conseil de l’ARPT, « cette procédure a été mise en place dans le but d’assurer de meilleures conditions pour le contrôle fiscal et comptable, pour que l’ARPT puisse déterminer les revenus et le nombre d’abonnés exact pour chaque type de licence GSM, 2G et 3G ». Cette décision a été prise dix jours après le lancement de la 3G par l’opérateur historique Mobilis et seulement deux jours avant le déploiement de la 3G par Ooredoo. Si ce dernier s’est retrouvé dans une situation compliquée quelques jours avant ce lancement, Mobilis n’a pas été contraint par cette procédure qu’il avait déjà mis en place dès le départ grâce aux informations obtenues via son réseau relationnel. Malgré les délais restreints, Ooredoo a réussi à développer une solution technique permettant de créer un deuxième numéro invisible pour les clients 3G. En conséquence, ces derniers pouvaient activer ce numéro en ligne sans se déplacer en agences. Le directeur adjoint du service marketing d’Ooredoo nous a expliqué l’importance de cette réaction face à la règle menaçante de double numérotation « L’option de la double numérotation et facturation risquait de casser le marché. Nous avons donc trouvé une solution informatique qui permet de différencier les comptabilités de la 2G et de la 3G… Il est dans l’intérêt du consommateur d’avoir un seul numéro et un seul abonnement pour la 3G et la voix et de ne pas l’obliger à s’encombrer avec deux téléphones… et c’est dans notre intérêt de satisfaire les besoins des consommateurs, d’autant plus que le marché de la 3G représente deux millions d’abonnés ».

La rapidité de réaction d’Ooredoo lui a ainsi permis d’enregistrer une augmentation de 26,33 % du nombre d’abonnés, une croissance qui s’est faite au détriment de Mobilis qui, sans la solution du numéro invisible pour les clients 3G, a vu certains de ses abonnés migrer vers son concurrent.

Face à cette situation, l’opérateur historique a décidé de déposer plainte le 22 décembre 2013 auprès de l’ARPT accusant son concurrent Ooredoo de non-respect du cahier des charges relatif au déploiement de la 3G. Un des consultants interviewés nous a décrit cette situation « Mobilis, vu qu’il ne pouvait pas le faire, impossible, il embête les autres et puis l’ARPT le soutient ». Pour sa part, Ooredoo répliquera quelques jours après en déposant plainte contre Mobilis pour dénoncer des pratiques de concurrence déloyale, de désinformation et de dénigrement. L’issue des deux plaintes sera en faveur de l’opérateur historique. En effet, Mobilis a eu gain de cause car l’ARPT a obligé Ooredoo à suivre la même procédure que son concurrent en établissant deux numéros distincts et visibles. Il n’y a cependant pas eu de suite pour la plainte d’Ooredoo contre Mobilis.

Cette stratégie a ainsi permis à Mobilis de gagner du temps pour se doter de la même solution technique qu’Ooredoo et la proposer à son tour à ses clients au moment du renoncement de l’ARPT, le 7 juillet 2014, à la règle de double numérotation.

L’affrontement « hors-marché » lors du lancement de la 3G s’est prolongé entre les deux acteurs pour porter sur la véracité de leurs stratégies publicitaires. L’opérateur historique a lancé une campagne publicitaire ambigüe mentionnant « Mobilis, réseau 3G classé n° 1 ». Interrogé sur cette mention, un consultant nous a cependant expliqué que « L’ARPT a permis aux opérateurs de choisir les wilayas où ils souhaiteraient exploiter leur 3G. Après étude de leurs offres, l’autorité a classé Mobilis en première position lui donnant par conséquent la priorité sur le choix de ses wilayas. C’est donc sur ce fait qu’est basée la mention de “réseau 3G classé numéro 1 » que le groupe national s’est octroyé le droit d’étaler un peu partout sur l’ensemble du pays. Ceci ne reflétant par conséquent en rien la qualité du réseau ». En l’absence de réaction de la part du régulateur, Ooredoo déposera plainte et gagnera cause contre son concurrent.

Les différentes manoeuvres observées lors du lancement de la 3G traduisent l’intensification de l’affrontement entre acteurs sur le « hors-marché ». En effet, l’action juridique auprès du régulateur a été considérée par les concurrents comme levier de réponse aux mouvements « engagés sur le marché ». Cependant, cette dynamique s’est éteinte sur les années suivantes, à savoir 2014 et 2015, où aucun mouvement n’a été détecté.

Mouvements stratégiques relatifs à la structure du marché

En parallèle aux mouvements « marché » et « hors-marché », les trois acteurs ont mis en oeuvre des stratégies pour agir sur la structure du marché et qui se reflètent par trois tendances. La première concerne une compétition « détendue » sur la base d’écosystèmes propres à chaque acteur. En effet, chacun des trois concurrents a noué des partenariats avec des acteurs locaux en vue de favoriser le développement d’applications mobiles. Ces dernières sont importantes pour les trois concurrents car apportent du contenu dont la consommation nécessite un accès Internet et donc une consommation de services de télécommunications. Le directeur exécutif stratégie d’Ooredoo explique le but de ces partenariats « en collaboration avec l’ANDPME, on a lancé notre incubateur et le projet “Start”… L’objectif essentiel est de créer un écosystème et une industrie du contenu “made in Algeria” basée sur l’intelligence et les compétences locales. C’est cette industrie du contenu qui va nous aider à répondre à la demande de nos clients en applications mobiles et ainsi enrichir et élargir le spectre d’usage du mobile ».

En conséquence, les trois acteurs ont tenté de favoriser le développement d’applications en s’alliant à un partenaire spécifique : Ooredoo avec l’Agence Nationale de Développement de la PME (ANDPME), Mobilis avec l’École nationale supérieure d’informatique (ENSI) et enfin Djezzy avec l’Agence Nationale de la Promotion des Parcs technologiques (ANPT).

Si ces partenariats laissent penser une véritable concurrence autour de la 3G, leur niveau d’engagement et rythme de mise en place indiquent qu’il s’agit d’une rivalité « détendue ». En effet, les partenariats ne sont pas identiques en ce qui concerne le niveau d’engagement : Ooredoo a mis en place un incubateur et un fonds d’investissement apportant conseil, formation et financement aux PME partenaires, alors que les partenariats initiés par Mobilis et Djezzy ont pris la forme d’événements temporaires de type « challenges d’innovation ». Par ailleurs, ces partenariats n’ont pas été déployés au même rythme : Ooredoo a mis en place son partenariat avec l’ANDPME avant même le lancement de la 3G alors que Mobilis et Djezzy ont initié les leurs après le lancement de la 3G.

La deuxième tendance concerne l’élargissement des circuits de distribution. En effet, les trois opérateurs ont mis en place des partenariats avec Algérie Poste pour la distribution de leurs offres via le réseau de ce dernier. Algérie Poste disposant d’un dense réseau d’agences couvrant l’ensemble du territoire algérien, ce type de partenariat de distribution est crucial pour atteindre les clients partout où les réseaux 3G sont déployés. Cependant, comme pour le développement des applications, les trois concurrents n’ont pas procédé de la même façon. Ooredoo a été le premier à initier ce partenariat avant le lancement de la 3G suivi de Djezzy un an après son lancement de la 3G et enfin Mobilis qui s’est allié à la poste deux ans après avoir lancé la 3G.

La troisième tendance concerne les accords entre concurrents eux-mêmes. En effet, pour la toute première fois, deux acteurs du marché ont noué un partenariat entre eux. Il s’agit de l’accord signé en 2014 entre Mobilis et Djezzy pour le partage des infrastructures réseaux.

Prises ensemble, les trois tendances traduisent une réelle volonté de structuration du marché autour d’une faible dynamique concurrentielle. En effet, le partage de ressources entre concurrents et la mise en place asynchrone de partenariats de développement d’application et de distribution montrent l’absence d’une volonté d’affrontement entre les trois concurrents. D’une part, le partage de ressources reflète une logique de coopération entre les acteurs du secteur et d’évitement d’une concurrence destructrice de valeur. D’autre part, la mise en place de partenariats inter-secteurs qui sont similaires (objectifs voire partenaires identiques) traduit une volonté des acteurs de structurer le marché de la même manière et l’absence de visions concurrentes de ce que serait le marché. De plus, cet alignement des logiques de structuration du marché s’est fait de manière décalée dans le temps et avec des niveaux d’engagement variés traduisant certes un mimétisme faible mais également une volonté d’évitement de l’affrontement. En conséquence, l’évolution des stratégies des acteurs en ce qui concerne la structure du marché confirme la tendance observée sur le marché, c’est-à-dire la diminution et l’évitement de l’intensité concurrentielle après le lancement de la 3G.

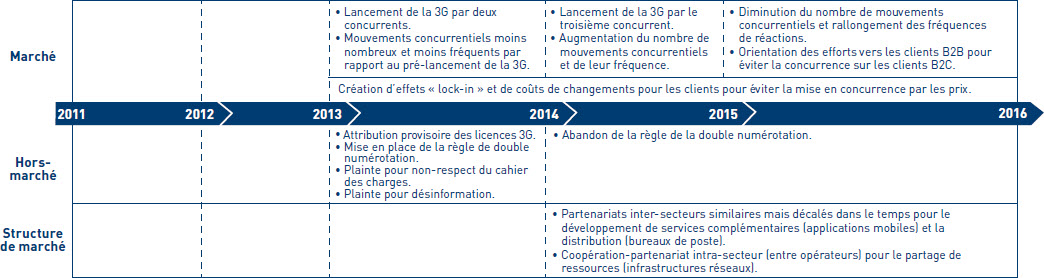

La figure 3 récapitule les SSMD et met en perspective les différentes évolutions qui caractérisent la dynamique concurrentielle du secteur étudié.

Figure 3

Séquences stratégiques multidimensionnelles appliquées au secteur

En somme, la mobilisation des SSMD comme grille d’analyse nous a permis de mettre en évidence l’évolution des actions (affrontement, coopération et évitement) sur les différentes dimensions (marché, hors-marché et structure du marché). L’annonce du lancement de la 3G a suscité au début de la période d’analyse des actions et réactions concurrentielles intenses et différenciées (en termes de prix et de qualité) entre les opérateurs. En effet, ce lancement a révélé une forme d’agressivité entre concurrents qui s’est traduite par : a) la mobilisation par l’opérateur historique de son capital social ou relationnel[6] en vue de maintenir sa position, b) le recours à un jeu de stratégies hors-marché entre l’opérateur historique Mobilis et Ooredoo, c) la réactivité d’Ooredoo aux règles émises tardivement par l’ARPT et, enfin, d) une intensification ponctuelle de la concurrence suite à l’arrivée de Djezzy. Cependant, cette dynamique concurrentielle est relativement moins importante que celle qui a caractérisée le marché avant le lancement de la 3G et s’est même essoufflée au fil du temps. En ce sens, une modération des comportements entre rivaux a été constatée et s’est traduite par : a) la diminution du nombre d’actions et réactions et le rallongement des délais de réaction, b) la création de coûts de changement pour les clients afin de minimiser leur pouvoir de mise en concurrence entre les acteurs du secteur et, enfin, c) des stratégies d’évitement et d’autres de coopération entre ces derniers.

C’est à travers ces interactions très modérées entre opérateurs que la retenue mutuelle a été observée dans une logique de désescalade de l’intensité concurrentielle. Cette transition rapide d’une concurrence intense et agressive vers une période de rationalisation des interactions concurrentielles et de non-agressivité entre opérateurs révèle l’émergence d’une retenue mutuelle dans ce contexte de concurrence monomarché. La section suivante discute les implications de nos résultats pour les travaux existants.

Discussion

Cette recherche s’est attelée à l’exploration de la retenue mutuelle entre concurrents monopoints dans le cas d’un secteur récemment libéralisé d’une économie en développement. Elle répond aux appels pour l’étude de la retenue mutuelle en dehors du contexte traditionnel de la concurrence multimarchés (Greve, 2008; Cateura, 2009; Baum et al., 2016; Guth et al., 2016; Chuang & Thomson, 2017; Chuang et al., 2018).

Il ressort de notre étude empirique que la retenue mutuelle est susceptible d’émerger dans le cadre d’une concurrence monomarché, y compris dans une période de libéralisation. Nos travaux contribuent à l’enrichissement du débat sur ce mode d’interaction concurrentielle à trois niveaux. Ces contributions sont récapitulées dans le tableau 4 et discutées ci-dessous.

Premièrement, nous complétons les travaux qui se sont intéressés à l’émergence de la retenue mutuelle comme mode relationnel en fonction du type de marché, et en particulier ceux dédiés à la compétition entre concurrents monopoints (Haveman & Nonnemaker 2000; Guth et al., 2016; Chuang & Thomson, 2017; Chuang et al., 2018). En effet, nos travaux apportent des preuves empiriques supplémentaires alignées avec les résultats de l’étude expérimentale menée par Guth et al. (2016) et qui ont constaté que la retenue mutuelle semblait plus importante entre concurrents monopoints qu’entre concurrents multimarchés. Ainsi, la mise en perspective de nos observations empiriques avec les résultats de travaux antérieurs nous permet d’apporter deux facteurs d’émergence de la retenue mutuelle entre concurrents monopoints. D’une part, la retenue mutuelle entre concurrents monopoints résulte d’un processus d’apprentissage temporel car la fréquence des actions et réactions devient une véritable source de familiarité et de connaissance mutuelle entre concurrents. En effet, le secteur étudié est caractérisé par de rapides cycles de lancement d’offres et de promotions rendant ainsi possibles des interactions répétées et des points de contacts nombreux. En d’autres termes, la retenue mutuelle émerge entre concurrents monopoints car la familiarité et l’apprentissage sont amplifiés par la compression des cycles d’action (lancement d’offres et promotions dans notre cas). Cette perspective est alignée avec les travaux qui ont montré que l’apprentissage temporel explique l’émergence de la retenue mutuelle dans des marchés à de faibles niveaux de concurrence multipoints (Ghertman & Guedri, 2012). D’autre part, la retenue mutuelle émerge entre concurrents monopoints car l’existence d’un unique point de contact facilite la détectabilité et l’interprétation de comportements des concurrents ainsi que la coordination d’actions de représailles en cas d’actions agressives. Cette explication est cohérente avec les résultats des travaux qui ont établi une relation curvilinéaire entre retenue mutuelle et niveau de contact entre concurrents (Chuang et al., 2018).

Tableau 4

Contributions théoriques

Deuxièmement, nos résultats contribuent aux travaux antérieurs qui se sont intéressés aux manifestations et mécanismes de la retenue mutuelle (Prince & Simon, 2009; Baum et al., 2010; Schmitt, 2018; Lin & McCarthy, 2019; Wylson, 2019). Ils rejoignent ces travaux en montrant que la retenue mutuelle se traduit par une diminution des actions sur les prix et le lancement de nouvelles offres de produits. Ils les enrichissent en soulignant que la retenue mutuelle s’appuie sur le recours aux stratégies de création de coûts de changement pour les clients afin de neutraliser leur pouvoir de mise en concurrence des acteurs du marché. Notre recherche se démarque également des travaux antérieurs par la prise en compte des mouvements relatifs au « marché », au « hors-marché » et à la « structure du marché » qui permettent de mettre en évidence les différentes sphères où la désescalade de l’affrontement concurrentiel émerge. Ainsi, nous avons montré que les acteurs peuvent recourir à des stratégies « hors-marché » pour neutraliser les actions « marché » des concurrents et raccourcir le délai des réactions à celles-ci (par exemple, plainte autour de la double numérotation). Ils peuvent également recourir à des stratégies de « structuration de marché » permettant d’adoucir l’affrontement concurrentiel (accord de partage de réseau). En cela, notre recherche répond aux appels des chercheurs invitant à mettre en perspective les actions de marché, juridiques et relationnelles entre concurrents (Roy & Leroy, 2011; Chuang & Thomson, 2017).

Troisièmement, notre recherche s’est appuyée sur l’étude d’un marché récemment libéralisé d’une économie en développement et a montré que la retenue mutuelle émerge dans ce type de contexte. Les travaux antérieurs apportaient des résultats non concluants en ce qui concerne le lien entre retenue mutuelle et dérégulation de marché. En montrant l’émergence d’une retenue mutuelle sur un marché récemment libéralisé, nos résultats vont dans le sens de ceux de Cateura (2009) et Baum et al. (2016) qui ont également constaté une désescalade de l’affrontement concurrentiel après libéralisation des marchés, dans un contexte spécifique d’une économie en développement. En outre, notre recherche répond aux récents appels pour des travaux sur les stratégies concurrentielles des entreprises opérant dans des économies en développement (Bensebaa, 2021).

Conclusion

L’objectif de cet article était d’apporter un regard nouveau sur la notion de retenue mutuelle. Il s’agissait plus précisément d’analyser ce mode d’interaction entre concurrents monopoints dans un secteur récemment libéralisé, en s’appuyant sur les SSMD comme cadre d’analyse. En procédant ainsi, cette recherche permet de tirer de multiples enseignements pour la littérature sur la retenue mutuelle comme discuté précédemment. Elle n’est cependant pas exempte de limites qui constituent autant de perspectives ouvertes pour des recherches futures. Tout d’abord, notre recherche a porté sur un seul marché (télécommunications), géographiquement défini (Algérie) et sur une période délimitée (2011-2015). Ensuite, la sensibilité du sujet ne nous a pas permis d’obtenir des données pour analyser les éventuels changements au niveau des systèmes et structures organisationnels des concurrents suite à la désescalade de la concurrence. Enfin, nous n’avons pas pu accéder à des données pour explorer d’autres facteurs pouvant expliquer la baisse de l’intensité concurrentielle (ressources et compétences, ententes délibérées, etc.)[7].

De nombreuses questions mériteraient des analyses approfondies. Notre recherche a mis en évidence l’émergence de la retenue mutuelle entre concurrents monopoints sans toutefois mettre en évidence les systèmes et structures organisationnels qui lui sont associés. Ces derniers méritent d’être analysés et comparés à ceux mis en place par des concurrents multimarchés. De même, notre recherche a montré que la création de coûts de changement pour les clients est une composante non négligeable de la retenue mutuelle et mérite d’être examinée par des recherches futures. Plus globalement, nous invitons les chercheurs à réinvestir l’analyse de la dynamique concurrentielle car les récentes évolutions (dé-globalisation des marchés, intensification de la convergence entre industries, etc.) offrent une opportunité pour apporter un regard nouveau sur les interactions entre concurrents et en saisir la complexité.

Parties annexes

Notes biographiques

Sihem Rouane est maître de conférences associée en Sciences de Gestion à Toulouse School of Management (Université Toulouse 1 Capitole), membre du laboratoire TSM Research. Ses recherches portent sur les stratégies concurrentielles et plus précisément sur la dynamique concurrentielle dans les industries de réseau. Elle étudie notamment l’articulation entre stratégies marché et stratégies hors-marché entre opérateurs de téléphonie mobiles.

Jamal-Eddine Azzam est Maître de conférences en Sciences de Gestion à Toulouse School of Management (Université Toulouse 1 Capitole) où il dirige le Master Management de l’Innovation. Il a été enseignant-chercheur aux universités de Nice-Sophia Antipolis et d’Aix-Marseille et chercheur invité à la Chaire de Management de l’Innovation et de la Technologie de l’ETH Zurich. Ses recherches portent sur la stratégie d’entreprise et le management de l’innovation et de la propriété intellectuelle.

Notes

-

[1]

Ce résultat est intéressant car il pointe l’importance de l’apprentissage temporel pour la compréhension de la retenue mutuelle alors que les autres travaux expliquent cette dernière par un apprentissage spatial ou inter-marchés.

-

[2]

« There are clear opportunities to develop the theory to encompass multiple actors and actors without contacts (such as single-market firms), and such theoretical work may yield additional empirical predictions that can be evaluated » (Greve, 2008, p. 246)

-

[3]

La baisse du nombre d’abonnés GSM observée sur 2014 et 2015 s’explique par deux éléments : la migration des clients vers la 3G et la désactivation des lignes relatives aux abonnés inactifs et non identifiés des trois opérateurs de téléphonie mobile.

-

[4]

Les effets de réseaux décrivent une situation où la valeur d’un produit pour un utilisateur augmente en fonction du nombre d’utilisateurs de ce dernier. Ils peuvent être directs, lorsque les utilisateurs appartiennent au même groupe comme c’est le cas d’un réseau télécom ou d’une application comme Whatsapp ou Skype, ou indirects, lorsque les utilisateurs appartiennent à des groupes différents à l’instar d’une application de covoiturage ou d’un site de commerce en ligne.

-

[5]

Décision n° 90/PC/ARPT/2013 du 12 Décembre 2013, relative aux modalités transitoires de numérotation spécifique à la licence pour l’établissement et l’exploitation d’un réseau public de télécommunications de troisième génération (3G) et la fourniture de services au public.

-

[6]

Par capital relationnel, nous entendons « the mechanisms with which an actor forms and governs relationships with other actors » (Mitchell, 2003, p.60).

-

[7]

Les auteurs tiennent à remercier très chaleureusement l’évaluateur numéro 2 pour cette suggestion.

Bibliographie

- Alexander, D.L. (1985). « An empirical test of the mutual forbearance hypothesis : The case of bank holding companies », Southern Economic Journal, Vol. 52, p. 122-140. https://doi.org/10.2307/1058909

- Anand J.; Mesquita L.F.; Vassolo R.S. (2009). « The dynamics of multimarket competition in exploration and exploitation activities », Academy of Management Journal, Vol. 52, p. 802-821. https://doi.org/10.5465/AMJ.2009.43670897

- Barnett, W.P. (1993). « Strategic deterrence among multipoint competitors », Industrial and Corporate Change, Vol. 2, p. 249-278. https://doi.org/10.1093/icc/2.2.249

- Baron, D.P. (1995). « Integrated Strategy : Market and Nonmarket Components », California Management Review, Vol. 37, p. 47-65. https://doi.org/10.2307/41165788

- Baum, J.A.C.; Bowers, A.; Mohanram, P. (2016). « Mutual Forbearance and competition among security analysts », Management Science, Vol. 62, p. 1610-1631. https://doi.org/10.1287/mnsc.2015.2205

- Baum, J.A.C.; Korn, H. (1999). « Dynamics of dyadic competitive interaction », Strategic Management Journal, Vol. 20, p. 251-278. https://doi.org/10.1002/(SICI)1097-0266(199903)20:3<251::AID-SMJ23>3.0.CO;2-H

- Baum, J.A.C.; Korn, H. (1996). « Competitive dynamics of interfirm rivalry », Academy of Management Journal, Vol. 39, p. 255-255. https://doi.org/10.2307/256781

- Bensebaa, F. (2021). La dynamique concurrentielle : Acteurs singuliers, stratégies plurielles, Editions Management et Société, 216 pages. https://doi.org/10.3917/ems.bense.2021.01

- Bensebaa, F. (2003). « La dynamique concurrentielle : défis analytiques et méthodologiques », Finance Contrôle Stratégie, Vol. 6, p. 5-38.

- Bensebaa, F. (2000). « Actions stratégiques et réactions des entreprises », M@n@gement, Vol. 3, p. 57-79. https://doi.org/10.3917/rsg.266.0053

- Boeker, W.; Goodstein, J.; Stephan, J.; Murmann, J.P. (1997). « Competition in a multimarket environment : The case of market exit », Organization Science, Vol. 8, p. 126-142. https://doi.org/10.1287/orsc.8.2.126

- Bowers A.H.; Greve H.R.; Mitsuhashi H.; Baum J.A. (2014). « Competitive parity, status disparity, and mutual forbearance : Securities analysts’ competition for investor attention », Academy of Management Journal, Vol. 57, p. 38-62. https://doi.org/10.5465/amj.2011.0818

- Boyd, J.L.; Bresser, R.K. (2008). « Performance implications of delayed competitive responses : evidence from the U.S. retail industry », Strategic Management Journal, Vol. 29, p. 1077-1096. https://doi.org/10.1002/smj.710

- Buckley, P.J.; De Mattos, C. (2021). « Understanding the processes underlying inter-firm collaboration : Mutual forbearance and the principle of congruity », British Journal of Management, Vol. 32, p. 20-39. https://doi.org/10.1111/1467-8551.12463

- Bukszar, Ed, (1997). « The Impact of Time Lags in Competitor Response on Competition », Revue Canadienne des Sciences de l’Administration, Vol. 14, p. 166-177. https://doi.org/10.1111/j.1936-4490.1997.tb00126.x

- Cartier M., Delacour H.; Liarte S. (2018). « Citius, Altius, Fortius : Red Queen Effect dans l’industrie des appareils photographiques numériques (1994-2011) », Management International, Vol. 23, p. 165-175. https://doi.org/10.7202/1066077ar

- Cateura, O. (2009). « Libéralisation et dynamique concurrentielle », in Le Roy, F. & Yami, S. Management stratégique de la concurrence, Paris : Dunod, p. 239-249.

- Chen, M.J.; MacMillan, I.C. (1992). « Nonresponse and delayed response to competitive moves : The roles of competitor dependence and action irreversibility », Academy of Management Journal, Vol. 35, p. 539-570. https://doi.org/10.2307/256486

- Chen, M.J.; Miller, D. (2012). « Competitive dynamics : Themes, trends, and a prospective research platform », Academy of Management Annals, Vol. 6, p. 135-210. https://doi.org/10.1080/19416520.2012.660762

- Chen, M.J.; Miller, D. (1994). « Competitive attack, retaliation and performance : An expectancy-valence framework », Strategic Management Journal, Vol. 15, p. 85-102. https://doi.org/10.1002/smj.4250150202

- Chuang, Y.T., Dahlin, K., Thomson, K., Lai, Y.C.; Yang, C.C., (2018). « Multimarket contact, strategic alliances, and firm performance », Journal of Management, Vol. 44, p. 1551-1572. https://doi.org/10.1177/0149206315615399

- Chuang, Y.T.; Thomson, K. (2017). « Maneuvering multimarket competition : Effects of multimarket contact and strategic alliances on performance of single-market firms », Strategic Organization, Vol. 15, p. 390-409. https://doi.org/10.1177/1476127016682973

- Ciliberto, F.; Williams, J. (2014). « Does multimarket contact facilitate tacit Collusion ? Inference on conduct parameters in the airline industry », RAND Journal of Economics, Vol. 45, p. 764-791. https://doi.org/10.1111/1756-2171.12070

- Dumez, H.; Jeunemaître, A. (2005). « Concurrence et coopération entre firmes : les séquences stratégiques multidimensionnelles comme programme de recherche », Finance Contrôle Stratégie, Vol. 8, p. 27-48.

- Dumez, H.; Jeunemaître, A. (2009). « La compétition multipoints », in Le Roy F. & Yami S., Management stratégique de la concurrence, Paris, Dunod, p. 91-96.

- Dumez, H. (2021). Méthodologie de la recherche qualitative : Toutes les questions clés de la démarche, Paris, Vuibert, 361 p.

- Eisenhardt, K.M.; Graebner M.E. (2007). « Theory building from cases : opportunities and challenges », Academy of Management Journal, Vol. 50, p. 25-32. https://doi.org/10.5465/amj.2007.24160888

- Evans, W.N.; Kessides, I. (1994). « Living by the golden rule : multimarket contact in the US airline industry », Quarterly Journal of Economics, Vol. 109, p. 341-366. https://doi.org/10.2307/2118466

- Ferrier, W.J.; Lyon, D.W. (2004). « Competitive repertoire simplicity and firm performance : The moderating role of TMT heterogeneity », Managerial and Decision Economics, Vol. 25, p. 317-327. https://doi.org/10.1002/mde.1193

- Ghertman, M.; Guedri, Z. (2012). « Rivalry and forbearance in the European airline industry : evidence of an inverted U-shaped competitive pattern », Management International, Vol. 16, p. 23-40. https://doi.org/10.7202/1013147ar

- Gimeno, J.; Woo, C. (1996). « Hypercompetitive competition in a multimarket context : The roles of strategic similarity and multimarket contact in competitive de-escalation », Organization Science, Vol. 7, p. 323-341.

- Gimeno, J.; Woo, C. (1999). « Multimarket contact, economies of scope, and firm performance », Academy of Management Journal, Vol. 43, p. 239-259. https://doi.org/10.5465/256917

- Golden, B.; Ma, H. (2003). « Mutual forbearance : The role of intrafirm integration and rewards », Academy of Management Review, Vol. 28, p. 479-493. https://doi.org/10.5465/amr.2003.10196787

- Graebner, M.; Martin, J.A.; Roundy, P.T. (2012). « Qualitative data : Cooking without a recipe », Strategic Organization, Vol. 10, p. 276-284. https://doi.org/10.1177/1476127012452821

- Greve, Henrich R. (2008). « A behavioral theory of firm growth : Sequential attention to size and performance goals », Academy of Management Journal, Vol. 51, p. 476-494. https://doi.org/10.5465/amj.2008.32625975

- Güth W.; Häger K.; Kirchkamp O.; Schwalbach J. (2016). « Testing Forbearance Experimentally : Duopolistic Competition of Conglomerate Firms », International Journal of the Economics of Business, Vol. 23, p. 63-86. https://doi.org/10.1080/13571516.2015.1049841

- Haveman, H.A.; Nonnemaker, L. (2000). « Competition in multiple geographic markets : The impact on growth and market entry », Administrative Science Quarterly, Vol. 45, N° 2, p. 32-267. https://doi.org/10.2307/2667071

- Hopkins, H.D. (2003). « The response strategies of dominant US firms to Japanese challengers », Journal of Management, Vol. 29, p. 5–25. https://doi.org/10.1177/014920630302900105

- Hsieh, KY..; Vermeulen, F. (2014). « The structure of competition : How competition between one’s rivals influences imitative market entry », Organization Science, Vol. 25, p. 99-319. https://doi.org/10.1287/orsc.2013.0832

- Hughes, K.; Oughton, C. (1993). « Diversification, Multi-market Contact and Profitability », Economica, Vol. 60, p. 203-224. https://doi.org/10.2307/2554589

- Jayachandran, S.; Gimeno, J.; Varadarajan, R. (1999). « Theory of multimarket competition : A synthesis and implications for marketing strategy », Journal of Marketing, Vol. 63, p. 49-67. https://doi.org/10.1177/002224299906300304

- Jeunemaître, A.; Dumez, H.; Lehiany, B. (2018). « Vizualizing Co-opetition : Multidimensional Sequence Analysis » dans Fernandez A.S., Chiambaretto P., Le Roy F. et Wojciech C. (sous la direction de), The Routledge Companion to Co-opetition Strategies, Routledge, p. 270-280.

- Kang, W., Bayus, B. L., Balasubramanian, S. (2010). « The strategic effects of multimarket contact : Mutual forbearance and competitive response in the personal computer industry », Journal of Marketing Research, Vol. 47, p. 415-427. https://doi.org/10.1509/jmkr.47.3.415

- Ketchen, D. J., Snow, C. C., & Hoover, V. L. (2004). « Research on Competitive Dynamics : Recent Accomplishments and Future Challenges », Journal of Management, Vol. 30, p. 779-804. https://doi.org/10.1016/j.jm.2004.06.002

- Kilduff, G. (2019). « Interfirm Relational Rivalry : Implications for Competitive Strategy », Academy of Management Review, Vol. 44, p. 775-799. https://doi.org/10.5465/amr.2017.0257

- Koenig, Gérard (1996). Management stratégique. Paradoxes, interactions et apprentissages. Nathan, Paris.

- Le Roy, F.; Yami, S. (2009). Management Stratégique de la Concurrence. Dunod.

- Lehiany, B.; Chiambaretto, P. (2014). « ASMA : Un dispositif d’Analyse Séquentielle et Multidimensionnelle des Alliances », Management international, Vol. 18, p. 85-105. https://doi.org/10.7202/1027867ar

- Lin H.; McCarthy I.M. (2019). « Multimarket contact in health insurance : Evidence from Medicare Advantage », NBER Working Paper 24486.

- Markman, G.D.; Gianiodis, P.T.; Buchholtz, A.K. (2009). « Factor-market rivalry », Academy of Management Review, Vol. 34, p. 423-441. https://doi.org/10.5465/amr.2009.40632072

- Mester, L.J. (1987). « Multiple market contact between savings and loans », Journal of Money, Credit & Banking, Vol. 19, p. 538-549. https://doi.org/10.2307/1992620

- Prince, J.T.; Simon, D.H. (2009). « Multimarket contact and service quality : evidence from on-time performance in the U.S. airline industry », Academy of Management Journal, Vol. 52, p. 336-354. https://doi.org/10.5465/amj.2009.37308251

- Roy P.; Le Roy F. (2011). « Stratégies de rupture, dynamique de la concurrence et performances », Management International, Vol. 15, p. 81-94. https://doi.org/10.7202/1003451ar

- Sandler, R. (1988). « Market Share Instability in Commercial Airline Markets and the Impact of Deregulation », The Journal of Industrial Economics, Vol. 36, p. 327-35. https://doi.org/10.2307/2098471

- Schmitt, M. (2018). « Multimarket Contact in the Hospital Industry », American Economic Journal : Economic Policy, Vol. 10, p. 361-87. https://doi.org/10.1257/pol.20170001

- Seong-Young, K. (2019). « Competitive Market Embeddedness, Diversity of the Institutional Environment, and Firm Performance », Management international, Vol. 23, p. 183-196. https://doi.org/10.7202/1068544ar

- Smith, KG.; Grimm, C.M.; Gannon, M.J. (1992). Dynamics of competitive strategy, Newbury Park, CA : Sage Publications.

- Yin, R.K. (2003). Applications of Case Study Research, Thousand Oaks. Sage publications.

- Yu, T.; Cannella, A.A. (2013). « A Comprehensive Review of Multimarket Competition Research », Journal of Management, Vol. 39, p. 76-109. https://doi.org/10.1177/0149206312462456

- Yu, T.; Subramaniam M.; Cannella, A.A. (2009). « Rivalry deterrence in international markets : Contingencies governing the mutual forbearance hypothesis », Academy of Management Journal, Vol. 50, p. 665-686. https://doi.org/10.5465/ambpp.2005.18779153

- Zhang, Y.; Round, D.K. (2009). « Policy Implications of the Effects of Concentration and Multimarket Contact in China’s Airline Market », Review of Industrial Organization, Vol. 34, p. 307-326. https://doi.org/10.1007/s11151-009-9215-2

- Zhang, Y.; Round, D.K. (2011). « Price wars and price collusion in China’s airline markets », International Journal of Industrial Organization, Vol. 29, p. 361-372. https://doi.org/10.1016/j.ijindorg.2010.07.005

- Wylson K. (2019). « Does Public Competition Crowd Out Private Investment ? Evidence from Municipal Provision of Internet Access », NET Institute Working Paper.

Parties annexes

Biographical notes

Sihem Rouane is Assistant Professor at Toulouse School of Management (University of Toulouse 1 Capitole, France). She obtained her Ph.D. in Management Science at Nice-Sophia Antipolis University, where she also served as Teaching Assistant. Her research focuses on corporate strategy, competitive dynamics and the complementarity between market and nonmarket strategies.

Jamal-Eddine Azzam is Associate Professor and Head of the Master in Innovation Management at Toulouse School of Management (University of Toulouse 1 Capitole, France). He obtained his Ph.D. in Management Science at Nice-Sophia Antipolis University, where he also served as Teaching and Research Assistant. He has been an academic guest at ETH Zurich, TIMGROUP (Chair of Technology and Innovation Management) and lecturer at the University of Aix-Marseille. His research focuses on corporate strategy, innovation and patent management.

Parties annexes

Notas biograficas

Sihem Rouane profesora asistente en la Escuela de Administración de Toulouse (Universidad de Toulouse 1 Capitole (Université Toulouse 1 Capitole), Francia). Ella completó su doctorado en Ciencias de la Administración en la Universidad de Niza Sophia Antipolis (Université Nice Sophia Antipolis), donde también se desempeñó como Asistente de Enseñanza. Su investigación se centra en la estrategia corporativa, la dinámica competitiva y la complementariedad entre estrategias de mercado y de no mercado.

Jamal-Eddine Azzam Profesor Asociado y Director de la Maestría en Administración de la Innovación en la Escuela de Administración de Toulouse (Universidad de Toulouse 1 Capitole, (Université Toulouse 1 Capitole), Francia). Completó su doctorado en Ciencias de la Administración en la Universidad de Niza Sophia Antipolis (Université Nice Sophia Antipolis), donde también se desempeñó como asistente de enseñanza e investigación. Ha sido académico invitado en ETH Zurich, TIM Group (Cátedra de Administración de Tecnología e Innovación) y profesor en la Universidad de Aix-Marseille (Aix-Marseille Université). Su investigación se centra en la estrategia corporativa, la innovación y la administración de patentes.

Liste des figures

Figure 1

Configuration du secteur des télécommunications

Figure 2

Frise chronologique des mouvements identifiés

graphique 1

Évolution des mouvements et des délais de réactions entre 2011 et 2015

graphique 2

Évolution du nombre d’abonnés par type d’offres (en millions)

Figure 3

Séquences stratégiques multidimensionnelles appliquées au secteur

Liste des tableaux

Tableau 1

Principaux travaux sur la retenue mutuelle (RM)

Tableau 2

Construction et usage du matériel empirique

Tableau 3

Catégories analytiques utilisées dans l’étude

Tableau 4

Contributions théoriques