Abstracts

Résumé

Le microcrédit entrepreneurial est aujourd’hui considéré comme incontournable dans le cadre du développement économique et social. Il s’agit également de l’un des axes de développement de la responsabilité globale des banques dans la mesure où sa finalité est de permettre à un plus grand nombre de porteurs de projet - notamment les plus démunis - de concrétiser leurs ambitions professionnelles. Si de nombreuses études se sont intéressées à l’offre de microcrédit et à ses facteurs clefs de succès dans le cadre des pays émergents, plus rares sont celles qui se consacrent au contexte des économies dites développées, en particulier sous l’angle du candidat au microcrédit, de ses motivations, de ses besoins et de son parcours. Dans la lignée de la proposition de Guichandut (2006), cet article entend contribuer à une meilleure connaissance des acteurs du microcrédit entrepreneurial en proposant une typologie des parcours des porteurs de projet, à partir d’une étude qualitative réalisée en France. L’étude révèle qu’en dépit d’une grande hétérogénéité des profils, certains parcours-types peuvent être identifiés à partir de la motivation du candidat à l’emprunt et de sa lucidité vis-à-vis des implications économiques et humaines de son projet. Le croisement de ces deux éléments a fait émerger sept parcours types (« parcours passion », « parcours passion utopique », « parcours indépendance », « parcours indépendance décalée », « parcours tremplin », « parcours tremplin décalé », « parcours rebondir »). Cette proposition de typologie constitue une contribution car elle représente une étape préalable nécessaire en vue d’une meilleure compréhension de la demande de microcrédit, des facteurs de risque et des besoins spécifiques d’accompagnement des porteurs de projet.

Mots-clés :

- Microcrédit entrepreneurial,

- porteurs de projet,

- accompagnement,

- motivation,

- lucidité

Abstract

Entrepreneurial microcredit is now considered essential to support economic and social development. It is also one of the development objectives of banks in terms of social responsibility to the extent that its purpose is to allow a greater number of entrepreneurs - especially the impoverished - to achieve their professional ambitions. While many studies have focused on the microcredit offer and its key success factors in emerging countries, fewer have studied the context of the so called developed economies, particularly concerning the microcredit applicant profile in terms of motivations, needs and journey. Following Guichandut (2006), this paper intends to contribute to a better understanding of microcredit’s actors by proposing a typology of micro entrepreneurs’ journeys, based on a qualitative study conducted in France. The study reveals that despite a large heterogeneity of the profiles, the different paths can be identified based on the applicant's motivation for borrowing as well as their clear-sightedness about the economic and human implications of the project. The combination of these two dimensions resulted in seven types of path: ("passion path," "utopian passion path", "independence path", "of step independence path," "springboard path," "of step springboard path", and "rebound path"). The proposed typology represents a necessary preliminary step to better understand the demand for microcredit, risk factors and project support needs.

Keywords:

- Entrepreneurial microcredit,

- micro entrepreneurs,

- support,

- motivation,

- clear-sightedness

Resumen

El microcrédito empresarial es considerado hoy en día como algo ineludible en el ámbito del desarrollo económico y social. Se trata, igualmente, de uno de los ejes del desarrollo de la responsabilidad global de los bancos siendo su finalidad permitir a un mayor número de emprendedores - especialmente los más necesitados - concretizar sus ambiciones profesionales. Si una gran cantidad de estudios se han interesado en la oferta del microcrédito y en sus factores clave de éxito en el marco de los países emergentes, es más raro encontrar aquellos que estudian el contexto de las economías llamadas desarrolladas, en particular bajo la perspectiva del candidato al microcrédito, de sus motivaciones, de sus necesidades y de su trayectoria. En la línea de la proposición de Guichandut (2006), este artículo pretende contribuir a conocer mejor los actores del microcrédito empresarial proponiendo una tipología de la trayectoria de los emprendedores a partir de un estudio cualitativo realizado en Francia. El estudio revela que a pesar de una gran heterogeneidad de los perfiles, ciertas trayectorias tipo pueden ser identificadas a partir de la motivación del candidato al préstamo y de su lucidez con respecto a las implicaciones económicas y humanas de su proyecto. El cruce de estos dos elementos ha hecho emerger siete trayectorias tipo (“trayectoria pasión”, “trayectoria pasión utópica”, “trayectoria independencia”, “trayectoria independencia poco realista”, “trayectoria trampolín”, “trayectoria trampolín poco realista”, “trayectoria de reincorporación”). Esta proposición de tipología constituye una contribución ya que ésta representa una etapa previa necesaria de cara a una mejor comprensión de la solicitud de microcrédito, a los factores de riesgo y a las necesidades específicas de asesoramiento de los emprendedores.

Palabras clave:

- Microcrédito empresarial,

- emprendedores,

- asesoramiento,

- motivación,

- realismo

Article body

Le microcrédit est aujourd’hui considéré comme incontournable dans le cadre du développement économique et social (Labie, 2004; Asher et Sanpathkumaar, 2004; Muske and Woods, 2004). En favorisant l’égalité des chances entre les porteurs de projet et en contribuant au développement du territoire, les institutions de microfinance s’inscrivent dans une démarche de responsabilité globale (Bacin et al., 2010; Prior et Argandona, 2009). Dans sa définition internationale, le microcrédit consiste à octroyer des prêts de faible montant à des personnes exclues du système bancaire classique en raison de leur risque d’insolvabilité. Le microcrédit ambitionne de substituer un mécanisme financier de réinsertion dans le système bancaire à une démarche d’assistanat ou d’aide sociale.

La volonté de comparer les pratiques internationales en la matière se heurte, cependant, à l’absence de définition harmonisée et plus précise du microcrédit. En France, il n’existe pas à ce jour de définition légale du microcrédit. Mais il est usuel de distinguer le microcrédit professionnel et le microcrédit personnel. Pour le CNIS (Conseil National de l’Information Statistique), le microcrédit professionnel (ou entrepreneurial) correspond à un crédit d’un montant inférieur à 25 000 €, accordé à titre onéreux par un établissement de crédit ou une association spécifique pour la création, le rachat ou le développement d’une entreprise de moins de cinq ans, employant moins de dix salariés et réalisant un chiffre d’affaires inférieur à deux millions d’euros. Les prêts d’honneur, non rémunérés, ne sont pas considérés comme relevant du microcrédit stricto sensu mais plutôt comme d’un « microcrédit à caractère de fonds propres ». Le microcrédit personnel (ou social) désigne un crédit d’un montant inférieur à 3 000 €, octroyé à titre onéreux ou non, pour une durée maximale de 36 mois, à une personne accédant difficilement au financement, en vue de financer un projet de vie. Qu’il s’agisse de microcrédit professionnel ou personnel, l’accompagnement des emprunteurs est considéré, en France, comme une dimension essentielle (De Bandt et Nowak, 2006). Le microcrédit n’associe pas seulement un prêteur à un emprunteur mais une pluralité d’acteurs supports dont la fonction est d’apporter des garanties ou de favoriser la formation et le suivi des bénéficiaires. Cette importance accordée à l’accompagnement résulte du rôle de levier joué par le microcrédit : le but du microcrédit est d’intégrer à court terme ses bénéficiaires dans le cadre commun des acteurs bancarisés.

Si de nombreuses études se sont intéressées à l’offre de microcrédit entrepreneurial et à ses facteurs clefs de succès dans le cadre des pays émergents, plus rares sont celles qui se consacrent au contexte des économies dites développées, en particulier sous l’angle du porteur de projet, de ses motivations et de ses besoins (Jawadi et al., 2010). Cette lacune résulte du fait que les pays développés ne se sont intéressés au microcrédit que très récemment. Pour Guichandut (2006 : 54), « on a longtemps pensé que la microfinance ne se limitait qu’aux pays en développement et nombreux sont les spécialistes, qui continuent de penser qu’elle n’a sa raison d’être que dans ces pays ». En France et dans la plupart des pays d’Europe, l’intérêt des pouvoirs publics et des banques pour le microcrédit remonte aux années quatre-vingt-dix. Plus tardif qu’en Asie ou en Afrique, l’essor des programmes de microcrédit en Europe occidentale vise des finalités et un public différents. Ainsi, le microcrédit est pensé non comme un outil d’aide au développement et de lutte contre la pauvreté mais comme un outil de lutte contre le chômage et de renforcement de la cohésion sociale (Jawadi et al., 2010). Le développement du microcrédit est destiné à appuyer la politique de l’emploi en favorisant la création d’emplois non délocalisables, fondés sur le travail indépendant (Nowak, 2006, 2009; Camdessus, 2009). En outre, tandis que le microcrédit international s’adresse en priorité à un public relativement homogène de pauvres (qui vivent avec moins d’un dollar par jour) et en particulier à des femmes, en France, le microcrédit s’adresse à « une population d’exclus, moins nombreuse, plus difficilement identifiable et plus complexe à atteindre » (Guichandut, 2006). C’est pourquoi, la plupart des études consacrées au microcrédit dans les pays en voie de développement ne sont pas transposables en l’état au contexte européen. En outre, le faible nombre des recherches menées en Europe occidentale laisse les acteurs du microcrédit relativement démunis face à leur volonté de mieux comprendre les besoins de financement et d’accompagnement des porteurs de projet.

Cet article entend justement combler ce manque en s’intéressant aux types de profils et de parcours des bénéficiaires du microcrédit entrepreneurial en France et plus particulièrement en Loire-Atlantique. Disposer d’une meilleure connaissance des porteurs de projet potentiels permettrait aux acteurs de la microfinance et notamment aux banques de rapprocher l’offre et la demande de microcrédit. Cela permettrait également de rendre plus efficaces les politiques impulsées en faveur du microcrédit. L’enjeu est d’autant plus important que l’essentiel du tissu économique européen est composé par des microentreprises. Dès 2003, un rapport de la Commission Européenne pointait l’importance économique du microcrédit pour la création des très petites entreprises et la lutte pour l’emploi (rapport DG Entreprises, novembre 2003). En Europe occidentale, les microentreprises, dont l’effectif est compris entre 1 et 9 salariés, représentent 99 % des deux millions d’entreprises créées chaque année (Savescu, 2010 : 14). Selon l’organisme Eurostat (2008), ces microentreprises représentent près de 30 % de l’emploi disponible et 20 % de la valeur ajoutée produite en Europe. En effet, un microentrepreneur crée en moyenne un demi-emploi en plus de son propre emploi. Globalement, les très petites entreprises (TPE) jouent un rôle majeur dans l’économie européenne en termes de création d’emplois et de croissance économique. Aussi, la Commission européenne a lancé en juillet 2009 un programme de microcrédit avec un budget de 100 millions d’euros, complétant un dispositif de promotion du microcrédit mis en place en 2007 (JASMINE : Joint Action to Support Microfinance Institutions in Europe) et un autre dispositif de financement des PME (Petites et Moyennes Entreprises) et TPE mis en place en 2006 (JEREMIE : Joint European Resources for Micro to Medium Entreprises)[1].

En France, la demande potentielle de microcrédit entrepreneurial serait de l’ordre de 300 000 dossiers par an. Or, l’offre actuelle de microcrédit bancaire et non bancaire ne permet d’accorder que 121 000 prêts annuels en dépit d’une augmentation croissante du nombre de dossiers traités (Raabe et Lagayale, 2008). Quelques études, impulsées par l’Union Européenne ou l’OCDE, ont mis en avant des facteurs susceptibles d’influer sur la survie des microprojets financés, tels que le statut professionnel du créateur, ses compétences techniques ou encore sa motivation (rapport DG Entreprises, novembre 2003). Mais à notre connaissance, aucune étude ne propose de grille d’analyse globale des parcours et des profils des candidats au microcrédit entrepreneurial.

Cet article ambitionne de contribuer à une meilleure connaissance du marché potentiel du microcrédit en France, qui représente un contexte de pays développé, en proposant une typologie des parcours des porteurs de projet. Une telle typologie serait tout d’abord de nature à guider les établissements bancaires et non bancaires dans leur stratégie de développement des activités de microcrédit. Si à l’heure actuelle 90 % des offreurs de microcrédit sont des organisations sans but lucratif, les banques s’intéressent de plus en plus près au marché du microcrédit (Labye, 2009; Germelmann, 2006). En effet, Labye (2009) souligne que, suite à la réduction du taux d’intermédiation bancaire au sens strict, les banques sont contraintes de rechercher de nouveaux clients. Dans un premier temps frileuses vis-à-vis des bénéficiaires potentiels du microcrédit entrepreneurial, elles ont pris conscience que « les entreprises individuelles et les PME créées sont viables, connaissent de faibles taux de faillite et, dans une très grosse proportion, remboursent leurs dettes, ce qui en fait des clients potentiellement sûrs, en tout cas plus sûrs que certains clients ‘classiques’ » (Labye, 2009 : 352). En outre, dans un contexte de déficit de l’offre par rapport à la demande, c’est l’offre qui crée la demande (Adie, 2008). Dès lors, si elles veulent se développer, les institutions de microfinance doivent adopter une approche « client-led » en abandonnant une offre standardisée au profit d’une stratégie de segmentation clients et produits. L’objet de cette recherche n’est pas de proposer un modèle d’analyse du risque spécifique aux bénéficiaires du microcrédit, ni de présenter un tour d’horizon des dispositifs d’accompagnement des porteurs de projet. Il est de permettre une meilleure identification des bénéficiaires potentiels du microcrédit entrepreneurial, ce qui est considéré comme un des « défis majeurs des programmes de microfinance européens » (Guichandut, 2006). Une typologie des porteurs de projet constitue ainsi une étape préalable nécessaire en vue d’une meilleure compréhension de la demande de microcrédit, des facteurs de risque et des besoins spécifiques d’accompagnement des porteurs de projet. La typologie proposée résulte de l’analyse d’une série d’entretiens semi-directifs conduits non seulement avec des porteurs de projet mais également avec des acteurs financiers ou intervenants dans l’accompagnement. Nous proposons dans un premier temps de synthétiser la littérature consacrée au profil des candidats au microcrédit entrepreneurial et aux facteurs de réussite des projets en pointant les zones d’ombre qui existent en ce qui concerne le contexte européen et français (1), puis nous exposerons les aspects méthodologiques de notre recherche (2) avant de présenter nos résultats (3), puis de les discuter tout en évoquant les implications et les limites de cette étude (4).

Profil des candidats au microcrédit entrepreneurial et facteurs de réussite du projet

Si le secteur de la microfinance a fait l’objet d’une attention particulière de la part de la communauté scientifique, depuis le début de son expansion, les articles publiés en microfinance se structurent principalement autour de quatre thèmes de recherche à savoir : le fonctionnement et la gouvernance des institutions de microfinance (IMF), le rôle et l’impact des IMF dans la lutte contre la pauvreté, le ciblage des clients potentiels de ces institutions et les bests practices (Ayayi et Noël, 2008; Brau et Woller, 2004). La grande majorité des recherches concernent les expériences de microcrédit menées en Asie, en Afrique et en Amérique latine. Parmi les études publiées, quelques-unes s’intéressent aux profils des micro-entrepreneurs ou à leur parcours, ceci en vue d’identifier les facteurs de risque pesant sur les institutions de microfinance. La revue de la littérature est présentée en deux parties. La première partie fait état des recherches empiriques apportant des contributions sur les profils des candidats au microcrédit entrepreneurial et aux facteurs de réussite des projets. Dans une deuxième partie, les spécificités du microcrédit dans le contexte européen et français sont présentées en pointant les zones d’ombre qui existent concernant la connaissance des caractéristiques de la population cible.

Ce que nous savons du profil des bénéficiaires du microcrédit entrepreneurial dans les pays en voie de développement

Dans les pays en voie de développement, le microcrédit s’adresse à un large public « facilement atteignable et identifiable » (Guichandut, 2006 : 55). Dans ce contexte, la population cible du microcrédit est déjà assez bien identifiée et une meilleure connaissance des profils et des parcours des porteurs de projet s’inscrit donc principalement dans une optique de gestion des risques. Parmi les facteurs de risques identifiés, plusieurs études mentionnent la réputation (Diamond, 1989; Howorth et Mono, 2000; Mayer et al., 1995), le profil comportemental ou psychologique (Dunkelberg et Cooper, 1982; Solomon et Wislow, 1998) ou encore le profil entrepreneurial (Frese et al., 2002). Ces dimensions sont susceptibles d’être considérablement améliorées par l’introduction d’une formation destinée aux bénéficiaires du microcrédit (Kessi et Tenu, 2010). Morduch et Haley (2002) montrent ainsi que les compétences entrepreneuriales sont déterminantes pour assurer le succès d’une microentreprise. Selon Khandker (1998), l’octroi de prêts à des personnes dépourvues de qualités entrepreneuriales conduirait à une forte augmentation des risques encourus par les institutions de microfinance. Les trois compétences entrepreneuriales essentielles seraient la capacité à planifier et à budgétiser, le sens commercial et le sens relationnel (Huck et McEwen, 1991). Toutefois l’importance de ces qualités intrinsèques dépendrait de l’environnement économique et social dans lequel évolue le porteur de projet (Williams et al., 2009). Ces études sur les profils et les compétences des micro-entrepreneurs dans les pays en voie de développement proposent des éléments intéressants mais ces résultats ne font pas l’objet d’un consensus dans la littérature.

La motivation des candidats au microcrédit entrepreneurial est présentée dans plusieurs études comme un des principaux leviers de leur réussite (Benzing et Chu, 2005). Dès 1987, Bögenhold distingue les entrepreneurs qui fondent leur décision sur des raisons économiques et ceux qui voient avant tout dans l’entrepreneuriat une possibilité de se réaliser, de s’épanouir personnellement. Il est désormais usuel de distinguer les entrepreneurs par nécessité (« necessity entrepreneurs ») et les entrepreneurs par opportunité (« opportunity entrepreneurs ») (voir notamment Williams et al., 2009; Aidis et al., 2007; Maritz, 2004). Tandis que les premiers sont porteurs d’un projet entrepreneurial par défaut, parce qu’ils n’ont pas d’autres options pour accéder à un travail, les seconds vivent l’entrepreneuriat comme une chance à saisir. Cette approche binaire consiste à considérer ces deux catégories d’entrepreneurs comme « étanches » et exclusives l’une par rapport à l’autre. Les études dépassant cette approche binaire des motivations des micro-entrepreneurs, comme le recommandent Williams et al. (2009), sont, à notre connaissance, rares. Kuratko et al. (1997), Decaluwe et al. (2001) et Mahn Chu et al. (2007) proposent une grille de lecture plus fine en distinguant quatre types de motivation entrepreneuriale : les récompenses extrinsèques (avantages économiques attendus de la situation d’entrepreneur), les récompenses intrinsèques (avantages liés à la réalisation de soi), l’indépendance / l’autonomie et la sécurité familiale.

Les motivations des porteurs de projet sont susceptibles de varier selon le contexte socio-économique des entrepreneurs. Benzing et al. (2005) relèvent des disparités assez fortes dans les motivations des porteurs de projet vietnamiens selon leur région d’établissement. Les entrepreneurs de la région d’Ho Chi Minh sont plus enclins à créer une entreprise afin de concrétiser leur rêve de réussite personnelle, tandis que les entrepreneurs de la région d’Hanoi, affectée par un fort taux de chômage, recherchent avant tout un moyen de subsistance économique pour eux et leur famille. Dans les pays et dans les régions où les conditions économiques sont les plus difficiles, les récompenses extrinsèques constituent la principale source de motivation des porteurs de projet. Benzing et al. (2005) constatent ainsi qu’en Roumanie la recherche d’un revenu est une motivation bien plus fréquente que les besoins d’épanouissement personnel. Les porteurs de projet cherchent avant tout à améliorer leur niveau de vie et à sécuriser leur emploi. Au contraire, les entrepreneurs indiens sont plus souvent attirés par leur désir d’atteindre une certaine autonomie dans leur travail (Mahn Chu et al., 2007).

Concernant les profils des bénéficiaires du microcrédit dans le cadre de la littérature consacrée aux pays en voie de développement, si différentes caractéristiques ont été proposées par les recherches empiriques telles que la réputation ou le profil comportemental, seule la motivation fait l’objet d’un certain consensus. Il se dégage de ces recherches que si la motivation des candidats au microcrédit entrepreneurial ne permet pas de garantir leur réussite, elle en constitue cependant un élément essentiel. Mais, comme nous l’avons déjà évoqué, les résultats de ces études, conduites dans le contexte spécifique d’économies en voie de développement, ne sont pas transposables en l’état dans le cadre de pays développés tels que la France. En outre, le parcours des bénéficiaires potentiels du microcrédit entrepreneurial, dans le contexte spécifique des pays développés, est une question qui a été peu abordée.

Le marché du microcrédit entrepreneurial en France

Selon Jawadi et al. (2010, p. 41), le développement du microcrédit en France est passé par trois étapes distinctes. De 1983 à 1991, une première phase d’expérimentation a permis l’introduction de quelques projets de microcrédit testés auprès des bénéficiaires les plus fragiles. De 1991 à 1995, le modèle du microcrédit a été étendu et généralisé grâce à la création d’organismes à but non lucratifs spécialisés. Enfin à partir de 1996, le secteur du microcrédit se professionnalise en diversifiant à la fois les projets financés et les outils de financement. L’absence de définition légale du microcrédit en France rend délicate toute reconstitution de données statistiques globales relatives au microcrédit entrepreneurial. Le marché du microcrédit est très largement dominé par des organisations à but non lucratif qui publient annuellement un rapport d’activité susceptible de fournir des indications éclatées mais précieuses concernant les porteurs de projet. Parmi ces organisations, on distingue les structures destinées à faciliter l’octroi de microcrédits bancaires et non bancaires, les structures de microcrédit parabancaires, les structures de capital risque solidaire et les institutions de microcrédit stricto sensu. Les structures destinées à faciliter l’octroi de microcrédits bancaires et non bancaires telles que France Initiative (réseau ayant des antennes régionales dans toute la France, appelées Plateformes d’Initiative Locale), France Active (réseau ayant des antennes régionales également), OSEO, l’EDEN (encouragement au développement d’entreprises nouvelles) peuvent jouer le rôle de garant, d’intermédiaire bancaire, et attribuer des prêts d’honneur aux porteurs de projet en vue de l’accès à un prêt bancaire principal ou complémentaire. Les structures de microcrédit parabancaires, telles que Créasol ou le Parcours confiance, sont des associations à but non lucratif créées par des banques (très souvent des banques coopératives) mais distinctes d’elles. Elles ont pour mission d’octroyer des prêts à des taux préférentiels aux porteurs de projet exclus du crédit classique. Ces associations ont une dimension régionale et le montant limite des prêts accordés comme les conditions d’octroi varient selon les régions. Les structures de capital risque solidaire telles que FinanCités ou les clubs CIGALES (Club d’Investisseurs pour une Gestion Alternative et Locale de l’Epargne Solidaire) proposent des outils de capital risque à des entrepreneurs en fonction de critères sociaux. Enfin les institutions de microcrédit stricto sensu sont des institutions reconnues d’utilité publique dont le but est d’aider les personnes exclues du marché du travail et du système bancaire classique à créer/développer leur entreprise grâce au microcrédit. L’Adie (Association pour le développement et l’initiative économique) est la principale institution de microcrédit en France. Depuis sa création en 1989 elle a accordé 54 000 microcrédits d’un montant moyen de 2 750 €.

Le service de microcrédit ne se restreint pas à l’activité de prêt et recouvre également une activité d’accompagnement qui peut être assurée par les structures de financement elles-mêmes ou par des structures indépendantes financées par des fonds publics. Il peut s’agir d’associations locales ou d’antennes d’organismes nationaux. Parmi les principaux acteurs nationaux se distinguent les boutiques de gestion, acteurs importants de la formation et de l’accompagnement de la population bénéficiaire de microcrédits qui travaillent en partenariat avec l’Adie et les plateformes d’initiative locale. Il existe également des incubateurs dédiés spécifiquement aux micro-entrepreneurs comme les coopératives d’activité et d’emploi (CAE).

Les données statistiques fournies par des rapports réalisés par l’Adie ou par les organismes publics tels que la Banque de France permettent de mieux cerner le profil sociodémographique des bénéficiaires potentiels du microcrédit. Guichandut (2006) souligne qu’en Europe occidentale, les bénéficiaires du microcrédit entrepreneurial seraient pour l’essentiel des chômeurs ou des bénéficiaires des minima sociaux. En 2009, près de la moitié des bénéficiaires d’un microcrédit de l’Adie étaient des bénéficiaires de minima sociaux (Adie, Rapport d’activité 2009). Le reste des bénéficiaires étaient des travailleurs pauvres, salariés (13 %) ou travailleurs indépendants (29 %). La part de ces derniers dans les bénéficiaires d’un crédit de l’Adie a d’ailleurs fortement augmenté au cours des deux dernières années. Un grand nombre de bénéficiaires du microcrédit seraient issus de l’immigration (près de 17 % des porteurs de projet alors qu’ils représentent seulement 7,5 % de la population française). Cette surreprésentation résulterait du fort taux de chômage qui affecte cette population. En outre, tandis que les programmes de microcrédit menés dans les pays en voie de développement sont orientés vers les femmes, celles-ci ne représenteraient que 30 % des porteurs de projet en Europe (40 % des porteurs de projet financés par l’Adie en 2009). Enfin l’âge des porteurs de projet financés par l’Adie est inférieur à l’âge moyen des créateurs de microentreprises en France. Les moins de 30 ans représentent le tiers des porteurs de projet financés par l’Adie, tandis qu’ils ne représentent que 21 % des créateurs de TPE.

Au-delà de ces chiffres parcellaires sur les caractéristiques sociodémographiques, peu d’informations sont disponibles en ce qui concerne le profil et le parcours des bénéficiaires du microcrédit entrepreneurial en France. Or ces éléments sont indispensables au développement du microcrédit. Notre recherche qui porte sur les profils et parcours des micro-entrepreneurs vise à contribuer sur cet aspect à une meilleure compréhension du microcrédit dans le contexte d’un pays développé.

Les aspects méthodologiques de notre recherche

Afin de cerner les parcours des porteurs de projet, nous avons réalisé une série d’entretiens semi-directifs auprès des acteurs du microcrédit entrepreneurial. Nous avons réalisé une étude de cas qui, comme le souligne Yin (2003), constitue une enquête empirique destinée à étudier un phénomène contemporain considéré dans son contexte réel, quand celui-ci est difficilement dissociable de ce contexte. Ce type de recherche nécessite par ailleurs de mobiliser différentes sources d’informations. Yin (2003) propose plusieurs types d’études de cas, dont l’étude exploratoire qui permet d’identifier des questions et de choisir des outils de mesure avant de lancer la recherche principale. Ainsi, notre recherche est ici une recherche empirique exploratoire destinée à mieux comprendre comment se distinguent les profils et les parcours des micro-entrepreneurs français. Les caractéristiques de notre objet d’étude sont bien en accord avec la méthode de l’étude de cas qui, selon Stake (1995), correspond mieux à un objet délimité et spécifique qu’à des évènements, par exemple.

Notre étude de cas a été menée en 2007 sur l’agglomération nantaise. Nous avons choisi d’étudier ce territoire car il est particulièrement dynamique en ce qui concerne le microcrédit entrepreneurial. Par ailleurs nous y avions des contacts privilégiés facilitant l’accès aux acteurs. Le dynamisme du microcrédit sur ce territoire peut s’expliquer notamment par la force des banques mutualistes, dans cette région, et leur proximité avec ce qui constitue historiquement leur cible privilégiée, à savoir les micro-entrepreneurs. La région nantaise se caractérise par une variété d’acteurs du microcrédit travaillant de manière relativement coordonnée permettant de répondre aux différents besoins des porteurs de projet, ce qui offre la possibilité de mieux étudier la population cible d’un exemple de pays développé.

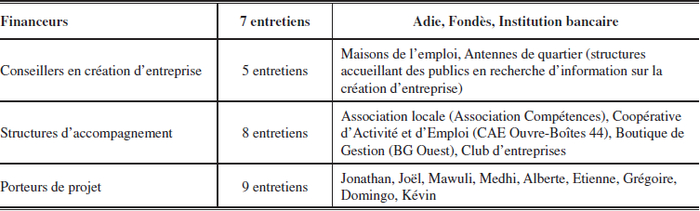

Nous avons collecté des données primaires, à partir d’entretiens semi-directifs[2]. Vingt-neuf entretiens ont ainsi été réalisés auprès de différents acteurs de la microfinance, c’est-à-dire des porteurs de projet et des personnes directement en contact avec les porteurs de projet (financeurs, conseillers en création d’entreprise, accompagnateurs des porteurs de projet).

Nous avons commencé, dans une première phase de la collecte des données, par rencontrer les structures d’accueil et de conseil, de financement et d’accompagnement (Tableau 1). Ces principaux acteurs de la microfinance dans les pays de la Loire (Adie, Fondès, BG Ouest, Ouvre-Boîte 44, Maison de l’emploi, Maison des entreprises, Association Compétences) ont été identifiés à partir des travaux de Stervinou publiés en 2011 et nous ont permis de collecter des données sur différents porteurs de projet. Dans la deuxième phase de la collecte des données, nous avons interviewé directement neuf porteurs de projet (dont deux femmes). La sélection des porteurs de projet a été faite en utilisant le fichier du Fondès[3], fichier nous donnant différentes informations sur les porteurs de projet et facilitant ainsi notre sélection, sachant que les porteurs de projet aidés par le Fondès présentent des critères d’éligibilité aux minimas sociaux. L’échantillon des neuf porteurs de projet se veut illustratif de la variété des créateurs qui sollicitent le Fondès. La quasi-totalité de ces porteurs de projet ont une formation préalable ou une qualification professionnelle et plusieurs d’entre eux ont une expérience professionnelle. Les activités lancées par les porteurs de projet ont souvent un lien avec leur expérience préalable. Elles vont du transport de marchandises, aux services à la personne, services aux entreprises, petit commerce, artisanat, restauration…

Tableau 1

Entretiens

Les principaux thèmes constituant la trame du questionnaire utilisé pour conduire les entretiens semi-directifs auprès des structures intervenant dans la microfinance (en matière de conseil, de financement et d’accompagnement) et des candidats au microcrédit, sont présentés dans le tableau 2.

Tableau 2

Thèmes abordés dans les entretiens

Tous les entretiens menés dans le cadre de cette recherche ont été retranscrits. Le verbatim obtenu a servi de base à l’analyse qualitative. Ces informations ont été complétées à l’aide de données secondaires[4]. Des données sur 23 cas de porteurs de projet ont été documentées. Les informations sur ces porteurs de projet proviennent soit de données primaires (9 entretiens en face-à-face) soit de données secondaires (14 cas évoqués par les personnes des différents organismes travaillant sur le secteur de la microfinance rencontrés). Bien que nous soyons dans une démarche qualitative, nous avons souhaité sélectionner les porteurs de projet de manière à avoir une bonne représentation de la population ciblée par les acteurs du microcrédit dans la région nantaise, zone sur laquelle porte notre étude. Pour constituer un échantillon assez illustratif de la population étudiée, nous nous sommes basées sur une étude de l’INSEE (Institut National de la Statistique et des Etudes Economiques) (2007) ainsi que sur des données de l’Adie (2006). La composition de cet échantillon a également été comparée aux données statistiques plus récentes issues du rapport annuel de l’Adie (2009).

Parmi les 23 porteurs de projet composant notre échantillon, 9 sont des femmes, cette proportion correspondant globalement bien à la part des femmes dans le domaine de la création d’entreprise en général (Insee, 2007) mais aussi de la microentreprise qui est d’un tiers pour deux-tiers d’hommes (Adie 2006). Notre échantillon comporte une proportion de personnes de moins de 30 ans de l’ordre de 30 % ce qui est supérieur à la moyenne des TPE (21 %) mais correspond à la population de porteurs de projet de l’Adie (27 % en 2009). Le microcrédit répond donc bien à un besoin des plus jeunes créateurs. La part de porteurs de projet de plus de 50 ans est, dans notre échantillon, avec 17 % ce qui correspond à la moyenne des TPE et à celle de l’Adie (16 % en 2009). Par ailleurs, la moyenne d’âge de notre échantillon correspond à la moyenne des TPE avec un âge moyen de 38,5 ans. En matière de formation, notre échantillon compte 52 % de porteurs de projet ayant un niveau baccalauréat et plus ce qui correspond à la moyenne des TPE. Nous avons enfin pris en compte trois grandes catégories d’activité : Services, Artisanat et Commerce, chacune comprenant respectivement 43 %, 30 % et 26 % des cas étudiés. Ces proportions sont proches des proportions correspondant aux TPE si on agrège les catégories proposées par l’Insee (2007). Les caractéristiques sociodémographiques de ces personnes, le type de projet ainsi que le secteur d’activité correspondant à leur projet (Services, Artisanat, Commerce) sont présentés dans le tableau 3.

Tableau 3

Présentation des cas étudiés

A partir des données collectées, nous avons étudié les démarches de 23 porteurs de projet en nous intéressant à leur type de projet ainsi qu’à leur parcours. Cette analyse exploratoire a permis de mettre en évidence différents types de parcours. Pour cela, nous avons principalement analysé le verbatim issu des entretiens.

La démarche d’analyse privilégiée a été de présenter les données issues des entretiens sous forme de tableaux afin de dégager des catégories (patterns) (Miles et Huberman, 2003). En matière d’unité d’analyse, nous avons opté pour le sens d’un mot ou d’un groupe de mots, l’une des six unités repérées par Weber (1990). Nous avons ensuite regroupé ces unités dans des catégories, les unités de chaque catégorie ayant des significations proches (synonymes ou connotations équivalentes); ces catégories ayant servi de base à la construction des tableaux de données. L’analyse qualitative nous a aussi permis de mettre en évidence des thèmes plus ou moins importants en fonction des porteurs de projet, donc d’apprécier la valeur de chaque thème dans les discours.

Après avoir identifié à l’aide des tableaux des similitudes et différences au niveau des parcours, nous avons cherché des dimensions structurantes de type de parcours. Une première dimension « la motivation » proposée par la littérature a été utilisée. Dans un premier temps, en nous basant sur la littérature, nous avons distingué les expériences caractérisées soit par une volonté réelle d’entreprendre soit comme résultant d’un choix par défaut faute d’autre alternative (motivation positive / négative). Dans un deuxième temps, l’étude des cas nous a conduites à préciser pour chacun de ces deux types de motivation proposés par la littérature deux modalités permettant d’affiner le type de motivation.

A partir de cette première organisation des données sous l’angle de la motivation à entreprendre, une deuxième dimension que nous avons nommée « lucidité » a émergé afin de mieux tenir compte des différences et similitudes des parcours correspondant à un même type de motivation. Il est en effet apparu que les porteurs de projet différaient quant au regard qu’ils portent sur les enjeux et risques associés à leur projet, comme nous l’illustrons dans la présentation des résultats. Nous avons choisi ce concept en lien avec la définition du terme lucidité proposée par le Petit Larousse « qui manifeste de la perspicacité, de la clairvoyance, de l’objectivité dans la vision des choses. Une analyse lucide de la situation ». La lucidité ainsi définie traduit bien l’idée du regard porté par la personne sur son projet concernant particulièrement sa capacité à prendre du recul en évaluant les enjeux et risques associés à ce projet. Un entrepreneur faisant preuve de lucidité aura ainsi fait l’effort de tester le marché qu’il envisage d’investir ou de demander l’avis de son entourage et exprime les difficultés liées à son entreprise. Au contraire, le manque de lucidité se traduira par une absence de prudence vis-à-vis de son projet et de connaissance des obstacles internes et externes à surmonter. La notion de lucidité, telle que nous l’utilisons, pourrait s’apparenter à la notion commune du réalisme, terme que nous n’avons pas souhaité utiliser en raison de sa connotation ontologique[5].

La prise en compte de l’état de lucidité du porteur de projet en distinguant deux modalités (lucidité ou manque de lucidité) a conduit à préciser des sous catégories par rapport à celles reflétant la distinction entre les types de motivation. A partir des cas documentés, pour trois types de motivation parmi les quatre identifiées, une distinction des porteurs de projet concernant leur état de lucidité a été mise en évidence. Nous précisons plus en détails l’élaboration de cette typologie dans la partie suivante.

Vers une meilleure connaissance des profils et des parcours des micro-entrepreneurs français

La présentation de l’analyse et des résultats comporte quatre parties. L’analyse des résultats nous a amenés dans un premier temps à constater une importante diversité des cas étudiés (3.1). Dans un deuxième temps, nous avons analysé les cas sur la base de la motivation, une dimension proposée par la littérature, en affinant chacune des deux modalités existantes en deux sous catégories, ce qui nous conduit à distinguer quatre modalités de motivation (3.2). Puis, dans un troisième temps, nous avons affiné l’analyse en proposant une nouvelle dimension relative à la lucidité du porteur de projet, qui a permis de différencier les cas correspondant à un même type de motivation (3.3). Enfin, dans un quatrième temps, le croisement de ces deux dimensions nous amène à proposer une ébauche de typologie des parcours des porteurs de projet, qui constitue la principale contribution de ce travail (3.4).

Des cas de porteurs de projet assez hétéroclites

A partir de la collecte des données, nous avons documenté 23 cas qui constituent notre échantillon (Tableau 3). Ainsi que nous l’avons expliqué dans la méthodologie, cet échantillon est assez illustratif de la population cible, au niveau des caractéristiques sociodémographiques étudiées et des secteurs d’activité. Parmi ces 23 porteurs de projet : 9 sont des femmes, 30 % ont moins de 30 ans, 17 % ont plus de 50 ans, l’âge moyen est de 38,5 ans et 52 % ont un niveau baccalauréat (diplôme requis pour entrer à l’université) ou plus. Les projets se répartissent dans trois grandes catégories d’activité : Services (43 %), Artisanat (30 %) et Commerce (26 %). Cet échantillon reflète une variété au niveau des profils des candidats, des types de projets et des secteurs d’activité concernés (voir Tableau 3).

Sur la base de ces données, nous nous sommes intéressés à la diversité des parcours. Nous avons tenté lors de l’analyse de distinguer des similitudes et différences entre les cas afin d’essayer d’identifier des types de parcours.

Dans un premier temps, nous nous sommes plus particulièrement intéressées aux témoignages des acteurs institutionnels du microcrédit (Adie, Fondès, BG Ouest, Association Compétences, Ouvre-Boîte 44), pour voir de quelle façon ils approchent l’analyse des candidats au microcrédit entrepreneurial. Les entretiens réalisés nous permettent de déduire que les critères d’examen des dossiers des demandeurs de microcrédit ne relèvent pas d’une grille de lecture formalisée et standardisée commune aux différents acteurs, comme c’est en général le cas dans les établissements de crédit, mais il y semble y avoir un rôle fondamental du ressenti concernant le candidat (sur sa motivation et sa capacité à porter le projet) afin d’évaluer sa capacité à réussir. Etonnamment, la compétence et le savoir-faire ne sont pas ressortis comme un critère déterminant pour évaluer la viabilité du projet. Cette non référence explicite à la compétence par les personnes interrogées, découle probablement du caractère évident de la compétence (compétence technique ex : maçon, boulanger, conseil en informatique…) comme élément indispensable ou pré-requis. La compétence du porteur de projet pour le métier qu’il envisage apparaît donc être un élément requis mais non suffisant à la réussite du projet.

Dans un deuxième temps, en nous appuyant sur ces premiers constats, nous avons analysé en détail les 23 cas documentés afin de mieux comprendre les différents parcours.

Précision des types de motivation des porteurs de projet

En étudiant des similitudes et différences au niveau des parcours dans les 23 cas, nous avons cherché des dimensions structurantes de type de parcours. Une première dimension « la motivation » proposée par la littérature a été utilisée. En nous basant sur la littérature, qui distingue une motivation positive d’une motivation négative, nous avons distingué les expériences caractérisées soit par une volonté réelle d’entreprendre (motivation positive) soit comme résultant d’un choix par défaut faute d’autre alternative (motivation négative). Ce premier regroupement des cas illustré d’un exemple de chaque type de motivation est présenté dans le tableau 4. On constate que dans les trois-quarts des cas le choix d’entreprendre répond à une envie d’entreprendre.

Tableau 4

Types de motivation des porteurs de projet

Cependant l’analyse des différents cas sous l’angle de la motivation nous a ensuite amenées à tenter d’affiner ces deux grandes catégories proposées par la littérature. Ainsi il est apparu que dans les cas correspondant à une envie d’entreprendre, les cas de Fanny, Sophie, Domingo, Christian, Lisette, Jonathan, Claude, Stéphane, Mathieu, Daniel, Laurent et Ermeline étaient différents de ceux de Joël, Alberte, Jean, Kevin et Etienne, compte tenu de l’objectif poursuivi (vivre de sa passion ou être indépendant). Dans les cas correspondant à un choix d’entreprendre faute d’autre alternative, il est ressorti que les cas de Maëlen, Mehdi, Cécile et Grégoire étaient différents de ceux de Mawuli et Marie, compte tenu de l’étape de vie concernée (entrée dans la vie active ou retour à la vie active). Ce deuxième regroupement des cas illustré d’exemples est présenté dans le tableau 5.

Tableau 5

Précision des types de motivation à entreprendre des porteurs de projet

S’agissant du choix d’entreprendre par envie (motivation +), il semblerait que l’objectif ou la principale finalité recherchée permette d’affiner ce type de motivation en tenant compte de deux modalités : entreprendre par passion ou pour être indépendant. Dans ce type général de motivation qualifiée de « positive » dans la littérature, nous constatons dans nos données que plus de deux-tiers des cas correspondent à des porteurs de projet qui choisissent d’entreprendre par passion, avec, à la fois, des cas de reconversion et d’expérience préalable le plus souvent d’ordre professionnel dans l’activité concernée. Face au nombre moins élevé de cas correspondant à un choix d’entreprendre pour être son propre patron et gagner en indépendance, nous émettons l’hypothèse, sur la base des entretiens réalisés avec les acteurs institutionnels, que c’est en partie en raison des risques élevés associés à la création d’entreprise et, notamment, la baisse de revenus anticipée dans les premiers temps.

Concernant le choix d’entreprendre par défaut (motivation -), il semblerait que la prise en compte de l’étape de vie des candidats au microcrédit permette d’affiner ce type de motivation en tenant compte de deux modalités : entreprendre pour entrer dans la vie active ou pour retourner dans la vie active. Dans ce type général de motivation « négative », nous constatons dans nos données que les deux-tiers des cas correspondent à des porteurs de projet qui choisissent d’entreprendre pour entrer dans la vie active, avec peu ou pas d’expérience professionnelle préalable. Au sujet du nombre moins élevé de cas correspondant à un retour à la vie active, nous émettons l’hypothèse, toujours sur la base des entretiens réalisés avec les acteurs institutionnels, que cette population, correspondant à une tranche d’âge plus âgée, va moins se tourner vers la création d’entreprise car elle est généralement bénéficiaire de minima sociaux et, pour elle, le risque d’entreprendre est élevé particulièrement par rapport à la perte de revenus anticipée au moins dans un premier temps.

Cependant, si ces nouvelles modalités permettent d’affiner la compréhension de la motivation du porteur de projet, des différences parmi les cas au sein de trois modalités nous ont incitées à poursuivre l’analyse pour essayer d’identifier d’autres éléments explicatifs. A cet égard, la capacité des porteurs de projet à avoir un regard relativement objectif sur les enjeux et risques associés à leurs projets de création d’activité s’est avérée un élément particulièrement intéressant.

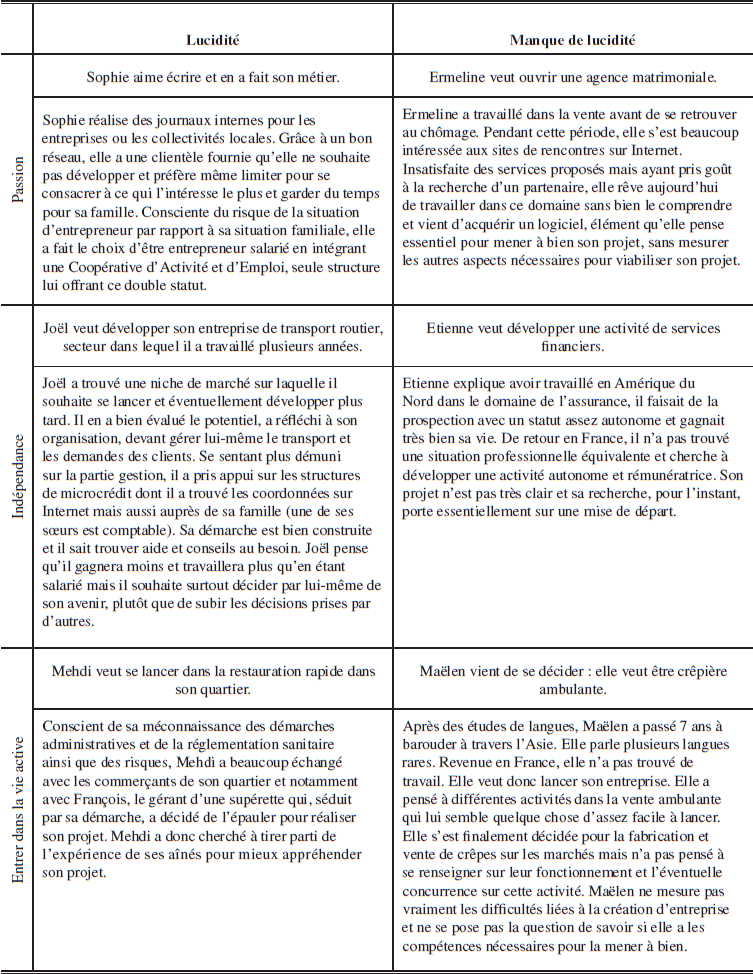

Prise en compte de l’état de lucidité du porteur de projet

A partir de l’organisation des données sous l’angle de la motivation à entreprendre, une deuxième dimension que nous avons nommée « lucidité » a émergé afin de mieux tenir compte des différences et similitudes des parcours correspondant à un même type de motivation. Il est en effet apparu que les porteurs de projet différaient quant au regard qu’ils portent sur les enjeux et risques associés à leur projet. En nous intéressant à la lucidité du porteur de projet, nous avons également tenu compte de la capacité du porteur de projet à s’entourer. Les acteurs institutionnels nous ont fait part lors des entretiens de l’importance du support familial et du fait de pouvoir compter sur des relations nouées lors de son expérience passée, qui permettent au candidat au microcrédit entrepreneurial de se forger une idée plus réaliste des avantages et des inconvénients de son projet. Par exemple, les jeunes, qui ne bénéficient pas ou moins de l’appui d’un réseau professionnel, se font souvent des illusions sur les revenus qu’ils peuvent tirer de leur entreprise. Ils voient la création de leur activité professionnelle comme un moyen de gagner plus d’argent que dans le contexte d’un emploi salarié, ce qui se révèle dans la plupart des cas être un leurre.

La prise en compte de l’état de lucidité (lucidité ou manque de lucidité) a conduit à préciser des sous catégories par rapport à celles reflétant la distinction entre les types de motivation. Pour trois catégories parmi les quatre, une distinction en termes de lucidité a été mise en évidence à partir des cas documentés. En effet, mis à part les cas correspondant à un « retour à la vie active », où Mawuli et Marie ont toutes les deux de l’expérience dans le domaine choisi et un regard très lucide sur la création d’entreprise, dans les autres types de motivation (« passion », « indépendance » et « entrée dans la vie active ») les porteurs de projet font ou non preuve de lucidité. Cette distinction des cas, sur la base de l’état de lucidité pour ces trois modalités de motivation, illustrée d’exemples est présentée dans le tableau 6.

Tableau 6

Distinction de l’état de lucidité des porteurs de projet

Comme l’indiquent ces différents exemples, la distinction des types de motivation associée à la prise en compte de l’état de lucidité du candidat au microcrédit-entrepreneurial apparaissent comme deux dimensions très intéressantes à considérer pour mieux comprendre les parcours.

Vers une typologie des parcours des porteurs de projet

Sur la base d’une analyse comparative des cas documentés, il apparaît que la diversité des parcours peut être rationalisée à partir d’un double niveau de lecture : le type de motivation des candidats et leur état de lucidité sur les difficultés qui les attendent. Nous proposons donc une typologie des parcours des micro-entrepreneurs à partir de cette double dimension.

L’analyse des données a fait ressortir deux dimensions permettant de caractériser le parcours du candidat, avec des implications potentielles sur ses chances de succès (nous élaborons sur ce point dans la conclusion). Ces dimensions, qui sont apparues d’une manière récurrente dans les entretiens, sont la motivation du candidat au microcrédit et son degré de connaissance et de maturation des implications liées à la mise en oeuvre de son projet (ou lucidité vis-à-vis des conséquences du projet, de ses impacts sur la vie future). Tandis que pour certains candidats le projet est l’occasion d’évoluer professionnellement en réalisant une passion ou en acquérant son indépendance (motivation positive), pour d’autres il est vu comme un moyen par défaut d’accéder à un emploi en début ou en fin de carrière (motivation par défaut). La connaissance des difficultés inhérentes à la mise en oeuvre du projet joue également un rôle déterminant dans la caractérisation du parcours que le candidat est susceptible de suivre. Ainsi une forte lucidité concernant les enjeux économiques et humains du projet n’induira pas le même parcours que lorsque cette lucidité fait défaut. L’analyse des données nous a ainsi conduits à identifier sept parcours types que nous allons présenter, en en indiquant les principales caractéristiques concernant les personnes et les projets.

Les « Parcours Passion » sont représentés dans notre échantillon par onze porteurs de projet. Tous les âges sont représentés, même si la tranche 30-50 ans est plus présente, et les diplômés de l’enseignement supérieur sont majoritaires (8 sur 11). Les activités couvertes sont variées : métiers du spectacle, artisanat d’art, écriture… Les parcours « Passion » regroupent des situations où l’envie de vivre de sa passion est à l’origine de la création d’entreprise. Cet enthousiasme entraîne parfois les porteurs de projet (cas de Jonathan, Claude, Daniel, Laurent, Ermeline, Lisette, Mathieu) à vouloir se lancer très rapidement sans prendre la mesure des difficultés qu’il faudra surmonter et des compétences managériales à acquérir, amenant à des projets peu construits que nous avons qualifiés de « Parcours Passion Utopiques ». Pour ces porteurs de projet c’est l’envie qui domine : « Il faut vraiment avoir envie, déjà, je pense pour se décider. C’est vraiment une envie très forte […] » (Jonathan). Dès lors, les difficultés inhérentes au projet sont soit sous-évaluées soit totalement négligées. Plus généralement, comme le précisent les chargés de mission rencontrés, ces parcours mus par l’envie de vivre de sa passion sont plus fréquents dans des projets dans des domaines créatifs tels que l’artisanat d’art ou dans les activités comme la sophrologie, le conseil en bien-être… et dans la tranche d’âge que nous avons identifiée : « C’est la catégorie des 35-50 qui se repositionnent professionnellement, en partie à partir de compétences qu’ils ont ou de compétences nouvelles qu’ils n’ont pas forcément glané dans le cadre de leur métier mais par des activités annexes par une formation d’autodidacte et qui vont vers un secteur qui leur plaît vraiment pour justement là se mettre à travailler pour soi » (Chargé de mission de l’Ouvre-Boîte 44).

La volonté de se réaliser est également ce qui motive les « Parcours Indépendance » représentés dans notre échantillon par six porteurs de projet. Mais contrairement au parcours passion, la motivation des porteurs de projet n’est pas liée à l’activité elle-même mais plutôt au fait de prendre son envol en devenant son propre employeur. Il s’agit alors d’échapper au salariat et à la subordination qu’il implique en gagnant son autonomie. Tous les porteurs de projet que nous avons identifiés dans cette catégorie ont plus de 30 ans, certains ayant une formation de l’enseignement supérieur. Les projets sont plutôt dans l’artisanat, mais on en trouve aussi dans les services ou le commerce, tous plutôt sur des niches de marché. Ces porteurs de projet ont en général une expérience du salariat mal vécue dans le domaine d’activité où ils souhaitent se lancer : « […] j’ai déjà un certain esprit d’indépendance et sans mentir, le fait d’avoir été licencié, j’ai pas envie de recommencer à travailler dans une société, de dépendre un peu des gens » (Joël). Cette recherche d’indépendance peut conduire certains de ces porteurs de projet à créer sur un coup de tête, sans bien structurer le projet, ce que nous avons identifié comme des « Parcours Indépendance Décalés » : « Certains ne souhaitent pas retourner au salariat parce qu’ils en ont marre du salariat. […] Il y a la volonté de rester indépendant et surtout de ne pas se développer.[…] c’est un peu les adolescents de la création d’entreprise. […] Quand on leur dit quels moyens vous mettez en oeuvre pour pallier aux difficultés [organisationnelles, commerciales, de gestion…]. Ils nous répondent que c’est l’expérience cumulée » (Responsable de BG Ouest).

Le « Parcours Tremplin » concerne dans notre échantillon quatre des jeunes de moins de 30 ans qui ont peu (voire pas du tout) d’expérience professionnelle et des difficultés à intégrer le marché du travail. Ces porteurs de projet peuvent être diplômés ou non diplômés. Les projets lancés touchent au commerce et, pour les moins aboutis, à la vente ambulante. Parmi ces parcours, seul Medhi fait preuve d’une grande lucidité au niveau de son projet et se donne les moyens de vraiment réussir. Les autres sont plutôt attentistes et se posent peu de questions. Il semble que ce parcours corresponde à la nécessité de trouver un premier emploi ce qui amène des jeunes sans expérience professionnelle vers la création d’entreprise. Certains font donc preuve d’une certaine lucidité par rapport à cette création qu’ils vont considérer comme « un moyen de démarrer dans la vie, […] un moyen de se faire du réseau,de tester un peu quelque chose », tout en considérant que cette « entreprise ne [les] mènera pas sur toute [leur] carrière professionnelle » (Conseiller Adie). Ceux-là vont donc se donner les moyens de réussir pour atteindre leur objectif de plus long terme, percevant bien les difficultés à se lancer, sans expérience, dans ce type de projet. D’autres postulants, en revanche, choisissent la voie de la création pensant qu’elle est la plus facile pour entrer dans la vie active. Ce manque de lucidité caractérise le « Parcours Tremplin Décalé » : « On les retrouve en ambulants. Ils vendent des trucs venus d’ailleurs, des choses faites à la main, des fruits et légumes, des fois et puis autrement on peut aussi les retrouver […] sur les marchés à vendre des bonbons. Ce sont des gens qui n’ont jamais travaillé […], qui planent complètement » (Accompagnatrice association Compétences).

Enfin le « Parcours Rebondir » concerne dans notre échantillon deux femmes de plus de trente ans, mères de famille. Toutes deux ont connu des interruptions dans leur carrière professionnelle et ont du mal à retrouver un emploi. Les activités lancées sont liées à leur expérience passée, pour l’une dans la vente de vêtements et l’autre dans le service à la personne, plus parce qu’elles ne se sentent pas compétentes pour développer une activité différente que par réel attachement à l’activité. Dans les deux cas, c’est la raison qui l’emporte et la prudence qui les amène à tendre à minimiser les risques au maximum : « J’ai pas trop le choix. C’est ce que je dis parce que bon j’ai essayé de trouver du travail j’ai fait beaucoup de demandes. Alors je me suis dit le savoir-faire que j’avais donc je pouvais… pourquoi ne pas créer une entreprise dans le domaine de l’aide à domicile puisque c’était les choses qui commençaient à marcher. […], j’avais près de 50 ans, je risquais pas de trouver du travail donc je me suis dit après tout, le risque que j’encourrais ben n’était pas énorme puisque mes enfants étaient élevés et partis que je pouvais prendre ce risque-là. Parce que c’est un gros risque » (Mawuli). Comme l’illustrent ces exemples, on peut penser que ce parcours est porté par des personnes qui ont subi un accident de la vie (chômage, maladie) ou sont exclues de l’emploi. Ce projet est vécu comme la dernière chance de réintégrer le marché de l’emploi. Ces projets se retrouvent dans tous les secteurs d’activités. Cependant, certains secteurs pour lesquels le niveau technique de compétence requis serait considéré par les porteurs de projet comme moins élevé semblent mieux représentés. Il s’agit, par exemple, du petit commerce et des services à la personne (garde de personnes âgées, baby-sitting, ménage,…), activités qui peuvent aussi être moins réglementées. Ici, le travail sur le projet constitue en lui-même, pour celui qui le porte, une remise en activité et un moyen de reprendre confiance en soi : « pour certains à partir du moment où ça fait 3, 4, 5 ans qu’on est sur le pied du marché de l’emploi c’est de se dire : ‘mais je ne vais pas réussir finalement peut-être à convaincre un employeur’. […] là ils se sentent quasiment obligés pour pouvoir retrouver accès à l’emploi ou pour pouvoir voilà retrouver une certaine image et confiance en soi de créer leur entreprise, de créer leur emploi en fait » (Chargé de mission Fondès). Nous n’avons pas pu mettre en évidence dans notre échantillon un parcours qui pourrait correspondre à un « Parcours Rebondir Décalé », mais il nous semble qu’au regard des caractéristiques de la population concernée, deux éléments semblent en partie l’expliquer. En effet, cette population, plus âgée, et ayant vécu des périodes difficiles au cours de sa vie a une forte aversion au risque. Aussi, les personnes de cette catégorie, si elles décident de se lancer dans la création d’entreprise, devraient prendre le maximum de précautions pour limiter l’échec. Par ailleurs, le public du « Parcours Rebondir » est un public qui peut cumuler différentes prestations sociales allant des minima sociaux aux diverses allocations (chômage, familiales, logement…). Se lancer dans une activité signifie perdre une partie de ces revenus et donc être sûr de pouvoir couvrir au moins cette perte avec la nouvelle activité, ce qui limite également la prise de risque. Sur la base de ces constats, on peut donc s’attendre que le type de cas correspondant à un retour sur le marché du travail associé à un manque de lucidité soit peu fréquent.

Dans tous ces parcours, on retrouve donc différents profils sociodémographiques (tranche d’âge, sexe, formation initiale…) et secteurs d’activité (domaine dans lequel s’inscrit le projet). Sur la base de notre échantillon, il apparaît que les parcours ne sont pas nécessairement reliés à une catégorie spécifique de porteurs de projet (au vue de l’âge, du sexe ou d’un autre critère sociologique), à l’exception des « Parcours Tremplin » et « Parcours Rebondir » qui concernent une étape spécifique de la vie (début ou fin de carrière).

Sur la base des cas étudiés illustratifs du bassin de la région nantaise, nous présentons dans le tableau 7 les principales caractéristiques des parcours en les illustrant d’un exemple, puis nous résumons dans le tableau 8 pour chaque parcours les profils des porteurs de projet.

Tableau 7

Principales caractéristiques et exemples des 7 parcours

Tableau 8

Profils des porteurs de projet selon 7 parcours différents

Cette typologie émergente, qui distingue sept parcours différents offre une base pour différencier les vingt-trois cas étudiés, qui s’étaient avérés au début de l’étude très variés. D’autre part, à la lumière de l’analyse, les implications des différents parcours types, d’une part, en termes de risque d’échec et d’autre part, en matière de besoin d’accompagnement, semblent importantes. En effet, l’identification de facteurs de risques au niveau des dossiers évalués va impliquer un effort particulier d’accompagnement des porteurs de projet, voire un rejet temporaire ou définitif du dossier par les instances de financement, ce qui potentiellement va affecter les chances de succès des candidats. Nous développons sur ce point dans la discussion des résultats et des implications de cette recherche.

Discussion des résultats et conclusion

La comparaison des résultats de cette étude à la littérature nous amène dans un premier temps à faire plusieurs constats en lien avec certaines spécificités du contexte des pays développés, dans un deuxième temps à présenter les contributions de la typologie proposée, puis dans un troisième temps à réfléchir aux implications potentielles des parcours identifiés en termes de risque et de besoin d’accompagnement.

Un premier constat issu de la recherche est que les caractéristiques sociodémographiques des micro-entrepreneurs ne permettent pas d’expliquer les différences observées dans les parcours étudiés, sauf concernant le choix d’entreprendre par défaut où l’étape de la vie permet de comprendre des différences dans la motivation à entreprendre. Aussi, une des spécificités du microcrédit entrepreneurial dans un contexte de pays développés, en prenant l’exemple des pays européens, est la volonté des acteurs institutionnels de ne pas mettre les candidats à la création d’entreprise dans une situation plus critique et il ne s’agit pas là d’entreprendre à tout prix. Certaines parties de la population, particulièrement des profils plus âgés, seront ainsi moins enclines à envisager la création d’entreprise. Par ailleurs, toujours dans ce même contexte nos données tendent à indiquer que le niveau de formation n’apparaît pas être un indicateur fiable des chances de réussite du candidat au microcrédit entrepreneurial.

Une des spécificités évoquées dans la littérature est le caractère hétéroclite des démarches de microcrédit entrepreneurial. Nos données indiquent en effet une grande variété, cependant la typologie proposée permet de mieux différencier les types de profils, ce qui répond à l’appel lancé par Guichandut (2006) pour une meilleure connaissance du marché du microcrédit entrepreneurial dans les pays développés.

Par rapport aux études publiées, cette typologie à caractère émergent confirme l’intérêt de tenir compte du type de motivation du porteur de projet, en distinguant entre le recours au microcrédit par opportunité ou par nécessité (Williams et al., 2009; Aidis et al., 2007; Maritz, 2004; Bögenhold, 1987), et présente deux principales contributions théoriques.

La première contribution porte sur le concept de motivation en proposant de tenir compte de quatre modalités différentes venant préciser les deux grands types de motivation proposés par la littérature (Williams et al., 2009; Aidis et al., 2007; Maritz, 2004). Il s’agit pour le choix d’entreprendre (motivation +) de tenir compte de l’objectif poursuivi : entreprendre par passion (vivre de sa passion) ou pour être plus indépendant (gagner en autonomie en étant son propre patron). Pour le choix d’entreprendre par défaut (motivation -), il s’agit de tenir compte de l’étape de vie correspondante en distinguant les candidats qui cherchent à entrer sur le marché du travail pour acquérir une première expérience, de ceux qui cherchent à revenir dans le monde du travail, et pour qui la création d’entreprise est la seule alternative. Par ailleurs, la motivation positive, qui est associée à la volonté d’entreprendre et qui correspond à un profil plus entrepreneurial, est présentée dans la littérature comme un important levier de réussite (Benzing et Chu, 2005). Cependant, dans cette étude, cet indicateur, lorsqu’utilisé seul, ne paraît pas garant des chances de succès du candidat au microcrédit entrepreneurial.

La deuxième contribution de cette typologie est la prise en compte d’une deuxième dimension, qui est la « lucidité » du porteur de projet. L’identification de l’état de lucidité ou du niveau de réalisme du porteur de projet, présente en effet l’intérêt de permettre d’affiner l’analyse de la capacité potentielle de ce dernier de mener à bien son projet. Cette notion de lucidité intègre la compétence entrepreneuriale correspondant à la capacité de planifier et budgétiser, proposée par Huck et McEwen (1991) dans un contexte de pays en développement, mais est caractérisée par un spectre beaucoup plus large.

La prise en compte de quatre modalités distinctes de motivation ainsi que d’une deuxième dimension avec l’état de lucidité nous amène à proposer une typologie répondant à l’appel de Williams et al. (2009), qui recommandent de dépasser l’approche binaire des motivations des porteurs de projet fréquemment utilisée dans les recherches.

A l’aide de cette typologie émergente des parcours des porteurs de projet, cette recherche contribue à une meilleure compréhension des parcours des candidats au microcrédit entrepreneurial dans le contexte d’un pays développé, sujet peu étudié dans la littérature et néanmoins déterminant pour guider les établissements bancaires et les acteurs du développement économique dans leur approche du marché du microcrédit entrepreneurial. La typologie proposée peut aussi servir de base en vue d’identifier des facteurs de risque et des besoins d’accompagnement spécifiques à certains parcours, différents types de parties prenantes étant également susceptibles d’être mobilisés en fonction des parcours concernés.

L’accompagnement est en effet actuellement de plus en plus mis en avant comme un facteur de succès des projets de microcrédit. Il est défini par Cuzin et Fayolle (2005, p. 79) comme « une pratique d’aide à la création d’entreprise, fondée sur une relation qui s’établit dans la durée et n’est pas ponctuelle entre un entrepreneur et un individu externe au projet de création. A travers cette relation, l’entrepreneur va réaliser des apprentissages multiples et va pouvoir accéder à des ressources ou développer des compétences utiles à la concrétisation de son projet ». L’importance de l’accompagnement va dans le sens des travaux de Kessy et Temu (2010) concernant l’impact positif sur le risque de la formation des bénéficiaires du microcrédit dans un contexte de pays en développement. Nelson (1997) souligne ainsi que l’avenir du microcrédit se joue dans la capacité des acteurs à dépasser la simple relation de crédit unissant un emprunteur et un organisme prêteur afin de favoriser la création d’entreprise et l’auto-emploi. Pour Mayoukou (2002), seule l’association du microcrédit et d’un accompagnement adapté permet de favoriser le microcrédit. Or une telle démarche suppose de bien connaître les profils des porteurs de projet, de cerner leurs attentes et leurs besoins spécifiques. Seule une telle démarche pourrait permettre aux banques de parvenir à une approche authentiquement responsable du microcrédit. En effet, selon Freeman (1984 : 62), « tant que les managers demeurent dans l’incompréhension des besoins et des attentes des parties prenantes, ils ne peuvent pas formuler des objectifs susceptibles de recevoir l’appui nécessaire au développement de leur projet ».

Mais pour être efficace, l’accompagnement doit être adapté aux besoins et donc aux profils et aux parcours des micro-entrepreneurs (Cuzin et Fayolle, 2005). D’ailleurs, afin de limiter les défaillances d’entreprise[6], les pouvoirs publics et les institutions de microfinance développent aujourd’hui les dispositifs d’accompagnement. La typologie que nous proposons permet non seulement une meilleure connaissance des parcours et des profils des porteurs de projet, mais elle contribue à avancer dans la réflexion sur la rationalisation des voies d’accompagnement possibles (Siegel, 2006).

Cette recherche nous amène à proposer des hypothèses sur les implications des parcours en matière de risques et de besoin d’accompagnement potentiels. Il semble en effet que, selon le type de motivation et l’état de lucidité, cela ne corresponde pas à un même type et niveau de risque, par rapport à l’engagement de la personne (élément important de la réussite selon les acteurs institutionnels du microcrédit) et la viabilité du projet. Si l’on conçoit l’accompagnement comme étant susceptible de s’adresser aux porteurs du projet (soutien moral) et au projet (support technique), nous proposons de distinguer ces deux types d’accompagnement et de les mettre en relation respectivement avec la motivation qui est relative à la personne (reflète son niveau d’engagement) et la lucidité (que nous avons définie comme le regard porté sur le projet) qui a des implications directes au niveau de la conception et de la réalisation du projet.

Nous proposons d’une part qu’une faible motivation à entreprendre (choix par défaut) entraîne un accroissement des besoins de suivi de la personne au niveau de son engagement et d’autre part qu’un manque de lucidité entraîne un accroissement des besoins de suivi du projet; et enfin qu’une faible motivation à entreprendre associée à un manque de lucidité accroissent le besoin global d’accompagnement. Par exemple, ce dernier cas de figure correspond à un parcours « Tremplin décalé » qui nécessite potentiellement plus de suivi tant pour la définition et la mise en oeuvre du projet, que pour le soutien moral du candidat lui-même. Nous présentons les types de risques et de besoins d’accompagnement qui nous semblent potentiellement associés aux différents parcours dans le tableau 9. Il ne s’agit dans le cadre de cette étude que de pistes, mais de nouvelles recherches pourraient conduire à proposer des recommandations en matière de suivi et d’accompagnement qui s’avèreraient particulièrement utiles aux banques et aux organismes de microcrédit dans leur appréhension des risques de défaillance liés aux porteurs de projet, mais également aux différents acteurs institutionnels impliqués afin d’accroître les chances de succès des candidats au microcrédit entrepreneurial.

Tableau 9

Risques et besoins d’accompagnement potentiels selon les parcours

*Intérêt de se poser la question de la pertinence de cette démarche en raison des risques élevés et du niveau d’accompagnement requis.

En conclusion, cette recherche qui repose sur l’étude d’une variété de cas nous conduit à proposer une typologie émergente des parcours des porteurs de projet, basée sur l’identification de la motivation et l’état de lucidité des candidats au microcrédit entrepreneurial. Toutefois, de nouvelles recherches sur une plus grande échelle sont nécessaires, d’une part pour confirmer la pertinence de cette typologie et préciser les types de parcours, et d’autre part pour mieux évaluer son potentiel de représentativité d’un contexte de pays développés. Dans cet objectif, une comparaison avec les profils et parcours des candidats au microcrédit d’autres pays développés pourrait par exemple être réalisée. De telles études permettraient d’affiner cette proposition de typologie, à la fois au niveau des profils des candidats, de même que pour les types de parcours. Enfin, les recherches futures pourront étudier les possibles implications de ces parcours au niveau des risques associés et des besoins d’accompagnement, en identifiant d’autres éléments pouvant éventuellement peser sur les chances de réussite, tel que le réseau social en tant que ressource et support éventuel du candidat au microcrédit entrepreneurial, en essayant également d’établir des liens avec la littérature sur l’accompagnement des entrepreneurs classiques.

Appendices

Notes biographiques

Céline Legrand, titulaire d’un PhD en Management, est enseignant-chercheur à Audencia Nantes – Ecole de Management dans le département du management des ressources humaines. Elle s’intéresse aux managers, entrepreneurs et intrapreneurs, aux aspects humains du management, ainsi qu’aux dirigeants et aux équipes de direction.

Sandrine Stervinou, titulaire d’un Doctorat en Economie, est actuellement enseignant-chercheur à Audencia Nantes – Ecole de Management au sein du département Management Stratégique. Elle s’intéresse aux liens entre le territoire et les entreprises, aux questions d’attractivité territoriale et de développement local.

Christine Noël, titulaire d’un Doctorat en Philosophie et d’une HDR en Gestion, est actuellement maître de conférence à Aix Marseille Université. Elle s’intéresse à l’éthique, la finance responsable et la responsabilité sociale de l’entreprise.

Notes

-

[1]

Informations tirées du site www.european-microfinance.org

-

[2]

Les entretiens ont été réalisés par 4 personnes, généralement en binôme.

-

[3]

Tous les porteurs de projet que nous avons rencontrés ont bénéficié d’une aide du Fondès.

-

[4]

Documents de synthèse d’activité élaborés par les organismes rencontrés.

-

[5]

En épistémologie comme en philosophie, le réalisme est une posture consistant à défendre l’idée selon laquelle les objets existent en dehors de notre pensée. Le terme de lucidité ne nous impose au contraire aucun héritage dans l’histoire de la pensée.

-

[6]

Tandis que cinq ans après leur création, seule une entreprise sur deux subsiste, le pourcentage passe à 70 % pour celles ayant bénéficié d’un accompagnement.

Bibliographie

- ADIE (2009), Le marché du microcrédit en France, 68 p.

- ADIE (2008), Le marché du microcrédit en France, 53 p.

- ADIE (2006), Le marché du microcrédit en France, 22 p.

- Aidis, R., Estrin, S., Mickiewicz, T. (2007). « Entrepreneurship, Institutions and the Level of Development », Working Paper 103. Retrieved October 19, 2007 from http://www.tiger.edu.pl/publikacje/twp103.pdf

- Asher, K., SAMPATHKUMAR V. (2004). « Possibilities and limits of microfinance as a development strategy: An evolving conversation », Critical Half, Vol. 2, N°1, p. 9-13.

- AYAYI, A., NOEL, C. (2008). « Défis et perspectives de la recherche en microfinance », 5ème Congrès de l’ADERSE : Transversalité de la Responsabilité sociale de l’Entreprise : Grenoble

- BACIN, F., SOBCZAK, A., VILLA C. (2010). « Microfinance – Microcrédit. Une déclinaison de la RSE au coeur des activités bancaires », Revue Banque, N°722, p. 51-54.

- BENZING, C., CHU, H.M., CALLANAN G. (2005a). « Regional comparison of the motivation and problems of Vietnamese entrepreneurs », Journal of Developmental Entrepreneurship, N°10, p. 3-27.

- BENZING, C., CHU, H.M., SZABO, B. (2005b). « Hungarian and Romanian entrepreneurs in Romania – Motivations, problems and differences », Journal of Global Business, N° 16, p. 77-87.

- BENZING, C.; CHU, H.M. (2005). « Entrepreneurial behaviour in Andhra Pradesh India, Proceedings of the Association for Global Business, paper n°5.

- BOGENHOLD, D. (1987). Der Grunderboom: realität und mythos der neuenSelbstandigkeit. Frankfurt/Main, NY: Campus.

- BRAU, J.C., WOLLER G.M. (2004). « Microfinance: A comprehensive review of the existing literature », Journal of Entrepreneurial Finance and Business Venture, Vol. 9, N°1, p. 1-26.

- CAMDESSUS M. (2009). Rapport annuel de l’observatoire de la microfinance, Banque de France, http://www.banque-france.fr/fr/instit/telechar/services/microfinance.pdf

- CUZIN, R., FAYOLLE, A. (2005). « Les dimensions structurantes de l’accompagnement en création d’entreprise », La Revue des Sciences de Gestion, N°210, p. 77-88.

- DECALUWE, B., DUMONT, J.C., ROBICHAUD, S. (2001). «Union économique et mobilité des facteurs. Le cas de l’Union économique et monétaire ouest-africaine (UEMOA)». Boudhiaf, M. et J.-M. Siroën (dir. pub.), Ouverture et développement économique, Economica: 281-308

- DE BANDT, J., NOWAK, M. (2006). « Le microcrédit en Europe. L’action forcément conjointe des marchés et de la collectivité ? », Revue d’économie industrielle, No. 116, 4ème trimestre, p. 9-29.

- DIAMOND, D.W. (1989). « Reputation, Acquisition in Debt Markets », Journal of Political Economy, Vol. 97, N°4, p. 828-862.

- DUNKELBERG, W.C., COOPER, A. C. (1982). « Entrepreneurial typologies: An empiricalstudy. In Frontiers of Entrepreneurial Research, K. Vesper (ed.), p. 1-15, Wellesley, MA: BabsonCollege.

- EUROSTAT (2008). « L’Europe en chiffres ». Annuaire Eurostat.

- FREEMAN, R. E. (1984). Strategic Management: A Stakeholder Approach, Boston: Pitman.

- FRESE, M., BRANTJES, A., HOORN R. (2002). « Psychological success factors of small scale businesses in Namibia: The roles of strategy process, entrepreneurial orientation and the environment », Journal of Developmental Entrepreneurship, Vol. 7, N°3, p. 259-282.

- GERMELMANN, C., KRITIKOS, A., KNEIDING, C. (2006). « Is There a Market for Microlending in Industrialized Countries? », GfA, Discussion Paper, n° 2.

- GUICHANDUT, P. (2006). « Europe occidentale et reste du monde : parle-t-on des mêmes pratiques ? », Finance et Bien Commun, N°25, p. 54-60.

- HOWORTH, C., MONO, A., (2000). « Trust within entrepreneur bank relationships Insights from Italy », Entrepreneurship Theory and Practice Journal, N°47, p. 495-517.

- HUCK JF, McEWEN T. (1991). Competencies Needed for Small Business Success: Perceptions of Jamaican Entrepreneurs, Journal of Small Business Management, 29(4).

- INSEE PREMIERE (2007). « Créer son entreprise : assurer d’abord son propre emploi », N°1167, décembre, rédigé par R. Kerjosse, 4 p.