Résumés

Résumé

L’étude a pour objectif d’évaluer la prise en compte par les investisseurs de l’homologation des entreprises à la série des normes ISO 14000. Les résultats de l’étude, menée auprès d’un échantillon d’entreprises opérant dans le secteur d’activité des pâtes et papiers et produits forestiers, corroborent la possibilité que l’homologation des entreprises à la série des normes ISO 14000 est vue d’un oeil positif par les investisseurs.

Abstract

The object of this paper was to estimate the valuation by investors of the certification of companies to the series of standards ISO 14000. The results of the study, based on a sample of companies in the pulp and paper and forest products sector, confirm the possibility that the certification of companies in the series of standards ISO 14000 is seen positively by the investors.

Corps de l’article

Introduction

Depuis quelques années, la qualité de l’environnement est devenue une préoccupation importante pour notre société. Cette préoccupation s’est traduite par un resserrement important des exigences environnementales dans la plupart des pays occidentaux et le Canada n’a pas échappé à ce mouvement[2]. Pour les entreprises, ce resserrement des exigences peut avoir des implications financières importantes si leurs activités ne permettent pas le respect des normes et de la législation environnementales en place. Des amendes et des pénalités peuvent être imposées et, dans certains cas, des demandes de décontamination peuvent même être exigées. Pour contrer ce risque ou à tout le moins l’amenuiser, certaines entreprises ont pris les devants en adhérant à la série des normes ISO 14000.

La série de normes ISO 14000 a été développée par l’Organisation internationale de normalisation (ISO). Ces normes définissent les principales assises d’un système de gestion environnementale reconnu à travers le monde. Celles-ci ne garantissent, par ailleurs, pas une performance environnementale supérieure aux autres entreprises du même secteur d’activité; elles proposent plutôt les éléments qui serviront à développer un système de gestion environnementale qui permettra aux entreprises d’atteindre leurs objectifs en matière de protection de l’environnement (Société des comptables en management du Canada, 1998). La série de normes ISO 14000 contient plusieurs normes relatives aux aspects environnementaux des processus des entreprises ainsi qu’à leurs produits (ISO 14001, ISO 14004, ISO 14010, ISO 14011, ISO 14012, ISO 14020, etc.). Pour obtenir l’homologation à la série des normes ISO 14000, les entreprises doivent démontrer qu’elles respectent la norme du système de gestion environnementale, soit la norme ISO 14001. Les autres normes présentent des outils et des techniques de mise en oeuvre ainsi que des lignes directrices relatives à la mise en oeuvre et au maintien d’un système de gestion environnementale[3].

Plusieurs études tendent à démontrer que les investisseurs prennent en compte la performance et les risques environnementaux des entreprises dans la valeur qu’ils accordent à celles-ci (Shane et Spicer, 1983; Muoghalu, Robison et Glascock, 1990; Barth et McNichols, 1994; Laplante et Lanoie, 1994; Hamilton, 1995; Cormier et Magnan, 1997; Bosch, Eckard et Lee, 1998; Hugues, 2000). Deux facteurs peuvent expliquer cette prise en compte de la performance environnementale des entreprises. D’une part, la possibilité de l’existence d’une conscience éthique chez les investisseurs. D’autre part, la prise en compte des répercussions financières découlant de la performance et des risques environnementaux des entreprises. La prise en compte de l’établissement d’un système de gestion environnementale est étroitement reliée à ce champ de recherche et, à l’heure actuelle, aucune étude ne semble s’y être intéressée. Pourtant, l’implantation d’un tel système permet de croire que les entreprises engagées dans ce processus se préoccupent de leur performance et de leurs risques environnementaux et, ainsi, elles répondent aux deux facteurs qui peuvent expliquer la prise en compte de la performance et des risques environnementaux des entreprises par les investisseurs. Non seulement les entreprises qui ont adhéré à la série des normes ISO 14000 devraient présenter une meilleure gestion des aspects environnementaux dans leurs activités d’exploitation, mais, de plus, les répercussions financières découlant de la performance environnementale de ces dernières devraient possiblement être moindres pour les investisseurs. À cela s’ajoutent les bénéfices potentiels perçus par les entreprises au regard de l’homologation à la série des normes ISO 14000, tels qu’un avantage concurrentiel, l’accroissement de la visibilité des entreprises, etc. (Conseil canadien des normes, 2000). Toutes ces raisons laissent supposer que les investisseurs devraient voir d’un bon oeil l’engagement des entreprises dans un processus d’homologation à la série des normes ISO 14000.

L’objectif de cette étude est de vérifier si l’homologation à cette série de normes présente des bénéfices potentiels du point de vue des investisseurs. Les résultats des analyses menées sur un échantillon composé des entreprises opérant dans le secteur des pâtes et papiers et produits forestiers sont significatifs et ils tendent à démontrer que les investisseurs voient effectivement d’un oeil plutôt positif l’engagement des entreprises dans un processus d’homologation à la série des normes ISO 14000.

Les apports de l’étude se situent surtout au niveau de la documentation des bénéfices potentiels de l’homologation des entreprises à la série des normes ISO 14000. La présente étude est l’une des premières à documenter empiriquement ces apports potentiels. Pour les praticiens comptables, les résultats de l’étude permettent de croire que les efforts déployés pour procéder à l’implantation d’un système de gestion environnementale sont pris en compte par les investisseurs. Les mêmes bénéfices se présentent également pour les entreprises qui ont consenti des sommes importantes pour implanter un système de gestion environnementale homologué ISO 14001. L’implantation d’un système de gestion environnementale homologué ISO 14001 est prise en compte d’une manière positive par les investisseurs.

La suite du document est organisée comme suit. Dans la première section, la description de la série des normes ISO 14000 et les écrits pertinents seront présentés. La deuxième section est consacrée au développement de l’hypothèse testée et à la description du modèle empirique retenu. La description de l’échantillon et l’analyse des résultats sont présentés à la troisième section.

Recensement des écrits

1. La séries des normes ISO 14000

Les normes de la série ISO 14000 sont relativement récentes. L’Organisation internationale de normalisation les a introduites en 1996. L’ensemble des normes de la série ISO 14000 fournit les éléments de base que doit contenir un système de gestion environnementale. Ces normes peuvent être regroupées autour de sept éléments. Il s’agit : 1) des systèmes de gestion environnementale, 2) de la vérification environnementale, 3) de l’évaluation de la performance environnementale, 4) de l’éco-étiquetage, 5) de l’analyse du cycle de vie, 6) des aspects environnementaux dans les normes de produit, et, 7) des définitions utilisées. Ces sept éléments peuvent, à leur tour, être regroupés en deux grandes catégories (Société des comptables en management du Canada, 1998) : celles se rapportant à l’organisation ou aux processus de celle-ci et celles axées sur les produits.

Parmi celles se rapportant à l’organisation ou aux processus, on retrouve les normes relatives aux systèmes de gestion environnementale (ISO 14001, ISO 14004 et ISO 14061), celles relatives aux vérifications environnementales (ISO 14010, ISO 14011 et ISO 14012) et celles relatives à l’évaluation de la performance environnementale (ISO 14031). Ces différentes normes énoncent les lignes directrices concernant l’élaboration d’un système de gestion environnementale, celles relatives aux vérifications environnementales du système de gestion environnementale ou à d’autres types de vérifications environnementales et celles relatives à l’évaluation de la performance environnementale des entreprises qui fait, entre autres, aussi l’objet du système de gestion environnementale.

Quant aux normes se rapportant aux produits, on retrouve celles se rapportant à l’éco-étiquetage (ISO 14020, ISO 14021 et ISO 14024) qui définissent les lignes directrices qui touchent à la fois l’attestation par des tiers et l’autodéclaration en ce qui concerne l’étiquetage environnemental, celles relatives à l’analyse du cycle de vie (ISO 14040 et ISO 14041) qui précisent les modalités de mise en application du cycle de vie des produits dans l’évaluation des aspects environnementaux de ceux-ci, et celles se rapportant aux aspects environnementaux dans les normes de produit (ISO 64), qui s’adressent aux rédacteurs de normes. Enfin, les normes ISO 14050 précisent les définitions utilisées dans le cadre de la série des normes ISO 14000.

Pour obtenir l’homologation, les entreprises doivent démontrer qu’elles respectent la norme ISO 14001. Tel que mentionné précédemment, les autres normes présentent des outils et des techniques de mis en oeuvre ainsi que les lignes directrices relatives à l’implantation et au fonctionnement d’un système de gestion environnementale (Société des comptables en management du Canada, 1998) ainsi que les modalités d’éco-étiquetage ou de mise en application du cycle de vie des produits dans une perspective environnementale. Rappelons, de plus, que l’homologation d’une entreprise à la norme ISO 14001 ne garantit pas que celle-ci a une performance environnementale supérieure aux autres entreprises du même secteur d’activité, elle garantit uniquement que celle-ci a mis en place un système de gestion environnementale qui répond aux exigences internationales fixées par l’Organisation internationale de normalisation.

2. Prise en compte de la performance environnementale par les investisseurs

Depuis longtemps, on sait que les investisseurs prennent en compte la performance environnementale des entreprises (Shane et Spicer, 1983). Au cours des trois dernières décennies, plusieurs études ont documenté ce phénomène (Muoghalu, Robison et Glascock, 1990; Barth et McNichols, 1994; Laplante et Lanoie, 1994; Hamilton, 1995; Cormier et Magnan, 1997; Konar et Cohen, 1997; Bosch, Eckard et Lee, 1998; Campbell, Sefcik et Soderstrom, 1998; Khanna, Quimio et Bojilova, 1998; Lancaster, 1998; Hugues, 2000). Ce qui apparaît de plus intéressant dans ce courant de recherche, c’est que plusieurs éléments d’information concernant la performance environnementale des entreprises semblent pris en compte par les investisseurs. Shane et Spicer (1983), Hamilton (1995), Cormier et Magnan (1997), Konar et Cohen (1997), Khanna, Quimio et Bojilova (1998), Lancaster (1998) et Hugues (2000) ont, par exemple, démontré que les investisseurs prennent en compte les taux de rejets de diverses substances polluantes dans l’environnement. Barth et McNichols (1994), Bosch, Eckard et Lee (1998), Campbell, Sefcik et Soderstrom (1998) et Hugues (2000) ont démontré que les investisseurs prennent en compte certains éléments d’information disponibles auprès de l’Agence de protection de l’environnement américaine concernant les responsabilités réelles ou potentielles de certaines entreprises à l’égard de sites contaminés sur le territoire américain, et, enfin, Muoghalu, Robison et Glascock (1990) de même que Laplante et Lanoie (1994) ont démontré que les investisseurs réagissent négativement aux poursuites judiciaires ou aux règlements défavorables des poursuites judiciaires relatives au non-respect de la législation environnementale.

Deux raisons peuvent expliquer cette prise en compte de la performance environnementale des entreprises par les investisseurs. D’une part, l’hypothèse des investisseurs éthiques qui a pris place avec la création de fonds d’investissements verts, tels que le fonds Desjardins Environment ou encore le fonds Clean Environment Balanced, et d’autre part, la possibilité que les investisseurs ne prennent en fait que compte des répercussions financières éventuelles dues à une mauvaise performance environnementale. À l’exception de l’étude de Hugues (2000) et des études de Muoghalu, Robison et Glascock (1990) et de Laplante et Lanoie (1994), les résultats des études antérieures énoncées précédemment apportent peu d’éléments permettant de discriminer entre ces deux explications. Néanmoins, les études de Hugues (2000), de Muoghalu, Robison et Glascock (1990) et Laplante et Lanoie (1994) permettent de croire que la possibilité que les investisseurs ne soient réellement sensibles qu’aux répercussions financières éventuelles dues à une mauvaise performance environnementale est vraisemblablement la véritable explication de cette prise en compte de la performance environnementale des entreprises. Les résultats de Hugues (2000) démontrent, en effet, que ce n’est que durant les années où les investisseurs peuvent anticiper des déboursés importants au chapitre des coûts d’installations d’équipements antipollution et des frais de décontamination qu’ils considèrent les taux de rejets ou les éléments d’information disponibles auprès de l’Agence de protection de l’environnement américaine sur les sites contaminés situés sur le territoire américain. Quant aux études de Muoghalu, Robison et Glascock (1990) et de Laplante et Lanoie (1994), elles ont démontré que les investisseurs réagissent aux poursuites judiciaires en relation avec la législation environnementale uniquement dans le contexte américain. Dans le contexte canadien, c’est plutôt l’annonce des règlements des poursuites qui semblent provoquer une réaction négative (Laplante et Lanoie, 1994). Laplante et Lanoie (1994) expliquent ces résultats par l’éventualité d’un plus grand laxisme des autorités législatives canadiennes par rapport aux autorités américaines.

En ce qui concerne l’implantation d’un système de gestion environnementale, aucune étude ne s’est, à ce jour, intéressée à la réaction qu’elle provoque chez les investisseurs. L’introduction relativement récente de ces normes et les délais d’implantation d’un système de gestion environnementale qui répond aux normes de la série ISO 14000 explique vraisemblablement cette absence d’étude. En plus du fait que l’homologation des entreprises à la série des normes ISO 14000 peut indiquer que ces dernières démontrent une conscience éthique envers l’environnement et que les coûts sous-jacents à leurs répercussions environnementales devraient être moindres en raison du système mis en place, celle-ci présente également certains autres bénéfices. Parmi ceux-ci, Chin et Pun (1999), Montabon et al. (2000) et le Conseil canadien des normes (2000) relèvent l’amélioration de l’image des entreprises de même que de l’image de leurs produits, des économies matérielles dues à la réduction des déchets et à la réduction de la consommation d’énergie et l’accroissement des possibilités concernant l’accessibilité aux marchés étrangers.

Hypothèse et modèle empirique

1. Hypothèse

Même si l’on ne peut pas, à première vue, discriminer les raisons véritables qui inciteraient les investisseurs à percevoir d’un oeil positif l’homologation des entreprises à la série des normes ISO 14000, il demeure néanmoins intéressant d’évaluer la position des investisseurs face à des démarches d’homologation. Aussi, comme tout porte à croire que les investisseurs devraient voir d’un bon oeil l’homologation des entreprises à la série des normes ISO 14000, l’hypothèse suivante est posée :

H1 : L’homologation des entreprises à la série des normes ISO 14000 est positivement associée à la valeur accordée aux actions de ces entreprises par les investisseurs.

2. Modèle empirique

Pour vérifier l’hypothèse énoncée ci-dessus, un modèle similaire à ceux utilisés par Amir (1993), Harris et Muller (1999), Berthelot (2000) et Berthelot, Magnan et Cormier (2003) a été utilisé[4]. Ce modèle qui est inspiré des travaux de Ohlson (1995)[5] est présenté ci-dessous :

Ce modèle établit le prix des actions ordinaires des entreprises (Pjt) comme étant fonction de la valeur comptable de l’avoir des actionnaires (AAjt) et des bénéfices courants (BENjt). Afin d’évaluer la prise en compte par les investisseurs de l’homologation des entreprises à la série des normes ISO 14000, une variable dichotomique représentant l’homologation ou la non-homologation des entreprises à la norme ISO 14001 (ISOjt) a été incluse dans le modèle de régression en sus des autres variables. Si l’homologation des entreprises à la norme ISO 14001 est effectivement prise en compte par les investisseurs, α3 devrait être positif et significativement différent de zéro. Soulignons qu’afin d’atténuer le problème des différences d’échelle pouvant exister entre les entreprises, l’ensemble des variables comptables (AAjt et BENjt) sera normalisé par le nombre d’actions ordinaires des entreprises à la date de clôture des états financiers. Cette procédure de normalisation permet également de contrôler l’incidence potentielle de la taille des entreprises.

Échantillon et analyse des résultats

1. Échantillon

L’échantillon retenu pour les fins de l’étude est composé de l’ensemble des entreprises canadiennes opérant dans le secteur d’activité des pâtes et papiers et produits forestiers dont les rapports annuels étaient disponibles dans la base de données SEDAR entre le 1er janvier 1999 et le 30 juin 2000 et dont les actions étaient transigées sur l’une des trois grandes bourses canadiennes. Au total, 28 entreprises[6] répondaient à ces critères.

L’ensemble des données comptables a été recueilli à partir des rapports annuels des entreprises et le prix des actions dans la base de données TSE Western. Pour ce qui est des éléments d’information concernant l’homologation des entreprises à la série des normes ISO 14000, ceux-ci ont été obtenus dans la base de données de WORLDPREFERRED.COM Inc. Cette entreprise agit en tant que référence dans le domaine des meilleurs fournisseurs mondiaux homologués en conformité avec les normes développées par l’Organisation internationale de normalisation.

2. Statistiques descriptives

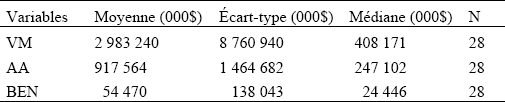

Le tableau 1 présente les statistiques descriptives des entreprises incluses dans l’échantillon. La valeur marchande de l’avoir des actionnaires ordinaires de ces entreprises représente en moyenne 2 983 240 000 $, la valeur comptable de l’avoir des actionnaires ordinaires 917 564 000 $ et les bénéfices disponibles aux actionnaires ordinaires 54 470 000 $.

Tableau 1

Statistiques descriptives pour l’ensemble des entreprises incluses dans l’échantillon

VM = valeur marchande de l’avoir des actionnaires ordinaires; AA = valeur comptable de l’avoir des actionnaires ordinaires, BEN = bénéfices disponibles aux actionnaires ordinaires.

Le tableau 2 présente les mêmes statistiques descriptives que le tableau 1, mais cette fois-ci selon que les entreprises sont homologuées à la norme ISO 14001 ou non. Comme on peut l’observer, les entreprises homologuées à la norme ISO 14001 ont en général une valeur marchande de leur avoir des actionnaires plus élevée (7 671 948 000 $ vs 378 402 000 $), une valeur comptable de leur avoir des actionnaires plus élevée (1 980 305 000 $ vs 327 152 000 $) et des bénéfices disponibles aux actionnaires ordinaires plus élevés (88 632 000 $ vs 35 492 000 $). Des tests t, des tests de médiane, des tests de Wilcoxon-Mann-Whitney et des tests de Kolmogorov-Smirnov ont été effectués et les différences observées entre les deux catégories d’entreprises pour les variables VM et AA présentées au tableau 2 sont significatives à un seuil d’erreur de 5 % dans tous ces tests. Par contre, en ce qui concerne les bénéfices disponibles aux actionnaires ordinaires, seul le test t est significatif à un seuil d’erreur de 5 %.

3. Analyse des résultats

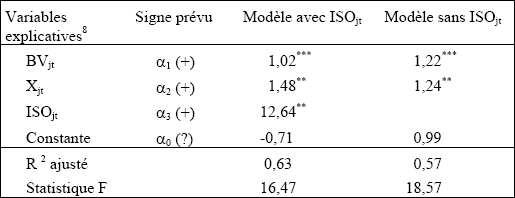

Les résultats relatifs à la vérification de l’hypothèse H1 sont présentés dans le tableau 3. La troisième colonne de ce tableau présente les résultats des analyses en incluant dans le modèle de régression la variable ISOjt et la quatrième colonne, les résultats des analyses sans inclure dans le modèle de régression la variable ISOjt. Les deux modèles sont significatifs à un seuil d’erreur de 5 %. Comme on pouvait s’y attendre dans les deux modèles de régression[7] (colonnes 3 et 4), les coefficients des variables représentant la valeur comptable de l’avoir des actionnaires et les bénéfices disponibles aux actionnaires ordinaires sont, comme il se doit, positifs et significatifs à un seuil d’erreur de 5 % et ils expliquent, à eux seuls, 57 % de la variance du prix des actions ordinaires des entreprises incluses dans l’échantillon. Quant à l’inclusion de la variable représentant l’homologation des entreprises à la norme ISO 14001 (ISOjt), le coefficient de celle-ci est, comme prévu, positif et significatif à un seuil d’erreur de 5 %. Ces résultats corroborent l’hypothèse H1. Les investisseurs semblent effectivement voir d’un oeil positif l’homologation des entreprises à la norme ISO 14001. En fait, comme on peut le voir en comparant les résultats des analyses présentées dans les colonnes 3 et 4 du tableau 3, l’inclusion de la variable ISOjt dans le modèle de régression améliore le niveau d’explication de la variance de la variable Pjt+τ de 6 %.

Tableau 2

Statistiques descriptives se rapportant aux entreprises homologuées à la norme ISO 14001 et celles non-homologuées

Entreprises homologuées à la norme ISO 14001

Entreprises non homologuées à la norme ISO 14001

VM = valeur marchande de l’avoir des actionnaires ordinaires; AA = valeur comptable de l’avoir des actionnaires ordinaires, BEN = bénéfices disponibles aux actionnaires ordinaires.

Tableau 3

Résultats des tests relatifs à l’hypothèse H1 Variable dépendante : Pjt +τ (N=28)

*** p ≤ 0,001; ** p ≤ 0,05; * p ≤ 0,1 (test unidirectionnel lorsque le signe est prévu).

*** p ≤ 0,001; ** p ≤ 0,05; * p ≤ 0,1 (test bidirectionnel lorsque le signe n’est pas prévu).

Afin d’évaluer l’incidence de l’utilisation du prix des actions à la date du dépôt des rapports annuels des entreprises auprès des commissions des valeurs mobilières concernées, les analyses ont été refaites en utilisant les prix des actions ordinaires des entreprises quatre et cinq mois après la date de clôture des états financiers. Les résultats demeurent constants en ce qui concerne le signe et le niveau de signification des coefficients.

Conclusion

Les résultats de l’étude tendent à démontrer que les investisseurs bonifient les entreprises homologuées à la norme ISO 14001. Ces résultats ont été obtenus auprès d’un échantillon d’entreprises représentant une très grande proportion d’entreprises du secteur d’activité des pâtes et papiers et produits forestiers canadien, même si la taille de celui-ci est relativement restreinte.

Bien qu’ils confirment que les investisseurs évaluent positivement l’homologation des entreprises à la série des normes ISO 14000, ces résultats ne permettent cependant pas d’identifier les raisons sous-jacentes à cette évaluation positive. S’agit-il tout simplement d’une conscience éthique dans le choix de leurs investissements, d’une diminution des risques et des implications financières négatives découlant de la performance environnementale des entreprises ou encore des autres bénéfices potentiels que peut générer l’homologation des entreprises à la série des normes ISO 14000, tels un accroissement des parts de marché dû à l’amélioration de l’image des entreprises ou de leurs produits ? D’autres études seront nécessaires pour trouver réponses à ces questions.

Parties annexes

Notes

-

[1]

Les auteurs tiennent à remercier le support financier du CARDE de l’Université de Moncton ainsi que les deux arbitres anonymes et le directeur de la Revue de l’Université de Moncton pour leurs judicieux conseils et suggestions.

-

[2]

Voir, par exemple, Griffits (2000) pour une revue de la législation fédérale et provinciale actuellement en vigueur concernant les sites contaminés au Canada.

-

[3]

Voir le site Web du Conseil canadien des normes pour une description détaillée du contenu de la série de normes ISO 14000 (www.scc.ca).

-

[4]

La prise en compte par les investisseurs boursiers d’éléments ou de phénomènes pouvant affecter la valeur boursière des entreprises a généralement été étudiée à partir de deux perspectives méthodologiques, soit la perspective informationnelle et la perspective de valorisation. Les études s’appuyant sur une perspective informationnelle évaluent l’incidence d’un élément ou d’un phénomène sur la valeur boursière d’une entreprise en examinant la réaction des investisseurs au moment exact où l’élément prend place. Les études s’appuyant sur une perspective de valorisation, quant à elles, infèrent plutôt l’incidence d’un élément ou d’un phénomène en examinant son association avec le prix des actions dans la période où l’incidence se manifestera (qui peut parfois s’étendre sur plusieurs années). Dans le cadre de cette étude, la valeur accordée aux actions des entreprises par les investisseurs a été étudiée à partir de la perspective de valorisation et ce, principalement en raison des exigences d’application des modèles empiriques de la perspective informationnelle et de la nature du processus d’implantation et de certification des entreprises à la norme ISO 14001 qui se prête peu à ces modèles.

Les modèles empiriques utilisés dans le cadre de la perspective informationnelle nécessitent non seulement que tous les investisseurs aient pris connaissance du phénomène étudié au même moment, mais ils nécessitent de plus de connaître de façon exacte ce moment. Ceci afin de mesurer la réaction anormale de ces derniers au moment exact où les entreprises obtiennent leur certification. Or, soulignons que le processus d’implantation et de certification des entreprises à la norme ISO 14001 est un processus qui peut s’échelonner sur une période relativement longue, voir jusqu’à quelques années. Durant ce temps, il est possible que les investisseurs aient pris connaissance des démarches de certification des entreprises par l’intermédiaire de communiqués de presse, des journaux financiers, des rapports annuels des entreprises ou de toute autre source d’information. Ainsi, il est, d’une part, peu probable que la majorité des investisseurs aient pris connaissance du processus de certification des entreprises à la norme ISO 14001 au même moment et, d’autre part, quasi impossible sur le plan empirique d’identifier les dates exactes de l’ensemble des sources d’information échelonnées dans le temps ayant pu renseigner les investisseurs sur le processus de certification des entreprises à la norme ISO 14001. Comme dans le cadre de la perspective de valorisation, on cherche plutôt à examiner si les éléments ou les phénomènes étudiés sont reliés à la valeur accordée aux actions des entreprises par les investisseurs après coup, les modèles empiriques utilisés ne sont pas soumis aux mêmes contraintes méthodologiques. En plus de ces raisons, les travaux de Kothari et Zimmerman (1995) tendent à démontrer que les modèles utilisés dans les études de la perspective de valorisation donnent des coefficients moins biaisés que ceux des études de la perspective informationnelle.

-

[5]

Le modèle (Ohlson, 1995) est basé sur l’hypothèse communément acceptée que la valeur marchande des capitaux propres des sociétés, Pt, est égale à la valeur présente des dividendes futurs :

où r représente le taux d’actualisation (ou le coût du capital) et Et [ ∙ ], l’espérance des dividendes futurs conditionnelle à l’information disponible au temps t.

À cela, Ohlson (1995) ajoute deux postulats à l’égard de la comptabilisation des capitaux propres. D’une part, la relation du résultat global s’applique (clean surplus relation). C’est-à-dire, que la variation de l’avoir des actionnaires entre deux dates est égale aux bénéfices moins les dividendes versés entre ces deux dates :

où bvt représente la valeur aux livres de l’avoir des actionnaires et xt les bénéfices de la période t. D’autre part, il est supposé que les dividendes réduisent la valeur aux livres de l’avoir des actionnaires et affectent ainsi les bénéfices futurs, mais pas les bénéfices courants. Compte tenu de ces postulats, le modèle d’actualisation des dividendes peut être reformulé en terme d’information comptable :

Enfin, Ohlson (1995) ajoute un autre postulat à ce modèle qui lui permet, entre autres, d’établir un lien entre l’information courante et les bénéfices futurs anormaux. Il suppose que le processus stochastique gouvernant l’évolution des bénéfices anormaux et des informations pouvant affecter les bénéfices futurs anormaux mais pas encore incluses dans les états financiers, vt, peut être défini à l’aide du système d’équations linéaires suivant :

où ω et γ sont des paramètres assumés positifs et plus petits que un, et ε1t+τ, ε2t+τ, où τ ≥ 1, représentent des termes d’erreur. Compte tenu de ce postulat de linéarité, le modèle peut être reformulé sous forme linéaire (Ohlson, 1995) :

L’application empirique directe de ce modèle nécessite d’avoir recours à des prédictions des bénéfices anormaux et aux politiques de versement de dividendes des entreprises (Bernard, 1995; Frankel et Lee, 1996; Dechow, Hutton et Sloan, 1999). Les prédictions des bénéfices (normaux et anormaux) sont généralement établies à partir des prédictions des bénéfices des analystes financiers (ex. : base de données I/B/E/S) ou à partir des données passées et de modèles auto-régressifs. En raison du nombre limité d’observations, cette option méthodologique qui réduirait encore davantage le nombre d’observations de l’étude, n’a pas été retenue. Par ailleurs, rappelons que la version empirique du modèle retenu pour les fins de l’étude a déjà été utilisée dans les travaux antérieurs.

-

[6]

Bien qu’au sein de la communauté scientifique, il n’y a pas de véritable consensus sur la taille d’un échantillon en régression multiple, un principe évoqué depuis des années stipule qu’il faudrait avoir au moins 10 observations par variables indépendantes (Howel, 1998; Kleinbaum et al., 1988). L’échantillon retenu pour les fins de l’étude se situe légèrement en dessous de ce seuil, ce qui constitue une faiblesse méthodologique non négligeable. Néanmoins, l’échantillon représente une portion très importante de la population à l’étude et l’inférence faite à partir des résultats obtenus n’a pas pour but la généralisation de ceux-ci à d’autres secteurs d’activité de l’économie canadienne.

-

[7]

Les facteurs d’inflation de la variance qui mesurent l’augmentation de la variance des estimateurs due à la colinéarité qui existe entre les variables dépendantes ont été calculés et ne semblent pas problématiques (entre 1,15 et 1,38). D’après Neter, Wasserman et Kutner (1985), des facteurs d’inflation de la variance supérieurs à 10 peuvent être problématiques en ayant une incidence marquée sur les estimateurs des coefficients de régression de la méthode des moindres carrés ordinaires. Des tests de Durbin-Watson ont également été effectués et ceux-ci ne révèlent pas la présence d’autocorrélation dans les résidus des équations de régression multiple. Enfin, des tests de White (1980) ont aussi été effectués et ils ne montent pas de problèmes majeurs d’hétéroscédasticité.

-

[8]

Les variables financières sont mesurées en milliers de dollars.

Bibliographie

- Amir, E. (1993). The Market Valuation of Accounting Information : The Case of Postretirement Benefits other than Pensions. The Accounting Review. 68:4.703-724.

- Barth, M. E. et McNichols, M. F. (1994). Estimation and Market Valuation of Environmental Liabilities Relating to Superfund Sites. Journal of Accounting Research. 32 (supplement). 177-209.

- Barth, M. E., McNichols, M. F. et Wilson, G. P. (1997). Factors Influencing Firms’ Disclosures about Environmental Liabilities. Document de travail : Stanford University.

- Bernard, V. L. (1995). The Feltham-Ohlson Framework : Implications for Empiricists. Contemporary Accounting Research. 11.733-747.

- Berthelot, S. (2000). Évaluation de la pertinence et de la fiabilité de l’information divulguée en matière de frais futurs d’enlèvement des immobilisations et de restauration des lieux. Montréal, Québec : École des Hautes Études Commerciales. Thèse de doctorat.

- Berthelot, S., Magnan, M. et Cormier, D. (2003). La constitution par les entreprises de provisions pour restauration des lieux : pertinence pour les investisseurs. Comptabilité, contrôle et audit. 9:2.109-135.

- Bosh, J. C., Eckard, E. W. et Lee, I. (1998). EPA Enforcement, Firm Response Strategies, and Stockholder Wealth : An Empirical Examination. Managerial and Decision Economics. 19.167-177.

- Campbell, K., Sefcik, S. E. et Soderstrom, N. S. (1998). Site Uncertainty, Allocation Uncertainty, and Superfund Liability Valuation. Journal of Accounting and Public Policy. 17.331-366.

- Chin, K. et Pun, K. (1999). Factors Influencing ISO 14000 Implementation in Printed Circuit Board Manufacturing Industry in Hong Kong. Journal of Environmental Planning and Management. 42:1.123-134.

- Conseil canadien des normes (2000). Normes des systèmes de management : où nous en sommes. Ottawa, Ontario.

- Cormier, D. et Magnan, M. (1997). Investors’ Assessment of Implicit Environmental Liabilities : An Empirical Investigation. Journal of Accounting and Public Policy. 16.215-241.

- Dechow, P., Hutton, A. P. et Sloan, R. G. (1999). An Empirical Assessment of the Residual Income Valuation Model. Journal of Accounting and Economics. 26:1-3.1-34.

- Dechow, P., Sloan, R. et Sweeney, A. (1995). Detecting Earnings Management. The Accounting Review. 70.193-225.

- Frankel, R. et Lee, C. M. C. (1996). Accounting Diversity and International Valuation. Massachussetts Institute of Technology –Sloan School of Management, Cambridge : Working Paper.

- Griffiths, L. J. (2000). Contaminated Property in Canada. Scarborough, Ontario : Carswell.

- Hamilton, J. T. (1995). Pollution as News : Media and Stock Market Reactions to Toxics Release Inventory Data. Journal of Environmental Economics and Management. 28.98-113.

- Harris, M. S. et Muller, K. A. (1999). The Market Valuation of IAS versus US-GAAP Accounting Measures Using Form 20-F Reconciliations. Journal of Accounting and Economics. 26.285-312.

- Howel, D. C. (1998). Méthodes statistiques en sciences humaines (Trad. M. Rogier). Louvain-la-Neuve : De Boeck Université.

- Hughes, K. E. (2000). The Value Relevance of Nonfinancial Measures of Air Pollution in the Electric Utility Industry. The Accounting Review. 75.209-228.

- Khanna, M., Quimio, W. R. H. et Bojilova, D. (1998). Toxics Release Information : A Policy Tool for Environmental Protection. Journal of Environmental Economics and Management. 36.243-266.

- Kleinbaum, D. G., Kupper, L. L. et Muller, K. E. (1998). Applied Regression Analysis and Other Multivariable Methods. Boston : Pws-Kent Publishing Company. (2ième édition).

- Konar, S. et Cohen, M. A. (1997). Information as Regulation : The Effect of Community Right to Know Laws on Toxic Emissions. Journal of Environmental Economics and Management. 32.109-124.

- Kothari, S. P. et Zimmerman, J. L. (1995). Price and Return Models. Journal of Accounting and Economics. 20.155-192.

- Lancaster, K. A. S. (1998). Valuation Analysis of Environmental Disclosures. Document de travail. San Luis Obispo : California Polytechnic State University.

- Laplante, B. et Lanoie, P. (1994). The Market Response to Environmental Regulation in Canada : a Theoretical and Empirical Analysis. Southern Economic Journal. 657-673.

- Montabon, F., Melnyk, S. A., Sroufe, R. et Calatone, R. J. (2000). ISO 14000 : Assessing Its Perceived Impact on Corporate Performance. The Journal of Supply Chain Management. 4-16.

- Muoghalu, M. I., Robison, H. D. et Glascock, J. L. (1990). Hazardous Waste Lawsuits, Stockholder Returns and Deterrence. Southern Economic Journal. 57.357-370.

- Neter, J., Wasserman, W. et Kutner, M. H. (1985). Applied Linear Statistical Models. Homewood, Il : Richard D. Irwin Inc. (2ième édition).

- Ohlson, J. A. (1995). Earnings, Book Values, and Dividends in Equity Valuation. Contemporary Accounting Research. 11.661-687.

- Shane, P. B. et Spicer, B. H. (1983). Market Response to Environmental Information Produced Outside the Firm. The Accounting Review. LVIII:3.521-538.

- Société des comptables en management du Canada (1998). ISO 14000 : compréhension et mise en application. Politique de comptabilité de management 45.

- White, H. (1980). A Heteroskedasticity-Consistent Covariance Matrix Estimator and a Direct Test for Heteroskedasticity. Econometrica. 48:4.817-838.

Liste des tableaux

Tableau 1

Statistiques descriptives pour l’ensemble des entreprises incluses dans l’échantillon

Tableau 2

Statistiques descriptives se rapportant aux entreprises homologuées à la norme ISO 14001 et celles non-homologuées

Entreprises homologuées à la norme ISO 14001

Entreprises non homologuées à la norme ISO 14001

VM = valeur marchande de l’avoir des actionnaires ordinaires; AA = valeur comptable de l’avoir des actionnaires ordinaires, BEN = bénéfices disponibles aux actionnaires ordinaires.

Tableau 3

Résultats des tests relatifs à l’hypothèse H1 Variable dépendante : Pjt +τ (N=28)