Résumés

Résumé

Nombreuses sont les recherches développées en sciences de gestion pour permettre aux grandes entreprises d’appréhender le risque à l’international et d’identifier le mode d’entrée le plus approprié pour pénétrer un marché étranger. En revanche à ce jour, il n’existe pas de cadre théorique ni de méthodologie adaptée aux petites et moyennes entreprises (PME) pour le faire. Or, pour les PME, la bonne connaissance des risques à l’international et le choix du mode d’entrée sont particulièrement importants, car une erreur de décision peut remettre en cause la pérennité de l’entreprise. Ainsi, dans le prolongement des recherches sur le choix du mode d’entrée dépendant du degré d’engagement souhaité et de contrôle voulu par la PME, nous intégrerons le risque perçu par le dirigeant. L’objectif de cet article est de développer un cadre d’analyse global et systémique qui permettrait d’aider les PME et de les conseiller pour optimiser le choix de leur mode d’entrée dans les marchés étrangers.

Mots-clés:

- PME,

- Risque,

- Internationalisation,

- Perception,

- Niveau d’engagement,

- Contrôle,

- Modes d’entrée à l’international

Abstract

Many analyses are developed in Management Science to help large corporations anticipate international risks and identify the best ways to penetrate a foreign market. Today, there are no theoretical cases or methodologies that allow small and medium-sized companies to enter these markets or predict risks correlated to their implementation. However, for SMEs, gaining knowledge on international risks and different implementation strategies is particularly important because an error can rapidly jeopardize the company’s performance. Thus, in the continuation of the research on the entry mode code depending on the degree of desired engagement and control wanted by the SME, we will integrate the risk perceived by the company’s executive. The objective of this article is to develop a global and systemic framework for analysis that would help SMEs and advise them to optimize the choice of their entry modes into foreign markets.

Keywords:

- SME,

- Risk,

- Internationalization,

- Perception,

- Level of engagement,

- Control,

- Foreign market entry modes

Resumen

Muchas investigaciones se desarrollan en Ciencias de gestion para permitir a las grandes empresas entender el riesgo a nivel internacional e identificar el modo de entrada más adecuado para ingresar a un mercado extranjero. Sin embargo, hasta la fecha, no existe un marco teórico o metodología adaptada a las pequeñas y medianas empresas (PyME) para hacerlo. Sin embargo, para las PyME, un buen conocimiento de los riesgos internacionales y la elección del modo de entrada son particularmente importantes porque un error de decisión puede poner en peligro la durabilidad de la empresa. Por lo tanto, en la continuación de la investigación sobre la elección del modo de entrada en función del grado deseado de compromiso y control deseado por la PyME, integraremos el riesgo percibido por el líder. El objetivo de este artículo es desarrollar un marco global y sistémico para el análisis que ayude a las PyME y aconsejarles que optimicen la elección de su modo de entrada en los mercados extranjeros.

Palabras clave:

- PyME,

- Riesgos,

- Internacionalización,

- Percepción,

- Compromiso,

- Control,

- Modos de entrada

Corps de l’article

Introduction

S’internationaliser est devenu une nécessité stratégique pour de nombreuses petites et moyennes entreprises (PME). Certaines, jusqu’alors protégées sur leurs marchés locaux (Lemaire, 2013), ont décidé d’organiser leur activité à l’échelle mondiale en conquérant de nouveaux marchés à l’étranger. Cette conquête peut prendre la forme d’une exportation de biens et services, de la vente d’un brevet ou d’un investissement direct à l’étranger (IDE) comme l’enseigne le paradigme OLI de Dunning (1988), qui propose trois grands types d’avantages à la multinationalisation : l’avantage spécifique de la firme (O), l’avantage à la localisation à l’étranger (L) et l’avantage à l’internalisation (I). Or, l’internationalisation peut impliquer des modifications dans l’organisation et le développement de l’entreprise : nouvelle forme d’organisation, nouvelles pratiques stratégiques, reconfiguration des ressources, adaptation aux spécificités du pays d’accueil qu’elles soient institutionnelles, politiques ou sociétales… parfois complexes, et non exemptes de risques pour les PME (Bertrand et St-Pierre, 2015).

En effet, développer une activité à l’international peut impliquer des investissements financiers importants et une prise de risques démultipliés à l’échelle de la PME. De ce fait, les conséquences des décisions prises dans les PME ont des impacts plus importants sur l’entreprise que pour une firme multinationale (FMN). Ne pas identifier le bon mode d’entrée sur un marché étranger ne remettra pas forcément en cause la survie d’une grande entreprise, ce qui peut être le cas pour une PME. L’internationalisation doit être comprise comme une stratégie globale touchant les flux de marchandises, mais aussi les procédés, les routines, l’organisation et la sélection des ressources. La PME, de par ses caractéristiques, peut être plus durement impactée que la grande entreprise. C’est pourquoi le choix du mode d’entrée dans le pays étranger revêt une grande importance, et va dépendre, pour partie, de l’ampleur des risques à l’international que la PME perçoit.

Il existe différents modes d’entrée, à savoir exportations directes ou indirectes, accords contractuels ou investissement direct à l’étranger (Pan et Tse, 2000). La faiblesse des ressources (humaines, financières) de la PME peut expliquer que bien souvent, lorsqu’il s’agit d’internationalisation, la PME va adopter un mode d’entrée moins capitalistique (comme l’exportation à partir de son pays d’origine) que la FMN. En effet, par exemple, une FMN mettra plus facilement en place des filiales à l’étranger.

Tout comme le choix du mode d’entrée, le rythme de l’internationalisation est un élément que la littérature en management international (MI) a progressivement étudié et de manière liée. Les PME peuvent privilégier une internationalisation progressive comme le théorisent les modèles incrémentaux (Johanson et Vahlne, 1977, 1990, 2009 ; Bilkey et Tesar, 1977 ; Cavusgil, 1981). Elles favorisent la prudence et la minimisation des risques dans la sélection et l’approche des marchés étrangers (Tapia Moore et Meschi, 2010). Ainsi, les conditions favorables au développement de la PME à l’international semblent être, dans ce cas, un risque perçu faible. Cette perception s’explique par une faible « distance psychique » (qui se définit, selon Johanson et Vahlne (1990, p. 308), comme étant des « facteurs empêchant ou perturbant la circulation de l’information entre les entreprises et les marchés »), et des caractéristiques culturelles, sociales, économiques, institutionnelles du pays d’accueil identiques ou proches de celles de son marché local.

En revanche, les modèles théoriques de type International New Venture (INV) s’appliquent à des entreprises de type « born global », dont l’activité se déroule à l’international dès la création (Rennie, 1993 ; Oviatt et McDougall, 1994 ; Oviatt, Patricia et McDougall, 1995, 1997). Il n’y a pas de processus d’acquisition des connaissances étape par étape sur des marchés internationaux similaires, mais bien une pénétration des marchés plus rapide que dans les modèles précédents. Dans ce cas, il n’existe pas de processus d’apprentissage lié à l’expérience sur d’autres marchés étrangers. De ce fait, l’appréhension des risques internationaux se fait de manière différente. Elle va être conditionnée principalement par les caractéristiques intrinsèques du dirigeant. Dès lors, dans ces deux approches (modèles incrémentaux et INV), nous retenons que la perception du risque paraît être une notion centrale pour comprendre comment s’opèrent le rythme et le choix du mode d’entrée à l’étranger par un dirigeant de PME. D’où la question de recherche, qui nous a conduits à proposer ce premier travail : comment la perception du risque affecte-t-elle les modes d’entrée choisis par les PME, qui développent leurs activités à l’international ?

Nous nous intéressons aux risques à l’international – c’est-à-dire à tout événement qui peut avoir lieu ou non et qui aura des conséquences négatives sur l’activité de l’entreprise – et plus précisément à l’impact de leur perception par le dirigeant sur le mode d’entrée choisi. Un examen attentif de la littérature révèle que les recherches développées en MI pour permettre aux FMN de s’aguerrir en la matière sont riches, mais il n’existe pas à ce jour de cadre conceptuel adapté aux PME pour identifier un mode d’entrée sur un marché étranger en fonction du risque perçu. Il existe certes des travaux (Burgel et Murray, 2000 ; Nakos et Brouthers, 2002 ; Brouthers et Nakos, 2004) qui tendent à montrer que selon le degré d’engagement et le degré de contrôle souhaités, un mode d’entrée est plus adapté qu’un autre, mais la prise en compte du risque n’est pas explicitement analysée. C’est la raison pour laquelle, il nous est apparu pertinent de réfléchir à un cadre général permettant à la PME d’avoir une compréhension relativement exhaustive des risques liés au développement à l’international, afin de réduire les possibilités d’échec de leurs activités internationales, lesquelles peuvent avoir d’importantes conséquences sur leur pérennité. Ainsi, l’objectif de cet article, à partir d’une revue de la littérature, est de répondre aux questions suivantes : quels sont les facteurs de risque importants à prendre en compte pour optimiser le choix d’un mode d’entrée dans les marchés étrangers pour la PME ? Comment ces facteurs de risque s’insèrent-ils dans le processus de décision du dirigeant de PME ?

À partir d’une articulation entre les concepts centraux de notre thématique, que sont les caractéristiques de la PME, le risque, sa perception par le dirigeant, l’engagement, le contrôle et les modes d’entrée à l’international, la première partie de l’article définit sept propositions qui vont permettre d’élaborer, dans la seconde partie, un cadre d’analyse à proposer aux dirigeants de PME pour identifier le mode d’entrée en fonction du risque perçu, du niveau d’engagement et du niveau de contrôle souhaités. Ce cadre conceptuel pourrait constituer une base de travail pour les travaux futurs, qui pourront être réalisés par d’autres chercheurs.

1. L’internationalisation de la PME et la prise en compte du risque[4]

Depuis plusieurs décennies, les auteurs ont proposé de nombreuses définitions de l’internationalisation, chacune étant liée à l’approche théorique mobilisée pour expliquer le développement des entreprises hors de leur marché national. De manière synthétique, nous retrouvons l’approche behavioriste expliquée dans le modèle d’Uppsala (Johanson et Wiedersheim-Paul, 1975 ; Johanson et Vahlne, 1977, 2009 ; Vahlne et Johanson, 2013), le I-modèle (Bilkey et Tesar, 1977 ; Cavusgil, 1981 ; Czinkota, 1982 ; Reid, 1981), l’approche réseau (Johanson et Mattsson, 1988) et l’approche par les ressources (Barney, 1996 ; Teece, Pisano et Shuen, 1997 ; Tallman et Fladmoe-Lindquist, 1994).

Même si l’angle d’approche diffère d’un modèle à l’autre, ces travaux mettent en évidence le caractère processuel du développement international. Il s’agit d’un processus d’engagement croissant (Welch et Luostarinen, 1988) qui permet aux entreprises de limiter les risques d’échec dus à une internationalisation trop rapide. D’autres modèles sont proposés pour étudier les entreprises dites « born global », caractérisées par un processus d’internationalisation précoce et rapide (Rennie, 1993 ; Oviatt et McDougall, 1994 ; Oviatt, Patricia et McDougall, 1995, 1997). Ces modèles théoriques ont été mobilisés et confirmés dans de nombreux travaux scientifiques (Laghzaoui, 2009 ; Ruzzier, Hisrich et Konecnik, 2007 ; Pantin, 2006 ; Hutchinson, Alexander et Quinn, 2005). Ils ont pour but d’expliquer l’internationalisation de la PME. Or, dans tous ces modèles, le risque est présent, mais peu ou pas explicité, ce qui n’est pas le cas dans le modèle d’Etemad (2004).

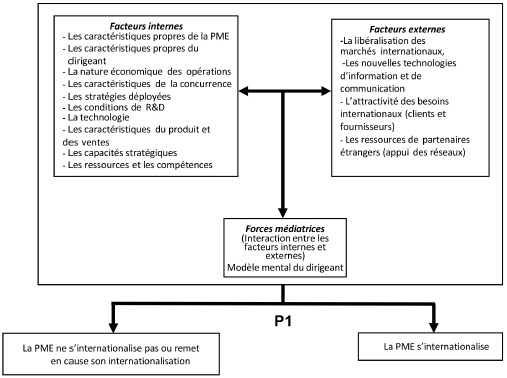

1.1. Le modèle d’Etemad

Etemad (2004) étudie les facteurs clés qui influencent l’internationalisation des PME. D’après cet auteur, leur internationalisation serait conditionnée par trois grands types de facteurs : les facteurs internes (« push factors ») ou forces, qui poussent la PME à s’internationaliser[5], les facteurs externes (« pull factors ») ou forces, qui tirent l’entreprise à s’internationaliser[6] et les facteurs médiateurs (« mediating factors ») ou forces médiatrices.

1.1.1. Les facteurs internes (« push factors »)

Les facteurs internes renvoient à un ensemble d’éléments internes de la PME. Parmi ces derniers, l’effet du dirigeant sur l’entreprise et en particulier ses caractéristiques propres, telles que son profil psychologique, son attachement au personnel, son exercice du pouvoir, sa relation avec les clients, son expérience ou sa vision internationale, sont soulignés comme des facteurs déterminants pour la réussite du processus d’internationalisation. En effet, l’ouverture et l’état d’esprit du dirigeant paraissent particulièrement importants pour saisir les opportunités sur les marchés extérieurs et être performant. D’autant plus que les connaissances acquises par l’expérience sur les marchés étrangers permettent à l’entreprise de s’intéresser à de nouveaux pays-marchés, dont la distance psychologique se trouve alors réduite (Laghzaoui, 2006). Selon Knight (2001) l’orientation internationale du dirigeant est une posture d’entreprise fondamentale et contribue fortement à la performance de l’entreprise.

La synthèse des travaux réalisée par Cadieux (2009, p. 5) met bien en évidence la diversité des comportements et attitudes des chefs de PME. Les propriétaires-dirigeants qui favorisent des stratégies internationales adhèrent plus souvent « à des valeurs comme l’ambition, l’agressivité, le pouvoir, la compétition et l’argent » (Cadieux, 2009, p. 5). Ils ont aussi tendance à être « proactifs, innovateurs et à avoir une mentalité et une vision globale du monde des affaires ». Du côté des habiletés, ils possèdent plus souvent des capacités « à maîtriser plusieurs langues, à gérer les risques, à s’adapter au changement et à faire preuve de distance psychologique, donc de tolérance vis-à-vis des autres cultures » (Cadieux, 2009, p. 5). D’autres éléments internes sont évoqués comme déterminants : la nature économique des opérations, les caractéristiques de la concurrence, les stratégies déployées, les conditions de R&D, la technologie, les caractéristiques du produit et des ventes et les capacités stratégiques de l’entreprise (les ressources et les compétences). Ainsi, les ressources entrepreneuriales financières et technologiques paraissent aussi particulièrement importantes pour saisir les opportunités sur les marchés extérieurs (Dhanaraj et Beamish, 2003).

1.1.2. Les facteurs externes (« pull factors »)

Les facteurs externes se composent d’éléments habituellement situés dans l’environnement externe de l’entreprise, ils incitent, encouragent ou permettent à l’entreprise de s’internationaliser (Etemad, 2004). Dans une étude antérieure, Bilkey (1978) a montré que la plupart des PME qui se sont engagées dans des processus d’internationalisation (exportation) l’ont fait à la suite d’un stimulus externe. Par conséquent, ces rapports peuvent conduire, faciliter ou empêcher l’internationalisation. Ils peuvent également influencer le choix du mode d’entrée dans le marché étranger (Coviello et Munro, 1997). Ces facteurs incluent notamment la libéralisation des marchés internationaux, les nouvelles technologies d’information et de communication, l’attractivité des besoins internationaux (clients et fournisseurs) et les ressources de partenaires étrangers (appui des réseaux). Huggins et Johnston (2009) ajoutent que les dirigeants, qui veulent améliorer leur compétitivité, doivent mieux organiser leurs réseaux et s’insérer dans des réseaux plus intelligents, capables de les soutenir, c’est-à-dire de les aider à développer leur savoir et de leur fournir régulièrement de l’information riche, porteuse d’innovation et d’opportunités nouvelles.

1.1.3. Les forces médiatrices (« mediating factors »)

Les forces médiatrices concernent le troisième construit du modèle proposé par Etemad (2004). Elles sont des forces d’interaction et de médiation entre les entreprises et les deux autres types de facteurs. On peut prendre comme exemple, la manière, dont le dirigeant appréhende les opportunités qui s’offrent à lui. Si le dirigeant est sensible aux opportunités, elles vont jouer un rôle important dans son choix d’internationalisation, et donc avoir un impact sur sa perception des facteurs internes et des facteurs externes. Les forces médiatrices concernent donc plus largement le modèle mental du dirigeant.

L’impact conjoint de ces forces peut intervenir sous forme de freins ou de stimuli, influençant alors le rythme du processus d’internationalisation, voire remettant en question la décision d’engagement à l’international (choix d’augmenter la présence à l’international, de diminuer ou bien d’arrêter définitivement les opérations internationales).

Figure 1

Les conditions d’internationalisation de la PME

Etemad (2004) expose ainsi les freins et les moteurs de l’internationalisation pour la PME. Toutefois, la décision d’internationalisation dans une PME est principalement du ressort du dirigeant, et donc de sa perception du risque à l’international à travers notamment les facteurs externes.

Nous sommes alors en mesure de faire une première proposition.

P1 : les forces médiatrices déterminent l’internationalisation de la PME.

2. Perception du risque à l’international dans la PME

Dans cette partie, nous allons, tout d’abord, définir ce qu’est le risque à l’international, puis identifier les facteurs ou sources de risque. Nous préciserons ensuite le rôle central qu’occupe le dirigeant dans la PME. Nous étudierons les caractéristiques du dirigeant comme facteur explicatif de la perception du risque.

2.1. Le risque à l’international : définition et facteurs

En économie, il est courant de faire la distinction entre les risques avérés (sur lesquels l’agent possède des informations concernant la probabilité de réalisation et concernant les conséquences) des risques potentiels (pour lesquels l’agent ne peut pas soit définir la liste des conséquences possibles d’un événement, soit déterminer la probabilité de réalisation des résultats), mais également les risques systémiques (liés à l’environnement) et les risques spécifiques (liés à l’entreprise et à son secteur d’activité) (Knight, 1933). Ainsi, les risques avérés peuvent être perçus soit comme une menace (perte potentielle), soit comme une opportunité (gain potentiel) (Janney et Dess, 2006). Les risques potentiels correspondent à une incertitude impliquant des rendements variables (Chatterjee, Wiseman, Fiegenbaum, et Devers, 2003).

Le risque en tant que menace correspond à la vision classique du risque perçu à travers des pertes potentielles, l’importance de ces pertes et l’incertitude de ces pertes (Mullins et Forlani, 2005 ; Yates et Stone, 1992). Le risque en tant qu’opportunité est perçu à travers l’obtention de gains potentiels, dont l’importance et l’incertitude peuvent être variables. Il permet une meilleure compréhension des facteurs qui motivent les dirigeants, en intégrant, par exemple, la notion de sentiment de regret (Markman, Balkin et Baron, 2002). Les gains et les pertes ne sont pas, toutefois, définis uniquement en termes monétaires, mais ils peuvent l’être en termes affectif, social, ou personnel (Poppe et Valkenberg, 2003 ; Rottenstreich et Hsee, 2001). Le risque en tant qu’incertitude correspond à un risque, dont la probabilité de survenance est a priori faible, voire inexistante, car il ne peut pas être anticipé par une analyse du passé. Toutefois, quand il survient, les effets sur les objectifs de l’entreprise peuvent être catastrophiques (Louisot, 2014). Ces incertitudes peuvent provenir de facteurs externes et de facteurs internes à l’organisation. Les risques externes ou systémiques proviennent des changements ou des menaces dans l’environnement de l’entreprise (changements politiques, économiques, technologiques, sociologiques, changements dans les marchés, les clients, les concurrents, les produits, les fournisseurs) qui peuvent exercer une influence négative sur les objectifs et les stratégies de l’entreprise. Les risques internes ou spécifiques peuvent avoir différentes sources ou origines : de la stratégie de l’entreprise, des processus, des ressources, des facteurs intangibles, de l’information de gestion. Cette distinction risques internes/externes fait écho à d’autres typologies du risque.

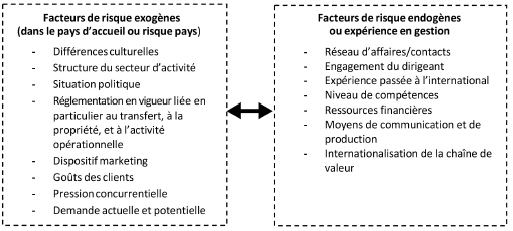

Certains auteurs distinguent les risques endogènes (inhérents aux pratiques de l’organisation) des risques exogènes (événements non souhaités), de toute origine (naturelle, industrielle, etc.), extérieurs à une entreprise et pouvant avoir un impact sur celle-ci (Everett et Watson, 1998).

Aussi, dans la littérature, n’existe-t-il pas une définition du risque international qui fasse l’unanimité (Miller, 1992). La littérature, s’intéressant au risque lié à une activité à l’international de la PME, concerne le plus souvent un facteur de risque spécifique, comme le facteur culturel (Dedun, 2015), le facteur financier (Arslan et Karan, 2010).

Le premier risque le plus souvent mis en évidence est le risque pays, qui regroupe un ensemble de facteurs de risques exogènes (politiques, économiques, financiers, culturels…) correspondant aux événements pouvant survenir dans le pays de destination, et pouvant engendrer des impacts positifs ou négatifs sur le projet d’internationalisation de la PME. C’est pourquoi la classification utilisée pour identifier les facteurs de risque à l’international distingue les facteurs exogènes (ou externes) des facteurs endogènes (ou internes) (El Fadil et St-Pierre, 2015).

Cependant, certains auteurs proposent une définition intégrée du risque international (Brouthers, 1995 ; Miller, 1992), qui illustre son caractère multidimensionnel : les risques liés à l’environnement, les risques liés au secteur d’activité et les risques qui sont spécifiques à l’entreprise. Ahmed, Mohamad, Johnson et Tan (2002), se basant sur les travaux de Brouthers (1995), ont mené une recherche empirique, qui a concerné l’étude de 69 entreprises publiques malaisiennes. Ces auteurs ont testé 11 variables relatives au risque international, qui sont : (1) l’expérience en gestion définie comme la capacité à exercer un contrôle et à gérer une opération à l’international ; (2) les différences culturelles entre le pays d’origine et le pays d’accueil ; (3) la structure du secteur d’activité de la PME dans le pays d’accueil ; (4) le risque politique dans le pays d’accueil ; (5) le risque de transfert : il concerne la capacité du pays d’accueil à limiter les flux de marchandises, de services, de capitaux constituant pour la PME une barrière à l’entrée dans le marché étranger ; (6) le risque opérationnel concerne les différentes fonctions de l’entreprise, sur lesquelles le gouvernement, les conditions du marché peuvent avoir un impact, en lien avec la main-d’oeuvre, les approvisionnements, la production ; (7) le risque de propriété concerne la capacité du gouvernement du pays d’accueil à contrôler la PME et ses actifs (par exemple le risque d’expropriation, de nationalisation…) ; (8) le dispositif marketing dans le pays d’accueil : les moyens disponibles pour vendre, distribuer, promouvoir les produits ou services de la PME ; (9) les goûts des clients dans le pays d’accueil : il s’agit d’évaluer les similitudes et les différences avec le pays d’origine ; (10) l’intensité concurrentielle : il s’agit notamment de l’environnement concurrentiel et des caractéristiques des concurrents ; (11) la demande actuelle et potentielle dans le pays d’accueil.

On observe que les facteurs de risques mis en évidence dans le cadre de cette recherche concernent des facteurs majoritairement exogènes, relatifs soit au pays d’accueil ou risque pays, soit au secteur d’activité de l’entreprise. Seul un facteur a un caractère endogène : l’expérience en gestion.

L’environnement externe renferme plusieurs facteurs de risque qui sont pertinents pour expliquer le risque à l’international. Toutefois, ce facteur ne permet que partiellement de couvrir la réalité des organisations quand elles sont de petite taille, telle que la PME. Pour ce faire, nous nous appuyons sur le travail mené par El Fadil et St-Pierre (2015) pour mettre en évidence les facteurs de risque endogènes liés aux activités d’internationalisation d’une PME. Ce qui correspond dans le cadre de notre recherche à l’expérience de gestion proposée par Ahmed et al. (2002), à savoir : (1) l’existence d’un réseau d’affaires ou des contacts dans le pays d’accueil, (2) le niveau d’engagement du dirigeant dans le développement international de la PME, (3) son expérience passée à l’international, (4) le niveau de compétences linguistiques et techniques de l’entreprise, (5) le niveau des ressources financières de la PME, (6) le niveau de maîtrise des moyens de communication et de production au sein de la PME, (7) le niveau d’internationalisation de sa chaîne de valeur au niveau logistique et opérationnel.

Ces facteurs sont d’autant plus importants pour la PME, que cette dernière ne s’engagera pas à l’international si les facteurs endogènes représentent un quelconque frein.

Ainsi, les risques inhérents à tout processus d’internationalisation de la PME peuvent s’expliquer par deux grands facteurs : les facteurs exogènes et les facteurs endogènes (Figure 2). D’où la proposition 2 :

P2 : les facteurs de risques endogènes sont déterminants pour appréhender le risque à l’international, qui peut être accentué par les facteurs exogènes.

Figure 2

Les facteurs de risque à l’international

La portée des facteurs exogènes et endogènes est conditionnée par les spécificités de la PME et les caractéristiques de son dirigeant, qui jouent un rôle central dans ce cadre.

2.2. Perception du risque à l’international dans la PME par le dirigeant

Parce qu’elle fonctionne sur la base de conditions organisationnelles spécifiques (2.2.1.) et que sa gestion reste souvent l’apanage du seul dirigeant (2.2.2), la PME peut présenter une forte vulnérabilité face à l’incertitude et aux risques multiples auxquels elle peut faire face.

2.2.1. Des spécificités, fondement de la vulnérabilité de la PME à l’international

Il est difficile de parler de la PME, sans évoquer une heuristique de la proximité (Torrès, 2003). Bien maîtrisée, elle fait la force de la PME dans un contexte hautement concurrentiel, mais elle peut être aussi un frein à l’internationalisation.

2.2.1.1. Le besoin de proximité dans la PME

La proximité, support fréquent d’un mode de gestion très réactif, fondé sur l’écoute directe des clients, des salariés, des institutions, permet la coconstruction d’offres, voire d’innovations (Monnoyer et Boutary, 2014). La proximité peut s’envisager sous une forme géographique ou sous une forme organisée (Rallet et Torre, 2007). La proximité géographique est une préférence spatiale donnée aux clients et aux fournisseurs de zones proches. La proximité organisée s’enracine dans la bonne connaissance des tâches effectuées par les différents acteurs de l’entreprise. Ce terme de proximité a bien sûr une expression géographique largement pondérée par le temps et le coût de transport (Carincazeaux, Coris et Piveteau, 2010), mais il se traduit de multiples autres façons dans les modalités de gestion de la PME :

proximité hiérarchique : la faible taille des entreprises favorise une grande concentration des effectifs sur un seul lieu favorisant des relations interpersonnelles informelles, non institutionnalisées et non structurées (Planque, 1987) ;

proximité fonctionnelle se fait par ajustement mutuel et supervision directe de façon prioritaire par rapport à une standardisation des procédés, qui en revanche facilite la gestion et la coordination à distance (Torrès, Sadeg et Joyal, 2004) ;

proximité temporelle : l’horizon temporel de la PME est le plus souvent à court terme et son cycle de décision stratégique, axé sur la réaction plutôt que l’anticipation (Blili et Raymond, 1994).

L’internationalisation[7] implique la capacité de combiner et de coordonner des ressources géographiquement dispersées (Perrault et St-Pierre, 2009). En s’appuyant sur l’hypothèse selon laquelle l’internationalisation est une question de gestion « à distance », on ne peut que conclure à la difficulté d’internationalisation de la PME. On ne gère pas à distance comme on gère à proximité (Torrès, 2003).

2.2.1.2. Le manque de formalisation de la gestion des risques dans la PME

Les caractères informels, intuitifs, personnalisés, processuels qui définissent si bien la conception classique de la PME deviennent rapidement une source de dysfonctionnement. Le recours fréquent à l’intuition ou à ce qui est appelé la loi des petits nombres renforce la perception d’un manque de ressources et de l’absence de bénéfice à formaliser les démarches. À ce défaut de formalisation des processus, des relations et de temps à la réflexion stratégique, s’ajoute souvent un manque (Gibb, 1997) de dispositifs formalisés de gestion des risques, entraînant ainsi une difficulté à identifier et, plus encore, à gérer les risques par la PME. En effet, lorsque l’étendue géographique du marché s’élargit, le maintien de contacts étroits et directs avec ses clients devient plus difficile pour le dirigeant. Les mécanismes de coordination tendent eux aussi à se transformer : la gestion globale nécessite, en effet, une planification et un contrôle particulièrement développés. On passe alors de l’ajustement mutuel et de la supervision directe, mécanismes souples et simples, à un système beaucoup plus standardisé, nécessitant des procédures parfois lourdes, longues et coûteuses, voire déstabilisantes pour la PME (Torrès, 2003).

2.2.1.3. Le processus de décision dans la PME

La stratégie d’internationalisation engendre également des implications au niveau du processus de décision. Le schéma intuition-décision-action et le court terme des décisions du dirigeant des PME traditionnelles ne sont plus valides (Torrès et Gueguen, 2006). Des décisions doivent continuellement être prises dans un environnement marqué « … par une incertitude accrue dans laquelle peu ou pas d’information(s) reste(nt) à disposition pour réaliser un contrôle des effets des actions ou stratégies, voire des expériences et des connaissances » (St-Pierre et El Fadil, 2017, p. 485). En effet, « il leur est difficile de prédire le changement dans un environnement d’affaires et les réponses qu’il conviendrait d’y apporter » (Reboud et Séville, 2017, p. 34). En ce sens, le sentiment d’urgence induit par la perception de cette nécessité de court terme aboutit à ce que Lorsch (1986) appelle « myopie stratégique » : les dirigeants de PME deviennent prisonniers de décisions opérationnelles de court terme et travaillent dans l’urgence.

En définitive, tous ces changements spatiaux et territoriaux impliquent la mise en place de modes de management substituant le formel à l’informel, la procédure au processus, la planification à l’intuition, l’écrit à l’oral, l’interdépendance à l’indépendance soit des modes de management souvent synonymes de perte de spécificités pour la PME. Ce qui peut se transformer par une fuite en avant (Wang, Walker et Redmond, 2007) ou se traduire par un véritable sentiment « d’invulnérabilité » (Roux-Dufort, 2010).

2.2.1.4. Les ressources dans la PME

Au-delà de ces nouvelles manoeuvres qui risquent de déstabiliser la PME, la capacité de mobilisation des ressources financières, humaines, technologiques, informationnelles à l’échelle planétaire est rarement à la portée de la PME. En effet, toutes les PME n’ont pas les atouts nécessaires (stratégie, produits, ressources et compétences, capacité de financement) pour réussir sur les marchés étrangers (St-Pierre, Raymond, Laurin et Uwizeyemungu, 2011). Une carence d’autant plus problématique que tout événement mineur ou toute anomalie peut alors devenir une source de crise par des effets de risques en cascade. Le manque de ressources financières et le manque de compétences peuvent influencer le choix des marchés que la PME peut pénétrer aussi bien en amont qu’en aval de la décision d’internationalisation (Dhanaraj et Beamish, 2003). En amont, les ressources et les compétences jouent le rôle d’antécédents internes à l’entreprise, agissant soit comme facteurs motivant (stimuli) soit comme facteurs freinant (barrières) sur la décision d’internationalisation. En aval de la décision d’internationalisation, elles peuvent intervenir également sous la forme de freins ou de stimuli (surtout internes) influençant, cette fois-ci, le rythme du processus d’internationalisation, voire remettant en question la décision d’engagement à l’international (Laghzaoui, 2006).

2.2.1.5. La personnalisation de la gestion dans la PME

La personnalisation de la gestion (quand le patron rapporte « tout à lui », et revendique être le seul capable de résoudre certains types de problème) peut nuire à la lucidité nécessaire pour gérer une affaire (Torrès, 2003), et ceci d’autant plus dans un nouvel environnement. Cet effet, appelé « effet d’egotrophie », symbolise le risque de grossissement de l’ego ou du Moi du dirigeant. Silvestre et Goujet (1996, p. 64) mentionnent : « plus le dirigeant perçoit son environnement comme illisible, plus les dimensions qualitatives et la part des représentations cognitives prennent de l’importance ». Cette myopie risque de constituer un véritable handicap pour interpréter et comprendre l’environnement dans lequel il souhaite s’aventurer en dehors de son marché domestique. D’ailleurs, Mercier-Suissa (1998) a confirmé la relation entre l’environnement international et le comportement des dirigeants dans un contexte d’incertitude. L’environnement instable induit de nouveaux comportements managériaux : de l’attitude d’attente (qui constitue un frein à la prise de décision) au pari (non fondé sur des prévisions fiables et ne garantissant aucun retour sur investissement).

Ces spécificités (myopie stratégique, manque d’outils ou de ressources), même si elles sont de plus en plus souvent surmontées par des PME, que Julien (2002) qualifie d’anti PME (les « born global », les Gazelles, etc.), amplifiées par ce que Torrès appelle l’« effet de proportion » (plus l’effectif pris en considération est réduit, plus la place d’un élément est proportionnellement élevée), constituent le socle de leur vulnérabilité organisationnelle (Reboud et Séville, 2017) à l’international. Dès lors, des changements mineurs peuvent occasionner des variations de plus forte amplitude : l’arrivée d’un nouveau concurrent, le refus d’un prêt bancaire, la faillite d’un fournisseur, la dévaluation de la monnaie étrangère, suffisent parfois à remettre en cause la décision de s’implanter sur un marché étranger.

Cette vulnérabilité plurielle conjuguée à de multiples risques (volontairement ou involontairement subis), spécifiques en raison de leur taille et de leur mode de fonctionnement (Reboud et Mazzarol, 2006) vont permettre aux dirigeants de valoriser différemment le critère de minimisation du risque lié aux futures cibles géographiques.

2.2.2. Les caractéristiques du dirigeant comme facteurs explicatifs de la perception du risque

Plusieurs études ont souligné les spécificités de la PME telles que l’influence personnelle du dirigeant, son autonomie décisionnelle, la propriété des capitaux ou la forte influence de l’environnement (Julien et Marchesnay, 1988). Selon ces auteurs, une partie des atouts de la compétitivité de la PME dépend de la capacité du dirigeant à maîtriser les différents niveaux de décisions et d’actions de l’entreprise. Il est personnellement responsable de toutes les décisions importantes prises, dont il est potentiellement affecté à titre professionnel et personnel. En toute probabilité, les caractéristiques de la personnalité du dirigeant sont un critère déterminant dans la sélection et l’approche des marchés étrangers.

2.2.2.1. La représentation du dirigeant de l’environnement international

La perception du risque évalué par le dirigeant face à telle ou telle situation influence également très largement sa prise de décision. En fonction des facteurs propres à chaque marché étranger, comme la distance psychique (par exemple, culturels, sociaux, économiques, institutionnels) (Johanson et Vahlne, 1990), l’environnement peut constituer une incitation, un appel au changement ou, a contrario, un obstacle, une barrière à toute idée de modification (Capet, Causse et Meunier, 1983). Or tous les dirigeants n’ont pas la même représentation face à un même environnement. Par conséquent, ce n’est pas tant le risque que sa représentation par les acteurs qui importe (Miles, Snow et Pfeffer, 1974). Cette idée renvoie à la subjectivité du jugement de perception du risque et aux clés d’informations fournies pour mesurer la perception de l’environnement (Boyd et Runkle, 1993).

2.2.2.2. L’expérience à l’international du dirigeant

Les connaissances acquises à partir des interactions entre la firme et un marché étranger vont contribuer à réduire le risque perçu et, par là même, guider les choix d’engagement de ressources de la PME dans ses futures cibles géographiques (Tapia Moore et Meschi, 2010). Ces connaissances constituent un stock (qualitatif et quantitatif), dont l’importance déterminera l’investissement de la PME dans sa démarche vers l’internationalisation. Un stock limité restreindra son champ géographique aux cibles proches et peu ou non risquées ; alors que l’entreprise dotée d’un stock important se sentira tout à fait capable de viser des marchés étrangers éloignés et considérés à risques.

2.2.2.3. La prise de décision du dirigeant

Une place majeure est accordée aux biais cognitifs qui chahutent les schémas très cartésiens de la prise de décision (Legohérel, Callot, Gallopel et Peters, 2003). D’après Crozier et Friedberg (2000), l’homme, incapable d’optimiser son comportement et confronté aux contraintes de l’environnement changeant et contingent, optera, non pour la meilleure solution, mais pour celle répondant en priorité à ses propres critères de rationalité. Ainsi, toute prise de décision sera affectée par l’émergence de facteurs dits individuels de l’acteur unique, le dirigeant de la PME.

Dans ce contexte, le flou patent entourant la prise de décision dans une PME n’est pas étonnant. Dès l’interférence de facteurs psychologiques, la prise de décision ne peut être modélisable. C’est pourquoi le stress, l’incertitude, la complexité, l’insuffisance de compréhension des problèmes stratégiques (que ce soit par manque de temps, de clairvoyance, ou de connaissances) et la difficulté de concevoir des solutions innovantes, apparaissent comme des variables déterminantes, conditionnant les choix de certains dirigeants (Legohérel et al., 2003).

La perception du risque diffère selon le profil psychologique du décideur et reste liée à sa personnalité propre (Bergadaa et Vidaillet, 1996). Cette perception résulte d’un cumul d’éléments issus notamment des connaissances, du passé vécu et de la nature de chaque décision. Ces éléments, auxquels s’ajoutent des stimuli externes, sont systématiquement différents d’un individu à l’autre. C’est pourquoi le processus de prise de décision découle davantage d’un nombre de pulsions internes à haute teneur psychologique que d’un modèle de management précis.

2.2.2.4. Le profil psychologique du dirigeant

Dépassant les limites de l’approche par les traits, l’approche cognitive propose d’appréhender le risque au travers de la représentation que s’en fait l’entrepreneur. Elle dépend alors non seulement de sa propension au risque, mais également de son analyse d’une situation donnée, de sa perception du risque, construite à partir de mécanismes cognitifs, d’heuristiques, tels que la confiance exagérée, la loi des petits nombres, la disponibilité, etc. (Fayolle, Barbosa et Kickul, 2008). La perception du risque est ainsi fortement liée aux caractéristiques individuelles, en particulier à la personnalité de l’acteur, à son histoire, à ses préjugés et à sa sensation de perte ou de gain potentiel face à une situation.

Dans cet ordre d’idées, Allali (2002) souligne la variété des attitudes face au risque à l’international (en fonction de leur propension et perception du risque), ainsi la nature des risques auxquels s’expose le dirigeant en s’engageant dans l’aventure. Il distingue trois catégories d’attitude : attitude positive qui prédispose le dirigeant à s’engager activement ou « proactivement » dans l’internationalisation ; attitude négative qui consiste à refuser systématiquement toute ouverture internationale, et attitude passive qui se traduit par une indécision quant à l’internationalisation et qui réagit par rapport à un stimulus.

Forts de tous ces éléments, nous pouvons dès lors récapituler dans la figure 3 les facteurs qui influencent la perception du risque à l’international par le dirigeant.

Figure 3

Les facteurs influençant la perception du risque à l’international par le dirigeant de la PME

Ainsi, les caractéristiques du dirigeant conjuguées à la nature de l’environnement et aux spécificités de la PME vont déterminer le risque à l’international perçu. D’où notre troisième proposition :

P3 : la perception du risque à l’international est déterminée par la nature de l’environnement, les spécificités de la PME et par les caractéristiques du dirigeant.

Puis, en fonction du risque à l’international perçu, le dirigeant va choisir un mode d’entrée plus ou moins impliquant ou engageant pour la PME. Par impliquant, nous entendons un mode d’entrée plus ou moins capitalistique (engagement de ressources financières et humaines importantes) et un niveau de contrôle de l’activité à l’étranger plus ou moins fort.

3. Le choix du mode d’entrée dans les marchés étrangers par la PME

Nous allons voir dans un premier temps (3.1.) les relations qui existent entre mode d’entrée, niveau de contrôle et niveau d’engagement, puis quelles sont les conditions du choix du mode d’entrée par la PME sur les marchés étrangers (3.2.) et nous nous interrogerons sur les facteurs importants à retenir pour optimiser le choix d’un mode d’entrée (3.3.).

3.1. Niveau de contrôle, niveau d’engagement et modes d’entrée

Le choix des modes d’entrée comporte un triple enjeu relatif au niveau d’implication à envisager. Celui-ci est contraint par les ressources (financières, humaines, techniques, relationnelles…) de la PME, alors que le niveau d’engagement dépend aussi du niveau de contrôle souhaité et du niveau de risque potentiellement supporté ou supportable par le dirigeant. À l’instar des recherches portant sur la FMN, de nombreux travaux empiriques montrent que le niveau de contrôle est largement corrélé au niveau d’engagement de la PME (Lemaire, 2013). On peut ainsi représenter les modes d’entrée en fonction du niveau de contrôle et du niveau d’engagement (Lemaire, 2013).

Figure 4

La progression des modes d’entrée et de présence à l’international

Le mode d’entrée choisi peut donc s’expliquer par les niveaux de contrôle et d’engagement souhaités par le dirigeant. Pan et Tse (2000) proposent une typologie des modes d’entrée suivant le niveau d’engagement de la PME. Les auteurs distinguent les modes d’entrée capitalistiques des modes d’entrée non capitalistiques.

Les modes d’entrée capitalistiques correspondent à un niveau élevé d’engagement des ressources financières, telles que la production à l’étranger par exemple, mais également humaines et techniques. Ils engendrent une prise de risque élevé, ils sont peu flexibles, mais fournissent un contrôle plus élevé sur les opérations et le marché (Kouznetsov, 2008), et sont potentiellement très profitables (Agarwal et Ramaswami, 1992).

Les modes d’entrée non capitalistiques nécessitent généralement un engagement des ressources plus limité, notamment un investissement financier moindre. Ils procurent un niveau de contrôle relativement moins élevé. Peu risqués et très flexibles, ils permettent à la PME de se désengager plus rapidement en cas de risques avérés. Par exemple, un contrat de gestion, rapportant des redevances, peut être préférable dans des zones où le risque pays est élevé, dès lors que la PME parvient à pérenniser sa présence tant sur le plan technique que relationnel. Or la profitabilité est relativement plus limitée.

On peut ensuite repérer les modes d’entrée capitalistiques caractérisés par un fort degré de contrôle et qui nécessitent un fort engagement de ressources financières, humaines, techniques. Ces modes sont relativement risqués et peu flexibles, mais potentiellement très profitables. Notons toutefois que la législation dans certains pays (en Chine ou en Inde au début de l’ouverture des économies, par exemple) peut imposer aux investisseurs étrangers de s’associer avec un partenaire local. Il peut en résulter alors, un niveau d’engagement financier, humain et technique élevé, mais un niveau de contrôle faible (Lemaire, 2013).

3.2. Les conditions de choix du mode d’entrée dans les marchés étrangers par la PME

La littérature en MI est assez abondante sur le sujet, mais la nature du risque et sa définition qu’en ont les auteurs font que les méthodes d’investigation et les résultats des recherches diffèrent. Lorsque la PME est contrainte par ses ressources limitées et/ou lorsqu’elle perçoit un risque important sur le marché visé, elle peut chercher à limiter ses dépenses en recherchant des modes de présence exigeant peu d’investissements (Burgel et Murray, 2000 ; Nakos et Brouthers, 2002 ; Brouthers et Nakos, 2004). Celle qui souhaite entrer dans des marchés émergents ou risqués, pour lesquels il y a des restrictions légales sur l’entrée des capitaux et où l’environnement économique est incertain, privilégie des modes d’entrée non capitalistiques (Nakos et Brouthers, 2002). Ces entreprises vont donc essayer de réduire ou de transférer les risques aux organisations locales (Brouthers et Nakos, 2004). Ainsi elle peut avoir recours à des partenariats où elle peut prendre une participation minoritaire. Dans ces cas, le risque est considéré avant tout comme étant un risque pays, un risque environnemental et la probabilité de son occurrence à un effet positif sur le choix d’un mode d’entrée non capitalistique.

Cependant des travaux plus récents invalident partiellement cet effet. Travaillant sur le risque institutionnel et sur la distance, Schwens, Eiche et Kabst (2011) montrent que plus ces deux variables sont importantes, plus grande est la probabilité pour que la PME opte pour un mode d’entrée capitalistique. La PME étant sur des ou une niche(s) et possédant un savoir-faire spécifique va avoir tendance à internaliser ses transactions afin de protéger son savoir-faire et donc éviter d’être copiée. D’où le recours à des modes d’entrée plus capitalistiques comme l’IDE greenfield ou l’acquisition à 100 % d’une filiale à l’étranger.

Nous constatons ainsi que la littérature ne permet pas aujourd’hui d’établir des conditions de choix précises en matière de mode d’entrée sur les marchés étrangers. Ces résultats divergents mettent en évidence toute la complexité du phénomène étudié pour la PME. Dans ce contexte, le cadre d’analyse proposé ici devrait contribuer à une meilleure compréhension des conditions de ce choix, afin de faciliter les décisions prises par la PME.

Enfin, soulignons que le mode d’entrée peut évoluer dans le temps en fonction en particulier de l’évolution de l’environnement (Lemaire, 2013), la PME pouvant adopter un mode d’entrée de plus en plus impliquant (on peut alors parler de mode de présence) avec un niveau de contrôle et d’engagement de plus en plus fort (Figure 4).

Ce nouveau constat accentue la nécessité pour la PME de bien comprendre son environnement, et les impacts des changements, qui surviennent, sur son activité à l’étranger, pour lui permettre de s’adapter rapidement. Notre cadre d’analyse doit donc permettre de prendre en compte tous les éléments importants dans le choix d’un mode d’entrée, mais également de prendre en compte cette dynamique. Ainsi, nous parlons de risque à l’international perçu et de mode d’entrée, qui peuvent évoluer vers un risque international perçu différent en fonction des événements et du mode de présence.

Ceci nous conduit à nous interroger maintenant sur les facteurs importants à considérer pour optimiser le choix d’un mode d’entrée dans les marchés étrangers pour la PME.

3.3. Discussion sur les facteurs de choix du mode d’entrée dans les marchés étrangers

De différents travaux empiriques (Ahmed et al., 2002 ; Nakos et Brouthers, 2002 ; Ibeh, Johnson, Dimitratos et Slow, 2004 ; Musso et Francioni, 2012 ; El Fadil et St-Pierre, 2011, 2015), on peut retenir deux séries de facteurs qui expliquent le choix d’un mode d’entrée. Il s’agit de facteurs internes ou endogènes qui dépendent des objectifs visés par l’entreprise en fonction de ses ressources et compétences disponibles, et des facteurs externes ou exogènes relatifs aux conditions environnementales du pays cible : stabilité politique et institutionnelle, taille et potentiel de marché, restrictions à l’importation, etc. (El Fadil et St-Pierre, 2015).

Concernant les facteurs endogènes spécifiques à la PME, la taille est l’une des caractéristiques étudiées pour expliquer le choix du mode d’entrée. Toutefois les résultats des études ne font pas l’unanimité. Erramilli et D’Souza (1993) précisent que la faible taille de l’entreprise diminue la probabilité d’utiliser un mode d’entrée capitalistique. Ce dernier serait financièrement trop risqué pour la PME. Or, ce résultat a été partiellement contesté, dix ans plus tard, par Nakos et Brouthers (2002), Ibeh et al. (2004) et encore plus tard par Musso et Francioni (2012) qui montrent que la taille et l’expérience à l’international ne jouent pas sur le choix des modes d’entrée capitalistiques. Ainsi, un facteur unique n’est peut-être pas suffisant pour avoir une explication satisfaisante du choix du mode d’entrée. D’autres facteurs doivent être pris en compte.

Des travaux ont mis en évidence le rôle de la distance, en particulier la distance psychique, au sens de Johanson et Vahlne (1977, 2009), le niveau de contrôle souhaité et de manière générale, le degré de risque souhaité sur le choix du mode d’entrée. Les différentes théories utilisées pour analyser les choix du mode d’entrée des PME reflètent la grande variété des facteurs endogènes et exogènes, qui influencent l’entreprise dans son choix : le degré de contrôle, les risques, les ressources possédées, les rendements attendus, l’apprentissage et l’expérience, les institutions, les conditions du marché sont autant d’éléments explicatifs pour ces analyses.

Ainsi, c’est en adoptant une perspective plus éclectique, mais aussi plus complexe, que le choix du mode d’entrée peut être compris. Dès lors, deux principaux ancrages théoriques peuvent être utilisés. Il s’agit de l’approche par les coûts de transaction (Coase, 1937 ; Williamson, 1979) et l’approche institutionnaliste (North, 1990). Ces deux approches ont fait l’objet de nombreuses recherches empiriques que ce soit sur les grandes firmes ou sur les PME.

Anderson et Gatignon (1986), ainsi que Brouthers et Nakos (2004) font référence à la théorie des coûts de transaction pour montrer le rôle fondamental du degré de contrôle et de risque envisagé pour expliquer le choix du mode d’entrée. Comme l’ont démontré Anderson et Gatignon (1986, p. 3), « le choix du mode d’entrée est considéré comme un compromis entre le contrôle et le coût des engagements de ressources, souvent dans des conditions de risque et d’incertitude considérables ». Les entreprises font porter leur choix sur un mode d’entrée capitalistique ou non capitalistique dès lors qu’elles comparent les coûts de l’internalisation avec les coûts de transaction (Brouthers et Nakos, 2004). Si les coûts d’appel au marché sont plus élevés, elles choisissent alors un mode d’entrée plus capitalistique. En 2009, des travaux menés par Chandra, Style et Wilkinson (2009), ainsi que Malhorta, Sivakumar et Zhu (2009) comparent les coûts et les bénéfices des investissements internationaux et indiquent que pour que la PME choisisse un mode d’entrée capitalistique, elle doit obtenir un effet de compensation (différences entre les coûts et bénéfices) pour s’établir à l’étranger. Osarenkhoe (2009) définit la stratégie d’internationalisation la plus efficiente comme étant celle qui minimise les coûts de production et de transaction. Le mode d’entrée est dépendant des coûts (niveau d’engagement) et des bénéfices attendus. La réduction des risques et des incertitudes du marché peut favoriser un engagement plus important de la PME dans le marché étranger. Le mode d’entrée retenu est alors un mode capitalistique avec un niveau de contrôle (qui vise à réduire les risques et incertitudes du marché) et d’engagement élevés.

En complément de ces travaux, l’approche institutionnaliste (North, 1990) peut également être mobilisée pour expliquer le choix d’un mode d’entrée dès lors que la règlementation juridique en matière de pénétration des marchés est contraignante pour l’entreprise. La théorie institutionnaliste vise à analyser l’impact du contexte institutionnel, défini par des règles juridiques, des normes et des valeurs influençant les comportements des acteurs et leurs stratégies, en particulier le choix du mode d’entrée sur les marchés étrangers. C’est donc à partir d’un ancrage théorique, qui combine niveau d’engagement, niveau de contrôle et risques, que nous pouvons expliquer le choix d’un mode d’entrée sur un marché étranger.

À cet effet, la théorie éclectique de Dunning est souvent retenue par les chercheurs (Brouthers, Brouthers et Werner, 1996). Le paradigme OLI prend en considération les risques possibles et la relation entre le contrôle et les ressources investies (Chandra, Style et Wilkinson, 2009 ; Elenurm, 2007 ; Agarwal et Feils, 2007 ; Lawton et Harrington, 2006) afin de trouver le meilleur rendement pour la firme (El Fadil et St-Pierre, 2015). Pour Brouthers, Brouthers et Werner (1996), l’approche théorique développée par Dunning, est alors pertinente pour comprendre le choix de la firme entre l’exportation, l’IDE et l’accord contractuel. Le paradigme éclectique fournit une explication du choix des modes d’entrée à partir de l’examen de trois types d’avantage : avantages de la firme, ownership advantage (O), avantage de localisation, location advantage (L) et avantage de l’internalisation, internalisation advantage (I). Pour Dunning, l’avantage de la firme ou du propriétaire fait référence aux ressources possédées et à la capacité qu’a la PME de se différencier de ses concurrents. L’avantage à la localisation renvoie à l’avantage comparatif du pays et à l’examen du risque-pays. L’avantage à l’internalisation dépend de la capacité de la PME à réduire ses coûts de coordination et de transaction dans son secteur. Le choix du mode d’entrée repose alors sur la combinaison de l’impact des différents facteurs micro et macroéconomiques. Les ressources, le degré de contrôle, le risque et le rendement des investissements sont d’une importance cruciale (Agarwall et Ramaswami, 1992). Cependant, la principale limite de ce cadre théorique, est qu’il donne une vision statique du mode d’entrée, puisqu’il explique le choix à un moment précis. Or, des études empiriques montrent que les modes d’entrée peuvent évoluer dans le temps (Johanson et Wiedersheim-Paul, 1975).

3.4. Évolution du mode d’entrée vers un mode de présence plus capitalistique

Johanson et Wiedersheim-Paul (1975) comparent les modèles d’expansion de quatre grandes entreprises manufacturières suédoises – Sandvik, Atlas Copco, Facit et Volvo – disposant d’unités de production dans plus d’un pays étranger et réalisant plus de deux tiers de leur chiffre d’affaires à l’export. L’identification des principales différences et similarités existantes conduit les auteurs à développer un modèle synthétique composé de quatre grandes étapes s’enchaînant de manière séquentielle et constitutive de la « chaîne d’établissement ».

Figure 5

Étapes constitutives de la chaîne d’établissement

Chaque étape se distingue par un accroissement du degré d’engagement à l’étranger. On peut alors parler du passage d’un « mode d’entrée » à un « mode de présence » (Lemaire, 2013). L’entreprise peut décider d’adopter une stratégie de pénétration qui va lui permettre d’avoir un engagement progressif dans le pays. Dans un premier temps, dans la phase exploratoire, elle peut décider d’adopter un « mode d’entrée » peu capitalistique, puis au fil du temps, elle va renforcer sa présence et adopter un « mode de présence » plus capitalistique. C’est en fonction de l’évolution de sa position concurrentielle, de l’environnement macroéconomique et des risques perçus dans le pays qu’elle peut décider de renforcer ou non son niveau d’engagement.

Le choix du mode d’entrée est donc un phénomène complexe, car il évolue dans le temps, tout comme le risque initial perçu qui peut se modifier. C’est pourquoi nous retiendrons pour construire notre modèle les liens qui existent pour la PME entre le risque et le mode de présence à l’international, sachant que le mode d’entrée tout comme le risque perçu peuvent évoluer.

L’ensemble de ces éléments nous conduit à faire les dernières propositions suivantes :

P4 : la perception du risque à l’international détermine le niveau de contrôle souhaité par la PME.

P5 : la perception du risque à l’international détermine le niveau d’engagement souhaité par la PME.

P6 : un niveau de contrôle élevé et un niveau d’engagement élevé déterminent un mode d’entrée capitalistique.

P7 : un niveau de contrôle faible et un niveau d’engagement faible déterminent un mode d’entrée non capitalistique.

Comme nous l’avons démontré auparavant, le risque perçu par la PME est une donnée fondamentale à intégrer pour comprendre le choix entre les différents modes d’entrée possibles.

4. Proposition d’un cadre d’analyse explicatif du choix des modes d’entrée incluant le risque perçu à l’international par le dirigeant de la PME

En nous basant sur le modèle d’Etemad (2004) et en y intégrant les variables : « caractéristiques de la PME », « niveau de contrôle », « niveau d’engagement » et la « perception du risque », nous proposons, le cadre conceptuel basé sur sept propositions (Figure 6).

Nous proposons ce cadre conceptuel permettant à la PME de choisir le ou les modes d’entrée adapté(s) à sa situation et au(x) pays d’accueil visé(s). Il se base sur l’évaluation du risque à l’international perçu, qui peut aller de fort à faible. Ce dernier conditionne le niveau d’engagement et de contrôle, qui peuvent aller également de fort à faible. Cette intensité va dépendre de la probabilité d’occurrence du risque et de l’appréciation de son impact. Son évaluation se base sur la prise en compte des différents facteurs de risque, que nous avons identifiés dans la littérature, dont l’origine peut être endogène ou exogène. L’évaluation de l’ensemble de ces facteurs conduira à l’estimation d’un risque à l’international perçu conditionnant le choix d’un mode d’entrée plutôt qu’un autre en fonction des situations.

Aussi, la prise en considération des forces médiatrices du modèle d’Etemad permet de proposer un modèle dynamique, qui prend en compte le changement possible du mode de présence à l’international sous l’effet de l’évolution des risques liés à l’environnement mondial. Des études complémentaires et empiriques s’avèrent alors nécessaires pour comprendre comment ces processus permettent d’améliorer la détection des situations pouvant mettre la PME face à un danger, d’en réduire la fréquence et de fournir une protection en cas de survenance. Elles constituent des perspectives de recherche permettant d’enrichir les connaissances dans le champ du management international et spécifique au contexte de la PME.

Figure 6

Cadre d’analyse explicatif du choix des modes d’entrée incluant le risque perçu à l’international par le dirigeant de la PME

Conclusion

L’objet de cette recherche est de développer un cadre d’analyse global et systémique qui permettrait d’aider les PME et de les conseiller pour optimiser leur choix de mode d’entrée dans les marchés étrangers. À partir d’une revue de la littérature sur le risque à l’international, et des travaux académiques sur le niveau de contrôle et niveau d’engagement, nous avons précisé les modes d’entrée possibles pour l’entreprise. Dès lors, nous avons intégré le risque à l’international perçu au niveau du contrôle et au niveau d’engagement pour déterminer les modes d’entrée sur les marchés étrangers pour la PME.

L’enchainement causal ainsi obtenu s’explique par sept propositions qui doivent maintenant être vérifiées, afin de valider la pertinence du cadre d’analyse proposé.

Traditionnellement, ce sont les facteurs endogènes et exogènes, qui expliquent le risque (El Fadil, 2016). Nous avons mis l’accent sur la notion de risque perçu par le dirigeant de la PME, en insistant sur ses caractéristiques personnelles. Celles-ci étant intégrées dans les facteurs endogènes ne permettent pas de mettre en avant leur importance. C’est pourquoi nous avons préféré les expliciter et montrer leur effet sur la perception du risque à l’international dans la prise de décision par le dirigeant de la PME.

Par ailleurs, nous avons souligné que les modes d’entrée pouvaient évoluer dans le temps, ce qui devait être pris en considération dans un cadre d’analyse pertinent. Là encore, il s’agit bien de la perception du risque à l’international par le dirigeant, combinée à l’évolution des facteurs de risque (endogènes et exogènes) qui amènent la PME à adopter un nouveau mode d’entrée. En effet, le niveau d’engagement et le niveau de contrôle sont dépendants de facteurs exogènes (évolution de la législation, par exemple, en faveur de l’investissement direct à l’étranger), et de l’interprétation de ces modifications par le dirigeant.

Notre cadre d’analyse permet d’intégrer une approche de type « born global » et une approche plus incrémentale des marchés étrangers.

Ce premier travail théorique, même s’il permet de prendre en compte de façon exhaustive des facteurs pour choisir un mode d’entrée dans les pays étrangers et de définir un processus de décision, présente certaines limites. En effet, c’est un modèle et le cadre d’analyse proposé est réducteur de la réalité de la PME. Cette dernière est d’ailleurs reconnue pour avoir des comportements très hétérogènes. Il est donc impératif de confronter les résultats de ce premier travail aux pratiques des dirigeants de PME. De futures recherches pourraient s’intéresser à une diversité de PME tant par leur taille que par leur secteur d’activité. L’objectif serait alors de comprendre comment la perception du risque par le dirigeant affecte le choix du mode d’entrée dans les marchés étrangers. Ce serait l’occasion également d’identifier des modes d’entrée plus précis qu’un mode d’entrée capitalistique ou non, comme proposé actuellement dans le cadre de cette analyse.

D’un point de vue managérial, ce cadre d’analyse pourrait permettre de développer un outil d’aide à la décision pour les dirigeants de PME. À partir d’une liste relativement exhaustive des facteurs exogènes et endogènes, qui expliquent la décision du dirigeant, ce cadre d’analyse permet également d’identifier les différents modes d’entrée possibles, au sens de Pan et Tse (2000), et d’envisager leur évolution. Pour le dirigeant de la PME, ce cadre répertorie l’ensemble des facteurs à prendre en compte pour choisir le mode d’entrée en adéquation avec la situation du moment tout en étant conscient de l’évolution possible de ce mode d’entrée initial choisi. Ainsi, nous pourrons vérifier empiriquement nos propositions, et donc notre cadre d’analyse.

Parties annexes

Notes biographiques

Après dix ans au service du développement international d’une PME française, Céline Bouveret-Rivat est, depuis 2007, à l’IUT de Saint-Étienne, responsable d’une licence professionnelle en commerce international. Ses travaux de recherche s’intéressent à l’internationalisation des PME.

Catherine Mercier-Suissa est MCF-HDR en sciences économiques à l’iaelyon de l’Université Jean-Moulin Lyon 3. Elle est directrice des relations externes et de l’Executive Education. Ses recherches portent sur les investissements directs chinois en Europe et sur l’internationalisation des PME.

Lynda Saoudi est MCF à l’IUT de Roanne. Elle enseigne l’entrepreneuriat, la stratégie et le management. Ses recherches portent pour l’essentiel sur la mutation des PME et la gestion du risque de ces mutations pour une performance globale.

Notes

-

[1]

Ce travail a été réalisé grâce au soutien financier du programme Avenir Lyon Saint-Étienne de l’Université de Lyon, dans le cadre du programme Investissements d’avenir (ANR-11-IDEX-0007).

-

[2]

This work was carried out with the financial support of the Avenir Lyon Saint-Étienne program of the University of Lyon, within the framework of the Investments of Future program (ANR-11-IDEX-0007).

-

[3]

Esta trabajo fue realizado gracias al apoyo financiero del programa Avenir Lyon Saint-Étienne de la Universidad de Lyon, en el marco del programa Investissement d’avenir.

-

[4]

Le risque sera discuté plus en détail, dans la section 2.1.

-

[5]

Elles concernent le plus souvent des facteurs qui viennent de l’intérieur de la PME. Elles ont pour origine l’entrepreneur, qui cherche de nouvelles opportunités.

-

[6]

Elles sont issues de l’environnement de l’entreprise. Elles incitent la PME à se développer à l’étranger.

-

[7]

Elle est définie comme un ensemble de démarches qu’une entreprise engage pour se développer au-delà de son territoire national : exportation, recherche de partenaires commerciaux, investissement à l’étranger, recrutement de personnel étranger, etc.

Références

- Agarwal, J. et Feils, D. (2007). Political risk and the internationalisation of firms : an empirical study of canadian-based export and FDI firms. Canadian Journal of Administrative Sciences, 24(3), 165-181.

- Agarwal, S. et Ramaswami, S.N. (1992). Choice of foreign market entry mode : impact of ownership. Location and internationalization factors. Journal of International Business Studies, 23(1), 1-27.

- Ahmed, Z.U., Mohamad, O., Johnson, J.P. et Tan, B. (2002). International risk perceptions and mode of entry : a case study of Malaysian multinational firms. Journal of Business Research, 55, 805-813.

- Allali, B. (2002). Vision des dirigeants et internationalisation des PME : ébauche d’un cadre conceptuel. Actes du 6e colloque CIFEPME (p. 1-17). Octobre, Québec, HEC Montréal.

- Anderson, E. et Gatignon, H. (1986). Modes of foreign entry : a transaction cost analysis and propositions. Journal of International Business Studies, 17(3), 1-26.

- Arslan, O. et Karan, M.B. (2010). Board structure and corporate governance. Managing Global Transitions : International Research Journal, 8, 3-22.

- Barney, J.B. (1996). The resource-based theory of the firm. Organization Science, 7(5), 469-501.

- Bergadaa, M. et Vidaillet, B. (1996). La décision telle que la voient les décideurs. Revue française de gestion, 111, 152-158.

- Bertrand, J. et St-Pierre, J. (2015). L’influence des caractéristiques des PME sur leur capacité à identifier les risques dans leurs projets de développement de produits. Dans M. Séville (dir.), Actes du colloque Risque et PME (p. 1-26). 1er et 2 avril, Lyon.

- Bilkey, W.J. (1978). An attempted integration of the literature on the export behavior of firms. Journal of International Business Studies, 8(1), 93-98.

- Bilkey, W.J. et Tesar, G. (1977). The export behavior of smaller-sized Wisconsin manufacturing firms. Journal of International Business Studies, 8(1), 93-98.

- Blili, S. et Raymond, L. (1994). Technologies de l’information : menaces et opportunités pour la PME. Dans P.-A. Julien (dir.), Pour des PME de classe mondiale. Recours à de nouvelles technologies (p. 115-141). Montréal, Québec, Les Éditions Transcontinentales.

- Boyd, J.H. et Runkle, D.E. (1993). Size and performance of banking firms : testing the predictions of theory. Journal of Monetary Economics, 31(1), 47-67.

- Brouthers, K.D. (1995). The influence of international risk on entry mode strategy in the computer software industry. Management International Review, 35(1), 7-28.

- Brouthers, K.D., Brouthers, L.E. et Werner, S. (1996). Dunning’s eclectic theory and the smaller firm : the impact of ownership and locational advantages on the choice of entry modes in the computer software industry. International Business Review, 5(4), 377-394.

- Brouthers, K.D. et Nakos, G. (2004). SME entry mode choice and performance : a transaction cost perspective. Entrepreneurship Theory and Practice, 28(3), 229-247.

- Burgel, O. et Murray, G.C. (2000). The international market entry choices of startup companies in high-technology industries. Journal of International Marketing, 8(2), 33-62.

- Cadieux, L. (2009). Les propriétaires dirigeants de PME face à la croissance par le biais de l’internationalisation : une question d’attitude ? Info-PME, 9(2), 1-6.

- Capet, M., Causse, G. et Meunier, J. (1983). Diagnostic, organisation, planification d’entreprise. Paris, Éditions Economica.

- Carincazeaux, C., Coris, M. et Piveteau, A. (2010). Délocalisations : de quoi parle-t-on ? De la quantification des opérations à la qualification des processus. Revue de la régulation, Capitalisme, Institutions, Pouvoir. Récupéré le 12 mars 2019 sur le site : http://journals.openedition.org/regulation/9002.

- Cavusgil, S.T. (1981). State of the art in international marketing : an assessment. Dans B. Evis et K.J. Roeing editors, Review of Marketing, 1, 195-216.

- Chandra, Y., Style, C. et Wilkinson, I. (2009). The recognition of first time international entrepreneurial opportunities : evidence from firms in knowledge-based industries. International Marketing Review, 26(1), 30-61.

- Chatterjee, S., Wiseman, R.M., Fiegenbaum, A. et Devers, C.E. (2003). Integrating behavioural and economic concepts of risk into strategic management : the Twain Shall Meet. Lang Rang Planning, 36(1), 61-79.

- Coase, R. (1937). The Nature of the firm. Economica, 4(16), 386-405.

- Coviello, N.E. et Munro, H.J. (1997). Network relationships and the internationalization process of small software firms. International Business Review, 6(4), 361-386.

- Crozier, M. et Friedberg, E. (2000). L’Acteur et le Système. Les contraintes de l’action collective. Paris, Seuil.

- Czinkota, M.R. (1982). Export development strategies : US promotion policies. New York, Praeger Publishers.

- Dedun, I. (2015). De la gestion du risque interculturel à la gestion interculturelle du risque. Le cas de l’internationalisation d’une ETI française en Chine. Dans M. Séville (dir.), Actes du colloque Risques et PME (p. 1-25). 1er et 2 avril, Lyon.

- Dhanaraj, C.A. et Beamish, P.W. (2003). Resource-based approach to the study of export performance. Journal of Small Business Management, 41(3), 242-261.

- Dominguez, N. (2015). Internationalisation des PME et déploiement des stratégies tête-de-pont (thèse de doctorat en sciences de gestion). Lyon, IAE, Université Jean-Moulin Lyon 3.

- Dunning, J.H. (1988). The Eclectic Paradigm of international production : a restatement and some possible extensions. Journal of International Business Studies, 19(1), 1-31.

- El Fadil, J. (2016). La gestion des risques de sous-traitance manufacturière en Chine. Dans J. St-Pierre et M. Trépanier (dir.), Créer et développer une PME dans un environnement mondialisé – Études de cas réels d’entreprises (p. 288-327). Québec, Entrepreneuriat et PME, Presses de l’Université du Québec.

- El Fadil, J. et St-Pierre, J. (2011). Les risques de sous-traitance manufacturière en Chine : le témoignage de quatre dirigeants d’entreprises québécoises. Gestion 2000, 28, 93-107.

- El Fadil, J. et St-Pierre, J. (2015). Les facteurs-déclencheurs de risque associés à l’internationalisation des PME. Dans M. Séville (dir.), Actes du colloque Risques et PME (p. 1-26). 1er et 2 avril, Lyon.

- Elenurm, T. (2007). International competitiveness and organizational change drivers anticipated by Estonian managers in the context of European. Baltic Journal of Management, 2(3), 306-318.

- Erramilli, M.K. et D’Souza, D.E. (1993). Venturing into foreign markets : the case of small service firm. Entrepreneurship Theory and Practice, 17(4), 29-41.

- Etemad, H. (2004). Internationalization of small and medium sized entreprises : a grounded theoretical framework and on overview. Journal of Administrative Science, 21(1), 1-21.

- Everett, J. et Watson, J. (1998). Small business failure and external risk factors. Small Business Economics, 11(4), 371-390.

- Fayolle, A., Barbosa, S. et Kickul, J. (2008). Une nouvelle approche du risque en création d’entreprise. Revue française de gestion, 5, 141-159.

- Gibb, A.A. (1997). Small firms’ training and competitiveness. Building upon the small business as a learning organisation. International Small Business Journal, 15(3), 13-29.

- Huggins, R. et Johnston, A. (2009). Strategic risk management using complementary assets : organisaztional capabilities and the commercialization of humangenetic testing in the UK. Research Policy, 35, 355-374.

- Hutchinson, K., Alexander, N. et Quinn, B. (2005). The internationalisation of small to medium-sized retail companies : towards a conceptual framework. Journal of Marketing Management, (21), 149-179.

- Ibeh, K., Johnson, J.E., Dimitratos, P. et Slow, J. (2004). Micromultinationals : some preliminary evidence on an emergent star of the international entrepreneurship field. Journal of International Entrepreneurship, 2(4), 289-303.

- Janney, J.J. et Dess, G.G. (2006). The risk concept for entrepreneurs reconsidered. New challenges to the conventional wisdom. Journal of Business Venturing, (21), 385-400.

- Johanson, J. et Mattsson, L.G. (1988). Internationalization in industrial systems – a network approach. Dans N. Hood et J.E. Vahlne (dir), Strategies in global competition (p. 303-321). New York, Croom Helm.

- Johanson, J. et Vahlne, J.-E. (1977). The internationalization process of the firm – A model of knowledge development and increasing foreign markets commitments. Journal of International Business Studies, 8(1), 25-34.

- Johanson, J. et Vahlne, J.E. (1990). The mechanisms of internationalisation. International Marketing Review, 7(4), 11-24.

- Johanson, J. et Vahlne, J.E. (2009). The Uppsala internationalization process model revisited : from liability of foreignness to liability of outsidership. Journal of International Business Studies, 40(9), 1411-1431.

- Johanson, J. et Wiedersheim-Paul, F. (1975). The internationalization of the firm – Four Swedish cases. Journal of Management Studies, 12(3), 305-322.

- Julien, P-A. (2002). Les PME à forte croissance : l’exemple de 17 gazelles dans 8 régions du Québec. Québec, Presses de l’Université du Québec.

- Julien, P.-A. et Marchesnay, M. (1988). La Petite Entreprise : principes d’économie et de gestion. Boucherville, Québec, Éditions G. Vermette.

- Knight, F. (1933). Risk, uncertainty and profit. Boston, Houghton Mifflin.

- Knight, G.A. (2001). Entrepreneurship and strategy in the international SME. Journal of International Management, 7(3), 155-171.

- Kouznetsov, A. (2008). Entry modes employed by multinational manufacturing enterprises and review of factors that affect entry mode choices in Russia. The Business Review, 10(2), 316-323.

- Laghzaoui, S. (2006). L’internationalisation des PME : pour une relecture en termes de ressources et compétences. Actes du 8e congrès de CIFEPME. 25, 26 et 27 octobre, Fribourg, Suisse.

- Laghzaoui, S. (2009). Internationalisation des PME : apports d’une analyse en termes de ressources et compétences. Revue management & avenir, 2(22), 52-69.

- Lawton, T.C. et Harrington, D.G. (2006). Banking on global success : internationalisation strategy and its limitations (the case of allied Irish Banks). Thunderbird International Business Review, 48(3), 405-424.

- Legohérel, P., Callot, P.H., Gallopel, K. et Peters, M. (2003). Dimensions psychologiques, processus de décision et attitude envers le risque : une étude des petites et moyennes entreprises. Revue des Sciences de Gestion, (199), 51-72.

- Lemaire, J.P. (2013). Stratégies d’internationalisation : nouveaux enjeux d’ouverture des organisations, des activités et des territoires (3e édition). Paris, Dunod.

- Lorsch, J.W. (1986). Managing culture : the invisible barrier to strategic change. California Management Review, 28(2), 95-109.

- Louisot, J.P. (2014). Gestion des risques. Paris, AFNOR.

- Malhorta, S., Sivakumar, K. et Zhu, P. (2009). Distance factors and target market selection : the moderating effect of market potential. International Market Review, 26(6), 651-673.

- Markman, G.D., Balkin D.B. et Baron, R.A. (2002). Inventors and new venture formation : the effects of general self‐efficacy and regretful thinking. Entrepreneurship Theory and Practice, 27(2), 149-165.

- Mercier-Suissa, C. (1998). De nouvelles pratiques de management en Russie. Revue française de gestion, janvier-février, 80-90.

- Miles, R.-E., Snow, C.C. et Pfeffer, J. (1974). Organization‐environment : concepts and issues. Industrial Relations : A Journal of Economy and Society, 13(3), 244-264.

- Miller, K.D. (1992). A framework for integrated risk management in international business. Journal of International Business Studies, 23(4), 311-31.

- Monnoyer, M.C. et Boutary, M. (2014). When SMEs think about delocalization : theoretical issues. Dans Latin America in the global offshoring industry (p. 85-104). Chili, ECCLAC.

- Mullins, J.-W. et Forlani, D. (2005). Missing the boat or sinking the boat : a study of new venture decision making. Journal of Business Venturing, 20(1), 47-69.