Résumés

Résumé

Au cours des dernières décennies, de nombreux gouvernements, concernés par les questions de redistribution des revenus, ont porté une attention particulière à la manière dont les recettes fiscales sont collectées. Cet article applique un modèle économétrique aux données de 34 États membres de l’OCDE sur la période allant de 1970 à 2010. Il souligne que le poids des recettes fiscales dans l’économie compte bien davantage dans la réduction des inégalités que les caractéristiques de la structure fiscale servant à les collecter. Collecter plus de recettes fiscales permet aux gouvernements d’offrir davantage de services publics et de transferts à ses citoyens. Ce résultat est cohérent avec la littérature qui reconnaît que la réduction des inégalités de revenus est principalement le résultat de dépenses publiques et de transferts.

Corps de l’article

Introduction

Deux instruments sont utilisés par les États pour lutter contre les inégalités. Le premier est manifestement les dépenses publiques, c’est-à-dire la manière de dépenser l’impôt collecté sous forme de services publics ou de transferts en espèce. Le second est la fiscalité elle-même qui se subdivise aussi en deux éléments : le niveau de recettes fiscales collectées à proprement parler et la manière dont ces recettes fiscales sont prélevées, autrement dit la structure fiscale. En pratique, les politiques fiscales doivent tenir compte de l’équilibre entre l’équité et l’efficacité. Théoriquement, une taxe forfaitaire peut résoudre ce conflit (Ramsey, 1927) car : (i) elle respecte l’efficacité en ne nuisant pas à l’effort d’investissement des consommateurs; et (ii) elle atteint l’équité lorsqu’elle redistribue de manière forfaitaire les ressources vers les agents à favoriser de manière à réduire le niveau d’inégalité préexistant. En pratique, une telle taxe n’existe pas vraiment, car l’État ne dispose en général que d’instruments non forfaitaires pour allouer ses ressources. En conséquence, la structure fiscale d’un gouvernement s’articule autour de plusieurs types d’impôts et de taxes. Mirrlees (1971) a montré que certaines catégories d’impôts et de taxes comme l’impôt sur le revenu sont davantage utilisées dans une perspective d’équité alors que les taxes à la consommation le sont pour l’efficacité.

Au Québec, comme dans plusieurs autres juridictions, une attention particulière est portée à la manière dont les recettes fiscales sont collectées. Lorsque le gouvernement procède à une réduction fiscale dans un contexte de surplus budgétaire ou qu’inversement il augmente la fiscalité en situation déficitaire, ces révisions sont souvent l’objet de critique. À ce titre, dans les années deux mille, il a souvent été évoqué que les diminutions de l’impôt sur le revenu ont profité davantage aux mieux nantis alors que les augmentations des taxes à la consommation auraient plutôt pénalisé les personnes à faibles revenus. L’argumentaire populaire voudrait que la progressivité du barème d’imposition soit un gage qu’une structure plus fortement axée sur l’imposition du revenu contribue à réduire les inégalités alors qu’une utilisation accrue des taxes à la consommation applicable à tous serait régressive. Or, la réalité fiscale tenant compte de diverses interactions est souvent plus complexe quant au rôle de la fiscalité dans la réduction des inégalités.

Les États-Unis représentent l’illustration simple que la structure fiscale d’un pays n’est pas suffisante en soi pour lutter adéquatement contre les inégalités de revenus. En effet, malgré une structure fiscale assez fortement basée sur les impôts sur le revenu, le bénéfice et le gain en capital, le faible niveau des recettes fiscales globales prélevées ne permet pas au gouvernement américain d’intervenir suffisamment pour lutter contre les inégalités. En revanche, en Suède, bien que la structure fiscale soit moins progressive qu’aux États-Unis, la politique de redistribution est plus efficace parce que le niveau élevé de recettes fiscales globales prélevées permet au gouvernement suédois de mieux répondre au problème de l’inégalité (voir, par exemple, Lindert, 2004). Ceci suggère que la réduction des inégalités est principalement le résultat de la quantité de recettes fiscales perçues (ainsi que de l’efficacité de la gestion des finances publiques) plutôt que de la structure fiscale utilisée. Cette idée a déjà été avancée par Whiteford dans un chapitre d’un ouvrage de l’OCDE (2008).

L’objectif de cet article est de vérifier dans le cadre d’une analyse économétrique entre le poids des recettes fiscales et la structure fiscale ayant servi à les collecter, lequel a un effet dominant sur le niveau des inégalités. Ce dernier est mesuré par les indices de Gini avant impôts et transferts. L’approche empirique consiste au développement d’un modèle de régression linéaire appliqué aux données en panel de 34 pays de l’OCDE sur une période allant de 1970 à 2010. Nos résultats indiquent que des modifications de la structure fiscale n’ont pas d’impact significatif sur les inégalités mesurées. En revanche, la réduction des inégalités est, en grande partie, en relation avec le niveau de recettes fiscales globales collectées.

La littérature sur la relation entre la politique fiscale et les inégalités de revenus est vaste. Bova etal. (2013) proposent un résumé bien documenté de la littérature sur ce sujet. Le fait est que les conclusions varient d’une étude à l’autre selon l’échantillon utilisé. Toutefois, certaines conclusions peuvent être tirées de la littérature.

Les études portant sur les pays développés et certains pays en développement conviennent que les transferts sont plus efficaces que la fiscalité pour réduire les inégalités, et ce, même en tenant compte de la progressivité de la structure fiscale, des déductions et des crédits d’impôt (Cubero et Hollar, 2010; Goñi, López et Servén, 2011; Joumard, Pisu et Bloch, 2012; Martinez-Vazquez, Moreno-Dodson et Vulovic, 2012).

En ce qui concerne la progressivité de la structure fiscale, elle semble, dans une certaine mesure, réduire l’inégalité des revenus (Paulus etal., 2009; Martinez-Vazquez, Moreno-Dodson et Vulovic, 2012). Toutefois, plus récemment, Barnes (2012) a relancé le débat sur la question de l’impact redistributif d’une structure fiscale progressive. Elle a même démontré l’existence d’une corrélation négative entre la redistribution et la progressivité.

Enfin, Bova etal. (2013) montrent que, pendant les périodes de consolidation budgétaire où les administrations publiques cherchent à retrouver l’équilibre budgétaire, la progressivité de l’imposition tendrait à atténuer les effets indésirables causés par les coupes budgétaires dans les dépenses publiques.

Cet article s’insère dans l’idée selon laquelle les transferts sont plus efficaces que la fiscalité pour réduire les inégalités en concentrant son analyse plus spécifiquement sur la question de la fiscalité. Il suggère que – quelle que soit la manière dont les gouvernements prélèvent leurs recettes fiscales – c’est le volume des recettes fiscales collectées qui a une influence sur la réduction des inégalités. Ce sont, en effet, ces recettes fiscales qui rendent les transferts possibles. Dans la mesure où l’offre de services publics est un facteur important, nous avons également examiné les effets de certaines dépenses publiques, telles que les pensions de vieillesse, de survivants, d’invalidité, les allocations familiales et les prestations de chômage. Il a été constaté que – à l’exception des pensions de survivants et d’invalidité – tous les programmes contribuent à la réduction des inégalités. Parmi les transferts, les allocations familiales ont la plus grande influence.

1. Le recours à la fiscalité

Comme nous l’avons expliqué précédemment, la fiscalité est composée de deux éléments : le poids de la fiscalité, c’est-à-dire le niveau des prélèvements obligatoires, et la structure fiscale, c’est-à-dire la manière dont les impôts sont prélevés. Ces deux éléments varient significativement parmi les États membres de l’OCDE.

1.1 Le poids de la fiscalité et son évolution

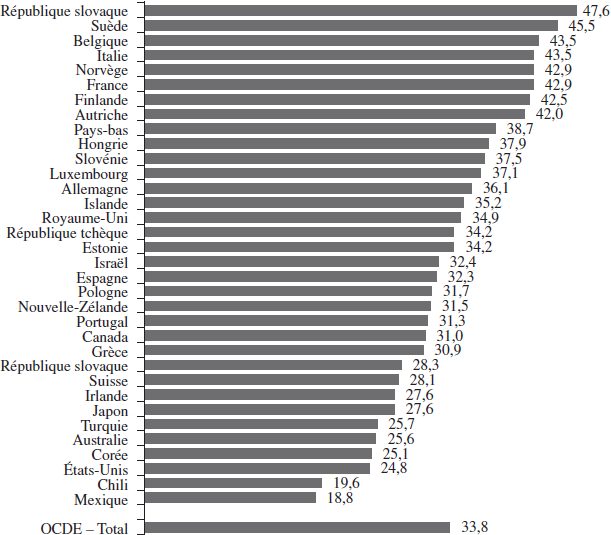

Le graphique 1 donne une indication du poids de la fiscalité dans les États membres de l’OCDE. Elle indique le pourcentage des recettes fiscales en proportion du PIB.

Graphique 1

Recettes fiscales en proportion du PIB (2010)

Le Canada a un taux de pression fiscale de 31,0 %. Le Québec, qui ne figure pas sur le graphique, a un taux de pression fiscale de 36,6 %. Le Québec, contrairement au Canada, figure au sein des pays ayant une pression fiscale supérieure à la moyenne de l’OCDE (33,8 %). Douze pays ont un taux plus élevé que le Québec, alors que 22 pays ont un taux plus faible. Le taux de pression fiscale est très hétérogène. Il varie énormément d’un pays à l’autre. Parmi les pays de l’OCDE, la dispersion est forte. Le taux de pression fiscale variait en 2010 de moins de 20 % au Mexique à près de 50 % au Danemark.

Le Québec, même s’il est localisé en Amérique du Nord, a une structure de prélèvements de type européen. En effet, à l’exception du Québec, ce sont en majorité des pays européens qui ont un taux de pression fiscale supérieure à la moyenne des pays de l’OCDE[1].

De surcroît, le Québec se distingue du reste du Canada où le taux de prélèvements obligatoires reste beaucoup plus faible que la moyenne de l’OCDE. Si le Canada dans sa globalité a un taux de pression fiscale de 31,0 % en 2010, c’est parce que le Québec gonfle le résultat canadien. Au sein des provinces canadiennes, les taux de pression fiscale, pour l’année 2009, s’échelonnaient de 25,9 % à Terre-Neuve-Labrador jusqu’à 34,7 % à l’Île-du-Prince-Édouard[2]. À ces éléments, il convient d’ajouter que le ratio de 36,6 % du Québec ne prend pas en compte les hausses de la fiscalité québécoise depuis 2011 visant le retour à l’équilibre budgétaire[3].

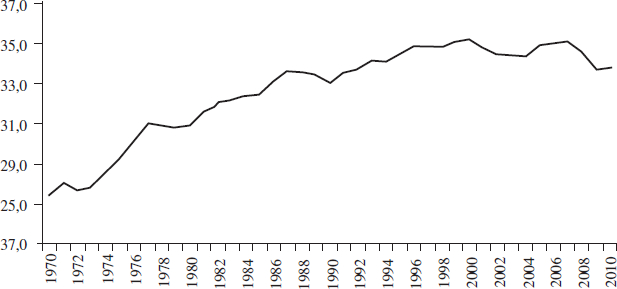

Le graphique 2 permet d’observer l’évolution de la pression fiscale au sein des pays de l’OCDE au cours des 30 dernières années.

Graphique 2

Évolution du poids de la fiscalité de la moyenne des pays de l’OCDE en proportion du PIB (1970 à 2010)

La pression fiscale a augmenté de manière relativement constante du début des années quatre-vingt jusqu’au début des années deux mille. Elle a été suivie d’une baisse jusqu’en 2010, malgré un soubresaut aux alentours de 2005. Le taux de pression fiscale reste plus élevé d’un peu plus de 2 points de pourcentage en 2010 par rapport à 1981.

1.2 La structure fiscale et son évolution

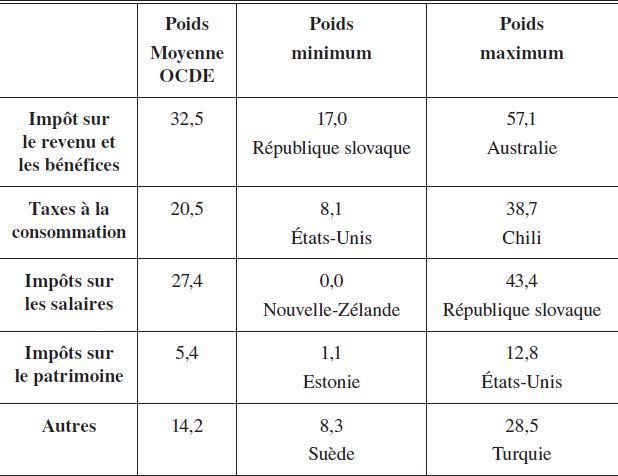

Le tableau 1 présente le poids moyen des principales assiettes de la structure fiscale des États membres de l’OCDE en 2010, c’est-à-dire la proportion des recettes fiscales provenant des principaux types de prélèvements obligatoires. La nomenclature distingue quatre grandes catégories : les impôts sur le revenu, le bénéfice et le gain en capital (ci-après les impôts sur le revenu et les bénéfices); les impôts généraux sur les biens et services (ci-après les taxes à la consommation); les cotisations de sécurité sociale et les impôts sur le salaire et la main-d’oeuvre (ci-après les impôts sur les salaires); les impôts sur le patrimoine; le reste étant dans une catégorie dite autres. Parmi tous ces prélèvements, les impôts sur le revenu et les bénéfices, les taxes à la consommation et les impôts sur les salaires représentent la majeure partie des recettes fiscales des États membres de l’OCDE. Il est également possible de constater les pays où les poids minimum et maximum sont observés.

Tableau 1

Balises des structures fiscales des pays de l’OCDE (2010)

Le Canada et les États-Unis font partie des pays où la part des impôts sur le revenu et les bénéfices par rapport aux recettes globales est la plus importante. Les impôts sur le revenu et les bénéfices ont un poids aussi important que les taxes à la consommation, les impôts sur les salaires et les impôts sur le patrimoine réunis.

Aux extrêmes, les recettes de l’Australie proviennent pour plus de la moitié des impôts sur le revenu et les bénéfices alors que dans les pays de l’Europe de l’Est (comme la République slovaque), les recettes des impôts sur le revenu et les bénéfices représentent 20 % des recettes totales ou moins.

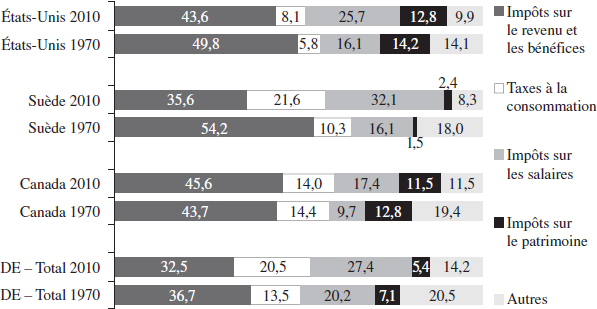

La structure fiscale n’est évidemment pas un modèle figé. Elle évolue. Le graphique 3 montre cette évolution au cours des 40 dernières années. D’une manière générale, la moyenne des pays de l’OCDE permet de constater une réduction du poids des impôts sur le revenu et les bénéfices ou sur le patrimoine en faveur d’un accroissement du poids des taxes à la consommation et des impôts sur les salaires. Ce recul de la catégorie des impôts sur le revenu et les bénéfices est particulièrement flagrant dans des pays comme la Suède où la réduction atteint plus de 18 points de pourcentage. Dans une moindre mesure, le poids des impôts sur le revenu et les bénéfices diminue également aux États-Unis. Le Canada, en revanche, n’a pas suivi cette mouvance, on constate non seulement une légère augmentation du poids des impôts sur le revenu et les bénéfices, mais, contrairement aux autres, le poids des taxes à la consommation n’a pas augmenté.

Graphique 3

Évolution de la structure fiscale – OCDE et certains pays (1970 et 2010)

2. La relation entre la fiscalité et les inégalités

Les interventions des gouvernements ont une influence sur la distribution des revenus, et donc sur la réduction des inégalités de revenu. Ces interventions peuvent être le résultat de l’application de la fiscalité ou de transferts aux individus ou ménages.

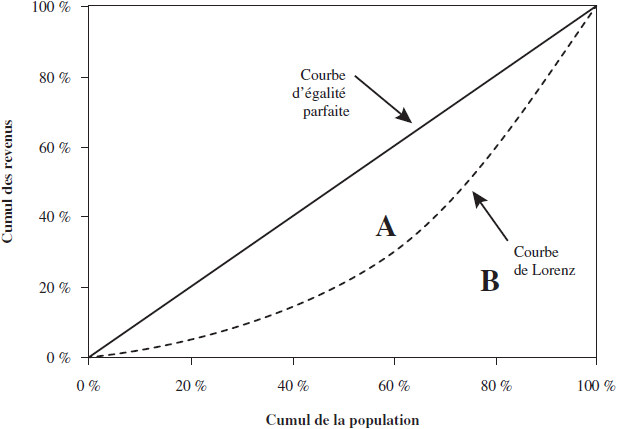

Dans la présente analyse, les inégalités de revenu sont mesurées par le coefficient de Gini. Il varie de 0 à 1, où 0 représente l’égalité parfaite (comme si toutes les unités du groupe d’observation avaient le même revenu) et 1, l’inégalité parfaite (c’est-à-dire que la totalité du revenu de ce groupe est l’apanage d’une seule unité). Entre ces deux valeurs extrêmes, théoriques parce qu’inobservables dans les faits, l’inégalité empirique s’accroît à mesure que les segments situés à l’extrémité supérieure de la distribution du revenu détiennent une part de plus en plus grande de l’ensemble du revenu[4].

Le coefficient de Gini correspond à une surface définie à partir de la courbe de Lorenz (graphique 4), laquelle résulte du croisement de deux variables, soit la proportion cumulative d’une population et la proportion cumulative du revenu agrégé détenu par cette même population, le revenu étant trié par ordre ascendant. Une société parfaitement égalitaire se traduit par la ligne diagonale de 45 degrés. Dans cette situation, un pourcentage donné de la population détient le même pourcentage du revenu total. On définit l’inégalité au moyen du coefficient de Gini (G) par l’équation suivante : G = A/(A+B) où A représente l’aire entre la courbe de Lorenz et la droite de l’égalité parfaite et B l’aire sous la courbe de Lorenz. Ainsi, plus l’aire A est petite, plus le coefficient de Gini tend vers zéro. Plus le coefficient de Gini est petit, plus la société est égalitaire.

Graphique 4

Courbe de Lorenz et courbe d’égalité parfaite

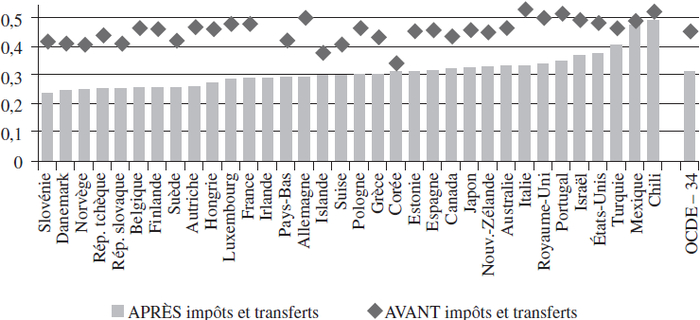

Pour assurer la comparabilité des données entre les pays, le coefficient de Gini est ajusté pour tenir compte de la taille des ménages, il est basé sur le revenu des ménages par unité de consommation. Le graphique 5 présente le coefficient de Gini des pays de l’OCDE avant et après l’intervention gouvernementale. Le coefficient de Gini sur le revenu de marché (les points) est calculé sur l’ensemble des sources de revenus, sauf les transferts gouvernementaux, et il est calculé avant la perception des impôts. De son côté, le coefficient de Gini sur le revenu disponible (les bâtonnets) est calculé sur le revenu disponible en tenant compte non seulement de toutes les sources de revenus, dont les transferts gouvernementaux, mais également des impôts payés. L’intervention gouvernementale contribue à réduire les inégalités. Comme les personnes à faibles revenus paient peu d’impôts et qu’ils bénéficient généralement de transferts gouvernementaux, il est normal que les revenus soient mieux distribués sur la base des revenus après impôts et transferts.

Graphique 5

Les coefficients de Gini dans les pays de l’OCDE (fin des années deux mille)

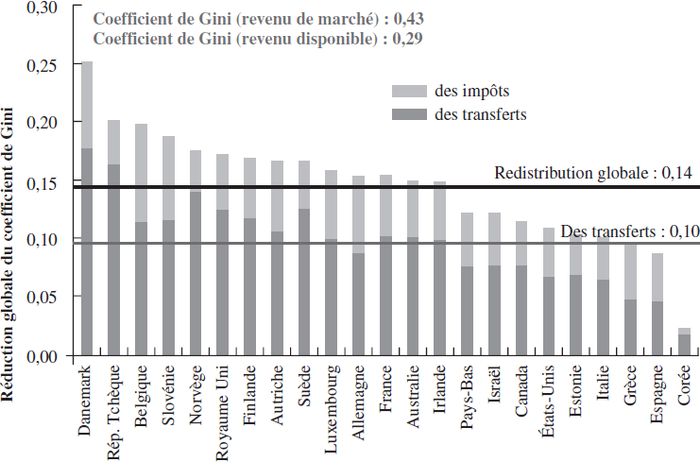

Si la fiscalité permet de réduire les inégalités, la littérature économique reconnaît souvent qu’elle a une importance moindre que l’intervention gouvernementale par les dépenses publiques et les transferts[5]. À cet égard, le graphique 6 montre qu’en moyenne le coefficient de Gini passe de 0,43 avant impôts et transferts à 0,29 après impôts et transferts. En vue de déterminer la contribution des impôts et des transferts, il faut calculer trois coefficients de Gini, celui sur les revenus de marché, celui sur les revenus totaux (on ajoute alors aux revenus de marché, les transferts gouvernementaux et enfin celui sur les revenus après impôts et transferts. Ce faisant, il est possible de déterminer que les transferts comptent pour plus de 70 % de la redistribution globale au sein de pays membres de l’OCDE[6].

Graphique 6

L’impact redistributif des impôts et des transferts dans certains pays de l’OCDE, (milieu des années deux mille)

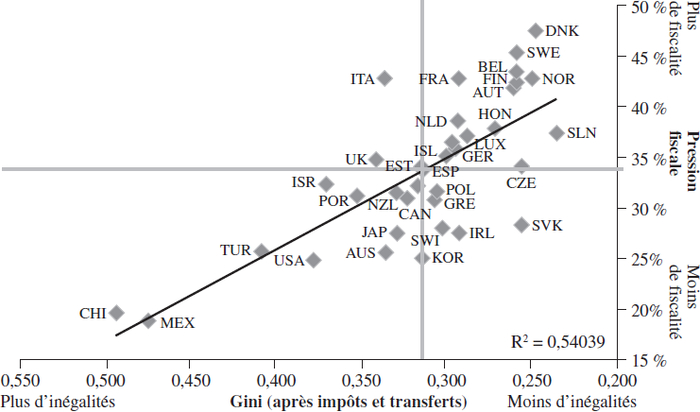

Le graphique 7 reprend le coefficient de Gini sur la base des revenus après impôts et transferts (graphique 5) et le met en relation avec le poids des recettes fiscales (graphique 1). Les droites verticales et horizontales indiquent les résultats moyens de l’OCDE. Une certaine corrélation semble se dessiner entre ces deux variables montrant que les pays où le poids des recettes fiscales est plus élevé que la moyenne de l’OCDE sont également les juridictions qui ont des coefficients de Gini indiquant de plus faibles inégalités. À l’inverse, les juridictions ayant un poids de la fiscalité plus faible que la moyenne de l’OCDE tendent à avoir des inégalités supérieures à la moyenne de l’OCDE.

Graphique 7

Poids des recettes fiscales et coefficient de Gini après impôts et transferts (fin des années deux mille)

3. La méthodologie

3.1 Le modèle empirique

Puisque l’intérêt de notre étude se concentre sur l’impact de la fiscalité, le modèle empirique décrit ci-dessous s’inspire de Martinez-Vazquez, Moreno-Dodson et Vulovic (2012), mais avec un nombre de modifications adaptées :

Dans l’équation (1), la variable dépendante Giniitaprès est le coefficient de Gini après impôts et transferts. Elle est expliquée par (i) son niveau avant impôts et transferts; (ii) un ensemble de facteurs de contrôle (X) qui, selon la littérature, ont un impact sur les inégalités; (iii) un ensemble de variables fiscales que notre étude aborde (T); (iv) un effet fixe non variant à travers le temps δ; et (v) un ensemble de facteurs non observables ε. Il est à noter qu’en raison de la discontinuité des données du coefficient de Gini à travers le temps pour un certain nombre de pays, nous n’incluons pas un effet temporel dans l’équation (1).

La variable dépendante étant le coefficient de Gini sur la base des revenus après impôts et transferts reflète le fait que nous souhaitons savoir dans quelle mesure la fiscalité peut réduire les inégalités. Cette variable se retrouve dans toutes les spécifications dans la mesure où un État décide normalement de lutter contre les inégalités selon ce qu’il observe avant l’intervention gouvernementale.

Parmi les variables explicatives, Martinez-Vazquez, Moreno-Dodson et Vulovic (2012) n’ont pas de coefficient de Gini avant impôts et transferts. Ils utilisent un modèle dynamique permettant la régression du coefficient de Gini sur la base de revenu de marché (donc avant impôts et transferts) sur son niveau de l’année précédente (t-1) et les autres variables explicatives comme dans l’équation (1).

L’ensemble des quatre facteurs X que l’on peut trouver dans la littérature liée à cette étude inclut :

Le PIB réel par habitant : dans l’étude de Barro (2008), cette variable et son niveau au carré sont inclus afin de capter la courbe de Kuznets (après Kuznets, 1955) selon qui, une augmentation du PIB par habitant entraine généralement une augmentation des inégalités dans les pays pauvres. Dans les pays riches, jusqu’à un certain point, l’accroissement du niveau de vie a tendance à réduire les inégalités grâce à leurs ressources plus importantes. L’analyse inclut le niveau du PIB réel par habitant, mais pas son niveau au carré, car notre échantillon ne contient que des pays de l’OCDE.

Le degré d’éducation : cette variable intègre le nombre moyen d’années de scolarisation de la population adulte âgée entre 25 et 64 ans. De Gregorio et Lee (2002) ont montré que les sociétés plus éduquées seraient moins inégalitaires.

L’inflation : cette variable est prise en considération, car selon Easterly et Fisher (2001) des taux d’inflation élevés réduisent le pouvoir d’achat. En principe, les États réagissent contre cette baisse du pouvoir d’achat en prenant des mesures en faveur des populations pauvres et âgées.

Le chômage : cette variable représente un indicateur des cycles économiques (Martinez etal., 2001). En période de récession ou de ralentissement économique, le chômage augmente et les États ont tendance à consacrer une plus grande part de leurs dépenses aux transferts, notamment pour l’indemnisation des chômeurs de manière à les aider à maintenir leur niveau de vie.

Contrairement à Martinez-Vazquez, Moreno-Dodson et Vulovic (2012) qui utilisent les variables fiscales provenant de statistiques financières du FMI, nous utilisons les recettes fiscales de l’OCDE qui nous permettent de distinguer plusieurs catégories. L’ensemble des variables fiscales T inclut:

Le total des recettes fiscales en pourcentage du PIB : cette variable fiscale est la principale dans notre analyse. Elle représente le poids des recettes fiscales et elle constitue également une approximation de la taille de l’État en déterminant la capacité budgétaire d’un État à réduire les inégalités.

La mesure de différentes catégories d’impôts en pourcentage du PIB : ces variables exposent séparément le poids des impôts sur le revenu et les bénéfices, des taxes à la consommation, des impôts sur les salaires et des impôts sur le patrimoine.

La structure fiscale : cette variable mesure la répartition relative des catégories d’impôts par le rapport entre une catégorie et une autre (par exemple, des impôts sur le revenu et les bénéfices en proportion du total des recettes fiscales).

Il faut savoir que l’analyse économétrique par l’utilisation des données du panel présente un certain nombre de contraintes. En premier lieu, la simultanéité entre les variables fiscales et les inégalités pourrait conduire à un biais d’endogénéité. Un gouvernement pourrait avoir modifié sa structure fiscale (par exemple, en ayant rendu les impôts plus progressifs) en raison précisément d’inégalité préexistante avant impôts. Cela aurait pour effet de fausser l’interprétation de l’impact de la modification de la structure fiscale sur les inégalités. Deuxièmement, des erreurs de mesures pourraient se produire lors du calcul des coefficients de Gini, en raison de la comparabilité des données entre pays, des types d’enquêtes sur le revenu des ménages et des réponses des autorités aux personnes responsables de ces enquêtes. Troisièmement, pour un bon nombre de pays, les données sur les coefficients de Gini varient peu au fil du temps. Dans une telle situation, effectuer des régressions à effets fixes pour gérer la question de l’omission de facteurs explicatifs pourrait se révéler problématique.

L’analyse économétrique tient compte de la première contrainte en adoptant la méthode des variables instrumentales. Du côté de la deuxième contrainte, les possibles biais liés à des erreurs de mesures ont pu être surmontés par l’utilisation d’une base de données de revenus normalisés (voir la description ci-dessous). Dans l’immédiat, nous n’avons encore aucune solution pour résoudre la possible troisième contrainte.

3.2 Les données

Nous avons utilisé les données de 34 pays de l’OCDE couvrant la période de 1970 à 2010.

Les données de coefficients de Gini et de revenus nets proviennent de la base des données de l’OCDE sur la distribution des revenus[7]. Les coefficients de Gini sont basés sur le concept de « revenudisponibleéquivalentdesménages ». Il s’agit du revenu total des ménages après impôts et transferts, ajusté en fonction de la taille du ménage grâce à une échelle d’équivalence qui tient compte des économies d’échelles dans la consommation (coût de vie) à l’intérieur du ménage (voir par exemple Förster et Pearson, 2002)[8]. L’utilisation d’une telle mesure offre de nombreux avantages et assure aussi une meilleure comparabilité internationale.

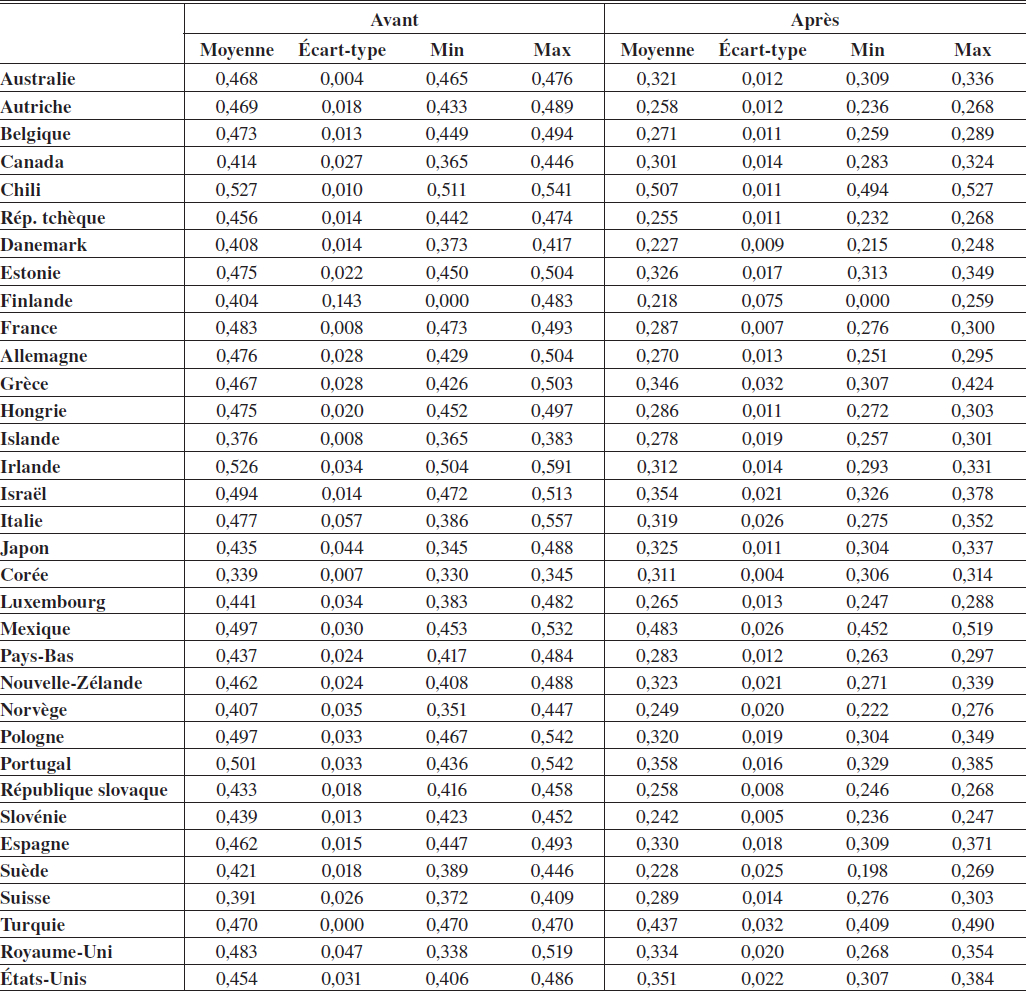

Le tableau 2 fournit quelques statistiques descriptives des coefficients de Gini avant et après impôts et transferts. Dans plusieurs pays, les variations de l’écart même sur la période de 40 ans (1970 à 2010) entre le minimum et le maximum du coefficient de Gini avant ou après impôts et transferts restent faibles. Cela signifie que le coefficient a peu changé au cours du temps.

Tableau 2

Coefficient de Gini avant et après impôts et transferts (1970 à 2010)

En ce qui concerne les variables fiscales, les données proviennent des statistiques des recettes publiques de l’OCDE. Il est possible de catégoriser les impôts et taxes perçus par les États membres de l’OCDE selon nos regroupements. Les autres variables utilisées dans notre modèle empirique (décrit ci-dessous) sont encore une fois collectées directement des tableaux statistiques de l’OCDE.

4. Les résultats d’estimation et leurs implications politiques

4.1 Les résultats

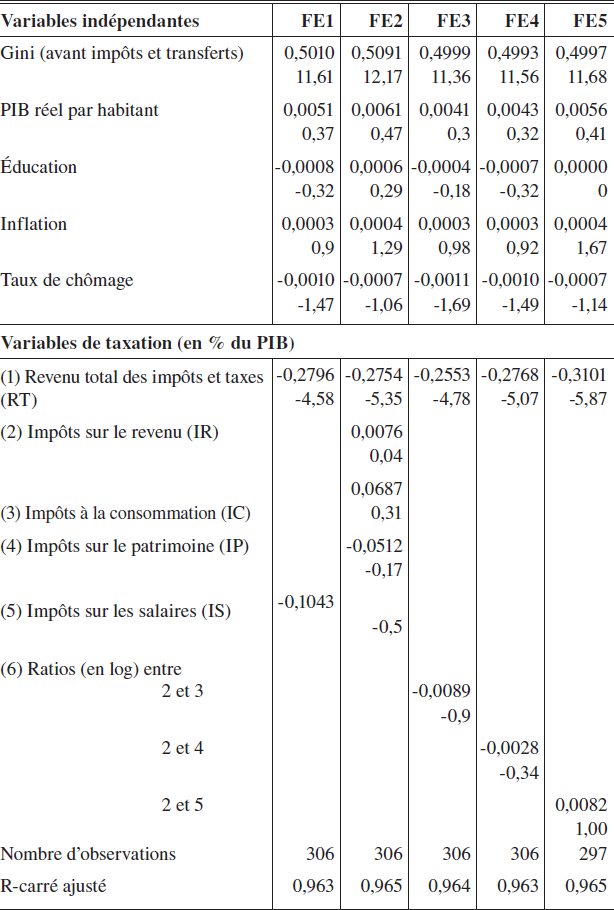

Tout d’abord, nous avons appliqué la méthode des moindres carrés ordinaires (MCO) à effet fixe pour chaque pays non variant à travers le temps pour estimer l’équation (1). Cette méthode comprend également une grappe d’erreur standard robuste pour corriger les biais causés par de l’hétéroscédasticité et par de l’autocorrélation. Le tableau 3 présente les résultats des estimations de régressions à effet fixe (FE) pour cinq variables fiscales. L’indicateur des recettes fiscales en pourcentage du PIB est inclus dans chaque colonne. Cet indicateur est significatif et il a également le signe négatif attendu voulant qu’un plus fort volume de recettes fiscales en proportion du PIB aille de pair avec une réduction des inégalités.

Tableau 3

Régressions à effet fixe sur le niveau de recettes fiscales et la structure fiscale utilisée

Dans la colonne FE2, les quatre catégories d’impôts (pour mémoire : les impôts sur le revenu et les bénéfices, les taxes à la consommation, les impôts sur les salaires et les impôts sur le patrimoine) sont intégrées dans une seule régression pour vérifier si l’une ou l’autre des catégories d’impôts contribue à réduire les inégalités. L’analyse révèle qu’aucune des catégories, y compris les impôts sur le revenu et les bénéfices, n’a individuellement un impact significatif sur la réduction des inégalités alors que le total des recettes fiscales, en revanche, a toujours le même impact significatif sur la réduction des inégalités.

Dans les colonnes FE3 à FE5, nous avons ajouté des variables relatives à la structure fiscale utilisée. Il s’agit des trois ratios suivants : le rapport entre les impôts sur le revenu et les bénéfices et les taxes à la consommation, le rapport entre les impôts sur le revenu et les bénéfices et les impôts sur le patrimoine et, enfin, le rapport entre les impôts sur le revenu et les bénéfices et les impôts sur les salaires. Encore une fois, l’analyse indique qu’aucune des variables de structure fiscale n’est statistiquement significative dans la réduction des inégalités.

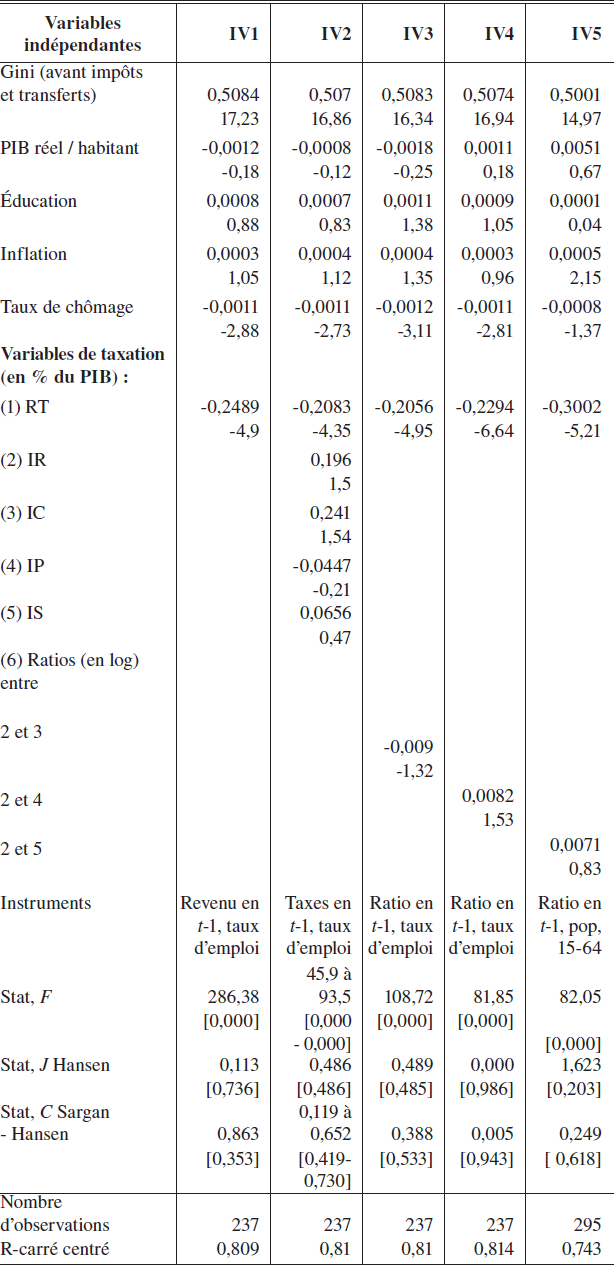

Les résultats d’estimation du tableau 3 ont été soumis à des tests de robustesse additionnels pour vérifier si des niveaux d’inégalité élevés n’inciteraient pas un État à collecter davantage de recettes fiscales. Dans ce cas, la simultanéité entraînerait la violation de l’hypothèse d’exogénéité des variables fiscales. Toutefois, avant de prendre une décision d’accroître ses transferts, il est probable qu’un État prenne en considération le niveau d’inégalité avant les transferts plutôt qu’après. Ainsi, l’endogénéité des variables fiscales serait moins préoccupante. Malgré cela, le tableau 4 présente les résultats d’estimation par la méthode des variables instrumentales (doubles moindres carrés ordinaires DMC) pour chacune des variables fiscales. Les colonnes de IV1 à IV5 sauf celle de IV2 ne contiennent qu’une seule variable fiscale potentiellement endogène. Dans la colonne IV2, les quatre variables fiscales désignées de (2) à (5) sont instrumentées individuellement.

Tableau 4

Régressions par doubles moindres carrés (DMC)

Note : La statistique t de Student unilatéral est en dessous des estimés. La valeur-p pour les tests de validité des instruments et d’exogénéité des variables fiscales sont entre les parenthèses carrées. Les statistiques F et C pour la colonne IV2 varient d’une variable fiscale à l’autre. La statistique C est obtenue après la commande xtivreg2, endog écrite par Schaffer (2010) pour les utilisateurs de Stata.

Les instruments servant à corriger le biais potentiellement causé par l’endogénéité doivent satisfaire les deux conditions suivantes : (i) lanon-faiblesse voulant que l’instrument soit fortement corrélé avec la variable fiscale potentiellement endogène; et (ii) l’exogénéité voulant que l’instrument ne soit pas corrélé avec le terme ε (les facteurs non observables).

Le choix des instruments tient compte d’un décalage temporel ainsi que de certains indicateurs démographiques et du marché du travail tels :

le taux d’emploi (l’emploi total dans la population 15 ans et plus),

la proportion de la population en âge de travailler (15 à 64 ans dans la population totale),

le taux d’activité (les emplois et les chômeurs dans la population de 15 ans et plus),

le taux de dépendance (la population de 15 ans et moins, et de 65 ans et plus en proportion de la population de 15 à 64 ans),

le taux de la population de 65 ans et plus au sein de la population totale.

Le premier retard de la variable fiscale est généralement utilisé comme un instrument, car il est fortement corrélé avec son niveau courant. Les indicateurs démographiques et du marché du travail sont intuitivement corrélés avec les variables fiscales, car pour la plupart des pays de l’OCDE, les recettes fiscales sont collectées à partir des impôts sur le revenu et de taxes sur les salaires. Cependant, le coefficient de corrélation d’un indicateur avec une variable fiscale varie significativement selon le choix. Pour satisfaire la condition (i) de non-faiblesse, les indicateurs produisant la valeur la plus élevée pour la statistique F (la première étape de la méthode DMC) ont été retenus. Ainsi, parmi les indicateurs utilisés, ce sont le taux d’emploi et la proportion de la population en âge de travailler, chacune combinée avec la variable fiscale en temps t-1 qui satisfont cette condition. Le tableau 4 révèle que toutes les valeurs de la statistique F sont élevées ainsi que leur valeur-p nulle impliquant que nos instruments ne sont pas faibles.

L’exercice le plus difficile consiste à démontrer que les instruments choisis sont exogènes, ou ne sont pas corrélés avec le terme ε. Sachant que ε représente l’ensemble des facteurs non observables pouvant affecter le niveau d’inégalité après transferts et impôts comme par exemple la gestion des recettes collectées ou encore la sensibilité de la population à l’égard des inégalités. Intuitivement, ces facteurs non observables n’influencent pas le décalage temporel des variables fiscales, ni les indicateurs démographiques et du marché du travail. Techniquement, l’intuition est confirmée par la statistique J de Hansen où l’hypothèse nulle est que les instruments sont exogènes. C’est un test adapté pour le cas où les erreurs ε sont hétéroscédastiques[9]. C’est fortement le cas, car nos données sont sous forme d’un panel des pays de l’OCDE. Une petite valeur du test implique qu’on ne rejette pas l’hypothèse nulle d’exogénéité des instruments. En effet, toutes les valeurs de la statistique sont petites et leur valeur-p étant supérieurs à 5 % signifie que l’hypothèse nulle n’est pas rejetée. Ainsi les instruments sont exogènes.

En outre, le test d’endogénéité effectué par la statistique C assure que les variables fiscales ne sont pas endogènes. Dans le cas où les erreurs ε sont indépendantes et identiquement distribuées (i.i.d), pour tester l’endogénéité d’un régresseur, on utilise la statistique de Durbin-Wu-Hausman qui compare les coefficients estimés par MCO avec ceux estimés par DMC. Sous l’hypothèse nulle de cette statistique, les estimations des deux méthodes doivent être similaires, de sorte que la différence entre elles suit la distribution de Khi-deux. Enfin, la statistique C de Sargan-Hansen sert à tester l’endogénéité d’un régresseur au cas général où les ε ne sont pas i.i.d[10]. Elle coïncide avec la statistique de Durbin-Wu-Hausman si les ε sont i.i.d.. Dans nos estimations de l’équation (1), les ε sont supposées hétéroscédastiques. Une petite valeur de la statistique C de Sargan-Hansen implique l’exogénéité de la variable explicative en suspect. En effet, toutes nos statistiques C sont petites avec leur valeur p élevée ce qui confirment que les variables fiscales utilisées dans l’équation (1) ne sont pas l’objet d’endogénéité. Ainsi, les résultats de la méthode MCO présentés dans le tableau 3 ne souffrent pas de biais statistique.

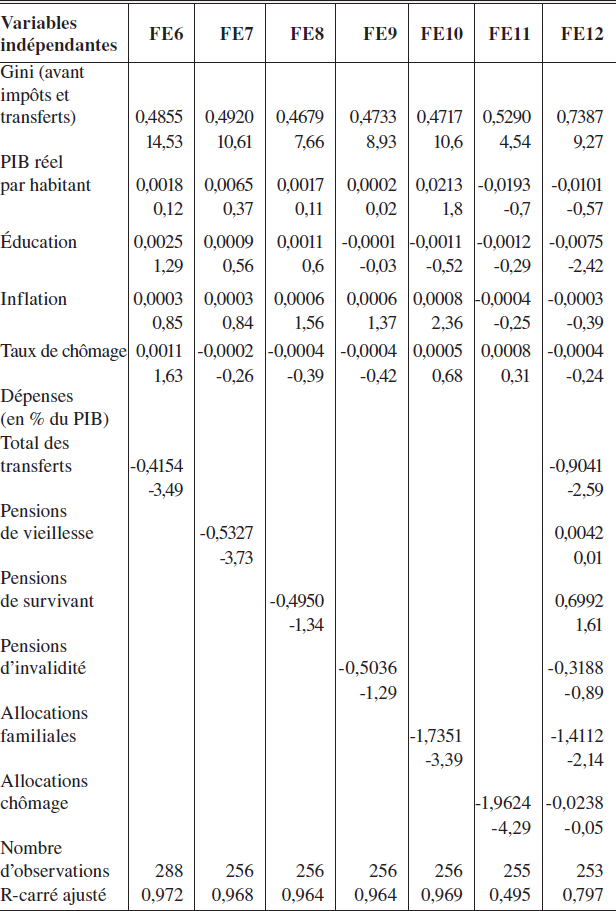

Étant donné que le poids des recettes fiscales est toujours significatif pour chacune des régressions qui ont été exécutées, il devient intéressant d’analyser comment la redistribution de ces recettes peut réduire les inégalités. Les transferts ciblent plusieurs formes de programmes sociaux. Les programmes principaux s’articulent généralement en pensions de vieillesse, allocations familiales, allocations chômage, pensions de survivants et d’invalidité.

Dans le tableau 5, nous avons effectué des régressions additionnelles par la méthode MCO pour estimer l’impact des six différents programmes sociaux. De la colonne FE6 à FE11, nous avons remplacé le facteur T de l’équation (1) par un programme social à la fois. Dans la colonne FE12, nous les avons rassemblées en une seule régression. Toutes les variables fiscales ont été exclues pour éviter un problème de multicolinéarité. En fait, la colonne FE6 confirme que le montant total des transferts contribue à réduire les inégalités de manière significative. En outre, la comparaison du coefficient estimé des dépenses totales FE6 (-0,4154) avec le coefficient estimé du total des recettes fiscales du tableau 1 (-0,2796) confirme les éléments avancés dans la littérature selon lesquels les transferts réduisent davantage l’inégalité que la fiscalité. Les colonnes FE7 à FE11 montrent que – à l’exception des pensions de survivant et d’invalidité – tous les programmes sociaux contribuent à la réduction de l’inégalité. En outre, la colonne FE12 montre que ce sont les allocations familiales qui ont le plus grand impact sur les réductions des inégalités.

Tableau 5

Régressions à effet fixe sur le financement des transferts sociaux

4.2 Implications politiques

Nos résultats ont des implications importantes en ce qui concerne l’élaboration des politiques publiques futures. En effet, dans la lutte contre les inégalités, une trop grande attention est souvent accordée à la manière dont les recettes fiscales sont prélevées alors que c’est le volume de recettes fiscales, sans égard à la manière dont ces recettes fiscales ont été prélevées, qui contribue à la majeure partie de la lutte aux inégalités par le financement des services publics qu’elles rendent possibles. Or, sachant que la structure fiscale affecte la croissance économique et le niveau de vie, et en tenant compte de la mobilité de la population et de l’immigration, un pays peut attirer davantage d’investissements domestiques et étrangers. Enfin, en modifiant la manière de prélever les recettes de l’État par les impôts et taxes moins distortionnaires que les impôts sur le revenu (taxes à la consommation, par exemple), il serait donc possible d’avoir une meilleure croissance de l’économie sans nuire pour autant à la capacité d’un État de réduire les inégalités.

Conclusion

Dans cet article, nous avons analysé le rôle que joue la fiscalité dans la réduction des inégalités de revenus. Notre principale conclusion est que le niveau des recettes fiscales collectées est plus important que la structure fiscale dont les gouvernements se servent pour les collecter. Nos résultats sont compatibles avec les conclusions de la littérature empirique qui indiquent que les dépenses publiques et les transferts contribuent davantage à la réduction des inégalités que la fiscalité utilisée.

D’un point de vue méthodologique, nous avons utilisé les données de panel de 34 pays membres de l’OCDE sur une période s’étendant de 1970 à 2010. En exécutant une série de régressions à effets fixes des coefficients de Gini sur la base des revenus après impôts et transferts sur un ensemble de variables indépendantes communément utilisés, nous n’avons trouvé aucune preuve statistique d’un impact significatif de la structure fiscale, même lorsque cette dernière est progressive. En revanche, la réduction des inégalités est en grande partie liée au niveau des recettes fiscales collectées.

Parties annexes

Remerciements

Les auteurs expriment leurs reconnaissances à Matthieu Arseneau, Alain Charlet, Jean-Yves Duclos et Suzie St-Cerny pour leurs commentaires et conseils dans la réalisation de cette étude. Les premiers résultats de ce cahier de recherche ont été présentés dans le cadre du 53e congrès annuel de la Société canadienne de science économique, les commentaires reçus des participants ont également été appréciées. Les opinions exprimées n’engagent que les auteurs, ces derniers assument l’entière responsabilité des commentaires et des interprétations figurant dans la présente étude. Merci à la Chaire de recherche en fiscalité et en finances publiques pour l’appui financier qui a rendu possible la réalisation de cette étude.

Notes

-

[1]

La moyenne pour l’OCDE présentée dans les figures est la moyenne des 34 États membres de l’OCDE non pondérée.

-

[2]

Statistique Canada, tableaux CANSIM 384-0002, 384-0004 et 384-0006. Consultés en ligne le 30 juillet 2013.

-

[3]

Telles que la hausse de deux points du taux de la taxe de vente du Québec (un point au 1er janvier 2011 et un autre point au 1er janvier 2012), la mise en place de la contribution santé ainsi que la hausse de l’impôt sur le revenu des particuliers annoncée pour le 1er janvier 2013 (ajout d’un nouveau taux majoré au barème d’imposition québécois, faisant passer le taux marginal supérieur combiné fédéral/Québec de 48,2 % à 49,97 %).

-

[4]

ISQ (2007), L’inégalitéderevenuauQuébec, 1979-2004, p. 19.

-

[5]

Voir à ce sujet notamment, FMI, Moniteurdesfinancespubliques, octobre 2013, p. 35.

-

[6]

La réduction moyenne des inégalités par les transferts représente 0,1 du total de la réduction moyenne des inégalités par les impôts et transferts de 0,14.

-

[7]

OCDE, IncomeDistributionDatabase – IDD.

-

[8]

Ayant le même niveau de vie, un couple ne consomme pas nécessairement deux fois plus qu’une personne seule. Le revenu disponible du premier ménage divisé par un facteur d’échelle d’équivalence est équivalent au revenu disponible du deuxième ménage. Normalement, le facteur d’échelle d’équivalence est la racine carrée du nombre total des membres d’un ménage. Ainsi dans cet exemple, le revenu disponible du premier ménage est le revenu total des conjoints divisé par la racine carrée de 2, soit divisé par 1.41. Lorsque le revenu d’un ménage est ajusté par une échelle d’équivalence, le revenu équivalent est considéré comme un indicateur de ressource disponible à tous les membres du ménage.

-

[9]

Le test habituel pour le cas où les ε sont homoscédastiques est la statistique de Sargan. Pour plus de détails sur le test J de Hansen, voir, par exemple, Cameron et Trivedi (2009).

-

[10]

Pour plus de détails sur le test C de Sargan-Hansen, voir, par exemple, Hayashi (2000).

Bibliographie

- Barro, R. (2008), « Inequality and Growth Revisited », Asian Development Bank, Working Paper Series on Regional Economic Integration, no 11, janvier.

- Barnes, L. (2012), « The Facts about Tax Progressivity », publié par J. Sides sur Monkey Cage blog: http://themonkeycage.org/2012/02/16/the-facts-about-tax-progressivity/ .

- Bova, E., T. Kinda, J. Woo et Y. S. Zhang (2013), « Distributional Consequences of Fiscal Consolidation and the Role of Fiscal Policy: What Do the Data Say? », Cahier de recherche, IMF.

- Cameron, A. C. et P. K. Trivedi (2009), MicroeconometricsusingStata, Stata Press Publication.

- Cubero, R. et I. V. Hollar (2010), « Equity and Fiscal Policy: The Income Distribution Effects of Taxation and Social Spending in Central America », Cahier de recherche, IMF.

- De Gregorio, J. et J. Lee (2002), « Education and Income Inequality: New Evidence From Cross-Country Data », ReviewofIncomeandWealth, 48(3) : 395-416.

- Duncan, D. et K. S. Peter. (2012), « Tax Progressivity and Income Inequality », IZA DP no 6910.

- Easterly, W. et S. Fisher, (2001), « Inflation and the Poor », JournalofMoney, CreditandBanking, 1 : 159-178.

- Fonds monétaire international (2013), « Taxing Time », in TaxMonitor, octobre 2013.

- Fonds monétaire international (2014), « Public Expenditure Reform: Making Difficult Choices », in TaxMonitor, avril 2014.

- Förster, M. et M. Pearson (2002), « Distribution des revenus et pauvreté dans la zone de l’OCDE : tendances et déterminants », Revueéconomiquedel’OCDE, 34(1).

- Goñi, E., J. H. López et L. Servén (2011), « Fiscal Redistribution and Income Inequality in Latin America », WorldDevelopment, 39 (9) : 1558-1569.

- Hayashi, F. 2000, Econometrics, Princeton, NJ: Princeton University Press.

- Joumard, I., M. Pisu et D. Bloch (2012), « Less Income Inequality and More Growth – Are They Compatible?, Part 3. Income Redistribution via Taxes and Transfers Across OECD Countries », Cahier de recherché, no 926, OECD.

- Kuznets, S. (1955), « Economic Growth and Income Inequality ». AmericanEconomicReview, 45(1): 1-28.

- Martinez, R., L. Ayala et J. Ruiz-Huerta (2001), « The Impact of Unemployment on Inequality and Poverty in OECD Countries », EconomicsofTransition, 9(2) : 417-447.

- Martinez-Vazquez, J., B. Moreno-Dodson et V. Vulovic (2012), « The Impact of Tax and Expenditure Policies on Income Distribution: Evidence from a Large Panel of Countries », ReviewofPublicEconomics, 200-(4/2012) : 95-130.

- Mirrlees, J. A. (1971), « An Exploration in the Theory of Optimum Income Taxation », ReviewofEconomicStudies, 38(114) : 175–208.

- Lindert, P. H. (2004), GrowingPublic, Cambridge: Cambridge University Press.

- Paulus, A., M. Cok, F. Figari, P. Hegedüs, N. Kump, O. Lelkes, H. Levy, C. Lietz, S. Lüpsik, D. Mantovani, L. Morawski, L. H. Sutherland, P. Szivos et A. Võrk (2009), « The Effects of Taxes and Benefits on Income Distribution in the Enlarged EU », Cahier de recherché, no 8/09, EUROMOD.

- Ramsey, F. (1927), « A Contribution to the Theory of Taxation », EconomicJournal, 37(145) : 47-61.

- Schaffer, M.E. (2010), xtivreg2: Stata module to perform extended IV/2SLS, GMM and AC/HAC, LIML and k-class regression for panel data models, http://ideas.repec.org/c/boc/bocode/s456501.html

- Whiteford, P. (2008). « How Much Redistribution do Governments Achieve? The Role of Cash Transfers and Household Taxes », in GrowingUnequal: IncomeDistributionandPovertyinOECDCountries, OECD.

Liste des figures

Graphique 1

Recettes fiscales en proportion du PIB (2010)

Graphique 2

Évolution du poids de la fiscalité de la moyenne des pays de l’OCDE en proportion du PIB (1970 à 2010)

Graphique 3

Évolution de la structure fiscale – OCDE et certains pays (1970 et 2010)

Graphique 4

Courbe de Lorenz et courbe d’égalité parfaite

Graphique 5

Les coefficients de Gini dans les pays de l’OCDE (fin des années deux mille)

Graphique 6

L’impact redistributif des impôts et des transferts dans certains pays de l’OCDE, (milieu des années deux mille)

Graphique 7

Poids des recettes fiscales et coefficient de Gini après impôts et transferts (fin des années deux mille)

Liste des tableaux

Tableau 1

Balises des structures fiscales des pays de l’OCDE (2010)

Tableau 2

Coefficient de Gini avant et après impôts et transferts (1970 à 2010)

Tableau 3

Régressions à effet fixe sur le niveau de recettes fiscales et la structure fiscale utilisée

Tableau 4

Régressions par doubles moindres carrés (DMC)

Note : La statistique t de Student unilatéral est en dessous des estimés. La valeur-p pour les tests de validité des instruments et d’exogénéité des variables fiscales sont entre les parenthèses carrées. Les statistiques F et C pour la colonne IV2 varient d’une variable fiscale à l’autre. La statistique C est obtenue après la commande xtivreg2, endog écrite par Schaffer (2010) pour les utilisateurs de Stata.

Tableau 5

Régressions à effet fixe sur le financement des transferts sociaux