Résumés

Résumé

Cet article a pour objectif d’évaluer la viabilité du projet d’unification des pays du Conseil de coopération du golfe Persique (CCG). L’objectif commun de l’Arabie saoudite, de Bahreïn, des Émirats arabes unis, du Koweït, d’Oman et du Qatar était d’établir une intégration économique complète par le biais de la création d’une monnaie unique à l’horizon 2010. Suite à la suspension du processus d’unification monétaire en mai 2010 et au regain de l’euroscepticisme, cet article étudie les perspectives d’avenir du projet des pays du golfe Persique qui s’apprêtaient à former la deuxième union monétaire mondiale par la taille, en étudiant les structures économiques des monarchies du CCG, la synchronisation de leurs cycles économiques et l’optimalité de la zone monétaire. La viabilité de la future union monétaire est également évaluée à travers la parité du pouvoir d’achat (PPA) généralisée, afin d’étudier le comportement de long terme des taux de change réels.

Abstract

This article aims to assess the viability of the upcoming Gulf Cooperation Council (GCC) monetary union. The common objective of Saudi Arabia, Bahrain, United Arab Emirates, Kuwait, Oman and Qatar was to establish a complete economic integration through the creation of a single currency by 2010. Following the temporary suspension of the unification process since May 2010 and the spreading phenomenon of euroscepticism, the present article examines the future prospects of the Gulf countries’ project, that nearly formed the second monetary union by size, by studying the economic structures of the GCC monarchies, the synchronization of their business cycles and the optimality of the currency area. The viability of the upcoming monetary union is also assessed through the generalized Purchasing Power Parity (PPP), to explain long-term exchange rate behavior.

Corps de l’article

Introduction

Les pays du golfe Persique ont longuement observé le relatif succès de l’Union économique et monétaire européenne (UEM). En ratifiant la charte qui établit le Conseil de coopération des États arabes du Golfe en mai 1981, les six pays membres – l’Arabie saoudite, Bahreïn, les Émirats arabes unis, le Koweït, Oman et le Qatar – avaient pour but de coordonner leurs actions économiques, politiques et culturelles et d’établir une intégration économique complète, avec comme objectif commun la création d’une monnaie unique à l’horizon 2010. Les pays du Golfe bénéficieraient ainsi d’une réduction des coûts liés aux transactions internationales, d’une diminution de l’incertitude grâce à l’élimination de la volatilité des taux de change, d’une meilleure affectation des ressources au sein des économies du Conseil de coopération du Golfe (CCG) et d’une intensification de la concurrence. La création de la nouvelle monnaie – le khaleeji[1] – impliquerait également des politiques monétaire et de change communes, permettant ainsi une efficacité accrue des politiques économiques.

Les États membres du CCG se sont inscrits depuis le début des années quatre-vingt dans un processus d’intégration économique selon l’échelle de Balassa (1961), en passant successivement, à l’instar de l’Union européenne (UE), par une zone de libre-échange, une union douanière et un marché commun. La zone de libre-échange fut établie en 1983, afin d’éliminer les barrières tarifaires entre pays membres, supprimant ainsi les obstacles quantitatifs comme les quotas. La zone de libre-échange (ZLE) des pays du Golfe a permis l’apparition d’un vaste marché où les coûts de distance sont faibles et dans lequel les entreprises locales ont intérêt à se concentrer afin de bénéficier des économies d’échelle. Mais la création de la ZLE a principalement permis l’introduction d’une union douanière 20 années plus tard, lors du 23e sommet du CCG[2]. Les restrictions relatives aux échanges commerciaux entre les six pays sont alors supprimées et une taxe commune de 5 % aux importations venant des pays extérieurs à la zone est appliquée. La création d’une union douanière permet notamment de renforcer la position du CCG dans les négociations commerciales avec d’autres blocs régionaux tels que l’Union européenne. Le troisième niveau d’intégration selon l’échelle de Balassa est la création d’un marché commun, annoncée en décembre 2007, étape qui assure notamment la mobilité des investisseurs et favorise les échanges des biens et services au sein du groupe. Enfin, la formation d’une union monétaire mènera les pays du CCG à une intégration économique complète. Sa création apparaît donc comme une suite logique, répondant aux attentes et besoins des monarchies membres. Mais la décision d’Oman de se retirer du projet et surtout le retrait en mai 2009 des Émirats arabes unis (EAU), seconde puissance du Golfe, porta un coup sévère au projet d’unification monétaire[3]. Un accord sur la création d’une monnaie unique fut néanmoins conclu le 7 juin 2009 par l’Arabie saoudite, le Qatar, Bahreïn et le Koweït. Mais en mai 2010, en réaction aux difficultés rencontrées par l’UEM, les quatre pays ont pris la décision de suspendre momentanément le processus d’unification monétaire.

Le projet d’unification monétaire des pays du golfe Persique est-il viable? Les économies du CCG sont-elles prêtes à construire la seconde union monétaire mondiale par la taille? Afin d’apporter des réponses à ces questions, nous étudions dans une première section la manne pétrolière des pays du Golfe. Dans le cadre d’un projet d’unification monétaire, les pays membres doivent non seulement partager une structure économique similaire mais également disposer de cycles économiques synchronisés, permettant une meilleure convergence des politiques économiques et réduisant l’occurrence de chocs asymétriques (section 1). La deuxième section se focalise sur la question de l’optimalité de la zone monétaire, à travers des critères censés déterminer le succès futur d’une monnaie commune. Une attention particulière est apportée dans une dernière section à la viabilité de l’union monétaire par le biais de la parité du pouvoir d’achat (PPA) généralisée, méthode d’analyse permettant d’étudier le comportement de long terme des taux de change réels. S’il existe une relation de coïntégration entre ces derniers, alors les pays membres du CCG sont prêts à former une zone monétaire optimale au sens de Mundell (1961).

1. La manne pétrolière : au coeur des économies du golfe Persique

En contribuant au tiers du produit intérieur brut (PIB) de la région, les ressources naturelles riches en hydrocarbures constituent la principale source de richesse du CCG et ont fortement contribué au rapide développement économique des monarchies membres. Les pays du CCG possèdent près de 30 % des réserves mondiales de pétrole, 20 % des réserves mondiales de gaz naturel et disposent d’une position stratégique sur le marché de l’énergie en ne produisant que peu de pétrole et de gaz compte tenu des réserves actuelles avérées (seulement 1,5 % des réserves prouvées sont produites par l’Arabie saoudite chaque année, contre 4,5 % en Russie). Avec une dominance du secteur pétrolier, les pays du golfe Persique disposent de structures de production similaires. Les pays similaires en termes de structures de production seraient sujets à des chocs symétriques, les rendant ainsi moins enclins à utiliser le taux de change comme outil d’ajustement et favorables à l’utilisation d’une monnaie commune (Mundell, 1961; McKinnon, 1963 et Kenen, 1969). La similarité des structures économiques pourrait ainsi favoriser la formation d’une union monétaire. Cependant, la synchronisation des cycles économiques s’avère relativement faible et les économies du Golfe ne sont que peu diversifiées.

Les recettes pétrolières représentent l’essentiel de leurs revenus. Dans le but de réduire la dépendance au pétrole, la diversification des activités économiques du Golfe a été présentée comme l’une des priorités des politiques économiques. En effet, l’industrie du pétrole ne fournit pas suffisamment d’opportunités d’emploi à une population active jeune en plein essor. Ce besoin de diversification est particulièrement important à Bahreïn et Oman, dont les réserves en pétrole sont relativement plus faibles. Une plus forte hétérogénéité au sein des pays du CCG permettrait également de favoriser le commerce intrarégional, fortement limité aujourd’hui en raison de la forte similarité des économies en question. Certains pays membres ont alors tenté de diversifier leurs économies en s’intéressant notamment au secteur financier, au commerce ou au tourisme. Un groupe de pays tirerait avantage d’une unification monétaire s’ils bénéficiaient d’appareils productifs diversifiés et similaires (Kenen, 1969). Les pays du CCG gagneraient ainsi à diversifier leurs économies, de manière semblable et coordonnée, afin que l’ajustement par le change ne soit plus nécessaire en cas de choc sectoriel. Si une économie diversifiée voit la demande d’un produit diminuer, les conséquences d’un choc asymétrique sur l’emploi seront moins étendues que s’il s’agissait de l’unique production du pays. Ce pays pourra alors conserver un taux de change fixe plus facilement et intégrer une zone monétaire à moindre coût.

Les recettes pétrolières ont permis aux pays du Golfe de développer les infrastructures (que ce soient les routes, les réseaux de distribution d’eau et d’électricité ou le transport maritime), de créer des services de santé et d’éducation de qualité, mais aussi de se lancer dans l’acquisition de sociétés et dans le financement de grands projets immobiliers. Afin de diversifier leurs économies, les pays du CCG se sont également lancés dans le développement du secteur du gaz, notamment dans la fabrication de carburants par la technique Gas To Liquids[4] au Qatar et dans la pétrochimie en Arabie saoudite. Mais en dépit de ces efforts de diversification, le secteur pétrolier représente toujours plus d’un tiers du PIB, rendant les pays du CCG fortement dépendants de l’or noir. Les économies des pays du Golfe restent vulnérables aux fluctuations du prix du pétrole, le secteur hors pétrolier en étant également dépendant. Il sera cependant difficile pour les pays du CCG de diversifier leurs économies au même rythme. En effet, l’effort de diversification pourrait être influencé par l’épuisement à venir des réserves de pétrole. Pour des pays comme l’Arabie saoudite, les Émirats arabes unis et le Koweït, ayant des dotations en ressources pétrolières plus importantes et malgré une volonté commune d’être moins dépendants des ressources riches en hydrocarbures, la diversification de leurs activités économiques risque d’être moins rapide. L’intensité de la diversification économique pourrait ainsi induire des différences considérables au sein des structures économiques des pays du CCG.

Le défi est double pour les pays du Golfe. Ils doivent tout d’abord réduire leur vulnérabilité aux fluctuations des cours pétroliers mais aussi accélérer la croissance du PIB non pétrolier, dans le but d’offrir davantage d’emplois à une population active en plein essor. À cela s’ajoute le besoin d’une synchronisation des cycles économiques afin de faciliter l’unification monétaire pour les quatre pays candidats.

2. Une faible synchronisation des cycles économiques

L’une des conditions souhaitables afin de former une union monétaire est de disposer de cycles économiques fortement corrélés (Mundell, 1961; Bayoumi et Eichengreen, 1993; Christodoulakis et al., 1995; Alesina et al., 2002). Si les pays du CCG disposaient d’une synchronisation de leurs cycles des affaires, les chocs asymétriques pourraient alors être évités, avec un décalage conjoncturel moindre entre les pays. L’une des caractéristiques d’une zone monétaire optimale réside dans la fréquence de ces chocs asymétriques. Si ces derniers sont faibles ou si les ajustements au sein de la région peuvent se faire à moindre coût, alors l’optimalité peut être validée. La mise en place d’une union monétaire présente des inconvénients. La perte d’autonomie monétaire en est le coût principal, les pays partageant la nouvelle monnaie unique ne pouvant plus faire appel aux instruments d’ajustement d’ordre macroéconomique tels que les taux d’intérêt et les taux de change. Afin de contrebalancer cette perte, les pays qui envisagent de joindre une union monétaire ont tout intérêt à étudier en premier lieu l’harmonisation de leurs cycles économiques.

La similarité des structures économiques au sein du CCG, causée par à une prédominance du secteur pétrolier, devrait réduire l’occurrence de chocs asymétriques et le besoin d’utiliser l’ajustement par le change. Cependant, le problème lié à une faible diversification du tissu productif réside dans l’incapacité à faire face à un choc affectant une branche de l’économie, ce qui a pour effet de contrebalancer les effets positifs d’une structure économique similaire. En effet, le risque qu’une crise se propage de manière dissymétrique, augmentant ainsi les divergences des cycles économiques, est d’autant plus faible que les économies sont diversifiées (Kenen, 1969). Même si les pays du CCG se sont lancés dans un processus de diversification du tissu productif, il est pour autant incertain que celui-ci puisse se concrétiser de manière coordonnée et analogue au sein des six pays membres du CCG, ce qui risque de rendre les pays concernés davantage assujettis à des chocs asymétriques (Sturm et Siegfried, 2005).

Quelques études ont testé empiriquement la synchronisation des cycles économiques des pays du CCG et malgré l’apparente similarité de leurs structures économiques, les résultats obtenus ne présentent aucune preuve qu’une synchronisation existe. Malgré la prédominance du pétrole dans les six monarchies du CCG, les fluctuations du prix de l’or noir semblent avoir un impact différent selon les pays. La forte chute du prix du baril, qui a suivi le choc pétrolier de 2008, a entraîné au Koweït le déclin du taux de croissance, passant de 5 % en 2008 à -5,1 % en 2009. Ce choc fut néanmoins davantage atténué au Bahreïn (6,3 % en 2008 et 3,1 % en 2009). Ces réactions asymétriques peuvent se traduire par une faible synchronisation des activités économiques. En effet, certains pays font face à des contraintes domestiques plus strictes et sont amenés à s’ajuster différemment face à des chocs similaires liés au pétrole. Laabas et Limam (2002) concluent en effet que les cycles économiques ne sont pas synchronisés au sein des pays du CCG et que les critères relatifs à la formation d’une union monétaire ne sont pas tous favorables. À cela s’ajoute une diversification de la production trop faible, un commerce intrarégional limité et des fondamentaux macroéconomiques qui convergent peu. Les auteurs maintiennent tout de même que ces critères ne signifient pas que la région n’est pas prête à former une union monétaire.

En utilisant des données annuelles sur le PIB et l’inflation des États membres, Coury et Dave (2008) ont étudié les conditions sous lesquelles une monnaie unique devrait être adoptée par les pays du Golfe. Leur analyse révèle que la synchronisation des cycles économiques est faible, et cela malgré une forte corrélation des exportations relatives aux ressources naturelles. Ils suggèrent alors que les motifs économiques pour une unification monétaire sont moindres, que le CCG devrait apporter une attention particulière aux asymétries économiques de la région, qu’une banque centrale commune proprement conçue est nécessaire à la viabilité d’une union monétaire et que davantage de temps est crucial à la réalisation d’un tel projet. Une étude plus récente a trouvé une corrélation positive mais non significative entre les pays du Golfe, hormis Bahreïn (Ben Arfa, 2012). L’auteur conclut alors que la synchronisation des cycles économiques n’est pas avérée et que des efforts supplémentaires sont requis pour que les systèmes financiers, fiscaux et politiques convergent. Alors que les chocs transitoires de demande semblent être symétriques au sein du CCG, les chocs permanents d’offre ne le sont pas (Abu-Qarn et Abu-Bader, 2008). L’étude de Louis et al. (2008) conclut quant à elle que ni les chocs de demande agrégée ni les chocs d’offre agrégée (non pétroliers) ne sont symétriques entre les pays du CCG.

Ne pas disposer de cycles économiques corrélés ne signifie pas nécessairement que la région n’est pas prête à former une union monétaire, une harmonisation ex post des cycles pouvant alors s’ensuivre. L’intégration économique réduit en effet les chocs asymétriques et permet une meilleure synchronisation des cycles économiques entre les pays (De Grauwe, 1997). Il existerait un lien étroit entre corrélation des cycles économiques et intégration commerciale, qui dépend de la nature des chocs et de la structure économique des pays (Frankel et Rose, 1998; Rose, 2000). On pourrait donc assister à une synchronisation des cycles grâce à une intensification du commerce, si les chocs sont davantage monétaires ou s’il s’agit d’un commerce intra-industriel. Les cycles économiques ne peuvent être synchronisés que lorsque l’intensification du commerce est accompagnée d’une augmentation du commerce intra-industriel et la synchronisation des cycles économiques semble dépendre également du régime de change, des taux de change stables pouvant renforcer les échanges (Shin et Wang, 2003). La mise en place d’une monnaie unique pourrait donc accroître les échanges entre les pays du CCG, ce qui permettrait une meilleure synchronisation des cycles économiques. Les membres d’une union monétaire augmentent de manière considérable leur commerce bilatéral, entre 20 % et 80 % (Rose et Stanley, 2005). Selon Krugman (1993), l’intensification du commerce pourrait néanmoins accroître la spécialisation d’une économie, ce qui risque de limiter la synchronisation des cycles économiques. Les pays du Golfe échangent particulièrement peu, en comparaison au commerce pratiqué vis-à-vis des autres blocs économiques. Alors que le commerce des pays de l’Union européenne était à 50 % un commerce intrarégional à la veille de la création de l’euro, les pays du CCG ne commercent entre eux qu’à hauteur de 6 %. Riches d’économies particulièrement similaires, reposant essentiellement sur la production et l’exportation d’énergies fossiles, les effets frontières risquent de persister au sein de l’Union monétaire du Golfe (UMG) et une harmonisation ex post des cycles économiques semble inconcevable. Le manque de synchronisation des cycles économiques au sein des pays du CCG ne permet néanmoins pas de juger seul de la viabilité de l’union monétaire future.

3. Une zone monétaire sous-optimale

Une zone monétaire optimale (ZMO) implique une intégration monétaire, une fixité des taux de change irrévocable, des monnaies nationales complètement convertibles, des marchés financiers parfaitement intégrés et une politique monétaire commune. Développée par Mundell en 1961, la théorie des ZMO étudie s’il est rationnel d’établir une monnaie commune à l’intérieur d’une région, en évaluant si les avantages tirés sont supérieurs au coût d’abandon de la politique monétaire, et cela à travers différents critères. Les pays du CCG ne satisfont que la moitié des critères d’optimalité : l’ouverture économique, les préférences collectives et la similarité des structures de production.

Plus une économie est ouverte, plus elle a intérêt à opter pour un régime de changes fixes et cela afin d’éviter les fluctuations des prix relatifs entre biens échangeables et biens non échangeables. Le degré d’ouverture économique est traditionnellement mesuré par le rapport entre les flux commerciaux et le PIB. Les pays du Golfe disposent d’économies fortement ouvertes (tableau 1). Cette ouverture commerciale est principalement due au fait que le pétrole représente une très large partie des exportations totales des pays du CCG et l’absence de substituts domestiques reflète l’importance des importations. Ces deux facteurs combinés permettent de s’ouvrir de manière intensive à l’international, diminuant ainsi le coût relatif à la création d’une monnaie commune.

Le second critère satisfait par les pays du Golfe Persique concerne les préférences collectives (Corden, 1972; Cooper, 1977; Kindleberger, 1986). Les pays ayant des préférences hétérogènes notamment en matière de chômage et d’inflation ont intérêt à garder leur autonomie monétaire car ils devront subir de lourds coûts en termes de bien-être collectif. Or les pays du CCG partagent de nombreuses similarités concernant leurs structures politiques, sociales, démographiques et culturelles. Les monarchies membres se sont également engagées à coordonner leurs politiques économiques (article 4 de la charte du CCG). Même si les pays du CCG n’ont pas enregistré de taux d’inflation similaires durant une longue période et ont subi une forte inflation importée, ils ont partagé des cibles inflationnistes semblables, et tentent depuis 2009 de maintenir leurs taux d’inflation en dessous de 5 % (tableau 1).

La similarité des structures de production constitue le dernier critère en faveur d’une unification monétaire au sein du CCG. Comme présenté précédemment, les pays similaires en termes de structures de production sont sujets à des chocs plutôt symétriques et ont davantage intérêt à partager une même monnaie. Avec une dominance du secteur pétrolier, les membres du Conseil de coopération du Golfe disposent de structures de production analogues. On observe en effet un fort degré de similarité des activités productives, avec une faible part du secteur agricole (tableau 1).

Tableau 1

Degré d’ouverture économique, taux d’inflation et composition du PIB

Note : (a) données de 2008; (b) données de 2012; (c)

Néanmoins, les monarchies du Golfe ne remplissent pas les trois critères suivants de la théorie des ZMO : la mobilité des facteurs de production, la flexibilité des prix et salaires et la diversité du tissu productif.

Afin que les ajustements soient possibles en cas de chocs asymétriques, les facteurs travail et capital doivent être mobiles entre les pays, et cela à moindre coût. Contrairement à l’ajustement par les taux de change, la mobilité des facteurs de production permettrait un ajustement de long terme. Un accord économique unifié fut signé le 11 novembre 1981 sous les auspices du Conseil de coopération du Golfe dans lequel les articles 8 et 9 préconisent la libre circulation du facteur capital et travail. Cependant, ces articles n’ont pas été concrétisés. En effet, malgré une langue, une religion et une culture commune, les migrations de travailleurs sont faibles entre les pays du Golfe, la main-d’oeuvre extérieure provenant principalement d’Inde, d’Indonésie, des Philippines mais aussi d’autres pays du Moyen-Orient, d’Europe et des États-Unis. Les régulations et institutions relatives au marché du travail n’étant pas similaires, la mobilité des travailleurs vient alors se heurter à des différences en matière de droit du travail ou de protection sociale. Néanmoins, les pays membres ont pris des mesures significatives afin de faire converger les règles concernant la mobilité du capital depuis la mise en place du marché unique en 2008, qui avait pour objectif d’assurer la libre circulation des personnes, des marchandises, des services et des capitaux. Actuellement, les pays du CCG ne disposent cependant pas d’une parfaite mobilité des facteurs travail et capital.

Le second critère que les pays du CCG n’ont pas réussi à satisfaire concerne la flexibilité des prix et des salaires. Étant donné que cette flexibilité permettrait d’éviter l’utilisation du change comme outil d’ajustement en cas de chocs, les pays qui disposent de prix et de salaires flexibles seraient ainsi plus enclins à rejoindre une union monétaire. Or d’après l’étude de Laabas et Limam (2002), les prix et les salaires ne semblent pas s’ajuster systématiquement afin de réguler les fréquents chocs liés au pétrole. De plus, en raison de la faible diversification des économies du Golfe, ces dernières sont particulièrement vulnérables aux fluctuations du cours du pétrole sur les marchés internationaux et en ancrant officiellement leurs monnaies nationales au dollar en 2003, elles ont grandement compromis l’ajustement par le change en cas de chocs. Les auteurs concluent que la faible flexibilité des prix et des salaires n’affecte pas la capacité des pays à former une union monétaire, étant donné que les pays du CCG utilisent davantage les dépenses gouvernementales que le taux de change comme instrument d’ajustement durant les périodes de récession du marché pétrolier.

Le dernier critère concerne le degré de diversification, un pays ayant intérêt à entrer dans une union monétaire s’il bénéficie d’une économie diversifiée. Lorsqu’un pays dispose d’une économie diversifiée, un choc sectoriel ne nécessite pas un ajustement par le change, ce qui facilite l’adoption d’une monnaie unique. Mais en dépit des efforts de diversification, le secteur hors pétrolier est fortement dépendant des fluctuations du prix de l’or noir. La diversification à venir des économies du golfe Persique risque de se heurter à un second critère d’optimalité. Les structures économiques sont en effet particulièrement similaires, en raison d’une manne pétrolière importante et d’une faible diversification des économies et cela pour l’ensemble des pays. La diversification des pays du CCG ne pourra réduire le coût macroéconomique potentiel associé à une unification monétaire que si les monarchies membres s’efforcent de diversifier leurs tissus productifs de manière analogue et au même rythme, afin d’éviter que le critère de similarité des structures de production ne soit affecté. Compte tenu de la faible probabilité liée à une diversification unifiée et coordonnée, le critère de diversification ne semble pas influencer grandement l’adoption d’une monnaie commune. Malgré un résultat mitigé concernant l’optimalité de la zone monétaire, la viabilité de la future unification ne peut néanmoins pas être rejetée.

4. La viabilité de l’union monétaire: une approche par la PPA généralisée

L’approche par la parité du pouvoir d’achat (PPA) généralisée permet d’étudier le bien-fondé d’une union monétaire. Développée par Enders et Hurn en 1994 pour les pays de l’océan Pacifique, l’idée principale est que les taux de change réels des pays candidats à l’union monétaire ne sont pas stationnaires. Les variables macroéconomiques fondamentales qui déterminent les taux de change réel sont en effet non stationnaires et suivent des chemins de croissance différents. Pour une unification monétaire réussie, les pays du Golfe doivent présenter une convergence et répondre à des chocs symétriques. Si les fondamentaux sont suffisamment corrélés, comme au sein d’une zone monétaire, alors les taux de change réels partageront une tendance stochastique commune. Les taux de change réels des pays du golfe Persique doivent donc être coïntégrés, preuve que les pays du CCG sont prêts à former une union monétaire viable. En effet, s’il existe une relation de coïntégration, alors les pays sont capables de former une ZMO au sens de Mundell (1961), qui affirme que deux économies peuvent former une union monétaire si elles présentent des troubles réels similaires. La théorie suggère également que lorsque l’interdépendance économique est forte, le taux de change bilatéral d’un pays influence celui des autres pays du groupe et a un impact sur leurs fondamentaux.

La PPA généralisée peut être décrite ainsi : dans un monde à n pays, une zone monétaire à m États membres existe (avec m < n) telle qu’il y a une relation d’équilibre de long terme entre les m – 1 taux de change bilatéraux :

Le test économétrique consiste à trouver des vecteurs coïntégrants entre les taux de change réels des monarchies du golfe Persique. Les monnaies du CCG disposant d’un lien étroit avec le dollar, il semble pertinent de choisir les États-Unis comme pays de base. Les taux de change réels ont été construits selon la définition suivante :

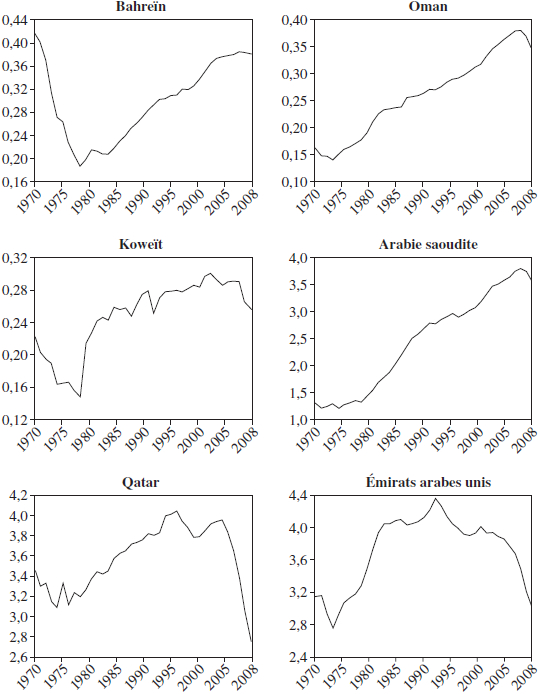

Durant les 30 dernières années, les monnaies du CCG n’ont que modérément fluctué étant donné leur lien étroit au dollar et la variation des taux de change nominaux dégage certaines similarités. Les taux de change réels des pays du CCG présentent de larges fluctuations et l’analyse graphique permet de douter de la stationnarité des séries (graphique 1). Les tests de Dickey-Fuller et de Dickey-Fuller augmenté confirment la non-stationnarité des taux de change réels (tableau 2). Les séries étant des processus à tendance stochastique, le passage en différence première permet de mettre en évidence la tendance intrinsèque de chaque variable. Cette étape préliminaire permet ainsi d’identifier que les séries sont intégrées d’ordre un.

Graphique 1

Taux de change réels des pays du CCG (1970-2008)

Tableau 2

Tests préliminaires de Dickey-Fuller et Dickey-Fuller augmenté

Cette étude consiste à analyser les relations de coïntégration. Si deux ou plusieurs variables sont intégrées d’ordre un et si une combinaison linéaire permet de ramener à un ordre inférieur, alors les séries temporelles sont dites coïntégrées. Le test de Johansen (1991) permet d’identifier la relation véritable entre les variables en cherchant l’existence de vecteurs coïntégrants (tableau 3). Le test de Johansen suggère l’existence d’un vecteur coïntégrant, soit une unique relation de coïntégration.

La présence d’une relation de coïntégration entre les pays du CCG implique que les fondamentaux macroéconomiques qui sous-tendent les taux de change réels sont suffisamment liés entre eux et partagent des tendances stochastiques communes dans le long terme. Cela constitue une preuve formelle que la PPA généralisée est avérée et que les pays du CCG disposent des conditions suffisantes pour former une union monétaire viable.

Étant donné son importance au sein du CCG, considérons le Royaume d’Arabie saoudite comme pays de référence. Les coefficients β du vecteur coïntégrant peuvent être interprétés comme des élasticités de long terme, les coefficients α indiquant les vitesses d’ajustement à l’équilibre de long terme. Les coefficients d’ajustement présentent un signe négatif approprié, validant la force de rappel vers l’équilibre (tableau 4). Les coefficients relatifs aux taux de change sont presque tous significatifs, exceptions faites du Bahreïn et des Émirats arabes unis. Le coefficient d’ajustement d’Oman est relativement faible, ce qui laisse présager que ce dernier est le candidat le moins favorable à l’union monétaire. Oman a en effet retiré sa candidature en décembre 2006, soucieux de ne pas pouvoir remplir les conditions préalables.

Tableau 3

Test de Johansen

Tableau 4

Élasticités et vitesses d’ajustement à l’équilibre de long terme

Conclusion

Même si les pays du golfe Persique ont rapidement franchi les différentes étapes d’intégration régionale, le caractère particulier de leur cadre économique est à prendre en considération. Alors que la région est riche d’une manne pétrolière inédite, la sous-optimalité de la zone monétaire ainsi que la faible synchronisation de ses cycles économiques risquent d’affaiblir le projet d’unification monétaire. Les pays du CCG ont tenté de diversifier leurs économies depuis quelques années, mais ils restent néanmoins fortement dépendants du pétrole. La diversification à venir des économies du Golfe risque d’accroître l’occurrence de chocs asymétriques dans la région. Les monarchies du CCG font alors face à un double défi. Ils doivent tout d’abord multiplier leurs efforts afin d’harmoniser au mieux les cycles économiques, mais tenter également de remplir davantage les critères d’optimalité monétaire. Néanmoins, l’étude de la PPA généralisée atteste de la présence d’une relation de coïntégration entre les pays, prouvant ainsi que la région dispose des conditions suffisantes afin de former une union monétaire viable.

Même si les pays du Conseil de coopération du Golfe ont été trop ambitieux quant à la réalisation du projet d’unification à l’horizon 2010, il est fort probable que l’union monétaire du CCG prendra naissance tôt ou tard. Alors que l’UE a entrepris de nombreux élargissements depuis sa création en 1957, le CCG n’a pas élargi ses frontières depuis 1981. L’UE, qui a connu plusieurs phases d’extension, est aujourd’hui composée de 28 pays, bien loin des 6 membres fondateurs. De même, l’UEM s’est largement étendue depuis la création de l’euro. Que peut-on espérer d’une union monétaire qui se cantonne à ses pays fondateurs? Parce qu’aucun élargissement du CCG n’est prévu ou encore simplement discuté, l’union monétaire à venir risque de ne pas épuiser pleinement ses ressources. Riches d’un passé commun, les pays du Golfe devront à l’avenir s’ouvrir davantage aux pays voisins. À titre prospectif, si l’Iran, la Jordanie ou encore l’Égypte s’efforçaient à remplir des critères d’entrée au CCG (tels que les critères de Maastricht), ces pays pourraient alors devenir de potentiels candidats à l’Union monétaire du Golfe, permettant à la future monnaie de trouver sa place sur la scène internationale et d’assurer sa crédibilité. Les prochaines années nous éclaireront sur l’avenir de l’union monétaire dans les pays du Golfe.

Parties annexes

Notes

-

[1]

Bien que non officiel, le khaleeji est le nom proposé en 2009 pour la future monnaie du Golfe.

-

[2]

L’union douanière est officiellement entrée en vigueur depuis 2003, mais la période de transition qui devait s’achever en 2005 fut prolongée jusqu’à la fin 2007.

-

[3]

Nous émettons néanmoins l’hypothèse qu’Oman et les EAU auront pour dessein de joindre l’union monétaire par la suite.

-

[4]

Essence synthétique composée d’un mélange d’hydrocarbures non dérivés du pétrole.

Bibliographie

- Abu-Qarn, A. S. et S. Abu-Qader (2008), « On the Optimality of a GCC Monetary Union : Structural VAR, Common Trends, and Common Cycles Evidence », The World Economy, 31(5) : 612-630.

- Alesina, A. et R. J. Barro (2002), « Currency Unions », Quarterly Journal of Economics, 117(2) : 409-436.

- Balassa, B. (1961), The Theory of Economic Integration, Homewood, Richard D. Irwin.

- Bayoumi, T. et B. Eichengreen (1993), « Shocking Aspects of European Monetary Unification », in Torres, F. et F. Giavazzi (éds), Adjustment and Growth in the European Monetary Union, Cambridge University Press, p. 193-229.

- Ben Arfa, N. (2012), « Gulf Cooperation Council Monetary Union: Business Cycle Synchronization, Shocks Correlation » International Business et Economic Research Journal, 11(2) : 137-146.

- Cooper, R. (1977), « Worldwide Versus Regional Integration : The Optimum Size of the Integrated Area », in Machlup, F. (éd.), Economic Integration, Worldwide, Regional, Sectoral, London.

- Corden, W. (1972), « Monetary Integration, Essays in International Finance », International Finance Section No. 93, Princeton University.

- Coury, T. et C. Dave (2008), « Monetary Union in the GCC: A Preliminary Analysis », Dubai School of Government Working Paper, No. 08-10.

- De Grauwe, P. (1997), The Economics of Monetary Integration, Oxford University Press.

- Enders, W. et S. Hurn (1994), « Theory and Tests of Generalized Purchasing-Power Parity: Common Trends and Real Exchange Rates in the Pacific Rim », Review of International Economics, 2(2) : 179-190.

- Frankel, J. A. et A. K. Rose (1998), « The Endogeneity of the Optimum Currency Area Criteria », The Economic Journal, 108(449) : 1009-1025.

- Johansen, S. (1991),« Estimation and Hypothesis Testing of Cointegration Vectors in Gaussian Vector Autoregressive Models », Econometrica, 59(6) : 1551-1580.

- Kenen, P. (1969), « The Theory of Optimum Currency Areas: An Eclectic View », in Mundell, R. et A. K. Swoboda (éds) Monetary Problems in the International Economy, University of Chicago Press, Chicago, p. 41.

- Kindleberger, C. (1986), « International Public Goods Without International Government », American Economic Review, 76(1) : 1-13.

- Krugman, P. (1993), « Lessons of Massachusetts for EMU », in Torres, F. et F. Giavazzi (éds) Adjustment and Growth in the European Monetary Union, Cambridge University Press, New York, p. 241-261.

- Laabas, B. et I. Limam (2002), « Are GCC Countries Ready for Currency Union? », Arab Planning Institute Working Paper Series 0203, avril.

- Louis, R., F. Balli, et M. Osman (2008), « Monetary Union Among Arab Gulf Cooperation Council (AGCC) Countries : Does the Symmetry of Shocks Extend to the Non-oil Sector? », MPRA Paper 11611, University Library of Munich, Germany.

- McKinnon, R. (1963), « Optimum Currency Area », American Economic Review, 63(4) : 717-725.

- Mundell, R. A. (1961), « A Theory of Optimum Currency Areas », The American Economic Review, 51(4) : 657-664.

- Rose, A. K. (2000), « One Money, One Market: Estimating the Effect of Common Currencies on Trade », Economic Policy, 30 : 7-46.

- Rose, A. K. et T. D. Stanley (2005), « A MetaAnalysis of the Effect of Common Currencies on International Trade », Journal of Economic Surveys 19(3) : 347-365.

- Shin, K. et Y. Wang (2003), « Trade Integration and Business Cycle Synchronization in East Asia », Asian Economic Papers, 2(3) : 1-20.

- Sturm, M. et N. Siegfried (2005), « Regional Monetary Integration in the Member States of the Gulf Cooperation Council », Occasional Paper Series 31, European Central Bank.

Liste des figures

Graphique 1

Taux de change réels des pays du CCG (1970-2008)

Liste des tableaux

Tableau 1

Degré d’ouverture économique, taux d’inflation et composition du PIB

Tableau 2

Tests préliminaires de Dickey-Fuller et Dickey-Fuller augmenté

Tableau 3

Test de Johansen

Tableau 4

Élasticités et vitesses d’ajustement à l’équilibre de long terme