Résumés

Résumé

Pourquoi le déséquilibre fiscal persiste-t-il dans la fédération canadienne ? Cet article présente deux solutions pour résoudre ce déséquilibre : d’un côté, la vision néolibérale réduit les taxes et la présence de l’État fédéral pour maximiser l’autonomie des provinces et, de l’autre, la perspective sociale-démocrate augmente les transferts intergouvernementaux de manière conditionnelle pour diminuer les inégalités entre les provinces. Or, des contraintes politiques et institutionnelles empêchent les gouvernements d’effectuer les changements nécessaires pour résoudre le déséquilibre fiscal d’une de ces manières. S’appuyant sur des perspectives théoriques tirées de l’économie politique comparée, cet article explique les échecs du fédéralisme fiscal canadien.

Mots-clés :

- déséquilibre fiscal,

- fédéralisme,

- Canada,

- opinion publique,

- institutions

Abstract

Why is it so difficult to solve the problem of fiscal imbalance in the Canadian federation? This essay presents two solutions to fiscal imbalance: on the one hand, the neo-liberal view proposes to reduce taxes and the presence of the federal state to maximize provincial autonomy; on the other hand, the social democratic view conditionally increases intergovernmental transfers to reduce inequalities among provinces. However, political and institutional constraints prevent governments from making the institutional changes necessary to solve the fiscal imbalance in either way. Using theoretical perspectives from comparative political economy, this article highlights the causes of the failures of Canadian fiscal federalism.

Keywords:

- vertical fiscal imbalance,

- federalism,

- Canada,

- public opinion,

- institutions

Corps de l’article

Plus de vingt ans ont passé depuis le dépôt du rapport de la commission [Yves] Séguin (2002) qui établissait l’existence d’un déséquilibre fiscal entre les provinces et le gouvernement fédéral. Alors que le Québec devait enregistrer des déficits récurrents d’environ trois milliards de dollars par année de 2000 à 2019, les surplus annuels du gouvernement fédéral devaient atteindre près de 90 milliards en 2019. Pour résoudre ce déséquilibre, la commission Séguin proposait qu’Ottawa cède de l’espace fiscal aux provinces, tout en éliminant le transfert fédéral pour la santé et les services sociaux et en bonifiant le programme de péréquation.

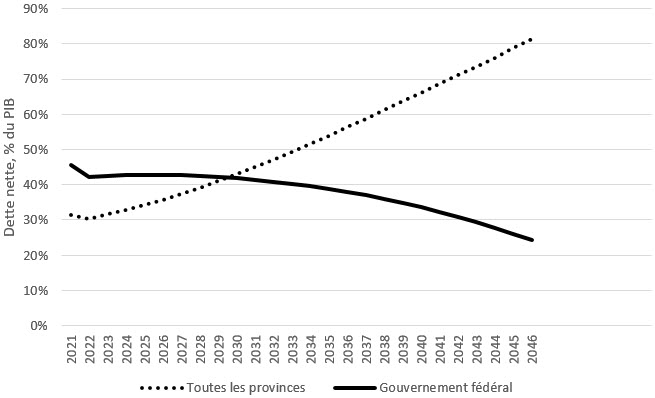

Le gouvernement fédéral n’a pas suivi les recommandations de la commission Séguin, de sorte que le déséquilibre fiscal existe toujours dans la fédération canadienne, tel qu’illustré par la figure 1. Celle-ci démontre que si les programmes publics et les ponctions fiscales sont maintenus au niveau actuel, la dette nette du gouvernement fédéral diminuera progressivement, alors que celle des provinces pourrait doubler pour atteindre 80 % du produit intérieur brut (PIB) d’ici 2046 (Tombe 2020). Cela s’explique notamment par la croissance prévue des dépenses de programmes des provinces, notamment à cause de l’effet du vieillissement de la population sur les dépenses de santé, pendant que les dépenses fédérales sont sous contrôle (PBO 2022). Ces contraintes fiscales risquent d’empêcher les provinces d’offrir des services publics de qualité à leurs citoyens et pourraient nuire à leur autonomie, entraînant d’importantes conséquences pour la fédération.

Si les projections de la commission Séguin concernant la situation fiscale des provinces tiennent la route vingt ans plus tard, celle-ci prévoyait que le gouvernement fédéral éliminerait sa dette publique d’ici 2020 (Séguin 2002, 71). Or, la dette publique fédérale se maintenait à environ 30 % du PIB en 2019, avant qu’elle n’augmente significativement pour faire face à la pandémie de COVID‑19. Ainsi, le gouvernement fédéral a préféré dépenser sa marge de manoeuvre fiscale en haussant les dépenses publiques et en diminuant les impôts, sans résoudre le déséquilibre fiscal. Pourquoi le déséquilibre fiscal persiste-t-il dans la fédération canadienne ?

Figure 1

Projections de l’évolution de la dette nette fédérale et des provinces jusqu’en 2050

La prochaine section définit d’abord le déséquilibre fiscal et démontre que les deux manières principales de résorber le déséquilibre – rééquilibrer le partage de l’assiette fiscale entre le fédéral et le provincial ou hausser les transferts intergouvernementaux – n’ont pas été mises en oeuvre. Le déséquilibre fiscal reflète les problèmes fondamentaux du fédéralisme : une des unités constituantes profite du statu quo au détriment des autres unités et il est difficile d’adapter la fédération pour s’assurer que le partage des recettes fiscales reflète les besoins de chaque ordre de gouvernement (Bednar 2009). Nous basant sur la recherche portant sur le fédéralisme fiscal et l’économie politique comparée, la contribution principale de cet article, étayée dans la troisième section, est de mettre de l’avant les contraintes politiques et institutionnelles qui empêchent les gouvernements d’effectuer des changements institutionnels durables leur permettant d’atteindre l’objectif de résorber le déséquilibre fiscal.

D’abord, la notion même de déséquilibre fiscal est contestée par le gouvernement fédéral, puisqu’elle lui permet d’imposer plus facilement ses volontés. Toutefois, nous avançons que même si le problème était reconnu par les partis politiques fédéraux, la mise en place de ces solutions demeure peu probable. En effet, elles entraînent un coût politique pour l’un des deux ordres de gouvernement, alors que l’autre réalise un gain, ce qui est difficile à mettre en place dans une fédération caractérisée par la compétition plutôt que par la coopération. Les réductions du taux d’imposition fédéral, qui sont survenues périodiquement de 2000 à 2015, n’ont pas été coordonnées avec les provinces, leur gouvernement choisissant généralement de ne pas augmenter leurs propres revenus afin d’éviter d’être punis par leurs électeurs. Parce que cela implique des coûts fiscaux importants, une hausse des transferts entraîne des coûts politiques pour le gouvernement fédéral, pendant que les gains sont octroyés aux provinces, ce qui incite le gouvernement fédéral à maintenir un faible niveau de transferts intergouvernementaux. Nous avançons que le système de partis non intégré entre le fédéral et les provinces nuit à la coordination entre les ordres de gouvernement qui serait pourtant nécessaire pour outrepasser ces problèmes.

La quatrième section développe deux solutions au déséquilibre fiscal. La première reflète une vision néolibérale du fédéralisme fiscal : son objectif principal est de diminuer la taille de l’État fédéral et de réduire l’impôt fédéral, laissant aux provinces le soin d’augmenter les leurs pour régler le déséquilibre. En conséquence, la solution néolibérale au déséquilibre fiscal maximise l’autonomie des provinces, mais accroît les inégalités entre elles. Quant à la solution sociale-démocrate, elle vise à augmenter les transferts fédéraux, quitte à imposer des normes nationales pour assurer l’égalité entre les provinces. Cette solution priorise la réduction des inégalités entre les provinces au détriment de leur autonomie. Or, nous montrons que les contraintes politiques et institutionnelles décrites dans la troisième section nécessitent que les partis politiques s’inspirent de ces deux perspectives idéologiques pour gouverner le fédéralisme fiscal et atteindre leurs objectifs politiques, sans toutefois régler le déséquilibre fiscal. Le Parti conservateur du Canada (PCC) parvient à réduire la taille de l’État et de l’impôt fédéral en vue « d’affamer la bête », ce qui permet d’imposer des réductions subséquentes des dépenses publiques. De leur côté, les gouvernements inspirés par une perspective sociale-démocrate, comme celui de Justin Trudeau, se satisfont du déséquilibre fiscal parce qu’il leur permet de centraliser progressivement la fédération, notamment en utilisant le pouvoir fédéral de dépenser pour répondre aux besoins des citoyens que les provinces ne comblent pas.

Finalement, pour renforcer notre argument centré sur les contraintes politiques et institutionnelles à l’atteinte de l’équilibre fiscal, la cinquième section démontre que ce n’est pas par manque d’appui dans l’opinion publique que les solutions au déséquilibre fiscal sont écartées. Alors que les études précédentes se contentent de décrire les solutions au déséquilibre fiscal (voir Lazar 2005), la deuxième contribution de cet article est de positionner deux solutions dans des perspectives idéologiques cohérentes et de démontrer qu’elles reflètent les préférences des électeurs de gauche et de droite.

L’état du déséquilibre fiscal

Définition

Définissons d’abord le déséquilibre fiscal. Il y a déséquilibre fiscal lorsque le partage des ressources financières entre les ordres de gouvernement entraîne un dysfonctionnement dans la fédération. Il apparaît lorsque les revenus d’un ordre de gouvernement sont structurellement plus élevés que les coûts de ses obligations constitutionnelles en termes de dépenses, alors que la situation inverse existe pour l’autre ordre de gouvernement (ibid.). Selon la définition d’Harvey Lazar, la notion de revenus inclut tant les revenus autonomes que les transferts intergouvernementaux. Elle diffère ainsi de la notion d’écart fiscal vertical, que l’on peut définir par la différence entre les revenus autonomes et les dépenses, comblée par les transferts intergouvernementaux. La conséquence visible de ce déséquilibre se reflète dans une différence structurelle entre les déficits et les surplus budgétaires à moyen terme entre deux ordres de gouvernement, tel que révélé par la figure 1 (Bird et Tarasov 2004). À notre avis, il importe que le fédéralisme fiscal garantisse la viabilité des finances publiques des deux ordres de gouvernement. Sinon, le gouvernement ayant la meilleure situation fiscale risque d’usurper des pouvoirs de l’autre et d’imposer sa volonté (Lazar 2008), car la règle d’or du fédéralisme fiscal est que celui qui possède l’or fait la règle (Courchene, cité dans Noël 2021).

Ainsi, pour régler le déséquilibre fiscal subi par les provinces canadiennes, il faudrait rééquilibrer le partage de l’assiette fiscale en diminuant le niveau de taxation fédéral et en augmentant celui des provinces, ou hausser les transferts intergouvernementaux du fédéral vers les provinces. La première solution renforcerait l’autonomie des provinces qui pourraient compter davantage sur leurs revenus autonomes pour financer leurs dépenses, alors que la deuxième accroîtrait la redistribution entre les provinces. En effet, moins le taux d’imposition fédéral et les transferts intergouvernementaux sont élevés, moins la redistribution des provinces riches (où habitent proportionnellement plus d’individus à revenus élevés qui financent davantage les dépenses fédérales) vers les provinces pauvres (où habitent proportionnellement plus d’individus à faibles revenus qui bénéficient davantage des dépenses fédérales) est importante (Mansell, Khanal et Tombe 2020). Ces deux solutions règlent le déséquilibre fiscal puisqu’elles réduisent l’écart entre les revenus totaux et les dépenses des gouvernements provinciaux.

Cette définition est plus limitée que celle proposée par la commission Séguin, qui retenait qu’une fédération équilibrée doit maintenir un écart fiscal modeste, comblé adéquatement par des transferts intergouvernementaux inconditionnels et prévisibles, et ne pouvant pas être modifiés unilatéralement par le fédéral (Noël 2006). Cette définition reflète la préférence de la commission Séguin pour une fédération décentralisée qui maximise l’autonomie et la capacité fiscale des provinces ainsi que l’imputabilité des deux ordres de gouvernement en limitant le pouvoir fédéral de dépenser et les transferts intergouvernementaux. Pour régler le déséquilibre fiscal, la commission proposait de diminuer les transferts pour financer une réduction substantielle des taxes de vente ou de l’impôt sur le revenu fédéral et une hausse équivalente de l’assiette fiscale des provinces, tout en bonifiant le programme de péréquation pour maintenir la redistribution entre les provinces et la capacité fiscale des provinces moins nanties. Elle visait ainsi à maximiser l’autonomie des provinces tout en maintenant la redistribution entre elles.

C’est sur la notion de conditionnalité et du niveau de transferts que notre définition diffère de celle de la commission Séguin. Pour nous, le gouvernement fédéral pourrait résoudre le déséquilibre fiscal en augmentant ses transferts tout en imposant des conditions, puisque cela réduirait l’écart structurel entre revenus et obligations constitutionnelles en termes de dépenses. De plus, le fédéralisme fiscal d’un pays pourrait être équilibré même si le niveau de transferts, et donc l’écart vertical, était très élevé, si par exemple les institutions garantissaient que les unités constituantes de la fédération pouvaient empêcher le gouvernement central de réduire unilatéralement ses transferts. Ainsi, nous retenons la conception de Lazar décrite plus haut, parce qu’elle admet la possibilité d’un équilibre fiscal dans une fédération plus centralisée où le gouvernement fédéral demeure le maître d’oeuvre et ne suggère pas que la solution au déséquilibre fiscal doive nécessairement privilégier l’autonomie provinciale.

Des solutions qui ne sont pas mises en place

Les projections présentées à la figure 1 font ressortir un écart entre les finances publiques des provinces, viables à long terme, et celles du fédéral, qui sont parfaitement viables, révélant un déséquilibre fiscal selon notre définition. Ces projections réalisées par Trevor Tombe (2020) rejoignent celles effectuées par le Conference Board (Québec 2021), la Chaire en fiscalité et en finances publiques (St-Maurice et al. 2018) et le Directeur parlementaire du budget (PBO 2022). En vue d’analyser l’effet à long terme du régime fiscal actuel sur les deux ordres de gouvernement, ces études postulent que la croissance économique demeure constante, que les politiques publiques ne changeront pas et projettent la croissance prévue de chaque dépense de programme et de chaque impôt sur un horizon de quelques décennies (St-Hilaire et Lazar 2003).

Nous ne cherchons pas dans cet article à répliquer ce type de projection pour confirmer l’existence du déséquilibre fiscal. Nous analysons plutôt l’évolution de deux outils qui peuvent être utilisés pour résorber le déséquilibre fiscal, soit l’évolution des transferts intergouvernementaux (figure 2) ainsi que l’équilibre des revenus des provinces et du fédéral (figure 3). La figure 2 présente l’évolution des transferts totaux du gouvernement fédéral aux provinces et des dépenses publiques de santé au Canada de 1966 à 2020. Les transferts diminuent légèrement, passant de 4,78 % du PIB en 1976 à 4,2 % en 2019, alors que les dépenses publiques de santé passent de 4,67 % du PIB en 1970 à 7,64 % en 2019. Cette figure démontre que la fédération canadienne se caractérise par un équilibre de faibles transferts intergouvernementaux, surtout lorsqu’on compare les transferts à la croissance des dépenses de santé, le programme le plus coûteux qu’ils financent.

Figure 2

Transferts fédéraux aux provinces (moyenne provinciale) et dépenses publiques de santé en proportion du PIB, 1966-2020

La forte croissance des transferts de 1966 à 1976 correspond à la création du système de santé universel financé par un programme à frais partagés entre les provinces et le gouvernement fédéral, ainsi qu’à la mise en place du Régime d’assistance publique du Canada et à la croissance des coûts du transfert fédéral pour l’éducation supérieure. Les coûts des transferts ont été réduits lorsque le gouvernement fédéral est passé en 1977 d’un système de programmes à frais partagés à un système de financement essentiellement inconditionnel regroupant tous les transferts en un seul bloc. Le gouvernement fédéral considérait que les programmes à frais partagés incitaient les provinces à trop dépenser puisque la moitié des dépenses engagées par ces programmes allaient être assumées par le gouvernement fédéral, donc en partie par les contribuables des autres provinces. Par ailleurs, le ministère des Finances fédéral, qui cherchait à réduire le déficit budgétaire, voulait éviter que ses dépenses soient déterminées en partie par un autre ordre de gouvernement et préférait être en mesure de déterminer ses dépenses de transferts de manière discrétionnaire (Simeon 1982).

Les transferts ont encore été réduits pendant l’épisode de consolidation des années 1990 et sont restés relativement faibles depuis, à l’exception d’une augmentation significative mise en oeuvre par le gouvernement du Parti libéral du Canada (PLC) de Paul Martin en 2004. Il s’agit d’une hausse du transfert canadien en santé (TCS) de 41,3 milliards en dix ans qui s’ajoutait à une hausse de 36,8 milliards en cinq ans négociée en 2003, de sorte que le TCS croîtra de 6 % par année pendant une décennie (Fierlbeck et Palley 2015). Cette hausse des transferts, largement inconditionnelle, a certainement permis de réduire le déséquilibre fiscal.

Toutefois, il s’agit là d’une situation exceptionnelle qui n’empêche pas la fédération canadienne de se caractériser par un niveau d’équilibre de transferts intergouvernementaux insuffisant pour répondre aux besoins des provinces. D’abord, le gouvernement fédéral bénéficiait d’une situation fiscale exemplaire, après des années d’austérité budgétaire menant à des surplus structurels (Haffert 2019). Ces surplus ayant été en partie obtenus par une réduction draconienne des transferts, les accords de 2003 et 2004 reflètent la volonté du ministre des Finances responsable de cette austérité, Paul Martin, devenu lui-même premier ministre, de réparer les pots cassés et de rebâtir les ponts avec les provinces (Fierlbeck et Palley 2015). Par ailleurs, au début des années 2000, le sentiment de crise de confiance du public envers les systèmes de santé au Canada atteint son apogée, ce qui incite le gouvernement fédéral libéral à réagir pour se poser en défenseur du système de santé (Soroka, Maioni et Martin 2013). De plus, la commission [Roy] Romanow offre une caution intellectuelle à la politique du gouvernement Martin en proposant d’utiliser les transferts fédéraux pour favoriser des réformes dans les systèmes de santé des provinces. Finalement, le gouvernement Martin est minoritaire et dépend de l’appui du Nouveau parti démocratique (NPD), ce qui pousse le gouvernement vers la gauche, l’encourageant à délier les cordons de la bourse.

Cette situation exceptionnelle est de courte durée. Le PCC arrivé au pouvoir en 2006 limite la croissance des transferts intergouvernementaux. Il transforme en prestation directe pour les familles avec enfants un transfert pour le développement des services de garde des provinces inclus dans l’accord de 2004 et réforme le programme de péréquation pour plafonner les versements à environ 0,8 % du PIB. Surtout, dès qu’il obtient son unique majorité parlementaire, le gouvernement de Stephen Harper annonce en 2011-2012 que le TCS croîtra de seulement 3 % annuellement à partir de 2017 (Fierlbeck et Palley 2015). Le gouvernement Trudeau reconduira le transfert en santé imposé par le gouvernement Harper en 2017 et procédera à une hausse modeste du TCS en 2023. Certes, les transferts fédéraux ont augmenté de manière significative pendant la crise de la COVID‑19, mais il s’agissait de mesures temporaires.

La figure 3 présente l’évolution des revenus totaux fédéraux et des revenus autonomes des provinces (leurs revenus totaux moins les transferts). On observe qu’après la période de consolidation budgétaire des années 1990, les différents partis politiques à la tête du gouvernement fédéral ont réduit le taux d’imposition considérablement, leurs revenus passant d’environ 18 % du PIB en 2000 à 14 % en 2015. Ainsi, le surplus budgétaire du gouvernement fédéral, qui persiste de 1997 à 2007, a été dépensé principalement en baisses d’impôt (Haffert 2019). Or, les provinces n’ont pas récupéré l’espace fiscal libéré, leurs revenus ayant légèrement diminué pendant la même période. La baisse des revenus fédéraux n’a donc pas été compensée par une hausse des revenus autonomes des provinces.

Figure 3

Évolution des revenus totaux du gouvernement fédéral et des revenus autonomes des provinces

Les causes institutionnelles et politiques de ces échecs

Trois raisons expliquent pourquoi ces solutions au déséquilibre fiscal ne sont pas mises en place. D’abord, la notion même de déséquilibre fiscal est contestée. Ensuite, même s’il y avait un consensus quant à son existence, les solutions au déséquilibre fiscal s’alignent mal avec les intérêts politiques des gouvernements à Ottawa et dans les provinces. Finalement, les institutions politiques canadiennes nuisent à la coopération entre les partis politiques et les deux ordres de gouvernement, une coopération qui serait pourtant nécessaire pour mettre ces solutions en oeuvre.

La notion de déséquilibre fiscal est contestée, notamment par le gouvernement fédéral (Matier, Wu et Jackson 2001 ; Dion 2005), qui demeure avantagé par le statu quo : maintenir un déséquilibre fiscal permet au gouvernement fédéral de garder un contrôle plus important sur les provinces et d’imposer ses volontés plus facilement. Deux arguments sont généralement avancés pour nier l’existence du déséquilibre fiscal. Premièrement, les projections sur les finances publiques reposent sur des postulats irréalistes, tels que l’absence de changement dans les politiques fiscales et une croissance constante (Noël 2005). En effet, les dernières récessions ainsi que la crise de la COVID‑19 ont prouvé que le gouvernement fédéral n’hésite pas à utiliser sa capacité fiscale pour relancer l’économie et soutenir les personnes frappées par les chocs économiques, ce qui creuse son déficit lors d’un tel choc. Toutefois, les projections de dépenses des provinces se sont avérées, alors que le niveau de dépenses en santé et en éducation du gouvernement du Québec est très similaire à ce que la commission Séguin prévoyait il y a vingt ans. Par exemple, les dépenses de santé du gouvernement du Québec projetées en 2018 par la commission Séguin et les dépenses réelles la même année étaient d’environ 40 milliards. Ainsi, bien que le fédéral ait la marge de manoeuvre fiscale pour faire mentir ces projections et peut dépenser ses surplus budgétaires, les projections concernant la situation fiscale intenable des provinces tiennent la route.

Deuxièmement, certains avancent que les provinces peuvent augmenter leurs propres revenus pour résorber leurs problèmes financiers, surtout que le fédéral a diminué son taux d’imposition depuis les années 1990 (Noël 2005 ; St-Hilaire 2005). Or, le gouvernement fédéral n’a jamais coordonné ses baisses d’impôts avec les provinces et ces dernières peuvent avoir des raisons politiques ou économiques de ne pas vouloir augmenter leurs propres impôts. En effet, lorsque le premier gouvernement Harper (2006-2008) a réduit la taxe de vente fédérale de 7 % à 5 %, seules quatre provinces, toutes à l’est d’Ottawa, ont augmenté leur taxe de vente provinciale d’une manière équivalente. En l’absence de coordination, les provinces sont incitées à maintenir les baisses d’impôts plutôt qu’à résoudre leurs problèmes fiscaux à long terme. Percevant une dynamique de compétition fiscale, plusieurs d’entre elles cherchent à limiter la différence entre leur fardeau fiscal et celui des autres provinces et ne profitent pas de l’espace fiscal laissé vacant par le fédéral. Par ailleurs, les gouvernements provinciaux craignent d’être punis par leurs électeurs s’ils augmentent les impôts. Ainsi, la réduction de l’impôt fédéral ne mène pas nécessairement à une diminution du déséquilibre fiscal, justement parce qu’elle laisse l’autonomie nécessaire aux provinces de décider d’augmenter ou non leurs propres revenus.

Quant à la hausse des transferts, elle est mal alignée avec les incitatifs politiques du gouvernement fédéral. Si Ottawa augmente ses transferts, ce sont les gouvernements provinciaux qui retireront les bénéfices politiques de cette manne fiscale, en diminuant leurs impôts ou en augmentant leurs dépenses, tandis que le parti au pouvoir à Ottawa pourrait en payer le prix politique. Pour augmenter les transferts aux provinces, le gouvernement fédéral doit augmenter ses revenus d’impôt, accroître ses déficits ou réduire ses propres dépenses de programmes, ce qui risque de nuire au gouvernement sortant lors des prochaines élections. Considérant qu’il s’agit d’un sujet complexe, on peut postuler que l’électeur moyen ne comprend pas assez bien le fédéralisme fiscal pour récompenser le gouvernement fédéral d’une augmentation des transferts aux provinces (Cutler 2008). Les électeurs sont plutôt susceptibles de réagir aux conséquences directement visibles de la hausse des transferts en punissant le gouvernement fédéral pour les coûts imposés par le financement de ces transferts et en récompensant les provinces pour les hausses de dépenses ou les réductions d’impôt financées par des transferts plus généreux. D’ailleurs, la figure 4 plus loin démontre que l’appui du public à une hausse des transferts baisse considérablement lorsqu’on force les répondants à considérer les coûts fiscaux des transferts, payés par le gouvernement fédéral. De plus, parce que cela l’aidait à équilibrer son budget, la popularité du gouvernement fédéral a même augmenté alors qu’il réduisait les transferts aux provinces dans les années 1990, alors que la réduction de la croissance future du TCS n’a pas nui à la popularité du gouvernement Harper (Jacques et Bélanger 2022).

Ainsi, les deux solutions requièrent d’imposer des coûts à un ordre de gouvernement alors que les bénéfices sont générés par l’autre ordre. Par ailleurs, chacune des solutions génère des conséquences distributives importantes entre des provinces ayant des niveaux de richesse divergents, de sorte que la collaboration interprovinciale en faveur d’une des deux solutions est difficile à soutenir. Bien que le Québec, l’Alberta et la Saskatchewan appuient la réduction des impôts parce qu’elle augmente l’autonomie des provinces, le Québec, plus pauvre que la moyenne canadienne, profite de la redistribution induite par les transferts intergouvernementaux, alors que les provinces de l’Ouest, plus riches, financent la redistribution vers les provinces plus pauvres. L’augmentation des transferts et de la capacité fiscale fédérale pourrait donc leur nuire financièrement, alors que les provinces de l’Atlantique ont tout à perdre d’une réduction des transferts et de la taille de l’État fédéral, puisqu’elles représentent les provinces les plus dépendantes des transferts intergouvernementaux (Tombe et Winter 2021).

En fait, l’atteinte de l’équilibre fiscal ne peut survenir que si les deux ordres de gouvernement coopèrent et collaborent. Or, la collaboration entre ordres de gouvernement est difficile à obtenir pour deux raisons principales : l’absence d’intégration des systèmes de partis et un problème de principal–agent. L’agent (les provinces) utilise l’argent du principal (le fédéral) pour financer une partie des programmes qu’il offre à la population. Les provinces bénéficient d’une asymétrie d’information, puisqu’elles contrôlent les programmes et les budgets (Graefe, Simmons et White 2013). Or, le gouvernement fédéral se méfie des provinces et pense qu’elles n’utiliseront pas les transferts ou les réductions de taxes à bon escient. Par exemple, les provinces ne sont pas obligées d’augmenter le budget des soins de santé du même montant que les transferts supplémentaires dédiés à la santé ; les gouvernements provinciaux conservateurs peuvent consacrer les sommes acquises par une augmentation des transferts à des réductions d’impôts plutôt que de les utiliser pour améliorer les services. C’est précisément la crainte exprimée par Justin Trudeau en 2022 par rapport à la demande des provinces d’augmenter substantiellement le TCS (La Presse canadienne 2022). De la même manière, le fédéral n’est pas en mesure de s’assurer que les provinces augmentent leurs propres impôts s’il réduit les siens pour résorber le déséquilibre fiscal. Ainsi, l’incapacité du principal à contrôler son agent contraint l’implantation de solutions optimales au déséquilibre fiscal.

En théorie, pour régler ce problème, le principal doit s’assurer de créer des institutions qui mitigent l’asymétrie d’information et alignent les intérêts de l’agent à ceux du principal (Moe 2005). C’est pourquoi le gouvernement fédéral propose généralement d’imposer des conditions aux transferts. Celles-ci peuvent prendre la forme de normes nationales à respecter, de niveau de performance à atteindre, ou même, de manière moins ambitieuse, de reddition de comptes. Or, il est très difficile pour Ottawa d’imposer des conditions à ses transferts et même la reddition de comptes est ardue à instaurer. La commission Romanow (2002) sur l’avenir du système de santé canadien suggérait qu’Ottawa « achète le changement » en imposant une reddition de comptes basée sur des indicateurs de performance et demandait une hausse substantielle, mais assortie de conditions des transferts fédéraux en santé (Bourns et Graefe 2022). L’accord intergouvernemental de 2004 sur les transferts en santé impliquait une forme de reddition de comptes basée sur ces indicateurs de performance qui seraient évalués par une tierce partie, le Conseil canadien de la santé (Fafard 2013).

Toutefois, les données servant à produire ces indicateurs de performance sont difficilement comparables ; les provinces n’utilisent pas les indicateurs de performance pour innover et la supervision de la tierce partie n’est pas acceptée par tous, alors que l’Alberta n’y a adhéré qu’en 2012 et le Québec n’y a jamais adhéré (ibid.). Par ailleurs, il apparaît difficile d’imaginer qu’une province soit punie parce qu’elle n’atteindrait pas lesdits indicateurs de performance, alors qu’une réduction des transferts intergouvernementaux risque d’empirer la situation. Ces indicateurs servent surtout à permettre à des groupes de patients de demander des comptes à leur gouvernement provincial, bien que leur effet demeure minime (Fierlbeck 2013). On peut donc douter que cette reddition de comptes représente des conditions strictes imposées aux provinces (Graefe et Fiorillo 2023).

En bref, l’imposition de conditions aux provinces pour les transferts pourrait représenter une manière de régler le problème de principal–agent, mais les institutions actuelles ne permettent pas à Ottawa d’imposer ces conditions. Plusieurs déplorent d’ailleurs que les montants obtenus lors de la hausse du TCS furent dilapidés en hausse des salaires des médecins et des prestataires de services plutôt qu’utilisés pour financer des réformes structurantes pour le système de santé, ce qui n’incite certainement pas Ottawa à procéder à une nouvelle hausse substantielle des transferts (Fierlbeck et Palley 2015).

Tant le problème de principal–agent que le manque d’incitatifs politiques pour des réformes optimales pourraient être résolus si le système de partis politiques canadien était intégré entre le niveau fédéral et le niveau provincial. Un système de partis intégré implique que la même organisation partisane recrute des candidats à tous les ordres de gouvernement, que le parti national aide les partis provinciaux et municipaux, bien que les organisations régionales maintiennent une autonomie et que la plateforme nationale intègre les considérations des provinces (Filippov, Ordeshook et Shvetsova 2004). Dans les systèmes de partis intégrés, les électeurs confondent le niveau national et le niveau provincial et vont punir ou récompenser les politiciens pour les bévues ou les bons coups de leurs co-partisans au pouvoir à un autre niveau. Dans ces systèmes, les politiciens cherchent à progresser à l’intérieur du même parti d’un ordre de gouvernement à l’autre. Ces caractéristiques incitent les politiciens à considérer les coûts des externalités de leurs décisions politiques sur les autres juridictions et diminuent leur tendance à blâmer l’autre ordre de gouvernement, surtout si celui-ci est dirigé par des co-partisans. Sachant qu’ils pourraient être récompensés par leur parti en obtenant un poste à un autre ordre de gouvernement, les politiciens peuvent sacrifier leurs intérêts électoraux immédiats afin d’améliorer le bien-être collectif de la fédération, notamment en cherchant à aider leurs co-partisans à un autre ordre de gouvernement (Rodden 2006).

Au contraire, l’absence d’intégration du système de partis nuit à la coordination entre les ordres de gouvernement au Canada. Les partis partagent parfois le même nom, mais ils ne représentent pas la même organisation, ne sont pas financés par les mêmes personnes, ne coordonnent pas leurs stratégies électorales, choisissent leurs candidats eux-mêmes, et les politiciens se déplacent assez rarement entre les ordres de gouvernement. Surtout, critiquer Ottawa (ou les provinces) demeure une stratégie éprouvée pour les politiciens provinciaux (ou fédéraux), même entre partis du même nom. Dans la fédération canadienne, les leaders provinciaux ne sont pas incités à s’occuper des problèmes collectifs à l’échelle de la fédération et vont plutôt se concentrer sur ce qui avantage leur province (ibid.).

Par exemple, si le système de partis canadien était intégré, un gouvernement fédéral libéral pourrait décider d’augmenter les transferts intergouvernementaux et serait en mesure de s’assurer que les provinces gouvernées par les partis libéraux utilisent les transferts pour financer, par exemple, les soins de santé. Ce faisant, cela pourrait aider les gouvernements libéraux des provinces à se faire réélire et aider aussi les oppositions libérales à gagner en popularité, alors que les électeurs sauraient que c’est le même parti qui a proposé une hausse de transferts. Cela inciterait ce gouvernement libéral fédéral à prendre un risque électoral, sachant qu’il peut faire confiance à ses co-partisans dans les autres provinces. Au contraire, dans le système de partis non intégré du Canada, une coopération intergouvernementale où les gains à un niveau (provincial/fédéral) sont sacrifiés pour produire des gains à un autre niveau est peu probable, ce qui augmente la difficulté de mettre en place des réformes optimales (ibid.).

Idées, partis et contraintes

Ces contraintes politiques et institutionnelles impliquent que les partis politiques gouvernent le fédéralisme fiscal pour atteindre leurs objectifs politiques, sans régler le déséquilibre fiscal, bien qu’ils soient inspirés par deux conceptions idéologiquement distinctes du fédéralisme fiscal. La conception sociale-démocrate du fédéralisme fiscal priorise la redistribution entre les provinces pour favoriser l’égalité, alors que la conception néolibérale préfère réduire la redistribution et prioriser l’autonomie (Harmes 2019).

Les néolibéraux veulent que le fédéralisme « favorise le marché » (Weingast 1995). Pour ce faire, ils visent à décentraliser la redistribution et la régulation étatique en vue de contraindre la taille de l’État interventionniste. La réduction du rôle du gouvernement fédéral dans la redistribution et la régulation place les gouvernements provinciaux en concurrence pour attirer les capitaux et la main-d’oeuvre. Grâce à cette concurrence, ils cherchent à provoquer un nivellement vers le bas des niveaux de taxation et de régulation entre les provinces, tout en favorisant l’innovation dans les politiques publiques et la responsabilisation des politiciens pour leurs décisions (ibid.). Pour favoriser la concurrence, ils cherchent à accroître l’autonomie des gouvernements infranationaux et à décentraliser la fédération. La perspective néolibérale ambitionne de limiter les transferts intergouvernementaux parce qu’elle considère qu’une trop grande dépendance des gouvernements infranationaux à l’égard des transferts les déresponsabilise et les encourage à dépenser de façon extravagante, puisque ces dépenses sont en partie financées par les contribuables des autres provinces. Les gouvernements infranationaux sont plus susceptibles de modérer leurs dépenses s’ils doivent taxer leurs propres citoyens plutôt que s’ils dépendent de l’État central (Rodden 2003).

Ainsi, la manière optimale de résoudre le déséquilibre fiscal selon la perspective néolibérale consiste à réduire le taux d’imposition fédéral pour que les provinces puissent, si elles le désirent, occuper elles-mêmes l’espace fiscal. Cette baisse de l’impôt fédéral serait financée par une réduction des transferts intergouvernementaux et des dépenses de programmes fédérales. Inspirés par la perspective néolibérale, tant les gouvernements Chrétien que Harper ont coupé les dépenses publiques fédérales directes et les transferts intergouvernementaux pour financer des baisses d’impôt. Par exemple, le gouvernement conservateur de Stephen Harper a réduit la taxe de vente et les impôts corporatifs fédéraux et diminué la croissance des transferts aux provinces (Harmes 2007).

L’objectif est « d’affamer la bête » en réduisant les revenus de l’État fédéral et, grâce aux réductions des transferts intergouvernementaux, les revenus des provinces diminuent, ce qui impose indirectement des coupes dans des programmes sociaux autrement trop populaires pour être attaqués directement. N’étant pas coordonnées, ces baisses d’impôt et de transferts ne sont pas accompagnées de hausses équivalentes des revenus autonomes des provinces, ce qui occasionne des pressions fiscales importantes, qui les forcent à imposer des mesures d’austérité budgétaire. Celles-ci les incitent à réduire plusieurs dépenses qui ne sont pas allouées à la santé et à l’éducation, leurs deux principaux postes de dépenses les plus populaires qui sont politiquement difficiles à contraindre (Jacques 2020). Cela réduit la marge de manoeuvre financière des provinces pour répondre aux demandes des citoyens dans d’autres domaines de politiques publiques. Ainsi, sans coordination, la gouvernance néolibérale peut nuire à l’autonomie effective des provinces, alors qu’elle réduit leur marge de manoeuvre financière (Harmes 2019).

De l’autre côté du spectre politique, la perspective sociale-démocrate du fédéralisme fiscal promeut la solidarité et l’égalité. Elle considère qu’un gouvernement fédéral fort est nécessaire pour réduire les inégalités entre les citoyens des différentes régions, afin de garantir que les résidents des régions plus pauvres du pays bénéficient des mêmes droits sociaux que ceux qui habitent les régions plus riches. Ces droits sociaux garantis par le gouvernement fédéral permettent de construire un sentiment d’appartenance nationale à travers le Canada, alors que la perspective néolibérale renonce à utiliser les politiques sociales fédérales pour renforcer le sentiment d’appartenance nationale (Boychuk 2008). L’autonomie des provinces conduit nécessairement à des niveaux divergents de prestation de services publics, surtout lorsque les niveaux de vie diffèrent énormément d’une province à l’autre. La perspective sociale-démocrate se marie donc avec une centralisation de la fédération et une augmentation de la taille du gouvernement fédéral pour accroître la redistribution entre les individus et les régions. La centralisation de la redistribution limite la concurrence interprovinciale qui pourrait entraîner un nivellement par le bas en matière de fiscalité ou de réglementation (Harmes 2019).

Les sociaux-démocrates soutiennent des transferts intergouvernementaux généreux, assortis de conditions, en vue de surmonter la concurrence fiscale. Confrontés à une concurrence fiscale, les gouvernements provinciaux seraient poussés à utiliser les revenus supplémentaires générés par des transferts inconditionnels pour financer des réductions d’impôt. Par conséquent, la solution sociale-démocrate au déséquilibre fiscal implique d’augmenter les transferts intergouvernementaux et de les assortir de conditions, tout en maintenant la capacité fiscale du gouvernement fédéral. Ce faisant, il est possible de réduire l’écart entre les dépenses et les revenus autonomes des provinces, et ainsi fournir des programmes sociaux généreux (ibid.).

Or, l’imposition de conditions est ardue et le problème de principal–agent et les coûts fiscaux élevés des transferts décrits dans la section précédente impliquent que les partis politiques fédéraux animés par une perspective sociale-démocrate ne sont pas susceptibles d’augmenter les transferts. En effet, depuis 2015, le gouvernement Trudeau a haussé ses dépenses publiques sans accroître significativement ses transferts intergouvernementaux durablement. Il a plutôt utilisé le pouvoir fédéral de dépenser pour effectuer des avancées importantes dans des domaines de politiques sociales de juridiction provinciale (Graefe et Fiorillo 2023). En fait, un gouvernement animé par la perspective sociale-démocrate du fédéralisme fiscal peut se satisfaire de cette situation : en ne résolvant pas le déséquilibre fiscal, les pressions fiscales qui affligent les provinces laissent toute la place au fédéral pour prendre le devant de la scène. Si les provinces ne peuvent répondre aux demandes du public, un gouvernement fédéral interventionniste pourrait vouloir promouvoir ses objectifs égalitaristes en utilisant son pouvoir de dépenser pour mettre en oeuvre des politiques dans des domaines de compétence provinciale, ce qui entraînerait des conséquences importantes quant à l’autonomie des provinces au sein de la fédération. Cela lui permettrait de centraliser la fédération, ou d’imposer des conditions à des transferts visant à aider des provinces fiscalement vulnérables, deux objectifs qui cadrent parfaitement avec la vision sociale-démocrate du fédéralisme.

Aucune de ces deux perspectives, défendues respectivement par le PCC et par le PLC, ne parvient à régler le déséquilibre fiscal, mais force est de constater que des efforts plus importants pour résoudre le déséquilibre fiscal ont été faits par le gouvernement de Stephen Harper que par les gouvernements du PLC dans les dernières décennies. En effet, le gouvernement Harper a implanté partiellement la solution néolibérale en diminuant la taxe de vente fédérale, et bien qu’il annonce une diminution de la croissance future du transfert en santé, il a maintenu la hausse généreuse consentie par Paul Martin pendant tout son mandat. Cette baisse de la taxe de vente, bien que non coordonnée avec les provinces, offre à ces dernières une possibilité de régler une partie du problème. Le gouvernement Harper a même consenti un transfert unique aux provinces pour régler le déséquilibre fiscal. Le fait que les 700 millions alloués au Québec aient été transformés en baisses d’impôt préélectorales par le gouvernement de Jean Charest (Ouimet-Rioux 2014) reflète le problème de principal–agent, mais cela représente une autre occasion pour les provinces de résorber une partie du déséquilibre fiscal. Ainsi, le respect des compétences fédérales et l’objectif de réduire la taille de l’État fédéral affichés par les conservateurs les ont incités à s’attaquer au problème du déséquilibre fiscal bien davantage que les libéraux.

En effet, c’est à la suite de la baisse des transferts implantés par le gouvernement de Jean Chrétien, certes fortement inspirée par la perspective néolibérale, que le déséquilibre fiscal atteint les sommets décriés par la commission Séguin. La hausse des transferts décrétée par le gouvernement de Paul Martin ne vient partiellement compenser les pertes subies qu’une décennie plus tard. Ainsi, la gouvernance du fédéralisme fiscal du PLC, surtout lorsqu’elle cherche à plaire à la gauche hors Québec (Graefe et Fiorillo 2023), tend à privilégier le développement de l’État central et l’utilisation du pouvoir fédéral de dépenser, ce qui ne résorbe en rien le déséquilibre fiscal et ne laisse aucune possibilité aux provinces de le faire.

Des perspectives qui se reflètent dans l’opinion publique

Est-ce que l’opinion publique représente une contrainte supplémentaire pour résoudre le déséquilibre fiscal ou ces solutions sont-elles appuyées par les électeurs canadiens ? Cette section démontre que les solutions au déséquilibre fiscal reflètent les préférences des électeurs de gauche et de droite. Cela suggère que les contraintes politiques et institutionnelles décrites plus haut sont les principales raisons qui expliquent l’absence d’implantation de solutions au déséquilibre fiscal.

Pour le démontrer, nous avons mandaté la firme Environics en vue d’ajouter quelques questions spécifiques dans son sondage de la Confédération de demain de 2022. Ce sondage réalisé à partir d’un échantillon représentatif de Canadiens porte sur leurs opinions concernant le fédéralisme. Ce sont trois questions concernant les dimensions fondamentales des conceptions néolibérale et sociale-démocrate du fédéralisme fiscal : le niveau et la conditionnalité des transferts ainsi que la centralisation. La première porte sur l’appui du public aux transferts fédéraux pour le système de santé. Nous avons mentionné aux répondants que le gouvernement fédéral transfère de l’argent aux provinces pour financer les services publics de santé et que, comme les coûts des soins de santé augmentent, les gouvernements provinciaux demandent au gouvernement fédéral d’accroître le montant des transferts offerts aux provinces. Nous avons ensuite demandé aux répondants si les transferts devaient augmenter, diminuer ou rester les mêmes. Afin de refléter les dilemmes auxquels les décideurs font face, nous avons mentionné à un tiers des répondants qu’une augmentation des transferts pourrait entraîner une hausse des impôts, et à un autre tiers qu’elle pourrait causer une augmentation du déficit fédéral. Le dernier tiers des répondants a été interrogé sur ses préférences quant aux transferts sans évoquer une hausse des impôts ou des déficits (voir Borwein et al. 2023). Les répondants qui n’ont pas émis d’opinion sur nos questions ont été exclus de l’analyse.

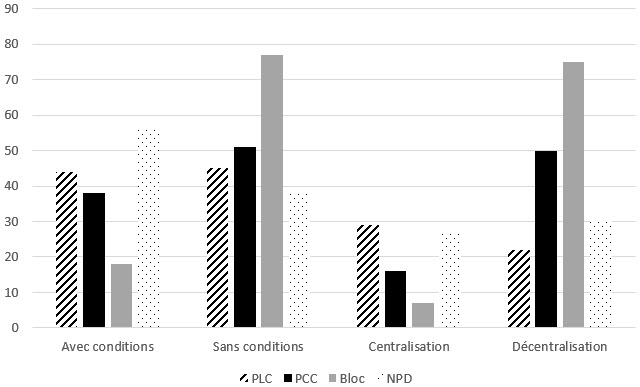

La figure 4 démontre que l’appui du public aux transferts additionnels pour les soins de santé est très élevé, mais chute considérablement lorsque les coûts des transferts sont révélés, particulièrement chez les électeurs du Parti conservateur du Canada, suggérant que les électeurs de droite ne sont pas susceptibles d’accepter de payer pour des transferts plus élevés. A contrario, les électeurs du Nouveau parti démocratique et du Parti libéral du Canada, les deux partis qui promeuvent présentement la conception sociale-démocrate du fédéralisme fiscal, appuient l’augmentation des transferts même lorsqu’on leur rappelle les coûts d’une telle politique. Les électeurs du Bloc sont particulièrement en faveur d’une hausse des transferts, un enjeu que leur parti met souvent de l’avant.

Figure 4

Appui des répondants canadiens à une hausse des transferts fédéraux en santé, selon des contraintes fiscales et les affiliations partisanes

Ensuite, nous avons demandé aux répondants s’ils préféraient que le gouvernement fédéral fournisse davantage de fonds aux provinces et laisse chacune décider comment dépenser les montants additionnels pour améliorer les services (transferts inconditionnels) ou si le gouvernement fédéral devait créer des normes nationales et fournir davantage de fonds uniquement aux provinces qui respectent ces normes (transferts conditionnels). Nous avons aussi mesuré l’appui à la (dé)centralisation en demandant aux répondants s’ils préféraient que le gouvernement fédéral (provincial) prenne en charge plusieurs des choses que le gouvernement provincial (fédéral) fait en ce moment. Les répondants pouvaient aussi choisir le statu quo.

La figure 5 illustre que les transferts conditionnels et la centralisation sont populaires parmi les électeurs du PLC et du NPD, alors que les électeurs du PCC et du Bloc québécois préfèrent des transferts inconditionnels et la décentralisation. En fait, les électeurs du Bloc ont une position très similaire à celle revendiquée par la commission Séguin : contrairement aux électeurs conservateurs, ils veulent des transferts plus généreux, mais inconditionnels, de manière à garantir l’autonomie des provinces et à favoriser la décentralisation de la fédération. Les électeurs du Bloc reflètent la position traditionnelle du Québec qui demande plus d’autonomie et de redistribution interprovinciale, alors que les positions sociales-démocrates et néolibérales comportent un arbitrage entre autonomie et redistribution.

Figure 5

Appui des répondants canadiens à des transferts (in)conditionnels et à la (dé)centralisation de la fédération

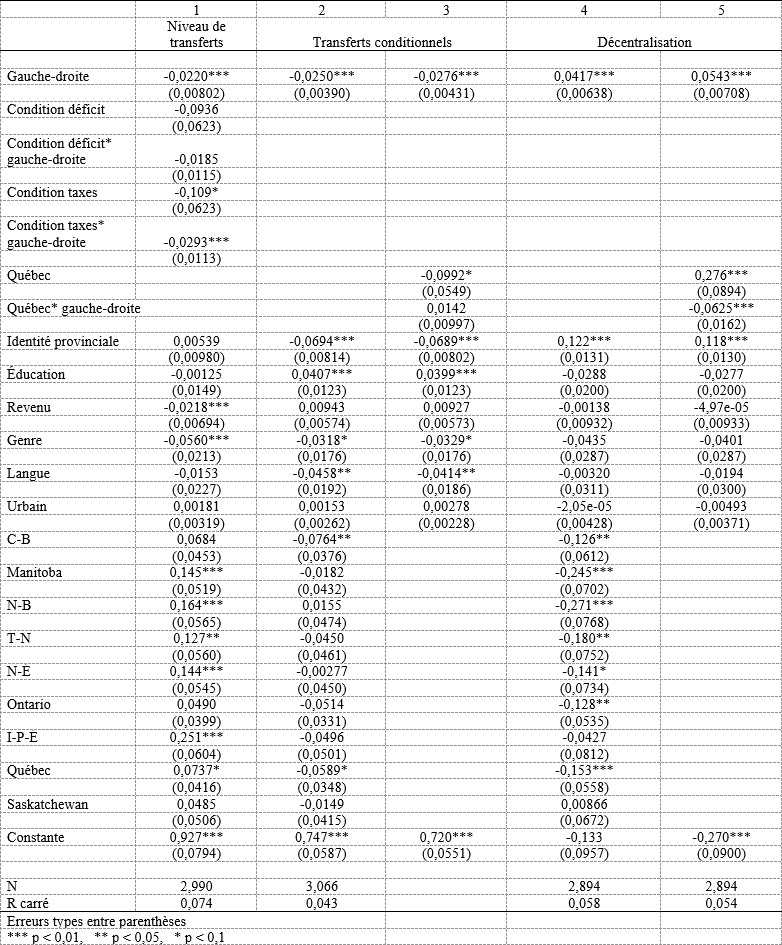

Le tableau 1 confirme de manière plus formelle ces résultats en effectuant des régressions linéaires multiples incluant des variables de contrôle qui pourraient influencer tant l’idéologie que les préférences des individus concernant le fédéralisme. Nous mesurons ainsi l’idéologie par une échelle d’autopositionnement gauche-droite allant de un (gauche) à dix (droite), bien que les résultats de l’analyse soient similaires quand l’affiliation partisane sert de mesure de l’idéologie. La plus importante variable de contrôle est l’identité territoriale ; celle-ci est reliée à l’idéologie et aux préférences par rapport à la redistribution entre les régions d’un pays (Jacques, Béland et Lecours 2021 ; Borwein et al. 2023). Nous la mesurons par la question Linz-Moreno sur l’identité partagée entre l’État central et la province, en demandant aux répondants s’ils se sentent : (un) uniquement Canadien ou d’abord Canadien et ensuite identifié à leur province ; (deux) également Canadien et identifié à leur province ; ou (trois) d’abord identifié à leur province et ensuite au Canada ou seulement identifié à leur province. Nos modèles incluent des variables dichotomiques qui représentent la province de résidence du répondant (des effets fixes par province), le lieu de résidence (grande ville, petite ville et rural), la langue parlée à la maison, le revenu, l’éducation et le genre. Le revenu va de un (représentant les répondants dont le revenu est inférieur à 30 000 $) à six (ceux dont le revenu est supérieur à 150 000 $). La langue parlée à la maison est codée selon trois catégories : les anglophones, les francophones et les personnes parlant une autre langue. Le niveau de scolarité est divisé en trois catégories : secondaire, collégial et universitaire.

Dans le modèle 1, nous présentons une interaction entre l’idéologie des répondants et chacune des conditions expérimentales (hausse du déficit ou des taxes). Ce modèle démontre que les électeurs de droite sont particulièrement susceptibles de réduire leur appui à une hausse des transferts lorsqu’on leur rappelle qu’il faudrait augmenter les impôts pour la financer. Le modèle 2 démontre que les électeurs de droite sont moins susceptibles d’appuyer des transferts conditionnels, alors que le modèle 4 révèle qu’ils préfèrent la décentralisation. De leur côté, les électeurs de gauche préfèrent les transferts conditionnels et une fédération centralisée.

Tableau 1

Régressions linéaires pour expliquer l’appui au niveau de transferts, à la conditionnalité et à la décentralisation

(effets fixes par province inclus)

Dans les modèles 3 et 5, le coefficient de la variable Québec suggère que l’appui à la décentralisation et aux transferts inconditionnels est plus élevé au Québec, alors que l’interaction entre la variable Québec et l’autopositionnement gauche-droite démontre que l’idéologie n’a pas d’effet sur les préférences au Québec. C’est ce que révèle la figure 6, qui présente l’interaction entre l’autopositionnement gauche-droite et une variable dichotomique séparant les répondants du Québec et ceux du reste du Canada. Le graphique de gauche, basé sur le modèle 3, démontre que bien que le coefficient de l’idéologie ne soit pas significativement différent entre les répondants du Québec et ceux du reste du Canada, les intervalles de confiance du coefficient ne sont pas différents de zéro au Québec alors que le coefficient est clairement négatif hors Québec. Hors Québec, plus un répondant est à droite, plus il est susceptible d’appuyer les transferts inconditionnels. Le graphique de droite, basé sur le modèle 5, démontre aussi que l’effet de l’idéologie de droite sur l’appui à la décentralisation est nul au Québec, alors qu’il est clairement positif hors Québec.

Figure 6

Effet marginal de l’idéologie sur l’appui aux transferts conditionnels (gauche) et à la décentralisation (droite) en fonction de la province de résidence

(basé sur le tableau 1, modèles 3 et 5)

Cela signifie que la droite est moins susceptible d’appuyer l’imposition de conditions aux transferts en santé et plus susceptible d’appuyer la décentralisation hors du Québec, alors qu’au Québec il existe une forme de consensus tant à gauche qu’à droite en faveur de la décentralisation et des transferts inconditionnels. Ainsi, la division gauche-droite dans les conceptions du fédéralisme fiscal est plus marquée hors du Québec, alors que les électeurs québécois appuient une position mitoyenne, entre le fédéralisme fiscal néolibéral et social-démocrate. Encore une fois, cela reflète la position de la commission Séguin qui cherchait à résoudre le déséquilibre fiscal en vue de maximiser l’autonomie du Québec tout en maintenant la redistribution interprovinciale, nécessaire pour garantir l’autonomie effective des provinces moins nanties.

En bref, les conceptions sociales-démocrates et néolibérales du fédéralisme fiscal ne sont pas uniquement des construits théoriques sans ancrage dans le réel. Au contraire, elles se reflètent dans les préférences des électeurs de différents partis, bien que l’opposition entre ces deux conceptions soit plus marquée hors du Québec. Néanmoins, malgré l’ancrage de ces perspectives dans l’opinion publique, les contraintes politiques et institutionnelles décrites plus haut suggèrent que les partis politiques s’inspirent de la gouvernance sociale-démocrate et néolibérale du fédéralisme fiscal pour atteindre leurs objectifs politiques, sans régler le déséquilibre fiscal. Ainsi, les partis au pouvoir à Ottawa ont systématiquement gaspillé la marge de manoeuvre fiscale fédérale en baissant le taux d’imposition ou en augmentant les transferts directs, sans régler le déséquilibre fiscal.

Conclusion

Le fédéralisme fiscal canadien se caractérise par une « joint-decision trap » (Scharpf 1988) : bien que les problèmes soient évidents, le statu quo est maintenu parce que le changement nécessite l’accord de plusieurs acteurs multiniveaux, alors que le gouvernement fédéral profite du statu quo et que les changements proposés vont bénéficier bien davantage à certaines provinces qu’à d’autres. La coopération et la coordination seraient les clés pour résoudre le problème de déséquilibre fiscal, mais des incitatifs politiques différents entre les ordres de gouvernement, un problème de principal–agent et la non-intégration des systèmes de partis canadiens empêchent la coopération. La première contribution de cet article est de démontrer que même si les partis politiques fédéraux reconnaissaient l’existence du déséquilibre fiscal, des contraintes politiques et institutionnelles suggèrent qu’il est peu probable que l’équilibre fiscal soit atteint.

Nous avons présenté deux conceptions distinctes du fédéralisme fiscal ainsi que les solutions qu’elles proposent pour régler le déséquilibre fiscal. Loin d’être de simples construits théoriques, nous avons démontré que ces conceptions du fédéralisme fiscal se reflètent dans l’opinion publique canadienne et québécoise, nous permettant de renforcer notre argument principal. Bien que des solutions idéologiquement cohérentes et appuyées par les électeurs existent, les partis politiques fédéraux font face à des contraintes politiques et institutionnelles qui ne les incitent pas à régler le déséquilibre fiscal. Les baisses d’impôt fédéral visant à résoudre le déséquilibre fiscal ne sont pas coordonnées, notamment à cause de la nature compétitive du fédéralisme canadien. Incapables d’imposer des conditions, les partis fédéraux animés par une perspective sociale-démocrate ne sont pas incités à augmenter les transferts, parce qu’ils ne peuvent garantir que ces hausses de transferts ne résulteront pas en baisses d’impôts des provinces plutôt qu’en amélioration des services publics. En fait, la gouvernance du fédéralisme fiscal promue par le PCC et le PLC aggrave le déséquilibre fiscal, de sorte qu’Ottawa gaspille sa marge de manoeuvre sans résorber ce problème fondamental du fédéralisme canadien.

Cette absence de solutions risque de transformer la nature du fédéralisme canadien. En effet, le degré de centralisation de la fédération canadienne évolue en même temps que l’équilibre des pouvoirs entre les unités constitutives de la fédération plutôt que par des moyens constitutionnels (Lecours 2019). Ainsi, il est concevable que ce manque de marge de manoeuvre fiscale des provinces fasse pencher la balance vers une centralisation de la fédération, surtout qu’il existe très peu de remparts politiques, juridiques ou institutionnels contre l’empiétement de l’autorité des provinces par le gouvernement fédéral dans la fédération canadienne (Bednar 2009).

Parties annexes

Note biographique

Olivier Jacques est professeur adjoint au Département de gestion, d’évaluation et de politiques de santé de l’Université de Montréal. Il a obtenu son doctorat au Département de science politique de l’Université McGill à l’automne 2020 et a été chercheur postdoctoral à l’Université Queen’s. Il s’intéresse à l’économie politique des politiques publiques au Canada et en Europe. Ses recherches récentes ont été publiées notamment dans Social Science & Medicine, Journal of European Public Policy, Party Politics, European Political Science Review, Journal of European Social Policy, RegionalStudies, Territory, Politics, Governance, la Revue canadienne de science politique, Analyse de politiques et la Revue canadienne de santé publique.

Note

-

[*]

L’auteur tient à remercier Charles Breton, Daniel Béland, Peter Graefe, Kyle Hanniman, Marcelin Joanis, Alain Noël, Marc-Antoine Rancourt et Jérôme Turcotte pour leurs commentaires sur ses différents articles portant sur le déséquilibre fiscal. Des versions préliminaires de l’essai ont été présentées à la conférence annuelle de l’International Association of Centers of Federalism Studies à Bilbao en octobre 2022, à un atelier à l’École de santé publique de l’Université de Montréal en décembre 2022, au colloque du G3 sur le fédéralisme fiscal et la protection sociale au CIRANO (Centre interuniversitaire de recherche en analyse des organisations) en janvier 2023, et à la conférence de l’Association canadienne de science politique à l’Université York en juin 2023. L’auteur tient à remercier les participants à ces conférences pour leurs commentaires ainsi que les deux évaluateurs de la revue Politique et Sociétés. Il souligne par ailleurs la contribution de la famille Baxter, cet article ayant obtenu en 2023 une mention spéciale du jury au concours de rédaction de la famille Baxter sur le fédéralisme créé par la Faculté de droit et la Chaire Peter MacKell sur le fédéralisme de l’Université McGill.

Bibliographie

- Bednar, Jenna. 2009. The Robust Federation. New York : Cambridge University Press.

- Bird, Richard M. et Andrey V. Tarasov. 2004. « Closing the Gap: Fiscal Imbalances and Intergovernmental Transfers in Developed Federations. » Environment and Planning C: Government and Policy 22 (1) : 77-102.

- Borwein, Sophie, Olivier Jacques, Daniel Béland et André Lecours. 2023. « National Standards or Territorial Autonomy? The Politics of Fiscal Federalism for Health Care in Canada. » Territory, Politics, Governance : 1-21.

- Bourns, Andrew et Peter Graefe. 2022. « Implementing a National Vision: The Romanow Report’s Three Federalism. » Dans The State in Transition: Challenges for Canadian Federalism. Sous la direction de Michael Behiels et François Rocher. Ottawa : Invenire Press.

- Boychuk, Gerard. 2008. National Health Insurance in the United States and Canada: Race, Territory, and the Roots of Difference. Washington : Georgetown University Press.

- Cutler, Fred. 2008. « Whodunnit? Voters and Responsibility in Canadian Federalism. » Canadian Journal of Political Science / Revue canadienne de science politique 41 (3) : 627-654.

- Dion, Stéphane. 2005. « Fiscal Balance in Canada. » Dans Canadian Fiscal Arrangements: What Works, What Might Work Better. Sous la direction de Harvey Lazar, 153-173. Kingston : Institute of Intergovernmental Relations.

- Fafard, Patrick. 2013. « Intergovernmental Accountability and Health Care. » Dans Overpromising and Underperforming? Understanding and Evaluating New Intergovernmental Accountability Regimes. Sous la direction de Peter Graefe, Julie Simmons et Linda White, 31-55. Toronto : Toronto University Press.

- Fierlbeck, Katherine. 2013. « Renewing Federalism, Improving Health Care: Can this Marriage Be Saved? » Dans Health Care Federalism in Canada. Sous la direction de Katherine Fierlbeck et William Lahey, 3-23. Montréal : McGill-Queen’s University Press.

- Fierlbeck, Katherine et Howard Palley. 2015. « Canada. » Dans Comparative Health Care Federalism. Sous la direction de Katherine Fierlbeck et Howard Palley, 107-121. New York : Routledge.

- Filippov, Mikhail, Peter C. Ordeshook et Olga Shvetsova. 2004. Designing Federalism: A Theory of Self-sustainable Federal Institutions. New York : Cambridge University Press.

- Graefe, Peter et Nicole Fiorillo. 2023. The Federal Spending Power in the Trudeau Era: Back to the Future? Montréal : Institute for Research on Public Policy Study no 91.

- Graefe, Peter, Julie Simmons et Linda White. 2013. « Introduction. » Dans Overpromising and Underperforming? Understanding and Evaluating New Intergovernmental Accountability Regimes. Sous la direction de Peter Graefe, Julie Simmons et Linda White, 3-28. Toronto : Toronto University Press.

- Haffert, Lukas. 2019. « Permanent Budget Surpluses as a Fiscal Regime. » Socio-Economic Review 17 (4) : 1043-1063.

- Harmes, Adam. 2007. « The Political Economy of Open Federalism. » Canadian Journal of Political Science / Revue canadienne de science politique 40 (2) : 417-437.

- Harmes, Adam. 2019. The Politics of Fiscal Federalism: Neoliberalism Versus Social Democracy in Multilevel Governance. Montréal : McGill-Queen’s Press.

- Jacques, Olivier. 2020. « Partisan Priorities under Fiscal Constraints in Canadian Provinces. » Canadian Public Policy 46 (4) : 458-473.

- Jacques, Olivier, Daniel Béland et André Lecours. 2021. « Fiscal Federalism, Social Identity and Place-based Resentment. » Regional Studies 56 (7) : 1210-1223.

- Jacques, Olivier et Éric Bélanger. 2022. « Deficit or Austerity Bias? The Changing Nature of Canadians’ Opinion of Fiscal policies. » Canadian Journal of Political Science / Revue canadienne de science politique 55 (2) : 404-417.

- La Presse canadienne. 2022. « Le fédéral se dit prêt à hausser les transferts en santé, mais à certaines conditions. » Le Devoir. 7 novembre 2022. https://www.ledevoir.com/politique/canada/769845/financement-de-la-sante-l-argent-en-sante-doit-etre-efficace-dit-trudeau. Consulté le 15 août 2023.

- Lazar, Harvey. 2005. « Trust in Intergovernmental Fiscal Relations. » Dans Canadian Fiscal Arrangements: What Works, What Might Work Better. Sous la direction de Harvey Lazar, chap. 1. Kingston : Institute of Intergovernmental Relations.

- Lazar, Harvey. 2008. « Fiscal Federalism: An Unlikely Bridge Between the West and Quebec. » Canadian Political Science Review 2 (3) : 51-67.

- Lecours, André. 2019. « Dynamic De/centralization in Canada, 1867–2010. » Publius: The Journal of Federalism 49 (1) : 57-83.

- Mansell, Robert, Mukesh Khanal et Trevor Tombe. 2020. « The Regional Distribution of Federal Fiscal Balances: Who Pays, Who Gets and Why It Matters. » The School of Public Policy Publications 13 (14) : 1-41.

- Matier, Chris, Lisa Wu et Harriet Jackson. 2001. Analysing Vertical Fiscal Imbalance in a Framework of Fiscal Sustainability. Government of Canada : Department of Finance, Economic and Fiscal Policy Branch.

- Moe, Terry M. 2005. « Power and Political Institutions. » Perspectives on Politics 3 (2) : 215-233.

- Noël, Alain. 2005. « A Report that Almost No One Has Discussed: Early Responses to Quebec’s Commission on Fiscal Imbalance. » Dans Canadian Fiscal Arrangements: What Works, What Might Work Better. Sous la direction de Harvey Lazar, 127-151. Kingston : Institute of Intergovernmental Relations.

- Noël, Alain. 2006. « Équilibres et déséquilibres dans le partage des ressources financières. » Dans Le fédéralisme canadien contemporain. Sous la direction d’Alain‑G. Gagnon. Montréal : Les Presses de l’Université de Montréal.

- Noël, Alain. 2021. « Faire campagne dans la cour des provinces. » Options politiques. 1er septembre 2021. https://policyoptions.irpp.org/magazines/septembe-2021/faire-campagne-dans-la-cour-des-provinceschronique-dalain-noel/. Consulté le 15 août 2023.

- Ouimet-Rioux, Hubert. 2014. « Quebec and Canadian Fiscal Federalism: From Tremblay to Séguin and Beyond. » Canadian Journal of Political Science / Revue canadienne de science politique 47 (1) : 47-69.

- PBO. 2022. Fiscal Sustainability Report. Ottawa : Parliamentary Budget Officer.

- Québec. 2021. Pour un financement accru du fédéral en santé : augmenter le transfert canadien en matière de santé. Québec : Ministère des Finances.

- Rodden, Jonathan. 2003. « Reviving Leviathan: Fiscal Federalism and the Growth of Government. » International Organization 57 (4) : 695-729.

- Rodden, Jonathan. 2006. Hamilton’s Paradox: The Promise and Peril of Fiscal Federalism. Cambridge : Cambridge University Press.

- Romanow, Roy. 2002. Building on Values: The Future of Health Care in Canada. Gouvernement du Canada : Commission sur l’avenir des soins de santé au Canada.

- Scharpf, Fritz. 1988. « The Joint‐decision Trap: Lessons from German Federalism and European Integration. » Public administration 66 (3) : 239-278.

- Séguin, Yves. 2002. Pour un nouveau partage des moyens financiers au Canada. Québec : Rapport de la Commission sur le déséquilibre fiscal.

- Simeon, Richard. 1982. « Fiscal Federalism in Canada: A Review Essay. » Canadian Tax Journal 30 : 41-51.

- Soroka, Stuart, Antonia Maioni et Pierre Martin. 2013. « What Moves Public Opinion on Health Care? Individual Experiences, System Performance, and Media Framing. » Journal of Health Politics, Policy and Law 38 (5) : 893-920.

- St-Hilaire, France. 2005. Fiscal Gaps and Imbalances: The New Fundamentals of Canadian Federalism. Montréal : Institute for Research on Public Policy.

- St-Hilaire, France et Harvey Lazar. 2003. « He Said, She Said: The Debate on Vertical Fiscal Imbalance and Federal Health-care Funding. » Policy Options 24 (2) : 60-67.

- St-Maurice, Yves, Luc Godbout, Yves Arseneau et Suzie St-Cerny. 2018. « La soutenabilité budgétaire à long terme du Québec, édition 2018 : des défis subsistent. » Chaire de fiscalité et finances publiques. Université de Sherbrooke : Cahier de recherche no 2018-14.

- Tombe, Trevor. 2020. « Provincial Debt Sustainability in Canada: Demographics, Federal Transfers, and COVID‑19. » Canadian Tax Journal / Revue fiscale canadienne 68 (4) : 1083-1122.

- Tombe, Trevor et Jennifer Winter. 2021. « Fiscal Integration with Internal Trade: Quantifying the Effects of Federal Transfers in Canada. » Canadian Journal of Economics / Revue canadienne d’économique 54 (2) : 522-556.

- Weingast, Barry. 1995. « The Economic Role of Political Institutions: Market-preserving Federalism and Economic Development. » The Journal of Law, Economics, and Organization 11 (1) : 1‑31.

Liste des figures

Figure 1

Projections de l’évolution de la dette nette fédérale et des provinces jusqu’en 2050

Figure 2

Transferts fédéraux aux provinces (moyenne provinciale) et dépenses publiques de santé en proportion du PIB, 1966-2020

Figure 3

Évolution des revenus totaux du gouvernement fédéral et des revenus autonomes des provinces

Figure 4

Appui des répondants canadiens à une hausse des transferts fédéraux en santé, selon des contraintes fiscales et les affiliations partisanes

Figure 5

Appui des répondants canadiens à des transferts (in)conditionnels et à la (dé)centralisation de la fédération

Figure 6

Effet marginal de l’idéologie sur l’appui aux transferts conditionnels (gauche) et à la décentralisation (droite) en fonction de la province de résidence

(basé sur le tableau 1, modèles 3 et 5)

Liste des tableaux

Tableau 1

Régressions linéaires pour expliquer l’appui au niveau de transferts, à la conditionnalité et à la décentralisation

(effets fixes par province inclus)