Résumés

Résumé

Cet article s’intéresse aux déterminants des investissements directs étrangers (IDE) européens dans les pays d’Europe Centrale et Orientale (PECO). Nous utilisons un modèle théorique permettant d’étudier les décisions des Firmes Multinationales. Deux estimations ont été effectuées : une coupe transversale sur la période (1996-2013) complétée par une méthode SURE (Seemingly Unrelated Regressions Method). Les variables macroéconomiques retenues (distance, intensité technologique, taille du marché, risque pays…) ont un impact déterminant sur les flux d’IDE, mais avec des résultats différenciés selon la méthode utilisée. Depuis le début des années 1990, l’attractivité des pays de l’Est est liée en grande partie aux perspectives ouvertes par leur adhésion à l’Union européenne, le choix de la méthode de privatisation des entreprises publiques a aussi joué un rôle. Pour les coûts salariaux les résultats obtenus sont plus ambigus : selon la coupe transversale l’impact est négatif et significatif, en revanche dans la méthode SURE, les résultats sont moins significatifs.

Mots-clés :

- IDE,

- Modèle gravitationnel,

- Pays d'Europe centrale et Orientale (PECO),

- Stratégie des firmes multinationales,

- Transition économique

Abstract

This paper explores the relationship between economic indicators and inward foreign direct investment (FDI) in the Central and Eastern Europe countries. We estimate a gravity model of FDI for ten countries covering the period 1993-2013, employing the Seemingly Unrelated Regressions Method. The results indicate that European inward investments are driven by the value of GDPs and the geographical distance. We find that institution stability, control of corruption, government effectiveness, and private sector policies are important factors driving FDI. The market size, the risk, the technological intensity, the geographic proximity and the privatization method explain a great part of bilateral FDI to the applicant countries.

Keywords:

- Gravity model,

- FDI flows,

- Central and Eastern Europe countries (CEECs),

- Strategy of multinational firms,

- Transition economies

Resumen

Estamos interesados en los determinantes de la inversión extranjera directa europea (IED) en los países de Europa central y oriental (PECO). Utilizamos un modelo teórico para estudiar las decisiones de empresas multinacionales, realizamos dos estimaciones: una sección transversal durante el período (1996-2013) completada por un método SURE (Método de regresiones aparentemente no relacionadas). Las variables macroeconómicas seleccionadas (distancia, intensidad tecnológica, tamaño del mercado, riesgo país, etc.) tienen un impacto decisivo en los flujos de IED, pero con resultados diferenciados según el método utilizado. Desde principios de la década de 1990, el atractivo de los países del Este ha estado ligado en gran medida a las perspectivas abiertas por su adhesión a la Unión Europea, y también influyó la elección del método de privatización de las empresas públicas. Para los costos laborales, los resultados obtenidos son más ambiguos: según el corte transversal, el impacto es negativo y significativo, en cambio en el método SURE los resultados son menos significativo.

Palabras clave:

- Flujos de IED,

- países de Europa central y oriental (PECO),

- estrategia de empresas multinacionales,

- economías en transición

Corps de l’article

Cet article contribue à la littérature existante en identifiant les facteurs déterminants des IDE de quinze pays de l’Union européenne (UE-15, configuration de l’UE avant les élargissements de 2004 et de 2007 vers l’Est) dans dix pays de l’Europe centrale et orientale (PECO) sur la période 1992-2015. Huit de ces pays (Estonie, Hongrie, Lituanie, Lettonie, Pologne, République tchèque, Slovénie et Slovaquie) ont intégré l’Union européenne en 2004, deux d’entre eux (Bulgarie et Roumanie) en 2007. La littérature sur la multinationalisation des firmes insiste sur la diversité des variables susceptibles d’influencer les décisions de localisation des firmes (Dunning, 1977). Les PECO sont souvent considérés comme une zone de délocalisation pour les industries européennes fondée sur des coûts de travail faible. Certaines études mettent en avant leur spécialisation sectorielle comme facteur explicatif de premier plan (Rasciute et Pentecost, 2010). Autant de facteurs économiques traditionnels déterminant l’IDE mais qui, finalement, laissent peu de place aux variables institutionnelles, notamment celle du « risque-pays ». Beaucoup utilisée dans les analyses de crédits, elle est ainsi peu traitée dans les IDE. C’est donc cette nouvelle dimension que nous nous proposons d’aborder dans notre analyse. Certes, nous prendrons aussi en compte les variables les plus communes mais nous essaierons de le lui faire la part belle. Ainsi, au-delà d’une simple contribution économétrique, nous espérons apporter un nouveau développement à la théorie.

Notre analyse s’appuie sur un modèle gravitationnel qui combine les déterminants des IDE traditionnels et les facteurs géographiques et de transition spécifiques (existence ou non d’une frontière commune entre le pays de départ et le pays d’accueil, modalités de privatisations des entreprises publiques). L’apport de l’article se situe donc à cinq niveaux : (i) Nous combinons et comparons deux méthodes économétriques habituellement séparées. (ii) Nous remettons en cause l’idée des PECO comme étant une zone lowcost. (iii) Nous actualisons les rares études disponibles sur ce sujet qui s’arrêtent généralement - même pour les plus récentes d’entre elles - au début des années 2000. (iv) Nous complétons l’analyse par des données sectorielles à partir d’une base fournie aux auteurs par la CNUCED et qui, à notre connaissance, n’a jamais été utilisée sur la période la plus récente et (v) nous faisons appel à la littérature en « transitologie » afin de mettre en avant le risque-pays. De ce fait, expliquer l’impact de l’environnement institutionnel sur l’IDE dans une perspective néo-institutionnaliste suppose d’analyser l’importance des facteurs institutionnels référencés et de préciser en quoi ils exercent une influence sur la décision des investisseurs étrangers.

Notre objectif est de voir quelles sont les particularités des IDE dans la zone PECO sur la période d’étude. Nous utilisons la littérature théorique relative aux motivations décisionnelles des firmes multinationales. Nous décrivons aussi le processus d’implantation des IDE dans les PECO en tenant compte des variables macroéconomiques. Nos résultats montrent globalement que la taille des marchés et l’effet de proximité géographique ont un effet positif et significatif sur les IDE.

Le reste de l’article est structuré comme suit. La section 2 présente la revue de la littérature intégrant l’analyse théorique et le développement des hypothèses. La section 3 traite les faits stylisés sur les IDE. La section 4 décrit l’approche empirique et discute les résultats obtenus. La section 5 conclut l’article.

Revue de la littérature

Selon Dunning (1993, 2008)[1], qui s’est inspiré des travaux de Behrman (1972), les motifs encourageant les firmes à se convertir en multinationales sont classés selon quatre catégories : l’accès au marché (market-seeking FDI), l’accès aux ressources (resource-seeking FDI), le gain d’efficience (efficiency-seeking FDI) et l’accès aux actifs stratégiques (strategic asset-seeking FDI). Toutefois, pour notre analyse, le recours à la nouvelle théorie du commerce international (NTCI) fournit des orientations plus pertinentes. Ainsi, nous privilégions la distinction entre les stratégies verticales et horizontales d’investissements directs (Markusen et Maskus, 2003; Helpman, 2006).

Les premières renvoient aux coûts de production, ce qui ramène à la théorie des avantages comparatifs (Helpman, 1984, 1985; Helpman et Krugman, 1985), autrement dit la fragmentation par les firmes multinationales de leur chaîne de valeur pour localiser différentes tâches en différents lieux (Faeth, 2009). L’IDE vertical s’appuie donc sur les écarts de coûts entre les pays mais s’explique aussi par leur distance technologique entre pays, ce qui caractérise généralement les relations Nord-Sud.

Contrairement aux verticaux, les IDE horizontaux se font souvent en direction des pays en voie de développement, avec pour moteur la proximité de la demande, la réduction des coûts de transport passant par la multiplication des sites de production. Plusieurs auteurs (Horstmann et Markusen, 1992; Brainard, 1997; Helpman, Melitz, et Yeaple, 2004) montrent ainsi que les décisions de localisation reposent sur un compromis entre la proximité des marchés et les économies d’échelle engendrées par une concentration de la production pour bénéficier d’économies d’échelle.

Dans la littérature empirique sur les déterminants de l’IDE, apparaissent diverses méthodologies et approches économétriques (Blonigen et Piger, 2011), lesquelles utilisaient des données au niveau de l’entreprise et testaient l’impact de facteurs exogènes : taux de change, impôt sur les sociétés, institutions politiques et financières ou tarifs. Un certain nombre d’articles ont utilisé des spécifications empiriques basées sur des modèles d’équilibre général du commerce et de l’IDE (Baltagi, Egger et Pfaffermayr, 2007 et 2008; Blonigen et al., 2007; Stein et Daude, 2007; Tekin-Koru et Waldkirch, 2010). Existent aussi des études avec des spécifications empiriques basées sur des modèles d’équilibre général du commerce et de l’IDE (Baltagi, Egger et Pfaffermayr, 2007 et 2008; Blonigen et al., 2007; Stein et Daude, 2007; Tekin-Koru et Waldkirch, 2010). Ces études reposent principalement sur deux modèles : l’équation de gravité[2] et le modèle théorique « Knowledge Capital » (KC)[3].

Masahiro Tokunaga et Iwasaki (2017) apportent une première réponse à ces questions en effectuant une méta-analyse portant sur 69 études économétriques. Ils ont en effet examiné de manière empirique la relation entre la transformation économique et l’IDE dans les régions d’Europe centrale et orientale et de l’ex Union soviétique au cours du dernier quart de siècle. Dans un travail pionnier, Djankov et Murrell (2002) avaient déjà examiné la littérature empirique sur la restructuration des entreprises dans les économies en transition. Estrin et al. (2009) les avaient suivis en se concentrant sur les effets de la privatisation et du changement de propriété au cours de la période de transition. Iwasaki (2007) a en outre fourni des éléments de preuve concernant les effets de la structure de gouvernance d’entreprise à travers une étude exhaustive de la littérature sur la structure interne des sociétés russes. Enfin, Hanousek et al. (2011) et Iwasaki et Tokunaga (2014, 2016) ont examiné un grand nombre de conclusions concernant les effets de l’IDE sur les économies en transition.

Certes, la littérature empirique souligne le rôle des attributs susmentionnés ainsi que des facteurs de gravité dans l’influence des entrées d’IDE. En règle générale, la certitude et la continuité des politiques, qui contribuent à promouvoir la stabilité macroéconomique, devraient attirer l’IDE. Cependant, les résultats empiriques sont ambigus et les études considèrent souvent qu’ils constituent au mieux un déterminant mineur des flux d’IDE (Demekas et al., 2005; Zheng, 2014). On constate souvent que les coûts du commerce, les politiques fiscales et l’intégration régionale stimulent l’IDE, notamment l’IDE vertical, en abaissant les coûts de production (Edwards, 1990; Lankes et Venables, 1996; Jordaan, 2004), ainsi qu’une amélioration de la qualité des institutions dans le cas de l’intégration régionale (Cardamone et Scoppola, 2015; et Bruno et al., 2016). Dans le même temps, l’étude de l’impact des coûts de main-d’oeuvre sur l’IDE présente des résultats ambigus (Tsai, 1994; Demirhan et Masca, 2008), tant paraît grande la difficulté à contrôler avec précision la productivité (Demekas et al., 2005).

Mais ce qu’il faut souligner, c’est que, par-delà l’examen des déterminants classiques de l’IDE pour divers pays et régions, la littérature empirique sur l’impact de la qualité des facteurs institutionnels (qualité de la réglementation, contrôle de la corruption, climat économique, climat de l’investissement) a été plus limitée et presque exclusivement axée sur les pays en développement. Des études récentes soulignent néanmoins le rôle crucial des développements institutionnels et de la gouvernance dans la stimulation des IDE[4] (Buchanan et al., 2012; Herrera-Echeverri et al., 2014; Kurul et Yalta, 2017; Saini et Singhania, 2018).

Bénassy-Quéré et al. (2007), qui ont étudié les flux bilatéraux à la fois dans les pays de l’OCDE et les pays en développement, montrent que les institutions comptent indépendamment du PIB par habitant. Ils constatent donc que l’IDE est particulièrement déterminée par l’efficacité publique (systèmes fiscaux, facilité à créer une entreprise, faible corruption, transparence, droit des contrats, sécurité des droits de propriété, efficacité de la justice et normes prudentielles).

Ainsi le cadre analytique de nord est-il confirmé dans plusieurs littératures empiriques. Perçu comme favorable, tel environnement joue sur l’IDE avec pour conséquence un impact sur le développement économique. L’absence ou les limites de la corruption, la préservation des droits individuels et de propriété, une certaine liberté économique ne peut qu’être reliés à un niveau élevé de flux d’IDE. Cela se résume à une sorte de coût de transaction mise en lumière par la théorie néo-institutionnelle suite aux travaux de Coase (1937, 1960). S’impose donc, pour l’investisseur, l’analyse des structures de gouvernance du pays hôte (institutions, types de contrat…) afin de déterminer le degré d’incertitude propre aux futures transactions mais aussi les conditions dans lesquelles pourraient évoluer favorablement ces mêmes structures.

L’impact, pour les PECO, des caractéristiques institutionnelles (forme de privatisation, développement du marché des capitaux, état des lois, risque pays) sur l’IDE n’est pas clairement établi. Selon Bevan et Estrin (2004), cet aspect n’est pas significatif. En revanche, Carstensen et Toubal (2004) affirment qu’il pourrait expliquer la répartition inégale des IDE dans les PECO. C’est dire que les processus de transition dans ces pays doivent être largement pris en compte. Propre aux changements de régime dans les années 1980 en Europe du sud ou en Amérique latine, la « transitologie » s’est donc appliquée à Europe de l’Est, là où les changements politiques se sont accompagnés de transformations économiques, autrement dit du passage à l’économie de marché. Or, les espérances démocratiques y ont parfois fait place à des régimes autoritaires, sans pour cela abandonner la libéralisation de l’économie. Loin des considérations issues de la vision occidentale, la question est finalement de savoir s’ils ont gagné en stabilité et quelles est la nature de leur risque pays.

Le développement des hypothèses

Bien trop étendue apparaît la littérature sur les déterminants des IDE dans les PECO pendant la période de transition (laquelle comprend à la fois des modèles théoriques et empiriques)[5] pour être entièrement envisagée. S’il en fournit une revue exhaustive, Lefilleur (2008) s’est d’abord attaché à mettre en avant les principaux déterminants des IDE. Dans les titres suivants, certains des déterminants et leurs relations à l’IDE seront explicités à la lumière des études antérieures. De fait, notre analyse applique un modèle de gravité étendu aux stocks d’IDE bilatéraux. Quant à la sélection des déterminants de l’IDE, elle est guidée par les travaux théoriques et empiriques antérieurs. Rappelons ainsi que les IDE sont déterminés par la taille du marché, les coûts de transport et la dotation en facteurs (Brainard, 1997; Helpman et Krugman, 1985). La littérature empirique justifie donc d’inclure le taux de change réel, les taxes du pays hôte, l’inflation du pays hôte, l’ouverture du pays hôte, la dotation en ressources du pays hôte et la qualité institutionnelle. Cette section examine le rôle de ces forces motrices dans l’explication de l’investissement à l’étranger et développe des hypothèses correspondantes.

H1 : La taille du pays d’origine et des pays d’accueil est un facteur important d’attractivité pour les IDE. Les équations peuvent également introduire un indice de similarité en taille entre les pays d’origine et les pays d’accueil.

H2 : L’indicateur de Balassa met en avant qu’il existe d’autant plus d’investissements directs entre deux pays que leur taille est proche.

H3 : La taille du « marché potentiel » du pays d’accueil est un facteur d’attractivité essentiel des IDE.

H4 : Si l’on rapporte le signe positif de la variable stock de début de période rapporté au PIB du pays d’accueil, il apparaît que les investissements directs se dirigent plutôt vers les pays où la présence de firmes étrangères est déjà élevée.

H5 : La distance géographique est liée négativement aux IDE, ce qui suggère l’importance de la proximité géographique dans les décisions d’investissement des firmes européennes.

H6 : Le signe positif et significatif du degré d’ouverture suggère une complémentarité entre les flux commerciaux et les IDE.

H7 : Une fiscalité élevée sur les sociétés tend à décourager les investisseurs étrangers.

H8 : L’intensité technologique influence la décision d’investissement des firmes étrangères

H9 : La variable coût salarial unitaire relatif affecte négativement les flux d’IDE.

H10 : La méthode de privatisation[6] influe sur le choix de localisation des investisseurs étrangers.

H11 : La variable « risque pays » a toujours une influence positive. Tout pays bien apprécié par les agences de notation attirera davantage d’IDE. A l’inverse, celui qui sera présenté comme sujet à de possibles faillites verra les IDE se détourner de lui.

Les flux d’IDE dans les PECO : orientation géographique

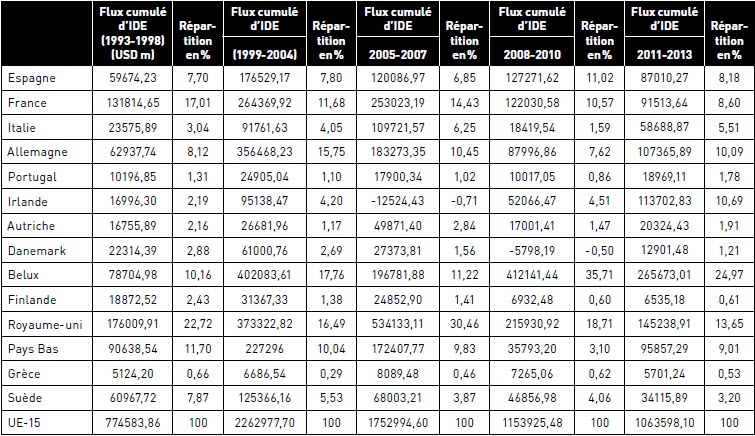

Les IDE à destination de l’UE-15 se concentrent dans quatre pays : Royaume-Uni, Allemagne, Benelux et Irlande (Tableau 1). Pour les deux premiers, ce sont leur puissance industrielle et leurs avancées technologiques qui ont joué, quand les deux autres constituaient des paradis fiscaux et s’offraient comme un refuge pour les capitaux en période d’instabilité. Néanmoins la crise de 2008 a impacté les flux cumulés des IDE dans toute l’Europe qui sont passés de 1752994,60 USD m en 2005-2007 à 1153925,48 USD m en 2008-2010. De fait, le Royaume-Uni a été particulièrement touché avec une chute de sa part des flux entrant en Europe de 30,46 % à 18,71 %.

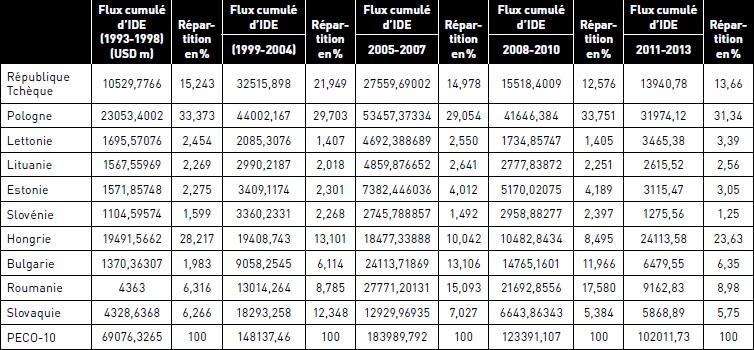

Les IDE à destination des PECO sont concentrés dans trois pays : Pologne, Hongrie et République tchèque (Tableau 2). Ils attirent les trois quarts des entrées d’investissements en Europe centrale et orientale. Cela est dû à leur proximité avec le centre de l’Union européenne et l’annonce de leur adhésion puis leur adhésion effective. Cela les a rendus particulièrement attractifs pour les investisseurs étrangers (Lima, 2000). Leur attractivité résulte principalement de la perspective de leur intégration aux marchés européens. Ils disposent en outre de nombreux avantages : une main-d’oeuvre éduquée et encore peu coûteuse, le dynamisme de leur consommation stimulée par la croissance du revenu des ménages et les prémices d’une spécialisation sectorielle dans l’industrie.

En pourcentage du PIB, ces IDE représentent certes une part importante dans les économies des PECO. Mais le poids de l’IDE en % du PIB dans les pays de l’UE-15 reste plus important que dans les PECO. Les flux cumulés entre 2011 et 2013 représentent en moyenne près de 4.20 % du PIB dans les premiers alors que, dans les PECO, ils se limitent à 2.56 % du PIB (Tableau 3 et 4). Malgré certaines avancées au cours de ces dernières années, les données sectorielles d’IDE dans les PECO restent relativement rares. Les estimations de l’OCDE en 2012 (tableau 5) portant sur cinq pays montrent néanmoins que les IDE de ces pays se dirigent majoritairement vers les prestations de services. Pour la Pologne, L’orientation sectorielle des IDE donne une indication des avantages comparatifs de l’industrie polonaise. Ils se concentrent à 65,3 % dans cinq grands secteurs : produits alimentaires (5,98 %), construction (5,13 %), commerce et réparation (14,3 %), intermédiation financière (24,3 %) et immobilier, location et activités de services aux entreprises (15,6 %). Concernant la République tchèque, les données disponibles sur la distribution sectorielle des IDE en République tchèque indiquent une forte concentration sur cinq grandes catégories de produits (tableau 5) : intermédiation financière (22,45 %), commerce et réparation (6,95 %), immobilier, location et activités de services aux entreprises (15,12 %), transports, entreposage et communication (6,70 %) et véhicules automobiles (10 %). Si ces données ne permettent pas de déterminer un avantage comparatif de la République tchèque par rapport à ses pays voisins, elles montrent cependant une nette spécialisation des investissements étrangers sur le secteur des véhicules automobiles.

Pour la Hongrie, le secteur secondaire, les IDE présentent de fortes similarités avec la Pologne et la République tchèque. Cinq grands secteurs attirent ainsi près des trois-quarts des capitaux investis (tableau 5) : intermédiation financière (7,68 %), commerce et réparation (11,07 %), immobilier, location et activités de services aux entreprises (44,87 %), transports, entreposage et communication (6,15 %), équipements et appareils de radio, télévision et communication (5,09 %). Par rapport aux autres pays, leur distribution révèle une certaine spécialisation relative à ce dernier secteur.

L’orientation sectorielle des IDE en Estonie donne une indication des avantages comparatifs de son industrie. Ils se concentrent en effet à 77,1 % dans cinq grands secteurs : bois, édition et imprimerie (3,19 %), transports, entreposage et communication (8,18 %), commerce et réparation (12,46 %), intermédiation financière (20,9 %) et immobilier, location et activités de services aux entreprises (32,4 %). Pour la Slovénie, les données disponibles sur la distribution sectorielle des IDE indiquent une forte concentration dans cinq grandes catégories de produits (tableau 5) : intermédiation financière (38,69 %), commerce et réparation (15,47 %), immobilier, location et activités de services aux entreprises (12,28 %), produits chimiques (7,99 %) et machines (3,6 %). Ces données permettent de déterminer un avantage comparatif de la Slovénie par rapport à ses pays voisins, laquelle se démarque par une nette spécialisation des investissements étrangers sur deux secteurs clés : l’intermédiation financière et les produits chimiques.

Tableau 1

Tableau 2

Répartition des flux cumulés d’IDE vers les PECO

Tableau 3

Flux cumulés en pourcentage du PIB (PECO)

TABLEAU 4

Flux cumulés en pourcentage du PIB (UE-15)

Tableau 5

Répartition du stock d’IDE par secteurs industriels (en %)

Analyse économétrique

Le modèle

Les pays à l’origine des flux d’IDE (EU-15) sont indicés « i », les pays PECO destinataires de ces IDE sont indicés « j ». Nous testons une équation de gravité exprimée en logarithmes :

PIBit et PIBjt désignent respectivement les produits intérieurs bruts des pays d’origine et d’accueil en dollars courants. Ces variables traduisent l’effet taille de marché. DGEOijt mesure la distance en kilomètres entre les capitales des pays d’origine et d’accueil. DOVRijt est le degré d’ouverture bilatéral entre le pays d’origine et le pays d’accueil.

Avec Xij et Mij respectivement la valeur des exportations et des importations.

ECTHijt est l’écart technologique que nous mesurons avec le rapport de la part des dépenses de R&D dans le PIB entre le pays d’origine et les pays d’accueil.

MP est le marché potentiel calculé comme la somme des PIB du pays d’accueil et d’origine pondérés par des distances. Les pondérations –djj et dij - désignent respectivement les distances internes au pays j et la distance entre le pays i et le pays j.

CTUijt représente le coût unitaire salarial relatif entre les pays d’accueil et d’origine. Les coûts totaux unitaires du pays accueil sont rapportés aux coûts totaux unitaires du pays origine :

balassaijt est un indice de similarité entre deux pays. Il complète les variables d’accès au marché. L’indice est issu de Balassa et Bauwens (1987) et prend des valeurs comprises entre 0 et 1. Pour des valeurs proches de zéro, les deux pays sont considérés comme similaires et inversement très différents pour des valeurs proches de 1.

avec

difftaxijt est le rapport des niveaux de fiscalité (imposition des sociétés) entre les deux pays, de sorte que plus la fiscalité est importante dans le pays d’accueil et donc plus le rapport est important, moins l’investissement devrait s’y diriger.

Cet écart de pression fiscale sur les entreprises entre les deux pays est donné par :

Avec, TAXi mesure la part de l’impôt sur les sociétés dans le PIB du pays d’origine; de mêmeTAXj pour le pays hôte. Bellak et al. (2009) montrent qu’un taux d’imposition des sociétés élevé est un des motifs de répulsion des IDE. Ainsi, nous nous attendons à une corrélation négative entre cette variable et les IDE à destination des PECO.

SIDEjt est le stock d’IDE de début de période rapporté au PIB du pays d’accueil. Cette variable permet de vérifier si les flux bilatéraux se dirigent davantage vers les pays où la présence des firmes étrangères est initialement élevée.

RISKjt est la variable « risque pays » mesuré par la notation du crédit souverain du pays d’accueil j. En toute logique moins de risques financiers et politiques doit conduire à davantage d’IDE. En raison de la définition particulière de la mesure du risque utilisée (échelle inversée), nous nous attendons à une corrélation positive avec les IDE.

Résultats des estimations

Les données utilisées[8] sont extraites principalement des statistiques de l’OCDE, de la CNUCED, de CHELEM, de la Banque mondiale et du CEPII (voir l’Annexe 2).

Nous procédons en deux étapes : estimation par une coupe transversale (données prises en moyenne sur l’ensemble de la période 1992-2015) avec des effets fixes[9] et l’utilisation la méthode SURE.

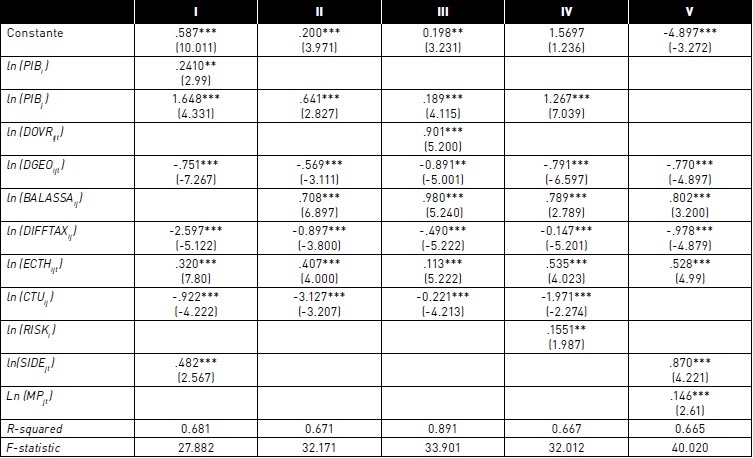

Résultats du modèle gravitationnel

L’observation des résultats du modèle (I), les PIB des pays d’origine et d’accueil apparaissent positifs et significatifs. Les travaux de Campos et Kinoshita (2003) confirment ces résultats. De même, dans tous les cas, la variable distance est significative et présente le signe attendu, ce qui confirme le pouvoir explicatif du modèle gravitationnel. La variable « coût salarial unitaire relatif » est significative avec un signe négatif : des coûts salariaux élevés sont donc un obstacle à l’IDE. Ce résultat confirme l’hypothèse selon laquelle les investisseurs étrangers sont sensibles aux coûts et que les coûts unitaires du travail sont négativement associés aux IDE. La valeur du coefficient implique qu’une augmentation de 1 % du coût unitaire du travail conduirait en moyenne à une diminution de 0,922 % des flux d’IDE. La variable « stock initial d’IDE dans les pays d’accueil » est significative avec un signe positif, ce qui conforte l’idée d’une polarisation des flux d’investissements dans ces pays d’accueil. Ce résultat corrobore celui de Brahim et al. (2016). La variable « intensité technologique du pays d’origine » exerce un effet positif et fortement significatif. Ce signe positif et significatif de l’intensité en R&D du pays d’origine traduit le fait que les pays d’origine plus avancés technologiquement investissent davantage que ceux qui sont moins avancés.

L’introduction de l’indicateur (Balassa) (modèle II) exerce un effet positif et fortement significatif. Et, comme dans le premier modèle, les coûts salariaux unitaires apparaissent négatifs et significatifs. Une augmentation de 1 % du coût unitaire du travail conduirait à une diminution de 3,127 % des flux d’IDE. La variable « taxe » est significative avec un signe négatif, un constat identique au premier modèle. Cela signifie que l’augmentation du niveau de taxation diminue en moyenne les flux d’IDE.

Dans le modèle III, l’ouverture commerciale et le PIB du pays d’accueil apparaissent comme les facteurs déterminants des IDE. Comme l’a souligné Estrin et Uvalic (2013), la taille du marché, l’ouverture préalable aux échanges internationaux et aux FMN (firme multinationale) sont bien des déterminants clés de l’investissement étranger. L’intégration du commerce a donc un effet positif sur les IDE vers les PECO. Les résultats suggèrent une relation de complémentarité entre le commerce et l’investissement étranger, chose qui appuie les recherches précédentes, comme celles de Brainard (1997) ou Fontagné et Pajot (1999). On constate aussi que la variable de fiscalité DIFFTAX apparait également significative avec un signe négatif, ce qui accrédite la thèse de la concurrence fiscale. Ce résultat confirme bien celui trouvé par M. Leibrecht et A. Riedl (2010).

L’indice Balassa (similitude en taille) et le coût unitaire de travail sont significatifs. Concernant la variable « coût unitaire de travail », nous avons trouvé qu’une augmentation de 1 % diminue les flux d’IDE de 0,221 %. Nos résultats s’alignent avec ceux de Demekas et al. (2005) qui, partant de la même définition du coût unitaire du travail, ont souligné une élasticité négative de 0,95 %. En utilisant des coûts salariaux unitaires mesurés comme la rémunération du travail par salarié en euros, Bellak et al. (2009) ont, pour leur part, trouvé, une élasticité similaire de -1,10. Bien que ces études révèlent systématiquement un effet négatif des coûts de main-d’oeuvre sur les flux d’IDE, il doit cependant être interprété avec prudence car est également possible un signe positif pour les coûts salariaux unitaires en réponse au caractère élevé des niveaux de compétence et de revenu par habitant.

La variable « intensité technologique du pays d’origine » exerce dans cette sous-période un effet positif et fortement significatif, ce qui traduit le fait que les pays d’origine plus avancés technologiquement investissent davantage que ceux qui sont moins avancés.

Nous avons aussi introduit dans le modèle IV une variable qui a trait aux possibles effets des risques politiques (RISK). Cette dernière est représentée par la notation du crédit souverain du pays d’accueil j. Or, nos résultats montrent qu’il existe une relation positive et significative corrélée entre les ratings et les entrées d’IDE. L’amélioration des cotations de crédit souverain sont associés donc à un surcroît de flux d’IDE dans notre échantillon. Ainsi, nous constatons que le risque pays est un facteur important dans les décisions d’IDE : une amélioration de 5 % du rating induirait une augmentation de 0,155 % des flux d’IDE. Dans ce modèle, avec introduction de la variable « risque pays », toutes les autres variables sont significatives et ont le signe attendu. Ce qui permet de confirmer que les entrées d’IDE dans les PECO sont toujours influencées de manière significative par des facteurs institutionnels, mesurés en termes de solvabilité. Le modèle V met en évidence l’indicateur « marché potentiel » du pays d’accueil considéré comme facteur d’attractivité essentiel des IDE. Les deux variables « stock initial d’IDE dans les pays d’accueil » et « marché potentiel » sont significatifs avec un signe positif, ce qui démontre une polarisation des flux d’investissements dans les pays d’accueil. La taille du marché potentiel est définie comme un élément obligatoire pour attirer les IDE, au même titre que le degré de similarité avec le pays d’origine et la proximité géographique. Ce résultat dépend de la présence initiale des firmes étrangères, alors que la variable « intensité technologique », qui ressort d’une manière robuste, est une autre source d’attractivité des IDE.

Au total, les différents modèles employés induisent des résultats complémentaires et convergents. Ce modèle en coupe se verra complété par un modèle prenant en compte la dimension temporelle. Dans la partie suivante, des données de panel sur cinq sous-périodes seront utilisées, autorisant un constat de l’évolution des déterminants au sein des PECO.

Résultats de la méthode SURE (Seemingly Unrelated Regression)

On introduit une variable indicatrice « frontière », prenant la valeur 1 si les pays possèdent une frontière commune et la valeur 0 si les pays n’ont aucune frontière commune. Nous utilisons aussi l’indicateur de méthode de privatisation utilisé par Holland et Pain (1998). Il prend des valeurs comprises entre 1 et 4 selon l’importance accordée à la vente directe dans la stratégie de privatisation suivie par les pays d’accueil (voir le tableau 7). Ainsi, les IDE sont plus susceptibles d’être attirés dans les pays qui ont exclusivement recours à la vente directe ou bien quand elle constitue la méthode principale de privatisation. En revanche, les investisseurs étrangers se montrent réticents à se porter acquéreurs des parts d’entreprises contrôlées par leurs salariés ou par les citoyens. Ils se montrent inévitablement méfiants vis-à-vis de ce type de répartition des droits de propriété car ils anticipent une défaillance des mécanismes de gouvernance ou des possibilités limitées de restructuration du capital des firmes privatisées.

L’annexe 4 présente les résultats des estimations réalisées à l’aide de la méthode SURE qui permet de prendre en compte la corrélation entre les termes d’erreurs des différentes équations, ce qui peut faire varier la significativité de nos coefficients.

Les résultats montrent que les PIB des pays d’origine et d’accueil apparaissent positifs et significatifs. Représentant le facteur « taille », les PIB apparaissent très prononcés dans les pays d’accueil, ce qui reflète l’attractivité des pays dotés d’un vaste marché local. Même constat pour le facteur de similitude en taille mesuré par l’indice de Balassa. Il est significatif dans tous les cas de figure et dans chaque sous période. De même, dans tous les cas, la variable « distance » prend un signe négatif, suggérant de nouveau l’importance de la proximité géographique dans les décisions d’investissement des firmes européennes.

Tableau 6

Résultats des estimations du modèle gravitationnel

Note : La période d'étude va de 1992 à 2015. Entre parenthèses figurent les t de Student. La significativité des estimations à 1 %, 5 % et 10 % est respectivement signalée par ***, ** et *.

Tableau 7

Construction de la variable méthode de privatisation

A l’inverse, globalement, les écarts de coûts salariaux entre les PECO n’apparaissent pas significatifs. Ils ne constituent donc pas un déterminant des IDE dans la région. Ils n’ont été positifs et significatifs qu’au cours des deux premières sous-périodes. Par la suite, a joué l’amplification des volumes d’IDE alors que les écarts de coûts se réduisaient. Reste que les salaires sont encore très bas (Roumanie, Bulgarie) restent relativement délaissés par les investisseurs étrangers. Les résultats des régressions montrent que la variable « écart technologique » a un signe positif et significatif, ce qui signifie que les pays d’origine les plus avancés technologiquement investissent davantage. Les différences au niveau de la technologie sont ainsi plus pertinentes que les écarts de coûts salariaux pour expliquer les flux d’investissements directs étrangers dans les PECO. La variable « risque pays » montre enfin un signe positif et significatif. C’est un facteur important dans les décisions d’IDE, une amélioration de 1 % du rating induisant par exemple une augmentation de 3,287 % des flux d’IDE.

Conclusion

Nos résultats montrent que les IDE sont liés positivement à la fois aux PIB du pays d’origine et du pays d’accueil, à l’intensité technologique du pays d’origine, au marché potentiel, à l’ouverture commerciale, à l’indice de similarité, au stock d’IDE de début de période, aux écarts liés à la distance entre les pays, aux coûts salariaux unitaires, à la fiscalité et enfin au risque pays.

La proximité géographique de la zone PECO avec l’UE est aussi un facteur déterminant des IDE. Leurs transitions qui était particulièrement avancée, a permis aussi une dynamique d’intégration économique plus rapide à l’UE. Attirées de la sorte, les FMN appuyaient et encourageaient par la suite les diverses transitions, ce qui favorisait en retour l’arrivée de nouveaux investisseurs. Ce tableau mérite néanmoins d’être nuancé en raison des disparités régionales. Car, si certaines s’avèrent particulièrement attractives, d’autres restent en marge du mouvement. Autant dire que les IDE dans les pays entrants peuvent accroître les déséquilibres régionaux.

Nous avons aussi que les coûts salariaux unitaires n’y sont plus suffisamment bas pour favoriser les opérations de délocalisation qui visent d’abord à réduire le coût de la main-d’oeuvre. Elles s’avèrent bien peu nombreuses par rapport au total des IDE. Par conséquent, et contrairement à une idée reçue, les opérations de redéploiement d’activité engagées par les firmes multinationales destinées à compresser les masses salariales au niveau de l’ensemble des groupes représentent un poids nécessairement modeste dans l’ensemble des investissements directs. Ces derniers, en fait, reflètent davantage des opérations de fusion-acquisition et de joint-ventures avec les firmes locales dans les secteurs à fortes économies d’échelle et dans les services. Les investisseurs privilégient les facteurs de taille et de proximité, mais également le risque présenté par chaque pays, le rythme et la forme prise par la transition. Quant aux résultats issus de l’utilisation de la méthode SURE, ils montrent que les retards technologiques sont plus pertinents que les écarts de coûts salariaux pour expliquer les flux d’investissements directs étrangers dans les PECO. Cela nous rapproche des résultats obtenus avec la même méthode par Dupuch (2004) sur une période plus restreinte.

Pour ce qui concerne le facteur « risque pays », que nous avons cru bon de joindre aux autres, car trop peu utilisé de notre point de vue, il faut effectivement souligner que les investisseurs attachent bien de l’importance à cette notation lorsqu’ils doivent décider de projets d’investissement. De fait, les PECO ont connu une baisse assez marquée des entrées d’IDE depuis le début de la crise financière et économique mondiale. D’où l’idée d’incorporer des variables institutionnelles au vu de la littérature en « transitologie », qui est habituellement consacrée aux études portant sur les pays de l’Est.

Parties annexes

Annexes

Annexe 1 . Evolution du Stock d'IDE en pourcentage dans les PECOs

Annexe 2

Annexe 3 . Statistiques descriptives relatives aux variables retenues

Annexe 4 . Résultats de la méthode SURE

Notes : On exclut le taux légal d’imposition des sociétés, le stock d’IDE de début de période rapporté au PIB du pays d’accueil et le degré d’ouverture bilatéral entre le pays d’origine et le pays d’accueil.En tenant compte de la dimension temporelle, nous procédons à une estimation en données de panel sous six périodes. On utilise la méthode SURE (SeeminglyUnrelatedRegressions) pour tenir compte du fait que les équations ne sont pas indépendantes les unes des autres et que des facteurs temporels peuvent être communs.

Notes biographiques

Mariam Brahim est titulaire d’un doctorat en économie de l’Université Paris 13 en 2016, et son M.Sc. en finance de l’université Paris 13 en 2013. M. Brahim est également professeur à l’IESEG School of Management. Elle a publié des articles dans le Journal of Applied Econometrics, le European Journal of Comparative Economics et le Journal of Applied Business Research.

Khaled Guesmi est professeur de finance titulaire à l’IPAG Business School et responsable de la chaire Environnement, changement climatique et transition énergétique. Il est rédacteur associé à Finance Reaserch Letters et a publié des articles dans des revues renommées, notamment the Energy Journal; Energy Economics; Energy Policy; International Review of Financial Analysis; Journal of International Financial Markets, Institutions & Money; Annals of Operations Research; Finance Research Letters.

Frédéric Teulon : Ancien élève de l’École normale supérieure de l’enseignement technique (devenue en 1985 l’École normale supérieure de Cachan), agrégé d’économie et de gestion, il a été responsable de la section économie de l’École de management Léonard-de-Vinci, une des écoles du Pôle Léonard-de-Vinci. Il est aujourd’hui directeur de la recherche à l’IPAG (Institut de préparation à l›administration et à la gestion). Il enseigne en parallèle en classe préparatoire HEC au centre Madeleine-Daniélou (EC2) et à Sainte-Marie de Neuilly (Hypokhâgne B/L) et à l’ISTH (EC2). Il a rédigé plusieurs ouvrages, dont un avec Raymond Barre, Économie politique.

Notes

-

[1]

Dunning reprend les trois grands types d’avantages de la multinationalisation : les avantages spécifiques, les avantages de localisation et les avantages d’internalisation (Dunning, 1993, p. 76-86).

-

[2]

L’équation de gravité couramment utilisée pour modéliser les flux commerciaux, inclut comme variables explicatives clés : la taille économique de la société mère et du pays d’accueil, la distance géographique et les approximations des autres frictions commerciales (Baier et Bergstrand, 2007). Il faut cependant noter que la théorie souligne un impact différent de la distance géographique sur les IDE horizontaux et sur les IDE verticaux. D’après la théorie, les IDE de type horizontal se multiplient proportionnellement aux coûts de transport. En revanche, pour ce qui concerne les IDE de type vertical, le facteur distance joue beaucoup moins car l’attention est focalisée d’abord sur les différences de coûts des facteurs.

-

[3]

La frontière entre IDE horizontaux et verticaux est parfois floue, les deux types d’investissement peuvent également se compléter. Le modèle KC est un modèle d’équilibre général. Il récupère le contexte traditionnel du modèle Hecksher-Ohlin : deux pays, deux facteurs de productions et deux biens, avec trois types de firmes. Il est appelé également « modèle de connaissance », car il considère que la mobilité géographique de la connaissance est l’élément fondamental qui détermine l’implantation de l’IDE, et cela indépendamment du type de l’IDE.

-

[4]

De « bonnes » institutions sont généralement perçues comme attractives pour les IDE, car réduisant les risques. Toutefois, certains travaux récents sur le commerce international font valoir qu’une entreprise peut choisir de recourir à l’IDE comme mode d’entrée plutôt qu’à la sous-traitance en raison du problème de hold-up (Antras, 2003). L’IDE serait alors associé à une mauvaise qualité institutionnelle.

-

[5]

Pour un examen détaillé des déterminants de l’IDE, voir Chakrabarti (2001), Blonigen (2005) et Faeth (2009).

-

[6]

Notre contribution à la littérature empirique consiste à introduire cette variable. Autant, cette perception du risque financier intervient en principe dans les analyses de crédit, autant fait-elle souvent défaut dans les analyses des IDE. Le but étant de tenter d’identifier une relation entre le risque financier et le risque réel. Il s’agit aussi de voir s’il existe une influence entre investisseur financier et investisseur productif. D’où l’utilisation dans notre modèle de l’indice Institutional Investor, lequel, par rapport à la mesure

-

[7]

Etant donné que les flux d'IDE peuvent être négatifs (lorsque le montant des désinvestissements est supérieur au montant des capitaux investis), nous reprenons la transformation log-linéaire de la variable IDE effectuée par Fontagné et Pajot (1999), nous écrivons :

-

[8]

Les statistiques descriptives de toutes les variables sont données dans l’annexe 3.

-

[9]

L’introduction des effets fixes permet de capter l’hétérogénéité qui peut exister entre les pays de l’échantillon.

Bibliographie

- Antras, P., (2003), “Firms, Contracts, and Trade Structure”, Quarterly Journal of Economics, 118, N° 4, p. 1375-1418.

- Baier, Scott L., and Jeffrey H. Bergstrand (2007), “Do Free Trade Agreements Actually Increase Members’ International Trade ?”, Journal of International Economics 71, p. 72-95.

- Balassa B. et Bauwens L. (1987), “Intra-industry Specialisation in a Multi-country and Multiindustry Framework”, Economic Journal, Vol. 97, Issue 388, p. 923-939.

- Baltagi, B.H., Egger, P. Pfaffermayr, M. (2007), “Estimating models of complex FDI. Are there third-country effects ? ” Journal of Econometrics 140 : p. 260-281.

- Baltagi, B.H., Egger, P. Pfaffermayr, M. (2008), “Estimating regional trade agreement effect on FDI in an interdependent world”. Journal of Econometrics 145 : p. 2194-200.

- Behrman, J. N (1972), “The Role of International Companies in Latin America : Autos and Petrochemicals”. Lexington, MA : Lexington Books.

- Bellak C., Leibrecht M. et Damijan J.P. (2009), “Infrastructure endowment and corporate income taxes as determinants of foreign direct investment in Central and Eastern European Countries”, World Economy, Vol. 32, Issue 2, p. 267-290.

- Bénassy-Quéré, A., M. Coupet et T. Mayer (2007), “Institutional determinants of foreign direct investment”, World Economy, 30(5), p. 764-782.

- Bergstrand, J.H., Egger, P., (2007), “A knowledge-and-physical-capital model of international trade flows, foreign direct investment, and multinational enterprises”. Journal of International Economics 73, p. 278-308.

- Bevan A., Estrin S. et Meyer K. (2004), “Foreign Investment Location and Institutional Development in Transition Economies”, International Business Review, Vol. 13, Issue 1, p. 43-64.

- Blonigen Bruce A. Piger, J. (2011), “Determinants of Foreign Direct Investment”, NBER Working Paper N° 16704, National Bureau of Economic Research, Cambridge, MA.

- Blonigen, B. (2005), “A review of the empirical literature on FDI determinants”, Atlantic Economic Journal, Vol. 33, p. 383-403.

- Blonigen, B. A., Davies, R., B., Naughton, H. and Waddel, G. R. (2007), FDI in space : Spatial autoregressive relationships in foreign direct investment”, European Economic Review 51, p. 1303-25.

- Brahim, M., Dupuch S. (2016), “Foreign direct investments in Europe : are the East West differences still so noticeable ?”, European Journal of Comparative Economics, Vol. 13, n. 1 ISSN, p. 1722-4667.

- Brainard L.(1997), “An empirical assessment of the proximity-concentration tradeoff between multinational sales and trade”, American Economic Review, Vol. 87, p. 520-544.

- Bruno, R., N. Campos, S. Estrin et M. Tian, (2016), “Gravitating towards Europe : An Econometric Analysis of the FDI Effects of EU Membership,” CEP Technical Paper, Brexit analysis, N° 3, London.

- Buchanan, B. G., Q. V. Le, M. Rishi, (2012), “Foreign direct investment and institutional quality : Some empirical evidence“, International Review of Financial Analysis, Vol. 21, p. 81-89.

- Cardamone, P. et Scoppola, M. (2015), “Tariffs and EU countries foreign direct investment : Evidence from a dynamic panel model”, The Journal of International Trade & Economic Development, 24(1), p. 1-23.

- Carstensen, K. et Toubal, F. (2004), “Foreign direct investment in Central and Eastern European countries : a dynamic panel analysis”, Journal of Comparative Economics, Vol. 32, Issue 1, p. 3-22.

- Chakrabarti, A. (2001), “The determinants of foreign direct investment : Sensitivity analysis of cross-country regressions”, Kyklos, 54(1) : p. 89-114.

- Coase, R.H, (1937), “The Nature of the Firm”, Economica, 4, p. 386-405.

- Coase, R.H, (1960), “The Problem of Social Cost”, Journal of Law and Economics, 3, p. 1-44.

- Demekas D., Horvath B., Ribakova E. et Wu Y. (2005), “Foreign direct investment in Southeastern Eupe : how (and how much) can policies help ?”, IMF Working paper, N° 110.

- Demekas, D. G., Balász, H., Ribakova, E. et Wu, Y. (2007), “ Foreign Direct Investment in European Transition Economies – The Role of Policies”, Journal of Comparative Economics, 35, p. 369-86.

- Demirhan, E. et Masca, M. (2008), “ Determinants of foreign direct investment flows to developing countries : a cross-sectional analysis”. Prague Economic Papers, 17(4), p. .356-369.

- Djankov S, Murrell P (2002), “Enterprise Restructuring in Transition : A Quantitative Survey”, Journal of Economic Literature, 40(3) : p. 739-792.

- Dunning J. (1977), “Trade, Location of Economic Activity and MNE : A Search for an Eclectic Approach”, in Ohlin B., Hesselborn P., Wijkman P., The International Allocation of Economic Activity,(eds), Macmillan, p. 395-418.

- Dunning John H (1993), “Multinational Enterprises and the Global Economy”. Addison Wesley, Redwood City (USA).

- Dunning John H., Sarianna M. Lundan (2008), “Multinational Enterprises and the Global Economy”. (Second Edition), Published by Edward Elgar, MPG Books Ltd, Great Britain.

- Dupuch S. (2004), “Les investissements directs étrangers dans les nouveaux pays adhérents à l›Union européenne », Revue Région et développement, N° 20, p. 45-64.

- Edwards, S., (1990), “Capital Flows, Foreign Direct Investment, and Debt - Equity Swaps in Developing Countries”, NBER Working Paper N° 3497.

- Estrin, S. et Uvalic M. (2013), “Foreign direct investment into transition economies : Are the Balkans different ?”,LSE ‘Europe in Question’ Discussion Paper Series.

- Estrin, S., Hanousek, J., Kocenda, E., Svejnar, J., (2009), “The Effects of Privatization and Ownership in Transition Economies”, Journal of Economic Literature 47, p. 699-728.

- Faeth, I. (2009), “Determinants of Foreign Direct Investment a Tale of Nine Theoretical Models” Journal of Economic Surveys, 23 (1) : p. 165-196.

- Ferrara. L et Henriot. A (2004), “ La localisation des enterprises industrielles : comment apprécier l’attractivité des territoires”. Economie Internationale, N° 59, p. 91-111.

- Fontagné L. et Pajot M.(1999), “ Investissement Direct Etranger et Echanges Extérieurs : un impact plus fort aux Etats-Unis qu’en France”, Economie et Statistique, N° 326-327, p. 71-95.

- Hanousek, J. Kocenda, E., Maurel, M. (2011), “Direct and Indirect Effects of FDI in Emerging European Markets : A Survey and Meta-Analysis”. Economic Systems, 35 : 3, p. 301-322.

- Helpman, E (1985), “Multinational Corporations and Trade Structure”. The Review of Economic Studies, Vol. 52, N° 3, July, p. 443-457.

- Helpman, E, M. Melitz et S. Yeaple, (2004), “Export versus FDI with heterogeneous firms”, American Economic Review, 94, p. 300-16.

- Helpman, E. (1984), “A simple theory of international trade with multinational corporations”, Journal of Political Economy, Vol. 92(3), p. 451-471.

- Helpman, E. et P. Krugman (1985), “Market Structure and Foreign Trade”. MITPress. Cambridge.

- Helpman, Elhanan. (2006), “Trade, FDI, and the organization of firms”. Journal of Economic Literature 44(3) : p. 589-630.

- Herrera-Echeverri, H., J. Haar, et J. B. Estévez-Bretón, (2014), “Foreign direct investment, institutional quality, economic freedom and entrepreneurship in emerging markets”, Journal of Business Research, Vol. 67 (9), p. 1921-1932.

- Holland D. et Pain N. (1998), “The Diffusion of Innovations in Central and Eastern Europe : A Study of the Determinants and Impact of Foreign Direct Investment”, NIESR Discussion Paper, N° 137.

- Horstmann I. et Markusen J. (1992), “Endogenous Market Structures in International Trade”, Journal of international Economics, Vol. 32, N° 1, p. 109-129.

- Iwasaki, I. et M. Tokunaga (2016), “Technology Transfer and Spillovers from FDI in Transition Economies : A Meta-Analysis”, Journal of Comparative Economics 44(4), p. 1086-1114.

- Iwasaki, I., (2007), “Enterprise reform and corporate governance in Russia : A quantitative survey”, Journal of Economic Surveys 21(5), p. 849-902.

- Iwasaki, Ichiro et Masahiro Tokunaga (2014), “Macroeconomic impacts of FDI in transition economies : a meta-analysis”, World Development, 61, p. 53-69.

- Jordaan, J. C., (2004), “Foreign Direct Investment and Neighbouring Influences,” Unpublished Doctoral Thesis, University of Pretoria.

- Kurul, Z., et Yalta, A. (2017), “Relationship between Institutional Factors and FDI Flows in Developing Countries : New Evidence from Dynamic Panel Estimation”, Economies, 5(17), p. 1-10.

- Lankes, H.P. et Venables, A.J (1996), “Foreign direct investment in economic transition : the changing pattern of investments”. Economics of Transition, Vol. 4, N° 2, p. 331-347.

- Lefilleur J. (2008), “Déterminants des investissements directs étrangers en Europe centrale et orientale, un bilan de la transition”, Revue d’études comparatives Est-Ouest, Vol. 39, N° 2.

- Leibrecht, M., Riedl, A., (2010), “Taxes and Infrastructure as Determinants of Foreign Direct Investment in Central and Eastern European Countries Revisited : New Evidence from a Spatially Augmented Gravity Model”, Discussion Papers SFB International Tax Coordination, Vol. 42, WU Vienna University of Economics and Business, Vienna.

- Lima M. (2000), “Portugal in the European Union : what Can We Tell the Central and Eastern European countries ?”, The World Economy, Vol. 23, N° 9, p. 1395-1408.

- Markusen, James R. et Keith E. Maskus. (2003), “General-equilibrium approaches to the multinational enterprise : A review of theory and evidence”, In Choi, E.K. and J. Harrigan. eds. Handbook of International Trade. Oxford : Blackwell Publishing.

- Rasciute S. et Pentecost E. (2010), “A Nested Logit Approach to Modelling the Location of Foreign Direct Investment in the Central and Eastern European Countries”, Economic Modelling, Vol. 27, Issue 1, p. 32-39.

- Roth F. et Avioutskii V. (2014), “Les clusters régionaux comme forme de gouvernance territoriale : l’étude du « cercle vertueux » IDE – spillovers technologiques – pouvoirs publics en Pologne”, Management International, Vol. 18, p. 59-71.

- Saini, Neha, et Monica Singhania. (2018), “Determinants of FDI in developed and developing countries : A quantitative analysis using GMM”. Journal of Economic Studies 45 : p. 348-82.

- Stein, E., Daude C. (2007), “Longitude Matters : Time Zones and the Location of Foreign Direct Investment”. Journal of International Economics 71(1) : p. 96-122.

- Tekin-Koru A., Waldkirch, A., (2010), “North-South Integration and the Location of Foreign Direct Investment”, Review of International Economics, 18(4), p. 696-71 3.

- Tokunaga, M., et Iwasaki, I. (2017), “The Determinants of Foreign Direct Investment in Transition Economies : A Meta‐analysis”. The World Economy, 40(12), p. 2771-2831

- Tsai, P. (1994), “Determinants of Foreign Direct Investment and its Impact on Economic Growth”, Journal of Economic Development, 19(1), p. 137-163.

- Zheng, Y., (2014), “Governance and Foreign Investment in China, India, and Taiwan : Credibility, Flexibility, and International Business”, University of Michigan Press.

Parties annexes

Notas biograficas

Mariam Brahim hold her Ph.D. in Economics from the University Paris 13 in 2016, and her M.Sc. in Finance from University Paris 13 in 2013. Dr. Brahim is also professor at IESEG School of Management. She published articles in Journal of Applied Econometrics, European Journal of Comparative Economics and Journal of Applied Business Research.

Khaled Guesmi is a Tenured Professor of Finance at IPAG Business School and the Head of Environment, Climate Change and Energy Transition Chair. He is Associate Editor at Finance Reaserch Letters and he has published articles in leading refereed journals, including the Energy Journal; Energy Economics; Energy Policy; International Review of Financial Analysis; Journal of International Financial Markets, Institutions & Money; Annals of Operations Research; Finance Research Letters.

Frédéric Teulon: A graduate of the Ecole Normale Supérieure de l’Enseignement Technique (which became in 1985 the Ecole Normale Supérieure de Cachan), a graduate of economics and management, he was responsible for the economics section of the Leonard School of Management. de Vinci, one of the Leonardo da Vinci Pole schools. He is currently Director of Research at IPAG (Institute for Administration and Management Preparation). He teaches at the same time in HEC preparatory class at the Madeleine-Daniélou center (EC2) and at Sainte-Marie de Neuilly (Hypokhâgne B / L) and ISTH (EC2). He has written several books, including one with Raymond Barre, Political Economy.

Parties annexes

Notas biograficas

Mariam Brahim sostiene su Ph.D. en Economía de la Universidad de París 13 en 2016, y su M.Sc. en Finanzas de la Universidad de París 13 en 2013. El Dr. Brahim también es profesor en IESEG School of Management. Publicó artículos en Journal of Applied Econometrics, European Journal of Comparative Economics y Journal of Applied Business Research.

Khaled Guesmi es profesor titular de finanzas en la escuela de negocios IPAG y director de la cátedra de medio ambiente, cambio climático y transición energética. Es editor asociado de Finance Reaserch Letters y ha publicado artículos en importantes revistas arbitradas, incluida the Energy Journal; Energy Economics; Energy Policy; International Review of Financial Analysis; Journal of International Financial Markets, Institutions & Money; Annals of Operations Research; Finance Research Letters.

Frédéric Teulon: Un graduado de la Ecole Normale Supérieure de l’Enseignement Technique (que se convirtió en 1985 en la Ecole Normale Supérieure de Cachan), graduado en economía y administración, fue responsable de la sección de economía de la Leonard School of Management. De Vinci, una de las escuelas Leonardo da Vinci Pole. Actualmente es Director de Investigación en IPAG (Instituto de Administración y Preparación de la Gestión). Enseña al mismo tiempo en la clase preparatoria de HEC en el centro Madeleine-Daniélou (EC2) y en Sainte-Marie de Neuilly (Hypokhâgne B / L) e ISTH (EC2). Ha escrito varios libros, incluyendo uno con Raymond Barre, Economía Política.

Liste des figures

Liste des tableaux

Tableau 1

Tableau 2

Répartition des flux cumulés d’IDE vers les PECO

Tableau 3

Flux cumulés en pourcentage du PIB (PECO)

TABLEAU 4

Flux cumulés en pourcentage du PIB (UE-15)

Tableau 5

Répartition du stock d’IDE par secteurs industriels (en %)

Tableau 6

Résultats des estimations du modèle gravitationnel

Tableau 7

Construction de la variable méthode de privatisation

Notes : On exclut le taux légal d’imposition des sociétés, le stock d’IDE de début de période rapporté au PIB du pays d’accueil et le degré d’ouverture bilatéral entre le pays d’origine et le pays d’accueil.En tenant compte de la dimension temporelle, nous procédons à une estimation en données de panel sous six périodes. On utilise la méthode SURE (SeeminglyUnrelatedRegressions) pour tenir compte du fait que les équations ne sont pas indépendantes les unes des autres et que des facteurs temporels peuvent être communs.

10.7202/1027865ar

10.7202/1027865ar