Résumés

Résumé

Nous analysons les erreurs de prévision commises par les analystes financiers pour 13 pays européens sur la période 1990-2006. Afin de mettre en évidence les effets pays, industries et ceux spécifiques à la firme comme sources de variation des erreurs de précision, nous adaptons une méthode développée par Heston et Rouwenhorst (1994) pour étudier la décomposition de la variance des rendements boursiers. Nous estimons chaque effet à l’aide d’une régression avec des variables muettes, puis nous décomposons la variance en mettant en évidence la contribution de chaque effet. Nos résultats révèlent que les différences entre les pays, secteurs industriels ou nombre d’analystes offrent une faible explication aux erreurs de prévision. Par contre, notre analyse dynamique montre clairement que l’effet pays domine de façon continue l’effet industrie et le nombre d’analystes sur les marchés financiers européens jusqu'en 2004 où un retournement de tendance est observé. Lorsque le biais de prévision est étudié, l'ordonnancement est inversé dès 1997. Par contraste, le type de bénéfice – profits ou pertes – et la variation des bénéfices – augmentation ou diminution – jouent un rôle très significatif dans la performance des analystes financiers.

Abstract

We analyze earnings forecasting errors made by financial analysts for 13 European countries over the 1990-2006 period. We use the Heston-Rouwenhorst approach to unravel country-, industry-, and firm-specific effects as a source of variation in financial analysts’ earnings forecast errors. We first estimate each effect with a dummy variable regression, and then decompose the variance of forecast errors into different effects. We provide evidence that the differences among countries, industrial sectors, or analyst following offer a weak explanation for differences in forecast errors. Country effects, related to absolute forecast errors, however largely dominate industry and analyst following effects on European stock markets until 2004. Focusing on forecast bias, this trend is reversed much earlier (1997). By contrast, the type of earnings – profits or losses – and variations in earnings – increases or decreases – play a significant role in the performance of financial analysts.

Corps de l’article

Introduction

Au cours des deux dernières décennies, l’un des objectifs majeurs de l’Union européenne a été de créer un marché unique des capitaux et services financiers. De nombreux moyens ont été mis en oeuvre pour gommer les différences entre les marchés financiers européens : création de l’Union économique et monétaire et mise en place d’une monnaie unique, l’euro, en janvier 1999, adoption de règlementations financières communes, harmonisation des normes comptables et des normes d’audit entre les pays de l’Union, afin de faciliter la comparaison entre entreprises européennes. Ces efforts pour favoriser une intégration financière ont amené les investisseurs à revoir la façon de diversifier leur portefeuille : la diversification devait-elle désormais privilégier la dimension sectorielle sur la dimension pays telle qu’initialement suggérée par Levy et Sarnat (1970)? Diverses études ont alors cherché à déterminer les facteurs à l’origine de la covariance des rendements boursiers en Europe. Cavaglia et al. (2000) et Baca et al. (2000) montrent que l’effet secteur serait plus important que l’effet pays dans l’explication des rendements boursiers à la fin des années quatre-vingt-dix. Toutefois, cette position est loin de faire l’unanimité. Alors que Brooks et Del Negro (2004) ont révélé que l’importance des effets sectoriels aurait un effet conjoncturel temporaire, Moerman (2008) a démontré, très récemment, qu’une diversification sectorielle sur les marchés financiers de la zone euro donnerait des portefeuilles plus efficients que ceux obtenus avec une diversification par pays. Comme le rapportent Ferreira et Ferreira (2006), la domination de l’effet pays s’est singulièrement dégradée depuis le début de la décennie deux mille au profit de l’effet secteur.

Cette question de la prépondérance de l’effet pays ou de l’effet secteur a eu des répercussions chez les analystes financiers. Les départements de recherche des maisons de courtage en Europe étaient traditionnellement organisés en fonction des pays d’origine des entreprises dont il fallait suivre les titres. Ainsi certains analystes se concentraient-ils sur les firmes françaises par exemple, alors que d’autres s’intéressaient aux sociétés allemandes. Ces analystes spécialisés sur un pays devaient suivre des firmes appartenant à divers secteurs économiques. Depuis le début des années deux mille, de nombreux services de recherche en Europe ont été réorganisés par secteurs, tel analyste suivant les sociétés du secteur pharmaceutique, tel autre, les sociétés du secteur bancaire. Cet important changement, associé à l’intégration croissante des marchés financiers européens a-t-il eu un impact sur la performance des analystes financiers?

Dans ce contexte, et en raison du rôle majeur joué par les analystes sur les marchés boursiers, il nous paraît intéressant d’étudier l’évolution en Europe au cours des 17 dernières années, non seulement de la précision et du biais de prévision des analystes, mais aussi des déterminants de leurs erreurs de prévision. Nous cherchons essentiellement à répondre à trois questions : 1. les erreurs de prévision chez les analystes sont-elles désormais liées aux différences sectorielles en Europe plutôt qu’aux différences d’un pays à l’autre dans l’environnement des sociétés? 2. Les caractéristiques propres à chaque firme sont-elles des facteurs qui expliquent le mieux la précision des prévisions? 3. Quelle est l’évolution de l’importance relative des effets pays, secteurs et spécifiques à la firme dans l’explication de la variance des erreurs de prévisions au cours de la période 1990-2006 sur les marchés boursiers européens?

Alors qu’une importante littérature a été consacrée aux déterminants des erreurs de prévisions de bénéfices commises par les analystes financiers[1], l’étude du rôle explicatif de ces effets sur la variance des erreurs semble avoir été mise sous le boisseau. Or, comme le mentionnent Easton et al. (2002) et plus récemment Frankel et al. (2006), les prévisions des analystes financiers constituent un sujet crucial dans l’analyse des marchés boursiers tant pour les économistes financiers que pour les investisseurs. Dans cet article nous cherchons à pallier ce manque en apportant une double contribution. Premièrement, nous étudions simultanément l’importance relative des effets pays, industrie et spécifiques à la firme (type de bénéfices, gains ou pertes, variation des bénéfices à la hausse ou à la baisse, et nombre d’analystes suivant la firme) sur la variation des erreurs de prévisions pour un échantillon de 13 pays européens sur une longue période (1990-2006) marquée par de nombreuses crises et réformes institutionnelles et économiques. Deuxièmement sur un plan méthodologique, nous adoptons et généralisons une approche de décomposition de la variance initialement utilisée par Heston et Rouwenhorst (1994) pour étudier les facteurs explicatifs de la variance des rendements boursiers dans un contexte international. Alors que les études antérieures sur les prévisions de bénéfices par les analystes comparent les moments associés aux erreurs sans permettre de quantifier le rôle explicatif des déterminants des erreurs de prévision, nous proposons ici une méthode économétrique plus puissante, permettant l’analyse simultanée des déterminants et de leur rôle explicatif[2].

Après avoir dressé une brève revue de la littérature (section 1), nous présentons les mesures des erreurs de prévision des analystes financiers dans une deuxième section avant de développer la méthode économétrique (troisième section). Les données analysées sont présentées dans la quatrième section. La cinquième section est consacrée à l’analyse des résultats. Enfin, dans une dernière section, nous apportons nos conclusions et proposons de nouvelles pistes de recherche.

1. Les déterminants de la précision des prévisions

Avant de proposer une réponse aux trois questions mentionnées dans la section précédente, nous présentons brièvement les explications aux erreurs de prévision de bénéfice avancées dans la littérature.

1.1 Les effets pays

Soulignant les différences nationales dans l’environnement où évoluent les sociétés que doivent suivre les analystes, une littérature abondante justifie l’analyse des effets pays[3] lorsqu’il s’agit d’étudier la performance des analystes financiers.

Les sources de ces effets sont multiples. Elles sont macroéconomiques pour Riahi-Belkaoui (1998), Allen et al. (1999), Black et Carnes (2001) et Ciccone (2005), légales pour Chopra (1998), mais aussi comptables et fiscales pour Chang et al. (2000). Ces derniers montrent clairement que les erreurs de prévision seraient plus faibles et moins nombreuses pour les entreprises de pays ayant opté pour un système légal anglais, offrant une plus grande protection aux actionnaires minoritaires. Par contre, elles seraient plus élevées dans les pays marqués par une intermédiation financière forte et une forte concentration du capital. Comme le mentionne Hope (2003), il existe une relation positive entre le niveau de diffusion de l’information comptable et financière et le niveau de précision des bénéfices. Si d’aucuns s’accordent pour souligner l’importance relative des caractéristiques fiscales et comptables, Black et Carnes (2002) rappellent que le développement des systèmes comptables repose sur des fondements culturels propres à chaque pays. Selon cette acception, les facteurs fiscaux et comptables sont à classer parmi les effets pays.

1.2 Les effets secteurs

Dans la plupart des études nationales consacrées à la précision des prévisions, la diversité de la structure industrielle est prise en considération par une simple variable de contrôle (voir notamment O’Brien, 1998). Cette diversité est encore plus patente dans un contexte international tel que celui que nous étudions, même si elle est souvent négligée (Black et Carnes, 2002). Les différences de précision attribuables à des effets pays peuvent être en fait dues à des différences dans la structure industrielle et dans les choix comptables sectoriels (DeFond et Hung, 2003). Afin de mieux expliquer les différences de précision en coupes transversales, il apparaît dès lors important d’effectuer un contrôle des effets secteurs.

Sur une période allant de 1987 à 1994, Capstaff et al. (2001) observent, sur un échantillon de pays européens, que dans les secteurs de la santé et des services publics les prévisions des analystes sont plus précises. A contrario, les prévisions sont beaucoup moins précises pour les secteurs des transports et des biens durables. Brown (1997) confirme ces différences sectorielles sur le marché domestique américain. Ces différences peuvent être attribuées notamment à la stabilité du secteur. Les prévisions de bénéfices des firmes évoluant dans des secteurs stables seraient effectivement plus faciles à effectuer que celles de firmes évoluant dans des secteurs plus sensibles à des facteurs externes ou conjoncturels. C’est le cas du secteur des ressources naturelles, par exemple, où les bénéfices sont très sensibles à la volatilité des prix, comme le rappellent DeFond et Hung (2003). Par ailleurs, les secteurs ne divulguent pas tous la même qualité d’information aux investisseurs. Pour un échantillon de pays développés et émergents, Patel et al. (2002) relèvent une amélioration de 15 % du niveau de divulgation dans le secteur manufacturier de 1998 à 2000, alors que l’amélioration n’a été que de 4 % dans les secteurs des services publics et des technologies. De telles différences peuvent contribuer à expliquer les variations sectorielles observées dans la précision des analystes.

1.3 Les effets spécifiques à la firme

Alors que la littérature a accordé une place prépondérante à l’étude des effets pays, nous avons choisi ici de nous intéresser également à deux effets spécifiques à la firme : les caractéristiques des bénéfices (profits/pertes et diminution/augmentation) et la couverture des analystes.

1.3.1 Les effets associés au type de bénéfices : profits/pertes et leurs variations (diminution/augmentation)

L’analyse des prévisions révèle qu’il semble plus facile aux analystes de prévoir des profits que des pertes, et des augmentations de bénéfices plutôt que des diminutions. Ce suroptimisme si souvent décrié trouve des explications dans la théorie des incitations et dans la théorie cognitive.

Lin et Mc Nichols (1999), Dechow et al. (2000), et plus récemment Bradshaw et al. (2006) montrent clairement que les analystes pourraient être incités à compromettre leur objectivité et émettre des prévisions optimistes. Leur relation avec les dirigeants et leur relative dépendance pour l’obtention d’informations en seraient les principales raisons. Les analystes affiliés (travaillant pour une banque d’investissement) tendent effectivement à émettre des prévisions plus optimistes que les analystes indépendants (Lin, 2001). Par ailleurs, selon Hope (2003) et Abarbanell et Lehavy (2003), les manipulations éventuelles des bénéfices effectuées par les dirigeants pourraient contribuer à expliquer ces prévisions suroptimistes.

À la suite des travaux fondateurs de Tversky et Kahneman (1984), consacrés à la théorie cognitive, Easterwood et Nutt (1999) démontrent que les analystes financiers surréagissent à l’annonce de bonnes informations sur les bénéfices et sous-réagissent à l’annonce de mauvaises informations. Capstaff et al. (1998) rapportent que, pour le marché allemand, les erreurs de prévision sont plus faibles pour les augmentations de bénéfices que pour les diminutions. Les raisons de cette asymétrie dans la réaction des analystes restent encore mal comprises (Kothari, 2001 et Frankel et al. 2006)[4].

2. Mesures des erreurs de prévision des analystes financiers

Afin d’étudier la performance des analystes financiers en Europe, nous nous intéressons plus spécifiquement à la précision de leurs prévisions de bénéfices et au biais de prévision.

Les erreurs de prévision sont obtenues par comparaison du bénéfice prévu et du bénéfice annuel réalisé pour un exercice fiscal t. Elles sont standardisées par la valeur absolue du bénéfice réalisé[5]. Nous étudions les deux principales mesures recensées dans la littérature financière : l’erreur de prévision absolue, EPA, et l’erreur de prévision relative, EP. La première ne prend pas en compte le sens de l’erreur, mais seulement son amplitude : elle mesure le niveau de précision des analystes financiers. La seconde tient compte du sens de l’erreur : elle mesure le biais de prévision. Positive, elle indique l’optimisme des analystes financiers, négative un certain pessimisme. Pour chaque entreprise i et chaque exercice fiscal t (t = 1 à T), nous mesurons l’erreur de prévision à différents moments par rapport à la date d’annonce des bénéfices réalisés, soit de un à h (h = 1 à H) mois avant la date de divulgation. Nous obtenons donc H x T EPA et EP par entreprise.

L’erreur de prévision absolue, EPA, est donc égale à :

L’erreur de prévision, EP, est, quant à elle, égale à :

3. Le modèle

Afin d’analyser la précision des prévisions des analystes financiers sur 13 pays européens, nous utilisons une procédure en 2 étapes. Nous pouvons ainsi distinguer la partie de la variation des erreurs de prévision des analystes financiers liée à l’effet « pays » de celle qui est associée aux effets sectoriels, au type de bénéfice à prévoir ou au nombre d’analystes. Dans un premier temps, nous adaptons le modèle de régression à variables dichotomiques utilisé par Heston et Rouwenhorst (1994, 1995) et Griffin et Karolyi (1998) dans le domaine de l’étude des effets « pays » et « secteur » pour l’explication des rendements boursiers. Dans un second temps, à la différence des études antérieures, nous séparons la variance transversale des erreurs de prévision en différents effets et étudions l’évolution de chaque composante sur un horizon de 17 ans.

3.1 Première étape : le modèle

Nous analysons l’importance relative des effets « pays » et « secteurs », ainsi que des effets spécifiques aux entreprises dans l’explication de la variation des erreurs de prévision. Nous régressons les EPA et EP sur des variables binaires reflétant les caractéristiques du titre i suivi par les analystes, telle que l’appartenance aux pays et différents secteurs, le type de bénéfice réalisé par l’entreprise i pour l’année fiscale t (perte ou profit, en hausse ou en baisse) et le nombre d’analystes qui suivent le titre h mois avant la date d’annonce des bénéfices de l’entreprise i pour l’exercice fiscal t. Comme notre échantillon comprend 13 pays et 11 secteurs d’activité, nous définissons une série de variables binaires Si,j, égales à 1 si le titre i appartient au secteur j (j = 1, …, 11), 0 sinon, et une seconde série Pi,k, égales à 1 si le titre i appartient au pays k (k = 1, …, 13), 0 sinon. Nous introduisons également une série de variables binaires Bi,g pour le type de bénéfice et sa variation à prévoir g (g = 1, ..., 4) : Bi,1 est égale à 1 si le bénéfice de l’exercice fiscal t à prévoir pour le titre i est négatif et en baisse (0 sinon); Bi,2 égale 1 si le bénéfice de l’exercice fiscal t à prévoir pour le titre i est négatif et en hausse (0 sinon); Bi,3 , égale à 1 si le bénéfice de l’exercice fiscal t à prévoir pour le titre i est positif et en baisse (0 sinon); Bi,4 égale 1 si le bénéfice de l’exercice fiscal t à prévoir pour le titre i est positif et en hausse (0 sinon). Enfin, nous prenons en compte une dernière série de variables binaires Ni,y (y = 1, ..., 4) égales à 1 si le titre i appartient à la catégorie y. Nous avons 4 catégories de titres : les titres suivis par 3 à 5 analystes h mois avant la date de divulgation du bénéfice pour l’exercice fiscal t, par 6 à 9 analystes, par 10 à 15 analystes et par plus de 15 analystes.

Pour chaque fin d’exercice fiscal t et chaque horizon de prévision h, nous régressons les EPA sur l’ensemble de ces variables binaires grâce à la méthode des moindres carrés ordinaires selon l’équation suivante :

En raison de la multicolinéarité parfaite entre régresseurs, les coefficients de l’équation (3) ne peuvent être estimés par régression en coupe transversale. Suivant la méthode de Heston et Rouwenhorst (1994), nous imposons les contraintes ci-dessous pour résoudre ce problème de suridentification :

Ces contraintes permettent de simplifier l’interprétation des coefficients. Au lieu de choisir arbitrairement un pays, une industrie, un type de bénéfice et un nombre d’analystes de référence, pour mesurer les différences d’erreurs de prévision par rapport à une cible de référence, nous déterminons comment l’erreur de prévision d’une entreprise selon ses caractéristiques diffère de l’erreur de prévision pour l’entreprise moyenne de notre échantillon, c’est-à-dire l’erreur de prévision moyenne des analystes financiers quels que soient le pays, l’industrie, le type de bénéfice et le nombre d’analystes au sein des pays européens de notre échantillon. Le coefficient α̂ estimé par la méthode des moindres carrés grâce à l’équation (1) correspond à l’erreur de prévision moyenne des analystes financiers sur l’ensemble des pays européens et chaque coefficient pays, secteurs ou spécificités de l’entreprise (p̂k, ŝj, ![]() g, η̂y) mesure la déviation par rapport à cette référence.

g, η̂y) mesure la déviation par rapport à cette référence.

Une fois les régressions effectuées et les coefficients estimés pour chaque fin d’exercice t et horizon de prévision h, nous pouvons recalculer les erreurs de prévision selon les équations suivantes :

pour l’erreur de prévision absolue,

et pour l’erreur de prévision avec son signe (c.-à-d. le biais de prévision),

3.2 Seconde étape : analyse de la variance

Pour analyser l’importance relative des déterminants des erreurs de prévision des analystes sur les marchés boursiers européens, la variance transversale (VT) des erreurs de prévision de notre échantillon de 13 pays est décomposée pour identifier la proportion de la variance qui est liée aux caractéristiques du pays (VP/VT) et du secteur industriel (VS/VT), au type de bénéfice (VB/VT) et au nombre d’analystes qui suivent le titre (VN/VT), ainsi qu’aux caractéristiques propres à chaque titre (VE/VT)[6]. Les différentes composantes de la variance sont calculées comme suit[7] :

avec x̂ = p̂, ŝ, ![]() , v̂ et η̂, X = P, S, B, V et N, et ∏ = 13, 11, 4 et 4 respectivement, et où VTh,t = VSh,t + VPh,t + VBh,t + VNh,t + VEh,t représente la variance totale des erreurs de prévision pour une fin d’exercice fiscal t et un horizon de prévision h donnés[8].

, v̂ et η̂, X = P, S, B, V et N, et ∏ = 13, 11, 4 et 4 respectivement, et où VTh,t = VSh,t + VPh,t + VBh,t + VNh,t + VEh,t représente la variance totale des erreurs de prévision pour une fin d’exercice fiscal t et un horizon de prévision h donnés[8].

Nous étudions la décomposition de la variance pour tout exercice fiscal t et horizon de prévision h donnés. Nous travaillons également par année : ceci nous permet de mettre en évidence l’évolution des différents déterminants sur un horizon de 17 ans (1990-2006).

4. Description des données

Nous utilisons les prévisions consensuelles de bénéfices fournies par le fichier « summary » de la base Institutional Brokers Estimates Systems (I/B/E/S) International Inc. de 1990 à 2006. Nous prenons en compte les prévisions pour 13 marchés européens : Allemagne, Autriche, Belgique, Danemark, Espagne, Finlande, France, Italie, Norvège, Pays-Bas, Suède, Suisse et Royaume-Uni.

Nous retenons les prévisions de bénéfices effectuées de neuf mois à un mois avant la date d’annonce. Cet horizon nous assure que les analystes financiers bénéficient des états financiers de l’exercice précédent lorsqu’ils établissent leurs prévisions. Nous utilisons la moyenne des prévisions comme prévision consensuelle et imposons que les firmes soient suivies par au moins trois analystes (Chang et al., 2000)[9]. Les données sont ensuite ajustées pour éliminer les biais potentiels ou les situations extrêmes. Les valeurs extrêmes dans les erreurs de prévision peuvent être causées par des erreurs dans les données ou par des facteurs transitoires spécifiques à la firme (fusions, acquisitions, importantes restructurations notamment). À la suite de Capstaff et al. (1998), toutes les erreurs de prévisions absolues supérieures à 100 % ont été exclues de l’échantillon afin d’éviter une contamination des résultats par des valeurs extrêmes. Après le traitement des données, tel que mentionné, nous obtenons un échantillon final de prévisions constitué de 224 001 observations.

Le tableau 1 reporte les statistiques descriptives associées à la mesure de la précision des analystes financiers pour chaque pays et chaque industrie. L’erreur de prévision moyenne est de 18,1 % (statistiquement significative au seuil de 1 %) pour notre échantillon de pays européens. Ce niveau d’erreur apparaît comme un fait stylisé de tous les pays, mettant ainsi en doute la précision des analystes financiers.

Tableau 1A

Statistiques descriptives des erreurs de prévision absolues (EPA, mesure de la précision des analystes) par pays (panel A) et par secteur (panel B)

Note : H0 : moyenne = 0. * test de Student significatif au seuil de 5 %. ** test de Student significatif au seuil de 1 %.

σ : écart-type.

EPA représente les erreurs de prévision absolues = |(BPi.h.t – BRi.t) / BRi..t| . BRi.t correspond au bénéfice réalisé par action pour la firme i et l’année fiscale t. BPi.h.t = bénéfice prévu. prévision consensuelle du bénéfice par action de la firme i pour l’année fiscale t avec un horizon de prévisions de h mois avant la date d’annonce. Nous utilisons les prévisions effectuées de un à neuf mois avant la date de report des bénéfices.

Tableau 1B

Statistiques descriptives des erreurs de prévision (EP, mesure du biais de prévision des analystes) par pays (panel A) et par secteur (panel B)

Note : H0 : moyenne = 0. * test de Student significatif au seuil de 5 %. ** test de Student significatif au seuil de 1 %.

σ : écart-type.

EP représente les erreurs de prévision = |(BPi.h.t – BRi.t) / |BRi..t| . BRi.t correspond au bénéfice réalisé par action pour la firme i et l’année fiscale t. BPi.h.t = bénéfice prévu. prévision consensuelle du bénéfice par action de la firme i pour l’année fiscale t avec un horizon de prévisions de h mois avant la date d’annonce. Nous utilisons les prévisions effectuées de un à neuf mois avant la date de report des bénéfices.

Les panels A et B illustrent les différences par pays et par secteur. Ainsi l’erreur absolue de prévision, EPA, est la plus faible au Royaume-Uni (moyenne : 13,1 %; médiane : 6,4 %) suivi des Pays-Bas (moyenne : 14,6 %; médiane : 6,7 %) et de l’Espagne (moyenne : 17,6 %; médiane : 9,1 %). A contrario, l’erreur absolue de prévision est la plus élevée en Norvège, suivie de l’Italie (moyenne : 24,5 %; médiane : 15,9 %) et de la Finlande (moyenne : 24,4 %; médiane : 15,9 %). Le biais de prévision, EP, est le plus faible en Finlande (moyenne : 1,5 %; médiane : 0,5 %) suivie des Pays-Bas et du Royaume-Uni. Il apparait le plus élevé pour : l’Allemagne (moyenne : 7 %; médiane : 0 %) suivie par l’Italie, l’Espagne et la France.

Le panel B est consacré aux différences sectorielles. Les secteurs de la santé (moyenne : 14,7 %; médiane : 7,3 %), des services publics (moyenne : 14,7 %; médiane : 7,4 %) et des biens de consommation non durables (moyenne : 15,9 %; médiane : 7,8 %) affichent les erreurs absolues de prévision les plus faibles, alors que celles-ci sont plus élevées dans les secteurs des technologies (moyenne : 24,2 %; médiane : 13,8 %) et des transports (moyenne : 23,5 %; médiane : 14,3 %). Le biais de prévision est quant à lui le plus élevé dans le secteur des technologies (moyenne : 9 %; médiane : 0,8 %) suivi des secteurs de biens durables et non durables. Il est par contre le plus faible dans le secteur des biens publics (moyenne : 0,7 %; médiane : -0,6 %). Ces résultats confirment ceux de Brown (1997) et Capstaff et al. (2001).

Dans les graphiques 1A et 1B, nous représentons l’évolution de l’erreur absolue de prévision par pays et par industrie. Afin de simplifier les graphiques, nous avons choisi de ne présenter que quatre pays. Nous constatons des différences prégnantes entre les pays. L’erreur de précision est systématiquement la plus faible au Royaume-Uni au cours de la période 1990-2006. A contrario, elle apparaît très volatile en Suède. Alors que l’évolution de la précision des prévisions affiche une tendance relativement lisse en France, elle est plus volatile en Allemagne. Cette représentation laisse à penser que les prévisions des analystes financiers sont plus précises dans les systèmes légaux de droit commun anglais, comme le suggèrent Chang et al. (2000). Afin de confirmer graphiquement ce point, nous reportons l’évolution de l’erreur de précision par système comptable légal (anglais, français, allemand et scandinave) pour notre échantillon de 13 pays[10].

Graphique 1A

Évolution de l’erreur de prévision absolue (EPA) par pays, 1990-2006 (horizon : un mois avant l’annonce des bénéfices)

Note : Nous n’avons repris ici que les prévisions effectuées un mois avant la date d’annonce car elles représentent les prévisions les plus précises. Les prévisions effectuées lors des mois antérieurs sont disponibles sur demande. Les conclusions ne sont en rien altérées.

Graphique 1B

Évolution de l’erreur de prévision absolue (EPA) par système comptable, 1990-2006 (horizon : un mois avant l’annonce des bénéfices)

Note : Nous n’avons repris ici que les prévisions effectuées un mois avant la date d’annonce car elles représentent les prévisions les plus précises. Les prévisions effectuées lors des mois antérieurs sont disponibles sur demande. Les conclusions ne sont en rien altérées.

Nous pouvons, par ailleurs, relever des disparités significatives entre les industries. Le secteur des services publics se distingue des autres secteurs industriels par l’erreur de précision la plus faible, et ce malgré un pic de 23,4 % atteint en 2001. À l’opposé, le secteur des technologies affichent des pics élevés lors de l’éclatement de la bulle technologique, 35 % en 2001 et 36,4 % en 2002, alors que l’erreur de précision s’établissait à 15,5 % en 1994. L’erreur de précision du secteur de l’énergie est volatile, témoignage des chocs de la période, alors que l’évolution de la précision des prévisions dans le secteur financier reflète une tendance relativement lisse.

Graphique 1C

Évolution de l’erreur de prévision absolue (EPA) par secteur industriel, 1990-2006 (horizon : un mois avant l’annonce des bénéfices)

Note : Nous n’avons repris ici que les prévisions effectuées un mois avant la date d’annonce car elles représentent les prévisions les plus précises. Les prévisions effectuées lors des mois antérieurs sont disponibles sur demande. Les conclusions ne sont en rien altérées.

5. Analyse des résultats

L’analyse de la distribution des erreurs de prévision par pays et secteurs révèle des différences significatives dans la précision des prévisions d’analystes selon les pays et les secteurs. Nous pouvons nous interroger sur l’origine de ces différences. L’analyse de la variance des effets « pays », « secteurs », « type et variation de bénéfice à prévoir » et « nombre d’analystes » permet de séparer l’influence de chacun de ces effets sur le niveau de précision des analystes financiers.

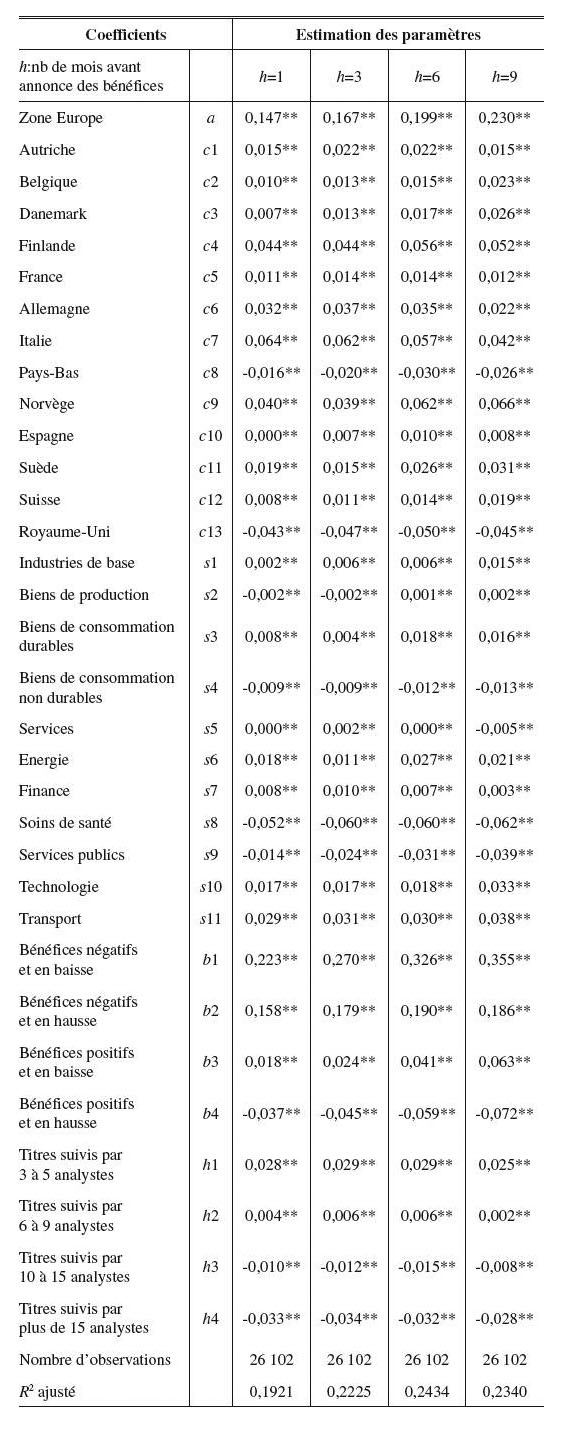

5.1 Première étape : estimation des effets « pays », « secteur » et spécifiques à la firme

Nous nous intéressons à l’étude de l’erreur de prévision, à l’horizon d’un mois (h = 1) avant l’annonce des bénéfices. Nous constatons que l’erreur absolue de prévision moyenne pour l’ensemble des 13 pays européens de notre échantillon s’élève à 0,147 (14,7 %). L’effet dominant est le type de bénéfice. Si le bénéfice est une perte et en baisse, l’erreur de prévision est de 37 % (14,7 % + 22,3 %). S’il s’agit d’une hausse, l’erreur s’élève à 30,5 % (14,7 % + 15,8 %). Par contre, si le bénéfice est positif, l’erreur de prévision est beaucoup plus faible. Dans le cas d’une baisse, elle s’élève à 16,5 % (14,7 % + 1,8 %) et n’est que de 11 % en cas de hausse. Ce point confirme explicitement pour un échantillon de 13 pays et une période de 17 ans que l’erreur de prévision consensuelle est d’autant plus faible que les analystes doivent prévoir un bénéfice positif en hausse.

L’effet « pays » domine l’effet « secteur ». Toutefois, les deux effets sont négligeables comparés à l’effet « type de bénéfice à prévoir ». Comme le révèlent les coefficients associés à la couverture des analystes, plus le nombre d’analystes est important plus l’erreur de prévision consensuelle est faible : d’une erreur de 11,4 % (14,7 % – 3,3 %) pour la catégorie comprenant plus de 15 analystes à une erreur de 17,5 % (14,7 % + 2,8 %) pour la catégorie comprenant 3 à 5 analystes. Les coefficients sont effectivement négatifs et statistiquement significatifs pour les catégories comprenant au moins 10 analystes, alors qu’ils sont statistiquement positifs pour les catégories ayant moins de 10 analystes.

Le R2 ajusté obtenu est de 19,21 %. À titre de comparaison, les R2 obtenus dans les études portant sur l’explication des erreurs de prévision des analystes par divers facteurs (Allen et al., 1997; Loh et Mian, 2003) oscillent entre 5 et 7 %. Hope (2003) obtient des R2 ajustés comparables au nôtre si les effets spécifiques à la firme sont pris en considération. Dans le cas contraire, les R2 ajustés sont beaucoup plus faibles.

Si nous nous intéressons à présent au biais de prévision, nous constatons que les analystes financiers ont tendance à surestimer les bénéfices à prévoir de 2 % pour notre échantillon de pays européens. Ils sont par ailleurs suroptimistes (biais positif) quand ils ont à prévoir des bénéfices négatifs ou quand le bénéfice est à la baisse. Ils sous-estiment systématiquement de 31 % (2 % + 29 %) la perte à prévoir, quand la valeur est en baisse, et de 13,2 % quand la valeur est en hausse. Les prévisions associées à la baisse des bénéfices laissent apparaître un suroptimisme moindre avec une sous-estimation de l’erreur de 9,8 % (7,8 % + 2 %). A contrario, le biais de prévision apparaît négatif, –5 % (2 % – 7 %), quand les bénéfices à prévoir sont à la hausse.

La position relative des effets pays et secteur est plus contrastée, les deux effets restent néanmoins négligeables.

Par ailleurs, les régressions effectuées pour l’erreur de prévision sur les horizons de trois, six et neuf mois avant l’annonce des bénéfices montrent clairement que l’erreur diminue à l’approche de l’annonce. L’erreur absolue de prévision moyenne passant de 23 %, neuf mois avant l’annonce, à 14,7 % un mois avant. Cette tendance est également constatée pour le biais de prévision, avec une erreur qui passe de 7,3 % à 2 % en huit mois. Ce résultat est une illustration de l’effet horizon répertorié dans la littérature.

Tableau 2A

Régressions MCO des erreurs de prévision absolues (EPA) sur les facteurs pays. Industrie et spécifiques à la firme : utilisation de l’équation (1) et les contraintes (4a) à (4d)

Période : 1990-2006

Note : EPA représente les erreurs de prévision absolues = |(BPi.h.t – BRi.t) / BRi..t| . BRi. t correspond au bénéfice réalisé par action pour la firme i et l’année fiscale t. BPi.h.t = bénéfice prévu. prévision consensuelle du bénéfice par action de la firme i pour l’année fiscale t avec un horizon de prévisions de h mois avant la date d’annonce.

* test de Student significatif au seuil de 5 %. ** test de Student significatif au seuil de 1 %.

Tableau 2B

Régressions MCO des erreurs de prévision (EP) sur les facteurs pays. Industrie et spécifiques à la firme : utilisation de l’équation (1) et les contraintes (4a) à (4d)

Période : 1990-2006

Note : EP représente les erreurs de prévision = (BPi.h.t – BRi.t) / |BRi..t |. BRi. t correspond au bénéfice réalisé par action pour la firme i et l’année fiscale t. BPi.h.t = bénéfice prévu. prévision consensuelle du bénéfice par action de la firme i pour l’année fiscale t avec un horizon de prévisions de h mois avant la date d’annonce.

* test de Student significatif au seuil de 5 %. ** test de Student significatif au seuil de 1 %.

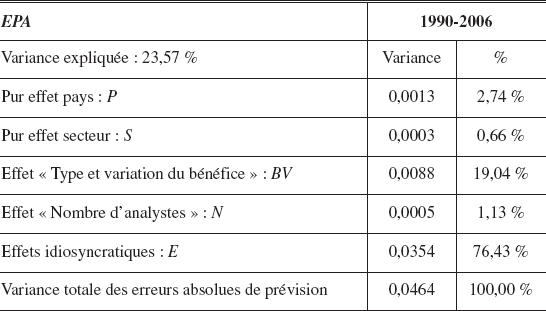

5.2 Seconde étape : décomposition de la variance

Nous calculons la variance des différents déterminants susceptibles d’expliquer les erreurs de prévisions absolues.

Tableau 3A

Décomposition de la variance de l’erreur de précision absolue (EPA)

Les effets considérés permettent d’expliquer 23,57 % de la variance. L’effet « type de bénéfice à prévoir » explique 19,04 % de la variance des erreurs de prévision absolues pour la période 1990-2006 (et les neuf horizons retenus). Les autres effets ont un rôle plus faible. Il ressort néanmoins que l’effet « pays » (2,74 %) domine largement l’effet « secteur » (0,66 %). L’effet « nombre d’analystes » n’explique que 1,13 % de la variance de la mesure de précision des analystes.

L’analyse par année nous permet de constater que l’effet « type de bénéfice à prévoir » reste l’effet dominant sur la période, allant de 24,17 % en 1990 à 12,69 % en 2006, et ce malgré une baisse sensible et continue sauf pour les années 1992 et 1993. Nous pouvons mentionner que l’effet « nombre d’analystes » a par contre crû au cours des 17 années (0,58 % versus 2,99 %). Malgré tout, il reste très faible par rapport à l’effet précité. Sur l’ensemble de la période il apparaît légèrement plus important que l’effet « secteur ». Celui-ci a augmenté sur la période de 1,36 % à 2,80 %, et est systématiquement inférieur à l’effet « pays » jusqu’en 2003. Durant cette période, ce dernier est passé de 1,93 % à 2,12 %, avec des pics coïncidant avec la période des crises (5,07 % en 1996, 5,02 % en 1997 et 5,03 % en 1998). À partir de 2004, l’effet « secteur » semble plus important que l’effet « pays ». Un point important est à relever à partir de cette analyse : l’augmentation des effets idiosyncratiques passe de 71,96 % en 1990 à 79,77 % en 2006. Ceci souligne, s’il en était besoin, l’importance des caractéristiques intrinsèques des firmes dans l’explication de la précision des analystes financiers.

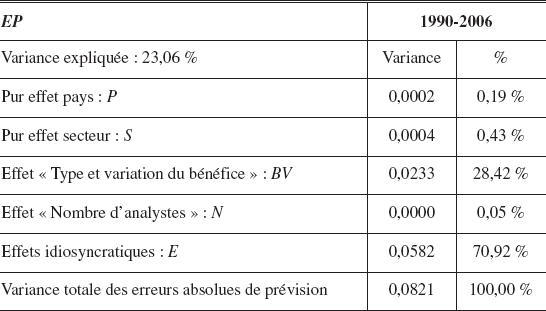

Tableau 3B

Décomposition de la variance de l’erreur de précision absolue (EPA) par année

Tableau 3C

Décomposition de la variance de l’erreur de précision (EP)

Nous considérons à présent le biais de prévision. Là encore, les effets liés aux spécificités du bénéfice à prévoir sont les plus importants pour expliquer le biais des analystes. L’effet « type et variation du bénéfice à prévoir » explique 28,42 % de la variance des erreurs de prévision. Les autres effets ont un rôle mineur et expliquent moins de 1 % de la variance totale chacun. Nous pouvons toutefois constater que l’effet « secteur » (0,43 %) est plus important que l’effet « pays » (0,19 %). L’ensemble des effets étudiés ici explique 29,08 % de la variance des erreurs de prévision.

L’analyse par sous-périodes nous permet de constater que l’effet « type et variation du bénéfice à prévoir » reste de très loin l’effet dominant. Il a néanmoins diminué en importance au cours des 17 années, passant de 30,60 % en 1990 à 20,65 % en 2006. Il est par contre particulièrement intéressant de noter que l’effet « secteur » tend à dominer systématiquement l’effet « pays » à partir de l’année 1997 (respectivement 1,28 % et 0,88 %), faisant ainsi écho aux résultats avancés pour les rendements boursiers par Cavaglia et al. (2000). Ce retournement de tendance s’est maintenu jusqu’à la fin de la période d’observation, l’effet « secteur » et l’effet « pays » représentant respectivement 2,21 % et 0,72 % de la variance des erreurs en 2006.

Tableau 3D

Décomposition de la variance de l’erreur de précision absolue (EP) par année

Conclusion

Dans cet article, nous nous sommes intéressés à l’importance relative des facteurs nationaux, industriels et spécifiques à la firme dans l’explication des performances des prévisions des analystes financiers pour 13 pays européens sur la période 1990-2006. Nous avons montré que l’effet « type et variation du bénéfice à prévoir » était le principal déterminant de la performance. Afin d’analyser simultanément ces facteurs et proposer une décomposition de la variance des erreurs de prévisions, nous avons adapté une méthode initialement introduite par Heston et Rouwenhorst (1994) pour décomposer les rendements boursiers en effets pays et effets industrie. Les résultats obtenus permettent d’améliorer significativement les conclusions des études antérieures. Nous parvenons ainsi à expliquer 20 à 30 % de la variance des erreurs de prévisions.

Après avoir rappelé les déterminants recensés dans la littérature, nous avons présenté notre méthode. Celle-ci apparaît comme une généralisation de l’approche développée par Heston et Rouwenhorst (1994) et Griffin et Karolyi (1998), au cadre des prévisions de bénéfices. Nous démontrons que les différences entre pays, secteurs industriels ou nombre d’analystes n’expliquent que très faiblement les différences d’erreurs de prévision pour un échantillon de 13 pays européens analysés sur la période 1990-2006.

À l’issue de cette étude, une explication à la performance des analystes financiers se dégage. Il s’agit du type (profits ou pertes) et de la variation des bénéfices à prévoir (hausse ou baisse). Nos résultats tendent également à montrer pour un échantillon de pays, affichant de nombreuses différences tant sur le plan industriel que législatif, que les caractéristiques idiosyncratiques de la firme sont les principaux déterminants de la qualité et de la précision des prévisions des analystes financiers.

Nous pouvons apporter nos réponses aux trois questions sous-jacentes à l’étude.

Lorsque que nous considérons l’erreur de prévision absolue, EPA, l’effet secteur tend à dominer l’effet pays à partir de 2004. Ce retournement de tendance est par contre beaucoup plus marqué pour le biais de prévision, EP, et apparaît beaucoup plus tôt. C’est effectivement à partir de 1997 que le changement a lieu. Ce constat fait donc écho aux résultats rapportés pour les rendements boursiers par Cavaglia et al. (2000) et surtout plus récemment par Ferreira et Ferreira (2006) et Moerman (2008) pour les marchés financiers européens.

L’effet « type et variation de bénéfice à prévoir » est de loin l’effet qui explique le mieux la précision des prévisions.

Dans l’ensemble, le pouvoir explicatif des quatre effets que nous avons étudiés a eu tendance à diminuer au cours des 17 années (1990 à 2006) : passant de 28,04 % (en 1990) de la variance expliquée à 20,23 % (en 2006).

L’effet secteur, étudié à travers la mesure de l’erreur de prévision absolue, EPA, a augmenté sur l’ensemble de la période passant de 1,36 % en 1990 à 2,80 % en 2006. Cette tendance est confirmée pour le biais de prévision : de 1,10 % en 1990 à 2,21 % en 2006. L’effet pays a eu un comportement plus atypique avec une hausse à la fin des années quatre-vingt-dix à laquelle succède un déclin continu, passant de 1,93 % en 1990 à 1,75 % en 2006 pour l’EPA, et de 2,14 % à 0,72 % pour l’EP.

Sur la période, l’effet « type et variation de bénéfice à prévoir » est resté l’effet recensé le plus important malgré une baisse notable; passant de 24,17 % en 1990 à 12,69 % en 2006 pour l’EPA (et de 30,60 % en 1990 à 20,65 % en 2006 pour l’EP). Les caractéristiques intrinsèques des firmes (évaluées ici à travers les effets idiosyncratiques) ont affiché un pouvoir explicatif croissant au cours des 17 années de notre échantillon de 71,96 % en 1990 à 79,23 % en 2006 pour l’erreur de prévision absolue (pour l’EP : de 65,85 % en 1990 à 76,19 % en 2006). Ce dernier point appelle à de nouvelles explications que nous laissons pour de futures recherches.

Parties annexes

Remerciements

Les auteurs tiennent à remercier Patrick González, l’éditeur et un arbitre anonyme pour ses nombreuses suggestions et commentaires. Nous restons responsables des erreurs éventuelles.

Notes

-

[1]

Voir notamment Chang et al. (2000), Kothari (2001), Hope (2003), Frankel et al. (2006).

-

[2]

Nous pouvons mentionner que Beckers et al. (2004) ont étudié les effets pays et industries en Europe, sur une période plus courte que la nôtre, et qu’ils ne se sont absolument pas intéressés à la décomposition de la variance. Nous proposons ici de combler cette lacune en adaptant la méthode économétrique d’Heston et Rouwenhorst à l’étude de la précision des analystes financiers.

-

[3]

Citons entre autres Allen et al. (1997), Higgins (1998), Chang et al. (2000), Capstaff et al. (2001), Black et Carnes (2002) et Coën et Desfleurs (2004).

-

[4]

Il existe d’autres explications que celles reprises ici. Elles ne font pas l’unanimité. Nous invitons le lecteur intéressé à se référer à Kothari (2001) et Frankel et al. (2006).

-

[5]

Nous normalisons les erreurs de prévision par le bénéfice réalisé et non par le prix comme dans de nombreuses études, afin de ne pas introduire l’effet des variations des marchés boursiers dans nos mesures.

-

[6]

(VE/VT) correspond plus simplement à la part de la variance totale non expliquée par le modèle.

-

[7]

Dans les modèles qui tentent de décomposer l’origine de la variance des rendements, la capitalisation boursière peut être utilisée comme facteur de pondération et lors du calcul de la variance transversale, le poids de chaque titre est alors égal à son poids relatif dans la capitalisation mondiale. Ici, nous utilisons une équipondération des observations, comme dans Heston et Rouvenhorst (1994).

-

[8]

Il faut souligner que ce modèle n’implique pas une décomposition exacte de la variance. La covariance entre les effets fixes (pays, secteurs et autres) n’est pas prise en considération. Nous suivons en cela les utilisateurs précédents de ce modèle qui considèrent qu’il s’agit là d’une approximation raisonnable dans la mesure où la covariance entre les effets fixes de pays et de secteurs est négligeable.

-

[9]

Nous avons reporté les résultats associés à la médiane dans le tableau 1. Les résultats des régressions avec la médiane sont similaires à ceux reportés avec la moyenne et conduisent aux mêmes conclusions.

-

[10]

La répartition est la suivante : le système comptable anglais au Royaume-Uni; le système comptable français en Belgique, France, Italie, Pays-Bas et Espagne; le système comptable allemand en Autriche, Allemagne et Suisse; le système comptable scandinave : au Danemark, en Finlande, Norvège et Suède.

Bibliographie

- Abarbanell, J. et R. Lehavy (2003), « Biased Forecast or Biased Earnings? The Role of Reported Earnings in Explaining Apparent Bias and Over/underreaction in Analysts’ Earnings Forecasts », Journal of Accounting and Economics, 36 : 105-146.

- Allen, A., J.Y. Cho et K. Jung (1997), « Earnings Forecasts Errors: Comparative Evidence from the Pacific-Basin Capital Markets », Pacific-Basin Finance Journal, 5 : 115-129.

- Allen, A., J.Y. Cho et K. Jung (1999), « Cross Country Examination of Characteristics and Determinants of Analysts’ Forecast Errors », The Mid-Atlantic Journal of Business, 35 : 119-133.

- Baca, S.P., B.L. Garbe et R.A. Weiss (2000), « The Rise of Sector Effects in Major Equity Markets », Financial Analysts Journal, 56(5) : 34-40.

- Beckers, S., M. Steliaros et A. Thomson (2004), « Bias in European Analysts’ Earnings Forecasts », Financial Analysts Journal, 60 (2) : 74-85.

- Black, E. L. et T.A. Carnes (2001), « Analysts’ Forecasts in Asian-Pacific Markets: The Relationship among Macroeconomic Factors, Accounting Systems, Bias and Accuracy », Journal of International Financial Management and Accounting, 17 : 208-227.

- Bradshaw, M., S. Richardson et R. Sloan (2006), « The Relation Between Corporate Financing Activities, Analysts’ Forecasts and Stock Returns », Journal of Accounting and Economics, 42 : 53-85.

- Brooks, R. et M. Del Negro (2004), « The Rise in Comovement Across National Stockmarkets: Market Integration or IT Bubble? », Journal of Empirical Finance, 11 : 649-680.

- Brown, L.D., (1997), « Analysts Forecasts Errors: Additional Evidence », Financial Analysts Journal, 53 : 81-88.

- Capstaff, J., K. Paudyal et W. Rees (1998), « Analysts’ Forecasts of German Firms’ Earnings: A Comparative Analysis », Journal of International Financial Management and Accounting, 9(2) : 83-116.

- Capstaff, J., K. Paudyal et W. Rees (2001), « A Comparative Analysis of Earnings Forecasts in Europe », Journal of Business Finance and Accounting, 28 (5-6) : 531-562.

- Cavaglia, S., C. Brightman et M. Aked (2000), « The Increasing Importance of Industry Factors », Financial Analysts Journal, 56 (5) : 41-54.

- Chang, J. J., T. Khanna et K.G. Palepu (2000), « Analyst Activity around the World », Working Paper (Wharton School and Harvard Business School).

- Chopra, V. K., (1998), « Why so much Error in Analysts’ Earnings Forecasts? », Financial Analysts Journal, 54 : 35-42.

- Ciccone, S. (2005), « Trends in Analyst Earnings Forecast Properties », International Review of Financial Analysis, 14 : 1-22

- Coën, A. et A. Desfleurs (2004), « The Evolution of Financial Analysts’ Forecasts on Asian Emerging Markets », Journal of Multinational Financial Management, 14 : 335-352.

- Dechow, P., A. Hutton et R. Sloan (2000), « The Relation Between Analysts’ Long-term Earnings Forecasts and Stock Price Performance following Equity Offerings », Contemporary Accounting Research, 17 : 1-32.

- DeFond, M. et M. Hung (2003), « An Empirical Analysis of Analysts’ Cash Flow Forecasts », Journal of Accounting and Economics, 35 : 75-100.

- Easterwood, J. et S. Nutt (1999), « Inefficiency in Analysts’ Earnings Forecasts: Systematic Misreaction or Systematic Optimism », Journal of Finance, 54 : 1777-1797.

- Easton, P., G. Taylor, P. Shroff et T. Sougiannis (2002), « Using Forecast of Earnings to Simultaneously Estimate Growth and the Rate of Return on Equity Investment », Journal of Accounting Research, 40 : 657-676.

- Ferreira, M.A., et M. Ferreira (2006), « The Importance of Industry and Country Effects in the EMU Equity Markets », European Financial Management Journal, 12 (3) : 341-373.

- Frankel, R., S.P. Kothari et J. Weber (2006), « Determinants of the Informativeness of Analyst Research », Journal of Accounting and Economics, 41 : 29-54.

- Griffin, J. M. et G.A. Karolyi (1998), « Another Look at the Role of the Industrial Structure of Markets for International Diversification Strategies », Journal of Financial Economics, 50 (3) : 351-373.

- Heston, S. L. et K.G. Rouwenhorst (1994), « Does Industrial Structure Explain the Benefits of International Diversification? », Journal of Financial Economics, 36 : 3-27.

- Heston, S. L. et K.G. Rouwenhorst (1995), « Industry and Country Effects in International Stock Returns », Journal of Portfolio Management, 21(3) : 53-58.

- Higgins, H.N. (1998), « Analysts Forecasting Performance in Seven Countries », Financial Analysts Journal, 54 : 58-62.

- Hope, O.-K. (2003), « Disclosure Practices, Enforcement of Accounting Standards and Analysts’ Forecast Accuracy: An International Study », Journal of Accounting Research, 41(3) : 235-272

- Kothari, S.P. (2001), « Capital Markets Research in Accounting », Journal of Accounting and Economics, 31 : 105-231.

- Levy, H. et Sarnat., M. (1970), « International Diversification of Investment Portfolios », American Economic Review, 60, 668-675.

- Lim, T. (2001), « Rationality and Analysts’ Forecast Bias », Journal of Finance, 56 : 369-385.

- Lin, H. et M. Mc Nichols (1998), « Underwriting Relationships and Analysts’ Earnings Forecasts and Investment Recommendations », Journal of Accounting and Economics, 25 : 101-127.

- Loh, R.K. et M. Mian (2002), « The Quality of Analysts’ Earnings Forecasts during the Asian Crisis: Evidence from Singapore », Journal of Business Finance and Accounting, 30 (5-6) : 715-747.

- Moerman, G.A. (2008), « Diversification in Euro Area Stock Markets: Country vs. Industry », Journal of International Money and Finance, à paraître.

- O’Brien, P.C. (1998), « Discussion of International Variation in Accounting Measurement Rules and Analysts’ Earnings Forecasts Errors », Journal of Business, Finance & Accounting, 25 : 1249-1254.

- Patel, S.A., A. Balic et L. Bwakira (2002), « Measuring Transparency and Disclosure at Firm-level in Emerging Markets », Emerging Markets Review, 3 : 325-337.

- Riahi-Belkaoui, A. (1998), « Determinants of Prediction Performance of Earnings Forecasts Internationally: The Effects of Disclosure, Economic Risk, and Alignment of Financial and Tax Accounting », Advances in International Accounting, 11 : 69-79.

- Tversky, A. et D. Kahneman (1984), « Judgement under Uncertainty: Heuristic and Biases », Science, 185 : 1124-1131.

Liste des figures

Graphique 1A

Évolution de l’erreur de prévision absolue (EPA) par pays, 1990-2006 (horizon : un mois avant l’annonce des bénéfices)

Graphique 1B

Évolution de l’erreur de prévision absolue (EPA) par système comptable, 1990-2006 (horizon : un mois avant l’annonce des bénéfices)

Graphique 1C

Évolution de l’erreur de prévision absolue (EPA) par secteur industriel, 1990-2006 (horizon : un mois avant l’annonce des bénéfices)

Liste des tableaux

Tableau 1A

Statistiques descriptives des erreurs de prévision absolues (EPA, mesure de la précision des analystes) par pays (panel A) et par secteur (panel B)

Note : H0 : moyenne = 0. * test de Student significatif au seuil de 5 %. ** test de Student significatif au seuil de 1 %.

σ : écart-type.

EPA représente les erreurs de prévision absolues = |(BPi.h.t – BRi.t) / BRi..t| . BRi.t correspond au bénéfice réalisé par action pour la firme i et l’année fiscale t. BPi.h.t = bénéfice prévu. prévision consensuelle du bénéfice par action de la firme i pour l’année fiscale t avec un horizon de prévisions de h mois avant la date d’annonce. Nous utilisons les prévisions effectuées de un à neuf mois avant la date de report des bénéfices.

Tableau 1B

Statistiques descriptives des erreurs de prévision (EP, mesure du biais de prévision des analystes) par pays (panel A) et par secteur (panel B)

Note : H0 : moyenne = 0. * test de Student significatif au seuil de 5 %. ** test de Student significatif au seuil de 1 %.

σ : écart-type.

EP représente les erreurs de prévision = |(BPi.h.t – BRi.t) / |BRi..t| . BRi.t correspond au bénéfice réalisé par action pour la firme i et l’année fiscale t. BPi.h.t = bénéfice prévu. prévision consensuelle du bénéfice par action de la firme i pour l’année fiscale t avec un horizon de prévisions de h mois avant la date d’annonce. Nous utilisons les prévisions effectuées de un à neuf mois avant la date de report des bénéfices.

Tableau 2A

Régressions MCO des erreurs de prévision absolues (EPA) sur les facteurs pays. Industrie et spécifiques à la firme : utilisation de l’équation (1) et les contraintes (4a) à (4d)

Période : 1990-2006

Note : EPA représente les erreurs de prévision absolues = |(BPi.h.t – BRi.t) / BRi..t| . BRi. t correspond au bénéfice réalisé par action pour la firme i et l’année fiscale t. BPi.h.t = bénéfice prévu. prévision consensuelle du bénéfice par action de la firme i pour l’année fiscale t avec un horizon de prévisions de h mois avant la date d’annonce.

* test de Student significatif au seuil de 5 %. ** test de Student significatif au seuil de 1 %.

Tableau 2B

Régressions MCO des erreurs de prévision (EP) sur les facteurs pays. Industrie et spécifiques à la firme : utilisation de l’équation (1) et les contraintes (4a) à (4d)

Période : 1990-2006

Note : EP représente les erreurs de prévision = (BPi.h.t – BRi.t) / |BRi..t |. BRi. t correspond au bénéfice réalisé par action pour la firme i et l’année fiscale t. BPi.h.t = bénéfice prévu. prévision consensuelle du bénéfice par action de la firme i pour l’année fiscale t avec un horizon de prévisions de h mois avant la date d’annonce.

* test de Student significatif au seuil de 5 %. ** test de Student significatif au seuil de 1 %.

Tableau 3A

Décomposition de la variance de l’erreur de précision absolue (EPA)

Tableau 3B

Décomposition de la variance de l’erreur de précision absolue (EPA) par année

Tableau 3C

Décomposition de la variance de l’erreur de précision (EP)

Tableau 3D

Décomposition de la variance de l’erreur de précision absolue (EP) par année