Résumés

Résumé

Cette étude analyse empiriquement l’influence de la dépendance démographique sur l’épargne et la croissance en Côte d’Ivoire. En utilisant des données de la Banque mondiale (2008) et de la Banque africaine de développement (2008) sur la Côte d’Ivoire entre 1960 et 2007, nous montrons à partir d’une modélisation à correction d’erreur que la dépendance démographique influence négativement le taux d’épargne et le PIB à long terme. À court terme, les variations du ratio de dépendance démographique influencent négativement les variations du taux d’épargne et le taux de croissance du PIB réel. Cependant, les tests de causalité montrent que la dépendance démographique ne cause ni l’épargne ni la croissance économique de la Côte d’Ivoire.

Abstract

This study analyses the empirical effects of age dependency on saving and economic growth of Cote d’Ivoire. Using data from the World Bank (2008) and the African Development Bank (2008) on Côte d’Ivoire between 1960 and 2007, we show through an error correction model that age dependency rates negatively impacts saving rates and GDP in the long run. In the short term, changes in dependency rate negatively influence changes in saving rates and the real GDP growth rate. However, causality tests show that age dependency does not cause savings or economic growth of Côte d’Ivoire.

Corps de l’article

Introduction

La population joue un rôle important dans la croissance économique d’un pays. En plus d’être pourvoyeuse de main-d’oeuvre qualifiée pour les secteurs productifs de l’économie, elle constitue aussi un déterminant de la demande privée. Cependant, les développements récents de l’analyse économique ont montré que ces effets positifs ne sont pas toujours observés. Ils ont particulièrement insisté sur l’idée que la structure démographique pourrait avoir des effets négatifs sur certaines variables macroéconomiques notamment, l’épargne, l’investissement et finalement la croissance (par exemple, Grastein et Kaganovich, 2004; Alders et Broer, 2005; Li et al., 2007; Mason et Kinugasa, 2008). La démonstration de cette idée repose sur le concept de ratio de dépendance démographique qui se définit comme le rapport de la population d’âge inactif (enfants de 0 à 14 ans et personnes de plus de 60 ou 65 ans, par exemple) au nombre de personnes d’âge actif. Ce rapport indique le nombre de personnes dépendantes à la charge d’un actif. Il apparaît ainsi comme une mesure de la pression économique sur les actifs. Une forte pression économique réduit les possibilités d’épargne privée des actifs. Or l’épargne est la première source de financement de l’investissement et des crédits à la consommation. Dès lors, on entrevoit clairement que le rapport de dépendance démographique peut influencer l’épargne domestique et partant la croissance économique.

Le vieillissement de la population est l’un des plus grands triomphes de l’humanité. L’Afrique, avec sa population plus jeune que celle des autres continents, ne fait pas l’exception à la tendance mondiale à la chute des taux de mortalité et de fécondité. La pyramide des âges se modifie avec un accroissement de la part occupée par les personnes âgées. D’ici 2050, le nombre de personnes âgées, en Afrique, dépassera 200 millions, et les femmes auront une espérance de vie supérieure de 3 à 5 ans à celle des hommes (ISSA, 2008). En Côte d’Ivoire, la démographie est caractérisée par une baisse progressive du taux de natalité et de la mortalité, et l’allongement de la durée de la vie du fait des progrès de l’hygiène, de l’alimentation, de l’éducation et de la médecine. En effet, le taux de mortalité et l’indice synthétique de fécondité sont respectivement passés de 600 pour 1 000 et 6,5 enfants par femme en 1990 à 116,9 pour 1 000 et 4,5 enfants par femme en 2007. L’espérance de vie à la naissance et le taux de survie des personnes âgées de plus de 60 ans qui étaient respectivement de 47,9 ans et 40,2 en 2000 se chiffreraient respectivement à 60,4 ans et 60,1 en 2025 et à 68,1 ans et 73,5 en 2050 (United Nations, 2008). Ces progrès démographiques sont suivis par une modification de la structure par âges de la population ivoirienne. Ainsi, on assiste à une baisse de la part dans la population des personnes de moins de 15 ans; cette proportion est passée de 43,3 % en 2000 à 41,9 % en 2005 et pourrait décroître de façon importante pour s’établir à 33,8 % en 2025 et à 24,3 % en 2050. On assiste en outre à une augmentation de la part des personnes âgées de plus de 60 ans dans la population ivoirienne; ce qui contribue à accroître l’importance des inactifs de l’économie. L’analyse de l’impact économique du vieillissement dans ses dimensions croissance et structure par âges de la population se rapporte essentiellement à la question des comportements d’épargne corrélés avec l’âge, avec les conséquences sur le volume d’épargne disponible dans l’économie. Va-t-on vers une réduction des taux d’épargne parce que le nombre de « vieux » augmente? Les modifications de la structure par âges de la population ont des implications tant pour les individus que pour les autorités politiques en charge des politiques publiques.

L’objectif de cette étude est d’analyser la relation entre le taux de dépendance démographique et l’épargne d’une part et entre la dépendance démographique et la croissance d’autre part. Plus précisément, l’étude se propose d’analyser l’évolution de la structure démographique et celle de l’épargne; et d’évaluer l’effet de cette structure sur le taux d’épargne domestique et le taux de croissance économique.

Pour ce faire, nous avons recours à une formalisation empirique en utilisant des données de la Banque mondiale et de la Banque africaine de développement sur la période 1960-2007. La modélisation adoptée est la coïntégration de Pesaran, Shin et Smith (2001) et l’approche de Toda et Yamamoto (1995) pour tester la causalité entre les variables. Les estimations économétriques montrent que la dépendance démographique influence négativement le taux d’épargne et la croissance économique à court et long termes. Cependant, les tests de causalité concluent à une absence de causalité de la dépendance démographique vers le taux d’épargne et la croissance économique.

La plupart des pays développés et certains pays en développement ont connu depuis la dernière décennie de profondes modifications dans la structure par âges de leurs populations. Ces changements ont élevé le ratio de dépendance démographique et amélioré l’espérance de vie des populations, et concernent autant les pouvoirs publics que les individus. Les individus sont concernés par la longévité parce qu’elle affecte leurs objectifs sur les marchés financier et du travail (Hurd, 1997); les gouvernements se préoccupent de la dépendance démographique, car elle est relative au vieillissement et influence les politiques de population (Weil, 1997). Notre étude est liée à au moins deux volets de la littérature économique, mais cette étude est l’une des rares à s’intéresser à la relation temporelle empirique entre la dépendance démographique et l’épargne d’une part et entre la dépendance démographique et la croissance économique d’autre part, dans un pays d’Afrique subsaharienne. D’un point de vue empirique, notre contribution s’inscrit dans la littérature sur les effets des changements démographiques sur l’épargne, l’investissement et la croissance économique. Les premiers travaux sont ceux de Leff (1969) qui aboutissent à un effet négatif significatif de la dépendance des vieux sur l’épargne agrégée. D’autres études, notamment Edwards (1996) pour le cas des pays d’Amérique latine où Kang (1994) et Kwack et Lee (2005) pour le cas de la Corée, Agrawal, Sahoo et Dash (2009) pour le cas des pays d’Asie du Sud, confirment les résultats de Leff. Ce résultat empirique est théoriquement mis en évidence par Elmendorf et Sheiner (2000) et Guest (2006). Pour ces auteurs, une augmentation du ratio de dépendance démographique est synonyme d’une baisse de la main-d’oeuvre qui réduit la productivité marginale du capital, ce qui implique une réduction du rendement de l’épargne, et par conséquent une baisse de l’épargne. Ces conlusions initiées par Leff (1969) ont été remises en cause par les travaux de Adams (1971), Gupta (1971), Goldberger (1973) ou plus récemment par Collins (1994) qui parviennent à un effet non significatif ou positif entre la dépendance démographique et l’épargne. L’autre volet de la littérature liée à cette étude porte sur la relation entre la dépendance démographique et les dépenses publiques, pour laquelle une revue intéressante est proposée par Galasso et Profeta (2002). La plupart des travaux théoriques et empiriques (Perotti, 1996; Breyer et Craig, 1997; Tabellini, 2000) indiquent une relation positive entre la dépendance démographique et les dépenses d’aide sociale. En effet, une hausse de la dépendance démographique tend à élever le nombre de personnes éligibles aux soins de santé et à la sécurité sociale. Ainsi, les dépenses publiques augmentent du fait d’une élévation des bénéficiaires. Ces études identifient la structure par âges comme un déterminant important de la taille du système de sécurité sociale quelque soit l’indicateur de mesure de la sécurité sociale. Cependant, Razin, Sadka et Swagel (2002) présentent un cadre théorique et une analyse empirique aboutissant à des conclusions opposées. Ils identifient des mécanismes de transmission importants de la structure par âges vers les dépenses de bien-être. Leur contribution s’inscrit dans un cadre de politique économique de la sécurité sociale pour montrer que l’âge a des effets politiques et économiques opposés sur les décisions de sécurité sociale. Toutefois, l’effet global théorique est ambigu. Par ailleurs, leur analyse empirique montre que l’effet économique de l’âge l’emporte. Ce résultat est confirmé par de nombreuses autres études, notamment Galasso et Profeta (2007). En général, ces études ignorent l’effet de la dépendance démographique dans les régressions de croissance économique. Notre contribution est donc d’analyser l’influence de la dépendance démographique sur le produit intérieur brut en utilisant une modélisation récemment mise en exergue par Pesaran, Shin et Smith (2001), adaptée aux échantillons de petite taille.

La suite de ce document est structurée de la façon suivante. La première section détaille la méthodologie économétrique adoptée. Dans la deuxième section, nous présentons les principaux résultats de cette étude. La conclusion fait l’objet de la dernière section.

1. Méthodologie économétrique

Dans cette section, nous présentons le cadre théorique des tests de coïntégration et de causalité entre le ratio de dépendance démographique, l’épargne et la croissance économique de la Côte d’Ivoire. L’approche de Pesaran, Shin et Smith (2001) est utilisée pour tester la coïntégration et la procédure de Toda et Yamamoto (1995) est employée pour l’analyse de la causalité. Cette section décrit en outre les données de l’étude ainsi que leurs sources.

1.1 Données de l’étude

Les variables de cette étude sont issues de la base de données « World Development Indicators » de la Banque mondiale (World Bank, 2008) et de la Banque africaine de développement (African Development Bank, 2008). Les données couvrent la période 1960-2007 et portent sur le produit intérieur brut (PIB) réel, l’épargne nationale brute et le ratio de dépendance démographique. L’épargne nationale brute est définie comme la différence entre le revenu national disponible brut et la consommation finale des agents privés et de l’État. Le revenu national disponible brut est la somme du PIB, des transferts nets et des revenus primaires nets. Pour prendre en compte l’effet de la structure par âges de la population ivoirienne, nous avons défini des taux de dépendance démographique comme étant le rapport d’une part de la population « des jeunes » (0-14 ans) et « des vieux » (65 ans et plus), c’est-à-dire ceux qui représentent une dépense nette pour leurs parents et ceux qui désépargnent, et d’autre part par la population d’âge actif, c’est-à-dire ceux qui sont à même de produire et qui sont des épargnants nets sur la totalité ou partie de leur vie active. Le ratio de dépendance démographique rend compte de la charge que fait peser la population inactive sur la population potentiellement active. Cet indicateur de dépendance démographique est utilisé pour sa disponibilité. Toutefois, il présente des insuffisances. En effet, ce ratio de dépendance démographique ne prend pas en compte le chômage des adultes et l’emploi des seniors. En outre, ce ratio ne reflète pas le vrai état d’activité des agents, autrement dit les agents d’âge actif ne sont pas nécessairement économiquement actifs, ou les personnes âgées de plus de 64 ans et les enfants de moins de 15 ans peuvent ne pas être dépendants.

Le vieillissement de la population s’explique par les progrès de la médecine et de la santé des populations. En effet, la baisse générale de la mortalité et celle de la fécondité ont une répercussion immédiate sur la structure par âges de la population : le vieillissement de celle-ci. C’est une évolution relativement lente mais inéluctable qui risque à terme de bousculer complètement les habitudes des ivoiriens et de déstructurer complètement la société.

La baisse générale de la mortalité a amélioré le niveau de l’espérance de vie à la naissance passant de 33 ans en 1958 à 55,6 ans en 1988. Toutefois, l’observation d’une relative hausse des indicateurs de mortalité depuis plus d’une décennie laisse entrevoir en Côte d’Ivoire, un caractère particulier de la transition démographique. En effet, l’espérance de vie à la naissance est passée à 50,9 ans en 1998 puis à 46 ans en 2005. Cette baisse de l’espérance de vie à la naissance est le fait des crises économiques et sociopolitiques que la Côte d’Ivoire a connues. Depuis les années 1980, les conditions de vie des populations se dégradent. Le taux de chômage est en perpétuelle progression et les disparités entre les classes sociales s’accentuent. Le vieillissement de la population vivant en Côte d’Ivoire est déjà amorcé, mais n’est pas encore très perceptible (ENSEA, 2007). En effet, l’effectif en nette progression des personnes âgées est masqué par le nombre important des jeunes.

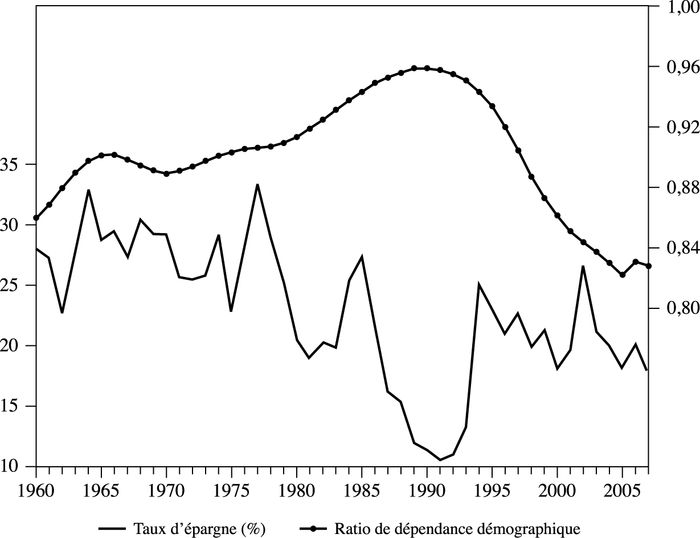

Une analyse de la dynamique de la proportion des personnes d’âge inactif révèle que le ratio de dépendance démographique évolue suivant deux phases, 80 % et 96 %, sur la période 1960-2007. Ces forts taux de dépendance démographique s’expliquent par le nombre croissant de vieux dans la population ivoirienne, mais surtout par l’importance de la population inactive jeune. Le graphique 1 présente l’évolution comparée du ratio de dépendance démographique et du taux d’épargne de la Côte d’Ivoire entre 1960 et 2007. Le ratio de dépendance démographique semble négativement corrélé au taux d’épargne, avec un coefficient de corrélation égal à -0,28.

Graphique 1

Évolution du taux d’épargne et du ratio de dépendance démographique : 1965-2007

Le taux d’épargne est en baisse tendancielle depuis 1960, avec de courts épisodes de hausse, notamment entre 1983 et 1985, entre 2000 et 2002 ou entre 2005 et 2006. En 2007, l’épargne en proportion du produit intérieur brut de la Côte d’Ivoire se chiffre à 17,5 %. Le taux d’épargne résulte de l’agrégation des épargnes individuelles par âges déterminées dans le cycle de vie par optimisation intertemporelle de l’utilité procurée par la consommation des ménages. Elle dépend donc de la structure démographique, de l’anticipation rationnelle des revenus futurs et des paramètres institutionnels des régimes de retraite. Les régions où le taux de dépendance augmente le plus vite sont celles où le taux d’épargne diminue le plus vite : Japon, Europe de l’Ouest, Europe de l’Est, Russie. En outre, cette évolution démographique défavorable est combinée à une faible progression des revenus (Aglietta, 2006).

En Côte d’Ivoire, la période 1960-1992 a été caractérisée par une forte baisse de l’épargne et une augmentation du ratio de dépendance démographique. La réduction du taux d’épargne a été plus accentuée entre 1985 et 1992. Sur la période 1992-2007, le ratio de dépendance démographique décroît beaucoup plus vite que le taux d’épargne, du fait, certainement, du regain de croissance économique occasionné par la dévaluation du franc CFA.

1.2 Étude de la coïntégration

La littérature économique propose des méthodologies alternatives pour analyser empiriquement les relations de long terme et les interactions dynamiques entre plusieurs variables. Les méthodes les plus utilisées pour l’analyse de la coïntégration sont la méthode en deux étapes de Engle et Granger (1987) et la méthode de Johansen (Johansen, 1988; Johansen et Juselius, 1990). Ces méthodes nécessitent des variables intégrées d’ordre 1. Ceci implique de tester la stationnarité des séries, ce qui introduit une certaine incertitude dans l’analyse. De plus, ces tests souffrent d’une faible puissance et présentent des propriétés statistiques moins bonnes dans de petits échantillons (Cheung et Lai, 1993; Harris, 1995). Du fait de ces problèmes, nous utilisons la méthode de coïntégration introduite par Pesaran, Shin et Smith (2001) qui est fondée sur les modèles autorégressifs à retards échelonnés (autoregressive distributed lag – ARDL). L’approche de Pesaran, Shin et Smith (2001) a deux avantages majeurs par rapport à l’approche de Johansen et Juselius (1990). Le premier avantage tient au fait que cette approche est applicable même si les variables explicatives sont parfaitement I(0), parfaitement I(1) ou mutuellement coïntégrées. Cette méthode n’exige pas que les séries soient intégrées du même ordre pour rechercher une éventuelle relation de coïntégration entre ces variables. Le second avantage est que cette méthode a des propriétés statistiques meilleures dans des échantillons de petite taille. Les estimateurs dérivés de l’approche de Johansen et Juselius ne sont pas robustes lorsque l’échantillon étudié est de petite taille, comme dans cette étude. De plus, Pesaran et Shin (1999) montrent qu’en utilisant un modèle ARDL, les estimateurs des moindres carrés ordinaires des paramètres de court terme sont ![]() -cohérents et les estimateurs des coefficients de long terme du modèle ARDL sont supercohérents dans de petits échantillons (Narayan et Peng, 2007).

-cohérents et les estimateurs des coefficients de long terme du modèle ARDL sont supercohérents dans de petits échantillons (Narayan et Peng, 2007).

Désignons par S l’épargne, AG la dépendance démographique et PIB le produit intérieur brut de la Côte d’Ivoire. Ainsi, le test de Pesaran, Shin et Smith (2001) est fondé sur le modèle à correction d’erreur non contraint (UECM) mettant en relation la dépendance démographique et l’épargne :

où les αi(i = 0, 1, 2, 3) représentent les coefficients de la relation de long terme entre les variables et les βi ainsi que les γi sont les coefficients de la dynamique de court terme. L’estimation de la relation (1) requiert le choix d’un nombre optimal de retard, soit p*. Le retard optimal est choisi à partir des critères d’information bayésienne de Schwarz (SBC) et de Akaike (AIC) en estimant de manière séquentielle le modèle (1) pour des ordres allant de p = 0 à p = 5.

L’hypothèse nulle d’absence de relation de long terme entre la dépendance démographique et l’épargne à partir de l’équation (1) s’écrit :

Cette hypothèse est examinée en utilisant la statistique de Wald ou la statistique de Fisher suivant une distribution non standard (Ghorbani et Motallebi, 2009). Sous l’hypothèse alternative, il existe une relation de coïntégration entre les deux variables. Sous l’hypothèse alternative α2 ≠ 0 et α3 ≠ 0, la relation de long terme s’écrit (Bardsen, 1989) :

De même, pour tester la relation de coïntégration entre la dépendance démographique et la croissance économique, nous estimons le modèle à correction d’erreur non contraint suivant :

Les θi (i = 0, 1, 2, 3) représentent les coefficients de la relation de long terme entre les variables et les δi ainsi que les ζi les coefficients de la dynamique de court terme. L’hypothèse nulle d’absence de relation de long terme entre la dépendance démographique et la croissance économique à partir de l’équation (4) s’écrit :

Pesaran, Shin et Smith (2001), à partir de simulations Monte-Carlo, établissent deux seuils critiques permettant d’orienter la décision du test formulé en (2) et (5). Lorsque la statistique du test calculée est inférieure à la plus petite valeur critique, le test échoue à rejeter l’hypothèse nulle quel que soit l’ordre d’intégration des séries; en revanche lorsque la statistique calculée est supérieure à la plus grande valeur critique, l’hypothèse nulle est rejetée en faveur de l’hypothèse alternative d’existence d’une relation de coïntégration. Par ailleurs, le test est non concluant lorsque la statistique est comprise entre les deux valeurs critiques. Cependant, les valeurs critiques tabulées par Pesaran, Shin et Smith (2001) sont obtenues pour des échantillons de tailles 500 et 1 000, à partir de 20 000 et 40 000 itérations, respectivement. Étant donnée la taille relativement faible de notre échantillon, nous calculons les valeurs critiques « exactes » à partir de simulations Monte-Carlo pour des tailles T = 45 et T = 47. Les différentes valeurs critiques sont obtenues après 30 000 itérations à partir d’un modèle avec constante et tendance linéaire. En utilisant les notations de Pesaran, Shin et Smith (2001), ces deux modèles correspondent au cas V. Nous détaillons pour fixer les idées la démarche adoptée pour le calcul des valeurs critiques « exactes ». Le modèle avec constante et tendance linéaire s’exprime par l’équation suivante :

avec t = 1, 2, ..., T. Suivant les notations de Pesaran, Shin et Smith (2001), zt-1 = (yt-1, xt-1)’ wt = (1, t)’. Les variables yt et xt sont générées, respectivement, à partir des processus yt = yt-1 + η1t, et xt = Pxt-1 + η2t, avec y0 = 0, x0 = 0 et ηt = (η1t, η2t) un vecteur de deux variables aléatoires indépendantes suivant une loi normale. Si xt est un processus I(1) pur, c’est-à-dire intégré d’ordre 1, P = 1. En revanche, P = 0 si xt est un processus I(0) pur. Deux types de valeurs critiques sont générés. La valeur critique inférieure est calculée en supposant que tous les régresseurs sont I(0), tandis que la valeur critique supérieure suppose qu’ils sont I(1). Ainsi, si la valeur de la statistique de Fisher calculée est plus élevée que la valeur critique supérieure alors l’hypothèse nulle d’absence de coïntégration est rejetée; on conclut alors que les deux variables admettent une relation de long terme significative. En revanche, si la statistique F est en dessous de la valeur critique inférieure alors l’hypothèse nulle d’absence de coïntégration ne peut être rejetée quel que soit l’ordre d’intégration des variables. Si la statistique F est comprise entre les deux valeurs critiques, le test est non concluant, à moins de savoir l’ordre d’intégration des variables (voir aussi Narayan, 2005 pour une présentation de la démarche de calcul des valeurs critiques du test de coïntégration).

1.3 Détermination du retard optimal

Les modèles autorégressifs vectoriels sont communément utilisés pour prévoir un système de variables liées et pour l’analyse des effets dynamiques de chocs aléatoires sur un système de variables. Soit le nombre de retards à estimer du modèle (1).

Il convient, avant toute analyse économétrique de la relation (1), de déterminer le retard optimal p*. Pour ce faire, plusieurs relations du modèle (1) sont estimées en considérant des retards séquentiels. Chaque modèle estimé fournit des critères d’information. Ainsi, le retard optimal p* est celui qui minimise les critères d’information de Akaike (AIC) ou de Schwarz (SBC) définis par :

1.4 Causalité au sens de Toda et Yamamoto (1995)

L’objectif principal de cette section est de tester la causalité entre la dépendance démographique et l’épargne d’une part et, d’autre part, entre la dépendance démographique et la croissance économique.

Pour tester la causalité entre ces variables, nous utilisons la procédure de test de Toda et Yamamoto (1995) à partir d’une modélisation vectorielle autorégressive (VAR). Nous désignons par Yt le logarithme du produit intérieur brut (PIB) ou de l’épargne et par AGt la dépendance démographique, à la date t. En suivant Yamada (1998), l’étude de la causalité de la dépendance démographique vers la croissance ou l’épargne est fondée sur la relation VAR d’ordre p suivante :

Les φi et ψi représentent les paramètres du modèle. νt est le terme de résidu du modèle.

Pour appliquer la procédure de Toda et Yamamoto, il est nécessaire de déterminer le nombre de retard p du polynôme autorégressif et l’ordre maximum d’intégration dmax du vecteur autorégressif. L’analyse de la causalité nécessite de déterminer le retard optimal du VAR en niveau, de tester la présence de racine unitaire dans les séries, d’estimer un VAR en niveau augmenté et de calculer les statistiques de Wald de l’hypothèse d’absence de causalité entre les variables.

1.4.1 Tests de racine unitaire

Nous utilisons principalement dans ce papier le test Augmented Dickey-Fuller (ADF) pour étudier la présence d’une racine unitaire dans les séries. Ces précautions permettent d’éviter des régressions fallacieuses et de s’assurer que la loi décrivant l’évolution des variables peut s’écrire à l’aide d’un modèle à coefficients fixes, indépendant du temps. En effet, lorsque les variables dépendantes ne sont pas stationnaires, les erreurs d’estimation ne sont plus des bruits blancs (ces erreurs sont des browniens plus précisément) et les estimateurs ne présentent pas de bonnes propriétés. La mise en oeuvre du test ADF nécessite le choix d’un modèle et la détermination du retard optimal du polynôme autorégressif. Pour une variable donnée, le modèle retenu permet de la stationnariser par un filtre aux différences (processus Trend Stationary–TS – ou Difference Stationary–DS). Le nombre de filtres aux différences permet de déterminer l’ordre d’intégration de cette variable.

Les tests ADF sont basés sur des régressions simples de variables admettant une représentation autorégressive d’ordre élevé avec éventuellement un terme constant et une tendance linéaire (Hamilton, 1994). Supposons que les données sur le produit intérieur brut (PIB) sont générées par un processus autorégressif d’ordre du type :

En utilisant la décomposition de Beveridge-Nelson[1], le modèle autorégressif (9) peut s’écrire de manière équivalente suivant la forme canonique de Sims, Stock et Watson (1990) :

Les paramètres de la relation (10) sont estimés par la méthode des moindres carrés ordinaires (MCO). L’hypothèse nulle du test de racine unitaire peut s’écrire H0 : ρ – 1 = 0. La statistique t de l’hypothèse nulle est indépendante du nombre de retards des différences premières incluses dans la régression ADF. La statistique t conventionnelle de l’hypothèse nulle est tρ̂OLS = (ρ̂OLS – 1) / se(ρ̂OLS), où se(ρ̂OLS) est l’écart-type du coefficient ρ̂OLS, et est comparée à la valeur critique tabulée par Dickey et Fuller. Les tests de racine unitaire sont menés à la fois sur les variables en niveau et les différences premières. Par ailleurs, pour tester la significativité de la tendance linéaire dans la relation (10), nous utilisons un test de l’hypothèse nulle H0 : ρ – 1 = 0, b = 0. La statistique de Fisher calculée est comparée à la valeur critique à 5 % contenue dans la table de MacKinnon.

Pour mettre en oeuvre les tests ADF, nous avons à spécifier le nombre de termes en différence première (ou le retard optimal) à inclure dans la régression dans le but de corriger l’autocorrélation des résidus du modèle. Nous utilisons le critère d’information de Schwarz pour déterminer le retard optimal de la forme autorégressive représentée par (10).

1.4.2 Estimation du VAR (p + dmax)

Il s’agit, à cette étape, d’estimer un modèle VAR d’ordre (p + dmax). De manière explicite, nous estimons le modèle (8) augmenté des termes autorégressifs d’ordre compris entre p + 1 et p + dmax :

dmax est l’ordre maximum d’intégration suspecté dans le VAR étudiée. υt ~ N(0, ∑υ) est le résidu du modèle et ∑υ la matrice de variance-covariance des erreurs du modèle.

Bhattacharya et Mukherjee (2003) indiquent que le modèle (11) peut être estimé par la méthode du maximum de vraisemblance à partir d’un modèle SURE (Seemingly Unrelated Regressions Equations).

1.4.3 Étude de la causalité

La mise en exergue de relations causales entre variables économiques permet une meilleure appréciation des phénomènes économiques. L’analyse de la causalité fournit des informations supplémentaires sur l’antériorité des événements entre eux et facilite l’application de politique économique optimisée. Nous utilisons, dans ce papier, la notion de causalité au sens de Granger.

Le test de non-causalité au sens de Granger fournit une statistique de Fisher traditionnelle permettant de déterminer si un ensemble de paramètres du modèle VAR est nul. Cependant, ce test n’est pas approprié lorsque les variables sont coïntégrées dans un VAR stable, comme précisé par Phillips et Toda (1993) et Gujarati (1995). Ainsi, de nombreux auteurs ont tenté d’améliorer la puissance du test de non-causalité de Granger par la construction de procédures alternatives (Johansen et Juselius, 1990; Mosconi et Giannini, 1992; Phillips et Toda, 1993). Mais ces procédures ne sont pas simples et commodes (Rambaldi et Doran, 1996; Shan et Sun, 1998; Huang, 2005). La procédure de Toda et Yamamoto (1995) cependant est plus simple et donne des résultats probants.

Dans le modèle (8), l’hypothèse de non-causalité de la dépendance démographique vers l’épargne ou vers la croissance économique est caractérisée par la nullité de la deuxième composante de tous les coefficients φi(i = 1, 2, ..., p). Soit R le vecteur de contraintes linéaires associé à l’hypothèse nulle du test.

Toda et Yamamoto (1995) montrent que la statistique de Wald modifiée de l’hypothèse de non-causalité de la dépendance démographique vers l’épargne, ou de la dépendance démographique vers la croissance, W, suit une distribution du Chi-deux à p degrés de liberté (le nombre de restrictions dans le modèle contraint), indépendamment de l’ordre d’intégration des séries et de leur coïntégration, lorsque l’ordre maximum d’intégration du VAR est dmax. La statistique de Wald modifiée est donnée par l’expression :

2. Résultats empiriques

Cette section présente les principaux résultats de l’analyse économétrique de la relation entre dépendance démographique et épargne d’une part, et entre dépendance démographique et croissance économique d’autre part.

Bien que les tests de racine unitaire ne soient pas une exigence du test de coïntégration de Pesaran et al. (2001), il convient de vérifier que les séries sont intégrées d’ordre au plus égal à un. En outre, les tests de racine unitaire permettront de déterminer le nombre de retards à ajouter aux modèles vectoriels pour le test de causalité de Toda et Yamamoto (1995). Les résultats du test de présence de racine unitaire de Dickey et Fuller augmenté mené sur les trois variables, dépendance démographique, taux d’épargne et produit intérieur brut, sont résumés dans le tableau 1. Pour ces trois variables, ce test est réalisé à partir d’un modèle avec constante et tendance linéaire. En effet, les résultats des tests de Fisher de l’hypothèse jointe de présence de racine unitaire et de non-significativité de la tendance indiquent le rejet de la nullité du coefficient de la tendance sachant qu’il existe une racine unitaire dans la série en niveau. Le tableau 1 indique que le ratio de dépendance démographique, le PIB et le taux d’épargne sont intégrés d’ordre 1 au niveau de confiance de 95 %. Ainsi, les modèles VAR utilisés pour tester la causalité entre les variables seront augmentés d’un retard tel que proposé par Toda et Yamamoto (1995). Par ailleurs, la procédure de Pesaran et al. (2001) est bien applicable.

Tableau 1

Résultats des tests de Dickey-Fuller augmentés

Note : a retard optimal du test de la série en niveau sélectionné par le critère de Schwarz. P-values entre [.]. Valeurs critiques à 5 % entre (.). b Test de l’hypothèse nulle H0 : ρ – 1 = 0, b = 0. * rejet de l’hypothèse de présence de racine unitaire. Les variables sont prises en logarithme.

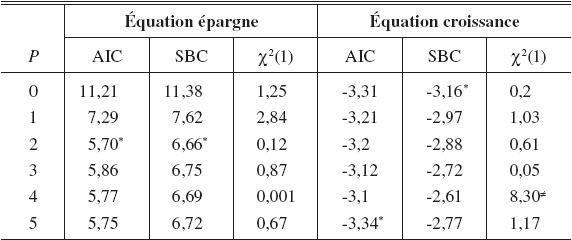

L’analyse de la coïntégration nécessite pour l’estimation des modèles construits de déterminer le nombre de retard des variables endogènes intervenant dans les équations. Le nombre de retards des modèles autorégressifs (1) et (4) est sélectionné à partir des critères de Schwarz et de Akaike. Le tableau 2 reporte les valeurs des critères d’information bayésienne de Schwarz et de Akaike pour un nombre maximum de retard égal à 5. Les équations de l’épargne et de la croissance sont estimées avec une tendance linéaire et une constante. Le tableau 2 indique que le retard optimal sélectionné par les deux critères dans l’équation de l’épargne est p* = 2. De plus, la statistique du χ2(1) suggère d’utiliser un retard différent de 4, car pour cet ordre la statistique LM rend compte de la présence d’autocorrélation des résidus; le test de coïntégration de Pesaran, Shin et Smith (2001) étant mené sous l’hypothèse d’absence d’autocorrélation. Pour l’équation de croissance, le critère de Schwarz sélectionne p* = 0 comme retard optimal tandis que le critère de Akaike choisit un retard d’ordre p* = 5. Suivant le principe de parcimonie, l’équation de croissance sera estimée avec le nombre de retard retenu par le critère de Schwarz, c’est-à-dire p* = 0. En effet, pour ce retard les paramètres du modèle présentent des propriétés statistiques meilleures du fait du nombre relativement élevé de données disponibles pour l’estimation. Toutefois, dans la phase de modélisation certains retards peuvent s’avérer non significatifs et de ce fait sont retirés des relations à retenir pour l’analyse de la coïntégration.

Tableau 2

Détermination du retard optimal des modèles

Note : ≠ significativité à 5 %. χ2(1) est la statistique LM du test d’absence d’autocorrélation d’ordre 1. * retard optimal sélectionné par le critère.

Le test de coïntégration de Pesaran, Shin et Smith (2001) donne lieu à la comparaison de la statistique de Fisher calculée aux valeurs critiques inférieure et supérieure. Le tableau 3 présente les statistiques F des modèles de l’épargne et de la croissance, ainsi que leurs valeurs critiques respectives à 1 %, 5 % et 10 % calculées à partir de simulations stochastiques.

Tableau 3

Statistique F modifiée, période 1960-2007

Le modèle à correction d’erreur (1) mettant en relation le taux d’épargne et le ratio de dépendance démographique est estimé à partir des moindres carrés généralisés afin de corriger une éventuelle hétéroscédasticité des résidus. Le tableau 4 reporte les résultats de ce modèle. Le test de l’hypothèse d’absence de relation de coïntégration fournit une statistique de Fisher égale à F = 22,77. Cette statistique F est plus élevée que la valeur critique supérieure égale à 7,98 au niveau de confiance de 95 % générée (tableau 3), ce qui conduit au rejet de l’hypothèse nulle d’absence de coïntégration. Ce test révèle alors une relation de coïntégration entre le ratio de dépendance démographique et le taux d’épargne. L’équilibre de long terme converge de façon significative, avec une vitesse de résorption des chocs égale à |-0,789|. Les coefficients de la relation de court terme sont significatifs à 5 % à l’exception de celui du retard d’ordre 2 du taux d’épargne, ΔSt-2. Le tableau 4 montre une influence négative du ratio de dépendance démographique sur le taux d’épargne tant à court terme qu’à long terme. À court terme, la dépendance démographique influence négativement l’épargne intérieure avec une quasi-élasticité de 1,42. Les habitudes d’épargne des agents conduisent à mobiliser plus d’épargne à l’instant courant. Ainsi, la variation du taux d’épargne précédent influence positivement la variation de l’épargne courante de façon significative avec une quasi-élasticité de 0,323.

Tableau 4

Influence de la dépendance démographique sur le taux d’épargne

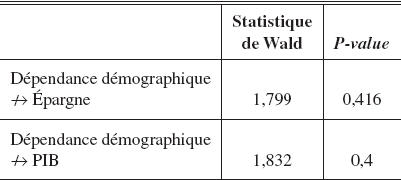

La relation de long terme entre le taux d’épargne et le ratio de dépendance démographique s’exprime par ![]() ,∈t étant un processus stationnaire de moyenne nulle et les valeurs entre parenthèses désignant les écarts-types des coefficients. L’effet de long terme de la dépendance démographique sur l’épargne est négatif et égal à -0,65. Cependant, la dépendance démographique ne cause pas le taux d’épargne au sens de Granger suivant l’approche de Toda et Yamamoto (1995), car la statistique de Wald du test est relativement faible avec une p-value supérieure à 5 % (voir tableau 6).

,∈t étant un processus stationnaire de moyenne nulle et les valeurs entre parenthèses désignant les écarts-types des coefficients. L’effet de long terme de la dépendance démographique sur l’épargne est négatif et égal à -0,65. Cependant, la dépendance démographique ne cause pas le taux d’épargne au sens de Granger suivant l’approche de Toda et Yamamoto (1995), car la statistique de Wald du test est relativement faible avec une p-value supérieure à 5 % (voir tableau 6).

Cette approche globale, la plus familièrement utilisée dans la littérature, ne permet certes pas de mettre en exergue les décisions individuelles en matière d’épargne et d’accumulation de capital. Cependant, elle permet de comprendre les effets directs de la démographie sur l’épargne et sur la croissance économique.

Dans l’analyse de la causalité entre l’épargne et la croissance économique, la démographie apparaît comme un lien intermédiaire. Par exemple, dans les modèles de croissance les plus élémentaires (modèle de Solow, modèles à la Ramsey) ce sont les variations du taux de croissance de la population qui interviennent.

L’équation de croissance indique une relation négative entre le PIB et le ratio de dépendance démographique à court terme, avec une quasi-élasticité de 0,033. Le tableau 5 présente un résumé des principaux résultats de ces estimations.

Tableau 5

Influence de la dépendance démographique sur la croissance économique

Le test de l’hypothèse d’absence de relation de coïntégration entre le PIB réel et la dépendance démographique fournit une statistique de Fisher égale à F = 12,77. La statistique F est plus élevée que la valeur critique supérieure égale à 7,94 au seuil de significativité de 95 % consignée dans le tableau 3. Ces résultats indiquent la présence d’une relation de coïntégration entre la dépendance démographique et le produit intérieur brut. La relation de long terme s’exprime par ![]() , νt étant un processus stationnaire de moyenne nulle. Les valeurs entre parenthèses désignent les écarts-types des coefficients. À long terme, la dépendance démographique limite la croissance économique en Côte d’Ivoire.

, νt étant un processus stationnaire de moyenne nulle. Les valeurs entre parenthèses désignent les écarts-types des coefficients. À long terme, la dépendance démographique limite la croissance économique en Côte d’Ivoire.

Les résultats de ces estimations montrent le lien empirique existant entre la structure par âges de la population et la croissance économique. Au moins deux arguments permettent de mettre en exergue l’importance de cette relation. Le premier argument est l’effet négatif de la dépendance démographique transitant par l’épargne. En effet, Bloom et al. (2003) montrent que le taux d’épargne est faible dans les pays à fort taux de dépendance des jeunes inactifs, ce qui conduit inévitablement à une baisse de la productivité lorsque la formation de capital domestique est contrainte par l’épargne. Le second argument est qu’un ratio de dépendance démographique élevé implique un faible niveau de revenu par travailleur, ce qui conduit à un niveau bas de revenu par tête de façon directe. Cet argument est étudié par Kelley et Schmidt (2005). Une analyse des taux de scolarisation en Côte d’Ivoire laisse apparaître une faiblesse majeure au niveau de l’éducation. En effet, les données de la Banque africaine de développement indiquent des taux brut de scolarisation au primaire, au secondaire et au supérieur respectivement égaux à 70,6 % en 2006; 24,6 en 2005 et 6,49 en 2000. Ces taux de scolarisation qui étaient déjà bas au début des années 2000 (taux d’analphabétisme égal à 50,4 % en 2001, taux de scolarisation au primaire égal à 72,0 % en 2001 et taux de scolarisation au secondaire égal à 23,0 % en 2001), se sont dégradés en raison de la crise socio-politique actuelle dont l’origine remonte au coup d’État de 1999. Il ressort de cette étude que malgré le soutien de la classe active aux inactifs, les efforts prennent la forme de soutien à la consommation plutôt que d’investissement en capital humain, ce qui explique la faiblesse de l’épargne, et freine la croissance économique.

L’existence d’une relation de coïntégration entre l’épargne et le ratio de dépendance démographique d’une part et le PIB et la dépendance démographique d’autre part suggère l’existence de causalité entre ces variables, au moins dans une direction. Cependant, les sens de causalité économiquement pertinent vont de la dépendance démographique vers l’épargne d’une part et de la dépendance démographique vers la croissance d’autre part. Le tableau 6 indique une statistique de Wald égale à 1,832 plus faible que la valeur critique du chi-deux à un degré de liberté au seuil d’erreur de 5 %. Il vient donc que la dépendance démographique ne cause pas la croissance économique au sens de Granger suivant la procédure de Toda et Yamamoto (1995). Ainsi, bien que la dépendance démographique limite l’épargne nationale et influence négativement la croissance économique, ces relations ne permettent pas d’augurer les valeurs futures du taux d’épargne et de la croissance si l’économie anticipe un choc démographique.

Tableau 6

Causalité au sens de Toda et Yamamoto : valeur de la statistique de Wald modifiée

Conclusion

Cette étude a eu pour objectif de montrer le lien empirique existant entre la dépendance démographique et l’épargne d’une part et entre la dépendance démographique et la croissance économique d’autre part. Les données de cette étude proviennent de la base des indicateurs de développement de la Banque mondiale de 2008 et des statistiques choisies sur les pays africains de 2008 de la Banque africaine de développement. Ces données couvrent la période 1960-2007 et concernent la Côte d’Ivoire. En utilisant l’approche de Pesaran, Shin et Smith (2001), nous montrons que le ratio de dépendance démographique et le taux d’épargne sont coïntégrés; il en est de même du lien entre le ratio de dépendance démographique et le PIB de la Côte d’Ivoire. En revanche, les tests de causalité de Toda et Yamamoto (1995) montrent qu’il n’existe pas de causalité de la dépendance démographique vers l’épargne et vers la croissance économique.

Les estimations économétriques sont orientées vers les résultats des travaux de Leff (1969) et Edwards (1996). En effet, le ratio de dépendance démographique influence négativement le taux d’épargne à court et à long terme. Les relations de court et long terme entre le ratio de dépendance démographique et le produit intérieur brut sont négatives.

Les données des Nations unies sur la population indiquent une amélioration de l’espérance de vie à la naissance et du taux de survie des personnes âgées de plus de 60 ans, et une modification appréciable de la structure de la population. Notre analyse empirique a mis en évidence les limites que constituent ces changements pour l’accumulation de capital et pour la croissance économique. Ainsi, des mesures devront être prises par les autorités politiques comme réponses institutionnelles aux effets du vieillissement de la population. La recherche, la collecte et l’analyse des données sur l’âge, sa structure, ainsi que sur le genre constituent la base essentielle de politiques efficaces. D’un point de vue individuel, il s’agira pour les personnes âgées d’adopter un mode de vie sain et travailler quelques années supplémentaires, et prendre leur retraite à un âge plus avancé. Le gouvernement devra donc créer des conditions de vie meilleures en assurant des niveaux de revenu et des soins adéquats, autrement dit les politiques publiques devront viser à l’intensification de l’emploi, la mise en place ou l’amélioration de la protection sociale, de l’intégration sociale, de la santé et la lutte contre la discrimination. Le système de pension de retraite devra permettre aux individus de maintenir leur niveau de vie après la période d’activité et devra prévenir l’exclusion sociale.

Des analyses complémentaires pourraient être menées pour rechercher l’effet de la structure par âges de la population ivoirienne sur le fonctionnement du système de sécurité sociale actuel de la Côte d’Ivoire. Il s’avère alors intéressant d’approfondir la question de la prolongation de l’âge à la retraite dans un contexte de vieillissement de la population ivoirienne.

Parties annexes

Note

-

[1]

Voir Beveridge et Nelson (1981).

Bibliographie

- Adams, N. A. (1971), « Dependency Rates and Saving Rates: Comments », American Economic Review, 61 : 472-475.

- African Development Bank (2008), « Selected Statistics on African Countries », African Development Bank, XXVII.

- Aglietta, M. (2006), « Transition démographique, croissance mondiale et allocation de l’épargne », Cercles des Économistes.

- Agrawal, P., P. Sahoo et R. K. Dash (2009), « Savings Behaviour in South Asia », Journal of Policy Modeling, 31 : 208-224.

- Alderi, P. et D. P. Broer (2005), « Ageing, Fertility and Growth » Journal of Public Economics, 89 : 1 075-1 095.

- Bardsen, G. (1989), « Estimation of Long-Run Coefficients in Error-Correction Models », Oxford Bulletin of Economics and Statistics, 51 : 345-350.

- Beveridge, S. et C. R. Nelson (1981), « A New Approach to Decomposition of Economic Time Series into Permanent and Transitory Components with Particular Attention to Measurement of the Business Cycle », Journal of Monetary Economics, 7 : 151-174.

- Bhattacharya, B. et J. Mukherjee (2003), « Causal Relationship Between Stock Market and Exchange Rate, Foreign Exchange Reserves and Value of Trade Balance: A Case Study for India », Mimeo, Department of Economics, Jadavpur University, India, 24 p.

- Bloom, D. E., D. Canning et B. Graham (2003), « Longevity and Life-cycle Savings », Scandinavian Journal of Economics, 105 : 319-338.

- Breyer, F. et B. Craig (1997), « Voting on Social Security : Evidence from OECD Countries », European Journal of Political Economy, 13 : 705-724.

- Cheung, Y. et K. S. Lai (1993), « Finite Sample Sizes of Johansen’s Likelihood Ratio Test for Cointegration », Oxford Bulletin of Economics and Statistics, 55 : 313-328.

- Collins, S. M. (1994), « Saving, Investment, and External Balances in South Korea », in S. Hoggard, R. Cooper, S. Collins, C. Kim et S. T. Ro (éds), Macroeconomic Policy and Adjustment in Korea, 1970-1990, Seoul, Korea Development Institute, p. 231-259.

- Edwards, S. (1996), « Why are Latin America’s Savings Rates so Low? An International Comparative Analysis », Journal of Development Economics, 51 : 5-44.

- Elmendorf, D. W. et L. M. Sheiner (2000), « Should America Save for its Old Age? Fiscal Policy, Oopulation Ageing and National Saving », Journal of Economic Perspectives, 14 : 57-74.

- Engle, R. F. et C. W. J. Granger (1987), « Cointegration and Error Correction: Representation, Estimation and Testing », Econometrica, 55 : 251-276.

- ENSEA (2007), « Rétrospective du Secteur Démographie », Ministère d’État, Ministère du Plan et du Développement, Bureau National de la Prospective.

- Galasso, V. et P. Profeta (2002), « The Political Economy of Social Security: A Survey, » European Journal of Political Economy, 18 : 1-29.

- Ghorbani, M. et M. Motallebi (2009), « Application Pesaran and Shin Method for Estimating Iran’s Import Demand Function », Journal of Applied Sciences, 9 : 1-5.

- Goldberger, A. S. (1973), « Dependency Rates and Saving Rates: Comment », American Economic Review, 63 : 232-233.

- Gradstein, M. et M. Kaganovich (2004), « Aging Population and Education Finance », Journal of Public Economics, 88 : 2 469-2 485.

- Guest, R. S. (2006), « Population Ageing, Capital Mobility and Optimal Saving », Journal of Policy Modeling, 28 : 89-102.

- Gujarati, D. (1995), Basic Econometrics, 3rd Edition, New York : McGraw-Hill.

- Gupta, K. L. (1971), « Dependency Rates and Saving Rates : Comment », American Economic Review, 61 : 469-471.

- Hamilton, J. D. (1994), Time Series Analysis, Princeton, New Jersey : Princeton University Press.

- Harris, R. (1995), Using Cointegration Analysis in Econometric Modelling, London : Prentice Hall/Harvester Wheatsheaf.

- Huang, J.-T. (2005), « Labor Force Participation and Juvenile Delinquency in Taiwan–A Time Series Analysis », Journal of Family and Economic Issues, à paraître.

- Hurd, M. D. (1997), « The Economics of Individual Aging », in M. R. Rosenzweig et S. Oded (éds), Handbook of Population and Family Economics, New York : Elsevier, 891-966.

- ISSA (2008), « Perspectives en politique sociale », Les Essentiels de la Sécurité Sociale, 07 : 1-4.

- Johansen, S. (1988), « Statistical Analysis of Cointegration Vectors, » Journal of Economic Dynamics and Control, 12 : 231-254.

- Johansen, S. et K. Juselius (1990), « Maximum Likelihood Estimation and Inference on Cointegration–with Applications to the Demand for Money », Oxford Bulletin of Economics and Statistics, 52 : 169-210.

- Kang, K. H. (1994), « Why did Koreans Save so ‘Little’ and why do They now Save so ‘Much’ », International Economic Journal, 8 : 99-111.

- Kelley, A. C. et R. M. Schmidt (2005), « Evolution of Recent Economic Demographic Modeling: A Synthesis », Journal of Population Economics, 18 : 275-300.

- Kwack, S. S. et Y. S. Lee (2005), « What Determines Saving Rates in Korea? The Role of Demography », Journal of Asian Economics, 16 : 861-873.

- Leff, N. H. (1969), « Dependency Rates and Savings Rates », American Economic Review, 59 : 886-895.

- Li, H., J. Zhang et J. Zhang (2007), « Effects of Longevity and Dependency Rates on Saving and Growth : Evidence from a Panel of Cross Countries », Journal of Development Economics, 84 : 138-154.

- Mason, A. et T. Kinugasa (2008), « East Asian Economic Development : Two Demographic Dividends », Journal of Asian Economics, 19 : 389-399.

- Mosconi, R. et C. Giannini (1992), « Non-Causality in Cointegrated Systems: Representation Estimation and Testing », Oxford Bulletin of Economics and Statistics, 54 : 399-417.

- Narayan, P. K. (2005), « The Relationship between Saving and Investment for Japan », Japan and the World Economy, 17 : 293-309.

- Narayan, P. K. et X. Peng (2007), « Japan’s Fertility Transition: Empirical Evidence from Bounds Testing Approach to Cointegration », Japan and the World Economy, 19 : 263-278.

- Perotti, R. (1996), « Growth, Income Distribution, and Democracy : What the Data Say », Journal of Economic Growth, 1 : 149-188.

- Pesaran, M. H., Y. Shin et R. J. Smith (2001), « Bounds Testing Approaches to the Analysis of Level Relationships », Journal of Applied Econometrics, 16 : 289-326.

- Phillips, P. C. B. et H. Y. Toda (1993), « Limit Theory in Cointegrated Vector Autoregressions », Econometric Theory, 9 : 150-153.

- Rambaldi, A. N. et H. E. Doran (1996), « Testing for Granger Non-Causality in Cointegrated Systems Made Easy », Working Paper in Econometrics and Applied Statistics, 88 : 1-22.

- Razin, A., E. Sadka et P. Swagel (2002), « The Ageing Population and the Size of the Welfare State », Journal of Political Economy, 110 : 900-918.

- Shan, J. et F. Sun (1998), « Domestic Saving and Foreign Investment in Australia: a Granger Causality Test », International Economic Journal, 12 : 79-87.

- Sims, C., J. Stockf et M. Watson (1990), « Inference in Linear Time Series Models with Some Unit Roots », Econometrica, 58 : 113-144.

- Tabellini, G. (2000), « A Positive Theory of Social Security », Scandinavian Journal of Economics, 102 : 523-545.

- Toda, H. Y. et T. Yamamoto (1995), « Statistical Inference in Vector Autoregressions with Possibly Integrated Processes », Journal of Econometrics, 66 : 225-250.

- United Nations (2008), World Population Prospects: The 2008 Revision Population Database, United Nations Population Division, United Nations, New York.

- Weil, D. (1997), « The Economics of Population Aging », in M. R. Rosenzweig et S. Oded (éds), Handbook of Population and Family Economics, New York : Elsevier, 968-1 014.

- World Bank (2008), « World Development Indicators », The World Bank Group, Washington, D. C.

- Yamada, H. (1998), « A Note on the Causality Between Export and Productivity: an Empirical Re-Examination », Economics Letters, 61 : 111-114.

Liste des figures

Graphique 1

Évolution du taux d’épargne et du ratio de dépendance démographique : 1965-2007

Liste des tableaux

Tableau 1

Résultats des tests de Dickey-Fuller augmentés

Tableau 2

Détermination du retard optimal des modèles

Tableau 3

Statistique F modifiée, période 1960-2007

Tableau 4

Influence de la dépendance démographique sur le taux d’épargne

Tableau 5

Influence de la dépendance démographique sur la croissance économique

Tableau 6

Causalité au sens de Toda et Yamamoto : valeur de la statistique de Wald modifiée