Abstracts

Résumé

Cet article propose d’évaluer l’impact des attributs du pouvoir discrétionnaire des dirigeants sur la performance financière de leur entreprise dans le cadre d’un pays doté d’un faible système de gouvernance, le Cameroun. L’analyse des résultats montre que le dirigeant qui mobilise ses compétences managériales spécifiques, investit dans des actifs ayant un lien avec ses connaissances ou encore cherche des soutiens au sein de son réseau relationnel obtient de meilleures performances que celui qui ne le fait pas. Seuls les dons aux administrateurs ont un effet négatif sur la performance financière. Toutefois, les dirigeants camerounais sont contraints dans leur pouvoir discrétionnaire par certains contre-pouvoirs, et le niveau d’endettement important de leur firme.

Mots-clés :

- pouvoir discrétionnaire,

- latitude managériale,

- gouvernance,

- performance financière,

- théories managériales

Abstract

This article proposes to assess the impact of the attributes of discretionary power of top executives on the financial performance of their company in the context of a country with a weak system of governance, Cameroon. Analysis of the results shows that a top executive who mobilizes his specific managerial skills, invests in assets linked to his knowledge or even seeks support within his relational network achieves better performance than one who does not. Only donations to board directors have a negative effect on financial performance. However, Cameroonian top executives are constrained in their discretionary power by certain checks and balances, and the high level of indebtedness of their firm.

Keywords:

- discretionary power,

- managerial latitude,

- governance,

- financial performance,

- managerial theories

Resumen

Este artículo propone evaluar el impacto de los atributos de poder discrecional de los altos ejecutivos sobre el desempeño financiero de su empresa en el contexto de un país con un sistema de gobierno débil, Camerún. El análisis de los resultados muestra que un alto ejecutivo que moviliza sus habilidades gerenciales específicas, invierte en activos vinculados a su conocimiento o incluso busca apoyo dentro de su red relacional logra un mejor desempeño que uno que no lo hace. Solo las donaciones a los directores de la junta tienen un efecto negativo en el desempeño financiero. Sin embargo, los altos ejecutivos cameruneses se ven limitados en su poder discrecional por ciertos controles y contrapesos, y el alto nivel de endeudamiento de su empresa.

Palabras clave:

- poder discrecional,

- latitud gerencial,

- gobernanza,

- desempeño financiero,

- teorías gerenciales

Article body

Le pouvoir discrétionnaire des dirigeants d’entreprise et la faiblesse des systèmes de gouvernance ont été signalés dans les années 2000 comme causes principales des scandales financiers au niveau international (Boulerne et Sahut, 2010). Charreaux (2015) définit le pouvoir discrétionnaire du dirigeant comme la zone de pouvoir qui échappe au contrôle des parties prenantes. Ce pouvoir permet au dirigeant de contourner, d’éviter ou de neutraliser les systèmes de contrôle mis en place par les actionnaires. On peut ainsi définir les « attributs » du pouvoir discrétionnaire comme étant les actions entreprises par le dirigeant dans le but d’accroitre son pouvoir discrétionnaire.

De l’ensemble des études menées sur l’impact du pouvoir discrétionnaire des dirigeants sur la performance des entreprises, deux conclusions se dégagent. Certains auteurs (Shleifer et Vishny, 1997; Alexandre et Paquerot, 2000) soulignent que le pouvoir discrétionnaire du dirigeant le conduit à faire prévaloir ses propres objectifs au détriment de ceux des actionnaires. Pour d’autres chercheurs (Peng et al., 2007; Charreaux, 2015), le pouvoir discrétionnaire du dirigeant est considéré comme une condition nécessaire à la création de valeur.

Ce manque de consensus entre ces différentes thèses peut avoir plusieurs origines :

Premièrement, le contexte, c’est-à-dire l’environnement législatif et la culture. Beaucoup de travaux ont été réalisés dans des pays développés ayant de bonnes pratiques de gouvernance reposant sur un cadre législatif fort. Les différentes parties prenantes au sein de l’entreprise (les créanciers, les employés, les clients, les fournisseurs, l’état et la société en général) bénéficient pleinement de leurs droits et assument en même temps leurs responsabilités. Ces conclusions ne sont donc pas forcément transposables aux pays en voie de développement disposant d’un faible système de gouvernance (Al Hares, Ntim, et King, 2018). C’est la raison pour laquelle nous avons choisi de mener cette étude dans le contexte particulier du Cameroun, où les dispositions réglementaires et la nature du système judiciaire sont de nature à impacter le pouvoir discrétionnaire du dirigeant (Djoutsa Wamba et al., 2018). Par exemple, l’Acte uniforme de l’OHADA relatif aux sociétés commerciales, fixe la taille du conseil d’administration de 3 à 12 membres. Les dirigeants camerounais peuvent donc, dans ce contexte, chercher à réduire la taille du conseil d’administration afin d’affaiblir son rôle disciplinaire (Alexandre et Paquerot, 2000). Plus largement, la littérature reconnait maintenant le rôle central joué par la culture dans les systèmes de gouvernance d’entreprise et elle insiste pour que toute analyse institutionnelle de ces systèmes tienne compte de l’environnement culturel dans lequel ils sont intégrés (Licht, 2014).

Deuxièmement, la structure actionnariale des entreprises. La plupart des études sur le pouvoir du dirigeant ont été menées sur des entreprises managériales à propriété diffuse. Ces résultats ne sont pas transposables aux entreprises de nature familiale car les conflits d’agence sous-jacents sont plutôt entre l’actionnaire de contrôle, souvent à la tête de l’entreprise, et les actionnaires minoritaires, plutôt qu’entre les dirigeants professionnels et l’ensemble des actionnaires (Charlier et Lambert, 2013). C’est pourquoi nous nous intéresserons aux entreprises camerounaises qui sont pour la plupart familiales, et dirigées par un membre de la famille de contrôle.

Troisièmement, les attributs du pouvoir discrétionnaire testés. Les études existantes ont largement analysé les mécanismes internes de contrôle exploités par le dirigeant pour asseoir son pouvoir comme la participation du dirigeant au capital social et le cumul par ce dernier des fonctions de direction et de présidence du conseil d’administration (Mili et al., 2017). C’est pour cette raison que nous avons opté pour l’exploration d’autres actions menées par le dirigeant pour accroitre son pouvoir discrétionnaire dans un contexte où la propriété managériale et le cumul des fonctions lui donnent déjà un pouvoir considérable (Mbaduet et al., 2019).

Face à ces limites, nous formulons la problématique suivante : Au Cameroun, les actions menées par le dirigeant d’entreprise dans le but d’accroitre son pouvoir discrétionnaire contribuent-elles à améliorer la performance financière de celle-ci ?

Cet article vise un double objectif : analyser dans le contexte camerounais d’une part, la relation entre les attributs du pouvoir discrétionnaire du dirigeant et la performance de son entreprise, et d’autre part, l’effet modérateur de la structure de propriété sur cette relation.

L’apport principal de cet article est de mettre en valeur le rôle joué par le pouvoir discrétionnaire du dirigeant dans l’amélioration de la performance de son entreprise dans le contexte spécifique des entreprises de type familial d’un pays caractérisé tant par la faiblesse de son système de gouvernance que par son système juridique peu efficace. Dans un tel contexte, cet article suggère de laisser le dirigeant accroitre son pouvoir discrétionnaire pour améliorer la performance financière de son entreprise, alors que jusqu’à présent, la théorie de l’agence et les études empiriques sous-jacentes prônent le contraire (Sahut et al., 2018), y compris dans le contexte des marchés émergents (Balagobei, 2018). Cependant, il met également en lumière que cette liberté doit être encadrée par l’endettement et des contre-pouvoirs comme la propriété familiale ou encore l’existence de blocs de contrôle. Enfin, et à notre connaissance, c’est la seule étude à avoir intégré les dons aux membres du conseil d’administration comme un attribut du pouvoir discrétionnaire du dirigeant.

Notre article est structuré en quatre parties. Après avoir défini les deux visions du pouvoir discrétionnaire du dirigeant et formulé nos hypothèses, nous présentons la méthodologie de notre étude empirique, suivie des résultats et de leur discussion.

Deux visions du pouvoir discrétionnaire du dirigeant

Plusieurs approches théoriques proposent des cadres d’analyse de l’effet du pouvoir discrétionnaire du dirigeant sur la performance de sa société. Nous avons classé ces approches en deux groupes différents en fonction de leur principale conséquence sur le plan pratique : les approches pessimistes et les approches optimistes.

Dans les approches pessimistes, on retrouve les apports des théories de l’agence, des coûts de transaction, de l’enracinement et de l’asymétrie d’information. Pour les tenants de ces théories (Williamson, 1985; Shleifer et Vishny, 1997; Pigé, 1998), le dirigeant se sert de son pouvoir discrétionnaire pour atteindre ses objectifs personnels. Dans ce cas, la mise en place de mécanismes de contrôle, de façon à restreindre le plus possible l’aléa moral et les actions opportunistes du dirigeant, est une condition sine-qua-none pour atteindre une meilleure performance. Ainsi, le rôle du dirigeant est réduit, puisque son comportement est censé être contrôlé par différents systèmes disciplinaires qu’il subit en étant un simple objet de ces mécanismes. Ces approches ont donné lieu à la vision disciplinaire de la gouvernance en clamant un effet négatif du pouvoir discrétionnaire du dirigeant sur la performance de sa société (Charreaux, 2015).

Les approches optimistes sont défendues par la théorie de l’intendance (Donaldson et Davis, 1991), la théorie des ressources et des compétences (Barney, 1991), et la théorie de la dépendance envers les ressources (Mazra et al., 2019). Pour les tenants de ces théories, il s’agit au contraire de mettre en place les conditions qui permettent de laisser le champ libre à l’exercice des compétences individuelles du dirigeant, pour le bien commun. Ces théories postulent un effet positif du pouvoir discrétionnaire du dirigeant sur la performance de sa société.

La validation empirique de ces théories se heurte notamment à la difficulté de définir des indicateurs objectifs de mesure du pouvoir discrétionnaire du dirigeant, synonyme de sa latitude managériale. C’est pourquoi, la littérature s’intéresse plutôt à des attributs visant à délimiter ou à accroître ce pouvoir. Ces attributs sont liés à la structure de propriété (Shleifer et Vishny, 1997; Mbaduet et al., 2019), la composition du conseil d’administration et l’ancienneté du dirigeant (Bourjade et al., 2016).

De plus, face au développement des mécanismes disciplinaires de gouvernance, le dirigeant peut chercher à perturber leur fonctionnement par différents moyens comme :

l’accroissement de l’asymétrie d’information vis à vis des actionnaires extérieurs au conseil d’administration (Charreaux, 2003; Begné, 2012),

l’utilisation de son réseau de relations (Pigé, 1998),

l’octroi de dons à certains administrateurs (Frémeaux et Noel, 2014) pour les convaincre d’augmenter sa discrétion managériale et diminuer la pression des administrateurs indépendants,

l’investissement dans des projets spécifiques à ses connaissances et compétences (Affes et Chouabi, 2007). En effet, de par sa position privilégiée au sein de l’équipe dirigeante, ses compétences managériales spécifiques à la firme peuvent également contribuer à augmenter son pouvoir discrétionnaire (Laguna et al., 2012).

Ces deux approches opposées sur les effets du pouvoir discrétionnaire du dirigeant justifient le fait qu’il est difficile de transposer les résultats des études empiriques précédentes à un autre pays à cause notamment des différences institutionnelles, légales et culturelles (Licht, 2014). En fait, l’intensité des mécanismes disciplinaires de gouvernance et la motivation du dirigeant à s’en extraire dépendent du conflit d’agence sous-jacent entre actionnaires et dirigeant. Par exemple, dans les sociétés contrôlées et dirigées par une famille, ce conflit est faible, à cause de la « convergence des intérêts. En revanche, si le dirigeant est extérieur à la famille ou s’il existe un bloc d’actionnaires de contrôle extérieur à la famille, le conflit d’agence actionnaires-dirigeant est plus important (Charlier et Lambert, 2013). Ainsi, il est nécessaire d’intégrer le contrôle de la famille ou celui des actionnaires extérieurs dans l’analyse du pouvoir discrétionnaire du dirigeant.

Elaboration des hypothèses

Afin de déterminer les hypothèses testables empiriquement, nous analysons la littérature concernant d’une part la relation entre les actions entreprises par les dirigeants pour étendre leur pouvoir discrétionnaire et la performance financière, et d’autre part, l’effet modérateur de la structure de propriété sur cette relation.

Influence des compétences managériales spécifiques à l’entreprise

Les compétences managériales du dirigeant spécifiques à la firme ont pour spécificité leur non substituabilité et comprennent deux catégories (Allemand, 2012) : les savoir-faire liés à une société en particulier et les savoir-faire liés au secteur d’activité. Plus ces savoir-faire sont élevés, plus il est difficile pour le conseil d’administration de trouver, sur le marché des dirigeants, une personne pouvant être un substitut sans coût au dirigeant en place. Conscient de ce fait, le dirigeant développe de telles compétences afin d’accroitre son pouvoir discrétionnaire en rendant difficile son remplacement. Le risque de perdre de telles compétences, en changeant de dirigeant, rend le conseil d’administration vulnérable et le limite dans son rôle de surveillant.

La littérature sur la gouvernance d’entreprise suggère plusieurs critères pour comprendre la contribution des pratiques managériales du dirigeant à la performance de l’entreprise. Un dirigeant qui détient des compétences managériales en complète adéquation avec les savoir-faire de sa société doit montrer une capacité à se différencier des autres dirigeants, en adoptant un comportement original et distinctif dans ses prises de décisions stratégiques. Wirtz (2006) affirme que la capacité d’une entreprise à créer durablement de la valeur n’est pas réductible à une question de discipline des dirigeants, mais qu’elle dépend principalement des capacités organisationnelles, et connaissances spécifiques du dirigeant. De même, Laguna et al. (2012), ainsi que Charreaux (2015) avancent que, les compétences du dirigeant expliquent pourquoi certaines entreprises sont plus performantes que d’autres.

A l’inverse de ces travaux, Remi et Deepak (1996) soulignent que les dirigeants ayant une longue expérience dans la même entreprise peuvent avoir tendance à interpréter les problèmes toujours de la même façon et rechercher des solutions basées sur leur expérience fonctionnelle limitée, ce qui pourrait finalement avoir un impact négatif sur la performance de leur société. De plus, pour ces auteurs, les dirigeants qui sont promus en interne, après plusieurs années, ont tendance à agir de manière à maintenir le statuquo de l’organisation, ce qui implique une plus grande résistance au changement. Suivant la théorie de l’intendance, la théorie des ressources et des compétences, et les résultats d’études empiriques recensées dans le cadre de cette recherche (Laguna et al., 2012; Mazra et al., 2019), le dirigeant est considéré comme un facteur clé expliquant pourquoi certaines entreprises sont plus performantes que d’autres. Ainsi, nous proposons de tester l’hypothèse H1 suivante :

H1 : La détention par le dirigeant de compétences managériales spécifiques à l’entreprise influence positivement la performance financière de celle-ci.

Influence des investissements spécifiques au dirigeant

Les investissements spécifiques au dirigeant sont ceux dont la mise en oeuvre repose sur des connaissances particulières du dirigeant. Ils ne peuvent pas être redéployés, interrompus ou revendus sans perte de valeur. Pour Stiglitz et Edlin (1995), le dirigeant tente d’accroître l’incertitude sur les activités et les investissements qu’il entreprend afin de les rendre plus difficiles à gérer, si le conseil d’administration venait à le révoquer. Ainsi, le dirigeant chercherait à investir dans les actifs ayant un lien avec ses connaissances afin de mieux contrôler l’activité de sa société, d’augmenter son pouvoir sur les actionnaires et finalement de s’enraciner. En plus d’une rentabilité potentiellement incertaine (Shleifer et Vishny, 1997), ces investissements spécifiques peuvent engendrer pour l’entreprise des coûts de développement et de contrôle si élevés que les actionnaires seraient ainsi contraints de maintenir le dirigeant actuel en poste, sa révocation se traduisant par des coûts de transaction élevés soit pour les continuer, les diminuer ou les arrêter (Williamson, 1985).

À l’inverse, de nombreux auteurs stipulent que les investissements spécifiques permettent d’améliorer les résultats futurs de l’entreprise et d’assurer sa pérennité (Charreaux, 2015; Affes et Chouabi, 2007). D’après ces auteurs, en réalisant des investissements ayant un lien avec leurs connaissances, les dirigeants génèrent des rentes managériales dont les propriétaires de l’entreprise sont indirectement bénéficiaires. Ils font également remarquer que les dirigeants ne sont incités à développer des activités génératrices de valeur que s’ils se sentent protégés contre l’expropriation des rentes managériales dont ils sont à la source. En s’appuyant sur ces résultats, nous pouvons émettre l’hypothèse H2 ci-dessous :

H2 : Le choix du dirigeant d’investir uniquement dans les actifs ayant un lien avec ses connaissances a une influence positive sur la performance financière de son entreprise.

Influence de la rétention d’information par le dirigeant

Le dirigeant bénéficie d’un avantage informationnel par rapport à ses actionnaires. Il arbitre entre les coûts de la divulgation d’information et les bénéfices qu’il retire de la réduction des asymétries d’information (AI) avec les investisseurs actuels ou potentiels réputés moins bien informés (Azari et Facrizal, 2017). Mais le dirigeant peut avoir pour objectif, par opportunisme, d’augmenter l’AI étant donné sa position à la tête de l’entreprise, en réduisant la diffusion d’information. Pour Depoers (2010), la rétention d’information peut être définie comme le fait pour le dirigeant d’arrêter de diffuser en année N+1 une information facultative (non obligatoire légalement) qui l’était en année N. En fonction des pressions qu’il subit, le dirigeant peut vouloir garder un avantage informationnel et contrôler les informations qu’il donne aux parties prenantes de sa société (Sahut et Boulerne, 2010).

Les effets de la rétention d’information sur la performance financière de l’entreprise sont peu explorés empiriquement. Les résultats disponibles concernent plus globalement les AI (ou son opposé la transparence) pour les sociétés cotées en bourse sans réellement dégager de consensus. Pour Cai et al. (2015) ou encore Azari et Facrizal (2017), il n’y a pas de corrélation entre la performance financière ou la valorisation des sociétés et le niveau d’AI entre actionnaires et dirigeants. En revanche, pour Hu et Yu (2010) l’accroissement des AI influence négativement la rentabilité financière (ROE). La réduction des AI peut également s’opérer par une meilleure transparence de l’entreprise ce qui crée de la valeur pour les actionnaires ou contribue à la croissance du cours des titres (Sahut et al., 2018). Comme la rétention d’information par le dirigeant conduit à accroître les AI, nous proposons de tester l’hypothèse H3 ci-après :

H3 : La rétention d’information par le dirigeant a une influence négative sur la performance financière de l’entreprise.

Influence du réseau relationnel du dirigeant

Le réseau relationnel du dirigeant peut lui permettre de renforcer ses compétences, de contribuer à la reconnaissance d’idées et l’identification d’opportunités, d’acquérir certaines informations et ressources auxquelles il n’aurait pas accès sans celui-ci, ainsi que perpétuer son pouvoir dans son entreprise (Ndangwa et al., 2007). Plus la taille de son réseau est importante, plus le dirigeant accumule un pouvoir qui lui permet de s’enraciner et par conséquent de s’affranchir, au moins partiellement, de la tutelle de son conseil d’administration, ce qui lui assure progressivement une plus grande liberté de décision (Alexandre et Paquerot, 2000).

La plupart des travaux sur le réseau relationnel du dirigeant se sont limités à établir la relation entre ce réseau et l’acquisition de ressources. Très peu d’études ont établi le lien entre ce dernier et la performance de l’entreprise. Les résultats obtenus ne laissent pas apparaître de consensus concernant cette relation. Selon les études, les auteurs concluent à une relation positive, ou à une relation négative. Une relation positive a été observée par plusieurs auteurs. Ainsi, Khenissi et Wirtz (2015) trouvent que le réseau relationnel peut aider l’entreprise à obtenir facilement des commandes, ou permet de combler un éventuel déficit de légitimité du dirigeant. A l’inverse, les travaux de Ndangwa et al. (2007) au Cameroun trouvent que la corrélation entre le réseau social du dirigeant et la performance de l’entreprise est non significative et concluent par conséquent que les dirigeants n’utilisent pas de façon stratégique leur réseau social dans l’optique de développer leur société. Compte tenu du nombre de travaux qui soutiennent l’approche positiviste, nous proposons de tester l’hypothèse H4 ci-après :

H4 : Plus le réseau relationnel du dirigeant est étendu, plus sa société est performante financièrement.

Influence des dons octroyés par le dirigeant aux administrateurs

Si la rémunération attribuée aux administrateurs a fait l’objet de nombreuses recherches, études et recommandations (Clifford et Lindsey, 2016), les dons faits par le dirigeant à ces derniers demeurent un sujet relativement méconnu et ce, malgré son importance potentielle. Par « don », nous entendons, les cadeaux, les faveurs ou encore les rétributions largement supérieures à celles estimées pour un service effectif ou non. Masclef (2013) distingue à cet effet le don-échange du don gratuit. Le don-échange dont nous faisons allusion dans le cadre de cette étude est stratégique pour celui qui donne, car il attend en retour une contrepartie.

Dans le cadre de la théorie de l’agence, le don fait par le dirigeant aux administrateurs s’inscrit dans le cadre d’une réflexion sur l’inhibition des mécanismes de gouvernance par le dirigeant. Pour cette théorie, le dirigeant est un individu opportuniste qui préfère maximiser son utilité au détriment de celui des actionnaires qui l’ont mandaté. A cet effet, l’octroi de dons par le dirigeant à certains administrateurs lui permet de renforcer son réseau relationnel, afin de bénéficier de leur soutien lors du conseil d’administration, et d’élargir son espace discrétionnaire. Par cette assertion, il semble que le don soit stratégique pour le dirigeant car, il lui permet d’influencer les décisions des administrateurs, d’assurer leur connivence et leur loyauté, d’affecter leur capacité à représenter adéquatement les intérêts des actionnaires, et les inciter à ne pas révéler aux actionnaires les décisions inefficaces qu’il a prises. Le don met ainsi en péril l’indépendance des administrateurs et l’intensité de leur contrôle (Bourjade et al., 2016). C’est pour cette raison que Titmuss (1970) a affirmé que le don-échange renvoie à l’opportunisme du dirigeant et à une caractéristique corruptrice et égocentrique.

Si la théorie du don-échange a été validée par des études empiriques dans les organisations et dans des dimensions très diverses (GRH, marketing, entrepreneuriat, …), dans le domaine de la gouvernance d’entreprise, les travaux empiriques sur l’effet des dons sur la performance restent, à notre connaissance, indisponibles. En nous alignant donc sur le consensus de la thèse pessimiste de la théorie du don-échange et de la théorie de l’agence, nous proposons de tester l’hypothèse H5 ci-dessous :

H5 : L’octroi de dons par le dirigeant aux administrateurs influence négativement la performance financière de l’entreprise.

Impact de la structure de propriété

Cet article s’intéresse à deux types d’actionnaires capables d’exercer un contrôle sur le dirigeant : la famille (dans le cadre d’une société familiale) et les actionnaires détenant un bloc de contrôle. Chalier et Lambert (2013) stipulent que le conflit d’agence actionnaire-dirigeant est faible dans les entreprises familiales, surtout lorsqu’elles sont dirigées par un membre de la famille. Mais, en Afrique, la définition de la famille est toute particulière. En effet, la notion de parenté élargie est le fondement de la famille étendue (Barou, 2017). En conséquence, un ensemble d’individus plus large est inclus dans la définition de la famille en Afrique par rapport aux études réalisées en Amérique du Nord ou en Europe. Cette différence nous conduit à supposer que le conflit d’agence actionnaire-dirigeant subsiste dans les grandes entreprises familiales africaines dirigées par un membre de la famille étant donné l’étendue des familles. Ce contrôle familial permettrait ainsi de réduire le pouvoir discrétionnaire du dirigeant, en particulier lorsque ce dernier ne fait pas partie de la famille. Nous faisons donc l’hypothèse que plus le pourcentage de détention par la famille est élevé, plus elle a le pouvoir et l’incitation pour contrôler le dirigeant. En revanche, nous nous attendons à ce que le conflit d’agence AD soit faible dans les entreprises où la famille assure le contrôle et lorsqu’un membre de la famille est à la direction. Dans ce cas, la motivation de la famille à contrôler le dirigeant est « également faible ».

De manière plus générale, la concentration du capital est un élément favorable à l’exercice d’un contrôle efficace par les actionnaires (Shleifer et Vishny, 1997). Selon ce courant de littérature, la surveillance accrue par les détenteurs de blocs externes diminue l’opportunisme managérial, entraînant une diminution des conflits d’agence (Clifford and Lindsey, 2016). De plus, en exerçant une gouvernance et un suivi, les blocs d’actionnaires peuvent imposer d’autres mécanismes de gouvernance, tels que la dette, qui limitent le pouvoir discrétionnaire du dirigeant (La Porta, Shleifer et Vishny, 2000).

En définitive, il ressort de cette littérature que les blocs d’actionnaires peuvent utiliser leur position pour exercer un contrôle plus ferme (Holderness, 2003). Le coût de la recherche d’information qu’ils subissent sur leurs investissements fait qu’ils sont plus vigilants sur la gestion du dirigeant. Ainsi, la détention d’un bloc d’actions par certains actionnaires externes est susceptible de réduire le pouvoir discrétionnaire du dirigeant. Compte tenu des effets de la structure de propriété sur le pouvoir du dirigeant mis en évidence dans la littérature, nous proposons de tester l’hypothèse suivante :

H6 : L’effet du pouvoir discrétionnaire du dirigeant sur la performance de sa société est significativement différent selon la structure de l’actionnariat de l’entreprise.

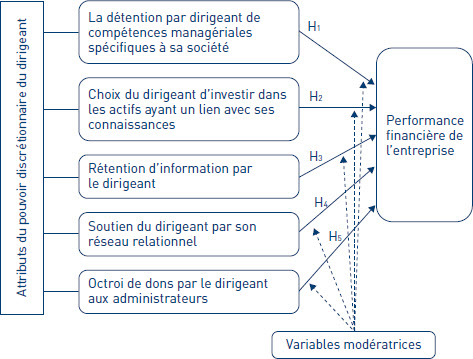

La figure 1 résume schématiquement le cadre conceptuel de cette étude.

Figure 1

Cadre conceptuel de l’étude

Méthodologie

Echantillon et collecte des données

L’échantillon est constitué de 112 moyennes et grandes entreprises, de type société anonyme, répertoriées par la Chambre de Commerce, d’Industrie, des Mines et de l’Artisanat du Cameroun (CCIMA). Le choix des sociétés a été réalisé par tirage aléatoire en respectant une équi-représentation des trois secteurs d’activité retenus suivant la nomenclature de l’INS. Pour la collecte des données, nous avons procédé de deux manières. La première a consisté à collecter les données à partir d’un questionnaire administré en face à face, du 01 février au 15 avril 2017, afin de recueillir les informations sur les actions menées par le dirigeant pour accroitre son pouvoir discrétionnaire. La seconde méthode repose sur l’exploitation des données comptables et financières issues des déclarations statistiques et fiscales des années 2015 et 2016 disponibles à l’INS.

Modèle théorique de l’étude

L’examen de la littérature a conduit à établir d’une part un lien théorique entre les attributs du pouvoir discrétionnaire du dirigeant et la performance de l’entreprise, et d’autre part, l’effet modérateur de la structure de la propriété sur cette relation. En d’autres termes, nous cherchons si l’effet du pouvoir discrétionnaire du dirigeant sur la performance financière de l’entreprise est affecté par les caractéristiques de la structure de propriété. Cette dernière a été retenue comme variable modératrice parce qu’elle est susceptible d’agir comme un contre-pouvoir sur l’effet que peut produire les attributs du pouvoir discrétionnaire sur la performance. Elle peut modifier systématiquement la grandeur, l’intensité, le sens et/ou la forme de l’effet que peut prendre cette relation (Gujarati, 2004). Nous testons à cet effet nos hypothèses en exploitant les résultats fournis par l’estimation de 6 modèles conçus pour la circonstance. L’équation 1 présente le modèle de base. Puis, on introduit au fur et à mesure les variables sur la structure de propriété comme variables modératrices dans les autres modèles.

Avec : PERF= Performance financière (ROA ou ROE); INVSPE= Investissement spécifique au dirigeant; COMPDIR= compétence managériale spécifique du dirigeant; RESREL= taille du réseau relationnel du dirigeant; RETINSP= Taux de rétention de l’information spécifique; DONS= Dons offerts par le dirigeant aux administrateurs; FAMILYOWN= Propriété familiale; BLOCKOWN= Bloc de contrôle; DOMFAMILY= Domination familiale; TAILLE= Taille de l’entreprise; SECTACT= Secteur d’activité; ENDET= Taux d’endettement; µ= terme résiduel standard; i= indice allant de 1 à 112 entreprises.

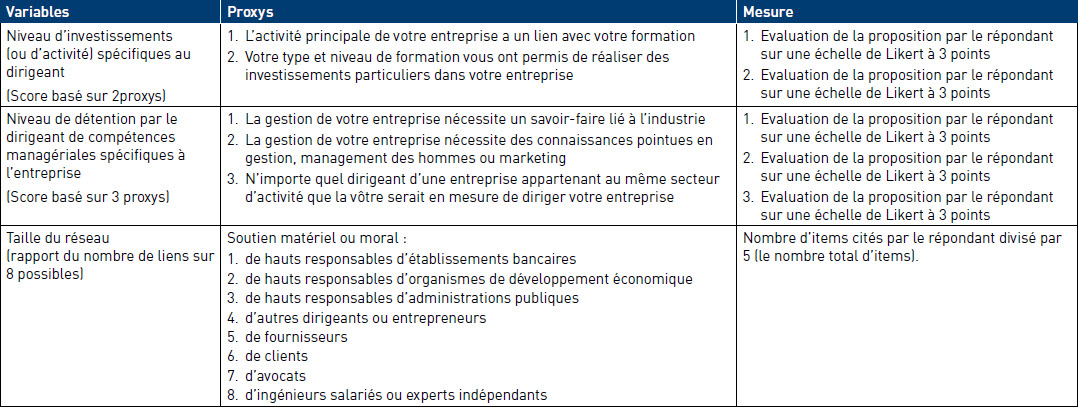

Les variables de l’étude

L’équation (1) comporte huit variables explicatives et trois variables de contrôle.

PERF correspond à la performance financière de l’entreprise. En raison du contexte de notre étude, où le marché financier est presque absent de la scène économique, seuls des indicateurs basés sur les rendements comptables ont été retenus. Elle a été mesurée par le taux de rendement des actifs (Return on Asset ou ROA) et le taux de rentabilité financière (Return on Equity ou ROE). Ces mesures sont communément utilisées dans les travaux similaires (Li et al., 2017).

INVSPE désigne les investissements spécifiques au dirigeant. Cette variable mesure l’intensité de la relation entre les investissements réalisés ou l’activité principale de l’entreprise et les connaissances scientifiques ou techniques du dirigeant. Suivant l’approche d’Affes et Chouabi (2007), cette intensité a été évaluée, par le dirigeant, à travers un score basé sur deux (2) items, permettant d’évaluer le degré de proximité d’une part entre l’activité principale de l’entreprise et sa formation, et d’autre part entre les investissements réalisés et sa formation sur une échelle de Likert à 3 points : 1 pour « pas du tout d’accord », 2 pour « indifférent » et 3 pour « tout-à-fait d’accord ». (cf. l’annexe 1). Nous obtenons pour le score agrégé un Alpha de Cronbach de 0,83. Cela nous permet de conclure que les qualités psychométriques de cette échelle sont vérifiées.

COMPDIR indique les compétences managériales spécifiques à l’entreprise détenues par le dirigeant. Ces compétences spécifiques comprennent deux catégories (Allemand, 2012) : les savoir-faire liés à une société en particulier, et ceux liés à une branche d’activité. Nous cherchons donc à évaluer le niveau de détention par le dirigeant de ces compétences. Suivant l’approche de Laguna et al. (2012), la mesure de cette variable COMPDIR résulte d’un score basé sur trois (3) items permettant de capter le degré d’accord du dirigeant sur l’importance de ses connaissances managériales spécifiques dans la gestion de son entreprise sur une échelle de Likert à 3 points allant de « pas du tout d’accord » à « tout-à-fait d’accord » (cf. l’annexe 1). Nous obtenons pour le score agrégé un Alpha de Cronbach de 0,87. Cela nous permet de conclure que les qualités psychométriques de cette échelle sont vérifiées.

RESREL correspond à l’étendue du réseau relationnel du dirigeant. Cette variable a été mesurée à partir du nombre de liens d’affaires que le dirigeant peut entretenir avec les 8 catégories d’acteurs suivantes : de hauts responsables d’établissements bancaires, de hauts responsables d’organismes de développement économique, de hauts responsables d’administrations publiques, d’autres dirigeants ou entrepreneurs, des fournisseurs, des clients, des avocats et des ingénieurs salariés ou experts indépendants. Reprenant l’indicateur développé par Aydi (2003), la taille du réseau relationnel de chaque dirigeant a été calculée par le rapport entre le nombre de catégories d’acteurs qui apportent un soutien moral ou matériel au dirigeant sur les huit catégories possibles (cf. annexe 1).

RETINSP désigne le de taux de rétention d’information par le dirigeant. Afin de le mesurer, nous avons repris la méthodologie de Depoers (2010) qui comporte trois étapes. Dans cette étude a été tout d’abord élaborée une liste d’items quantitatifs (informations financières, sectorielles, boursières et liées aux perspectives futures) volontairement publiée par les entreprises françaises cotées en bourse dans leur rapport annuel. Puis, a été calculé un score de publication par société en faisant le rapport entre le nombre d’items publiés par cette entreprise et le nombre total d’items publiables. Enfin, a été défini un score de rétention par différence entre le nombre d’items publiés une année par rapport à l’année suivante. Ce score est égal à zéro si toutes les informations publiées dans le rapport annuel de l’année N sont renseignées dans le rapport de l’année suivante en N+1.

Notre sélection d’items suit le même principe. Mais, seuls les items

susceptibles d’être publiés par l’ensemble des entreprises de l’échantillon ont

été retenus. Cette condition exclut notamment les informations boursières car

ces sociétés ne sont pas cotées. Nous calculons ainsi le taux de rétention de

l’information par la formule suivante : Tr =

![]()

Avec Tr : le taux de rétention, Rn : le score de rétention, obtenu par différence entre le nombre d’items publiés en année N-1 mais pas en année N, Pn—1 : nombre d’items publiés en année N-1.

DONS désigne le fait que le dirigeant fasse des dons à certains membres du conseil administration. Pour la mesure de cette variable, il a été demandé au dirigeant, si en dehors des célébrations usuelles (notamment des fêtes religieuses ou des anniversaires), il fait des cadeaux ou des dons personnels à certains membres du conseil d’administration de son entreprise. C’est donc une variable dichotomique prenant la valeur 1 si oui et 0 sinon.

FAMILYOWN désigne la propriété familiale. Elle est mesurée par le pourcentage du capital détenu par les membres d’une même famille (Mazzi, 2011). BLOCKOWN signale l’existence d’un bloc de contrôle en dehors de la famille. C’est une variable binaire, prenant la valeur 1 s’il existe au moins un bloc d’actionnaires détenant plus de 33,33 % du capital et 0 sinon. Ce seuil correspond à une minorité de blocage. Il a été fixé à partir des résultats de l’étude de Boubaker et al. (2016). DOMFAMILY désigne la domination familiale sur la gestion de la société. C’est également une variable dichotomique prenant la valeur 1 si, dans le cas d’une société contrôlée à plus de 50 % par une famille, le dirigeant est l’un des membres de cette famille, et 0 sinon (Chalier et Lambert, 2013).

TAILLE indique la taille de l’entreprise. Elle est mesurée usuellement dans la littérature financière par le logarithme du total des actifs de l’entreprise (Khanchel, 2009).

SECTACT correspond au secteur d’activité de l’entreprise. C’est une variable nominale prenant les valeurs de 1 à 3 selon que l’entreprise appartient au secteur de l’industrie, du commerce ou des services (Khanchel, 2009; Amran et Ahmad, 2013).

ENDET donne le taux d’endettement (ou levier financier) de la société. Pour tenir compte de cet effet sur la performance, nous utilisons le rapport entre la dette totale et le total de l’actif (Amran et Ahmad, 2013).

Résultats et discussion

Nous présenterons dans un premier temps les résultats de nos analyses descriptives, dans un second temps, les résultats des tests de corrélation et enfin, les résultats des analyses multivariées.

Résultats des statistiques descriptives

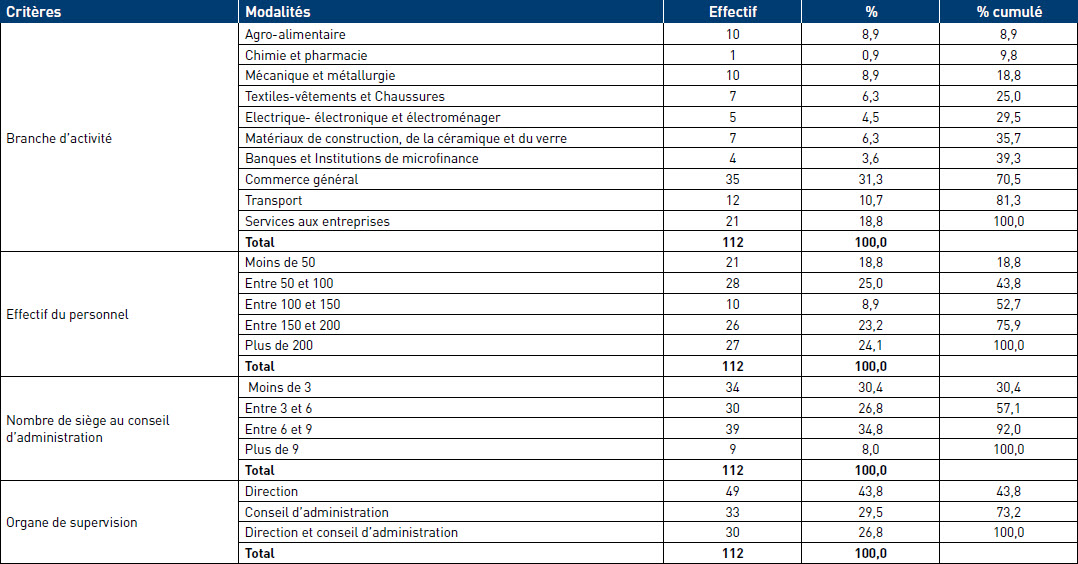

Le tableau n°2 décrit l’échantillon alors que les tableaux n°3 et 3 bis ci-dessous présentent les caractéristiques de chacune des variables du modèle. Des tests de différence de moyenne ont été réalisés entre les sociétés issues des villes de Yaoundé et de Douala pour les différentes variables explicatives. Aucune différence statistique n’a été identifiée, en particulier pour la variable réseau relationnel qui est un score agrégé. Le réseautage des dirigeants ainsi mesuré globalement n’est donc pas différent en fonction de la ville d’appartenance de sa société.

Résultats des analyses bivariées

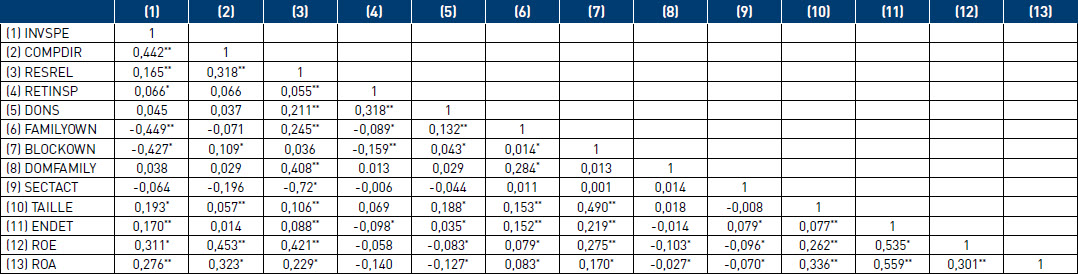

De l’examen de la matrice de corrélation (tableau 4), on peut tirer quatre enseignements :

Tout d’abord, il apparait que trois variables explicatives liées au pouvoir discrétionnaire du dirigeant (l’investissement spécifique au dirigeant, la compétence managériale spécifique à l’entreprise et la taille du réseau relationnel) sont corrélées positivement et significativement avec la performance de l’entreprise, et ce quelle que soit la mesure retenue. Les deux autres variables, la rétention de l’information spécifique, ainsi que les dons, exercent une influence négative et significative sur la performance.

Ensuite, pour les variables modératrices, on remarque que la propriété familiale et l’existence d’un bloc de contrôle externe sont corrélées positivement et significativement avec la performance de l’entreprise quelle que soit la mesure considérée, contrairement à la domination familiale. Par ailleurs plus la famille monte au capital, plus elle recourt à un dirigeant issu de la famille et plus la société est endettée.

Pour les variables de contrôle, le levier financier apparaît corrélé positivement avec la taille de l’entreprise qui est habituellement un facteur visant à réduire l’aléa moral entre la société et ses créanciers (Yazdanfar et Öhman, 2015). En revanche, la rétention d’information est corrélée négativement avec le niveau d’endettement. La corrélation positive entre le réseau relationnel du dirigeant et le levier financier indique une probable utilisation de ce réseau par le dirigeant pour obtenir plus facilement des emprunts. Enfin, la corrélation positive avec les investissements spécifiques indiquent que l’orientation de l’activité en fonction des connaissances du dirigeant se fait plutôt en recourant à la dette.

Enfin, il n’existe aucun problème sérieux de multicolinéarité entre ces variables car les coefficients VIF vont de 0,9 à 1,6, bien en dessous du seuil de 10 recommandé par Wooldridge (2014).

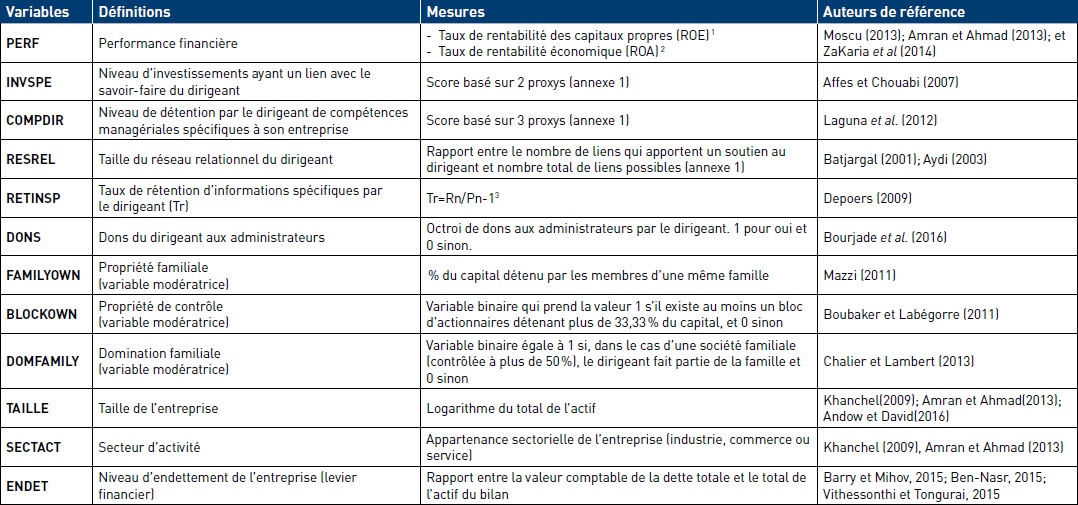

Tableau 1

Synthèse de l’opérationnalisation des variables de l’étude[1][2][3]

Tableau 2

Caractéristiques des entreprises de l’échantillon

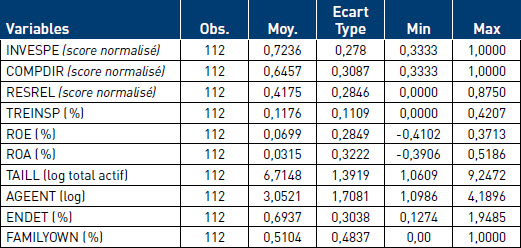

Tableau 3

Caractéristiques des variables de l’étude

Note : DONS : dons offerts par le dirigeant aux administrateurs; SECTACT : secteur d’activité; BLOCKOWN : existence d’un bloc de contrôle; DOMFAMILY : domination familiale

Tableau 3 bis

Caractéristiques des variables de l’étude

Notes : INVSPE : Investissement spécifique au dirigeant; COMPDIR : compétence spécifique du dirigeant; RESREL : taille du réseau relationnel du dirigeant; RETINSP : Taux de rétention de l’information spécifique; TAILLE : Taille de l’entreprise; AGEENT : âge de l’entreprise; ROA : Rentabilité économique; ROE : rentabilité des capitaux propres, ENDET : Levier financier de l’entreprise; FAMILYOWN : propriété familiale

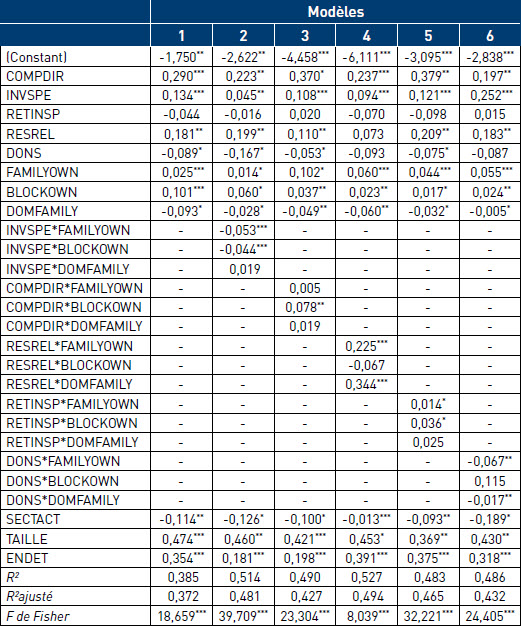

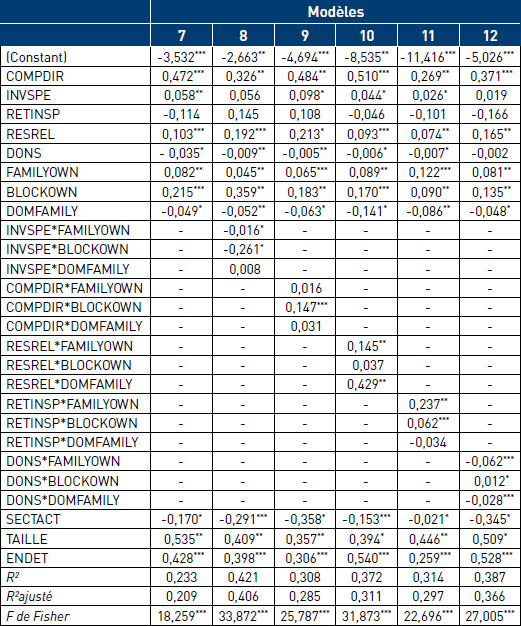

Nous interpréterons dans un premier temps le lien entre les attributs du pouvoir discrétionnaire du dirigeant et la performance, dans un second, l’effet modérateur de la structure de propriété sur la relation pouvoir discrétionnaire du dirigeant et performance, et dans un troisième temps les variables de contrôle (voir tableau n°5 et 5 bis ci-dessous pour l’estimation de ces différentes variables).

Effet des attributs du pouvoir discrétionnaire sur la performance

Concernant les variables explicatives de l’étude, on note que :

La détention par le dirigeant de compétences managériales spécifiques à l’entreprise (COMPDIR) influence positivement la performance de l’entreprise. Cette influence est significative au seuil de 99 % pour le ROE et le ROA (voir les modèles 1 et 7). Nous en déduisons que la détention par le dirigeant de compétences managériales spécifiques à sa société est source d’amélioration de la performance de son entreprise. Ainsi, ce type de compétences permet au dirigeant de mettre en oeuvre des stratégies nécessaires à la valorisation non seulement de son capital humain, mais également de l’entreprise. Nous validons donc notre hypothèse H1. Ce résultat est conforme à la théorie des ressources et des compétences qui appréhende les compétences du dirigeant comme un avantage concurrentiel, source de performance pour sa société. Il va dans le même sens que celui trouvé par Laguna et al. (2012), sur un échantillon d’entreprises européennes cotées en bourse, qui suggère que le succès d’une entreprise nécessite un niveau élevé de compétences de la part du dirigeant, et que les compétences managériales spécifiques modèrent l’effet des compétences générales.

Le choix du dirigeant d’investir dans les projets ayant un lien avec ses connaissances (INVSPE) influence positivement la performance financière de l’entreprise. Cette influence est très significative pour le ROA (seuil de 99 % pour le modèle 1), et l’est un peu moins pour le ROE (seuil de 95 % pour le modèle 7). Ce résultat valide notre hypothèse H2 et corrobore les prescriptions de la théorie de l’intendance et de la thèse optimiste de l’enracinement. Nos résultats convergent avec ceux de Charreaux (2015), et Affes et Chouabi (2007). Dans le contexte camerounais, ils renforcent la thèse que les investissements en relation avec les connaissances du dirigeant permettent à ce dernier de valoriser son capital humain et d’aligner ses intérêts avec ceux des actionnaires. Cela met en avant la capacité des dirigeants à créer des rentes par leurs décisions stratégiques et opérationnelles.

La rétention de l’information par le dirigeant (RETINSP) n’est pas liée de manière significative à la performance financière, et ce quel que soit l’indicateur de mesure. Ce résultat conduit à rejeter notre hypothèse H3. Il peut être interprété selon deux perspectives différentes. La rétention d’information par le dirigeant peut avoir pour objectif de cacher la baisse de la rentabilité de sa société. Mais, à contrario, cela peut être également considérée comme sa volonté délibérée de ne pas renseigner ses concurrents sur la « bonne santé financière » de son entreprise, en particulier pour les sociétés non cotées en bourse, comme celles de notre échantillon, dont les obligations de publication d’informations sont moins contraignantes. Des études professionnelles montrent d’ailleurs que, même en France et plus globalement en Europe, cette deuxième alternative explique en partie la non publication par les entreprises de leurs comptes sociaux alors même qu’il s’agit d’une obligation légale[4]. En effet, les comptes sociaux recèlent de riches informations sur la santé et la stratégie d’une entreprise. En séparant notre échantillon en deux sous-échantillons en fonction de la rentabilité financière (ROE), on constate par un test de différence de moyenne que ce sont plutôt les firmes affichant un ROE élevé qui font le plus de rétention d’information, ce qui conforte cette seconde interprétation. Les dirigeants camerounais cherchent ainsi à ne pas communiquer trop d’informations sur les facteurs expliquant la rentabilité de leur société.

Tableau 4

Matrice des corrélations

Notes : INVSPE : Investissement spécifique au dirigeant; COMPDIR : compétence managériale spécifique à l’entreprise; RESREL : taille du réseau relationnel du dirigeant; RETINSP : Taux de rétention de l’information spécifique; DONS : Dons offerts par le dirigeant aux administrateurs; FAMILYOWN propriété familiale; BLOCKOWN : la propriété de contrôle; DOMFAMILY : domination familiale; TAILLE : Taille de l’entreprise; SECTACT : Secteur d’activité; ENDET : Levier financier; ROA : Rentabilité économique; ROE : rentabilité des capitaux propres.

**; * corrélation significative au seuil respectif de 99 % et 95 % (test de Pearson)

Par ailleurs, la corrélation positive et significative observée entre les deux variables « dons aux administrateurs » et « rétention d’information » pose la question suivante : cette rétention d’information est-elle facilitée par les dons faits aux administrateurs qui deviendraient alors plus complaisants par rapport à la qualité des informations diffusées à l’extérieur du conseil d’administration ?

Ce résultat n’est pas directement comparable à ceux des autres recherches pour deux raisons. Ces dernières s’intéressent à l’asymétrie d’information (AI) entre les internes à l’entreprise (dirigeants et membres du conseil d’administration) par rapport aux investisseurs et portent sur des sociétés cotées en bourse. Toutefois, une mise en parallèle conforte nos interprétations.

En effet, pour Cai et al. (2015), le niveau d’AI détermine les choix de gouvernance des sociétés mais pas leur rentabilité financière (ROE) ou leurs bénéfices. Pour certains auteurs comme Azari et Facrizal (2017) en Indonésie, il n’y a également pas de relation significative entre le niveau d’AI et la valeur de la société (respectivement le Q de Tobin, et le Price to Book value). Seuls Hu et Yu (2010) identifient une relation négative entre le niveau d’AI et le ROE, mais le proxy choisi pour mesurer l’AI est la liquidité; ce qui est très discutable, alors que les autres études utilisent des indices composites, ou les erreurs de prévision des analystes (Cai et al., 2015).

le lien entre la taille du réseau relationnel du dirigeant (RESREL) et la performance financière de l’entreprise est positif et fortement significatif pour le ROE et le ROA. Ce résultat valide notre hypothèse H4. D’après ce résultat, la relation qu’entretient le dirigeant avec certaines parties prenantes lui permet d’accéder à certains soutiens, ressources et informations. D’ailleurs, la taille de son réseau relationnel est corrélée à celle des investissements spécifiques au dirigeant et à l’endettement de sa société (voir le tableau 4).

Nos résultats vont dans le même sens que ceux de Pigé (1998) selon lesquels, en se constituant des réseaux relationnels, le dirigeant accroît son capital social et cela bénéficie à sa société au travers de meilleures performances commerciales (par exemple, le dirigeant obtient plus facilement des commandes grâce à son réseau relationnel). Dans le contexte camerounais, nos résultats sont en accord avec ceux de Mazra et al. (2019) qui montrent que c’est la combinaison effective du capital psychologique des entrepreneurs avec leur capital social qui leur permet de tirer un meilleur parti des liens forts et des liens faibles, constitutifs de ce capital social, et d’atteindre l’hyper croissance. Ils relativisent les résultats de Ndangwa et al. (2007) qui trouvent que le réseau social du dirigeant n’explique que faiblement la performance des TPE. Cette différence de taille entre PME et TPE explique peut-être pourquoi le capital social est moins important dans ce dernier cas.

Les dons octroyés par le dirigeant aux administrateurs (DONS) influencent négativement les rentabilités économique et financière de l’entreprise, mais cette influence est faiblement significative pour le ROE (seuil de 90 % dans le modèle 7). La régression inverse simple, c’est-à-dire en prenant les dons comme variable explicative et la rentabilité financière (ROE) comme variable expliquée, montre que c’est plutôt cette dernière qui explique le niveau des dons (seuil de risque de 5 % pour le t de Student pour cette variable, et le test de Fisher indique que la régression est statistiquement significative également au seuil d’erreur de 5 %). Pour la rentabilité économique, la régression inverse n’est pas significative. Ainsi, lorsque les dirigeants anticiperaient une mauvaise rentabilité financière, ils auraient tendance à faire plus de dons aux administrateurs. Cependant notre étude reste imprécise car nous ne connaissons pas exactement la nature des dons et leur montant. Elle pose également la question des relations entre les dirigeants et les administrateurs ainsi que leur réelle indépendance. Ces questions sont loin d’être tranchées dans la littérature comme le soulignent Sahut et Boulerne (2010) car l’indépendance des administrateurs dépend de nombreux facteurs souvent inobservables. Par ailleurs, ces dons rendent la décision de révocation du dirigeant non performant très difficile à cause des liens que ce dirigeant aurait développés avec les administrateurs et du sentiment de reconnaissance (contre-don) qu’ils ont envers lui en raison des dons qu’il leur aurait fait. Leurs décisions ne sont plus objectives. Ce résultat conforte la thèse pessimiste de la théorie du don-échange et le point de vue de la théorie de l’agence; ce qui par conséquent, nous permet de valider l’hypothèse H5.

Effet modérateur de la structure de propriété sur la relation pouvoir discrétionnaire du dirigeant et performance

Tout d’abord, nous constatons que les entreprises familiales sont performantes tant pour le ROA que le ROE (le coefficient de FAMILYOWN est positif et fortement significatif dans les modèles 1 et 7). Il en est de même pour la présence de blocs de contrôle. Cela révèle que ces deux éléments ont la capacité de contrôler le comportement du dirigeant, et d’influer sur la performance de son entreprise. En revanche, dans le cas des entreprises familiales dirigées par un membre de la famille, l’effet de cette domination familiale sur les décisions de la société se traduit par un impact négatif sur la performance pour le ROE et le ROA. Cela peut s’expliquer par un conflit d’agence actionnaire-dirigeant (AD) faible, et donc une faible pression de la famille sur le dirigeant, même si la définition étendue de la famille au Cameroun fait que ce type de conflit demeure.

Puis, nous avons analysé l’effet modérateur de ces trois variables relatives à la structure de propriété (la propriété familiale, la présence d’un groupe d’actionnaires influents et la domination familiale) en les croisant avec les variables du pouvoir discrétionnaire du dirigeant.

En ce qui concerne les investissements spécifiques au dirigeant (modèles 2 et 8), la propriété familiale, ainsi que l’existence de bloc tendent à limiter leur impact (forte corrélation négative dans le tableau 4). Cette limitation a un effet négatif sur la performance de la société. Ainsi, si ces deux facteurs jouent bien leur rôle de contre-pouvoir, c’est au détriment de la performance globale. A contrario, si le dirigeant fait partie de la famille, il n’y a aucune interaction puisque le conflit d’agence AD est faible.

Pour les compétences spécifiques à l’entreprise que dispose le dirigeant (modèles 3 et 9), seule l’interaction avec la variable Block est significative et agit positivement sur la performance. On en déduit que les actionnaires de contrôle (hors de la famille) seraient plus enclins à choisir un dirigeant ayant des compétences spécifiques pour doper la performance de leur firme.

Pour le réseau relationnel du dirigeant (modèles 4 et 10), on constate une interaction positive avec les deux variables, la propriété familiale et la domination familiale, sur la performance. En effet, dans les entreprises familiales le capital social est souvent plus développé car le capital social du dirigeant s’appuie sur le capital social familial (Arrègle et al., 2004). En revanche, le croisement avec la variable Block n’a pas d’effet.

Ensuite, l’interaction de la variable rétention d’information (modèles 5 et 11), avec les deux variables de propriété, à savoir la propriété familiale et la présence d’un groupe d’actionnaires influents, se traduit par un effet positif sur la performance. On en déduit que par leur contrôle sur le dirigeant, ces deux acteurs le force à être transparent. Du fait de la corrélation négative entre cette rétention d’information et la performance de la société, ce contre-pouvoir a un effet positif sur le ROA et le ROE, l’impact étant plus marqué pour ce dernier indicateur.

Enfin, la variable « dons » (modèles 6 et 12) n’interagit négativement sur la performance financière qu’avec les deux variables; « la propriété familiale » et « la domination familiale ». L’explication est similaire à celle du réseau relationnel à la différence que l’octroi de dons affecte négativement le ROE et ROA car ils sont généralement attribués aux administrateurs pour les rendre moins critique sur la gestion de l’entreprise.

En résumé, ces dix modèles (2 à 6 et 8 à 12) ont mis en évidence les effets positifs ou négatifs sur la performance de ces variables modératrices croisées avec les attributs du pouvoir discrétionnaire du dirigeant. Ce résultat nous permet de valider l’hypothèse H6 qui stipule que « l’effet du pouvoir discrétionnaire du dirigeant sur la performance de sa société est significativement différent selon la structure de l’actionnariat de l’entreprise »

Influence des variables de contrôle

Pour ce qui est des variables de contrôle, il ressort que :

La taille de l’entreprise (TAILLE) a un effet statistiquement significatif sur la performance quel que soit l’indicateur de mesure. Ce résultat rejoint ceux d’Andow et David (2016) qui ont trouvé que la taille influence significativement la performance dans le contexte de pays émergents. Ce résultat s’explique par la taille modérée des grandes sociétés dans ce type de pays par rapport aux pays développés.

Le taux d’endettement de l’entreprise (ENDET) exerce également un effet positif et significatif sur la performance financière de l’entreprise. En fait, on remarque tout d’abord que ces entreprises sont en moyenne plus de deux fois plus endettées que les sociétés françaises alors que certaines d’entre elles sont des filiales. De plus, quelques sociétés sont au bord de la cessation de paiement tellement elles sont massivement endettées (ratio d’effet de levier maximal de 1,9485). Ce résultat conforte ceux de Yazdanfar et Öhman (2015) qui stipulent dans leurs travaux qu’un niveau d’endettement élevé peut doper la performance et la valeur de l’entreprise à court terme. Ce résultat est conforme aux enseignements de la théorie de l’agence (Jensesn, 1976) pour laquelle l’augmentation du niveau d’endettement est un moyen pour résoudre les conflits d’intérêts entre actionnaires et dirigeant, en restreignant ce dernier dans ses choix d’investissements et la consommation de ressources financières, ce qui est de nature à stimuler la performance de son entreprise.

Enfin, pour la variable secteur d’activité (SECTACT), nos résultats rejoignent ceux de Khanchel (2009).

Dans l’ensemble, ces résultats traduisent que dans le contexte camerounais, caractérisé par son faible système de gouvernance, les actions menées par le dirigeant pour accroitre son pouvoir discrétionnaire en l’occurrence, la détention par ce dernier de compétences spécifiques à l’entreprise, son choix d’investir uniquement dans les actifs ayant un lien avec ses connaissances spécifiques et le maintien de son réseau relationnel, ne doivent pas être systématiquement limitées car elles permettent d’améliorer la performance financière de l’entreprise. La structure de l’actionnariat est de nature à exercer un contre-pouvoir. Ce contre-pouvoir atténue l’effet positif du pouvoir du dirigeant sur la performance de l’entreprise. Le fait que le dirigeant cherche à augmenter son pouvoir discrétionnaire n’est donc pas préjudiciable pour les actionnaires ayant investi dans les entreprises camerounaises, excepté lorsqu’il y a une distribution de dons aux administrateurs car l’objectif est alors d’altérer leur indépendance et l’intensité de leur contrôle (Bourjade et al., 2016). Ces résultats s’inscrivent dans leur globalité dans la perspective de la théorie de l’intendance.

Tableau 5

Résultats des estimations économétriques (VD : ROA)

Note : INVSPE : investissement spécifique au dirigeant, COMPDIR : compétence managériale spécifique à l’entreprise, RESREL : taille du réseau relationnel du dirigeant, RETINSP : taux de rétention de l’information spécifique, DONS : dons offerts par le dirigeant aux administrateurs, FAMILYOWN : propriété familiale, BLOCKOWN : la propriété de contrôle, DOMFAMILY : domination de la firme par la famille, TAILLE : taille de l’entreprise, SECTACT : secteur d’activité, ENDET : levier financier, ROA : Rentabilité économique, ROE : rentabilité des capitaux propres.

Tableau 5 bis

Résultats des estimations économétriques (VD : ROE)

Note : INVSPE : investissement spécifique au dirigeant, COMPDIR : compétence managériale spécifique à l’entreprise, RESREL : taille du réseau relationnel du dirigeant, RETINSP : taux de rétention de l’information spécifique, DONS : dons offerts par le dirigeant aux administrateurs, FAMILYOWN : propriété familiale, BLOCKOWN : la propriété de contrôle, DOMFAMILY : domination de la firme par la famille, TAILLE : taille de l’entreprise, SECTACT : secteur d’activité, ENDET : levier financier, ROA : Rentabilité économique, ROE : rentabilité des capitaux propres.

Conclusion

Les résultats mis en évidence dans cette étude permettent de conclure que, dans un contexte où le cadre réglementaire ou législatif en matière de gouvernance d’entreprise est imprécis et dérisoire, les investisseurs peuvent donner leur confiance au dirigeant sous deux conditions : une participation forte du dirigeant au capital de sa société (Mbaduet et al., 2019) et un endettement élevé. Les actionnaires accordent alors une importante marge de manoeuvre au dirigeant, et ce dernier est en capacité de gérer l’entreprise dans l’intérêt des actionnaires, même si cet état de fait le conduit à s’enraciner. La latitude managériale du dirigeant acquise à la suite de son pouvoir discrétionnaire n’est alors pas un obstacle à la performance, bien au contraire.

Il est intéressant de remarquer que cette recherche aboutit à des résultats contre-intuitifs dans la littérature sur la gouvernance des entreprises en montrant l’intérêt de laisser le dirigeant accroitre son pouvoir discrétionnaire par certaines actions, alors que généralement les études empiriques prônent le contraire (Sahut et al., 2018), y compris pour les marchés émergents (Balagobei, 2018). Cependant, nous mettons l’accent sur le fait que cette liberté doit être encadrée par l’endettement et des contre-pouvoirs comme la propriété familiale ou encore l’existence de bloc de contrôle. En fait, comme les entreprises de notre échantillon sont majoritairement familiales, on retrouve certains traits caractérisant les sociétés familiales dans lesquelles les mécanismes de gouvernance sont peu efficaces par rapport aux autres sociétés, mais les décisions sont plus visionnaires et la performance financière meilleure (Eugster et Isakov, 2019; PWC, 2019).

Malgré les apports de ce travail, ces résultats doivent être interprétés avec beaucoup de précautions :

La première limite relève de la faible taille de l’échantillon. Une étude menée sur un échantillon plus important crédibiliserait la généralisation des résultats. Mais dans le contexte de pays africains comme le Cameroun, il est difficile d’obtenir des informations sur les comptes des entreprises et les pratiques de gouvernance du fait de la réticence des dirigeants à les communiquer. De plus, pour les sociétés non cotées comme celles de notre échantillon, les contraintes réglementaires en matière de diffusion d’information sont faibles, ainsi que les amendes éventuelles en cas de manquement aux obligations légales (Souleymanou et Hikkerova, 2018).

L’appréciation de la performance est limitée à l’aspect financier, et ne porte que sur les indicateurs comptables (ROE et ROA) d’une seule année. Or, une analyse pluriannuelle pourrait apporter une plus grande robustesse aux résultats dégagés,

Enfin, notre analyse s’est focalisée sur la performance financière. Mais qu’en est-il du risque ? Même si Boubaker et al. (2016) montrent qu’en moyenne les entreprises familiales françaises ne prennent pas plus de risques que les autres sociétés françaises tout en affichant une performance supérieure, il pourrait être intéressant de se poser la question pour les entreprises camerounaises de notre échantillon qui sont bien plus endettées. Ne serait-ce pas là le revers de la médaille ?

Appendices

Annexe

Annexe 1. Synthèse des proxys mobilisés pour calculer le score de certaines variables

Notes biographiques

Joséphine Florentine Mbaduet est titulaire d’un doctorat de l’Université de Dschang (Cameroun) en Sciences de Gestion. Elle est membre du Laboratoire de Recherche en Economie Fondamentale Appliquée (LAREFA). Son principal champ d’intérêt de recherche est la finance. Elle est auteur de 5 publications dont la toute dernière est dans la Revue Gestion 2000 (Scopus).

Léopold Djoutsa Wamba : Maître-Assistant CAMES, est Enseignant-Chercheur et Chef de Division des Affaires Académiques, de la Scolarité et de la Recherche à la Faculté des Sciences Economiques et de Gestion de l’Université de Maroua au Cameroun. Il est membre du Laboratoire de Recherche en Economie Fondamentale Appliquée (LAREFA). Ses travaux de recherche portent sur la finance, le management environnemental et l’entrepreneuriat. Il est par ailleurs auteurs de plus de 30 publications dont 16 sont référencées dans le classement de la CNRS, HCERES et la FNEGE.

Jean-Michel Sahut est professeur à l’IDRAC Business School. Il enseigne la Finance d’entreprise, la Comptabilité financière et les Jeux de simulation pour les étudiants en ingénierie et en gestion. Auparavant, il a été professeur à la HEG, University of Applied Sciences (Ch), doyen associé à la recherche au Groupe Sup de Co Amiens (Fr), professeur de Finance à Télécom & Management Sud Paris (Fr) et directeur du Laboratoire RESFIN. Il a publié 6 livres et plus de 100 articles en finance, gouvernance, RSE et entrepreneuriat dans des revues scientifiques internationales comme Technological Forecasting and Social Change, Economic Modelling, Small Business Economics, Journal of Business Research, Management international…. Il est aussi le rédacteur en chef de Gestion 2000, une revue traitant des problématiques de gestion créée en 1936 (indexée par la Fnege et Scopus).

Frédéric Teulon est directeur de la recherche et doyen de la faculté de l’IPAG Business School. Il est agrégé d’économie et de sciences sociales. C’est un ancien élève de l’ENS Paris-Saclay (Ecole Normale Supérieure), l’IEP Paris (Institut d’études politiques) et l’Université Paris 1 Panthéon-Sorbonne. Il a fondé en 2008 l’IPAG Lab (un laboratoire de recherche en économie et en gestion). Il a publié plus de 30 ouvrages et plus de 40 articles dans des revues à comité de lecture sur la macroéconomie, la finance et la gestion (dans des revues telles que Revue Economique, Management international, Economic Modelling…).

Notes

Bibliographie

- Affes, H., Chouabi, F. (2007). « La latitude managériale des dirigeants face à l’inno–vation technologique : une analyse empirique sur le marché Tunisien », Revue Gouvernance, Vol. 4, N° 2, p. 1-16.

- Allemand, I. (2012). « Influence de la structure de propriété sur les caractéristiques des dirigeants : le cas des sociétés cotées françaises », Gestion 2000, Vol. 29, N° 5, p. 31-43.

- Alexandre, H., Paquerot, M. (2000). « Efficacité des structures de contrôle et enracinement des dirigeants », Finance Contrôle Stratégie, Vol. 3, N° 2, p. 5-29.

- Al Hares, A., Ntim C.G., King D. (2018). « Block ownership and companies’ R&D intensity : The moderating effect of culture », Corporate Ownership & Control, Vol. 15, N° 2, p. 19-32.

- Andow, H.A., David, B.M. (2016). « Ownership structure and the financial performance of listed conglomerate firms in Nigeria”, The Business and Management Review, Vol. 7, N° 3, p. 231-240.

- Arrègle, J., Durand, R., Véry, P. (2004). « Origines du capital social et avantages concurrentiels des firmes familiales », M@n@gement, 7(2), p. 13-36.

- Aydi, G. (2003). « Capital social entrepreneurial, performance de l’entreprise et accès aux ressources externes », XIIème Conférence de l’Association Internationale de management stratégique, Les côtes de Carthage, 3, 4, 5 et 6 juin.

- Azari, T.R., Facrizal, F. (2017). « The influence of Information Asymmetry, profitability, and Leverage against the value of the company at the manufacturing companies listed on the Indonesia stock exchange Period 2012-2014 ». Scientific journal Economic Accounting Students, Vol. 2. N° 1, p. 82-97.

- Balagobei, S. (2018). “Corporate Governance and Firm Performance : Empirical Evidence from Emerging Market,” Asian Economic and Financial Review, Vol. 8(12), p. 1415-1421.

- Barney, S.B. (1991). “Firm Resources and Sustained Competitive Advantage”. Journal of Management, Vol 17, p. 99-120

- Barou, J. (2017). « Dynamiques de transformation familiale en Afrique subsaharienne et au sein des diasporas présentes en France ». Droit et cultures, N° 73, p. 29-47.

- Begné, J.M. (2012). « Relation d’agence et comportements déviants : le cas des entreprises publiques au Cameroun », Management International/International Management/Gestion Internacional, Vol. 16, N° 3, p. 165-173.

- Boubaker, S., Nguyen P., Rouatbi W. (2016). “Multiple Large Shareholders and Corporate Risk-taking : Evidence from French Family Firms”, European Financial Management, Vol. 22, N° 4, p. 697-745.

- Boulerne, S., Sahut, JM. (2010). « Les sources d’inefficacité des mécanismes de gouvernance d’entreprise ». Management & Avenir, Vol. 33, N° 3, p. 374-387.

- Bourjade, S., Germain, L., Lyon-Caen, C. (2016). « Conseils d’administration : indépendance, collusion et conflits d’intérêts », Revue française d’économie, volume xxxi(2), p. 3-25.

- Cai, J., Liu, Y., Qian, Y., Yu, M. (2015). « Information Asymmetry and Corporate Governance », Quarterly Journal of Finance, Vol. 5, N° 3, 1550014.

- Charlier, P., Lambert, G. (2013). « Modes de gouvernance et performances des entreprises familiales françaises en fonction des conflits d’agence ». Revue Finance Contrôle Stratégie, Vol. 16, N° 2, 1-26.

- Charreaux, G. (2015). « Pour une véritable théorie de la latitude managériale et du gouvernement des entreprises », Revue Française de Gestion, Vol. 8, N° 253, p. 189-212.

- Clifford, C., Lindsey, L. (2016). “Blockholder Heterogeneity, CEO Compensation, and Firm Performance”. Journal of Financial and Quantitative Analysis, Vol. 51, N° 5, p. 1491-1520.

- Depoers, F. (2010). « La rétention d’informations dans les rapports annuels des sociétés cotées : point et mesure », Revue Sciences de Gestion, N° 74, p. 67-85.

- Djoutsa Wamba, L., Bimeme Bengono I., Sahut JM., Teulon F. (2018). “Governance and performance of MFIs : the Cameroon case”. Journal of Management & Governance, 22(1), p. 7-30.

- Donaldson L., Davis, J.H. (1991). “Stewardship Theory or Agency Theory : CEO Governance and Shareholder Returns”, Australian Journal of Management, Vol. 16, N° 1, p. 49-64.

- Dur, R. (2009). « Gift Exchange in the Workplace : Money or Attention ? », Journal of the European Economic Association, Vol. 7, N° 2-3, p. 550-560.

- Eugster, N., Isakov, D. (2019). “Founding family ownership, stock market returns, and agency problems”, Journal of Banking & Finance, Vol. 107, October. 105600.

- Frémeaux, S., Noel C. (2014). “Le don gratuit et la contagion d’émotions positives. Quelles stratégies pour les dirigeants ?”, RIMHE : Revue Interdisciplinaire Management, Homme & Entreprise, Vol. 2, N° 11, p. 73-91.

- Holderness, C.G. (2003), “A Survey of Blockholders and Corporate Control. Economic Policy Review”, Vol. 9, No. 1, pp 10-24. Available at SSRN : https://ssrn.com/abstract=281952

- Hu, Y., Yu, L. (2010). « Investor Relations, Information Asymmetry and Corporate Performance », In E-Business and E-Government (ICEE), International Conference, p. 2061-2064.

- Jo, H., Harjoto, M.A. (2011). « Corporate governance and firm value : The impact of corporate social responsibility », Journal of Business Ethics, Vol. 103, N° 3, p. 351-383.

- Khanchel, I. (2009). « Le rôle du pouvoir discrétionnaire du dirigeant dans l’amélioration de la performance : cas des entreprises tunisiennes », Revue des Sciences de Gestion, N° 237-238, p. 95-103.

- Khenissi, M., Wirtz, P. (2015). « Le Processus stratégique de détermination de la rémunération des dirigeants : Les enseignements du Cas Vinci », Finance Contrôle Stratégie, Vol. 18, N° 1, pp.21-56.

- Laguna, M., Wiechetek, M., Talik, W. (2012). “The Competencies of Managers and Their Business Success” Central European Business Review, Vol. 1, N° 3, p. 7-13.

- La Porta, R., Shleifer, A., Vishny, R. W. (2000). “Agency problems and dividend policies around the world”, Journal of Finance, Vol. 55, N° 1, p. 1-33.

- Masclef, O. (2013). « Le rôle du don et du gratuit dans l’entreprise : théories et évidences », In Économies et Sociétés, Série K. Économie de l’entreprise, N° 22, Vol.1, p. 7-31.

- Mazzi, C. (2011). « Family business and financial performance : Current state of knowledge and future research challenges », Journal of Family Business Strategy, Vol. 2, N° 3, p. 166-181.

- Mazra, M., Braune, E., Teulon F. (2019). « Capital psychologique, Capital social de l’entrepreneur et performance des entreprises nouvellement créées : quelques particularités de l’hyper croissance », Revue de l’entrepreneuriat, Vol. 18, N° 2, p. 119-145.

- Mbaduet, J.F., Tsafack Nanfosso, R.A., Djoutsa Wamba L., Sahut J-M. et Teulon F. (2019). « Pouvoir du dirigeant, gouvernance et performance financière des entreprises : le cas camerounais », Gestion 2000, Vol. 36, N° 2, p. 61-82.

- Mili, M., Sahut, J.M., Teulon, F. (2017), “Do corporate governance and ownership structure impact dividend policy in emerging market during financial crisis ?”, Journal of Applied Accounting Research, Vol. 18, N° 3, p. 274-29

- Ndangwa, L., Sonna, F.D., Djemeuné, P. (2007). « Réseau social du dirigeant et performance de la TPE », Revue des Sciences de Gestion, Vol. 1, N° 223, p. 75-85.

- Peng, M.W., Zhang, S., Li, X. (2007). “CEO Duality and Firm Performance During China’s Institutional Transitions”, Management and Organization Review, Vol. 3, N° 2, p. 205-225.

- Pigé, B. (1998). « Enracinement des dirigeants et richesse des actionnaires », Finance- Contrôle - Stratégie, Vol. 1, N° 3, p. 131-158.

- PWC (2019). « Entreprises familiales suisses », PricewaterhouseCoopers International Limited Editor, www.pwc-ch/entreprises-familiales

- Sahut, JM., Boulerne, S. (2010). “Flaws in Banking Governance”, International Journal of Business, Vol. 15, N° 3, p. 319-332.

- Sahut, JM., Mili M., Teulon, F. (2018). « Gouvernance, RSE et performance financière : vers une compréhension globale de leurs relations ? », Management & Avenir, Vol. 101, N° 3, p. 39-59.

- Shleifer, A., Vishny, R.W. (1997). « A Survey of Corporate Governance », Journal of Finance, Vol. 52, N° 2, p. 737-783.

- Souleymanou, K., Hikkerova, L. (2018). « Les défaillances de communication financière des entreprises camerounaises ». Gestion 2000, Vol. 35, N° 1, p. 97-121.

- Stiglitz, J.E., Edlin, A. (1995). “Discouraging Rivals : Managerial Rent-seeking and Economic Inefficiencies”, American Economic Review, Vol. 85, p. 1301-1312.

- Titmuss, R. (1970). The Gift Relationship, Allen&Unwin, London.

- Williamson, O.E. (1985). The Economic Institutions of Capitalism, The Free Press.

- Wirtz, P. (2006). « Compétences, conflit et création de valeur : vers une approche intégrée de la gouvernance », Finance Contrôle Stratégie, Vol. 9, N° 2, p. 187-221.

- Wooldridge, J.M. (2014). Introduction to econometrics. Andover, MA : Cengage Learning.

- Yazdanfar, D., Öhman, P. (2015). “Debt Financing and Firm Performance : an Empirical Study Based on Swedish Data”, The Journal of the Risk Finance, Vol. 16, N° 1, p. 102-118.

Appendices

Biographical notes

Joséphine Florentine Mbaduet: is a Ph.D. holder in management from the University of Dschang (Cameroon) and is a member of the research laboratory in fundamental and applied economics (LAREFA). Her main research interest is in finance. She is the author of 5 studies with the latest in the Gestion 2000 journal (Scopus).

Léopold Djoutsa Wamba is an Assistant Professor (CAMES) and Head of the Division of Academic and Students Affairs and Research at the Faculty of Economics and Management of the University of Maroua in Cameroon. He is a member of the research laboratory in fundamental and applied economics (LAREFA). His research interests are finance, environmental management and entrepreneurship. He is also the author of more than 30 publications, 16 of which are referenced in the CNRS, HCERES or FNEGE rankings.

Jean-Michel Sahut is a Professor at IDRAC Business School. He teaches Corporate Finance, Financial Accounting and Serious Game for engineering and management students. Previously, he was a Professor at Geneva School of Business Administration, University of Applied Sciences (Ch), an Associate Dean for Research at Amiens School of Management (Fr), a Professor of Finance at Telecom & Management Paris Sud (Fr) and the director of the RESFIN Laboratory. He has published 6 books and more than 100 articles about finance, governance, CSR and entrepreneurship in international peer review journals such as Technological Forecasting and Social Change, Economic Modelling, Small Business Economics, Journal of Business Research, Management International …. He is the editor-in-chief of Gestion 2000, a management journal created in 1936 (indexed by Fnege & Scopus).

Frédéric Teulon is the Executive Head of Research and Dean of the Faculty at IPAG Business School. He hold an “agrégation“ of Economics and Social Science. He is a former student of the ENS Paris-Saclay (Ecole Normale Supérieure), of IEP Paris (Institut d’Etudes Politiques) and of Paris 1 Panthéon-Sorbonne University. He founded in 2008 the IPAG Lab (a research laboratory in economics and management). He has published over 30 books and over 40 peer-reviewed journal articles on macroeconomics, finance, and management (in journals such as Revue Economique, Management international, Economic Modelling…).

Appendices

Notas biograficas

Joséphine Florentine Mbaduet: is a Ph.D. holder in management from the University of Dschang (Cameroon) and is a member of the research laboratory in fundamental and applied economics (LAREFA). Her main research interest is in finance. She is the author of 5 studies with the latest in the Gestion 2000 journal (Scopus).

Léopold Djoutsa Wamba is an Assistant Professor (CAMES) and Head of the Division of Academic and Students Affairs and Research at the Faculty of Economics and Management of the University of Maroua in Cameroon. He is a member of the research laboratory in fundamental and applied economics (LAREFA). His research interests are finance, environmental management and entrepreneurship. He is also the author of more than 30 publications, 16 of which are referenced in the CNRS, HCERES or FNEGE rankings.

Jean-Michel Sahut is a Professor at IDRAC Business School. He teaches Corporate Finance, Financial Accounting and Serious Game for engineering and management students. Previously, he was a Professor at Geneva School of Business Administration, University of Applied Sciences (Ch), an Associate Dean for Research at Amiens School of Management (Fr), a Professor of Finance at Telecom & Management Paris Sud (Fr) and the director of the RESFIN Laboratory. He has published 6 books and more than 100 articles about finance, governance, CSR and entrepreneurship in international peer review journals such as Technological Forecasting and Social Change, Economic Modelling, Small Business Economics, Journal of Business Research, Management International …. He is the editor-in-chief of Gestion 2000, a management journal created in 1936 (indexed by Fnege & Scopus).

Frédéric Teulon is the Executive Head of Research and Dean of the Faculty at IPAG Business School. He hold an “agrégation“ of Economics and Social Science. He is a former student of the ENS Paris-Saclay (Ecole Normale Supérieure), of IEP Paris (Institut d’Etudes Politiques) and of Paris 1 Panthéon-Sorbonne University. He founded in 2008 the IPAG Lab (a research laboratory in economics and management). He has published over 30 books and over 40 peer-reviewed journal articles on macroeconomics, finance, and management (in journals such as Revue Economique, Management international, Economic Modelling…).

List of figures

Figure 1

Cadre conceptuel de l’étude

List of tables

Tableau 1

Synthèse de l’opérationnalisation des variables de l’étude[1][2][3]

Tableau 2

Caractéristiques des entreprises de l’échantillon

Tableau 3

Caractéristiques des variables de l’étude

Tableau 3 bis

Caractéristiques des variables de l’étude

Notes : INVSPE : Investissement spécifique au dirigeant; COMPDIR : compétence spécifique du dirigeant; RESREL : taille du réseau relationnel du dirigeant; RETINSP : Taux de rétention de l’information spécifique; TAILLE : Taille de l’entreprise; AGEENT : âge de l’entreprise; ROA : Rentabilité économique; ROE : rentabilité des capitaux propres, ENDET : Levier financier de l’entreprise; FAMILYOWN : propriété familiale

Tableau 4

Matrice des corrélations