Abstracts

Résumé

Cet article analyse les facteurs qui déterminent la présence de représentants des actionnaires salariés au sein du conseil d’administration ou de surveillance. Nous suggérons qu’un faible degré d’enracinement du dirigeant favorise la présence de représentants des actionnaires salariés, réputés loyaux et passifs envers leur dirigeant. Cependant, la capacité de résistance du conseil d’administration ou de surveillance à la stratégie d’enracinement du dirigeant, déterminée par sa composition et sa structure, réduit la probabilité de la présence de représentants des actionnaires salariés. Nos résultats basés sur une étude quantitative montrent que le degré d’enracinement du dirigeant ainsi que la capacité de résistance du conseil réduisent significativement la probabilité d’une représentation des actionnaires salariés au conseil d’administration ou de surveillance.

Mots-clés :

- Gouvernement d’entreprise,

- Conseil d’administration,

- Actionnariat salarié

Abstract

This paper investigates the set of factors which influence the likelihood of employee shareholders representation on the board of directors. We suggest that the lower the level of CEO’s entrenchment, the higher the likelihood of employee shareholders representation on the board of directors, because employee shareholders’ representatives are deemed to be passive directors and loyal to the CEO. In contrast, we suggest that board of directors’ capacity to resist CEO’s entrenchment, which is determined by boards’ composition and structure, reduces the likelihood of employee shareholders representation on the board of directors. Empirical analysis drawn from a longitudinal sample of French firms provides strong support for these hypotheses.

Keywords:

- Corporate governance,

- Board of directors,

- Employee ownership

Resumen

Este artículo investiga el conjunto de factores que influyen en la probabilidad de representación de los trabajadores accionistas en el Consejo de Administración. Sugerimos que cuanto menor sea el nivel de afianzamiento del Director Ejecutivo, mayor será la probabilidad de representación de los trabajadores accionistas en el Consejo de Administración, porque se considera a los representantes de los trabajadores accionistas directores pasivos y leales al Director Ejecutivo. Por el contrario, nuestro estudio sugiere que la capacidad por parte de los directivos de resistir el afianzamiento del Director Ejecutivo, que viene determinada por la composición y la estructura del Consejo, reduce la probabilidad de representación de los trabajadores accionistas en el Consejo de Administración. El análisis empírico sobre una muestra longitudinal de empresas francesas proporciona un fuerte apoyo de estas hipótesis.

Palabras clave:

- Gobierno Corporativo,

- Consejo de Administración,

- Propiedad del empleado

Article body

La participation des salariés au capital des entreprises dans lesquelles ils travaillent – l’actionnariat salarié – est un phénomène mondial qui connaît aujourd’hui un développement important. Aux Etats-Unis, près d’un salarié sur quatre est un actionnaire salarié (National Center of Employee Ownership (NCEO), 2006). En France, cette proportion s’établit à environ un salarié sur dix (Fédération française des associations Actionnaires salariés et anciens Salariés (FAS), 2006). La diffusion des mécanismes d’actionnariat salarié s’est accrue au cours des deux dernières décennies en raison notamment de réformes législatives qui ont accélérées son développement (ERISA de 1974, Delaware Act de 1988 aux Etats-Unis; en France : lois de privatisation de 1986, loi Fabius de 2001, loi Fillon de 2003, loi sur la participation et l’actionnariat salarié du 30 décembre 2006).

L’actionnariat salarié a comme particularité d’être aussi bien soutenu par les gouvernements successifs que par les chefs d’entreprises. Pour les premiers, l’actionnariat salarié permet de soulager significativement les systèmes publics de financement des retraites en transférant une partie de la charge sur l’épargne individuelle des salariés. Pour les entreprises, l’actionnariat salarié offre une batterie d’avantages permettant de fidéliser et motiver les salariés tout en stabilisant le capital et en limitant l’impact des variations boursières sur la prise de décision stratégique (Desbrières, 2002).

Les salariés ont progressivement détenu une part de plus en plus significative du capital de leur entreprise au point de souvent devenir des actionnaires de référence. La loi du 30 décembre 2006 est venue consacrer la place grandissante de l’actionnariat salarié en garantissant désormais au moins un poste d’administrateur (ou de membre du conseil de surveillance) aux actionnaires salariés lorsqu’ils détiennent collectivement au moins 3 % du capital de l’entreprise[1]. Or, on peut constater qu’il n’aura pas fallu attendre la promulgation de la loi du 30 décembre 2006 pour voir des entreprises faire le choix délibéré de nommer ou de faire élire un représentant des actionnaires salariés[2]. En effet, avant d’être rendue obligatoire par la loi du 30 décembre 2006, la représentation des actionnaires salariés n’était qu’une faculté offerte aux entreprises (Cornut-Gentille et Godfrain, 2005) [3].

La contribution de cet article consiste à examiner les facteurs, qui, en l’absence d’obligation légale, déterminent la présence de représentants des actionnaires salariés au conseil d’administration ou de surveillance. La littérature a très peu abordé les antécédents de la représentation des actionnaires salariés, mais de nombreux articles ont souligné que l’actionnariat salarié est susceptible de favoriser l’enracinement des dirigeants en diminuant le contrôle pesant sur eux et en les protégeant des risques d’évictions (Gordon et Pound, 1990; Chang et Mayers, 1992; Chaplinsky et Niehaus, 1994; Park et Song, 1995; Rauh, 2006). Par conséquent, nous suggérons, que si les dirigeants favorisent la présence de représentants des actionnaires salariés, c’est parce que ces derniers, réputés loyaux et passifs, offrent une faculté supplémentaire d’enracinement[4]. En ce sens, la représentation des actionnaires salariés au conseil d’administration a pour objectif principal de réduire l’efficacité de la fonction « disciplinaire » du conseil (Charreaux, 1997a). Néanmoins, la nomination ou l’élection d’un représentant des actionnaires salariés, entendue comme levier d’enracinement du dirigeant, est susceptible de se heurter à la capacité de résistance du conseil, dont l’un des principaux rôles est de contrôler les dirigeants. Cette capacité de résistance dépend principalement de la composition et de la structure du conseil d’administration ou de surveillance.

Cet article est organisé en trois parties. Dans une première partie, nous analysons les facteurs ayant un impact sur la présence des représentants des actionnaires salariés. Nous suggérons que la présence d’un représentant des actionnaires salariés est déterminée à la fois par le degré d’enracinement du dirigeant ainsi que par la capacité du conseil à résister à la stratégie d’enracinement de ce même dirigeant. Dans une seconde partie, nous décrivons la méthodologie de recherche et présentons les résultats obtenus au moyen d’un échantillon d’entreprises cotées issues du SBF 250 sur la période 2000-2004. Analyser cette thématique dans le contexte français et sur cette période précédant l’entrée en vigueur de la loi du 30/12/2006, représente un cas idéal pour examiner notre question de recherche. En effet, les entreprises françaises ont la particularité d’avoir fortement développé l’actionnariat salarié tout en l’ayant volontairement associé à une représentation des actionnaires salariés. De ce point de vue, la France se distingue notamment des Etats-Unis qui ont énormément développé l’actionnariat salarié sans aucune représentation au conseil ou encore de l’Allemagne qui a peu développé l’actionnariat salarié mais rendu obligatoire la représentation des salariés. Dans une troisième partie, nous discutons des implications théoriques et managériales des résultats de notre recherche.

La représentation des actionnaires salariés au conseil d’administration : un levier supplémentaire d’enracinement pour le dirigeant

L’actionnariat salarié n’est pas neutre du point de vue du fonctionnement des mécanismes de gouvernement d’entreprise. L’actionnariat salarié offre premièrement un moyen d’enracinement potentiel pour le dirigeant en réduisant l’efficacité de certains mécanismes externes de contrôle (comme le marché des prises de contrôle) (Chaplinsky et Niehaus, 1994; Pugh et al, 1999). Par ailleurs, la présence de représentants des actionnaires salariés au conseil, généralement acquis au dirigeant, est susceptible de réduire l’efficacité du principal mécanisme interne de contrôle, le conseil d’administration (ou de surveillance)[5]. De cette manière, l’actionnariat salarié peut s’inscrire dans une stratégie globale d’enracinement qui, comme le soulignent Walsh et Seward (1990), a pour but de neutraliser les mécanismes internes et les mécanismes externes de contrôle du dirigeant.

La nomination ou l’élection d’un administrateur représentant les actionnaires salariés est la conclusion d’un processus mobilisant le dirigeant et son conseil d’administration ou de surveillance. Dans ce processus, le dirigeant et les administrateurs évaluent l’apport de ce type d’administrateur, y compris sa capacité à contrôler le dirigeant (Charreaux, 1997b). Le dirigeant tient évidemment un rôle prépondérant dans ce processus en ayant la possibilité d’user de son pouvoir d’influence pour nommer ou faire élire des administrateurs qui lui sont favorables, afin de déployer sa stratégie d’enracinement (Shivdasani et Yermack, 1999). Cette stratégie d’enracinement « vise à acquérir un pouvoir d’influence qui permet au dirigeant de poursuivre prioritairement ses intérêts au détriment de ceux des actionnaires » (Weisbach, 1988, p. 435). De ce point de vue, le dirigeant peut favoriser la nomination d’un administrateur interne, tel qu’un représentant des actionnaires salariés, qui constitue un allié au sein de son conseil.

Le représentant des actionnaires salariés au conseil : un allié naturel du dirigeant

Depuis les années 1990, les problématiques de gouvernement d’entreprise se sont concentrées sur le rôle et le fonctionnement du conseil d’administration (Charreaux, 1997b, 2006). A la fois organe de décision et de contrôle, l’essentiel des évolutions ou des réformes ont porté sur la composition et la structure du conseil d’administration (Wirtz, 2008). Les préconisations du rapport Cadbury (1992) définissaient déjà la double mission des administrateurs : conseiller et contrôler le dirigeant. Le gouvernement d’entreprise oscille toujours entre ces deux perspectives : offrir aux dirigeants un ensemble d’expertises nécessaires à la prise de décision tout en établissant des garde-fous afin d’éviter les dérives opportunistes des dirigeants. En 1992, le rapport Cadbury consacre la notion d’indépendance des membres de conseils d’administration ou de surveillance, censée garantir l’accomplissement de cette double tâche[6]. A ce titre, les administrateurs internes (et notamment l’administrateur représentant les actionnaires salariés) ne peuvent être qualifiés d’indépendants du fait de la relation contractuelle et hiérarchique qu’ils entretiennent avec leur entreprise et ses dirigeants (Finkelstein et D’Aveni, 1994, rapport Vienot II, p. 17). La littérature souligne que l’actionnariat salarié et la représentation au conseil qui peut y être associée offrent une opportunité supplémentaire d’enracinement pour les dirigeants (Gordon et Pound, 1990; Pugh et al, 1999). De façon générale, les dirigeants, souvent accusés d’influencer la nomination des administrateurs pour asseoir leur domination sur le conseil (Mace, 1971; Kosnik, 1987; Westphal et Zajac, 1995) tentent de favoriser la présence d’administrateurs loyaux et d’écarter les administrateurs qui pourraient les contester (Pfeffer, 1981). Les dirigeants peuvent favoriser la présence d’un administrateur représentant les actionnaires salariés car ils tablent sur le lien de dépendance hiérarchique existant afin d’en faire un administrateur acquis à leur cause. Les dirigeants ont ainsi nettement intérêt à compter des actionnaires salariés au sein de leur conseil afin de sécuriser leur propre position, c’est-à-dire accentuer leur enracinement. Il existe une alliance naturelle entre salariés et dirigeants (Hellwig, 2000) qui génère souvent des contrats implicites (Pagano et Volpin, 2005) qui se traduisent par un contrôle amical des actionnaires salariés (Gamble, 2000). Les dirigeants sont par exemple susceptibles d’envoyer des signaux positifs (sauvegarde de l’emploi, augmentation de salaires) en contrepartie d’un soutien des représentants des actionnaires salariés. En maintenant l’équipe dirigeante en place, les actionnaires salariés s’assurent que les contrats implicites seront bien exécutés (Desbrières, 2002). Il y a alors un risque de collusion et de protection mutuelle entre dirigeants et représentants des actionnaires salariés, qui conduit à un enracinement bilatéral des dirigeants et des actionnaires salariés (Faleye et al, 2006). Ainsi, la présence des représentants des actionnaires salariés diminue fortement l’efficacité de la fonction de contrôle et d’évaluation dévolues au gouvernement d’entreprise (Trébucq, 2002). Le dirigeant tente d’influencer son conseil d’administration afin de s’assurer de la présence d’administrateurs qui lui seront favorables (Shivdasani et Yermarck, 1999). Les représentants des actionnaires salariés sont ainsi susceptibles de représenter des candidats idéaux. La présence d’un représentant des actionnaires salariés peut constituer une opportunité supplémentaire d’enracinement pour le dirigeant en complément des facteurs personnels d’enracinement tels que l’ancienneté (Ocasio, 1994) et la part de capital détenue par le dirigeant (Morck et al, 1988). Par ailleurs, cette faculté supplémentaire lui permet d’influencer à son avantage le contrôle théoriquement assuré par son conseil en diminuant le ratio d’administrateurs indépendants. D’un point de vue empirique, la littérature souligne plus largement que l’actionnariat salarié et sa représentation éventuelle au conseil permettent aux dirigeants de mieux se protéger contre les risques d’éviction (Chang, 1990; Chang et Mayers, 1992; Chaplinsky et Niehaus, 1994; Park et Song, 1995; Rauh, 2006). Un objectif évident et immédiat pour instaurer l’actionnariat salarié est d’ériger des barrières aux prises de contrôle hostiles et donc de mieux sécuriser la position des dirigeants (Gordon et Pound, 1990). La plupart des entreprises ayant mis en place des plans d’actionnariat salarié depuis les années 1980 l’ont fait dans le but explicite de mettre en place un mécanisme défensif (Rauh, 2006). De manière générale, l’actionnariat salarié peut être considéré comme une fraction amicale de l’actionnariat pour les dirigeants (Chaplinsky et Niehaus, 1994). Cette technique anti-OPA peut d’ailleurs être considérée comme étant plus efficace que d’autres mécanismes tels que les pilules empoisonnées, les parachutes dorés, les recapitalisations, les Leveraged Buy Out (LBO) ou les investissements à long terme (Chaplinsky et Niehaus, 1994). Park et Song (1995) ont d’ailleurs montré que la fréquence d’utilisation des autres dispositifs anti-OPA diminuait en présence d’un plan d’actionnariat salarié.

L’enjeu principal pour le dirigeant consiste à augmenter son enracinement tout en diminuant éventuellement l’efficacité du contrôle pesant sur lui (Boone et al, 2007). Cette stratégie d’enracinement peut notamment lui permettre de contrebalancer les conséquences possibles de mauvaises performances de l’entreprise (Raheja, 2005) telles que les menaces d’éviction (Friedman et Singh, 1989). Dans cette optique, un dirigeant souhaitant augmenter ses chances d’enracinement souhaitera développer une stratégie aboutissant à la présence de représentants des actionnaires salariés au conseil car réputés loyaux et passifs (Hermalin et Weisbach, 1998). A contrario, un dirigeant fortement enraciné aura nettement moins intérêt à favoriser la présence d’un représentant des actionnaires salariés, son influence sur le conseil étant déjà significative. Par conséquent, un dirigeant favorisera la présence d’un administrateur représentant les actionnaires salariés lorsque son degré d’enracinement est relativement faible. Ainsi, nous suggérons l’hypothèse suivante :

Hypothèse 1 : Il existe une relation négative entre le degré d’enracinement du dirigeant et la présence d’un représentant des actionnaires salariés au conseil d’administration ou de surveillance.

Cependant, la stratégie d’enracinement du dirigeant peut se heurter à la capacité de son conseil à résister à la nomination de représentants des actionnaires salariés, réputés loyaux et passifs, à l’égard du dirigeant.

Le choix des autres administrateurs : résistance ou allégeance ?

La capacité de résistance du conseil face à la volonté du dirigeant de favoriser la présence d’un représentant des actionnaires salariés dépend essentiellement du niveau d’indépendance du conseil vis-à-vis du dirigeant. Cette capacité de résistance peut se manifester à l’occasion du processus de sélection des nouveaux administrateurs (Shivdasani et Yermarck, 1999). Le niveau d’indépendance du conseil dépend à la fois de la composition du conseil, de sa structure et des fonctions assumées par le dirigeant (Jensen, 1993).

En ce qui concerne la composition du conseil, la littérature a montré qu’un conseil dominé par des administrateurs externes était plus susceptible de limiter la stratégie d’enracinement du dirigeant (Weisbach, 1988). D’une part, un conseil dominé par des administrateurs externes est plus à même de résister à la présence d’un administrateur sous l’influence du dirigeant, afin de démontrer l’indépendance réelle du conseil (Johnson et al, 1996). D’autre part, la littérature souligne également que les administrateurs externes ont tendance à favoriser la nomination d’administrateurs ayant des caractéristiques proches des leurs. Ainsi, un conseil dominé par des administrateurs externes a tendance à promouvoir la nomination de nouveaux administrateurs externes (Shen, 2003). Par conséquent, un conseil composé majoritairement d’administrateurs externes est plus à même de résister efficacement à la stratégie du dirigeant visant à s’assurer de la présence d’administrateurs internes passifs, à l’instar des représentants des actionnaires salariés. Par conséquent, nous formulons l’hypothèse suivante :

Hypothèse 2 : Il existe une relation négative entre la proportion d’administrateurs externes et la présence d’un représentant des actionnaires salariés au conseil d’administration ou de surveillance.

En ce qui concerne la structure de gouvernance, la littérature souligne que l’adoption d’une structure duale (directoire et conseil de surveillance) isole plus aisément le conseil de surveillance de l’influence du dirigeant en séparant strictement les fonctions de surveillance et de management. Ceci a pour conséquence d’augmenter le contrôle pesant sur le dirigeant et de diminuer corrélativement son enracinement (Godard, 1998; Barrédy, 2008). Les fonctions de président du conseil de surveillance et de membre du directoire étant strictement séparées, le dirigeant exécutif n’a théoriquement pas la capacité à influencer la nomination des membres du conseil de surveillance. Par conséquent, le dirigeant n’est pas en mesure de favoriser la présence de membres du conseil de surveillance acquis à sa cause comme peuvent l’être les représentants des actionnaires salariés.

Hypothèse 3 :Il existe une relation négative entre l’existence d’une structure duale et la présence d’un représentant des actionnaires salariés au conseil de surveillance.

En ce qui concerne les fonctions assumées par le dirigeant, la littérature souligne que le cumul des fonctions de directeur général avec celle de président du conseil d’administration (la fonction de PDG) est susceptible de fortement limiter la fonction de contrôle du conseil pesant sur le dirigeant (Jensen, 1993; Goyal et Park, 2002). L’entrée d’administrateurs favorables au dirigeant en place est plus aisée quand le directeur général occupe aussi la fonction de président du conseil d’administration. Le président directeur général est notamment en mesure d’influencer les travaux du conseil et les décisions qui en découlent, comme celles aboutissant à la nomination ou l’élection de nouveaux membres (Hill et Phan, 1991; Jensen, 1993). Par conséquent, nous suggérons l’hypothèse suivante :

Hypothèse 4 : Il existe une relation négative entre la séparation des fonctions de directeur général et de président du conseil d’administration et la présence d’un administrateur représentant les actionnaires salariés.

Méthodologie de la recherche

Échantillon et sources des données

Nous avons testé les quatre hypothèses proposées dans cette recherche en utilisant un échantillon incluant 230 entreprises appartenant à l’indice SBF 250 sur la période 2000-2004. Cet indice comprend les 250 principales entreprises cotées sur le marché français en termes de capitalisation boursière. Au total, 20 entreprises appartenant à l’indice SBF 250 ont été exclues de notre échantillon en raison de faillites, radiations ou fusions-acquisitions survenues au cours de la période considérée. Par conséquent, nous avons testé les quatre hypothèses sur un échantillon de données de panel totalisant 1150 observations (230 entreprises x 5 années). Les données relatives à l’actionnariat ainsi qu’à la composition, la structure et le fonctionnement des conseils d’administration ou de surveillance des entreprises sont issues des documents de référence déposés auprès de l’Autorité des Marchés Financiers (AMF). Les données sur la performance économique et financière des entreprises sont issues de la base de données Thomson One Banker. Enfin, les éléments biographiques des dirigeants proviennent de la base de données Who’s Who in France.

Opérationnalisation des variables

Variable dépendante

Pour chaque entreprise et pour chaque année, la représentation des actionnaires salariés au sein du conseil d’administration ou de surveillance a été mesurée par une variable binaire, qui prend la valeur de 1 si l’entreprise compte au moins un administrateur représentant les actionnaires salariés et 0 en l’absence d’une telle représentation.

Variables indépendantes

Nos hypothèses suggèrent que deux séries de facteurs sont susceptibles d’influer sur la présence d’un représentant des actionnaires salariés au conseil : (1) le degré d’enracinement du dirigeant et (2) la capacité de résistance du conseil à la stratégie d’enracinement du dirigeant. Au regard de la littérature, le degré d’enracinement du dirigeant a été opérationnalisé en utilisant deux variables : la durée de maintien en poste (tenure) et le pourcentage d’actions détenu par le dirigeant qui représentent des proxies relativement fiables de l’enracinement du dirigeant (Borokhovich et al, 1996; Huson et al, 2004). La première variable mesure l’ancienneté du dirigeant, en nombre d’années, dans sa fonction au sein de l’entreprise (Hill et Phan, 1991). En effet, plusieurs études ont démontré que la longévité du dirigeant dans ses fonctions lui permet de mieux résister aux pressions internes et externes provenant des différentes parties prenantes, notamment en cas de mauvaises performances (Shen, 2003). Cette longévité permet au dirigeant d’influencer, en sa faveur, le processus de décision aboutissant notamment à nommer ou faire élire les membres du conseil et les membres de l’équipe dirigeante (Miller, 1991; Pfeffer et Salancik, 1978). De plus, elle permet au dirigeant d’établir des relations personnelles privilégiées avec différentes parties prenantes et de mettre en place une structure organisationnelle qui renforcent son autonomie et son influence (Mintzberg, 1983; Miller, 1991).

La deuxième variable mesurant le degré d’enracinement du dirigeant est la part du capital, en pourcentage, qu’il détient personnellement (Morck et al, 1988). En effet, un dirigeant qui détient une part significative du capital de l’entreprise s’assure un pouvoir d’influence important, notamment lors des assemblées générales des actionnaires ainsi qu’au conseil d’administration (Allen et Panian, 1982; Jensen et Warner, 1988). Cette capacité d’influence sur les organes de contrôle permet au dirigeant de résister aux attaques provenant des différentes parties prenantes (Paquerot, 1997). Par ailleurs, la détention de capital par le dirigeant est de nature à aligner ses intérêts avec ceux des actionnaires, ce qui a tendance à réduire les problèmes d’aléa moral et donc pour lui la nécessité de favoriser la présence de représentants des actionnaires salariés.

En ce qui concerne l’opérationnalisation de la capacité de résistance du conseil à la stratégie d’enracinement du dirigeant, nous avons retenu trois mesures : (1) la proportion d’administrateurs externes au sein du conseil, (2) la présence d’une structure duale (directoire et conseil de surveillance), et (3) la séparation des fonctions de président du conseil et de directeur général.

La proportion d’administrateurs externes au conseil d’administration ou de surveillance a été opérationnalisée par le ratio rapportant le nombre d’administrateurs externes – n’ayant pas de relation « contractuelle » avec l’entreprise ou de lien de parenté avec l’un de ses dirigeants – au nombre total d’administrateurs. Les administrateurs externes n’entretenant pas de lien de subordination hiérarchique avec le dirigeant, ils sont par conséquent plus susceptibles de résister aux stratégies d’enracinement du dirigeant, y compris celles consistant à nommer des administrateurs internes supplémentaires (Zajac, 1990; Weisbach, 1988).

La présence d’une structure duale a été opérationnalisée par une variable binaire prenant la valeur de 1 si le conseil a une structure duale (directoire avec conseil de surveillance) et 0 si le conseil adopte une structure simple (conseil d’administration). La littérature souligne dans son ensemble qu’une structure duale (directoire avec conseil de surveillance) renforce l’indépendance du conseil et est susceptible de réduire l’enracinement du dirigeant (Godard, 1998; Aste, 1999; Barrédy, 2008). Les fonctions sont en effet clairement séparées : la fonction de surveillance et de contrôle est attribuée au conseil de surveillance tandis que le directoire est chargé d’exécuter et mettre en oeuvre la stratégie de l’entreprise. Au sein de notre échantillon, 31 % des entreprises ont adopté une structure duale.

Dans le cas d’un conseil d’administration, la séparation des fonctions de directeur général et de président du conseil d’administration a été opérationnalisée par une variable binaire prenant la valeur de 1 si les fonctions sont séparées et 0 si les deux fonctions sont confondues. En effet, la séparation de ces fonctions est associée à une moindre capacité du dirigeant à influencer son conseil (Finkelstein et d’Aveni, 1994; Boyd, 1995).

Variables de contrôle

Nos modèles statistiques incorporent une série de variables de contrôle qui peuvent influencer la probabilité de représentation des actionnaires salariés au conseil. Plus précisément, nous avons inclus des variables contrôlant les effets du secteur d’activité, de la taille de l’entreprise, de la performance de l’entreprise, de la concentration du capital, de la proportion de capital détenue par l’Etat, de la taille du conseil d’administration ou de surveillance de l’entreprise, du temps et du pourcentage d’actionnariat salarié.

Pour tenir compte du contexte sectoriel dans lequel l’entreprise se situe, nous avons utilisé sept variables binaires capturant le code sectoriel principal de chacune des entreprises. Les variables sectorielles permettent de capter plusieurs phénomènes tels que la distribution de l’actionnariat salarié, la sensibilité de l’entreprise à la conjoncture, la structure des coûts, la structure financière, la visibilité des résultats et leur taux de croissance à long-terme. Pour contrôler l’effet de la taille de l’entreprise, nous avons retenu le logarithme du chiffre d’affaires (Beard et Dess, 1981). En France, les pratiques participatives sont en effet davantage diffusées dans les plus grandes entreprises (DARES, 2007). La performance de l’entreprise, qui peut avoir un effet sur l’intensité du contrôle pesant sur le dirigeant (Raheja, 2005) est opérationnalisée par le ratio capitalisation boursière de l’entreprise sur sa valeur nette comptable (Faleye et al, 2006). Nous avons mesuré la concentration de l’actionnariat par la proportion du capital détenu par le premier actionnaire (Hill et Snell, 1988). L’importance du premier actionnaire peut en effet influencer les pratiques d’actionnariat salarié. Pour la France, Trébucq (2002) indique notamment que les entreprises familiales recourent proportionnellement moins à l’actionnariat salarié. Par comparaison avec d’autres pays, la France se caractérise par un niveau assez important de participation de l’Etat au sein du capital des entreprises françaises (Gedajlovic et Shapiro, 1998). Cette participation peut notamment se traduire par l’obligation faite aux entreprises d’accueillir obligatoirement des représentant des salariés (dénommés « administrateurs salariés »)[7]. Or, la présence d’administrateurs salariés peut favoriser la présence d’un administrateur représentant les actionnaires salariés, le conseil ayant déjà une expérience de la représentation salariale. Nous avons mesuré la présence de l’Etat actionnaire par le pourcentage de capital directement détenu par l’Etat français. La taille du conseil d’administration ou de surveillance étant susceptible d’avoir une influence sur la capacité de résistance du conseil (Yermack, 1996), nous avons mesuré la taille du conseil par le nombre total d’administrateurs. Nous avons utilisé une série de quatre variables binaires afin de contrôler l’effet du temps sur l’évolution de la probabilité de représentation des actionnaires salariés sur la période considérée (année de référence : 2005). Enfin, nous avons mesuré l’actionnariat salarié par le pourcentage de capital détenu collectivement par l’ensemble des actionnaires salariés (Blasi et al, 1996; Gamble, 2000). En effet, un pourcentage élevé de capital détenu par les actionnaires salariés est susceptible de rendre légitime la présence de représentants des actionnaires salariés au conseil. La matrice des corrélations est présentée dans le tableau 1. Les statistiques descriptives de l’échantillon sont présentées dans le tableau 2.

Tableau 1

Matrice de corrélations

Une transformation logarithmique de cette variable à été effectuée afin de réduire l’asymétrie de sa distribution. N= 1150 observations (230 entreprises x 5 années). Les valeurs supérieures à 0,14 sont statistiquement significatives à seuils p<0,05.

Tableau 2

Statistiques descriptives des entreprises françaises cotées du SBF 250 de 2000 à 2004

Les statistiques descriptives de l’échantillon étudié sont présentées dans le tableau 2 et détaillées pour chacune des cinq années de la période. Nous constatons tout d’abord une augmentation constante du nombre moyen de sociétés optant pour une représentation des actionnaires salariés au cours de la période (de 12 en 2001 à 21 en 2005) bien que cette pratique ne soit adoptée que par 9,13 % des sociétés de l’échantillon en 2005. Une tendance similaire caractérise la séparation des fonctions de directeur général et de président directeur général (de 12 en 2001 à 30 en 2005). Cette séparation est mise en oeuvre par 13,04 % des sociétés. La proportion d’entreprises optant pour une structure duale demeure stable sur la période et s’établit à 31,30 % en 2005. Les moyennes du chiffre d’affaires, de l’actionnariat salarié, de la taille du conseil et de l’ancienneté du dirigeant sont stables au cours de la période retenue. Les moyennes de la proportion de capital détenue par le dirigeant et par l’Etat, de la concentration du capital connaissent une légère baisse. Enfin, la proportion d’administrateurs externes croit sensiblement de 52,87 en 2001 à 61,23 % en 2005 soit une augmentation de près de 16 %.

Analyse et résultats

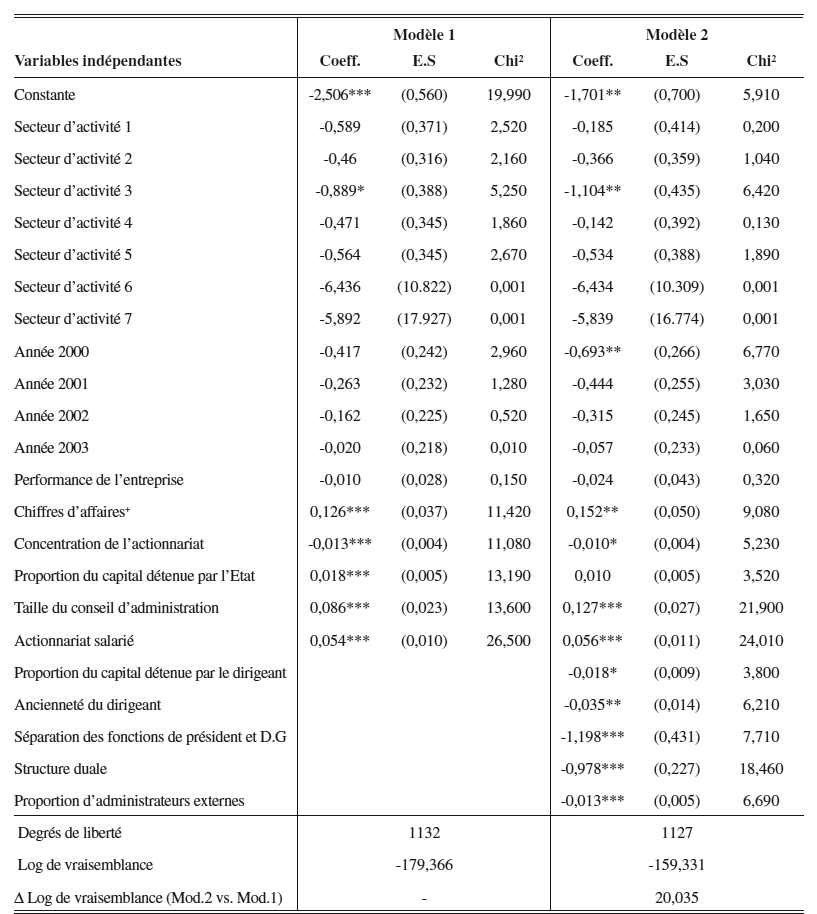

Étant donné que la représentation des actionnaires salariés au sein du conseil a été mesurée à l’aide d’une variable binaire, nous avons estimé deux régressions Probit pour tester les hypothèses de cette recherche. La première régression (modèle 1) inclut seulement les variables de contrôle tandis que la deuxième régression (modèle 2) introduit les variables mesurant le degré d’enracinement du dirigeant ainsi que la capacité du conseil à resister à la stratégie d’enracinement de ce dernier. Cette démarche hiérarchique nous permet d’évaluer, grâce aux variations du log de vraisemblance (log likelihood) entre les deux modèles, le pouvoir explicatif des variables indépendantes par rapport au modèle de base. Le tableau 3 présente les résultats des deux régressions Probit[8].

Tableau 3

Résultats des régressions Probit testant les effets de l’enracinement du dirigeant ainsi que la capacité de résistance du conseil d’administration sur la représentation des actionnaires salariés

La variable dépendante dans les deux modèles Probit est une variable binaire prenant la valeur de 1 en présence d’au moins un administrateur représentant les actionnaires salariés et 0 sinon. Ce tableau fait apparaître pour chaque variable, les coefficients β non standardisés, les erreurs standards (entre parenthèses) et les ratios Chi-au carré correspondants. Seuils de significativité : *** p<0,001 ; ** p<0,01 ; * p<0,05.

Une transformation logarithmique de cette variable à été effectuée afin de réduire l’asymétrie de sa distribution. Taille de l’échantillon : 1150 observations (230 entreprises x 5 années)

Le modèle 1 présente les effets des variables de contrôle sur la probabilité de représentation des actionnaires salariés au conseil d’administration ou de surveillance. Les résultats de ce modèle indiquent que toutes les variables de contrôle, à l’exception de celles captant l’effet du secteur industriel, du temps et de la performance de l’entreprise, ont un impact statistiquement significatif sur la probabilité de représentation des actionnaires salariés au conseil. En ce qui concerne la taille de l’entreprise, les résultats indiquent que la probabilité de représentation des actionnaires salariés est plus élevée dans les grande entreprises (beta= 0,126; sig. α< 0,001). Ceci confirme les résultats des enquêtes effectuées par la DARES (2007) qui démontrent que l’actionnariat salarié et la représentation au conseil qui en découle sont concentrés dans les grandes entreprises cotées. Sans surprise, les résultats montrent que la proportion de capital détenue par l’Etat est positivement associée à la probabilité de représentation des actionnaires salariés (beta= 0,018; sig. α< 0,001). Ce résultat reflète la particularité des anciennes entreprises nationales où l’Etat est encore présent au capital et qui se voient dans l’obligation légale d’accueillir des représentants des salariés au conseil (cf note de bas de page n°4), et, de plus, de réserver une part significative de leur capital aux salariés. Par ailleurs, la concentration du capital est négativement corrélée avec la probabilité de représentation des actionnaires salariés (beta= -0,013; sig. α< 0,001). Ce résultat peut s’expliquer de deux façons. D’une part, il peut résulter d’un contrôle significatif exercé par un ou des actionnaire(s) externe(s) et qui empêche le dirigeant de faire nommer un représentant des actionnaires salariés. D’autre part, dans le cas où cette concentration découle du contrôle par le dirigeant d’une part significative du capital, l’opportunité de nommer un représentant des actionnaires salariés offre peu d’intérêt pour un dirigeant déjà fortement enraciné. La taille du conseil est positivement liée à la probabilité de représentation des actionnaires salariés (beta= 0,086; sig. α< 0,001). Ce résultat est conforme à la littérature qui souligne que les conseils de taille faible contrôlent plus efficacement les dirigeants (Yermack, 1996). Les conseils de taille importante, et à l’efficacité moindre, sont plus susceptibles de compter des représentants des actionnaires salariés, le dirigeant pouvant déployer plus aisément sa stratégie d’enracinement en étant relativement moins contrôlé par un conseil de taille importante. Le pourcentage d’actionnariat salarié est positivement associé à la probabilité de représentation des actionnaires salariés (beta= 0,054; sig. α< 0,001). Ce résultat suggère que la représentation des actionnaires salariés est rendue d’autant plus légitime que la part de capital détenue par les actionnaires salariés est significative. Par ailleurs, le modèle 1 indique que la performance de l’entreprise n’a pas un impact significatif sur la probabilité de représentation des actionnaires salariés. De même, six variables sur sept captant l’appartenance à un secteur d’activités n’ont pas d’effets significatifs sur la représentation des actionnaires salariés. Ce résultat suggère que la distribution de la représentation des actionnaires salariés est relativement homogène à travers les secteurs d’activités. Enfin, les variables captant l’évolution de la représentation des actionnaires salariés dans le temps n’ont pas d’effets statistiquement significatifs, ce qui indique une relative stabilité de la représentation des actionnaires salariés sur la période 2001-2005.

Le modèle 2, qui présente les effets du degré d’enracinement des dirigeants et de la capacité de résistance du conseil sur la probabilité de représentation des actionnaires salariés, indique que l’ensemble de ces effets sont statistiquement significatifs. Ainsi, on observe que la proportion du capital détenu par le dirigeant ainsi que sa longévité en poste, ont un effet négatif sur la probabilité de représentation des actionnaires salariés (beta= -0,018; sig. α< 0,05 et beta= -0,035; sig. α< 0,01 respectivement). Ce résultat valide l’hypothèse 1 selon laquelle un dirigeant fortement enraciné a peu d’intérêt à favoriser la nomination ou l’élection d’un représentant des actionnaires salariés. A contrario, un dirigeant désirant augmenter son degré d’enracinement favorisera la présence de représentants des actionnaires salariés au sein de son conseil. Par ailleurs, les trois variables mesurant la capacité du conseil à résister à la stratégie d’enracinement du dirigeant sont négativement corrélées à la probabilité de représentation des actionnaires salariés. Ainsi, plus la proportion d’administrateurs externes augmente et plus la probabilité de représentation des actionnaires salariés diminue (beta= -0,013; sig. α< 0,01). De même, cette probabilité est plus faible dans les entreprises adoptant une structure duale à directoire et conseil de surveillance que dans les entreprises adoptant un unique conseil d’administration (beta= -0,978; sig. α< 0,001). Enfin, la probabilité de représentation des actionnaires salariés est plus faible dans les entreprises séparant les fonctions de directeur général de celles de président du conseil que dans les entreprises les confondant (beta= -1,198; sig. α< 0,01). Ces résultats valident les hypothèses 2, 3 et 4 indiquant une relation négative entre la capacité de résistance du conseil et la probabilité de représentation des actionnaires salariés.

Discussion

L’objectif de cette recherche était d’examiner les déterminants de la présence des représentants des actionnaires salariés au conseil d’administration ou de surveillance des sociétés cotées en France. Nos résultats confirment l’existence d’une relation entre le degré d’enracinement du dirigeant et la présence de représentants des actionnaires salariés au conseil (hypothèse 1). Nous interprétons ce résultat comme une confirmation de l’opportunité supplémentaire d’enracinement pour le dirigeant qu’offre la représentation des actionnaires salariés. En ce sens, ce résultat met en doute les effets positifs escomptés de la présence de représentants des actionnaires salariés sur l’efficacité du gouvernement d’entreprise, souvent relayés par les associations d’actionnaires salariés, les dirigeants et les gouvernements successifs. En effet, les représentants des actionnaires salariés sont susceptibles d’être « inféodés », en raison du lien de subordination hiérarchique (Pugh et al, 1999; Desbrières, 2002), aux dirigeants et de servir exclusivement leurs intérêts (Gamble, 2000; Hellwig, 2000). Certains auteurs soulignent que cette alliance tacite entre dirigeants et représentants des actionnaires salariés serait verrouillée aux moyens de contrats implicites (Pagano et Volpin, 2005). La conséquence immédiate de cet enracinement bilatéral (Faleye et al, 2006) est de diminuer l’intensité du contrôle des représentants des actionnaires salariés sur le dirigeant en contrepartie de garanties concernant principalement l’emploi et les salaires (Gamble, 2000).

Même si les représentants des actionnaires salariés ne disposent pas de l’indépendance nécessaire pour contrôler efficacement leurs dirigeants, ils sont ceux qui disposent, paradoxalement, des incitations les plus fortes à discipliner le dirigeant. A la différence des autres actionnaires, les actionnaires salariés ont la particularité de réaliser un investissement supplémentaire dans l’entreprise : l’investissement de leur capital humain. De l’ensemble des actionnaires, ce sont ceux qui assument le plus grand risque les salariés en investissant à la fois leur capital humain et leur capital financier. Cette stratégie d’investissement peut paraître aberrante (Ramaswamy, 2003; Meulbroek, 2005). Le modèle d’Aubert et al (2009) montre qu’elle peut néanmoins se justifier dans le cadre de la relation d’agence entre dirigeant et actionnaire. Si le capital financier ou la détention d’actions justifie le droit des actionnaires à exercer les fonctions de ratification et de surveillance, le capital humain ne bénéficie pas du même statut. Or, le capital humain est une composante majeure du patrimoine des salariés. Aubert et Rapp (2008) constatent que le capital humain explique les motivations des salariés qui investissent en actions de leur entreprise. Leurs résultats indiquent notamment que la relation entre l’investissement en actionnariat salarié et la dotation en capital humain est négative. Les salariés composent donc leur épargne en prenant en compte leur capital humain. Ce résultat confirme que le capital humain n’est pas neutre et suggèrent que ces derniers pourraient être incités à mettre en oeuvre les actions nécessaires pour le préserver. Au travers de leur investissement en actions et en capital humain, les salariés actionnaires auraient donc des incitations plus fortes que les actionnaires traditionnels à contrôler les dirigeants. Théoriquement, ils sont incités, en participant aux fonctions de ratification et de surveillance, à exercer au mieux leur mandat afin de maximiser la valeur totale de leur investissement (salaire + primes + valeur de leur portefeuille investi en actions de la société + dividendes). Au final, l’actionnariat salarié aide à opérer l’alignement des intérêts des membres du gouvernement d’entreprise sur l’objectif de création de valeur actionnariale (Pugh et al, 1999; Gamble, 2000).

Les résultats liés aux hypothèses 2, 3 et 4 relatives à la capacité du conseil à résister à la stratégie d’enracinement du dirigeant sont elles aussi confirmées. Ces résultats montrent que la proportion d’administrateurs externes (hypothèse 2), la présence d’une structure duale à directoire et conseil de surveillance (hypothèse 3) et la séparation des fonctions de directeur général et de président du conseil d’administration (hypothèse 4) diminuent la probabilité d’une représentation des actionnaires salariés au conseil. Ces différents résultats illustrent la capacité du conseil d’administration à contrecarrer la stratégie spécifique d’enracinement du dirigeant qui se traduit dans le cas présent par la nomination ou l’élection d’administrateurs réputés loyaux à l’égard du dirigeant. Nous montrons ainsi que la présence d’un représentant des actionnaires salariés est déterminée par le niveau d’enracinement du dirigeant mais aussi par la capacité du conseil d’administration à résister à sa stratégie d’enracinement du dirigeant.

La loi n° 2006-1770 du 30 décembre 2006 (art.32) représente un tournant majeur puisqu’elle garantit au moins un poste au conseil d’administration ou de surveillance aux actionnaires salariés dans les sociétés cotées dont les salariés détiennent au moins 3 % du capital. Au terme de cette loi, environ 20 % des sociétés cotées en France sont en mesure de compter au moins un administrateur représentant les actionnaires salariés. Dans ce contexte, nos résultats soulèvent des interrogations sur les conséquences de cette loi sur l’efficacité du fonctionnement des organes de contrôle de l’entreprise. La représentation des actionnaires salariés semble justifiée aux yeux des gouvernements et des associations d’actionnaires salariés en raison des niveaux de plus en plus significatifs de détention de capital par les salariés. Néanmoins, en offrant aux dirigeants une opportunité supplémentaire d’accentuer leur enracinement, les effets de cette loi pourront se révéler inverses à ceux escomptés. D’autre part, cette loi pourrait également avoir des effets négatifs sur le développement de l’actionnariat salarié en France. En effet, nos résultats suggèrent que les conseils ayant une structure favorisant le contrôle (conseil dominé par des externes; structure duale; dissociation des fonctions directeur général/président du conseil) résistent à la nomination ou à l’élection d’un représentant des actionnaires salariés. Ceci suggère que ce type de conseil est susceptible de limiter l’actionnariat salarié à des niveaux inférieurs au seuil critique de 3 % qui rend la représentation des actionnaires salariés obligatoire, le conseil d’administration ayant la maîtrise du rythme de développement de l’actionnariat salarié. Ainsi, la loi de 2006 a potentiellement comme conséquence de limiter l’efficacité du fonctionnement du gouvernement des entreprises mais aussi d’inciter certains conseils à freiner le développement de l’actionnariat salarié.

Nos résultats appellent également plusieurs voies de recherches. De futures recherches pourraient mieux prendre en compte les stratégies de résistance des conseils d’administration, notamment une fois l’obligation légale entrée en vigueur. Quelles conséquences l’application de la loi du 30 décembre 2006 va-t-elle avoir sur la présence des représentants des actionnaires salariés ? En considérant le seuil légal de 3 %, environ 20 % des sociétés du SBF 250 devraient compter au moins un administrateur représentant les actionnaires salariés. Cette progression sensible de la représentation des actionnaires salariés se traduira-t-elle par un accroissement de l’enracinement des dirigeants ou l’émergence de stratégies des conseils visant à contrecarrer la présence de représentants des actionnaires salariés ? Si l’on s’efforce de porter un jugement sur les résultats obtenus du point de vue de la théorie de l’efficience des marchés, le marché boursier devrait sanctionner les stratégies qui détériorent la performance notamment par la réduction de la probabilité de prise de contrôle ou d’éviction du dirigeant (Faleye et al, 2006). Si la nomination d’administrateur représentant les actionnaires salariés renforce l’enracinement des dirigeants, le marché devrait sanctionner cette stratégie (Rosenstein et Wyatt, 1997). En toute logique, les entreprises accueillant des représentant des actionnaires salariés, d’autant plus si cette présence est imposée, devraient souffrir d’une moins bonne valorisation boursière, toutes choses égales par ailleurs, que celles n’en disposant pas. La littérature suggère que les annonces de mise en oeuvre de plan d’actionnariat salarié ont des effets nuancés selon la signification que le marché boursier leur donne (Chang, 1990). S’interroger sur les réactions du marché à l’annonce de nomination d’administrateur représentant les actionnaires salariés représente à nos yeux une voie de recherche fructueuse. Enfin, un des principaux apports de cet article est de montrer que le degré d’enracinement est associé à la présence d’un administrateur actionnaire salarié. De futures recherches pourraient prendre en compte d’autres dimensions mesurant l’enracinement du dirigeant. Le changement du dirigeant, les dépenses de recherche et développement, le dépassement de l’âge de la retraite ou la stratégie de diversification des investissements sont autant de dimensions de l’enracinement qui pourraient être intégrées par de futures recherches. Notre article comporte des apports théoriques et managériaux en ce qui concerne la question de la représentation des actionnaires salariés au conseil. Nous avons montré empiriquement l’existence d’un lien entre la présence de l’actionnariat salarié au conseil d’administration et le degré d’enracinement des dirigeants d’une part, entre cette présence et la capacité de résistance au conseil d’autre part. La question de l’enracinement n’est pas un thème étranger à la littérature sur l’actionnariat salarié. En France, les aspects théoriques de cette question ont notamment étaient débattus par Desbrières (1997a, 1997b, 2002). En ce qui concerne les contributions empiriques, Trébucq (2002), Guedri et Hollandts (2008), Hollandts et Guedri (2008), se sont respectivement focalisés sur l’étude du lien entre l’actionnariat salarié et la performance. Ces recherches s’étaient donc essentiellement intéressées au volet financier de l’actionnariat salarié. En revanche, aucune de ces contributions n’avaient abordé directement et empiriquement la principale question de gouvernance posée par l’actionnariat salarié : celle de sa présence dans les conseils d’administration. Notre recherche innove donc tout d’abord de ce point de vue. Mais c’est surtout dans un contexte singulier que nous avons choisi d’entreprendre cette recherche. Après avoir évoqué la possibilité de rendre obligatoire la présence d’administrateur représentant les actionnaires salariés dans les conseils, le gouvernement français a finalement choisi de traduire ce souhait en une loi. Cet événement a non seulement motivé le choix de la question de recherche mais aussi celui de la période d’observation. Nous avons ainsi cherché à mettre en lumière les déterminants de cette représentation en l’absence d’obligation légale. Nos résultats semblent de prime abord remettre en cause le bien-fondé de cette réforme. Néanmoins, la présence des représentants des actionnaires salariés peut se révéler bénéfique à condition de réfléchir de manière approfondie aux conditions qui peuvent permettre de réduire l’influence des dirigeants sur ces mêmes représentants. A titre d’exemple, les associations d’actionnaires salariés dont sont issus la plupart des représentants des actionnaires salariés sont très majoritairement financées par la direction de l’entreprise. Ceci nuit évidemment à l’indépendance des représentants des actionnaires salariés. Ainsi, la loi de 2006 ne pourra avoir des effets bénéfiques pour le gouvernement d’entreprise qu’à la condition qu’elle s’accompagne d’une série de mesures visant à limiter l’influence des dirigeants sur les actionnaires salariés et leur représentants au conseil d’administration ou de surveillance.

Appendices

Notes biographiques

Xavier Hollandts, Professeur assistant de stratégie et gouvernement des entreprises à l’ESC Clermont. Ses recherches se concentrent sur la thématique de formes et des conséquences de la participation des salariés. Il étudie notamment l’impact de l’actionnariat salarié sur la stratégie et la performance de l’entreprise. Il assure la coordination scientifique du pôle Actionnariat de l’Institut Français de Gouvernement des Entreprises. Lauréat du prix Equity, récompensant la meilleure thèse en gouvernement d’entreprise des Universités de Lyon.

Zied Guedri, Docteur en Sciences de Gestion, il est professeur associé de management stratégique à EMLYON. Ses intérêts de recherches portent sur la gouvernance des entreprises et la compétition multipoints. Il est directeur de la recherche à l’Institut Français de Gouvernement des Entreprises. Il a été lauréat du prix du meilleur papier publié en 2010 dans la revue Corporate Governance : An International Review.

Nicolas Aubert, Docteur en Sciences de Gestion et HDR, il est actuellement Professeur à l’Université du Sud Toulon-Var. Spécialiste des questions d’épargne salariale, ses travaux de recherche examinent les déterminants des choix d’épargne des salariés dans le cadre de leur entreprise. Ses travaux ont été publiés dans des revues francophones et étrangères (Finance, Journal of Financial Services Research, Finance-Contrôle-Stratégie,Gestion 2000). Il a été lauréat du prix de thèse de l’AFFI en 2008 récompensant la meilleure thèse française en finance d’entreprise.

Xavier Hollandts, He is an assistant professor of strategy and corporate governance at ESC Clermont. His research focuses on the forms and consequences of employee shareholding schemes and examines the impact of employee ownership on firm strategy and performance. He is a research fellow at the French Institute of Corporate Governance (I.F.G.E) and the winner of Equity prize rewarding the best thesis in corporate governance defended at Lyon University.

Zied Guedri, He is an Associate Professor of Strategic Management at EM Lyon Business School. He holds a Ph.D. in Management from Concordia University (Canada). His main research interests include corporate governance, competitive dynamics and multipoint competition. He is the director of research at the French Institute of Corporate Governance (I.F.G.E). He was awarded the prize for the best paper published in 2010 in Corporate Governance: An International Review.

Nicolas Aubert, He is a professor at the University of South Toulon-Var. He holds a Ph.D. and a post-doctoral degree in corporate finance. His research examines the determinants of employee savings choices. He published his research in several journals including: Finance, Journal of Financial Services Research, Finance Control Strategie and Gestion 2000. He received the AFFI 2008 prize rewarding the best thesis in corporate finance in France.

Xavier Hollandts, él es un profesor asistente de la estrategia y el gobierno corporativo de la ESC Clermont. Su investigación se centra en las formas y consecuencias de los regímenes de participación de los empleados y examina el impacto de la participación de los trabajadores en la estrategia de la empresa y el rendimiento. Él es un investigador en el Instituto Francés de Gobierno Corporativo (IFGE) y el ganador del premio de la equidad recompensa a la mejor tesis en el gobierno corporativo defendida en la Universidad de Lyon.

Zied Guedri es Profesor Asociado de Dirección Estratégica en la Escuela de negocios EM Lyon. Tiene un doctorado en Gestión de la Universidad Concordia (Canadá). Sus intereses de investigación principales son el gobierno corporativo, la dinámica competitiva y la competencia multipunto. Él es el director de investigación en el Instituto Francés de Gobierno Corporativo (IFGE). Fue galardonado con el premio al mejor artículo publicado en 2010 en Corporate Governance : An International Review.

Nicolas Aubert, él es un profesor de la Universidad del Sur Toulon-Var. Tiene un doctorado y un título de doctorado en finanzas corporativas. Su investigación examina los determinantes del ahorro de los trabajadores opciones. Ha publicado sus investigaciones en varias revistas como: Finance, Journal of Financial Services Research, Finance Controle Strategie and Gestion 2000. Recibió el Premio AFFI 2008 recompensará las mejores tesis en finanzas corporativas en Francia.

Notes

-

[1]

En vertu de l’article 32 de la loi n° 2006-1770 du 30 décembre 2006, les conseils d’administration ou de surveillance des sociétés cotées ont l’obligation d’accueillir au moins un administrateur, non syndicaliste, chargé de représenter les actionnaires salariés.

-

[2]

La France se distingue par une double possibilité de représentation des salariés. Dans les entreprises où l’Etat est ou était présent au capital, plusieurs dispositions législatives imposent la présence d’administrateurs dits « salariés », qui sont toujours des représentants syndicaux. La loi 1983-675 du 26 juillet 1983 généralise la présence d’administrateurs salariés élus dans les conseils d’administration des entreprises contrôlées majoritairement par la puissance publique. Dans les entreprises publiques de 200 à 1000 salariés, deux sièges sont attribués aux représentants élus des salariés tandis que dans celles de plus de 1000 salariés, c’est 1/3 des sièges qui leur est réservé, comme ce fut le cas chez Air France, France Telecom, EDF, GDF, Thales, Renault. La loi Giraud de 1994 élargit le CA à deux ou trois membres salariés, ainsi qu’à un représentant des salariés actionnaires lorsque ceux-ci possèdent au moins 5 % du capital de la société (pour plus de précisions : Desbrières 2002). Désormais, en vertu de la loi du 30 décembre 2006 (art.32), les conseils d’administration ou de surveillance ont l’obligation d’accueillir des administrateurs, non syndicalistes, chargés de représenter les actionnaires salariés.

-

[3]

Une disposition en ce sens avait déjà était introduite dans la loi de modernisation sociale du 17 janvier 2002. Cependant, les décrets d’application ne sont jamais parus, ce qui a rendu inopérant cette disposition.

-

[4]

Le thème des conséquences de l’enracinement du dirigeant fait l’objet d’un débat depuis de nombreuses années. Certains auteurs envisagent l’enracinement comme ayant un impact négatif sur la performance de l’entreprise par extraction « indue » de la rente (Morck, Schleifer et Vishny, 1988, 1989, 1990) alors que d’autres auteurs ont souligné l’impact positif de l’enracinement des dirigeants qui génère des rentes pour l’entreprise en mobilisant par exemple leur capital humain, leur expertise ou en développant des ressources (Castanias et Helfat, 1992, 2001).

-

[5]

Pour une présentation détaillée des mécanismes de gouvernement d’entreprise, on peut se reporter à Charreaux (1997a, 2006) ou Wirtz (2008).

-

[6]

Une littérature abondante a abouti au tournant des années 1990 à l’émergence d’une règle de « bonne » gouvernance : la présence d’administrateurs « objectifs » dans l’évaluation du comportement et des résultats des dirigeants, c’est-à-dire « réputés ne pas avoir de conflits d’intérêts potentiel avec l’entreprise et sa direction » (Bouton, 2002). Au sein de la littérature, on les retrouve sous le terme d’indépendants (sous-entendu, libre de jugement vis-à-vis du dirigeant – cf rapport Vienot I-1995) ou d’externes (terme plus large, qui englobe les administrateurs indépendants et tous ceux qui ne sont ni dirigeants ni salariés, ni actionnaires de l’entreprise). Ainsi, Charreaux (2006, p. 306) souligne que [pour que le conseil d’administration soit] « efficace, il doit simultanément inclure des administrateurs internes (membres du management) pour des raisons d’information et des administrateurs externes dont l’indépendance (nous soulignons) est supposée garantie par l’existence d’un marché des administrateurs concurrentiel ». Cette approche « disciplinaire » du rôle des administrateurs est théoriquement fondée sur la vision contractuelle de la gouvernance envisagée comme relations d’agence multiples (Charreaux, 2006). Toutes choses égales par ailleurs, les conseils composés d’une fraction significative d’indépendants (2 selon le rapport Vienot I-1995, un tiers du conseil selon Vienot II-1999 et la moitié du conseil selon le rapport Bouton-2002), devraient être plus efficaces que les conseils n’en disposant peu ou pas (Jensen, 1993).

-

[7]

Dans les anciennes entreprises détenues par l’Etat et qui ont par la suite été privatisées, deux lois (1983, 1994) obligent les conseils d’administration à accueillir des représentants syndicaux, c’est-à-dire des « administrateurs salariés » (pour plus de précisions, Auberger et Conchon, 2009). Cette représentation est rendue obligatoire sans qu’il n’existe aucun lien avec la présence ou non d’actionnariat salarié. Les administrateurs représentant les actionnaires salariés se distinguent des « administrateurs salariés » car ils ne représentent pas un syndicat. En effet, les représentants des actionnaires salariés sont souvent issus, non d’un mouvement syndical, mais de l’association d’actionnaires salariés de l’entreprise. De plus, ils tiennent souvent à se démarquer des administrateurs salariés en se positionnant comme des partenaires de la direction (cf la position de la FAS sur www.fas-asso.fr).

-

[8]

Les facteurs d’inflation de la variance n’excèdent pas la valeur de 4 et nous permettent d’écarter les problèmes de multicolinéarité. Les auteurs mettent les résultats des tests de multicolinéarité à la disposition des lecteurs sur simple demande.

Bibliographie

- Allen M., Panian S. (1982). « Power, Performance, and Succession in the Large Corporation », Administrative Science Quarterly, 27, p. 538-547.

- Aste L., (1999). « Reforming French Corporate Governance: A Return to the Two-Tier Board? », The George Washington Journal of International Law and Economics, vol. 32, p. 1-72.

- Auberger M-N., Conchon A. (2009). Les administrateurs salariés et la gouvernance d’entreprise, La Documentation Française, Paris.

- Aubert N. et Rapp T. (2008). « Les Salariés Actionnaires : Pourquoi Investissent-ils dans leur Entreprise ? », Finance, Contrôle, Stratégie, vol. 11, n°4, p. 87-110.

- Aubert N., Grand B., Lapied A. et Rousseau P. (2009). « Is employee ownership so senseless ? », Finance, vol. 30, n°2, p. 5-29.

- Barrédy C., (2008). « Gouvernance de la société familiale cotée : les raisons de l’adoption d’une SA en directoire et conseil de surveillance », Revue Française de Gestion, n°185, p. 1-19.

- Beard D., Dess G., (1981). « Corporate-Level Strategy, Business-Level Strategy, and Firm Performance », Academy of Management Journal, 24, p. 663-689.

- Blasi J., Conte M., Kruse D. (1996). « Employee Stock Ownership and Corporate Performance among Public Companies », Industrial and Labor Relations Review, Vol. 50, n°1, p. 60-79.

- Boone A., FieldCasares L., Karpoff J., Raheja C. (2007). « The determinants of corporate board size and composition: an empirical analysis », Journal of Financial Economics, vol.85, p. 66-101.

- Borokhovich K., Parrino R., Trapani T., (1996). « Outside Directors and CEO selection », Journal of Financial and Quantitative Analysis, vol.31, n°3, p. 337-355.

- BoutonD. (dir.), (2002). Pour un meilleur gouvernement d’entreprise des sociétés cotées. Rapport AFEP-MEDEF, Paris.

- Boyd B., (1995). « CEO Duality and Firm Performance: A Contingency Model », Strategic Management Journal, vol. 16, p. 301-312.

- Cadbury A. (dir.), (1992). Report of the Committee on the Financial Aspects of Corporate Governance, Burgess Science Press, Londres.

- Castanias R., Helfat C., 1992, «Managerial and windfall rents in the market for corporate control», Journal of Economic Behavior and Organization, vol.18, p. 153-184.

- Castanias R., Helfat C. (2001). «The managerial rents model: Theory and empirical analysis », Journal of Management, vol.27, p. 661-678.

- Chang S., (1990). « Employee Stock Ownership and Shareholder Wealth: an Empirical Investigation », Financial Management, vol.19, n°1, p. 48-58.

- Chang S., Mayers D. (1992). « Managerial Vote Ownership and Shareholder Wealth », Journal of Financial Economics, vol.32, p. 103-131.

- Chaplinsky S., Niehaus G. (1994). « The Role of ESOPs in Takeover Contests », Journal of Finance, vol.49, n°4, p. 1451-1470.

- Charreaux G., (1997a). « Vers une théorie du gouvernement des entreprises », dans Le Gouvernement des Entreprises, Charreaux G. (ed.), coll. Recherche en Gestion, Economica p. 421-469.

- Charreaux G., (1997b). « Conseil d’administration et pouvoirs dans l’entreprise », dans Le Gouvernement des Entreprises, Charreaux G. (ed.), coll. Recherche en Gestion, Economica p. 421-469.

- Charreaux G., (2006). « Les théories de la gouvernance : de la gouvernance des entreprises à la gouvernance des systèmes nationaux », dans Charreaux G. et Wirtz P. (eds.), Gouvernance des Entreprises, Nouvelles perspectives, Economica, p. 300-356.

- Cornut-Gentille F., Godfrain J. (2005). La participation, une ambition pour tous, Rapport au Premier Ministre, La Documentation Française, Paris.

- Dares, Enquêtes Acemo-PIPA 2007 et ACEMO-TPE 2007. Disponibles sur http://www.travail-solidarite.gouv.fr/

- Desbrières Ph., (1997a). « Le rôle de l’actionnariat des salariés non-dirigeants dans le système de gouvernement de l’entreprise » dans Le Gouvernement des Entreprises, Charreaux G. (ed.), Economica.

- Desbrières Ph., (1997b). « La participation financière des salariés et ses incidences sur la performance et l’organisation interne de l’entreprise » dans Le Gouvernement des Entreprises, Charreaux G. (ed), Economica.

- Desbrières Ph., (2002). « Les actionnaires salariés », Revue Française de Gestion, vol.28, n°141, novembre-décembre 2002, p. 255-281.

- FAS Fédération Française des Actionnaires Salariés et Anciens Salariés. 2006. Guide de l’actionnaire salarié. 6e édition.

- Faleye O., Mehrotra V., Morck R. (2006). « When Labor Has a Voice in Corporate Governance », Journal of Financial and Quantitative Analysis, vol.41, n°3, p. 489-510.

- Finkelstein D., et D’Aveni R. (1994). « CEO Duality as a double-edged sword: How boards of directors balance entrenchment avoidance and unity of command », Academy of Management Journal, vol.37, n°5, p. 1079-1108.

- Friedman S., Singh H., (1989). « CEO succession and stockholder reaction: the influence of organizational context and event content, Academy of Management Journal, vol.32, p. 718-744.

- Gamble J., (2000). « Management Commitment to Innovation and ESOP Stock Concentration », Journal of Business Venturing, vol.15, p. 433-447.

- Gedajlovic E., Shapiro D. (1998). « Management and Ownership Effects : Evidence from Five Countries », StrategicManagement Journal, vol.19, p. 533-553.

- Godard L., (1998). « Les déterminants de choix entre un conseil d’administration et un conseil de Surveillance », Finance Contrôle Stratégie, vol. 1, n°4, p. 39-61.

- Gordon L., Pound J. (1990). « ESOPs and Corporate Control », Journal of Financial Economics, vol. 27, p. 525-555.

- Goyal V., Park C. (2002). « Board leadership structure and CEO turnover », Journal of Corporate Finance, vol.8, p. 49–66.

- Guedri Z. et Hollandts X. (2008). « Beyond Dichotomy: The Curvilinear Impact of Employee Ownership on Firm Economic Performance », Corporate Governance: an International Review, vol.16, n°5, p. 460-474.

- Hellwig M., (2000). « On the economics and politics of corporate finance and corporate control », dans Xavier Vives, ed.: Corporate Governance: Theoretical and Empirical Perspectives, Cambridge University Press, Cambridge, UK.

- Hermalin B., Weisbach M. (1998). « Endogenously chosen boards of directors and their monitoring of the CEO », American Economic Review, vol.88, 96-118.

- Hill, C., Snell S. (1988). « External Control, Corporate Strategy, and Firm Performance in Research-Intensive Industries », Strategic Management Journal, 9, p. 577-589.

- Hill C., Phan P. (1991). « CEO tenure as determinant of CEO pay », Academy of Management Journal, vol. 34, n°3, p. 707-717.

- Hollandts X., Guedri Z., (2008). « Les salariés capitalistes et la performance de l’entreprise », Revue Française de Gestion, n°183, p. 35-50.

- Huson M., Malatesta G., Parrino R., (2004). « Managerial succession and firm performance », Journal of Financial Economics, vol.74, p. 237-275.

- Jensen M., (1993). « The modern industrial revolution, exit and the failure of internal control systems », Journal of Finance, vol.48, p. 831–880.

- Jensen M., Warner J. (1988). « The distribution of power among corporate managers », Journal of Financial Economics, vol.20, p. 3-24.

- Johnson J., Daily C. Ellstrand A. (1996). « Boards of directors: A review and research agenda », Journal of Management, vol. 22, p. 409-438

- Kosnik R., (1987). « Greenmail: A study of board performance in corporate governance », Administrative Science Quarterly, 32:163-185.

- Mace M., (1971). Directors : Myth and Reality, Boston, Harvard University Graduate School of Business Administration.

- Meulbroek L. (2005). «Company stock in pension plans: How costly is it? », Journal of Law and Economics, vol. 48, n°2, p. 443-474.

- Miller D., (1991). « Stale in the saddle: CEO tenure and the match between organization and environment », Management Science, vol. 37, n°1, p. 34-52.

- Mintzberg H., (1983). Power In and Around Organizations, Prentice Hall, N.J.

- Morck R., Schleifer A. Vishny R. (1988). « Managerial ownership and market valuation: an empirical analysis », Journal of Financial Economics, vol. 20, p.. 293-315.

- Morck R, Schleifer A, Vishny R., (1989). « Alternative Mechanisms for Corporate Control », American Economic Review, vol.79, n°4, p. 842-852.

- Morck R., Schleifer A., Vishny R., (1990). «Do Managerial Objectives Drive Bad Acquisitions », Journal of Finance, vol.45, n°1, pp. 31-48.

- NCEO, 2006, données disponibles sur http://www.nceo.org/library/eo_stat.html

- Ocasio W., (1994). « Political dynamics and the circulation of power: CEO succession in U.S industrial corporations, 1960-1990 », Administrative Science Quarterly, vol.39, p. 285-312.

- Pagano H., Volpin P. (2005). « Managers, Workers and Corporate Control », Journal of Finance, vol.60, n°2, p. 841-868.

- Paquerot M., (1997). « Stratégies d’enracinement des dirigeants, performance de la firme et structures de contrôle », dans Le Gouvernement des Entreprises, Charreaux G. (ed.), coll. Recherche en Gestion, Economica.

- Park S., Song M. (1995). « Employee Stock Ownership Plans, Firm Performance, and Monitoring by Outside Blockholders », Financial Management, vol. 24,n°4, p. 52-65.

- Pfeffer J., 1981, Power in organizations: Boston, Pitman, 391 p.

- Pfeffer J., Salancik G. (1978). The External Control of Organizations: Harper et Row, New York.

- Pugh W., Jahera J. Oswald S. (1999). « ESOPs, Takeover Protection, and Corporate Decision-Making », Journal of Economics and Finance, vol.23, n°2, p.170-185.

- Raheja C., (2005). « Determinants of Board Size and Composition: A Theory of Corporate Boards», Journal of Financial and Quantitative Analysis, vol.40, n°2, p. 283-306.

- Ramaswamy, Krishna, 2003, Company stock and pension plan diversification, in Olivia Mitchell et Kent Smetters eds.: The pension challenge: risk transfers and retirement income security: Philadelphia, Oxford University Press.

- Rauh J., (2006). « Own Company in Defined Contribution Pension Plans: A takeover Defense ? », Journal of Financial Economics, vol.81, n°2, p. 379-410.

- Rosenstein S., Wyatt J. (1997). « Inside Directors, Board Effectiveness and Shareholder Wealth», Journal of Financial Economics, vol.44, p. 229-250.

- Shivdasani A., Yermack D. (1999). « CEO involvement in the selection of new board members: an empirical analysis », Journal of Finance, vol.54, n°5, p. 1829-1853.

- Shen W., (2003). « The dynamics of board-CEO relationship: An evolutionary perspective », Academy of Management Review, vol.28, n°3, p. 466-476.

- Trébucq S., (2002). « L’actionnariat salarié dans les entreprises familiales du SBF250: un outil de création de valeur ? », Finance Contrôle Stratégie, Vol.5, n°4, décembre, p.107-135.

- Vienot II, 1999, Rapport du Comité sur le Gouvernement d’Entreprise, AFEP-MEDEF, Juillet.

- Walsh J. et Seward, J., (1990). « On the Efficiency of Internal and External Corporate Control Mechanisms »; Academy of Management Review, vol 15, n°3, p. 421-458.

- Weisbach M., (1988). « Outside directors and CEO turnover », Journal of Financial Economics, vol.20, p. 431–460.

- Westphal J., Zajac E. (1995). « Who shall govern ? CEO, board power, demographic similarity and new director selection », Administrative Science Quarterly, vol.40, p. 60-83.

- Wirtz P., (2008). Les meilleures pratiques de gouvernance d’entreprise : La Découverte, Paris, 128 p.

- Yermack D., (1996). « Higher market valuation of companies with a small board of directors », Journal of Financial Economics, vol. 40, p. 185-213.

- Zajac E., (1990). « CEO selection, compensation, and firm performance: A theoretical interpretation and empirical analysis », Strategic Management Journal, vol. 11, p. 217-223

List of tables

Tableau 1

Matrice de corrélations

Tableau 2

Statistiques descriptives des entreprises françaises cotées du SBF 250 de 2000 à 2004

Tableau 3

Résultats des régressions Probit testant les effets de l’enracinement du dirigeant ainsi que la capacité de résistance du conseil d’administration sur la représentation des actionnaires salariés

La variable dépendante dans les deux modèles Probit est une variable binaire prenant la valeur de 1 en présence d’au moins un administrateur représentant les actionnaires salariés et 0 sinon. Ce tableau fait apparaître pour chaque variable, les coefficients β non standardisés, les erreurs standards (entre parenthèses) et les ratios Chi-au carré correspondants. Seuils de significativité : *** p<0,001 ; ** p<0,01 ; * p<0,05.

Une transformation logarithmique de cette variable à été effectuée afin de réduire l’asymétrie de sa distribution. Taille de l’échantillon : 1150 observations (230 entreprises x 5 années)