Abstracts

Résumé

Cet article s’intéresse à l’échec des reprises externes de PME. En écho aux recommandations d’Argenti (1976), il vise à explorer les voies d’entrée en défaillance propres au contexte repreneurial. Six cas de faillite sont présentés et analysés en nous appuyant sur une grille de lecture issue des travaux de Malecot (1981). Nos résultats confirment que l’entrée en défaillance est effectivement activée par trois filières principales : le marché, l’endettement et le management. Ils révèlent néanmoins une quatrième voie associée à la « culture organisationnelle ». L’introduction de cette nouvelle filière donne une vision moins mécanique, plus riche de l’entrée en défaillance en pareil contexte. Elle nous invite, en outre, à discuter du danger relatif au « fit individu/organisation », spécificité minorée (voire ignorée) à l’origine des difficultés.

Mots-clés:

- Reprise externe,

- PME,

- Échec,

- Filières de défaillance,

- Cas de faillite

Abstract

This article studies failed SME external takeovers. Responding to Argenti’s (1976) call, it explores the causes of Business failure that are specific to the context of takeovers. We present and analyse six bankruptcy cases, based on an analytical grid proposed by Malecot (1981). Our findings confirm that bankruptcy proceedings indeed have three principal causes: the market, debt, and management. However, we also reveal a fourth cause, “organisational culture”. The introduction of this new cause provides a less mechanical and richer perspective on business failure in such contexts. In addition, it invites us to discuss the danger relative to the “fit” between the individual and the organisation, a feature that is marginalised (or even ignored) as a cause of difficulties.

Keywords:

- External takeover,

- SME,

- Failure,

- Causes of business failure,

- Bankruptcy case

Resumen

Este artículo trata sobre el fracaso de las adquisiciones externas de PyME. Haciéndose eco de las recomendaciones preconizadas por Argenti (1976), pretende estudiar los diferentes vectores que conducen al fracaso de este tipo de operaciones, propios del contexto de la adquisicion empresarial. Este informe presenta y analiza seis casos de quiebra mediante el modelo de Malecot (1981). El estudio confirma que las causas de la entrada en fracaso resulta principalmente de tres factores: la estructura de mercados, el endeudamiento y el management. Este estudio da a conocer un cuarto factor, la via de la «cultura organizacional». Esta nueva via muestra una visión menos mecánica y enriquece el estudio introduciendo una via de fallo dentro de un contexto. Nos invita a opinar y discutir sobre el peligro debido a la relación entre el individuo y la organización, especificación aminorada (o ignorada) origen de quiebras de empresas.

Palabras clave:

- Adquisición externa,

- PyME,

- Fracaso,

- Factores de fallo,

- Caso de quiebra

Article body

Introduction

En dépit de la diversité des pratiques couvertes par le champ de l’entrepreneuriat (Parker, 2011), il est admis que les rares recherches sur l’échec sont très largement circonscrites à la création ex nihilo. Le désintérêt académique pour les opérations de reprises d’entreprises[1] a pourtant de quoi surprendre, notamment lorsque celles-ci sont réalisées par des personnes physiques externes (RPPE). L’étude du phénomène se justifie avant tout par son ampleur même. D’après l’estimation réalisée par l’observatoire du CRA (2017), près de 20 000 PME sont sur le marché de la cession externe chaque année, soit 45 % des opérations de transmission. Il se justifie surtout par les risques qui entourent ce changement de mains pour la continuité de l’organisation (Deschamps et Paturel, 2009), quand on sait que 40 % des PME font faillite dans les cinq ans qui suivent leur reprise (Minot, 2016). Fort de ces constats, il y a donc matière à combler le manque de lien entre la reprise externe de PME et son échec potentiel.

Les travaux consacrés à la notion d’échec entrepreneurial se sont multipliés au cours des dernières années. Cette littérature décrit un concept polysémique et multidimensionnel (Smida et Khelil, 2010), mais pour lequel aucune définition n’est réellement parvenue à se détacher à ce jour (De Hoe et Janssen, 2015). Pour s’en convaincre, il suffit d’observer la myriade de termes consacrée à la qualification de l’échec dans le monde de l’entreprise : banqueroute, dépôt de bilan, faillite, déconfiture, cessation de paiement, insolvabilité, etc. (Bacq, Giacomin et Janssen, 2009). Selon nous, au moins deux constats émergent de ces désignations multiples. D’une part, la connotation y est souvent très négative, à l’image de l’hostilité sociale qui entoure celles et ceux qui échouent dans leurs initiatives (ent)repreneuriales (De Hoe et Jassen, 2015) et leur choix de carrière (Simmons, Wiklund et Levie, 2014). D’autre part, le recours à toutes ces appellations entretient un niveau élevé de confusion, freinant sans doute l’émergence d’une approche plus intégrée de l’échec entrepreneurial (Khelil, 2016). Aussi nous semble-t-il plus opportun, dans le contexte des organisations établies, de privilégier le concept de défaillance, souvent employé de façon synonymique avec la notion d’échec (Zacharakis, Meyer et De Castro, 1999), notamment lorsqu’il s’agit de caractériser des situations de faible performance économique, qui après le passage au rouge des clignotants, se terminent finalement par la faillite juridique de l’entreprise.

La défaillance a été analysée de différentes manières et par différentes disciplines. Les contributions les plus significatives proviennent des sciences juridiques, économiques, financières, stratégiques, organisationnelles et managériales (Guilhot, 2000). Notre contribution s’inscrit dans la continuité des travaux de recherche sur les modèles de prévision de défaillance, plus précisément des travaux précurseurs d’Argenti (1976) pour deux raisons principales. Argenti (1976) privilégie, tout d’abord, une perspective organisationnelle et qualitative de la défaillance, en dépit de la majorité des recherches sur l’approche financière. Selon lui, la prise en considération de variables qualitatives, à côté des variables financières, offre un cadre d’analyse plus rationnel et plus global pour prédire les faillites. L’auteur défend, ensuite, l’idée d’une approche dynamique de la défaillance au sein de laquelle « la détérioration [financière] se produit seulement vers la fin du processus de défaillance. [Pour cette raison,] nous serions mieux inspirés de diriger nos recherches vers le début du processus » (Argenti, 1976, p. 44).

En écho à ces recommandations, cet article a pour objectif d’explorer les voies d’entrée en défaillance propres aux reprises externes de PME. De manière plus précise, deux questions se posent : i) quelles sont les sources fondamentales de défaillance en pareil contexte ?, et ii) existent-ils des facteurs spécifiques qui peuvent conduire ces entreprises acquises à l’échec ? Pour y répondre, six cas de faillite sont présentés, puis analysés en nous appuyant sur les observations théoriques de Malecot (1981). Son travail sur les « filières de défaillance » offre une grille de lecture riche et originale. L’article est organisé de la manière suivante. La première section est consacrée au cadre théorique relative à la défaillance d’entreprises dans une approche préventive et aux risques associés en contexte repreneurial. La deuxième section expose la méthodologie de recherche et décrit les cas de faillite sur lesquels repose cette contribution. La dernière section est consacrée à la présentation et à la discussion de ses principaux résultats. Enfin, la conclusion porte sur les apports, limites et perspectives futures.

1. Revue de la littérature

1.1. La défaillance d’entreprise : une approche organisationnelle et dynamique de prévention

La défaillance renvoie de manière très générale à l’état « d’une entreprise qui n’est pas en mesure de faire face à ses obligations vis-à-vis de ses débiteurs » (Levratto, 2015, p. 125). Elle possède une essence juridico-économique[2] qui fait que « le passage du monde économique au monde juridique, typique de la défaillance, se retrouve dans son acceptation même. Ce concept est avant tout économique, cependant son caractère juridique est incontournable et il ne peut être défini sans se référer à la législation qui le régit. La défaillance est, en conséquence, considérée comme une situation ultime ou, en d’autres termes, comme l’une des formes de sortie du marché liée à l’échec de l’entreprise » (Levratto, 2015, p. 127). Mais au-delà du résultat brut en lui-même, le concept de défaillance appelle surtout à se concentrer sur le processus qui est à l’origine de cette sortie du marché, à savoir ce laps de temps au cours duquel un ensemble de difficultés apparaît progressivement et contribue à perturber, de façon plus ou moins significative, l’équilibre économique et social de l’entreprise.

Cette période est décisive pour la survie de l’organisation : « si aucune action corrective n’est prise pour redresser sa situation, [le processus de défaillance] se matérialise par la détérioration croissante de la situation organisationnelle et financière de l’entreprise et se termine éventuellement par la faillite juridique ou légale de l’entreprise, situation ponctuelle caractérisée par la survenance concomitante d’une double crise de solvabilité et de liquidité » (Crutzen et Van Caillie, 2009, p. 107). Cette réalité a convaincu Shepherd (2013) d’insister sur la problématique clé de la compréhension et de la prédiction du risque de défaillance totale, émettant ainsi le souhait de voir la littérature se développer en conséquence. Dans cette lignée, par la conciliation des approches juridiques et économiques de la défaillance (Levratto, 2015), il paraît donc possible de s’appuyer sur la survenue, puis la déclaration d’un état de cessation de paiement pour développer une représentation générale du processus conduisant à la cessation d’activité (Figure 1), en différenciant notamment les entreprises en difficulté (stade I) des structures défaillantes (stade II) ou en échec (stade III). La liquidation judiciaire (qu’elle soit immédiate ou pas) entérine, dans cette nouvelle acceptation, un état de faillite, avec la disparition de l’entreprise, qui représente la forme extrême de l’échec (Thornhill et Amit, 2003).

Figure 1

Représentation schématique de la dynamique de la défaillance

L’un des avantages à raisonner au regard de ces états possibles réside dans le renforcement de la dimension critique donnée à la gestion de l’entreprise en difficulté, car celle-ci peut encore permettre d’échapper à l’épreuve de la cessation de paiement. La résonnance avec les recommandations d’Argenti (1976), qui pour rappel invitait déjà la communauté scientifique à se concentrer sur le début du processus, est en conséquence pleine et entière. En s’inscrivant dans cette orientation de prévention, il semble utile de mieux comprendre les voies d’entrée en défaillance, ou les « filières de défaillance » pour rester fidèle à la terminologie du travail précurseur de Malecot (1981) dans ce domaine.

1.2. Les voies d’entrée en défaillance ou « filières de défaillance »

Le cheminement vers la faillite répond à un processus progressif (Crutzen et Van Caillie, 2007) au cours duquel des événements plus ou moins importants se succèdent pour entraîner la défaillance de l’entreprise. La modélisation de cet enchaînement a donné lieu à plusieurs propositions, toutes animées par l’idée qu’une détection précoce d’un tel cycle permettrait d’envisager les mesures de redressement appropriées, avant que la défaillance devienne irréversible. On peut citer, par exemple, le « chemin de la défaillance » décrit par Koenig (1985) ou encore la « spirale de la défaillance » développée par Marco (1989). Cependant, si des étapes peuvent être communes au processus de défaillance de toute entreprise, les raisons de leur entrée dans cette trajectoire ne sont pas nécessairement les mêmes, tout comme leur façon d’y évoluer et de réagir.

En ce sens, Argenti (1976) a rapidement défendu l’idée que la défaillance peut être initiée en amont de la dégradation financière par trois formes principales de déficience relatives à la structure du comité de direction, à la capacité à répondre aux changements environnementaux et au système d’information comptable. Dans son approche, des erreurs classiques (accepter trop de commandes, aller trop vite et/ou lancer des projets disproportionnés) sont, par conséquent, nécessairement commises, ce qui déclenche l’apparition croissante de symptômes de défaillance. Cette progressivité dans la gravité de la situation de l’entreprise permet de comprendre pourquoi la prédiction de la défaillance est encore infructueuse : « nousrecherchons les mauvais signes au mauvais endroit au mauvais moment » (Argenti, 1976, p. 41).

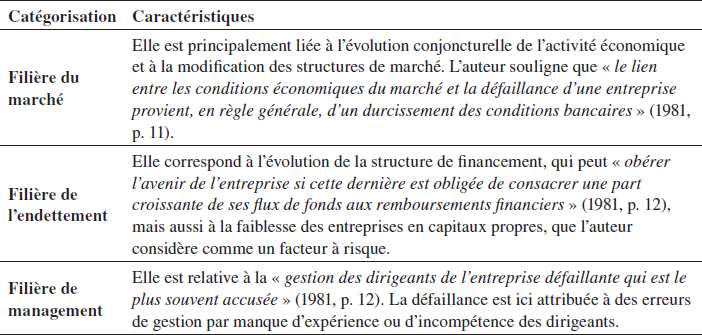

La compréhension de l’entrée en défaillance revêt, à cet égard, un enjeu élevé : celle-ci doit permettre de concentrer notre attention sur les causes réelles de la défaillance, plus que sur l’analyse séduisante de conséquences visibles et déstabilisantes. Dans un travail théorique avant-coureur, consacré à un essai d’explication des défaillances, Malecot (1981) s’est ainsi intéressé à l’existence de filières à même de précipiter la faillite juridique des entreprises. L’auteur est parti du constat que l’entreprise « peut être classée comme vulnérable du fait de l’existence d’une faiblesse particulière (capitaux propres insuffisants, stocks trop lourds…) et [que] c’est l’intervention d’un facteur supplémentaire qui occasionne le processus de défaillance » (Malecot, 1981, p. 11). Sur cette base de réflexion, il propose de distinguer trois filières de défaillance principales (Tableau 1) qui se traduisent, à plus ou moins brève échéance, par une modification de la situation financière (déséquilibre durable et variation du besoin en fonds de roulement) et une évolution des comportements des partenaires de l’entreprise (augmentation des niveaux de méfiance et d’exigence). Ces filières contribuent alors, dans des effets possiblement conjugués, à faire supporter à l’entreprise des coûts de défaillance[3] directs (coûts administratifs, de réorganisation ou de liquidation) et indirects (coûts d’image et d’opportunité), qui tendront à la maintenir dans la difficulté.

Tableau 1

Les « filières » de défaillance (Malecot, 1981)

Dans la continuité de cet intérêt pour l’entrée en défaillance, Malecot (1991, p. 216) confirmera plus tard que « le processus de défaillance s’explique par des écarts par rapport à des normes tant économiques que financières et sociales ». Cette croyance rejoint autant qu’elle renforce la position d’Argenti (1976) qui maintenait déjà qu’une approche purement statique et financière pouvait conduire à passer à côté de signes de défaillance bien plus clairs et précoces que ceux liés à la dégradation des états financiers d’une entreprise. Dans ce sillage, un nombre croissant de travaux s’est depuis consacré aux sources de défaillance (Bruno, Mcquarrie et Torgrimson, 1992 ; Coulibaly, 2004 ; Singh, Corner et Pavlovich, 2007 ; Bacq, Giacomin et Janssen, 2009).

Pour autant, quand on observe le contexte des recherches mises au service d’une meilleure appréhension des voies d’entrée en défaillance, on s’aperçoit étonnamment que le cas des entreprises récemment reprises ne semble pas donner lieu à des investigations propres, en dépit du consensus académique pour reconnaître le lien entre la mauvaise passe des entreprises et la gestion désastreuse de leur transmission (Crutzen et Van Caillie, 2009).

1.3. Le risque de défaillance en contexte repreneurial

Au même titre que la création ex nihilo pour laquelle des études ont d’ores et déjà investi les conditions d’échec (Khelil, Smida et Zouaoui, 2012), reprendre une entreprise existante est une opération sensible. Il s’agit, en effet, d’un investissement financier important, qui implique de nombreux risques de nature variés (sociale, managériale, financière et stratégique), notamment celui de voir échouer le processus (Deschamps et Paturel, 2009). De façon plus précise, Deschamps et Geindre (2011) identifient les risques en amont du rachat, allant de la prise de décision de reprendre jusqu’à la reprise à proprement parler (détection de la cible, étude, négociation, signature du protocole d’accord). Ils expliquent qu’à ce stade, les difficultés sont dues aux incohérences entre quatre dimensions : à savoir, les aspirations du repreneur, ses compétences, les caractéristiques de la cible et les composantes environnementales, susceptibles de conduire le projet à l’échec (suivant différents scénarii). Ces auteurs concluent que la période post-acquisition n’est pas sans risque. Or, jusqu’à présent personne ne semble avoir proposé d’études sur la défaillance potentielle de ces entreprises nouvellement acquises.

Pourtant, il est admis que la vulnérabilité d’une entreprise cible peut se révéler maximale au moment de sa prise en main, c’est-à-dire lorsque débutent les étapes de transition et de management de la reprise (Chabert, 2005 ; Boussaguet, 2005 ; Rollin, 2006 ; Picard et Thévenard-Puthod, 2006 ; De Freyman, 2009 ; Deschamps et Paturel, 2009), si bien qu’une mauvaise approche de l’entrée en fonction suffit à compromettre la capacité de l’entreprise à survivre à l’épreuve de la transmission. Le repreneur est apparemment confronté à d’innombrables obstacles possibles, pouvant naître de la personnalité des acteurs (cédant, salariés, fournisseurs, clients, etc.), d’une conjoncture changeante en décalage avec les potentiels de travail, d’une situation globale s’éloignant des conditions initiales de transaction (Boussaguet, 2008), ou encore d’un transfert de la ressource réseau plus compliqué que prévu (Geindre, 2009). Dans tous les cas, la responsabilité du nouveau dirigeant est nécessairement engagée, car il y a un coût psychique à succéder à l’autre (Chabert, 2005). C’est par exemple le cas de la gestion émotionnelle des états contraires et simultanés liés à son arrivée, à savoir un état d’anxiété, nourri par la décompression et le contrecoup psychologique du rachat (Rollin, 2006) et un état euphorique, reposant sur un fantasme narcissique de toute-puissance et de pouvoir (Meier et Schier, 2008).

Au-delà, les sources d’inconfort sont réelles pour un repreneur externe au moment de sa prise de fonction (Boussaguet, 2008 ; Cadieux et Brouard, 2009 ; De Freyman, 2009 ; Deschamps et Paturel, 2009 ; Cadieux et Deschamps, 2011 ; Mahé de Boislandelle et Estève, 2015). Dans la plupart des cas, i) celui-ci exerce le métier de dirigeant pour la première fois dans un secteur d’activité qu’il ne connaît pas toujours, ii) il est placé dans une situation où, ne connaissant pas encore toute la complexité de l’entreprise, il peut difficilement oeuvrer pour son développement et iii) il doit composer avec des individus plus ou moins motivés par son arrivée et surtout qu’il n’a pas choisi. Dans ce contexte émotionnel incertain, la question de l’intégration du nouveau dirigeant est majeure en termes d’enjeux (Boussaguet et Grima, 2015). Ses fragilités initiales exigent à se positionner à l’égard de la contrainte de l’existant (Chabert, 2005) et à faire évoluer ses représentations afin de faciliter l’application de son plan de reprise (Bornard et Thévenard-Puthod, 2009). Car « la richesse et la complexité des tâches qui sous-entendent la mise en place d’une stratégie constituent autant de sources de difficultés possibles » (Grazzini, Boissin et Malsh, 2009), susceptibles de conduire le repreneur à un niveau de difficulté tel qu’il ne puisse pas (ou plus) protéger l’entreprise d’un risque de défaillance. En cela, on est a priori dans la description d’un risque de défaillance, plutôt progressif à effets tardifs, lié à la qualité de la réponse du repreneur aux défis spécifiques de la carrière repreneuriale (Cadieux, Gratton et St-Jean, 2014).

Fort de ces éléments, on estime que le contexte repreneurial fait peser un risque de défaillance réel sur les PME nouvellement acquises, nous encourageant aujourd’hui à renforcer notre connaissance du sujet pour en explorer plus sérieusement les voies d’entrée y étant afférentes. Les « filières » de défaillance identifiées par Malecot (1981) fournissent, à ce titre, une grille de lecture théorique utile à l’investigation empirique.

2. Étude empririque

2.1. Méthodologie retenue et choix de l’échantillon

Partant d’un problème concret observé en France (la défaillance des reprises de PME) et en écho aux recommandations d’Argenti (1976), qui invite la communauté à investiguer le début du processus, notre recherche questionne les voies d’entrée en défaillance dans un contexte repreneurial. Nous avons opté en faveur d’une méthodologie qualitative, basée sur des études de cas, dans une logique de découverte pour décrire des situations et des événements (comment un phénomène donné se manifeste), mais également repérer des comportements (Yin, 1984). La nature de ces études de cas est, par conséquent, descriptive pour chercher à améliorer la compréhension du phénomène dans le cadre d’une démarche exploratoire (Charrière et Durieux, 1999).

Dans ce cadre, la question du nombre de cas à sélectionner est reconnue délicate (Haldy-Rispal, 2002). Aussi, avons-nous tenu compte du fait que la plupart des recherches de ce type incluent un nombre compris entre quatre et dix cas (Eisenhardt, 1989). La sélection des cas s’est, en outre, organisée en fonction des possibilités d’accès au terrain des PME, connu pour être particulièrement difficile (Van Caillie, 2000). Notre champ empirique compte au total six cas. Ils proviennent de contacts personnels (cas R2, R3, R5 et R6), ainsi que d’« informateurs-relais » (Blanchet et Gotman, 1992) de type CRA[4] (cas R1) et Second Souffle[5] (cas R4). Tous les cas correspondent à des reprises initiées par des personnes physiques externes, qui ont évolué vers une liquidation judiciaire (immédiate ou pas) donnant lieu à la disparition de l’entreprise. Notons qu’au moment de leur reprise effective, les entreprises de notre échantillon étaient in boni, hétérogènes en termes de taille, de secteur d’activité et de zone géographique (Tableau 2). Soulignons également que cinq repreneurs sur six se sont lancés en dehors de leurs secteurs d’activité. Hors R6, ils sont tous « hors métiers ».

Tableau 2

Présentation de l’échantillon

2.2. Collecte et traitement des données

Nous avons adopté la méthode de l’entretien non directif « pour que l’interviewé exprime ses expériences, sa rationalité propre et son cadre de référence » (Wacheux, 1996, p. 205). La principale raison d’être de la méthode consiste à amener la personne interrogée à explorer elle-même le champ d’interrogations ouvert par la « consigne » (Blanchet et Gotman, 1992). Un guide d’entretien a été construit à cet effet (Tableau 3).

Tableau 3

Guide de l’entretien non directif

À titre principal, nous avons recueilli le récit rétrospectif d’une unique personne pour chacun des cas sélectionnés. En effet, seuls les repreneurs, anciens propriétaires-dirigeants des entreprises disparues, ont été appelés comme « témoin de l’histoire » (Blanchet et Gotman, 1992, p. 17). La conversation s’est déroulée en face à face et/ou par téléphone. Nous avons eu recours à la prise de notes pour faciliter l’échange et éviter le mécanisme de défense de l’interviewé.

Le sujet de l’échec (ent)repreneurial n’est pas un sujet banal. Il apporte un sentiment d’échec personnel douloureux, voire paralysant dans la mesure où ceux qui échouent sont encore très souvent stigmatisés (De Hoe et Janssen, 2015), reflétant la carence culturelle plus ou moins importante de notre territoire sur le sujet. La propension naturelle à en parler est clairement faible. La mise en confiance était alors indispensable afin de recueillir un discours sans retenue. Nous reconnaissons cependant que « les prises de notes ne sont pas aussi exhaustives que des propos enregistrés et [qu’elles] écartent des techniques d’examen des données (analyse textuelle informatique) » (Haldy-Rispal, 2002, p. 114). Cette méthode de collecte a donc permis de questionner librement, sans contrôle, les représentations subjectives de la situation, et autrement que par des faits objectifs de nature purement financière.

Pour limiter le risque de rationalisation a posteriori de l’interviewé, nous avons, à titre secondaire, disposé de documents écrits internes (de type plaquette de l’entreprise et quand cela était autorisé du plan d’affaires initial), mais aussi externes (de type articles de presse pour certains cas médiatisés) afin de rendre plus précise la fiche signalétique concernant chaque entreprise et mieux en appréhender le contexte de façon « objective » (Grawitz, 1993). Nous avons, en parallèle, entrepris des recherches sur des sites dédiés aux informations légales des entreprises (sociétés.com notamment) pour mettre à jour les notifications de la défaillance et de ses organes pour chacun des cas. Précisons que l’ensemble des repreneurs interrogés ont reconnu insuffisamment connaître, voire méconnaître les procédures de prévention des PME en difficultés. Face à ce constat, il nous a semblé judicieux de compléter nos données par une série d’entretiens auprès d’experts du phénomène étudié : à savoir, un avocat spécialisé en transmission/reprise de PME, ainsi qu’un juge au tribunal de commerce. Cela nous a permis, d’une part, de mieux comprendre la réalité vécue et les formes de comportements adoptés ; et d’autre part, de garantir une validation des explications proposées (Wacheux, 1996).

L’ensemble des données obtenues a fait l’objet d’un traitement manuel intrasite (Huberman et Miles, 1991). Cette analyse verticale, réduite et classée dans des « fiches de synthèse » par entretien, présente les évidences des situations observées dans leur singularité. Ces fiches contiennent la présentation de la situation, la chronologie des événements et la contribution à la compréhension grâce à une codification par thème. Les thèmes retenus sont les suivants :

Les voies d’entrée en défaillance ou « filières » de défaillance : classées en trois catégories – marché, endettement, management –, issues des observations théoriques de Malecot (1981).

Les sources de défaillance : facteurs prioritaires à l’origine des difficultés.

Les logiques d’action des dirigeants-repreneurs : soit demander à sa propre initiative le concours du tribunal de commerce (mandat ad hoc) ou se mettre sous la protection de la procédure collective.

Coupable d’insuffisances en précision, en objectivité et en rigueur (Yin, 1984), la méthode des cas a ici le mérite de fournir une représentation des réalités empiriques étudiées.

2.3. Description des cas de faillite

La présentation des six cas de faillite restitue l’ensemble des éléments nécessaires à la compréhension de l’entrée en défaillance des PME reprises.

Cas R1. En poste de responsable qualité, R1 murit un projet de reprise depuis plusieurs années. En janvier 2010, il négocie son départ et adhère au CRA où il suit une formation. Son intérêt pour l’activité bâtiment second oeuvre le conduit à racheter en juillet 2010 une petite entreprise spécialisée dans le ravalement de façades et l’isolation thermique. Pour réaliser l’opération, il monte un LBO et présente son plan d’affaires à pas moins de cinq banques. Il obtient la garantie OSEO[6]. La période de transition dure trois semaines, le cédant de 50 ans étant pressé de quitter l’affaire, se disant gravement malade. R1 fait ensuite face à une « accumulation de mauvaises surprises » : réclamations clients, vente des ravalements jusqu’à 40 à 50 % au-dessus des prix du marché, pas de certification « Qualibat » contrairement à ce qui était annoncé sur les documents commerciaux, matériel mal entretenu, etc. Le pire tient au « personnel, bien payé mais sans raison, [qui] n’avait pas été habitué à la qualité, à la tenue des chantiers […], ce qui explique (en partie) qu’avec des marges en baisse par rapport à mon prédécesseur, cela n’ait pas tenu ». Un an après la reprise, faute de divergence de vision et d’encadrement sur lequel s’appuyer, le repreneur ne peut (seul) « redresser la barre ». La liquidation immédiate est prononcée en août 2011. R1 perd son apport personnel et sa caution à hauteur de 25 % du prêt : « l’envie de reprendre une entreprise ne [l’a] pas abandonné, mais il [lui] faudra attendre d’en avoir les moyens ».

Cas R2. R2 est spécialisé dans le commerce BtoB. À l’issue de ses indemnités chômage, il est contraint de créer son propre emploi. Il décide de reprendre un commerce de scooter en plein coeur de Paris en mai 2009, car aux dires d’un ami dans le secteur, « c’est un moyen simple pour devenir riche ! ». Eu égard une reprise compliquée (problèmes conflictuels avec son associé finalement écarté du projet, pression du cédant et difficulté à trouver le financement), R2 devient propriétaire-dirigeant de deux salariés expérimentés, sans transition. Dès le départ, il se trompe de priorité et porte plus le costume de commercial que celui de chef d’entreprise. Il recherche avant tout des revenus substantiels au point d’en négliger des points essentiels, la forte dépendance aux acteurs notamment (pouvoir des salariés qui ont quitté l’entreprise peu de temps après pour ouvrir leur propre affaire dans le même immeuble, dureté de la filière d’approvisionnement, exigence et négociation constante des utilisateurs [y compris vols répétitifs]). R2 souffre au quotidien de ne pouvoir sécuriser son affaire, mais il se débat quitte à prendre des risques inconsidérés (ouverture le samedi, acceptation de chèque en bois) ou à impliquer financièrement ses proches (pour payer les salaires). Il aura fallu à R2 pas moins de quinze mois pour mettre l’entreprise en liquidation immédiate. R2 tire le rideau de son commerce en septembre 2010, radié définitivement pour insuffisance d’actif en novembre 2011. Plus tard, il attaquera la banque pour « défaut de conseils » (lié au devoir d’alerte suite à l’analyse de son dossier) et « soutien abusif » (pour lui avoir permis d’aggraver son passif). Grâce à l’obtention de son MBA, en 2015, R2 a décroché un poste de vice-président dans une entreprise allemande.

Cas R3. Issu d’une famille d’entrepreneurs, R3 est diplômé de gestion (Paris Dauphine, ESSEC spécialité « ITE, Merger & Acquisition »). Il a effectué une partie de sa carrière aux États-Unis (dix ans) pour apprendre la gestion structurée des grandes entreprises (Pechiney, Compaq), mais à 46 ans, il désire « travailler dans les belles choses qu’on puisse toucher ». R3 rachète, en 2005, une PMI spécialisée dans la sellerie automobile (revêtements en cuir haut de gamme). En dépit des efforts extraordinaires pour se repositionner et acquérir de nouveaux marchés à forte marge, sa société rencontre en 2008 des difficultés économiques comme beaucoup d’entreprises. Un an plus tard, à cause de la crise de l’industrie automobile, son activité faiblit encore. R3 est conscient qu’il est difficile de lutter plus longtemps avec un environnement économique qui « gèle », retarde tous les projets chez ses clients. Il décide de saisir le tribunal du commerce. Un mandataire ad hoc est désigné, mais à la suite des trois mois d’observation, il place l’entreprise en redressement. Son administrateur judiciaire recommande la liquidation. Il n’a « aucun regret (sauf financier) d’avoir vécu une si belle aventure que celle d’être patron de PME », mais à l’avenir, il choisira un secteur plus porteur. Aujourd’hui (toujours passionné), il est de retour à la tête d’une entreprise de nouvelles technologies.

Cas R4. À l’issue de sa formation d’expertise-comptable, R4 décide à l’âge de 36 ans de racheter une PME d’électricité générale. Il reprend en 2002 une entreprise de 35 salariés et obtient la garantie SFAC. Dès son arrivée dans l’entreprise, R4 met en application son plan de reprise alors même que les salariés lui réservent un accueil circonspect. Il diversifie le portefeuille client auprès du secteur bancaire et obtient de nouvelles qualifications complémentaires en courant faible. En interne, R4 met en place des procédures de gestion et un plan de formation qui rigidifie l’organisation. Le licenciement d’un ancien collaborateur le conduit devant les prud’hommes. À la suite de quoi, en interne, le climat social se détériore à tel point que les clignotants sociaux passent au rouge : départs en cascade, baisse de motivation, problèmes d’absentéisme et de maladie prolongée. Après un redressement envisagé, l’administrateur procède à la liquidation de l’entreprise. Cinq ans plus tard, il est contraint de fermer son entreprise. Une des plus grandes problématiques à laquelle R4 a été confronté est qu’il a « imposé trop vite sa nouvelle stratégie ».

Cas R5. R5 porte à son actif une carrière exclusivement de grands groupes, en qualité de responsable d’unités de production (en France et à l’étranger). Au chômage, il décide de se lancer dans la reprise. Après deux ans de recherche infructueuse, il trouve enfin une cible en août 2014 : il s’agit d’une entreprise familiale dans la fabrication d’appareils ménagers non électriques. Durant la transition, l’ancien dirigeant conserve physiquement son bureau et quatre membres de sa famille (sur un effectif de huit personnes) sont toujours présents dans l’entreprise. Dès la reprise effective, R5 ne parvient pas à discerner les décisions stratégiques à prendre (priorités de restructuration/décisions impopulaires) des détails et points mineurs liés à l’administratif et à la gestion du quotidien qu’il aurait pu (dû) déléguer. Six mois après la reprise, les contentieux prud’homaux avec les salariés familiaux commencent à se multiplier, car de toute évidence, le prédécesseur n’avait pas hésité à faire du favoritisme. En parallèle, les autres salariés quittent dès qu’ils le peuvent l’entreprise au sein de laquelle la relation client se détériore. R5 se retrouve en difficulté en juin 2015. Il est placé d’urgence en sauvegarde (sur conseil de son avocat) pour permettre une réorganisation de l’entreprise. Les problèmes au contraire s’aggravent. Le juge prononce, en février 2016, la conversion de la procédure de sauvegarde en redressement judiciaire et, début avril, la liquidation judiciaire. L’entreprise cesse toute activité moins de deux ans après sa reprise. Actuellement, R5 serait en Italie.

Cas R6. R6 a une formation commerciale et une expérience reconnue dans le négoce des camions et poids lourds pour des marques internationales. Avec l’accord de son employeur, il décide à 40 ans de reprendre en indépendant un distributeur de semi-remorques. La reprise est finalisée en mars 2008 sous LBO. Or, l’encours à l’égard du fournisseur ne cesse de croître, les besoins de remontée de trésorerie liés à la dette senior contraignant la vente de produits à marge presque nulle. La situation dure plus de deux ans, grâce aux qualités commerciales de R6. La décision du constructeur de cesser son soutien (abusif) face au montant trop important de l’encours oblige R6 à demander l’ouverture d’un redressement judiciaire, gelant ainsi la dette vis-à-vis de ce dernier. À l’issue de la période d’observation, l’entreprise est viable grâce à l’expertise de R6, mais elle se trouve dans l’incapacité d’apurer le passif (y compris le solde de la dette senior) tout en faisant face aux charges quotidiennes. R6 est contrait de déposer le bilan. L’entreprise disparaît, mais R6 retrouve quasi immédiatement un poste de salarié dans le secteur.

3. Présentation et discussion des principaux résultats

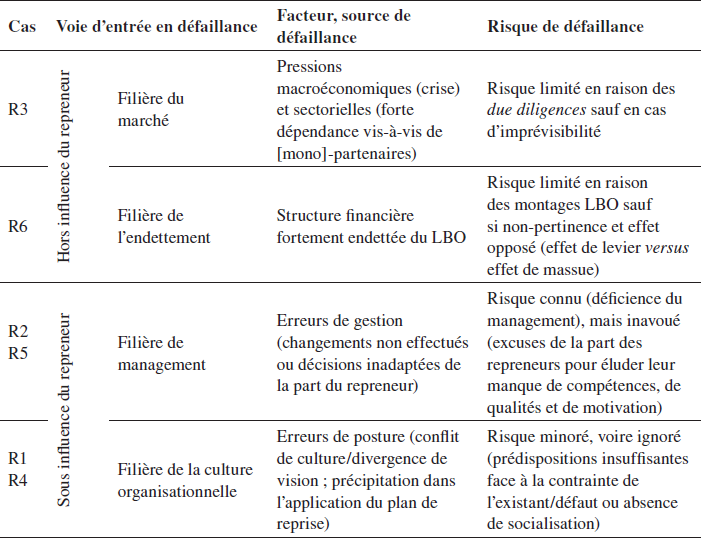

Nos résultats mettent en perspective différents éléments théoriques pour mieux comprendre l’entrée en défaillance dans un contexte spécifique de reprises externes. Ils font ressortir quatre « filières de défaillance » possibles à même de précipiter l’échec des PME cibles (faillite juridique). Les trois premières filières – marché, endettement et management – viennent renforcer la proposition théorique majeure de Malecot (1981). La quatrième, associée à la « culture organisationnelle », vient l’enrichir et donne une vision moins mécanique, plus riche, plus singulière de l’entrée en défaillance en pareil contexte.

3.1. Quatre voies d’entrée en défaillance propres aux reprises externes

Une première lecture des cas laisse à penser que l’origine de la défaillance des entreprises nouvellement acquises peut être double : i) soit, celles-ci subissent une contrainte (marché et endettement), en dehors de toute influence du repreneur ; ii) soit, le repreneur lui-même (management et culture organisationnelle) n’est pas sans influencer le risque de défaillance.

3.1.1. La filière de marché et de l’endettement : des risques de défaillance en dehors de toute influence du repreneur

Les deux filières identifiées par Malecot (1981) – marché et endettement – sont regroupées, car les repreneurs n’ont que peu d’influence sur ces facteurs, en raison notamment de l’existence de « garde-fous ». En effet, en amont du processus repreneurial, des précautions sont effectivement prises par les candidats à la reprise. Ils sont forcément conseillés dans la réalisation des audits (mission de « due diligence »[7] quasi obligatoire) et la mise en oeuvre des montages juridico-financiers (mécanisme de LBO[8] quasi automatique). Rares sont ceux qui, en phase de préacquisition, ne font pas le choix de recourir à des personnes compétentes en la matière. Très souvent, ils sont donc accompagnés par des conseils externes (experts-comptables) et des partenaires financiers (en priorité, les banques qui bénéficient d’un droit de regard sur le plan d’affaires établi par le repreneur et engagent leur responsabilité à l’égard de ce dernier, en raison de leur devoir de conseil). Avec de tels soutiens, les repreneurs ont l’impression de maîtriser les risques associés à l’opération. Il n’empêche que l’imprévisibilité du contexte environnemental et le choix non pertinent d’un mécanisme de LBO peuvent jouer en défaveur des repreneurs, tendant à accroître le risque de défaillance des entreprises cibles après l’acquisition. Deux cas sur six illustrent ce type de facteurs à l’origine de la défaillance. Le cas R3 rejoint les conclusions de Bacq, Giacomin et Janssen (2009) qui ont assimilé les pressions macro-économiques et sectorielles à des sources fondamentales de défaillance. Le cas R6 témoigne, quant à lui, de l’incidence des opérations de LBO sur la défaillance des entreprises cibles (Bedu et Palard, 2014).

La filière du marché est liée à l’évolution conjoncturelle de l’activité économique et/ou à la modification des structures de marché (Malecot, 1981). Un seul cas (R3) est directement concerné. R3 avoue avoir été frappé par la crise économique dans un secteur profondément touché : le secteur de l’industrie automobile. Il constate évidemment l’impact de la crise sur les relations existantes dans le cadre de sous-traitance et la défaillance en chaîne de ses concurrents. Dans ces conditions, R3 reconnaît a posteriori que la situation était irrécupérable, malgré une détection précoce (mandat ad hoc) et des mesures de redressement appropriées. Sa dépendance élevée vis-à-vis de ses donneurs d’ordre a tant affaibli son activité (diminution significative du chiffre d’affaires) que la situation prenait un cheminement irréversible vers la faillite. À la lecture du cas, on est pourtant tenté de croire que la cause du problème réside dans la faiblesse de l’audit réalisé avant l’acquisition, vu les caractéristiques du secteur (forte dépendance des donneurs d’ordre) et le profil du candidat à la reprise (hors métier). Ceci étant, R3 déclare avoir procédé à un contrôle rigoureux de la cible en vue d’apprécier sa viabilité économique à travers des indicateurs clés tels que la croissance du marché, le fichier client, le carnet de commandes, les gisements de chiffre d’affaires, etc.

Si les vérifications en amont (audit d’acquisition) garantissent une appréhension des risques de la cible et une reprise en connaissance de cause, ce résultat montre que le repreneur n’est évidemment pas à l’abri d’événements probables tels qu’une dégradation de la conjoncture, un retournement de marché et/ou une rupture d’engagement de (mono-)partenaires, comme le reconnaît la littérature dans le domaine de la défaillance (Bacq, Giacomin et Janssen, 2009).

La filière de l’endettement correspond, quant à elle, à l’évolution de la structure de financement (Malecot, 1981). Un seul cas (R6) exprime clairement la difficulté des remboursements financiers induite par la dette senior contractée lors de l’opération de LBO. Il admet que la situation s’enlisait davantage sous la pression de l’accroissement de l’encours fournisseur et des charges financières liées à l’endettement, conduisant à un manque de liquidités au sein de l’entreprise (problème de trésorerie). R6 explique que la structure financière fortement endettée du LBO a rendu la situation insoutenable, augmentant très sensiblement le risque de faillite après le rachat. Une interprétation des événements pourrait néanmoins laisser entendre que la cause de défaillance revient à la conjoncture très défavorable (crise et degré de dépendance de R6). Il n’en est rien. R6 affirme que les entreprises du secteur qui ont subsisté sont celles qui étaient sans encours à l’entrée de la crise. Ce qui rejoint les conclusions de Bedu et Palard (2014) pour qui la défaillance des entreprises cibles s’explique par la dette contractée lors du LBO. D’après eux, le risque de défaillance pour une entreprise sous LBO est d’autant plus fort que ses performances économiques avant et après le LBO sont faibles et/ou que le niveau d’endettement est élevé. Pour autant, et malgré l’influence positive de R6, son expertise dans le domaine semble avoir eu un effet limité sur la survie de l’entreprise cible. Ce qui confirme que « le risque de défaillance des cibles induit par l’effet de levier financier propre aux LBO n’est pas compensé par une performance économique post-LBO élevée due à l’amélioration de leur gestion opérationnelle, c’est-à-dire l’effet de levier organisationnel » (Bedu et Palard, 2014, p. 18).

On reconnaît ici que les avantages tirés de l’effet de levier organisationnel ne semblent pas compenser l’augmentation des coûts de faillite générés par l’effet de levier financier. Dès lors, ce résultat tend à relativiser l’usage du mécanisme de LBO ; faute de quoi l’effet de levier se transforme en effet de massue.

De façon pratique, ces résultats nous amènent à nous questionner sur la confiance excessive accordée aux experts (experts-comptables et banquiers) en phase de préacquisition, comme le préconisent si justement Meier et Schier (2008). Ces auteurs suggèrent aux repreneurs de ne pas leur reléguer la prise de décision finale, qui reste leur prérogative. Ils leur conseillent de garder un regard critique vis-à-vis des experts, sous peine d’exagérer les chances de succès de l’opération. Trop de repreneurs ont encore la conviction que la décision d’acquisition aura à coup sûr une issue favorable. En accordant une priorité excessive aux objectifs économiques et financiers, il est à craindre que les repreneurs perdent de vue la dimension « humaine » de l’opération.

3.1.2. Les filières du management et de la culture organisationnelle : des risques de défaillance imputables au repreneur

Les filières du management et de la culture organisationnelle paraissent plus menaçantes, car elles résultent des interventions des repreneurs eux-mêmes, qui ne sont pas sans influencer le risque d’entrée en défaillance. Les sources de défaillance rompent ici avec toutes les velléités protectrices qu’impose une reprise d’entreprise. À ce niveau, « la réalité du papier n’est pas celle du terrain »[9] : l’appréhension de la réalité qualitative de l’entreprise, celle qui fabrique sa performance au quotidien, n’apparaît pas dans les bilans comptables, mais se révèle mécaniquement nuisible pour la santé de l’entreprise. Aucun garde-fou naturel ne peut être utile au repreneur dans sa prise en mains, sauf à noter l’existence et la mise en jeu de la garantie d’actif et de passif (GAP)[10] en cas de « cadavres dans les placards » dus à des informations insuffisantes ou erronées de la part du cédant. Quatre cas sur six viennent renforcer l’idée qu’à ce stade de la reprise, la personnalité du repreneur, son expérience antérieure, sa motivation, ses compétences, son jugement de valeurs semblent peser plus lourd que les critères objectifs de diagnostic. Les cas R2 et R5 illustrent, à juste titre, la déficience de management des repreneurs. Cela conforte les résultats des travaux précurseurs sur la défaillance qui établissent un lien significatif entre la dégradation financière de l’entreprise et les erreurs de gestion qui en sont la cause première (Argenti, 1976 ; Malecot, 1981). Les cas R1 et R4 dévoilent, quant à eux, des erreurs de posture de la part des repreneurs pour appréhender au mieux la réalité de l’entreprise et se faire humainement admettre par leur communauté. Si ces problèmes ne sont pas identifiés par Malecot (1981), ce facteur à risque se justifie par les travaux de recherche dans le domaine du repreneuriat.

La filière du management accuse la gestion déficiente des dirigeants (Malecot, 1981). Les cas R2 et R5 font effectivement état d’erreurs de gestion. On observe que les choix formulés par ces deux repreneurs ne sont pas forcément pertinents et sous contrôle : soit parce que les changements nécessaires ne sont pas effectués (R5), soit à l’inverse parce qu’une série de décisions inadaptées sont prises (R2). Cela résonne avec la littérature sur la défaillance. Dans un article synthétique, Crutzen et Van Caillie (2007) expliquent que les problèmes managériaux sont généralement liés à trois sous-ensembles : le manque i) de compétences, ii) de qualités personnelles (personnalité) et/ou iii) de motivation. Premièrement, le manque de compétences recense à la fois le manque de compétences techniques de l’activité, de compétences en gestion (financière, opérationnelle, stratégique, commerciale…) ainsi que l’insuffisance de formation et expérience en management (Argenti, 1971). R2 et R5 combinent presque toutes ces lacunes, avec peu d’espoir de pouvoir s’appuyer sur le cédant pour les combler. En effet, ils ne sont pas du secteur, très souvent spécialistes de leur domaine de prédilection, avec une expérience plutôt de grands groupes, dont on sait que le style de management est fort éloigné de celui d’une petite entreprise (pire si celle-ci est familiale), notamment dans leurs modalités de gestion du personnel. À ce titre, les deux cas démontrent clairement que la gestion du personnel est reléguée au bas de la liste des priorités au détriment de la relation client. Deuxièmement, on peut supposer que la personnalité de R2 et R5 n’est pas forcément adaptée quand on sait que le niveau de management dans tout ce qu’il peut représenter (attitude face au risque, capacité de déléguer, confiance en soi, réalisme, etc.) est souvent présenté dans la littérature comme un facteur impactant le succès ou l’échec d’une entreprise (Argenti, 1971). Troisièmement, R2 et R5 font preuve de « motivation cachée » (Van Caillie, Santin, Crutzen et Kabwigiri, 2006, p. 14). La reprise est pour eux une alternative au chômage. Cette insuffisance de motivation apparaît d’emblée comme dommageable, car elle conduit à une confusion entre les intérêts financiers purement personnels et les intérêts de l’entreprise (Van Caillie etal., 2006). L’ensemble de ces résultats vient renforcer les recherches dans le domaine du repreneuriat (Boussaguet, 2008 ; Cadieux et Brouard, 2009 ; De Freyman, 2009 ; Deschamps et Paturel, 2009 ; Cadieux et Deschamps, 2011 ; Mahé de Boislandelle et Estève, 2015).

Il n’est donc pas étonnant, en présence d’un management déficient, que la politique mise en oeuvre contienne des erreurs stratégiques et/ou opérationnelles, et que la fréquence de celles-ci impacte à moyen terme l’avenir de l’entreprise. En ce sens, si R2 est rapidement conscient de l’état de son entreprise qui ne cesse de se dégrader continuellement depuis la fin de l’été (rachat de la cible en juin), à aucun moment il n’envisage le scénario d’une procédure non collective (mandat ad hoc) pour tenter de rétablir la situation. Quant à R5, il se résigne sous la pression de son avocat à se placer en sauvegarde. Chacun à sa façon se trouve des excuses pour éluder leur défaut ou absence de capacités directoriales. Mais, malheureusement, au bout du compte, l’issue est dramatique pour les deux repreneurs de manière plus ou moins immédiate sur un plan à la fois professionnel et personnel.

Nos résultats révèlent enfin une filière additionnelle en contexte repreneurial que nous avons qualifiée de « culture organisationnelle », en raison de l’exposition des repreneurs au piège de l’héritage socioculturel, dont ils sont dorénavant les propriétaires (Boussaguet, 2005). Les repreneurs sont effectivement aux prises d’un système déjà existant qui les contraint « à vivre dans l’ombre d’un leader vénéré et à travailler avec l’équipe qu’il a créée » (Watkins, 2003). Ici, plus que l’inexpérience ou les compétences manquantes de l’individu, l’alerte porte sur ses attitudes et comportements à l’égard de la contrainte de l’existant (selon les termes de Chabert, 2005). Comme le montrent les cas R1 et R4, il s’agit davantage d’erreurs de posture pour manifester leur différence avec le cédant et affirmer leur leadership. À la lecture du cas R1, on cerne bien la difficulté du repreneur à s’imposer dans un contexte malveillant dès le départ, la relation anesthésiante avec le cédant rendant difficiles les relations ultérieures avec le personnel. L’accumulation de « mauvaises surprises » à son arrivée dans l’entreprise le projette indéniablement dans une position de solitude qui le contraint à ne pouvoir y faire face. Cette solitude flagrante face à la communauté est ressentie par R1 comme un état d’infériorité, de faible pouvoir relatif. R1 confie que le personnel n’était pas dans sa vision de la qualité et d’efficacité. Il poursuit en précisant que surpayé par le prédécesseur, il ne bénéficiait d’aucune marge de manoeuvre en termes de primes de motivation (sur la qualité, entretien du matériel, rapidité) au risque de « grever les comptes »[11]. Cette divergence de vision, sans pouvoir avoir un réel contrôle de la situation, mène R1 à céder à la pression et l’entreprise à sa perte. À l’inverse, R4 démontre un état de domination (peut-être abusive) sur la communauté. Ce dernier reconnaît a posteriori que son erreur réside dans la rapidité d’exécution de son projet de reprise. Cette tendance à la précipitation marque un désir profond d’acter son contrôle. Ce qui, quel que soit le contexte d’urgence, est ressentie chez les membres de l’organisation comme la sanction d’une mauvaise gestion et d’une intégration « forcée ». Face à ce comportement « bulldozer », il n’est pas étonnant de voir se manifester des réactions plus ou moins hostiles en interne : départs en cascade, baisse de motivation, problèmes d’absentéisme et de maladie prolongée, comme le déclare R4. Ces résultats confirment les travaux significatifs de Chabert (2005), Boussaguet (2005) et Rollin (2006) qui affirment qu’un repreneur ne peut nier ni vouloir transformer de façon abrupte l’héritage socioculturel que lui laisse son prédécesseur, même s’il n’est pas forcement compatible avec les évolutions qu’il projette.

Ces erreurs de posture conduisent inévitablement à la mise à l’égard d’acteurs-clés et à la manifestation de résistances au changement plus ou moins fortes en fonction du secteur concerné (Boussaguet, 2005). R1 et R2 oeuvrant dans celui du BTP, leur confrontation est quasi immédiate et les conséquences sur la continuité de l’entreprise quasi irréversibles. De plus, R1 et R4 donnent à leur façon l’impression de répliquer des automatismes acquis et maîtrisés dans leurs anciens métiers (exigence de qualité [à raison] pour R1 et de rigidité [à tort] pour R4), en dépit du contexte et des problématiques culturelles différentes. La conviction de « savoir-faire » (Rollin, 2006) et la difficulté à s’extraire des schémas cognitifs antérieurs (Coster et Fayolle, 2007) apparaissent comme une des explications à la mauvaise appréhension de leur relation à la communauté. Ce qui n’est pas toujours reconnu a posteriori par les cadres repreneurs. Or, en l’absence (ou défaut) de socialisation de la part du repreneur, il est admis qu’un échec à ce niveau revient à prendre le risque d’un « rejet de greffe » (Boussaguet et Grima, 2015). Les dysfonctionnements sociaux qui en résultent consomment alors une énergie destructrice pour le repreneur et rongent la rentabilité de l’entreprise.

De façon pratique, les repreneurs semblent avoir une moindre conscience des dangers associés aux problématiques managériales et culturelles. Alors que ces nouveaux dirigeants (surtout pour les « hors métiers ») doivent prendre le temps nécessaire pour apprendre à la fois à accomplir les meilleures performances possibles (efficacité/crédibilité), mais aussi à se faire reconnaître par les membres de l’organisation en place (légitimité). Sans (trop) d’assistance de la part des experts (expert-comptable et banquier) sur ces sujets, les repreneurs doivent pourtant gérer cette dualité irréductible sous peine de voir apparaître des clignotants rouges, annonciateurs de défaillance. Dans une approche préventive, ils doivent comprendre que le virage doit être pris à temps pour envisager le scénario de la procédure non collective (mandat ad hoc, par exemple), ou s’il est trop tard pour déclarer à temps leur état de cessation de paiement (« dans les 45 jours sous peine de faute personnelle » comme l’alerte le juge du tribunal de commerce). Dès l’apparition des difficultés, ils doivent recourir à un avocat spécialisé, alors même que la réticence des repreneurs à s’entourer d’une expertise juridique entrave parfois, à ce moment-là, leur capacité à prendre des décisions raisonnables, mais moins intuitives. Pourtant, comme le défendent Rey-Martin et Bornard (2014, p. 99), « au lieu de retarder le plus possible le recours aux spécialistes du droit, voire de s’en passer totalement, les entrepreneurs gagneraient à établir une véritable relation d’accompagnement avec eux, tout au long de la vie de leur entreprise ».

Le tableau 4 donne une synthèse des résultats obtenus et discutés. Il convient néanmoins de préciser que, dans une approche dynamique de la défaillance, certains chercheurs (Argenti, 1976) s’accordent à dire que les facteurs à l’origine des difficultés sont intimement liés les uns aux autres et peuvent aisément se combiner pour déboucher sur différentes trajectoires que peuvent emprunter les entreprises dans leur évolution vers la faillite juridique.

Tableau 4

Synthèse des filières de défaillance propres aux reprises externes

En dépit de l’utilité de cette synthèse, la filière de la « culture organisationnelle » doit cependant faire l’objet d’une attention toute particulière, car elle représente une singularité de l’entrée en défaillance dans un contexte repreneurial.

3.2. Singularité de l’entrée en défaillance en contexte repreneurial : le danger du « fit individu/organisation »

Le contexte repreneurial semble demander une clé de lecture complémentaire pour rendre compte des particularités de défaillance observées. Les cas étudiés[12] révèlent des difficultés à sécuriser complètement la confrontation des repreneurs aux particularités culturelles des entreprises nouvellement acquises. Ceux-ci raisonnent de la même manière avec les alertes de Bornard et Thévenard-Puthod (2009) sur les difficultés à composer avec des représentations collectives « figées » dans un contexte de reprise externe. L’une des explications aux résultats décevants de certaines reprises externes peut donc être recherchée dans les dérives culturelles entre le repreneur et le système existant, sur le plan cognitif et comportemental.

L’introduction du concept de « fit individu/organisation » semble pouvoir incarner cette posture paradoxale que le repreneur est appelé à conserver : être suffisamment humble pour s’assujettir à l’entreprise d’accueil, en reconnaître les valeurs, les potentiels et les qualités opérationnelles, tout en adoptant les attitudes et les comportements nécessaires pour en prendre les rênes (Boussaguet, 2008). En fait, questionner la convergence du « fit individu/organisation », reconnu dans la littérature pour garantir le « renouvellement » de la direction d’une entreprise tout en assurant le maintien de la cohésion sociale, invite dans un contexte repreneurial à se soucier plus fortement des influences clés de l’héritage et à considérer l’existence de fossés possibles entre la culture d’un individu et la culture d’une organisation (Sathe, 1985 ; Chatman, 1989), favorisant une entrée en défaillance plutôt progressive qui peut s’avérer complexe à endiguer. Son incidence menaçant directement les chances de pérennité de l’entreprise plaide en faveur d’une plus grande prudence de la part des repreneurs. La recherche d’adéquation remet ainsi les relations humaines au coeur des préoccupations du repreneur. En l’absence d’une convergence totale et immédiate, on n’est donc pas surpris d’observer des anomalies liées à une incompatibilité principalement interpersonnelle à l’image d’autres contextes organisationnels (Bruno, Mcquarrie et Torgrimson, 1992 ; Singh, Corner et Pavlovich, 2007 ; Smida et Khelil, 2010). Ces anomalies se traduisent concrètement par des conflits occasionnant des départs prématurés parfois en cascade (notamment d’hommes clés débauchés parfois par la concurrence ou profitant de l’occasion pour devenir eux-mêmes de futurs concurrents), ou par tout autre dysfonctionnement révélateur de « coûts cachés » (absentéisme, maladie prolongée, sabotage, etc.). Ceci étant, on peut être amené à nuancer l’importance du critère d’adéquation, car des repreneurs se retrouvent parfois en face de personnes qui n’ont peut-être pas envie de changer, ni envie de s’en remettre à leur leadership. Ces ennemis de circonstances peuvent, par leurs agissements, scléroser véritablement l’entreprise (procédures prud’homales, démotivation et démobilisation en interne, dénigrement à l’extérieur). Il est évident que ces comportements de rébellions (Schein, 1988) dépendent de l’histoire des salariés, plus largement des caractéristiques de l’entreprise (secteur, âge…). Cela permet de comprendre pourquoi un repreneur, éloigné des impératifs d’humilité et de respect de l’existant, peut éprouver de grandes difficultés à entrer en relation satisfaisante avec ses acteurs et sa symbolique institutionnelle (Boussaguet, 2008).

Dans ces situations d’isolement, la trajectoire des cas étudiés montre bien que l’entrée en défaillance en devient que plus dure et incertaine. Chaque acte peut avoir une influence déterminante, la cécité relative des repreneurs alimente un danger pour eux-mêmes et pour leurs entreprises. En d’autres termes, de vieilles habitudes confortables et dangereuses peuvent condamner d’avance leur capacité à franchir le « cap mental » de la défaillance et à éviter des dramaturgies économiques et sociales. D’une manière générale, ce manque de lucidité des repreneurs peut s’expliquer, à l’instar de Mahé de Boislandelle (1998), par l’effet de microcosme qui renvoie à la focalisation de l’attention du dirigeant sur l’immédiat dans le temps et l’espace (« la tête dans le guidon »). Celui-ci a, pour conséquence, de réduire l’esprit critique, notamment d’autocritique et de provoquer cette cécité relative. En période de difficultés, il semble en outre que les repreneurs manifestent des biais cognitifs (Schwenk, 1984), parmi lesquels nous retenons principalement l’illusion du contrôle qui consiste à surestimer son pouvoir d’agir. En effet, les repreneurs peuvent avoir tendance à minimiser la nature des difficultés, voire même à se leurrer en croyant qu’elles sont passagères. Le piège consiste à penser que leur présence à la direction de l’entreprise est un gage de sécurité et qu’ils auront forcément les bons réflexes pour échapper à des complications irréversibles. Le « sentiment d’interdiction d’échouer », décrit par plusieurs repreneurs, ajoute de la pression psychologique à cette période de défaillance (disqualification professionnelle, crainte de perdre la face, altération de la confiance en soi, conséquences financières et patrimoniales, etc.) que l’illusion de contrôle peut aider à contenir.

Or, ces mécanismes cognitifs tendent à enfermer le dirigeant dans un entêtement permanent (refus de voir les signes d’alerte) jusqu’à l’émergence d’une situation devenue invivable sur les plans émotionnel et psychologique. Pour échapper à cet engrenage, les repreneurs ont peut-être intérêt à prendre conscience de leurs propres limites dès le début, de sorte à mieux résister au syndrome du « je sais faire » (Rolin, 2006), mais aussi à considérer différemment l’usage des solidarités externes. Certains croient (trop), par exemple, en la chance, au soutien de Dieu ou, plus simplement encore, à celui des autres (Crutzen et Van Caillie, 2009). Ces croyances se traduisent par la mise en danger du repreneur à un moment où il devrait plutôt envisager sereinement les issues possibles de la défaillance pour « fermer proprement l’entreprise »[13].

Conclusion

Cet article avait pour but de mieux comprendre l’échec à l’occasion de reprises externes de PME, en explorant précisément la manière, dont ces entreprises entrent en défaillance. Au terme de notre analyse, la contribution de cet article semble pouvoir s’inscrire dans un triple registre.

Sur un plan théorique tout d’abord, ce travail adopte une approche organisationnelle et dynamique de la prévention des défaillances (Argenti, 1976), avec investigation d’un champ de recherche nouveau, s’agissant de la reprise externe de PME. Dans cette perspective, les études de cas confirment les trois filières de défaillance identifiées par Malecot (1981) : à savoir, les filières de marché, de l’endettement et du management, et permettent d’aller plus loin, en soutenant une quatrième voie d’entrée en défaillance en pareil contexte qualifiée de « culture organisationnelle ». L’introduction de cette nouvelle filière atteste d’un réel danger pour la continuité de l’entreprise. Très souvent minorée (voire ignorée) par les repreneurs, celle-ci révèle des anomalies associées à des problèmes d’incompatibilité au niveau du « fit individu/organisation », avec le risque d’un « rejet de greffe » (Boussaguet et Grima, 2015) à l’origine des difficultés. Ce résultat à lui seul témoigne de la spécificité des filières de défaillance en contexte repreneurial.

Sur le plan méthodologique ensuite, les limites de cette étude tiennent essentiellement à l’échantillon de données disponibles. Seul l’avis des dirigeants qui ont accepté de nous rencontrer a pu être recueilli sous format, rappelons-le, de prise de notes. Il peut légitimement être regretté l’insuffisance de verbatim et sans doute l’absence d’analyse documentaire financière, même si les deux approches de la défaillance, organisationnelle/qualitative et financière, ne semblent pas être combinées dans les recherches considérées (Crutzen et Van Caillie, 2007). De plus, notre échantillon n’est pas représentatif dans le mesure où cette étude exploratoire n’a pas de visée de généralisation. La grille de lecture élaborée à partir des filières de défaillance apparaît avant tout comme une manière d’appréhender le risque d’entrée en défaillance, au regard de la singularité des opérations de reprise, sans forcément en soulever toute la complexité.

À ce titre, les résultats obtenus peuvent servir de point de départ à des recherches futures, dont nous pouvons évoquer trois pistes principales. La première consiste à revenir sur l’origine même de la défaillance qui peut être d’ordre professionnel, mais aussi d’ordre privé. Des éléments déclencheurs plus intimistes (un divorce par exemple) sont à considérer comme à même de déstabiliser un dirigeant, tout en provoquant dans un « effet papillon » des dégâts collatéraux sur son entreprise et renforçant ainsi la théorie des « 4D » (divorce, dépression, dépôt de bilan, décès). Dans cette lignée, à l’instar des travaux de Khelil, Smida et Zouaoui (2012), il serait utile de se questionner sur la prévalence possible des facteurs psychologiques (sentiment d’incompétence, démotivation, stress, etc.) dans notre capacité à pouvoir détecter de façon précoce les défaillances d’entreprises, particulièrement dans un contexte de reprise souvent connu pour être avant toute chose une « affaire d’hommes ». Une deuxième piste met l’accent sur le processus de défaillance afin de retracer a posteriori le « chemin de la défaillance » emprunté par les repreneurs, en nous basant sur les travaux de Koenig (1985) et Marco (1989), et souligne l’intérêt de s’appuyer sur un matériau longitudinal à l’égard d’un objet où les travaux empiriques restent rares. La troisième piste concerne les coûts directs et indirects de défaillance (Malecot, 1981), susceptibles de compléter cette recherche de compréhension globale des situations d’échecs des reprises externes de PME.

Enfin, sur un plan plus pratique, face à la réalité des défaillances en France, cette recherche a le mérite d’attirer l’attention des repreneurs sur des faits susceptibles de compromettre la continuité des entreprises qu’ils dirigent dorénavant. La simplification des situations qui en a été faite peut constituer des propositions d’expériences pour d’autres situations et/ou se traduire par des actions de sensibilisation (Wacheux, 1996). En effet, les repreneurs de notre étude n’ont pas été suffisamment conscients des risques encourus en devenant dirigeants de PME. Ils sous-estiment encore trop souvent l’effort qui leur reste à faire pour parvenir à prendre les rênes d’un système déjà existant et à se faire accepter par les salariés en place. Leur excès d’optimisme peut entraver leur vigilance. Or, la carrière repreneuriale (Cadieux, Gratton et St-Jean, 2014) est un défi de tous les jours. La confrontation de la littérature à nos observations sur le terrain montre bien que les échecs sont intimement liés au facteur humain (sur le plan managérial et culturel). Raison pour laquelle les repreneurs doivent se préparer psychologiquement à la prise de fonction et en cas de difficultés, outrepasser le déni de la situation (avant que cette dernière ne se détériore financièrement de manière irréversible), car seule une réflexion relative aux causes de la défaillance permet un redressement durable de la situation de l’entreprise (Argenti, 1976).

Appendices

Notes biographiques

Sonia Boussaguet est professeure associée dans le département Stratégie & Entrepreneuriat à NEOMA Business School, Campus de Reims. Docteur en sciences de gestion de l’Université Montpellier 1, ses recherches portent sur la reprise de PME, plus exactement sur la socialisation des repreneurs.

Julien de Freyman est professeur associé au groupe ESC Troyes où il dirige le département Innovation, Entrepreneuriat et Stratégie. Ses travaux de recherche sont principalement consacrés à la transmission des PME, notamment dans la compréhension de ses dimensions psychologiques et organisationnelles.

Notes

-

[1]

La reprise d’entreprise correspond au processus par lequel un individu, seul ou abrité derrière une structure limitant ses risques financiers, achète de manière onéreuse, une firme, pour en devenir le propriétaire et le dirigeant (Deschamps, 2000).

-

[2]

L’acceptation juridique de la défaillance d’entreprise est marquée par une cessation décidée dans le cadre d’une procédure judiciaire (faillite juridique). L’approche économique est davantage centrée sur l’incapacité de l’entreprise à atteindre ses objectifs (économiques, financiers et sociaux) de manière régulière (Levratto, 2015).

-

[3]

Malecot (1981) différencie les coûts de défaillance « a priori » (risque de défaillance) et « a posteriori » (état de défaillance avéré).

-

[4]

Cédants et Repreneurs d’affaires, association nationale pour favoriser la transmission d’entreprise.

-

[5]

Second Souffle, association nationale pour démarginaliser l’échec entrepreneurial.

-

[6]

Nouvellement BPI France.

-

[7]

La due diligence s’intéresse au passé, au présent et à l’avenir de l’entreprise. Elle porte généralement sur différents domaines : comptabilité, social, juridique, environnemental… Elle doit répondre aux exigences du repreneur, à savoir maximiser les bénéfices financiers ou non financiers et minimiser les risques d’échec. Cet outil permet au repreneur de confirmer sa décision de reprise ou de négocier à nouveau les conditions de reprise.

-

[8]

Le terme LBO (Leverage Buy Out) désigne l’opération par laquelle un repreneur individuel finance sa reprise. Ce mécanisme est généralement utilisé pour acquérir une cible par le biais d’une société holding créée par le repreneur à cet effet (Meier et Schier, 2008). Indépendamment des contraintes juridiques, le remboursement de la dette est usuellement assuré par les remontées de dividendes vers la holding.

-

[9]

Dixit l’avocat spécialisé.

-

[10]

Malgré son caractère non obligatoire, la GAP est presque systématiquement demandée par le repreneur pour se prémunir d’éventuels risques, dont les causes sont antérieures à l’opération, mais non révélées au moment de la transaction (Meier et Schier, 2008). La GAP couvre en général à la fois l’ensemble des postes du bilan (actif et passif) ainsi que les engagements hors bilan de la cible. Il faut rappeler ici que le contexte de forte asymétrie d’information entre le cédant et l’acquéreur potentiel (Bouchikhi, 2009) pousse à ce type de pratique protectrice.

-

[11]

Dixit le repreneur R1.

-

[12]

R1 et R4 de manière prioritaire ; les quatre cas de manière plus indirectement.

-

[13]

Terme employé par les experts interviewés (avocat et juge au tribunal de commerce).

Références

- Argenti, J. (1976). Company failure : the tell-tale signs at the top. Management Review, 65(2), 41-44.

- Bacq, S., Giacomin, O. et Janssen, F. (2009). L’échec et la seconde chance. Dans Entreprendre, une introduction à l’entrepreneuriat (p. 255-264). Bruxelles, De Boeck.

- Bedu, N. et Palard, J.E. (2014). L’impact des LBO sur la défaillance des entreprises : le cas des cibles françaises (2000-2010). Finance Contrôle Stratégie, 17(2), 1-23.

- Blanchet, A. et Gotman, A. (1992). L’enquête et ses méthodes : l’entretien. Paris, Nathan.

- Bornard, F. et Thévenard-puthod, C. (2009). Mieux comprendre les difficultés d’une reprise externe grâce à l’approche des représentations sociales. Revue internationale PME, 22(3-4), 83-108/109-137.

- Bouchikhi, H. (2009). Réduire les asymétries d’information pour développer la transmission d’entreprise. Dans Le Grand Livre de l’Économie PME (p. 531-542). Paris, Éditions Gualino.

- Boussaguet, S. (2005). L’entrée dans l’entreprise du repreneur : un processus de socialisation repreneuriale (thèse de doctorat en sciences de gestion). Montpellier, Université Montpellier.

- Boussaguet, S. (2008). Prise de fonction d’un repreneur de PME : repérage de conditions de facilitation et d’activation. Revue de l’Entrepreneuriat, 7(1), 39-61.

- Boussaguet, S. et Grima, F. (2015). L’intégration d’un repreneur-dirigeant de PME : le rôle socialisateur des subordonnés ? Management International, 20(1), 197-207.

- Bruno, A.V., Mcquarrie, E.F. et Torgrimson, C.G. (1992). The evolution of new technology ventures over 20 years : patterns of failure, merger and survival. Journal of Business Venturing, 7, 91-302.

- Cadieux, L. et Brouard, F. (2009). La transmission des PME : perspectives et enjeux. Québec, Presses de l’Université du Québec.

- Cadieux, L. et Deschamps, B. (2011). Le duo cédant repreneur : pour une approche intégrée du processus de transmission/reprise des PME. Québec, Presses de l’Université du Québec.

- Cadieux, L., Gratton, P. et St-Jean, E. (2014). La carrière repreneuriale : contexte et défis. Revue de l’Entrepreneuriat, 13(1), 35-50.

- Chabert, P. (2005). Transmission d’entreprise : optimiser la prise de relais. Paris, Pearson Education France.

- Charrière, S. et Durieux, C. (1999). Explorer et tester : deux voies pour la recherche. Dans R.A. Thiétart (dir.), Méthodes de recherche en management (p. 57-80). Paris, Dunod.

- Chatman, J.A. (1989). Improving interactional organizationel research : a model of person-organization fit. Academy of Management Review, 14(3), 333-349.

- Coster, M. et Fayolle, A. (2007). Recommandations à l’usage des cadres repreneurs. Dans A. Fayolle (dir.), L’Art d’entreprendre (p. 244-249). Pearson Education France/Les Échos Éditions.

- Coulibaly, A.D. (2004). La défaillance des PME belges : analyse des déterminants et modélisation statistique (thèse de doctorat en sciences de gestion). Université catholique de Louvain.

- CRA (2017). Observatoire de la transmission 2017. Récupéré le 14 septembre 2018 sur : http://www.cra.asso.fr/Observatoire-de-la-transmission, consulté le 24.09.2017.

- Crutzen, N. et Van Caillie, D. (2007). L’enchaînement des facteurs de défaillance de l’entreprise : une réconciliation des approches organisationnelles et financières. Conférence annuelle de l’Association francophone de comptabilité. Récupéré le 14 septembre 2018 sur : https://halshs.archives-ouvertes.fr/halshs-00543111/document.

- Crutzen, N. et Van Caillie, D. (2009). Vers une taxonomie des profils d’entrée dans un processus de défaillance : un focus sur les micro- et petites entreprises en difficulté. Revue internationale PME, 22(1), 101-128.

- De Freyman, J. (2009). La transition, phase essentielle de réussite d’une reprise (thèse de doctorat en sciences de gestion). Université de Bretagne.

- De Hoe, R. et Janssen, F. (2015). L’échec entrepreneurial : une voie de succès futur ? Dans G. Lecointre (dir.), Le Grand Livre de l’Économie PME. Paris, Éditions Gualino.

- Deschamps, B. (2000). Le processus de reprise d’entreprise par les entrepreneurs personnes physiques (thèse de doctorat en sciences de gestion). Grenoble, Grenoble II.

- Deschamps, B. et Geindre, S. (2011). Les risques du processus repreneurial en PME. Cahiers de recherche du CERAG, no 2011-11 E4, 24 p.

- Deschamps, B. et Paturel, R. (2009). Reprise d’entreprise, de l’intention à l’intégration du repreneur (3e édition). Paris, Dunod.

- Eisenhardt, K.M. (1989). Building theories from case study research. Academy of Management Review, 14(4), 532-550.

- Geindre, S. (2009). Le transfert de la ressource réseau lors d’un processus de reprise. Revue internationale PME, 22(3-4), 109-137.

- Grawitz, M. (1993). Méthodes des sciences sociales. Paris, Dalloz.

- Grazzini, F., Boissin, J.P. et Malsh, B. (2009). Le rôle du repreneur dans le processus de formation de la stratégie de l’entreprise acquise. Revue internationale PME, 22(3-4), 139-164.

- Guilhot, B. (2000). Défaillance d’entreprise : soixante-dix ans d’analyses théoriques et empiriques. Revue française de gestion, (130), 52-67.

- Hlady-Rispal, C. (2002). Les études de cas : application à la recherche en gestion. Bruxelles, De Boeck.

- Huberman, A.M. et Miles, M.B. (1991). Analyse des données qualitatives : recueil de nouvelles méthodes. Bruxelles, De Boeck.

- Khelil, N. (2016). The many faces of entrepreneurial failure : insights from an empirical taxonomy. Journal of Business Venture, 31(1), 72-94.

- Khelil, N., Smida, A. et Zouaoui, M. (2012). Contribution à la compréhension de l’échec des nouvelles entreprises : exploration qualitative des multiples dimensions du phénomène. Revue de l’Entrepreneuriat, 11(1), 39-72.

- Koenig, G. (1985). Entreprises en difficulté : des symptômes aux remèdes. Revue française de gestion, (50), 84-92.

- Levratto, N. (2015). Le processus de défaillance des entreprises. Dans G. Lecointre (dir.), Le Grand Livre de l’Économie PME. Paris, Éditions Gualino.

- Mahé de Boislandelle, H. (1998). Gestion des ressources humaines dans les PME (2e édition). Paris, Economica.

- Mahé de Boislandelle, M. et Estève, J.M. (2015). Conduire une transmission en PME. Cormelles-le-Royal, Éditions EMS.

- Malecot, J.F. (1981). Les défaillances : un essai d’explication. Revue française de gestion, 10-19.

- Malecot, J.F. (1991). Analyse historique des défaillances d’entreprises : une revue de la littérature. Revue d’économie financière, (19), 205-227.

- Marco, L. (1989). La montée des faillites en France : 19e et 20e siècle. Paris, L’Harmattan.

- Meier, O. et Schier, G. (2008). Transmettre ou reprendre une entreprise. Paris, Dunod.

- Minot, V.E (2016). États des lieux et perspectives du marché des cessions-transmissions de PME en France (thèse professionnelle). Paris, HEC Executive Education.

- Parker, S.C. (2011). Intrapreneurship or entrepreneurship ? Journal of Business Venturing, 26(1), 19-34.

- Picard, C. et Thévenard-Puthod, C. (2006). Confiance et défiance dans la reprise d’entreprises artisanales. Revue des Sciences de Gestion, (216), 99-113.

- Rey-Martin, P. et Bornard, F. (2014). L’entrepreneur et l’avocat : vers une relation d’accompagnement ? Entreprendre & Innover, 2(21), 99-107.

- Rollin, M. (2006). Reprise/Rachat d’entreprise : les 100 premiers jours, comment les réussir ? Paris, Maxima.

- Sathe, V. (1985). Culture and related corporate realities. Homewood, R.D. Irwin.

- Schein, E.H. (1988). Organization socialization and the profession of management. SloanManagement Review, 30(1), 53-65.

- Schwenk, C.R. (1984). Cognitive simplification processes in strategic decision-making. Strategic Management Journal, 5(2), 111-128.

- Shepherd, D.A. (2013). Entrepreneurial failure. Cheltenham, Edward Elgar Pub.

- Simmons, S., Wiklund, J. et Levie, J. (2014). Stigma and business failure : implications for entrepreneurs’ career choices. Small Business Economics, 42(3), 485-505.

- Singh, S., Corner, P. et Pavlovich, K. (2007). Coping with entrepreneurial failure. Journal of Management & Organization, 13(4), 331-344.

- Smida, A. et Khelil, N. (2010). Repenser l’échec entrepreneurial des petites entreprises émergentes : proposition d’une typologie basée sur une approche intégrative. Revue internationale PME, 23(2), 65-106.

- Thornhill, S. et Amit, R. (2003). Learning about failure : bankruptcy, firm age, and the resource-based view. Organization Science, 14(5), 497-509.

- Van Caillie, D. (2000). La détection des signaux financiers annonciateurs de faillite en contexte de PME : une approche méthodologique spécifique. 5e Congrès international francophone en entrepreneuriat et PME. Lille, 1-19 octobre.