Abstracts

Résumé

Cet article porte sur la relation entre les rendements des fonds mutuels canadiens et la liquidité du marché des actions. Nous cherchons spécifiquement à documenter comment cette relation a évolué au cours de la période entourant la crise de liquidité qui a secoué le monde financier en 2008. Ces travaux sont importants puisque d’une part, les fonds mutuels sont des véhicules d’investissements très présents dans l’économie et d’autre part, la liquidité des marchés financiers est un catalyseur du risque systémique. Nos résultats montrent que la prime d’illiquidité traditionnellement observée au sein des fonds mutuels avant la crise – dont dans cette étude – a donné lieu à une prime d’illiquidité au plus fort de la crise et a modifié l’évaluation de ces fonds par la suite.

Article body

Introduction

L’année 2007 a été le théâtre d’un évènement lourd de conséquences sur l’ensemble des marchés financiers et de l’économie en général : la crise des subprimes. Il est clair que la liquidité des marchés financiers a été affectée par cet évènement, signe que la confiance des investisseurs (autant individuels qu’institutionnels) envers l’ensemble du système financier a été profondément grevée. De plus, la crise des subprimes a révélé que le risque systémique pouvait être amplifié par un manque de liquidité des marchés. En effet, la crise de liquidité affectant les Mortgage-Backed Securities (MBS) qui a suivi la crise des subprimes s’est répandue à l’ensemble des actifs financiers par « effet domino ». On a donc pu constater que l’ampleur de la portée de la liquidité à l’équilibre des marchés financiers et qu’un choc de liquidité peuvent avoir de graves conséquences à plusieurs égards, notamment sur le marché des actions. Or, la performance des fonds mutuels dépend en partie de celle du marché des actions (Chen et al., 2004; Shawky et Tian, 2011). En conséquence, l’objectif de cet article est d’analyser comment l’illiquidité affecte le rendement des actions en se penchant spécifiquement sur les effets qu’une crise de liquidité peut avoir sur la performance des fonds mutuels de type « actions » au Canada.

L’intérêt de cette étude vient du fait que les fonds mutuels sont des véhicules d’investissement très présents qui constituaient en 2010 tout près de 24,7 billions de dollars américains en actifs nets à travers le monde dont plus de 11,8 billions de dollars aux États-Unis uniquement et 637 milliards de dollars au Canada[1]. Par ailleurs, la récente crise de liquidité (Naes, Skjeltorp et Ødegaard, 2011) a mis en évidence les répercussions potentielles d’une telle crise sur l’ensemble des marchés financiers sans entrer dans le lien entre la liquidité du marché des actions et la performance des fonds mutuels.

Or, le constat général découlant de l’étude empirique réalisée dans cet article révèle que les fonds mutuels d’actions à grande capitalisation se voyaient rémunérés pour la détention d’actifs illiquides avant la crise, alors que cette rémunération a fait l’objet de plusieurs changements pendant et après la crise. En outre, nous montrons que les différentes primes d’illiquidité des fonds mutuels d’actions traditionnellement observées ont fait place à des variations importantes au cours de la crise. La disparité entre cette seconde observation et celles traditionnellement issues de la littérature ne s’était toujours pas résorbée en 2009.

1. Définitions

1.1 Fonds mutuel

Un fonds mutuel, aussi connu sous le nom de « fonds commun de placement » est une forme d’organisme de placement collectif (OPC). Un OPC est un fonds d’investissement constitué des sommes mises en commun par des investisseurs et gérées pour leur compte par un gestionnaire. Ce dernier utilise ces sommes pour acquérir des actions, des obligations ou d’autres titres en fonction des objectifs qui ont été fixés pour le fonds. L’investisseur détient des actions si le fonds est constitué comme une société par actions. L’investisseur détient des parts si le fonds est constitué en fiducie (fonds commun de placement, la forme la plus courante et celle que nous étudions). Les investisseurs ont un droit de vote. En général, les OPC offrent des parts de façon continue. De nouveaux investisseurs peuvent donc y contribuer. Les investisseurs existants peuvent généralement demander le rachat de leurs parts en tout temps, et obtenir le produit à très brève échéance. Lorsqu’un investisseur demande le rachat de ses parts, le montant qu’il reçoit est établi en fonction de leur valeur, moins les frais de rachat, s’il y a lieu[2]. La valeur liquidative des parts est établie à partir de la valeur liquidative de tous les actifs composant le fonds. Elle est calculée quotidiennement, une fois que les marchés boursiers sur lesquels le gestionnaire négocie sont fermés. L’achat par l’investisseur ou le rachat par le fiduciaire des parts s’officialise une fois que la valeur liquidative des parts est connue.

En ce qui a trait à la liquidité, l’avantage de ce véhicule d’investissement réside dans le fait qu’il jouit justement d’une grande liquidité. En effet, un investisseur qui désire voir ses parts rachetées par le fiduciaire touchera généralement le produit du rachat dans les deux jours ouvrables.

1.2 Liquidité

Les marchés financiers sont des mécanismes permettant de négocier des actifs financiers. Pour qu’une transaction ait lieu, les deux parties impliquées dans la transaction doivent s’entendre sur un prix. Ainsi, dans un monde où un titre se négocie continuellement, on peut déterminer la valeur de cet actif à n’importe quel instant comme le prix négocié à cet instant précis. Toutefois, il n’en est pas nécessairement toujours ainsi sur les marchés. Il arrive parfois que l’offre et la demande d’un actif ne soient pas suffisamment élevées pour que celui-ci soit négocié de façon continue. Ce type de situation observée sur les marchés est à la base du concept de la liquidité d’un actif, que le Petit Larousse définit comme suit : « capacité pour un actif d’être mobilisé ou réalisé à vue ». Un agent qui désire se procurer un actif illiquide perçoit (ou attribue) moins de valeur dans celui-ci comparativement à un actif identique qui est continuellement négocié. Cela résulte du fait qu’en prendre possession l’expose au risque de ne pas trouver preneur lorsqu’il voudra le revendre. Cette prime de rendement attribuable à la liquidité que l’agent exige porte le nom de « prime de liquidité ». Le concept de liquidité est au coeur de cet article. Dans la réalité, il n’est pas rare de voir des « teneurs de marché » (market makers) intervenir afin de maintenir la liquidité à très court terme d’un actif dans le marché. Leur rôle n’est pas de pourvoir de la liquidité en temps de crise, mais plutôt d’assurer un niveau de liquidité normal dans des conditions de marché normales : c’est-à-dire qu’ils font en sorte que les ordres d’achat et de ventes qui sont tout près du prix du marché puissent se réaliser même s’il n’y a pas d’ordre opposé en vigueur au même moment. Il existe plusieurs mesures de liquidité; celles choisies pour notre étude sont détaillées à la section 6.

1.3 Mesures de liquidité

Si on pose l’hypothèse qu’un teneur de marché exigera une prime d’illiquidité proportionnelle à l’illiquidité pour un actif donné, il est naturel d’en conclure que l’écart entre le cours acheteur et le cours vendeur corresponde à la prime d’illiquidité (Amihud et Mendelson, 1986).

Un autre raisonnement permet d’associer la liquidité au volume de transactions. Toujours en partant de la définition de la liquidité énoncée précédemment, il est tout à fait naturel d’établir une relation entre le volume de transactions et la liquidité en prenant pour acquis que plus il est facile d’échanger un titre, plus souvent ledit titre changera de main.

On peut aussi conceptualiser la liquidité en la qualifiant en termes de « price impact » (Amihud, 2002) ou en d’autres mots, en faisant le parallèle entre la liquidité (illiquidité) d’un actif et l’insensibilité (sensibilité) de son prix à une transaction à un volume donné. Ainsi, la liquidité du marché se trouve intimement liée à sa profondeur (depth) (Chordia et al., 2000).

2. Problématique

Le lien entre la liquidité (ou l’illiquidité) et le rendement des actions a été établi à maintes reprises (Amihud et Mendelson, 1986), Brennan et Subrahmanyam (1996), Chordia et al. (2001), Huang (2003) et Acharaya et Pedersen, 2005), de même que celui entre la performance des fonds mutuels de type « actions à petite capitalisation » et la liquidité du marché des actions (Shawky et Tian, 2011). Ainsi, comme les fonds mutuels sont réputés être des placements liquides de par la nature de leur fonctionnement, il est pertinent de répondre à la question suivante : est-ce que la performance des fonds mutuels devient plus sensible à la liquidité de ses constituants en temps de crise de liquidité?

Pour ce faire, on observe les rendements quotidiens des fonds mutuels canadiens entre 2006 et 2009 pour capturer les effets de la crise de liquidité survenue en 2008. Le cas échéant, nous identifierons les types de fonds où le bêta de liquidité est le plus sensible au choc de liquidité étudié.

3. Revue de littérature

3.1 Liquidité et microstructure des marchés

Les conditions de la microstructure des marchés jouent un rôle prépondérant dans l’apparition des phénomènes macroéconomiques causés par des variations de la liquidité. En effet, Chordia et al. (2000) montrent que les mesures de liquidité des titres individuels covarient entre elles. Dans un premier temps, les auteurs notent que c’est en mesurant une variation dans la liquidité d’une action observable suite à une transaction l’impliquant que l’on remarque directement les conséquences d’une transaction à l’échelle de la microstructure des marchés. Dans un second temps, ils constatent que la covariance observée entre les mesures de liquidité des différents titres versus celle du marché reflète la portée de ces phénomènes de microstructure à l’échelle de la macrostructure des marchés.

La liquidité est mesurée pour chaque transaction de l’échantillon à l’aide des mesures suivantes : l’écart (spread) entre le cours acheteur (ask) et le cours vendeur (bid), le spread relatif au prix de la transaction, la profondeur (depth) (soit la somme pondérée à la demi des actions au cours acheteur et celles au cours vendeur disponibles au prix négocié), le spread effectif (soit la différence entre le prix auquel une action a été négociée et le prix médian entre le bid et le ask) ainsi que le spread effectif relatif au prix de la transaction. Ces rapprochements entre les phénomènes de microstructure et de macrostructure nous aideront à saisir l’origine des phénomènes dits « extrêmes » tels ceux de « fuite vers la qualité » et de « spirale de liquidité », lesquels seront abordés plus loin.

3.2 Liquidité vs rendement des actions

Amihud et Mendelson (1986) font partie des pionniers à étudier l’impact de la liquidité des actions sur leurs rendements en observant l’écart entre le cours acheteur et le cours vendeur. Ils sont parvenus à identifier un lien positif entre l’écart cours acheteur-cours vendeur et le rendement espéré, observé sur le marché des actions pour la période 1961-1980. Depuis, plusieurs études portant sur ce sujet se sont succédées : Brennan et Subrahmanyam (1996), Chordia et al. (2001), Huang (2003) et Acharaya et Pedersen (2005) ont tous conclu que les investisseurs sont généralement rémunérés sous forme de rendement mensuel ou quotidien excédentaire pour la détention d’actifs illiquides.

Amihud (2002) met en évidence la relation qui existe entre l’illiquidité espérée du marché et les rendements excédentaires sur les actions. Cette relation illustre clairement dans un premier temps que la liquidité d’un actif est incorporée dans son prix, et dans un deuxième temps qu’un changement imprévu de la liquidité se traduit par un rajustement du prix. De plus, l’auteur remarque que l’illiquidité non espérée du marché est inversement liée aux rendements excédentaires sur les actions du New York Stock Exchange (NYSE) s’étendant de 1963 à 1997. Il utilise une nouvelle mesure d’illiquidité qui se définit comme étant la moyenne annuelle des ratios quotidiens de rendements absolus de chaque action ![]() sur le volume de transactions en dollars VOLDiyd de cette action, et où Diy est le nombre de jours dans l’année où un rendement et un volume a été enregistré sur l’action. Cette mesure sera par la suite reprise par plusieurs chercheurs et deviendra une référence en matière de mesure de liquidité et de « price impact » des transactions. On la décrit comme suit :

sur le volume de transactions en dollars VOLDiyd de cette action, et où Diy est le nombre de jours dans l’année où un rendement et un volume a été enregistré sur l’action. Cette mesure sera par la suite reprise par plusieurs chercheurs et deviendra une référence en matière de mesure de liquidité et de « price impact » des transactions. On la décrit comme suit :

Amihud ne s’arrête pas qu’à la relation illiquidité-rendement. Après avoir montré qu’elle existe, il étudie les effets de l’illiquidité sur les rendements excédentaires espérés des actions à travers le temps. Il fait l’hypothèse qu’au fil du temps, l’illiquidité du marché des actions affecte positivement les rendements excédentaires des actions, ce qui est cohérent avec la relation précédemment établie. Son raisonnement est que si le marché devait anticiper une augmentation de l’illiquidité d’une action, il en corrigerait le prix de sorte qu’il reflète un rendement excédentaire attendu plus élevé que celui anticipé selon la prévision d’illiquidité a priori. Cela sous-entendrait que la prime de risque comprend une prime d’illiquidité.

Dans cette littérature, on note également les travaux de Pastor et Stambaugh (2003) qui introduisent l’idée que l’état de la liquidité du marché dans son ensemble engendre une prime systématique pour tous les actifs négociés en bourse. Dans leur article, Pastor et Stambaugh proposent d’étudier l’impact du niveau de liquidité du marché, de celui du titre en lui-même ainsi que le changement dans le niveau de la liquidité du titre individuel, afin de mesurer les différents canaux par lesquels la liquidité peut influer sur l’évaluation des titres.

En bref, à la lumière de ces études, nous constatons que l’inclusion de l’illiquidité espérée du marché des actions permet de réaliser des rendements ajustés pour les facteurs de risque les plus communs supérieurs à ceux obtenus en l’excluant. Enfin, nous remarquons également que lorsque l’équilibre entre les prix et l’illiquidité est brisé et qu’on fait face à de l’illiquidité non espérée, les prix se rajustent à la baisse pour refléter l’augmentation de l’illiquidité espérée et du rendement espéré. Cela génère des rendements ex post négatifs à court terme, tout en entraînant une augmentation des rendements ex ante à plus long terme. Ces éléments seront incorporés à notre analyse.

3.3 Fuite vers la qualité

On observe parfois sur les marchés une baisse subite de la demande pour une certaine catégorie d’actifs au profit d’une autre. Vayanos (2004) définit l’expression « flight to quality » comme une situation où la prime de risque exigée par les investisseurs pour un actif augmente. Comme on peut s’attendre à ce que de tels chocs aient des répercussions sur la liquidité et, le cas échéant, sur les prix des actifs affectés, il est pertinent dans notre contexte de comprendre ce phénomène. Une des causes pouvant expliquer ce changement soudain dans la prime de risque serait l’augmentation de l’aversion au risque (Vayanos, 2004).

Ce changement dans l’aversion au risque peut s’expliquer par une hausse soudaine de la volatilité dans le marché de l’actif en question. Avec l’introduction de l’aversion au risque dans l’explication des phénomènes à l’échelle de la macrostructure, il est permis de croire que cette attitude face au risque soit le facteur humain expliquant les observations de Chordia et al. (2000).

Selon Naes, Skjeltorp, et Ødegaard (2011), l’expression « flight to quality » fait référence à la situation où les participants d’un marché diminuent soudainement le risque de leur portefeuille de façon généralisée. Pour y parvenir, les participants se débarrassent de leurs actifs risqués pour ensuite les remplacer par des actifs moins risqués.

Dans la littérature, on associe souvent ce phénomène à celui de la « fuite vers la liquidité », où les investisseurs modifient l’allocation de leurs actifs en se débarrassant d’actifs relativement moins liquides au profit d’actifs plus liquides.

3.4 Spirale de liquidité

Un autre phénomène lié à la liquidité pouvant avoir un impact sur la performance des fonds mutuels est la spirale de liquidité. Il arrive parfois que la liquidité d’un actif ou d’une classe d’actifs subisse un choc et que ceux-ci deviennent soudainement illiquides. Le choc en question peut être le précurseur d’un phénomène qu’on appelle « spirale de liquidité », tel que cela s’est produit au cours de la crise des subprimes en 2008, selon certains. Par exemple, Brunnermeier et Pedersen (2009) se sont penchés sur le phénomène de spirale de liquidité. Ils affirment dans leur article qu’il existe deux variantes de la spirale de liquidité. La première, la « spirale des marges », se produit lorsque les marges requises dans les comptes sur marge des spéculateurs augmentent à cause de l’illiquidité d’un marché. Les marges augmentant, le marché devient encore plus illiquide, ce qui entraîne un resserrement des conditions de financement et un rehaussement des marges, et ainsi de suite.

La seconde, la « spirale de pertes », se produit lorsque des spéculateurs ont des positions initiales importantes qui sont négativement corrélées avec les chocs dans la demande de consommation. Ainsi, dans le cas d’un choc où la demande de consommation augmente, le financement se fait plus rare pour les spéculateurs. Pour obtenir des liquidités, ceux-ci doivent alors vendre une partie de leurs positions initiales qui ont elles-mêmes perdu de la valeur étant donné qu’elles sont négativement corrélées avec la demande de consommation, ce qui oblige les spéculateurs à réduire encore plus leurs positions pour obtenir des liquidités, ce qui fait diminuer davantage la valeur de leurs positions, et ainsi de suite.

3.5 Liquidité et fonds mutuels

3.5.1 Rendement des fonds mutuels versus taille des fonds

Chen, Hong, Huang et Kubik (2004) se sont penchés sur la relation entre les rendements des fonds mutuels et leur taille. Ils montrent que la relation entre la performance des fonds mutuels est inversement reliée à leur taille. Ils explorent quelques hypothèses pour tenter d’expliquer ces déséconomies d’échelle et constatent que l’effet associé à la taille des fonds est plus prononcé chez les fonds qui investissent dans les actions de compagnies à petite capitalisation.

En se ramenant à Amihud (2002), qui a montré que les effets liés à l’illiquidité sont plus prononcés chez les actions des compagnies à petite capitalisation, on pourrait croire que la liquidité a un rôle à jouer dans les déséconomies d’échelle observées dans les fonds mutuels. Cela montrerait indirectement le lien entre la liquidité du marché des actions et la performance des fonds mutuels.

3.5.2 Spécificité des fonds mutuels concentrés dans les petites capitalisations

Shawky et Tian (2011) traitent de la liquidité et des fonds mutuels sous plusieurs angles. Dans cet article, ils examinent la dynamique de création de la liquidité dans le marché des actions par les fonds mutuels à petite capitalisation. Les auteurs justifient le choix d’étudier exclusivement les fonds mutuels à petite capitalisation par le fait que les effets associés à la liquidité sont beaucoup plus prononcés chez les firmes de petite capitalisation que chez celles de grande capitalisation. En étudiant les rendements des fonds mutuels sur la période allant du 31 mars 2003 au 31 décembre 2007, leur but est de déterminer si les gestionnaires de fonds mutuels investissant dans les petites capitalisations sont des créateurs de liquidité.

En comparant les rendements réalisés par les fonds (sans frais de gestion) et ajustés pour le risque avec ceux réalisés par les investisseurs (avec frais de gestion), les auteurs ont obtenu des résultats qui sont en accord avec la littérature existante (Wermers, 2000). En effet, en appliquant le modèle du CAPM, le rendement réalisé par les fonds génère un alpha positif et significatif. En revanche, en incorporant les frais de gestion, autant le modèle du CAPM que celui de Fama et French (1993) et Carhart (1997) n’indiquent de rendement excédentaire par rapport au risque. En séparant les fonds mutuels étudiés en fonction de la liquidité de leurs actifs constituants en trois tiers, les auteurs ont montré que les fonds mutuels les moins liquides généraient des rendements moyens toujours supérieurs à ceux du tiers le plus liquide sur la période étudiée. Les deux variables de liquidité utilisées sont les suivantes : l’écart entre le cours acheteur et le cours vendeur (BAS) et le ratio de rotation (turnover ratio) (TO) qui se définit comme étant le volume de transactions pour une période donnée divisé par le nombre d’actions en circulation.

Les auteurs examinent ensuite comment les variables de liquidité précédemment énumérées affectent les rendements des portefeuilles. Ils notent que la variable TO mesure plus efficacement la liquidité que la variable BAS en ce sens où les coefficients des TO sont plus significatifs que ceux des BAS. En augmentant le modèle du CAPM (où le rendement du marché est celui du Russell 2000) avec différents facteurs de liquidité, le pouvoir explicatif du modèle s’en trouve amélioré en moyenne de 8 à 9 %. Or, cela pourrait signifier que la liquidité est incorporée dans le prix des actions sur le marché et qu’elle n’est pas mesurée par les facteurs de risque traditionnellement utilisés comme le risque de marché, le risque de taille, et le risque de valeur.

Par la suite, les auteurs s’attardent au comportement des gestionnaires en relation avec la liquidité des titres qu’ils négocient. Ils constatent sur la période allant de 2003 à 2007 que de façon générale, les gestionnaires achètent et conservent en moyenne des titres moins liquides que ceux qu’ils vendent, où la liquidité est représentée par les facteurs précédemment mentionnés. Cela peut s’expliquer par le fait que les titres plus liquides sont plus faciles à vendre. À cet effet, on peut croire que le gestionnaire vend les titres les plus liquides lorsqu’il doit rembourser un investisseur par exemple. De surcroît, les auteurs notent que les titres achetés ont des rendements ex post supérieurs à ceux des titres vendus, ce qui rejoint les résultats de Kacperczyk et al. (2008).

Le fait que les gestionnaires achètent des titres en moyenne moins liquides que ceux qu’ils revendent suppose qu’ils pourvoient de la liquidité dans le marché des actions. Pour savoir s’ils sont rémunérés pour la provision de liquidité, les auteurs augmentent le modèle du CAPM d’un facteur retardé d’écart de liquidité entre les titres achetés et les titres vendus, soit : « TOadded,t-1-TOremoved,t-1 ». Le fait que cette valeur soit généralement significative permet aux auteurs d’affirmer que les gestionnaires de fonds mutuels qui investissent dans les compagnies à petite capitalisation génèrent des rendements attribuables à l’écart entre la liquidité des actions qu’ils achètent et la liquidité de celles qu’ils vendent qui sont de l’ordre de 1,5 % pour la période étudiée.

4. Déterminants des rendements des fonds mutuels

Jusqu’ici, nous avons constaté l’importance de la liquidité dans l’explication des rendements des actions de même que l’impact que peuvent avoir des changements dans la liquidité générale du marché sur son équilibre. Nous pouvons maintenant nous attarder à comprendre comment le pouvoir explicatif de la liquidité sur les rendements des fonds mutuels évolue en temps de crise.

Tel qu’identifié à la section précédente, les déterminants expliquant les rendements des fonds mutuels composés d’actions sont le rendement du marché des actions, la taille des firmes et leur valeur, le momentum et la liquidité des actions. L’utilisation des quatre premiers facteurs est d’usage courant dans la littérature financière depuis les travaux de Fama et French (1992, 1993) et de Carhart (1997). Nous nous intéressons davantage à la motivation liée au facteur de liquidité. Dans l’esprit des travaux de Pastor et Stambaugh, nous introduisons un facteur d’illiquidité systémique, un facteur d’illiquidité propre à l’ensemble des titres individuels composant un fonds mutuel, ces deux facteurs étant mesurés au jour j-1 et un facteur contemporain aux rendements, mesurant l’illiquidité non anticipée de l’ensemble des titres individuels composant un fonds mutuel. Étant donné la littérature présentée précédemment, ces trois derniers facteurs nous permettent d’identifier comment l’évaluation des titres change suivant que la liquidité générale du marché varie ou suivant comment les facteurs d’illiquidité anticipée et non anticipée propre à chaque fonds varie dans un contexte de crise.

5. Hypothèses

Après avoir établi que la liquidité du marché des actions pouvait jouer un rôle dans la performance des fonds mutuels d’actions, nous posons des hypothèses sur ce qui caractérise cette relation.

H1 : Les fonds mutuels de type large-cap ne sont pas affectés par la liquidité du marché des actions puisqu’ils comprennent les actifs les plus liquides de leur catégorie.

H2 : Les fonds mutuels de type small cap sont affectés par la liquidité du marché des actions conformément à la littérature existante. La détention de ces fonds procure un rendement supplémentaire attribuable à la détention d’actifs illiquides.

H3 : Les primes d’illiquidité associées aux fonds mutuels ne changent pas en période de crise.

Pour valider ces hypothèses, nous procédons à une étude empirique sur la période 2006-2009 et en sous-périodes. La prochaine section vise à définir les variables étudiées.

6. Données

L’objet de cette section est de bien définir les données qui servent à notre étude empirique. Pour ce faire, nous reprenons les déterminants énoncés à la section 4. Nous attribuons ensuite à chacun une ou plusieurs variables qui nous permettent d’en capter les effets.

La plupart des données sont issues de la base de données de Morningstar Direct®, hormis celles en lien avec les facteurs de la taille des firmes, de leur valeur et du momentum. Celles-ci proviennent directement du site web de Kenneth French[3] et le facteur de liquidité du marché provient du site de Lubos Pastor[4].

Notre étude s’étale sur une période de quatre ans, soit du 1er janvier 2006 au 31 décembre 2009, pour un total de 1007 observations quotidiennes. Le choix de cette période est dans un premier temps motivé par la volonté d’étudier le choc de liquidité de 2008 et, dans un second temps, par les contraintes en lien avec la disponibilité d’informations. En effet, rares sont les fonds mutuels à petite capitalisation qui survivent plus de quatre ans et qui par surcroît, ont traversé la crise des subprimes de 2008. Ce choix d’échantillon nous rend vulnérable au biais de survivance (Brown et al. 1992) puisque nous avons choisi des fonds en fonction de leur disponibilité. Dans la mesure où nous comparons des fonds entre eux et qu’ils seront tous en principe affectés par ce biais, ceci ne devrait pas influencer l’interprétation de nos résultats dans une large mesure.

La variable dépendante que nous étudions est le rendement quotidien des fonds mutuels duquel nous soustrayons le rendement sans risque représenté par le rendement du bon du Trésor 1-mois.

Le facteur de liquidité du marché tient compte de l’ensemble des titres négociés sur le marché et permet de déceler si le niveau général de liquidité affecte l’évaluation des titres et encore davantage en période de crise, tel que décrit par Pastor et Stambaugh (2003) et Acharya et Pedersen (2005).

Pour être en mesure de capter l’effet de la liquidité de nos fonds mutuels, nous construisons comme Shawky et Tian (2011) la variable de liquidité pour chaque fonds, soit l’écart cours acheteur-cours vendeur relatif (BAS), qui est défini comme étant l’écart entre le cours acheteur (ask) et le cours vendeur (bid) divisé par le cours médian. Pour chaque observation des variables de liquidité des fonds, nous construisons la variable de liquidité pour chaque action comprise dans le fonds. Puis, nous faisons une moyenne que nous pondérons en fonction de son poids en valeur marchande dans le fonds selon la dernière information disponible.

Or, comme la pondération des données sur la liquidité se fait à partir des informations sur la composition des fonds mutuels de la base de données Morningstar Direct® et que cette dernière n’est disponible que sur une base trimestrielle, nous faisons l’hypothèse que la composition des fonds demeure constante tout au long d’un même trimestre. A priori, cette hypothèse peut sembler problématique en ce sens où nous pourrions craindre que les données sur la liquidité en fin de trimestre que nous utilisons ne reflètent plus la réalité. Malgré tout, on peut supposer que les fonds, où les rebalancements et réallocations d’actifs sont les plus fréquents, sont de facto des fonds dont le facteur de liquidité n’est pas déterminant pour les rendements de ces fonds. En effet, il serait surprenant qu’un gestionnaire de fonds mutuel s’affaire à changer la composition de son portefeuille régulièrement alors qu’il est composé d’actifs peu liquides dont le prix reflète une prime d’illiquidité. Dans le cas contraire où le gestionnaire du fonds serait très « actif » et orienté vers des titres plus liquides, la performance de son fonds ne serait de toute manière pas expliquée par la liquidité puisque le prix des actions composant le fonds reflèterait une prime d’illiquidité beaucoup moins importante.

Finalement nous avons introduit une variable sur l’innovation dans la liquidité des titres individuels composant chaque fonds mutuel à partir du niveau de liquidité mesuré au jour j pour chaque fonds par rapport au niveau de la liquidité mesuré au jour j-1, tel que proposé par Pastor et Stambaugh (2003) afin de différencier le niveau de la liquidité des fonds mutuels des changements dans le niveau de cette liquidité. Cet ajout est particulièrement important en contexte de crise.

7. Méthodologie

7.1 Corrélation des variables endogènes et exogènes

Dans l’ensemble, on note au tableau 1 que les corrélations entre les différentes variables explicatives sont relativement faibles et que des problèmes statistiques liés à une dépendance trop forte entre celles-ci ne se présentent pas.

7.2 Modèles de régression linéaire

Maintenant que nous avons identifié des variables explicatives de la performance des fonds mutuels (section 6) et produit leurs corrélations, nous utilisons un modèle économétrique pour établir empiriquement un lien entre la performance des fonds mutuels et la liquidité du marché des actions. Nous procédons à partir du modèle de base suivant :

Pour représenter les différentes variables, nous utilisons la notation suivante :

Ri, j : rendement de la catégorie de fonds i au jour j.

RM, j : rendement du marché des actions au jour j.

SMBj : mesure de Fama et French (1993) du rendement excédentaire des actions small cap versus les actions large cap au jour j.

HMLj : mesure de Fama et French (1993) du rendement excédentaire des actions value versus les actions growth au jour j.

MOMj : mesure de Carhart (1997) du momentum des actions.

LIQM, j : mesure de l’illiquidité au jour j des actions du marché, M.

LIQi, j−1 mesure de l’illiquidité au jour j -1 des actions comprises dans la catégorie de fonds i.

Innov( LIQi, j ) : mesure du changement dans l’illiquidité au jour j des actions comprises dans la catégorie de fonds i.

Notre modèle de base est présenté en série chronologique où chaque rendement quotidien de chaque fonds constitue une observation afin de capter l’effet de la liquidité du marché des actions sur la performance des fonds mutuels dans le temps. Nous produisons les régressions à l’aide de la méthode des moindres carrés ordinaires (MCO) avec la correction Newey et West (1987) avec un retard maximal de 65 périodes en utilisant la mesure de spread relatif comme facteur de la liquidité (LIQi, j). Le retard maximal correspond au nombre de jours ouvrables moyen par trimestre, puisque nous supposons que l’effet d’autocorrélation disparaît à chaque fois que la composition des fonds est mise à jour dans la base de données (une fois par trimestre). Les régressions sont d’abord produites sur la totalité des observations, puis sur les observations de chaque catégorie distincte.

Tableau 1

Matrice des coefficients de corrélation et de leur valeur p

Note : Ri,j est le rendement de la catégorie de fonds i au jour j, RM,j est le rendement du marché des actions au jour j, SMBj est la mesure de Fama et French (1993) du rendement excédentaire des actions small cap versus les actions large cap au jour j, HMLj est la mesure de Fama et French (1993) du rendement excédentaire des actions value versus les actions growth au jour j, MOMj est la mesure de Carhart (1997) du momentum des actions, LIQM,j est la mesure de l’illiquidité au jour j des actions du marché, M, LIQi,j−1 est la mesure de l’illiquidité au jour j -1 des actions comprises dans la catégorie de fonds i et Innov(LIQi,j) est la mesure du changement dans l’illiquidité au jour j des actions comprises dans la catégorie de fonds i. Sont calculées les corrélations pour la totalité des observations sans égard à la catégorie du fonds à laquelle elles appartiennent. Pour les analyses subséquentes, les fonds sont classés selon la catégorie attribuée par Morningstar Direct®. Cette classification est déterminée à partir de la méthode d’analyse de style basée sur les constituants (holdings-based style analysis).

Dans le contexte des travaux de Pastor et Stambaugh (2003), Acharya et Pedersen (2005) et Frazzini et Pedersen (2014), nous nous attendons à trouver un coefficient positif sur le facteur d’illiquidité du marché mesuré au jour j-1, ceci parce que les investisseurs demandent à être compensés pour détenir un titre qui devient illiquide lorsque la liquidité générale du marché diminue. Nous attendons également un coefficient positif sur le niveau d’illiquidité du fonds mutuel individuel mesuré au jour j-1 sur la base du même raisonnement en lien avec la liquidité individuelle d’un titre. Et finalement, un coefficient négatif est attendu sur le choc de liquidité du fonds mutuel individuel puisque lorsque la liquidité s’affaiblit, le rendement exigé par les investisseurs augmente, ce qui pousse les prix actuels des titres à la baisse exerçant une pression à la baisse contemporaine sur les rendements – et inversement lorsque le choc de liquidité est positif. Ce dernier effet sera exacerbé par la fuite vers la liquidité ou encore la spirale de liquidité, tel que discuté aux sections 3.3 et 3.4.

7.2.1 Analyse de la période complète : 1er janvier au 31 décembre 2009

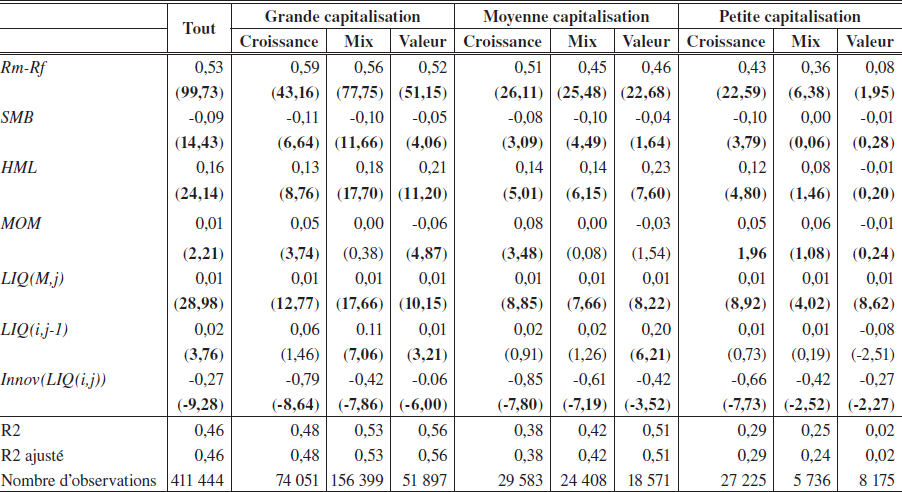

L’application du modèle de base pour l’ensemble de la période révèle au tableau 2 que seuls les facteurs de marché, de liquidité du marché et du choc de liquidité sont pertinents pour l’ensemble des fonds mutuels. L’importance du facteur de marché est positive et augmente avec l’agressivité et décroît avec la taille des fonds. Le facteur de liquidité du marché a un effet positif et significatif constant à travers les fonds et le choc de liquidité a un impact négatif à peu près homogène avec la taille des fonds mais qui croît avec l’agressivité des fonds. Dans l’ensemble, pour cette période échantillonnale, en ce qui concerne les facteurs propres à la liquidité, les résultats sont cohérents avec nos attentes et la littérature antérieure.

Pour leur part, les facteurs de taille, de valeur et de momentum, bien qu’importants pour l’évaluation des fonds comprenant des titres à grande capitalisation, sont d’importance variable pour les fonds de petite taille et de taille moyenne. Il en va de même pour le facteur de liquidité mesuré à la période précédente.

Cependant, il est possible que la manière dont les facteurs de liquidité agissent sur la performance des fonds mutuels ait changé durant la crise de liquidité ou même en période postcrise versus la période précrise. Pour évaluer si un changement dans l’environnement modifie l’interaction entre les rendements des fonds mutuels et la liquidité dans le marché des actions, nous estimons à la section suivante le modèle sur différentes sous-périodes.

Tableau 2

Estimation avec MCO et correction Newey-West avec retard maximal de 65 jours 1er janvier 2006 au 31 décembre 2009

7.2.2 Analyse des sous-périodes

Les sous-périodes à l’étude sont définies arbitrairement comme suit : les 400 premiers jours ouvrables (1er janvier 2006 au 6 août 2007), les 400 jours ouvrables médians (20 mars 2007 au 16 octobre 2008), et les 400 derniers jours ouvrables (3 juin 2008 au 31 décembre 2009) de notre échantillon[5].

7.2.2.1 1er janvier au 6 août 2007

Pour cette période, on remarque au tableau 3, que pour l’ensemble des facteurs usuels, les coefficients sont significatifs et du signe attendu. La prime de liquidité du marché est positive et significative et la prime liée à la liquidité des fonds est en général non significative mais lorsqu’elle l’est, les fonds qui lui sont associés sont des fonds de croissance et la prime est négative. Par ailleurs, le facteur de choc de liquidité est pour sa part négatif et plus faible pour les fonds de valeur que pour les fonds croissance mais toujours important statistiquement. Autrement dit, les fonds dont les constituants étaient liquides durant cette période ont mieux performé avant la crise de liquidité de 2008. Le fait que l’illiquidité du fonds mesuré à la période précédente ne soit pas importante apparaît compensé par le fait que l’impact du facteur lié au choc de la liquidité est pour sa part largement significatif. La liquidité d’un titre se dévoile donc comme un facteur négligeable avant la crise bien que les investisseurs apparaissent sensibles aux changements non anticipés dans le niveau de la liquidité des titres individuels. Il se dégage ainsi que pour la période précédant la crise de 2008, les résultats sont dans l’ensemble conformes aux attentes du modèle en ce qui a trait aux différents facteurs dont ceux relatifs à la liquidité, étant donné les discussions de Pastor et Stambaugh (2003), Acharya et Pedersen (2005) et Frazzini et Pedersen (2014).

7.2.2.2 20 mars 2007 au 16 octobre 2008

On remarque au tableau 4 qu’au cours de la période allant du 20 mars 2007 au 16 octobre 2008, durant laquelle s’est déroulé le plus fort de la crise de liquidité, la prime de liquidité du marché s’apparente à celle des autres sous-périodes étudiées, mais que la prime de liquidité de chaque fonds devient beaucoup plus importante pour expliquer les rendements de nos différents fonds mutuels. Par ailleurs, l’effet de cette prime est négatif pour tous les fonds étudiés, ce qui implique que pendant cette période, on acceptait des rendements plus faibles pour les titres plus illiquides, alors que ce n’était pas le cas, avant la crise, peut-être parce qu’on ne pouvait pas échanger ces fonds autrement. Finalement, le facteur lié à la liquidité non anticipée offre une évidence mixte, selon les fonds à l’étude mais n’est pas significatif dans la moitié des cas.

Tableau 3

Estimation avec MCO et correction Newey-West avec retard maximal de 65 jours 1er janvier 2006 au 6 août 2007

7.2.2.3 3 juin 2008 au 31 décembre 2009

Au tableau 5 on voit que durant cette période qui marque la fin de la crise de liquidité et le début de l’ère postcrise, les résultats s’apparentent à ceux de la période précrise, à l’exception du fait qu’on dénote maintenant une importante prime pour le facteur de liquidité mesuré au jour j-1. Bien que le facteur de marché relatif à la liquidité soit demeuré un facteur d’évaluation des titres pendant toutes les sous-périodes, c’est vraiment le facteur qui mesure l’impact de la liquidité des actions composant chaque fonds mutuel de notre échantillon qui peut être associé à une modulation du risque lié à la liquidité. On remarque le coefficient négatif du facteur de liquidité de chaque fonds mesuré au jour j-1 dans l’après-crise. Cet effet qui s’apparente à notre échantillon en période de crise peut s’expliquer par le fait que la crise n’était peut-être pas complètement résorbée à cette étape.

Malheureusement, seulement une étude avec une période échantillonnale plus longue pourra nous informer sur le maintien à long terme de ce coefficient négatif. Par ailleurs, l’impact des chocs de liquidité individuels montre que si la liquidité des titres individuels composant les fonds s’est accrue sur cette sous-période, plutôt que de faire monter les rendements de ces titres, cette augmentation a mené à des rendements plus faibles, ce qui est contraire à ce qui a été observé sur la première sous-période. Ce comportement peut être expliqué par la fuite vers la qualité ou encore par la spirale de la liquidité puisque les investisseurs pourraient chercher à se départir de leurs titres au retour d’une certaine liquidité en acceptant des rendements plus faibles pour leurs titres.

Conclusion

Cet article porte sur la relation entre la performance des fonds mutuels et la liquidité de leurs constituants en contexte canadien. Nous avons identifié dans un premier temps les déterminants de la performance des fonds mutuels, et dans un second temps une mesure de la liquidité des actions.

Nous avons ensuite posé trois hypothèses sur la relation entre la performance des fonds mutuels et la liquidité de leurs constituants que nous avons vérifiées dans notre étude empirique. La première qui supposait la non-sensibilité des fonds large cap à la liquidité des actions, la seconde hypothèse qui portait sur la sensibilité des fonds small cap à la liquidité des actions et la troisième hypothèse selon laquelle les primes d’illiquidité n’étaient pas affectées par la crise financière. Dans l’ensemble, tous les fonds sont sujet à une prime de liquidité liée à la liquidité du marché, peu importe la taille des actions détenues dans le fonds. De plus, cette prime n’apparaît pas avoir beaucoup changé pendant la période à l’étude, non plus que lorsqu’elle a été subdivisée en trois sous-périodes. Par ailleurs, on observe que pour tous les fonds, pendant et après la crise, le facteur de liquidité des actifs composant le fonds mesuré à la période précédente, est un facteur important d’évaluation des fonds mutuels. L’évidence sur la liquidité non anticipée est pour sa part plus mitigée. Si les fonds small cap ne semblent pas un élément déterminant pour la présence d’une prime de liquidité, l’agressivité des fonds d’investissement apparaît comme un vecteur plus prometteur pour lier la performance au risque d’un fonds mutuel.

Tableau 4

Estimation avec MCO et correction Newey-West avec retard maximal de 65 jours 20 mars 2007 au 16 octobre 2008

Tableau 5

Estimation avec MCO et correction Newey-West avec retard maximal de 65 jours 3 juin 2008 au 31 décembre 2009

Finalement, dans le contexte de notre troisième hypothèse, il est clair que les fonds mutuels sont des véhicules d’investissement très présents qui n’ont pas été épargnés par la crise qui a secoué le monde financier en 2008. Nous avons montré que la liquidité mesurée sous trois aspects joue son rôle attendu sur l’ensemble de la période échantillonnale mais que pendant les sous-périodes étudiées, tous les mécanismes ne sont pas conformes à nos attentes, ce qui montre que certains mécanismes en temps de crise demeurent incompris.

Appendices

Remerciements

Les auteurs remercient Jean-Guy Simonato et un arbitre pour leurs commentaires et suggestions. Ces travaux ont été financés par le Conseil de recherche en sciences humaines du Canada (CRSH), l’Institut de finance mathématique de Montréal (IFM2), le Fonds de recherche sur la société et la culture (FQRSC) et la Chaire RBC en innovations financières.

Notes

-

[1]

Source : Investment Company Institute.

-

[2]

Source : Autorité des marchés financiers.

-

[3]

http://mba.tuck.dartmouth.edu/pages/faculty/ken.french/data_library.html

-

[4]

http://faculty.chicagobooth.edu/lubos.pastor/research/liq_data_1962_2011.txt

-

[5]

La robustesse des résultats a été éprouvée en répétant les estimations avec des sous-périodes de 375 et 350 jours. Les conclusions ne sont pas affectées par les changements de sous-période.

Bibliographie

- Acharya V. et L.H. Pedersen (2005), « Asset Pricing with Liquidity Risk », Journal of Financial Economics, 77 : 375-410.

- Amihud, Y. et H. Mendelson (1986), « Asset Pricing and the Bid-ask Spread », Journal of Financial Economics, 17(2) : 223-249.

- Amihud, Y. (2002), « Illiquidity and Stock Returns: Cross-section and Time-series Effects », Journal of Financial Markets, 5(1) : 31-56.

- Autorité desMarchésFinanciers (2006, Les organismes de placement collectif, 1ère édition.

- Autorité desMarchés Financiers (2006, Petit lexique des investissements, 1ère édition.

- Brennan, M. et A. Subrahmanyam (1996), « Market Microstructure and Asset Pricing: On the Compensation for Illiquidity in Stock Returns », Journal of Financial Economics, 41(3) : 441-464.

- Brown, S., W. Goetzmann, R. Ibbotson et S. Ross (1992), « Survivorship Bias in Performance Studies », The Review of Financial Studies, 5(4) : 553-580.

- Brunnermeier, M. et L. Pedersen (2009), « Market Liquidity and Funding Liquidity », Review of Financial Studies, 22(6) : 2201-2238.

- Carhart, M. (1997), « On Mutual Fund Performance », Journal of Finance, 52(1) : 57-82.

- Chen, J, H. Hong, M. Huang et J. Kubik (2004), « Does Fund Size Erode Mutual Fund Performance? The Role of Liquidity and Organization », The American Economic Review, 94(5) : 1276-1302.

- Chordia, T., R. Roll et A. Subrahmanyam (2000), « Commonality in Liquidity », Journal of Financial Economics, 56(1) : 3-28.

- Chordia, T., R. Roll et A. Subrahmanyam (2001), « Market Liquidity and Trading Activity », Journal of Finance, 56(2) : 501-530.

- Fama, E. et K. French (1992), « The Cross-section of Expected Stock Returns », Journal of Finance, 42(2) : 427-465.

- Fama, E. et K. French (1993), « Common Risk Factors in the Return on Stocks and Bonds », Journal of Financial Economics, 33(1) : 3-56.

- Frazzini, A. et L. Pedersen (2014), « Betting Against Beta », Journal of Financial Economics, 111 : 1-25.

- Huang, M. (2003), « Liquidity Shocks and Equilibrium Liquidity Premia », Journal of Economic Theory, 109 : 104-129.

- Investment Company Institute (2011), 2011 Investment Company Fact Book, 51e edition.

- Kacperczyk, M., C. Siam et L. Zheng (2008), « Unobserved Actions of Mutual Funds », Review of Financial Studies, 21(6) : 2379-2416.

- Naes, R., J. Skjeltorp et B. Ødegaard (2011), « Stock Market Liquidity and the Business Cycle », Journal of Finance, 66(1) : 139-176.

- Newey, W. et K. West, 1987, « A Simple, Positive Semi-definite, Heteroskedasticity and Autocorrelation Consistent Covariance Matrix », Econometrica, 55(3) : 703–708.

- Pastor L. et R. Stambaugh (2003,) « Liquidity Risk and Expected Stock Returns », Journal of Political Economy, 111 : 642-685.

- Shawky, H. et J. Tian (2011), « Small Cap Equity Mutual Fund Managers as Liquidity Providers », Journal of Empirical Finance, 18(5) : 802-814.

- Vayanos, B. (2004), « Flight to Quality, Flight to Liquidity, and the Pricing of Risk », Working paper, National Bureau of Economic Research, Cambridge, MA.

- Wermers, R. (2000), « Mutual Fund Performance: An Empirical Decomposition into Stock-picking Talent, Style, Transactions Costs, and Expenses », Journal of Finance, 55(4) : 1655-1703.

List of tables

Tableau 1

Matrice des coefficients de corrélation et de leur valeur p

Note : Ri,j est le rendement de la catégorie de fonds i au jour j, RM,j est le rendement du marché des actions au jour j, SMBj est la mesure de Fama et French (1993) du rendement excédentaire des actions small cap versus les actions large cap au jour j, HMLj est la mesure de Fama et French (1993) du rendement excédentaire des actions value versus les actions growth au jour j, MOMj est la mesure de Carhart (1997) du momentum des actions, LIQM,j est la mesure de l’illiquidité au jour j des actions du marché, M, LIQi,j−1 est la mesure de l’illiquidité au jour j -1 des actions comprises dans la catégorie de fonds i et Innov(LIQi,j) est la mesure du changement dans l’illiquidité au jour j des actions comprises dans la catégorie de fonds i. Sont calculées les corrélations pour la totalité des observations sans égard à la catégorie du fonds à laquelle elles appartiennent. Pour les analyses subséquentes, les fonds sont classés selon la catégorie attribuée par Morningstar Direct®. Cette classification est déterminée à partir de la méthode d’analyse de style basée sur les constituants (holdings-based style analysis).

Tableau 2

Estimation avec MCO et correction Newey-West avec retard maximal de 65 jours 1er janvier 2006 au 31 décembre 2009

Tableau 3

Estimation avec MCO et correction Newey-West avec retard maximal de 65 jours 1er janvier 2006 au 6 août 2007

Tableau 4

Estimation avec MCO et correction Newey-West avec retard maximal de 65 jours 20 mars 2007 au 16 octobre 2008

Tableau 5

Estimation avec MCO et correction Newey-West avec retard maximal de 65 jours 3 juin 2008 au 31 décembre 2009