Abstracts

Résumé

Les stratégies des entreprises en matière de responsabilité sociale dépendent de la structure de leur actionnariat. Cet article examine l’effet de l’écart entre les droits aux bénéfices et les droits au contrôle (excès de contrôle) sur la responsabilité sociale des entreprises (RSE). L’analyse d’un échantillon d’entreprises françaises cotées montre que les entreprises détenues avec un excès de contrôle réalisent des performances RSE nettement inférieures à celles détenues sans excès de contrôle. La présence d’un actionnariat familial accentue l’effet négatif de l’excès de contrôle sur la performance RSE alors que la présence d’autres actionnaires importants neutralise cet effet. Nos résultats sont robustes à l’utilisation de plusieurs mesures de l’excès de contrôle, de la performance RSE et au contrôle des problèmes d’endogénéité potentielle.

Mots-clés :

- Excès de contrôle,

- entreprises contrôlées,

- propriété concentrée,

- actionnaire ultime,

- performance RSE

Abstract

Corporate social responsibility strategies depend on the ownership structure of the firm. This article examines the effect of the discrepancy between cash-flow rights and control rights (excess control) on corporate social responsibility (CSR). The analyses of a sample of French listed firms show that firms with excess control achieve significantly lower CSR performance than those without excess control. Family ownership increases the negative effect of excess control on CSR performance, while the presence of other major shareholders neutralizes this effect. Our results are robust to the use of multiple measures of excess control, CSR performance, and control for potential endogeneity issues.

Keywords:

- excess control,

- controlled firms,

- concentrated ownership,

- ultimate shareholder,

- CSR performance

Resumen

Las estrategias de las empresas en materia de responsabilidad social dependen de la estructura de su accionariado. Este artículo examina el impacto de la diferencia entre los derechos a los beneficios y los derechos de control (exceso de control) sobre la responsabilidad social de las empresas (RSE). El análisis de una muestra de empresas francesas cotizadas en bolsa muestra que las empresas detenidas con un exceso de control tienen unos resultados de RSE significativamente inferiores a las detenidas sin exceso de control. La presencia a un accionariado familiar acentúa el impacto negativo del exceso de control sobre los resultados de la RSE, mientras que la presencia de otros accionistas importantes neutraliza este impacto. Nuestros resultados son robustos al uso de varias medidas de exceso de control, de rendimiento de RSE y al control de posibles problemas de endogeneidad.

Palabras clave:

- Exceso de control,

- empresas controladas,

- propiedad concentrada,

- accionista final,

- resultados de RSE

Article body

La responsabilité sociétale des entreprises (RSE) a suscité une attention particulière ces deux dernières décennies auprès de plusieurs parties prenantes de la firme (investisseurs, salariés, clients, gouvernements, associations, etc.). Cet intérêt accordé à la RSE s’est accru après la dégradation parfois rapide de l’image sociétale de certaines entreprises confrontées à des scandales de grande ampleur sur les réseaux sociaux. Selon Gloßner (2019), les stratégies RSE des entreprises dépendent de la structure de leur actionnariat. D’autres travaux examinant l’effet de la structure de l’actionnariat sur la RSE montrent que la relation dépend notamment de la concentration de l’actionnariat, de l’identité des actionnaires dominants et de l’horizon d’investissement actionnarial (Dam et Scholtens, 2013; Faller et zu Knyphausen-Aufseß, 2018; Gloßner, 2019). Faller et zu Knyphausen-Aufseß (2018) affirment quant à eux que les résultats ambigus et contradictoires des études existantes soulignent la nécessité d’utiliser des approches plus fines pour approfondir la compréhension de la relation entre la structure de l’actionnariat des entreprises et la performance RSE.

Cet article contribue à ce courant de recherche en examinant l’effet direct de la séparation entre la propriété du capital et le contrôle des droits de vote sur la performance RSE. Nos résultats montrent que les entreprises avec un excès de contrôle substantiel réalisent des performances RSE nettement inférieures à celles des entreprises de caractéristiques opposées. De plus, nous trouvons que l’effet négatif de l’excès de contrôle ne se limite pas uniquement aux droits de vote double mais peut être également engendré par l’utilisation des structures pyramidales. Enfin, nous trouvons que l’actionnariat familial accentue l’effet négatif de l’excès de contrôle sur la performance RSE. Ce même effet est neutralisé dans les entreprises où le contrôle est partagé entre plusieurs actionnaires importants.

Dans une étude récente, Hettler et al. (2021) mettent en évidence une relation négative significative entre l’excès de contrôle et la performance RSE sur échantillon d’entreprises américaines cotées en bourse. Pour les auteurs, les actionnaires de contrôle sont moins disposés à investir dans des projets RSE afin d’accroitre la consommation de bénéfices privés. L’étude empirique présentée dans cet article s’inscrit dans la même lignée de travaux que Hettler et al. (2021) mais se distingue par quatre points essentiels : (i) Notre étude concerne le marché français des actions qui constitue un « candidat naturel pour une mesure de l’excès de contrôle » des actionnaires de référence. En sélectionnant un autre pays plus enclin à des comportements d’excès de contrôle, nous testons ainsi la robustesse des effets identifiés sur le marché américain. Ainsi que le soulignent Bossaerts et Hillion (1999), cette nouvelle collecte de données relative à une période et à une zone géographique différentes permet de s’assurer de la robustesse des résultats obtenus. (ii) Plus important, notre étude affine les résultats précédents en distinguant les effets des différents leviers à l’origine de l’excès de contrôle à savoir les droits de vote double et les structures pyramidales. (iii) Notre recherche examine également la nature de l’actionnariat — présence d’un actionnariat familial et présence de plusieurs actionnaires contrôleurs — qui est susceptible d’influencer la relation entre l’excès de contrôle et la performance RSE des entreprises. (iv) Enfin, notre étude contrôle pour les effets des mécanismes de gouvernance en intégrant une batterie supplémentaire de variables de contrôle non utilisée dans l’étude de Hettler et al. (2021).

Dans cette étude, nous retenons la définition de la RSE par la norme ISO 26000, qui correspond à « la responsabilité d’une organisation vis-à-vis des impacts de ses décisions et activités sur la société et sur l’environnement, se traduisant par un comportement éthique et transparent qui contribue au développement durable ». La RSE comprend ainsi un large éventail de pratiques et d’actions menées par les entreprises afin de satisfaire les attentes de la Société. Si la RSE englobe un ensemble d’efforts consentis par les entreprises, la performance RSE est le degré d’atteinte par les entreprises des objectifs qu’elles se sont fixées. Certains travaux fondent la performance RSE sur une évaluation produite par un cabinet extérieur à l’instar du cabinet KLD. Nous nous inscrivons dans cette approche et optons pour les scores attribués par Vigéo Eiris, un cabinet français de notation extra-financière spécialisé dans l’évaluation multicritère de la performance RSE des entreprises françaises cotées en bourse.

La France offre un cadre intéressant pour notre recherche pour plusieurs raisons : (i) Comparées à celles cotées dans les pays anglo-saxons notamment aux États-Unis et en Angleterre, les entreprises françaises cotées se caractérisent par une structure de propriété concentrée et souvent par une séparation significative de la propriété du capital et du contrôle des droits de vote (Ginglinger, 2002). Cette séparation est maintenue grâce aux structures pyramidales et aux droits de vote double. Les actions avec droits de vote double demeurent une spécificité française et sont différentes des « dual class shares » présentes dans plusieurs autres pays. Une partie des entreprises françaises cotées est caractérisée par la présence d’actionnaires contrôleurs multiples avec des blocs importants de droits de vote (Ben-Nasr et al. 2015). (ii) Les entreprises françaises opèrent dans un environnement dans lequel la protection des investisseurs est relativement moins efficace que dans les pays anglo-saxons développés (La Porta et al., 1999). De plus, le contexte français de la gouvernance d’entreprise accorde plus de pouvoir aux décideurs qu’aux actionnaires minoritaires (Chikh et Filbien, 2011). (iii) Enfin, sur un autre plan, la France est le premier pays européen à avoir légiféré sur l’information relative au développement durable. La loi de 2001 sur les nouvelles régulations économiques, renforcée en 2010 par la loi « Grenelle II », oblige les sociétés cotées en bourse à publier leurs données sociales et environnementales en même temps que leurs données financières. La France est donc un cas particulièrement approprié pour l’étude de l’effet de la séparation entre la propriété du capital et celle des droits de vote des actionnaires de contrôle sur la performance RSE des entreprises.

La suite de l’article s’organise de la façon suivante. La deuxième section présente le contexte théorique de la recherche ainsi que le développement des hypothèses. La troisième section expose la méthodologie suivie. La quatrième section est consacrée à l’analyse des résultats et la cinquième section présente les tests de robustesse. Enfin, la dernière section conclut notre étude.

Cadre théorique

Structure de l’actionnariat et RSE

Selon Friedman (1970), la RSE peut représenter une source de conflits d’intérêts au sein de l’entreprise. Ferrell et al. (2016) montrent que certaines politiques d’entreprise engagées dans la RSE peuvent conduire à une création de valeur à long terme, tandis que d’autres peuvent être davantage motivées par un problème d’agence. La théorie de l’agence de Jensen et Meckling (1976) présente un cadre théorique qui met en évidence de potentiels conflits d’intérêts pouvant exister entre les dirigeants et les actionnaires (conflit d’agence de type I). D’après cette théorie, des conflits d’intérêts peuvent survenir entre les dirigeants et les actionnaires en matière de RSE. L’actionnaire risque de perdre ses apports car le dirigeant peut être incité à entreprendre des stratégies RSE non profitables afin de limiter les risques[1] qu’il supporte et accroître son utilité. McWilliams et al. (2006) montrent comment les dirigeants peuvent utiliser l’asymétrie d’information pour entreprendre des projets RSE servant leurs intérêts personnels au détriment des parties prenantes. Toutefois, le principal problème d’agence qui caractérise les entreprises à actionnariat concentré n’est pas le traditionnel conflit actionnaires-dirigeants mais plutôt le conflit d’agence de type II pouvant exister entre les actionnaires de contrôle et les actionnaires minoritaires (Grossman et Hart, 1988; Shleifer et Vishny, 1997; La Porta et al., 1999; Basu et al., 2016). Dans un contexte d’asymétrie d’information et d’impossibilité de rédiger des contrats complets nécessaires pour surveiller efficacement la politique de l’entreprise, des conflits d’intérêts peuvent survenir entre actionnaires de contrôle et actionnaires minoritaires.

Dans la littérature, deux visions s’opposent. La première considère qu’un niveau élevé de concentration du capital permet de faire converger les intérêts des parties prenantes. Une autre approche considère au contraire qu’une structure de l’actionnariat concentrée incite l’actionnaire de contrôle à profiter de sa position dominante pour tirer des bénéfices privés. Dans le cadre de la première approche, plusieurs travaux montrent que lorsque le capital de l’entreprise est concentré entre les mains d’un seul actionnaire, ce dernier est davantage incité à optimiser la performance de l’entreprise dans la mesure où l’actionnaire de contrôle bénéficiera directement de la maximisation de la richesse de l’entreprise (Shleifer et Vishny, 1986; Craninckx et Huyghebaert, 2015). De ce fait, les structures de propriété concentrées induisent des effets positifs sur la performance des entreprises et la création de valeur. Shleifer et Vishny (1986) ont été parmi les premiers à discuter du rôle des actionnaires importants en tant que contrôleurs qui apportent des avantages non négligeables à l’entreprise. Lorsque l’actionnaire de contrôle détient une participation importante au capital, il est moins enclin à investir dans des projets à valeur actuelle nette négative car il supportera une part importante des pertes engendrées. Il joue ainsi un rôle de gouvernance déterminant en veillant à la maximisation de la valeur créée et à la bonne gestion de l’entreprise notamment dans les activités RSE.

Selon la deuxième approche, lorsque le capital de l’entreprise est concentré entre les mains d’un seul actionnaire, ce dernier est plus enclin à agir en fonction de ses propres intérêts privés et à utiliser les ressources de l’entreprise pour tirer des rentes non partagées avec les autres actionnaires. Ce comportement opportuniste se produit davantage dans les pays où la protection des investisseurs est faible et où l’économie est avant tout financée par les banques et dans une moindre mesure par les marchés de capitaux (La Porta et al., 1999). L’enracinement de l’actionnaire de contrôle s’accentue quand ce dernier possède des droits de vote assez élevés par rapport à son droit au capital et exerce un contrôle absolu sur l’entreprise en utilisant des structures pyramidales et des droits de vote multiple (Claessens et al., 2002). Dans ce sens, des études ont montré qu’un excès des droits de vote exerce un effet négatif sur la valeur de l’entreprise (Claessens et al., 2002).

La plupart des travaux qui s’intéressent à la structure de propriété concentrée montrent une relation négative avec la performance RSE. Li et Zhang (2010) examinent la notation RSE de 867 entreprises chinoises basée sur la norme de responsabilité sociale SA8000 de la Social Accountability International (SAI). Ces auteurs montrent que la présence d’actionnaires de contrôle est associée négativement aux activités RSE des entreprises. De leur côté, Ntim et Soobaroyen (2013) ont mené une analyse textuelle du contenu des rapports de développement durable des entreprises cotées en Afrique du Sud et montrent que la concentration de l’actionnariat est négativement associée aux divulgations d’informations liée à la RSE. Feng et al. (2019) constatent un résultat similaire pour le contexte chinois. Plus récemment, Gloßner (2019) montre que l’intérêt des actionnaires pour les projets RSE dépend de leur horizon d’investissement dans l’entreprise. En utilisant un score RSE issu de la base KLD, l’auteur observe que les actionnaires qui investissent à long terme sont plus enclins à adopter des projets socialement responsables. À l’inverse, ceux qui investissent à court terme sont moins favorables aux projets RSE.

La plupart de ces travaux qui examinent la relation entre la structure de propriété et la performance RSE des entreprises n’ont pas pris en compte la séparation entre les droits aux bénéfices et les droits au contrôle pouvant exister dans le capital de l’entreprise. Certains auteurs montrent que l’excès de contrôle peut capter la forme la plus grave des problèmes d’agence au sein des entreprises à actionnariat concentré. Sous cet angle, Ferrell et al (2016, p.600) notent que « l’écart entre les droits de contrôle et les droits aux bénéfices peut être utilisé comme un proxy pertinent pour capter les problèmes d’agence au sein de l’entreprise ». Ainsi, un réexamen rigoureux de la relation entre la structure de l’actionnariat et la performance RSE est nécessaire. Cet article s’efforce de répondre à cette problématique en s’intéressant à l’effet direct de l’excès de contrôle sur la performance RSE des entreprises cotées en France.

Développement des hypothèses

Dans les entreprises à structure de propriété concentrée, la littérature financière considère que le comportement opportuniste de l’actionnaire principal est plus prononcé lorsque les droits de vote s’écartent de manière excessive des droits en capital (Grossman et Hart, 1988; Claessens et al., 2002; Jara et al., 2021). Bebchuk et al. (2000) trouvent que les structures de propriété disproportionnées — qui s’écartent de la règle une action-un droit de vote — augmentent le risque d’expropriation des actionnaires minoritaires. Cette situation d’expropriation s’accentue dans les pays où les systèmes de protection des investisseurs sont peu efficaces. Holderness (2003) note que l’excès de contrôle encourage l’actionnaire principal à s’écarter de l’objectif de maximisation de la richesse et entraîne plus de pratiques de consommation de bénéfices privés. Ainsi, lorsque sa participation au capital est faible, l’actionnaire de contrôle est moins motivé par la performance financière et devient plus enclin à prendre des décisions sous-optimales qui lui procurent des bénéfices privés. Jara et al. (2021) trouvent une relation négative entre l’excès de contrôle et la valeur des entreprises familiales. Un excès de contrôle élevé réduit la valeur de l’entreprise et intensifie les conflits d’intérêts potentiels au sein des entreprises contrôlées par des familles. Bona-Sánchez et al. (2016) montrent quant à eux que plus l’excès de contrôle est élevé plus la qualité de l’information véhiculée par les bénéfices est faible.

Par ailleurs, la littérature considère que l’excès de contrôle affaiblit considérablement les mécanismes de gouvernance principalement les mécanismes internes liés au conseil d’administration et les mécanismes externes comme le blocage des prises de contrôle hostiles. Dans une telle situation, les mécanismes de gouvernance se trouvent ainsi affaiblis et ne peuvent plus contribuer à ce que les décisions managériales en matière de RSE soient conformes à l’intérêt général des parties prenantes. Li et Zaiats (2018) constatent que les entreprises avec des droits de vote multiple sont caractérisées par un faible degré d’indépendance du conseil d’administration. De surcroît, ces entreprises activent davantage des mécanismes anti-prise de contrôle par rapport à celles qui n’offrent qu’un droit de vote par action. Belkhir et al. (2014) observent que l’effet néfaste de l’excès de contrôle est plus prononcé dans des entreprises avec des conseils d’administration peu indépendants et lorsque le directeur général cumule ses fonctions avec celles de président du conseil d’administration. Enfin, sans étudier le lien direct entre l’excès de contrôle et la RSE, Ting et Yu Yin (2018) montrent que l’excès de contrôle affecte négativement la relation entre les activités RSE et la performance financière de l’entreprise.

Si l’on se réfère aux analyses de la littérature financière, l’excès de contrôle traduirait la consommation privée des bénéfices par l’actionnaire de référence. Cet actionnaire opterait davantage pour les projets qui favorisent ses intérêts privés aux dépens de l’intérêt public de l’entreprise. Ainsi, il serait moins enclin à promouvoir des projets RSE ayant des effets positifs mais qui limiteraient ses possibilités de déviation des bénéfices privés. Dans un tel cas, la relation entre l’excès de contrôle et la performance RSE des entreprises devrait être négative. Nous proposons hypothèse H1 suivante :

Hypothèse H1 : L’excès de contrôle a un effet négatif sur la performance RSE des entreprises.

Les mécanismes de la séparation entre la propriété et le contrôle

Les structures pyramidales

L’excès de contrôle est engendré par l’utilisation des mécanismes tels que les structures pyramidales et les droits de vote double (Ben-Nasr et al., 2015; La Porta et al., 1999). La structure pyramidale est l’un des mécanismes les plus couramment utilisé pour conserver le contrôle de l’entreprise tout en détenant une faible proportion du capital. Elle est définie comme une cascade d’entreprises caractérisée par plusieurs niveaux hiérarchiques de contrôle parfois très complexes. Cette structure permet à l’actionnaire ultime au sommet de la pyramide d’étendre le contrôle sur un grand nombre d’entreprises, parfois avec un faible montant investi relativement à la totalité des actifs contrôlés. Dam et Scholtens (2013) constatent que les structures pyramidales facilitent le transfert de richesse des entreprises en bas des chaines de contrôle vers les niveaux supérieurs. Hashim-Shah et al. (2020) montrent quant à eux un effet négatif du nombre de niveaux de contrôle pyramidal sur la performance des entreprises chinoises. La consommation indue de ressources par l’actionnaire ultime aux dépens des actionnaires minoritaires de l’entreprise située en bas de la chaine de contrôle peut être réalisée de différentes manières au sein des structures pyramidales. Berkman et al. (2009) évoquent de nombreux exemples tels que la vente d’actifs ou de marchandises pour l’entreprise en haut de la pyramide à des prix inférieurs à ceux du marché, l’octroi de crédit à des taux d’intérêt défiant toute concurrence ou même sans intérêt, et la rémunération excessive et non justifiée des dirigeants.

Par ailleurs, l’approche par les ressources considère que les actifs d’une société peuvent être liés de façon semi-permanente (Wernerfelt, 1984). Selon cette approche, une bonne exploitation des actifs (tangibles ou intangibles) d’une structure pyramidale d’entreprises peut aboutir à des stratégies de croissance efficientes. Par exemple, des effets positifs peuvent être engendrés par le transfert des ressources des entreprises les moins productives vers les entreprises plus productives dans des groupes pyramidaux (Jara et al., 2021). Néanmoins, l’enracinement de l’actionnaire de contrôle peut détourner les risques encourus à sa faveur en choisissant d’entreprendre les investissements les moins (plus) risqués dans les entreprises en haut (bas) de la chaine de contrôle (Du et Dai, 2004). Ces arguments permettent d’établir l’hypothèse H1a :

Hypothèse H1a : Les structures pyramidales ont un effet négatif sur la performance RSE des entreprises.

Les droits de vote double

L’objectif premier des droits de vote double est de créer un noyau dur d’actionnaires fidèles et d’encourager les investissements à long terme. Selon Burkart et Lee (2008), les droits de vote double en France protègent les entreprises contre l’influence des actionnaires qui s’investissent pour des courtes périodes et qui pressent les dirigeants à adopter des stratégies à court terme. Toutefois, l’utilisation d’actions à droit de vote double permet aux actionnaires importants d’atteindre des niveaux de contrôle élevés avec une propriété moindre et de s’enraciner davantage. Jarrell et Poulsen (1988) examinent l’effet de l’annonce du passage d’une structure « une action-une voix » à une structure à droits de vote multiple. Leur étude fait état d’une réponse négative du marché à cette annonce. Ce phénomène montre que les investisseurs appréhendent une telle décision comme une tentative d’enracinement de la part de l’entité de contrôle. Enfin, selon Bourveau et al. (2019), les véritables bénéficiaires de la loi Lafrange instaurée en France en 2014 afin d’encourager l’adoption des droits de vote double sont les actionnaires de référence (essentiellement l’État et les familles actionnaires). Les investisseurs institutionnels étrangers tendent plutôt à quitter les entreprises qui adoptent ce mécanisme car ils le considèrent comme un moyen de renforcement de l’enracinement de l’actionnaire contrôleur. Cet ensemble d’arguments conduit à proposer l’hypothèse H1b suivante :

Hypothèse H1b : Les droits de vote double ont un effet négatif sur la performance RSE des entreprises.

La nature de l’actionnariat

Actionnariat familial

La nature de l’actionnariat pourrait influencer la stratégie RSE d’une entreprise (Ajina et al., 2019). L’actionnariat familial utilise souvent des mécanismes tels que les actions à droits de vote multiple, les structures pyramidales et les groupes de sociétés afin de conserver le contrôle de l’entreprise (Villalonga et Amit, 2010). Par rapport à d’autres catégories d’actionnaires, les actionnaires familiaux semblent être plus enclins à s’enraciner en raison des liens sociaux multiples développés avec les autres parties prenantes. Selon El Ghoul (2016), le contrôle familial a un effet négatif sur la performance RSE dans la mesure où les familles favorisent leurs intérêts personnels aux dépens de ceux de l’entreprise. Ainsi, les entreprises familiales ne sont pas perçues comme socialement responsables. Les travaux de Campopiano et De Massis (2015) montrent que les entreprises familiales se conforment moins aux normes et aux standards de la RSE comparées aux entreprises non familiales. Ces arguments conduisent à formuler l’hypothèse H2 suivante :

Hypothèse H2 : L’actionnariat familial accentue l’effet négatif de l’excès de contrôle sur la performance RSE des entreprises.

Autres actionnaires importants

La présence de plusieurs actionnaires importants dans une entreprise est une situation assez fréquente dans plusieurs pays (La Porta et al., 1999 et Laeven et Levine, 2008), notamment en France (Ben-Nasr et al., 2015; Thraya et Hamza, 2019). Ces actionnaires ayant des intérêts significatifs dans l’entreprise ne forment pas un seul groupe homogène d’actionnaires (familles, investisseurs institutionnels, établissements financiers, État, etc.) et peuvent opter pour des stratégies assez divergentes. Ainsi, les intérêts de l’actionnaire de contrôle et ceux des autres actionnaires importants peuvent diverger notamment en matière de performance sociale. L’actionnaire de contrôle ne peut négliger leur présence dans ses décisions stratégiques. Hope et al. (2012) montrent que la capacité à surveiller l’actionnaire de contrôle augmente avec les droits de propriété détenus par les autres actionnaires importants. Ainsi, ces actionnaires importants jouissent d’un pouvoir leur permettant de veiller minutieusement sur la bonne conduite des preneurs de décisions (Laeven et Levine, 2008). Ils peuvent ainsi exiger une politique informationnelle plus transparente sur la gestion et la gouvernance de l’entreprise, y compris des informations sur les activités RSE. Enfin, selon Feng et al. (2019), la multiplicité d’actionnaires importants encourage les engagements sociaux et éthiques. L’hypothèse H3 suivante peut alors être proposée :

Hypothèse H3 : La présence d’autres actionnaires importants atténue l’effet négatif de l’excès de contrôle sur la performance RSE des entreprises.

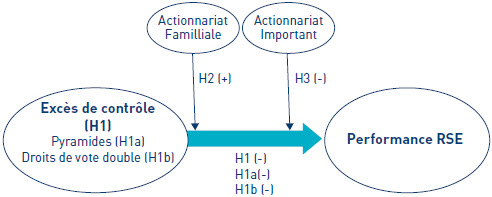

La figure 1 récapitule l’ensemble des hypothèses développées dans cet article.

Figure 1

Présentation des hypothèses de la recherche

Méthodologie et présentation des données

Echantillon de l’étude

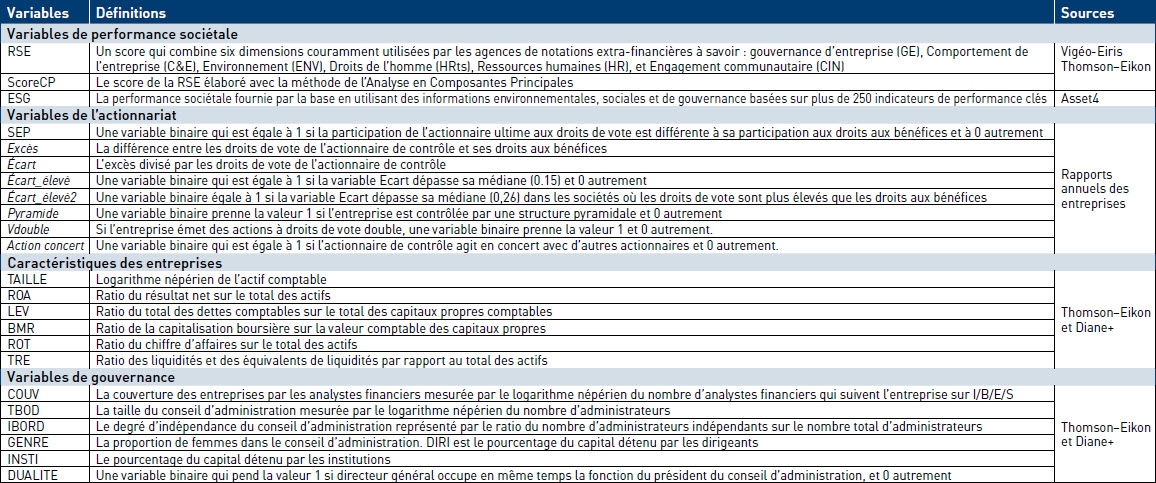

L’échantillon de recherche a été sélectionné parmi les entreprises françaises cotées et appartenant à l’indice SBF 120 composé des 120 plus grandes capitalisations boursières de la Bourse de Paris. Cet indice est censé être le plus représentatif de tous les secteurs de l’économie française (Brinette et al., 2021). Pour éviter le biais de survivant, nous avons constitué notre échantillon d’entreprises françaises cotées appartenant, ou ayant appartenu, à l’indice boursier SBF 120 sur la période 2003-2017. Les données relatives à la propriété et au contrôle ont été collectées manuellement à partir des rapports annuels des entreprises publiées par l’Autorité des Marchés Financiers (AMF) ou disponibles sur les sites web des entreprises. Les données comptables et financières ont été collectées par la base « Thomson Eikon Reuters ». Les données de performance RSE proviennent de la base de données fournie par Vigéo-Eiris. Les institutions financières ont été exclues de notre échantillon puisque leurs caractéristiques financières et leur structure de bilan sont différentes de celles des entreprises non financières. Ainsi, notre échantillon est composé de 129 entreprises donnant 1081 observations entreprises-années. L’annexe 1 présente les différentes variables de l’étude ainsi que leur mode de calcul.

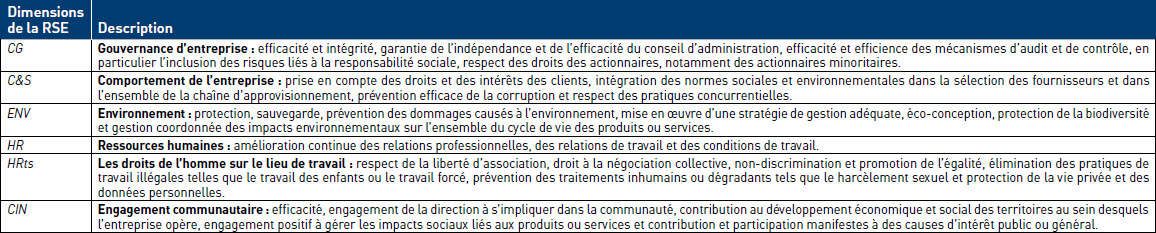

Variables de l’étude

Variable dépendante

La variable de la performance en matière de responsabilité sociale des entreprises est estimée à partir d’un score qui combine six dimensions couramment utilisées par les agences de notations extra-financières à savoir : gouvernance d’entreprise (GE), comportement de l’entreprise (C&E), environnement (ENV), droits de l’homme (HRts), ressources humaines (HR), et engagement communautaire (CIN). Une description de ces dimensions est présentée dans l’annexe 2. En se basant sur un grand nombre d’indicateurs, une note allant de 0 à 100 est attribuée à chaque entreprise, chaque année, pour chaque dimension. Ensuite, le score global est calculé en utilisant une moyenne géométrique calculée sur les six dimensions.

Excès de contrôle

La variable représentant la séparation de la propriété du capital et du contrôle des droits de vote de l’actionnaire ultime (excès de contrôle) est mesurée principalement à l’aide d’une variable binaire SEP qui est égale à 1 si les droits aux votes de l’actionnaire ultime dépassent ses droits aux bénéfices, et à 0 sinon. Pour estimer la participation de l’actionnaire ultime dans le cas d’un contrôle indirect, nous évaluons ses droits aux bénéfices en utilisant le produit de ses participations au capital tout au long de la chaîne de contrôle de la pyramide, et nous calculons ses droits de contrôle comme le pourcentage le moins élevé des droits de vote dans cette même chaine de contrôle.

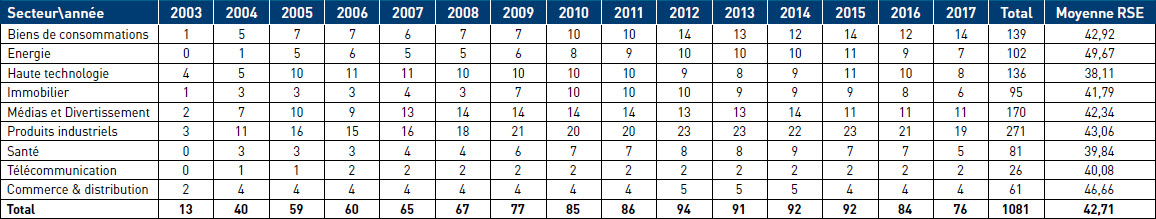

Tableau 1

Échantillon par année et par secteur d’activité

Note : ce tableau montre l’évolution annuelle des observations des scores RSE par secteur d’activité en France de 2003 à 2017. L’échantillon comprend 1081 observations issues de 129 entreprises.

Variables de contrôle

Conformément aux études empiriques antérieures, certaines caractéristiques spécifiques à l’entreprise sont susceptibles d’affecter d’une manière significative la performance RSE de l’entreprise (Artiach et al., 2010). Il est ainsi nécessaire de contrôler ces caractéristiques afin d’isoler l’effet incrémental de notre variable d’intérêt représentant l’excès de contrôle sur la performance RSE des entreprises. La première variable de contrôle retenue est la taille de l’entreprise mesurée par le logarithme népérien du total de l’actif. Nous retenons la ROA (Return on Assets) comme une mesure de la performance financière définie comme le rapport entre le résultat d’exploitation et le total actif. Pour compléter cette mesure de performance, nous utilisons aussi comme variable de contrôle le rapport entre le flux de trésorerie disponible sur le chiffre d’affaires. La quatrième variable de contrôle retenue est l’endettement mesuré par le ratio des dettes totales sur le total des actifs. Enfin, pour prendre en compte les différences en termes d’opportunités de croissance, nous utilisons le ratio book-to-market défini comme le rapport de la valeur comptable des fonds propres sur la valeur de marché des fonds propres et la rotation des actifs mesurée par le ratio du chiffre d’affaires sur le total des actifs.

Analyse descriptive

Le tableau 1 détaille le nombre d’observations, par année et par secteur d’activité, des entreprises qui mettent en place des pratiques RSE. Ce tableau illustre l’évolution fulgurante de la RSE depuis 2003 qui est devenue désormais un élément clé dans la stratégie des entreprises françaises cotées en bourse. Toutefois, la stratégie RSE diffère selon la taille de l’entreprise et selon le secteur d’activité. Le secteur des produits industriels comprend le nombre d’observations le plus élevé (271 observations sur un total de 1081). En effet, les acteurs économiques de ce secteur considèrent les problématiques de développement durable comme des opportunités permettant de redynamiser le secteur. Ce ratio est corollaire avec la part de ce secteur dans l’indice SBF 120 qui est de 27,78 %[2]. Le secteur de l’énergie possède le score RSE le plus élevé. Il s’avère que les entreprises de ce dernier secteur sont nettement les plus engagées dans des démarches de RSE. Elles sont particulièrement concernées, et fortement interpellées, par les pouvoirs publics et la société civile sur les questions de la RSE[3].

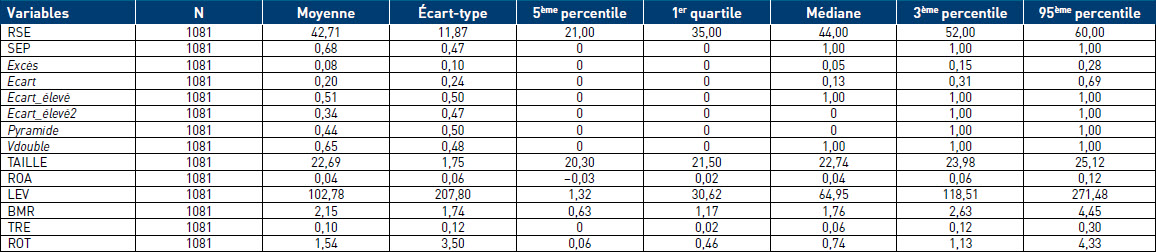

Le tableau 2 résume les statistiques descriptives de notre échantillon. Dans un premier temps, nous constatons que le score moyen de la performance RSE est de 42,7 et l’écart-type est de 11,87, ce qui montre une faible dispersion des scores. Notre étude montre également que presque 68 % des entreprises présentent une séparation entre la propriété du capital et du contrôle des votes. La déviation du principe « une action, une voix » est engendrée par la présence de droits de vote double dans 64,85 % des entreprises. Les structures pyramidales viennent creuser l’excès de contrôle pour 44 % des entreprises de notre échantillon. Les variables de contrôle présentent un faible niveau de dispersion hormis LEV et ROT qui affichent un niveau de dispersion relativement élevé.

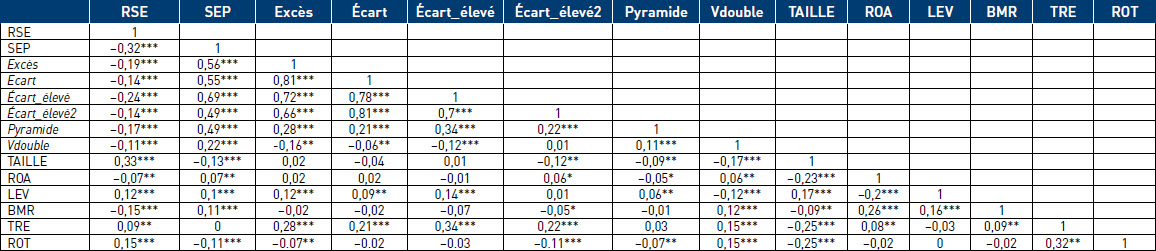

Analyse des corrélations

Le tableau 3 présente la matrice des coefficients de corrélation de Pearson entre les différentes variables de notre étude. Cette matrice montre que la performance RSE est négativement et significativement corrélée à l’ensemble des variables qui mesurent l’écart entre les droits aux flux et les droits au contrôle (Séparation, Excès, Écart, Écart_élevé, Écart_élevé2, Pyramide et Vdouble). Ce tableau montre aussi que les différents coefficients de corrélation entre les variables utilisées dans la même régression ne dépassent pas 0,4, ce qui laisse présager l’absence de problèmes sérieux de multicolinéarité. Nous avons aussi calculé les facteurs de l’inflation de la variance (VIF). Il est généralement considéré qu’un VIF supérieur à 10 signale un problème de multicolinéarité important (Neter et al., 1983). Dans notre étude, tous les VIF sont inférieurs à 6, ce qui écarte tout problème de multicolinéarité.

Tableau 2

Statistiques descriptives

Note : ce tableau présente les statistiques descriptives des principales variables utilisées dans notre étude. L’échantillon comprend 1081 observations issues de 129 entreprises de 2003 à 2017. RSE est la performance en matière de responsabilité sociale des entreprises. SEP est la variable séparation qui est égale à 1 si les droits de vote sont différents des droits aux bénéfices, et à 0 autrement. Excès mesure la différence entre les droits de vote de l’actionnaire de contrôle et ses droits aux bénéfices. Ecart est la différence entre les droits de contrôle de l’actionnaire principal et ses droits aux bénéfices, le tout divisé par ses droits de contrôle. « Ecart_élevé » est une variable binaire qui est égale à 1 si la variable Ecart dépasse sa médiane (0,15), et 0 autrement. « Ecart_élevé2 » est une variable binaire égale à 1 si la variable Ecart dépasse sa médiane (0,26) dans les sociétés où les droits de vote sont plus élevés que les droits aux bénéfices, et 0 autrement. TAILLE est logarithme népérien de l’actif comptable total. ROA est le ratio du résultat net sur le total actif. LEV est le ratio du total des dettes comptables sur le total des capitaux propres comptables. BMR est le rapport de la valeur comptable des fonds propres sur la valeur de marché des fonds propres. TRE est le ratio des liquidités et des équivalents de liquidités par rapport au total des actifs. ROT est le ratio du chiffre d’affaires sur le total des actifs.

Tableau 3

Tableau des corrélations

Note : ce tableau présente la matrice de corrélation de Pearson entre les différentes variables utilisées dans notre étude. L’échantillon comprend 1081 observations issues de 129 entreprises de 2003 à 2017. RSE est la performance en matière de responsabilité sociale des entreprises. SEP est la variable séparation qui est égale à 1 si les droits de vote sont différents des droits aux bénéfices, et à 0 autrement. Excès mesure la différence entre les droits de vote de l’actionnaire de contrôle et ses droits aux bénéfices. Ecart est la différence entre les droits de contrôle de l’actionnaire principal et ses droits aux bénéfices, le tout divisé par ses droits de contrôle. « Ecart_haut » est une variable binaire qui est égale à 1 si la variable Ecart dépasse sa médiane (0,15), et 0 autrement. « Ecart_haut2 » est une variable binaire égale à 1 si la variable Ecart dépasse sa médiane (0,26) dans les sociétés où les droits de vote sont plus élevés que les droits aux bénéfices, et 0 autrement. TAILLE est logarithme népérien de l’actif comptable total. ROA est le ratio du résultat net sur le total actif. LEV est le ratio du total des dettes comptables sur le total des capitaux propres comptables. BMR est le rapport de la valeur comptable des fonds propres sur la valeur de marché des fonds propres. TRE est le ratio des liquidités et des équivalents de liquidités par rapport au total des actifs. ROT est le ratio du chiffre d’affaires sur le total des actifs. ***, **, * dénotent une signific ativité aux seuils respectifs de 1 %, 5 % et 10 %.

Méthodologie empirique

Dans cette section, nous estimons plusieurs modèles de régression pour examiner la relation entre l’excès de contrôle et la performance RSE des entreprises. Conformément à la littérature, nos régressions tiennent compte de différentes caractéristiques des entreprises qui affectent la performance RSE, à savoir la taille, la performance financière, l’endettement, les opportunités de croissance, la trésorerie et la rotation des actifs. Ces régressions contrôlent également les effets fixes liés à l’industrie et à l’année. L’effet de notre variable d’intérêt sur la performance RSE des entreprises est appréhendé selon une modélisation en données de panel. La forme fonctionnelle du modèle multivarié est la suivante :

RSEi, t est la performance RSE de l’entreprise i à la date t. SEPi, t représente notre variable d’intérêt à savoir la séparation entre la propriété et le contrôle de l’entreprise i à la période t. TAILLEi, t représente la taille de l’entreprise i à la date t. ROAi, t est la rentabilité économique de l’entreprise i à la date t. LEVi, t représente l’endettement de l’entreprise i à la date t. BMRi, t est le ratio book-to — market de l’entreprise i à la date t. FCFi, t représente le ratio entre les free cash-flow et le total des ventes de l’entreprise i à la date t. ROT i, t est le ratio du chiffre d’affaires sur le total des actifs de l’entreprise i à la date t. IND sont des variables muettes qui captent l’effet secteur d’activité. YEAR sont des variables muettes qui captent les effets temporels. Les écart-types des erreurs ont été regroupés par entreprise (effet cluster) pour réduire la possibilité que les résidus d’une entreprise donnée puissent être corrélés dans le temps.

Présentation et discussion des résultats

Résultats des estimations en données de panel

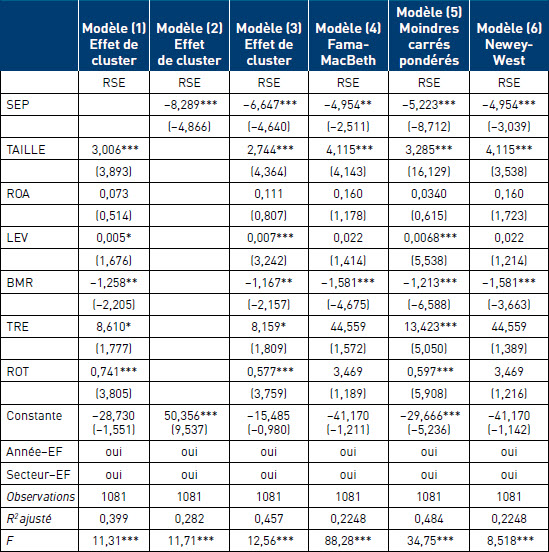

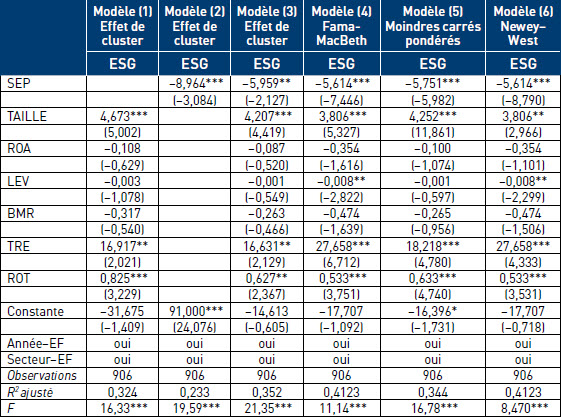

Les modèles 1 à 3 du tableau 4 exposent les résultats de la régression en données de panel avec des effets fixes année et secteur. Les résultats du premier modèle montrent que les variables de contrôle considérées seules sont toutes significatives à l’exception de la variable ROA et expliquent 39,9 % de la performance RSE des entreprises. Dans le deuxième modèle, nous observons que la variable SEP exerce un effet négatif et statistiquement significatif sur la performance RSE des entreprises au seuil de 1 %. Ce résultat valide notre hypothèse de base et est cohérent avec l’hypothèse d’enracinement de l’actionnaire de contrôle (Hettler et al., 2001). Les entreprises caractérisées par un excès de contrôle élevé sont moins performantes en termes de RSE que les entreprises dans lesquelles l’actionnaire principal détient des droits de vote et des droits aux bénéfices dans les mêmes proportions. Lorsque nous intégrons la variable SEP dans le troisième modèle, nous remarquons que les signes et la significativité des variables de contrôle ne sont pas affectés par l’inclusion de notre variable d’intérêt. De même, nous constatons que notre variable SEP reste hautement significative et que le modèle voit son pouvoir explicatif progresser jusqu’à 45,7 %, soit une amélioration de 5,8 points du R² ajusté.

Tableau 4

Relation entre l’excès de contrôle et la performance RSE

Note : ce tableau présente les résultats des régressions de la performance RSE sur la séparation entre la propriété et le contrôle en utilisant différentes techniques d’estimation. RSE représente la performance en matière de responsabilité sociale des entreprises. SEP est la variable séparation qui est égale à 1 si les droits de vote sont différents des droits aux bénéfices, et à 0 autrement. TAILLE est logarithme népérien de l’actif comptable total. ROA est le ratio du résultat net sur le total actif. LEV est le ratio du total des dettes comptables sur le total des capitaux propres comptables. BMR est le rapport de la valeur comptable des fonds propres sur la valeur de marché des fonds propres. TRE est le ratio des liquidités et des équivalents de liquidités par rapport au total des actifs. ROT est le ratio du chiffre d’affaires sur le total des actifs. Toutes les valeurs t de Student indiquées entre parenthèses en dessous des coefficients se sont basées sur des erreurs types robustes et regroupées par entreprise et par année. ***, **, * dénotent une significativité aux seuils respectifs de 1 %, 5 % et 10 %.

Par ailleurs, nous avons conduit des tests de robustesse en mobilisant d’autres modèles alternatifs de régression afin de vérifier la fiabilité de nos résultats et montrer que ces derniers ne dépendent pas d’une méthode d’estimation donnée. Dans la colonne 4 du tableau 4, nous présentons les résultats de l’estimation du modèle complet (1) en utilisant l’approche de Fama et MacBeth (1973). Cette approche a le mérite de calculer les écart-types des erreurs de manière à atténuer les problèmes de dépendance transversale. Une seconde approche menée consiste à mobiliser la méthode de régression des moindres carrés pondérés qui tient compte de l’hétéroscédasticité pouvant exister entre les observations. La méthode de régression corrige ce biais en pondérant chaque observation par le rapport inverse du nombre des entreprises appartenant à chaque industrie (colonne 5). Une dernière approche est celle mobilisée par Newey–West (colonne 6) qui permet de corriger les résultats de l’estimation pour tenir compte de l’autocorrélation et de l’hétéroscédasticité des termes d’erreur.

Les résultats de l’estimation de ces modèles alternatifs montrent que les résultats obtenus précédemment par la régression en panel à effets fixes avec effet cluster ne sont pas sensibles au choix de la méthode d’estimation. Quel que soit le modèle utilisé, on note que l’effet de l’excès de contrôle est négatif et significatif sur la performance RSE au seuil d’erreur de 5 %. Nos résultats sont en accord avec notre hypothèse H1 selon laquelle la séparation de la propriété du capital et du contrôle des votes stimule l’enracinement de l’actionnaire de contrôle[4].

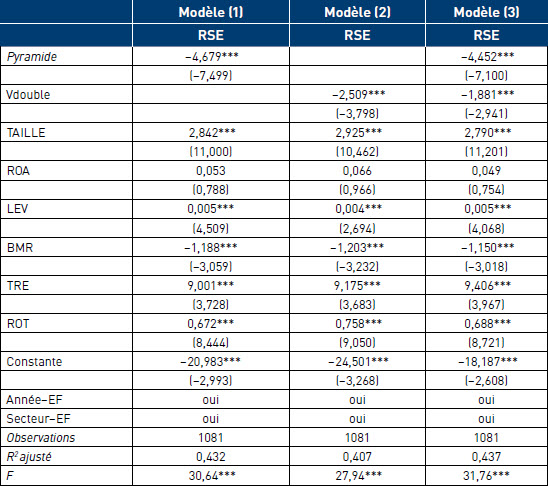

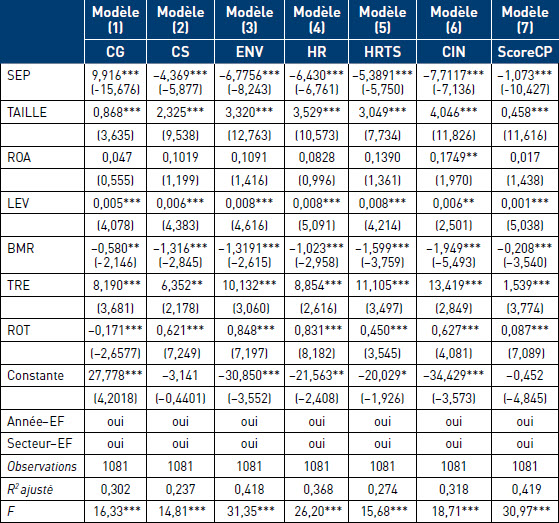

Leviers de séparation

La séparation entre la propriété et le contrôle se réalise principalement par le biais de leviers comme les structures pyramidales et les actions à droits de vote multiple (Masulis, 2009). Ainsi, nous avons construit deux variables binaires : (i) une première variable Pyramide qui prend la valeur 1 si l’entreprise est contrôlée à travers une structure pyramidale, et 0 sinon et (ii) une deuxième variable binaire Vdouble prenant la valeur 1 si l’entreprise a des actions à droits de vote double, et 0 sinon. Nous avons réestimé ainsi le modèle empirique en remplaçant notre variable d’intérêt SEP par les deux variables binaires. Le tableau 5 relatif aux régressions de la performance présente les résultats d’estimation obtenus. La colonne (1) du tableau 5 montre une relation significativement négative entre le contrôle à travers des structures pyramidales et la performance RSE des entreprises, ce qui valide l’hypothèse H1a. Autrement dit, l’actionnaire contrôleur est moins enclin à investir dans des projets RSE des entreprises contrôlées indirectement par lui à travers des structures pyramidales. Ce résultat rejoint les conclusions de plusieurs travaux soulignant le désintérêt de l’actionnaire de contrôle pour les entités situées à des niveaux inférieurs de la pyramide (Hashim-Shah et al., 2020).

La colonne 2 du tableau 5 montre que les droits de vote double ont un effet négatif et statistiquement significatif sur la performance RSE des entreprises. Ainsi, l’hypothèse H1b est validée. Notre résultat laisse présager que les actionnaires de contrôle qui bénéficient de ce mécanisme — même s’il est conçu pour fidéliser les porteurs d’actions — ont tendance à s’enraciner davantage et à favoriser leurs intérêts privés aux dépens de l’adoption de politiques RSE. Dans la colonne 3 du tableau 5, nous intégrons à la fois les deux leviers de la séparation dans la même régression. Aucun des deux mécanismes de séparation ne perd son pouvoir explicatif. En effet, le coefficient associé à la variable Pyramide et le coefficient associé à la variable Vdouble restent négatifs et significatifs au seuil de 1 %. Il nous est désormais possible de conclure que les deux leviers de séparation n’apportent pas des explications mutuellement exclusives, mais complémentaires.

Tableau 5

Relation entre les leviers de la séparation et la performance RSE

Note : ce tableau présente les résultats des régressions de la performance RSE sur les mécanismes de la séparation entre la propriété et le contrôle. RSE représente la performance en matière de responsabilité sociale des entreprises. Pyramide est une variable binaire qui prend la valeur 1 si l’entreprise est contrôlée par une structure pyramidale, et 0 autrement. Vdouble est une variable binaire qui prend la valeur 1 si l’entreprise émet des actions à droits de vote double, et 0 autrement. TAILLE est logarithme népérien de l’actif comptable total. ROA est le ratio du résultat net sur le total actif. LEV est le ratio du total des dettes comptables sur le total des capitaux propres comptables. BMR est le rapport de la valeur comptable des fonds propres sur la valeur de marché des fonds propres. TRE est le ratio des liquidités et des équivalents de liquidités par rapport au total des actifs. ROT est le ratio du chiffre d’affaires sur le total des actifs. Toutes les valeurs t de Student indiquées entre parenthèses en dessous des coefficients se sont basées sur des erreurs types robustes et regroupées par entreprise et par année. ***, **, * dénotent une significativité aux seuils respectifs de 1 %, 5 % et 10 %.

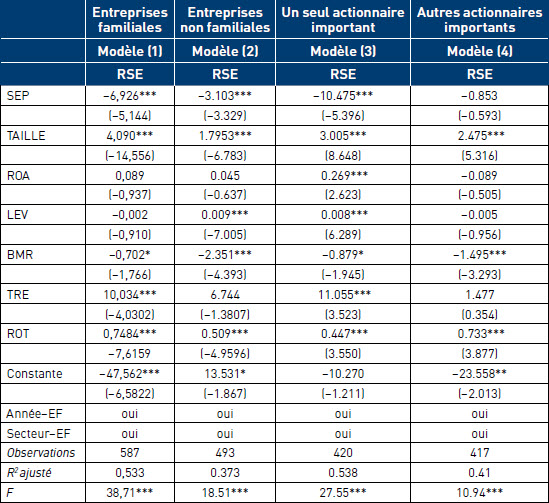

Actionnariat familial

Selon l’hypothèse H2, l’actionnariat familial accentue l’effet négatif de l’excès de contrôle sur la performance RSE. Nous nous focalisons sur la propriété familiale dans la mesure où elle représente la forme la plus dominante de propriété dans le contexte français. Plus de la moitié des entreprises françaises cotées en bourse (55 %) sont contrôlées par des familles (Almeida, 2016). Notre échantillon présente une proportion similaire d’entreprises dans lesquelles les familles contrôlent 53,67 % du capital. Dans le tableau 6, nous avons divisé notre échantillon total en deux sous-échantillons selon que l’actionnaire ultime est une famille (colonne 1) ou non (colonne 2). Les résultats montrent que les actionnaires de contrôle familiaux semblent plutôt accentuer l’effet négatif de l’excès de contrôle sur la performance RSE. En effet, le coefficient associé à notre variable d’intérêt séparation passe de -3,10 lorsque l’actionnaire ultime n’est pas une famille à -6,92 lorsque l’actionnaire ultime est une famille. Notre résultat conforte l’hypothèse H2 et reste en cohérence avec les résultats des études précédentes (Campopiano et De Massis, 2015 et El Ghoul, 2016).

Autres actionnaires importants

Notre hypothèse H3 prévoit que la présence d’autres actionnaires importants réduit l’effet négatif de l’excès de contrôle sur la performance RSE. Pour tester cet effet modérateur, nous avons divisé notre échantillon en deux sous-échantillons : (i) les entreprises caractérisées par un seul actionnaire important et (ii) les entreprises caractérisées par plusieurs actionnaires importants détenant chacun plus de 5 % des droits de vote (Bozec, et Laurin, 2008). Les colonnes 3 et 4 du tableau 6 présentent les résultats obtenus. Pour les entreprises ayant un seul actionnaire de contrôle, l’effet de l’excès de contrôle est proche de celui relevé précédemment, i.e. le coefficient associé à la variable SEP est négatif et significatif au seuil de 1 %. En revanche, la performance RSE des entreprises ayant plusieurs actionnaires de contrôle n’atteste aucune dépendance à la variable représentant l’excès de contrôle. Le coefficient associé à la variable SEP est statistiquement non significatif. L’hypothèse H3 est ainsi validée et fait écho aux études antérieures montrant que la présence de plusieurs actionnaires importants permet de surveiller plus étroitement l’actionnaire de contrôle (Hope et al., 2012), de modérer l’effet négatif d’un excès de contrôle (Thraya et Hamza, 2019) et d’encourager les engagements sociaux et éthiques (Feng et al., 2019).

Tests de robustesse

Nous avons réalisé différents tests de robustesse pour affiner nos analyses précédentes.

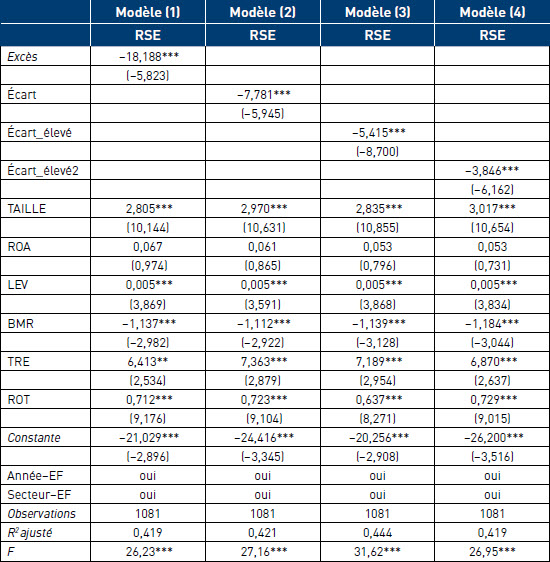

Mesures alternatives de la variable d’intérêt

Nous vérifions la robustesse de nos résultats en utilisant d’autres mesures de la séparation entre la propriété et le contrôle. Dans un premier temps, nous mesurons la variable séparation par la variable « Excès » qui mesure l’excès de contrôle par la simple différence entre les droits de contrôle de l’actionnaire principal et ses droits aux bénéfices (Claessens et al., 2002). Nous utilisons également une deuxième mesure « Écart » qui est la différence entre les droits de contrôle de l’actionnaire principal et ses droits aux bénéfices, le tout divisé par ses droits de contrôle. Une troisième mesure est aussi prise en compte, à savoir, « Ecart élevé ». Cette mesure est égale à 1 si le ratio de l’excès de contrôle divisé par les droits de vote dépasse sa médiane, et 0 autrement. Enfin, une quatrième mesure « Écart_élevé2 » qui prend la valeur 1 si l’excès de contrôle est supérieur à sa médiane en ne retenant que les sociétés où les droits de contrôle sont plus élevés que les droits aux bénéfices, et 0 si non (Ben-Nasr et al., 2015).

Tableau 6

Rôle modérateur des actionnaires familiaux et autres actionnaires importants

Note : ce tableau présente les résultats des régressions de la performance RSE sur la séparation entre la propriété et le contrôle. L’échantillon du modèle (1) inclut les entreprises familiales alors que celui du modèle (2) se base sur les entreprises non familiales. L’échantillon du modèle (3) inclut les entreprises ayant un seul actionnaire de bloc alors que celui du modèle (4) se base sur des entreprises ayant plusieurs actionnaires de blocs. RSE représente la performance en matière de responsabilité sociale des entreprises. SEP est la variable séparation qui est égale à 1 si les droits de vote sont différents des droits aux bénéfices, et à 0 autrement. TAILLE est logarithme népérien de l’actif comptable total. ROA est le ratio du résultat net sur le total actif. LEV est le ratio du total des dettes comptables sur le total des capitaux propres comptables. BMR est le rapport de la valeur comptable des fonds propres sur la valeur de marché des fonds propres. TRE est le ratio des liquidités et des équivalents de liquidités par rapport au total des actifs. ROT est le ratio du chiffre d’affaires sur le total des actifs. Toutes les valeurs t de Student indiquées entre parenthèses en dessous des coefficients se sont basées sur des erreurs types robustes et regroupées par entreprise et par année. ***, **, * dénotent une significativité aux seuils respectifs de 1 %, 5 % et 10 %.

Tableau 7

Relation entre les mesures alternatives de l’excès de contrôle et la performance RSE

Note : ce tableau présente les résultats des régressions de la performance RSE sur les variables alternatives de la séparation entre la propriété et le contrôle. Excès mesure la différence entre les droits de vote de l’actionnaire de contrôle et ses droits aux bénéfices. Ecart est la différence entre les droits de contrôle de l’actionnaire principal et ses droits aux bénéfices, le tout divisé par ses droits de contrôle. « Ecart_élevé » est une variable binaire qui est égale à 1 si la variable Ecart dépasse sa médiane (0,15), et 0 autrement. « Ecart_élevé2 » est une variable binaire égale à 1 si la variable Ecart dépasse sa médiane (0,26) dans les sociétés où les droits de vote sont plus élevés que les droits aux bénéfices, et 0 autrement. TAILLE est logarithme népérien de l’actif comptable total. ROA est le ratio du résultat net sur le total actif. LEV est le ratio du total des dettes comptables sur le total des capitaux propres comptables. BMR est le rapport de la valeur comptable des fonds propres sur la valeur de marché des fonds propres. TRE est le ratio des liquidités et des équivalents de liquidités par rapport au total des actifs. ROT est le ratio du chiffre d’affaires sur le total des actifs. Toutes les valeurs t de Student indiquées entre parenthèses en dessous des coefficients se sont basées sur des erreurs types robustes et regroupées par entreprise et par année. ***, **, * dénotent une significativité aux seuils respectifs de 1 %, 5 % et 10 %.

Les résultats empiriques obtenus dans le tableau 7 appuient nos conclusions antérieures. Quel que soit la mesure utilisée pour appréhender la séparation entre les droits au contrôle et les droits aux bénéfices, nous enregistrons une relation négative et significative entre l’excès de contrôle et la performance RSE des entreprises françaises cotées en bourse. Par ailleurs, nous avons également mené différentes régressions en introduisant un retard d’une année pour chaque variable d’excès de contrôle utilisée. Il en résulte de la lecture des résultats obtenus que la relation entre l’excès de contrôle et la performance RSE des entreprises n’est pas influencée par l’introduction de ce retard[5].

Mesures alternatives de la RSE

Afin de tester la robustesse de nos résultats et de les comparer avec les résultats obtenus, nous avons utilisé une mesure alternative. A cet effet, nous réestimons le modèle (1) en remplaçant la performance RSE Vigéo-Eiris par une autre variable « ESG » fournie par la base de données « ASSET4 ». Cette base utilise des informations environnementales, sociales et de gouvernance basées sur plus de 250 indicateurs de performance clés et plus de 750 points de données ainsi que leurs sources originales. Les résultats obtenus dans le tableau 8 sont qualitativement similaires à ceux obtenus précédemment. L’effet de l’excès de contrôle sur la performance RSE est négatif et statistiquement significatif au seuil d’erreur de 1 %. Nous pouvons affirmer que nos résultats ne sont pas sensibles au choix de la mesure de performance RSE utilisée.

Par ailleurs, le score global, utilisé comme variable endogène, est une moyenne de six composantes dont une composante qui porte sur la gouvernance d’entreprise. Cette composante pourrait constituer un problème dans la mesure où elle peut être sensible à des sujets en lien avec la structure de l’actionnariat. Le tableau 9 présente les résultats de l’effet de la séparation entre la propriété et le contrôle sur chaque composante de la RSE : gouvernance d’entreprise (GE), comportement de l’entreprise (C&E), environnement (ENV), droits de l’homme (HRts), ressources humaines (HR), et engagement communautaire (CIN). Il montre que la séparation affecte négativement et d’une manière significative les six composantes de la RSE individuellement. Toutefois, les effets les plus conséquents concernent la gouvernance RSE. Ce résultat consolide les travaux montrant que l’excès de contrôle affaiblit considérablement les mécanismes de gouvernance internes principalement le conseil d’administration et les mécanismes externes notamment le blocage des prises de contrôle hostiles (Li et Zaiats, 2018; Belkhir et al., 2014).

Afin de montrer que nos résultats ne sont pas conduits essentiellement par la composante gouvernance de la RSE, nous avons mené deux tests complémentaires. (i) Nous utilisons un score synthétique RSE comme la moyenne des cinq dimensions sans prise en compte de la dimension gouvernance. (ii) Nous effectuons une analyse en composantes principales (ACP) sur les six dimensions de la RSE dans le but d’isoler la composante commune. L’objectif principal est de résumer, aussi efficacement que possible, en un seul indicateur l’information commune contenue dans l’ensemble de ces dimensions censées représenter la performance RSE des entreprises. Les résultats trouvés montrent que la neutralisation de la dimension gouvernance de notre score global n’a aucun effet sur les résultats obtenus. La conséquence négative de l’excès de contrôle est toujours observée (légèrement plus faible) et reste significative à un seuil d’erreur de 5 %. De même, nous enregistrons une relation significativement négative entre la séparation et le score RSE obtenu en utilisant l’ACP, ce qui confirme nos conclusions précédentes. Ceci atteste que nos résultats sont robustes et insensibles au choix de la variable performance RSE utilisée[6].

Tableau 8

Relation entre l’excès de contrôle et la mesure alternative de la performance RSE Asset4

Note : ce tableau présente les résultats des régressions de la performance RSE sur la séparation entre la propriété et le contrôle en utilisant différentes techniques d’estimation. ESG est la mesure de la performance RSE fournie par la base Asset4. SEP est la variable séparation qui est égale à 1 si les droits de vote sont différents des droits aux bénéfices, et à 0 autrement. TAILLE est logarithme népérien de l’actif comptable total. ROA est le ratio du résultat net sur le total actif. LEV est le ratio du total des dettes comptables sur le total des capitaux propres comptables. BMR est le rapport de la valeur comptable des fonds propres sur la valeur de marché des fonds propres. TRE est le ratio des liquidités et des équivalents de liquidités par rapport au total des actifs. ROT est le ratio du chiffre d’affaires sur le total des actifs. Toutes les valeurs t de Student indiquées entre parenthèses en dessous des coefficients se sont basées sur des erreurs types robustes et regroupées par entreprise et par année. ***, **, * dénotent une significativité aux seuils respectifs de 1 %, 5 % et 10 %.

Tableau 9

Relation entre l’excès de contrôle et les composantes individuelles de la performance RSE

Note : ce tableau présente les résultats des régressions des différentes composantes individuelles de la performance RSE sur la séparation entre la propriété et le contrôle. cg est le score de gouvernance d’entreprise. cs est le score du comportement de l’entreprise. env est le score de l’environnement. Hr est le score de ressources humaines. hrts est le score des droits de l’homme sur le lieu de travail. cin est le score de la participation à la communauté. ScoreCP est le score synthétique de la RSE issu la méthode de l’Analyse en Composantes Principales. SEP est la variable séparation qui est égale à 1 si les droits de vote sont différents des droits aux bénéfices, et à 0 autrement. TAILLE est logarithme népérien de l’actif comptable total. ROA est le ratio du résultat net sur le total actif. LEV est le ratio du total des dettes comptables sur le total des capitaux propres comptables. BMR est le rapport de la valeur comptable des fonds propres sur la valeur de marché des fonds propres. TRE est le ratio des liquidités et des équivalents de liquidités par rapport au total des actifs. ROT est le ratio du chiffre d’affaires sur le total des actifs. Toutes les valeurs t de Student indiquées entre parenthèses en dessous des coefficients se sont basées sur des erreurs types robustes et regroupées par entreprise et par année. ***, **, * dénotent une significativité aux seuils respectifs de 1 %, 5 % et 10 %.

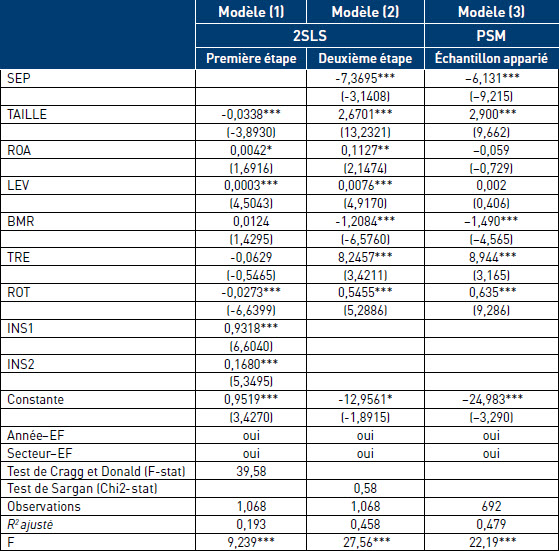

Endogénéité

Comme toutes les études similaires en gouvernance d’entreprise, les résultats des régressions pourraient être affectés par un biais d’endogénéité causé par des variables omises non observables ou par une causalité inverse. Afin de remédier à ce biais, nous réestimons le modèle (1) en utilisant la méthode des doubles moindres carrés ordinaires (2SLS). Dans la première étape, notre variable d’intérêt séparation est régressée sur toutes les autres variables indépendantes du modèle (1) et sur des instruments pour obtenir le terme d’erreur εi. Dans la deuxième étape, le terme d’erreur εi obtenu dans la première étape est inclus dans la régression (1) parmi les variables indépendantes. Nous utilisons deux variables instrumentales : (i) la moyenne annuelle de la variable « SEP » du secteur d’activité dans lequel l’entreprise opère (INS1) et (ii) une variable binaire « action concert » (INS2) qui est égale à 1 si une action de concert a été signée par l’actionnaire de contrôle avec d’autres actionnaires importants, et 0 autrement. Des travaux antérieurs montrent que la moyenne de la structure de l’actionnariat du secteur d’activité est un instrument judicieux pour étudier la structure de l’actionnariat de l’entreprise individuelle. En effet, les entreprises d’un même secteur d’activité sont généralement confrontées à des risques et à des cycles économiques similaires. Dès lors, le risque d’être confronté à un litige avec un actionnaire représnte souvent des caractéristiques propres au secteur (Laeven et Levine, 2008; Lin et al., 2013). Quant à la variable « action concert », elle permet d’amplifier la séparation entre la propriété et le contrôle dans la mesure où elle cumule les droits de vote des signataires agissant de concert.

Les résultats obtenus dans le tableau 10 montrent que la statistique F du test de Cragg et Donald est statistiquement significative, rejetant ainsi l’hypothèse que les instruments utilisés sont faibles. De même, le test de de Chi2 de Sargan (1958) n’est pas statiquement significatif, l’hypothèse de la sur-identification ou l’invalidité des instruments est donc rejetée. La colonne 2 du tableau 10 présente les résultats de la régression de la méthode des doubles moindres carrés ordinaires. Nous observons que l’effet de l’excès de contrôle sur la performance RSE demeure négatif et statistiquement significatif au seuil de risque de 5 %, ce qui renforce de la robustesse de nos résultats.

Par ailleurs, pour remédier au problème d’endogénéité, nous utilisons la méthode de l’appariement par les scores de propension (propensity score matching). Cette méthode permet de contrôler la différence entre les caractéristiques observables des entreprises ayant une séparation entre la propriété et le contrôle et celles des autres entreprises de l’échantillon. Elle définit un score de propension calculé à l’aide d’une régression probit qui estime la probabilité qu’une entreprise ait une séparation. Ensuite, elle associe chaque entreprise ayant une séparation entre les droits au contrôle et les droits aux bénéfices à une autre entreprise similaire présentant les mêmes caractéristiques mais sans séparation. Cette technique nous donne un échantillon apparié de 692 observations. Nous avons réestimé notre principale régression (modèle 1) en utilisant l’échantillon apparié. Comme pressenti, l’effet de la séparation sur la performance RSE obtenu dans la colonne 3 du tableau 10 demeure toujours négatif et significatif au seuil de 1 %, ce qui renforce nos précédentes conclusions.

Tableau 10

Résultats des régressions portant sur le biais d’endogneité

Note : ce tableau présente les résultats des régressions de la performance RSE sur la séparation entre la propriété et le contrôle en utilisant la méthode des doubles moindres carrés (modèles 1 & 2) et la méthode de l’appariement des coefficients de propension (modèle 3). SEP est la variable séparation qui est égale à 1 si les droits de vote sont différents des droits aux bénéfices, et à 0 autrement. TAILLE est logarithme népérien de l’actif comptable total. ROA est le ratio du résultat net sur le total actif. LEV est le ratio du total des dettes comptables sur le total des capitaux propres comptables. BMR est le rapport de la valeur comptable des fonds propres sur la valeur de marché des fonds propres. TRE est le ratio des liquidités et des équivalents de liquidités par rapport au total des actifs. ROT est le ratio du chiffre d’affaires sur le total des actifs. INS1 est la première variable instrumentale de la méthode des doubles moindres carrés à savoir la moyenne annuelle de la variable séparation du secteur d’activité dans lequel l’entreprise opère. INS 2 est la deuxième variable instrumentale action concert qui est égale à 1 si l’actionnaire de contrôle agit en concert avec d’autres actionnaires et 0 autrement. Toutes les valeurs t de Student indiquées entre parenthèses en dessous des coefficients se sont basées sur des erreurs types robustes et regroupées par entreprise et par année. ***, **, * dénotent une significativité aux seuils respectifs de 1 %, 5 % et 10 %.

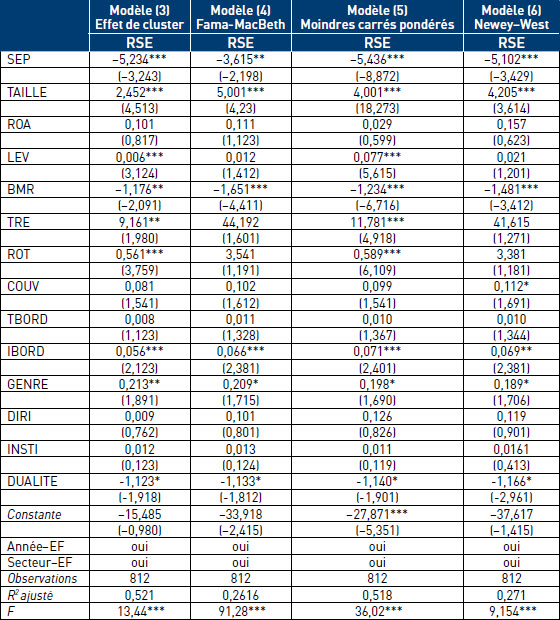

Autres variables de contrôle

Pour pallier au problème des variables omises, source potentielle d’endogénéité, nous avons conduit des tests de robustesse en incluant une batterie supplémentaire de variables de contrôle susceptible d’influencer les résultats obtenus précédemment. Notre variable d’intérêt SEP peut s’avérer sensible à des sujets en lien avec les mécanismes de gouvernance d’entreprise. Ainsi, nous avons réestimé notre modèle de base (1) en incluant des déterminants significatifs de la performance RSE en relation avec des mécanismes de gouvernance d’entreprise. Plus précisément, nous avons intégré comme variables de contrôle supplémentaires le degré de couverture des entreprises par les analystes financiers, la taille du conseil d’administration, le niveau d’indépendance du conseil d’administration, le genre, le pourcentage du capital détenu par les dirigeants, le pourcentage du capital détenu par les institutions et la dualité des fonctions du directeur général et du président de conseil.

Le tableau 11 présente les résultats de l’estimation du modèle de base (1) en utilisant les différentes techniques d’estimation développées précédemment. Lorsque nous intégrons les variables de contrôle associées aux mécanismes de gouvernance dans notre modèle complet (1), nous observons que le coefficient de la variable représentant la séparation entre la propriété et le contrôle est négatif et significatif. L’excès de contrôle possède ainsi un pouvoir explicatif incrémental par rapport à celui des autres variables explicatives associées aux caractéristiques des entreprises ainsi qu’aux mécanismes de gouvernance. Il résulte des développements précédents que les résultats enregistrés sont robustes et cohérents avec l’hypothèse d’enracinement de l’actionnaire de contrôle.

La loi Grenelle II

Depuis une vingtaine d’années nous assistons en France à la multiplication de dispositifs (lois, référentiels, etc.) destinés à favoriser le développement de la RSE. Les dispositifs légaux français (loi NRE, Grenelle I et Grenelle II) ont fortement incité les entreprises françaises cotées à progresser sur la voie de la RSE. Sous l’effet du Grenelle de l’Environnement, ce processus a été matérialisé par l’obligation de publier des données sociales et environnementales pour toutes les entreprises françaises de plus de 500 salariés et 100 M€ de chiffre d’affaires net ou de total bilan.

Pour prendre en compte l’effet de la loi Grenelle II, nous avons divisé notre période d’étude en deux sous-périodes 2003-2010 et 2010-2017. Nous avons réestimé notre modèle empirique (1) sur chaque sous période. Nous enregistrons un coefficient associé à la variable d’intérêt SEP négatif et significatif à un seuil d’erreur de 1 % sur chaque période. Les coefficients sont de -7,231 et -5,982 respectivement sur les périodes 2003-2010 et 2010-2017. Ce résultat montre que l’effet négatif de l’excès de contrôle demeure toujours significatif et ne s’est pas estompé après la promulgation de la loi Grenelle II de 2010. Bien que cette loi ait encouragé les entreprises françaises cotées à progresser dans la voie de la RSE, des marges de progrès demeurent nécessaires notamment pour les entreprises détenues avec un excès de contrôle élevé.

Tableau 11

Relation entre l’excès de contrôle et la performance RSE en présence des autres variables de contrôle

Note : ce tableau présente les résultats des régressions de la performance RSE sur la séparation entre la propriété et le contrôle en utilisant différentes techniques d’estimation. RSE représente la performance en matière de responsabilité sociale des entreprises. SEP est la variable séparation qui est égale à 1 si les droits de vote sont différents des droits aux bénéfices, et à 0 autrement. Taille est logarithme népérien de l’actif comptable total. ROA est le ratio du résultat net sur le total actif. LEV est le ratio du total des dettes comptables sur le total des capitaux propres comptables. BMR est le rapport de la valeur comptable des fonds propres sur la valeur de marché des fonds propres. ROT est le ratio du chiffre d’affaires sur le total des actifs. Trésorerie est le ratio des liquidités et des équivalents de liquidités par rapport au total des actifs. COUV représente la couverture des entreprises par les analystes financiers mesurée par le logarithme népérien du nombre d’analystes financiers qui suivent l’entreprise sur I/B/E/S. TBOD représente la taille du conseil d’administration mesurée par le logarithme népérien du nombre d’administrateurs. IBORD représente le degré d’indépendance du conseil d’administration représenté par le ratio du nombre d’administrateurs indépendants sur le nombre total d’administrateurs. GENRE est la proportion de femmes dans le conseil d’administration. DIRI est le pourcentage du capital détenu par les dirigeants. INSTI est le pourcentage du capital détenu par les institutions. DUALITE est une variable binaire qui prend la valeur de 1 si le directeur général occupe en même temps la fonction du président du conseil d’administration, 0 sinon. Toutes les valeurs t de Student indiquées entre parenthèses en dessous des coefficients se sont basées sur des erreurs types robustes et regroupées par entreprise et par année. ***, **, * dénotent une significativité aux seuils respectifs de 1 %, 5 % et 10 %.

Conclusion et discussion

Cet article examine la relation entre l’excès de contrôle au sein de la structure de l’actionnariat et la performance RSE des entreprises. Nous constatons un effet négatif et significatif de la séparation entre la propriété et le contrôle sur la performance RSE. Notre résultat confirme l’hypothèse d’enracinement selon laquelle l’actionnaire de contrôle qui détient un excès de droits de vote par rapport aux droits de propriété cherche à privilégier ses intérêts personnels privés. Certes, un investissement en RSE peut améliorer les relations avec les parties prenantes et accroitre la valeur de l’entreprise à long terme mais peut présenter pour l’actionnaire de contrôle un coût supplémentaire l’empêchant de favoriser ses intérêts personnels. De surcroît, nous trouvons que la propriété familiale accentue l’effet négatif de l’excès de contrôle sur la performance RSE, alors que la présence de plusieurs actionnaires importants atténue cet effet. Enfin, nous montrons que cet effet émane des structures pyramidales et des droits de vote double. Dès lors, les entreprises caractérisées par un excès de contrôle élevé pourront moins bénéficier des avantages d’une bonne politique RSE tels que le recrutement de personnel très qualifié, la réduction de la rotation coûteuse des employés, l’assurance de bonnes conditions de travail (Burbano, 2016) et l’engagement pour une meilleure performance à long terme.

Notre travail remet en cause les bienfaits des structures pyramidales des groupes de sociétés. Ces groupes restent toutefois une force avec des enjeux vitaux pour l’économie française. Grâce notamment aux groupes de sociétés, une entreprise peut bénéficier d’un marché interne de capitaux et surmonter les frictions financières externes et l’exposition aux risques. Sans nier les avantages des structures pyramidales, notre étude invite le législateur à mettre en place des mesures qui incitent les entreprises en bas des structures pyramidales à améliorer leurs politiques RSE. Par ailleurs, les dirigeants contraints de ne pas investir convenablement dans des projets RSE peuvent s’orienter vers des solutions RSE à moindre coût notamment en élaborant des partenariats entreprises-associations. Helfrich et al., (2019) soulignent ce point de vue en notant que ce type de partenariat permet de moduler la complexité des projets RSE au sein des groupes de sociétés. Les dirigeants peuvent ainsi, à travers ce genre de partenariat, améliorer le dialogue avec leurs parties prenantes ou renforcer leurs projets d’innovation sociétale grâce à de nouvelles alliances au moindre coût. De plus, les investisseurs qui sélectionnent les entreprises sur des critères RSE et les agences de notation extra-financière qui évaluent les performances RSE doivent être plus vigilants dans les groupes de sociétés lorsque le contrôle de l’entreprise est maintenu avec une séparation élevée entre les droits aux bénéfices et les droits de vote.

Le cadre législatif a évolué favorablement en France pour intégrer les questions de RSE, de la loi NRE de 2001 à la loi Grenelle II de 2010 et récemment à la loi pacte de 2019. Ces lois ont encouragé notamment les entreprises cotées à progresser sur la voie de la RSE. Nos résultats montent qu’en dépit de cette progression ces lois n’ont pas estompé l’effet négatif de l’excès de contrôle sur la performance RSE. Sous cet angle, nous pensons que des marges de progrès demeurent nécessaires particulièrement pour les entreprises détenues avec un excès de contrôle.

La principale limite de notre recherche tient au choix de la mesure de la performance RSE qui repose sur une évaluation produite par des cabinets extérieurs à l’instar des cabinets Vigéo et Asset4. Le score global utilisé dans cette étude est une agrégation de dimensions qui reflètent des sujets très complexes. Il serait donc utile de poursuivre notre étude en utilisant d’autres mesures de la performance RSE comme l’analyse textuelle du contenu des rapports d’activité des entreprises. Cela permettrait de vérifier si des évaluations qualitatives de la présence des dimensions de la RSE dans les rapports de développement durable seraient convergentes avec les résultats obtenus dans notre recherche.

Appendices

Annexes

Annexe 1. Définitions des variables de l’étude et sources de données

Annexe 2. Description des composantes du score RSE

Notes biographiques

Sabri Boubaker est professeur de finance à l’École de Management de Normandie (Paris, France). Il est titulaire d’un doctorat en Finance en 2006 de l’université de Paris-Est et d’un diplôme d’habilitation à diriger(HDR) les recherches doctorales en 2010 de la même institution. Sabri Boubaker a récemment publié plus de 100 articles académiques dans des revues internationales à comité de lecture de renom dont notamment, Journal of Corporate Finance, Journal of Banking and Finance, Journalof International Money and Finance, Financial Management, Journal of Business Ethics, Journal of Economic Dynamics and Control, Auditing : A Journal of Theory & Practice, British Journal of Management, et Journal of Financial Research.

Mohamed Firas Thraya est professeur associé en finance à l’IDRAC Business School (Lyon, France). Il a eu son doctorat de l’université de Grenoble Alpes en 2012. Il est l’auteur de plusieurs articles portant sur la structure d’actionnariat, la gouvernance de l’entreprise et les fusions-acquisitions.

Mohamed Zouaoui est maître de conférences en sciences de gestion à l’institut d’administration des entreprises de DIJON (IAE DIJON) – Ecole Universitaire de Management. Il appartient au laboratoire de recherche CREGO (EA 7317). Il est l’auteur ou co-auteur de plusieurs articles portant sur la finance comportementale, l’évaluation des actifs financiers, le sentiment des investisseurs et la responsabilité sociale des entreprises.

Notes

-

[1]

Le dirigeant encourt par exemple le risque de perdre son emploi et sa valeur sur le marché du travail.

-

[2]

Ce chiffre est calculé par nos soins.

-

[3]

France stratégie : Plateforme RSE, rapport 2019

-

[4]

Les résultats de notre étude contredisent les propos de Cronqvist et al. (2009) qui avancent qu’il est possible que l’actionnaire majoritaire ayant un excès de contrôle accepte de distribuer des salaires excessifs afin de fidéliser les salariés et de s’enraciner davantage par ce biais. L’actionnaire de contrôle peut également dépenser abondamment et de diverses manières dans des investissements RSE au-delà des intérêts du premier cercle de parties prenantes dans l’espoir de se forger une réputation d’actionnaire socialement responsable et de détourner l’attention sur son comportement opportuniste. Selon eux, l’excès de contrôle pourrait être positivement associé à la performance de la RSE.

-

[5]

L’introduction d’un retard au niveau de la variable indépendante centrale permet de limiter le biais d’endogénéité. Le détail des résultats des estimations est disponible sur demande.

-

[6]

Des résultats identiques sont observés sur la variable RSE de la base ASSET4 une fois la composante gouvernance retirée. Le détail des résultats des estimations est disponible sur demande.

Bibliographie

- Ajina, A.; Lakhal, F.; Ayed, S. (2019). « Does corporate social responsibility reduce earnings management ? The moderating role of corporate governance and ownership », Management international, 23 (2), p. 45-55.

- Artiach, T.; Lee, D.; Nelson, D.; Walker, J. (2010). « The determinants of corporate sustainability performance », Accounting and Finance, 50, p. 31-51.

- Almeida, L. (2016). Rémunération des dirigeants et nature de l’actionnariat : pratiques et évolutions dans les grandes entreprises françaises. thèse de doctorat, Université de Paris-Ouest.

- Basu, N.; Paeglis, I.; Rahnamaei, M.; (2016). « Multiple blockholders, power, and firm value », Journal of Banking & Finance, 66, p. 66-78.