Abstracts

Résumé

Par définition, l’externalisation d’une fonction suppose sa réalisation interne préalable. Or, la théorie des coûts de transaction williamsonnienne repose essentiellement sur une comparaison des coûts de structures de gouvernance alternatives. Cette recherche propose une dynamisation grâce à la notion de coûts de transition, pour lesquels nous avons procédé à un approfondissement conceptuel. L’étude de prises de décision réelles (aboutissant à des externalisations ou des maintiens en interne) au sein de maisons d’édition scolaire permet d’éclairer cette dynamisation en précisant les coûts relatifs à une externalisation et en interrogeant l’influence des coûts de transaction ex-ante.

Mots-clés :

- externalisation,

- théorie des coûts de transaction,

- coûts de transition,

- dynamique

Abstract

By definition, the outsourcing of a function requires its prior internal realization. However the Williamsonian transaction cost theory primarily rests on a cost comparison of alternative governance structures. The goal of this research is to make it more dynamic thanks to the concept of transition costs. This concept has been made deeper. An empirical study has been conducted on real decisions (resulting in outsourcing or in-house maintaining) in educational publishers. It enriches this dynamic view through a clarification of the costs involved in outsourcing and through the questioning of the influence of ex-ante transaction costs.

Keywords:

- outsourcing,

- transaction cost theory,

- transition cost,

- dynamic

Resumen

Por definición, la externalización de una función implica su realización interna previa. Sin embargo, la teoría de los costos de transacción de Williamson se basa esencialmente en una comparación de los costos de estructuras de gobierno alternativas. La presente investigación propone una dinamización gracias al concepto de costos de transición, para los cuales hemos procedido a una profundización conceptual. El estudio de tomas de decisiones reales (resultando en externalizaciones o conservaciones internas) dentro de editores educativos permite aclarar esta dinamización especificando los costos relativos a una externalización y cuestionando la influencia de los costos de transacción ex-ante.

Palabras clave:

- externalización,

- teoría de los costos de transacción,

- costos de transición,

- dinámico

Article body

I entirely agree that transaction cost economics stands to benefit from more fully dynamic constructions. But whereas saying dynamics is easy, doing dynamics is hard.

Williamson (1999, p. 1101)

Il n’existe pas de véritable « théorie de l’externalisation » (Geyer, 1996; Barthélémy, 2001a; Dumoulin et Martin, 2003; Elidrissi, 2006; Barthélémy et Donada, 2007). Une telle théorisation bute sur la difficulté à appréhender cet objet de recherche. Précisons donc tout d’abord la définition de ce concept, traduction du terme anglais « outsourcing » (Commission générale de terminologie et de néologie, J.O. du 9 mars 2006). L’externalisation consiste à « confier une activité à un prestataire extérieur après l’avoir réalisée en interne » (Barthélémy, 2001a; Barthélémy et Donada, 2007). Il apparaît un consensus sur la condition d’une réalisation antérieure préalable. Cette dernière constitue la spécificité de l’externalisation par rapport à l’impartition (Barthélémy, 2000; Quélin, 2003) et au « make or buy » (Quélin, 2003). Cette différence entre externalisation et impartition se matérialise dans deux cas : les fonctions qui ont été assurées en externe depuis la création d’une entreprise ou depuis la création de cette fonction dans l’entreprise (fig. 1).

Comme le note Quélin (2003, p. 18), « la problématique de l’externalisation n’est donc ni celle du make or buy, ni celle de l’impartition, car l’activité externalisée a déjà fait l’objet d’investissements dans le passé et a été réalisée en interne ». En découle de nombreuses implications humaines, sociales, organisationnelles et dans une moindre mesure juridiques et techniques (Fimbel et Foltzer, 2006). Et pourtant, la grande majorité des études empiriques sur les déterminants de l’externalisation étudie en fait des structures de gouvernance (au sens williamsonien), c’est-à-dire qu’elle prend pour variable expliquée le fait qu’une fonction soit réalisée en interne ou en externe à une date donnée. Comment expliquer qu’il existe aujourd’hui ce fossé entre l’externalisation telle qu’elle est définie (théoriquement) et telle qu’elle est étudiée (empiriquement) ?

La première raison est d’ordre théorique. La théorie des coûts de transaction (TCT) constitue l’élément central du référentiel théorique utilisé pour analyser l’externalisation (Quélin, 1997, Barthélémy, 2000; Jain et Thiétart, 2007). Or, la TCT développe une approche comparative de choix organisationnels alternatifs. Une telle démarche, par essence statique, ne permet pas de tenir compte de la situation antérieure dans les choix. La seconde raison renvoie aux difficultés méthodologiques : il est plus simple d’étudier les structures de gouvernance que de véritables externalisations. Dans le premier cas, le chercheur pourra expliquer pourquoi, à une certaine date, une fonction est en externe (Y=1) ou en interne (Y=0). Alors que dans le second, il aura du mal à proposer une alternative à expliquer : décision d’externalisation (Y’=1) ou absence de décision d’externalisation (Y’=0) ? Mais alors comment expliquer une non-décision : par exemple, quelle date retenir pour analyser les facteurs explicatifs potentiels d’une non-décision depuis des décennies ?

Figure 1

Spécificité de l'externalisation

Cette recherche s’attache à réduire ce fossé entre l’externalisation, telle qu’elle est définie et telle qu’elle est empiriquement étudiée par la TCT. Pour cela, nous proposons un dispositif de recherche des déterminants de l’externalisation qui tienne compte des spécificités de cet objet d’étude. L’originalité de ce dispositif de recherche nous a conduit à recourir à une démarche abductive.

Notre problématique porte sur le verdict de la décision d’externalisation : quels déterminants expliquent qu’une entreprise qui délibère sur une proposition d’externalisation choisira d’externaliser l’activité plutôt que de la maintenir en interne ?

Nous rappellerons dans une première partie comment la TCT williamsonnienne appréhende l’externalisation. Nous présenterons ensuite l’étude empirique de huit décisions (cinq externalisation et trois maintiens en interne) et comment celles-ci interrogent cette approche. Nous proposerons enfin un cadre d’analyse plus apte à tenir compte du caractère dynamique de l’externalisation.

L’externalisation vue par la théorie des coûts de transaction : Un cadre d’analyse statique

À la suite des travaux précurseurs de Commons et de Coase, Williamson va entreprendre à partir des années soixante-dix un « renouvellement » de la TCT. C’est cette approche williamsonnienne ou « asset-specificity view » (Langlois, 1992, p. 102), considérée comme la plus appliquée aux problèmes pertinents pour les managers même par ses détracteurs (Ghoshal et Moran 1996), qui prendra une place prépondérante dans notre cadre d’analyse.

De l’explication des structures de gouvernance …

Les transactions, qui sont l’unité d’analyse de la TCT, peuvent se dérouler sous différentes structures de gouvernance (expression de Williamson aujourd’hui ambigüe du fait du développement d’un autre sens pour le mot gouvernance (Ménard, 2010)) dont les plus connues sont le marché et la firme. Les transactions marchandes sont régies par la loi, tandis que les transactions organisationnelles le sont par une autorité privée, (le « fiat ») (Williamson, 1998). Chaque forme de gouvernance utilise un mode d’organisation principal : le prix pour le marché et la hiérarchie pour la firme. Il est cependant parfois plus rationnel d’adopter une combinaison des deux plutôt qu’une forme purement hiérarchique ou purement régulée par les prix (Hennart, 1993). On observe d’ailleurs au-delà du marché et de la firme de nombreuses formes hybrides et de plus en plus d’organisations désagrégées (Zenger et Hesterly, 1997). L’analyse de ces formes hybrides se ramène cependant au choix entre firme et marché (Hennart, 1993; Madhok, 1996) sur lequel nous nous concentrerons, comme le font les études empiriques sur le make or buy ou l’externalisation reposant sur la TCT (Monteverde et Teece, 1982; Anderson, 1985; Masten et al., 1991; Poppo et Zenger, 1998; Sutcliffe et Zaheer, 1998).

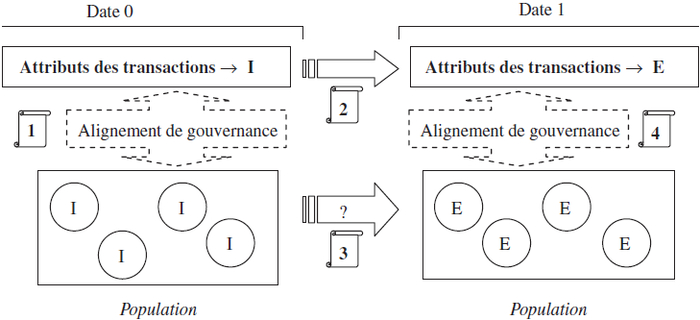

Ce choix entre les modes de gouvernance constitue la question paradigmatique de la TCT et a donné lieu à de très nombreuses études empiriques avec ce cadre théorique. Face à l’absence de définition consensuelle et à la difficulté à mesurer les coûts de transaction, les études empiriques ont cherché à expliquer les formes de gouvernance par les déterminants que Williamson a proposés pour les coûts de transaction : les attributs des transactions. Ces études empiriques constituent donc un test indirect (Masten et al., 1991), ce que l’on peut observer sur la figure 2. Cette façon d’expliquer les frontières de la firme est résumée par Williamson à travers la formule de l’hypothèse d’alignement : “The discriminating alignment hypothesis to which transaction-cost economics owes much of its predictive content holds that transactions, which differ in their attributes, are aligned with governance structures, which differ in their costs and competencies, in a discriminating (mainly, transaction-cost-economizing) way” (Williamson, 1991, p. 277).

Ces hypothèses traditionnelles, testées empiriquement (Williamson (1996, p. 55) a parlé de « success story »), forment la base de l’explication des structures de gouvernance par la TCT.

… À l’explication de l’externalisation

Cette analyse repose sur une comparaison institutionnelle (Coeurderoy et Quélin, 1997) qui consiste en une analyse discrète de modes de gouvernance alternatifs (Ghertman, 2004) réalisables (Williamson, 1996). Il s’agit d’une approche de statique comparative (Noorderhaven, 1996). Or, pour étudier une externalisation, il faut saisir le passage d’une structure de gouvernance (la firme) à une autre (le marché). Williamson propose bien de définir une structure de gouvernance efficiente comme celle pour laquelle on ne peut décrire d’alternative réalisable qui pourrait être implémentée avec un gain net anticipé (1996). Mais cette implémentation avec un gain net anticipé n’a pas vraiment été opérationnalisée et Williamson (1999) reconnaît tout à fait les difficultés de la théorie des coûts de transaction à proposer une analyse dynamique, en dépit de quelques concepts intrinsèquement dynamiques comme la transformation fondamentale. Face à cette critique récurrente (Noorderhaven, 1996; Foss et Klein, 2010), certains auteurs ont proposé de dépasser cette hypothèse contestable (Hodgson, 2010) à travers une « dynamic transaction-cost theory » (Langlois et Robertson, 1989, 1993). Mais cette approche reposant sur l’innovation systémique et se positionnant au niveau d’un marché semble plus destinée à l’histoire économique d’une industrie qu’à la compréhension du choix stratégique d’une externalisation :

A key move, if transaction cost economics is to more fully engage strategy, is to push beyond the generic level at which it now operates and to consider particulars. Thus rather than ask the question ‘What is the best generic mode (market, hybrid, firm or bureau) to organize X ?’, which is the traditional transaction cost query, the question to be put instead is ‘How should firm A – which has pre-existing strengths and weaknesses (core competencies and disabilities) – organize X ?’.

Williamson, 1998, p. 48

Parce que cette « dynamic transaction-cost theory » (qui a été l’objet de peu de publications) porte plus sur les évolutions de long terme de l’environnement des firmes (fréquence des innovations, technologie, …) que sur l’externalisation, nous allons plutôt nous essayer à une dynamisation de la théorie des coûts de transaction classique (asset-specificity view). Nous postulerons de ce fait un environnement institutionnel constant, ce qui est courant sur le temps court d’une décision d’externalisation.

Figure 2

Cadre théorique TCT de l’intégration verticale

Le seul mécanisme dynamique proposé par Williamson est le principe de sélection, qu’il illustre par l’exemple de la distribution des machines à coudre au dix-neuvième siècle aux Etats-Unis. Sur vingt-quatre producteurs, seuls trois d’entre eux intègrent en aval la distribution de détail; « eux seuls sont restés les principaux acteurs de l’industrie. » (Williamson, 1985, p. 140).

Cette première partie nous a permis de synthétiser la façon dont la TCT appréhende l’externalisation. Nous allons maintenant confronter cette approche à des décisions réelles d’externalisation à travers une étude de cas multiple.

Une étude empirique de décisions d’externalisation

Afin de pouvoir étudier de réelles décisions d’externalisation (et non un état des frontières à une date donnée), nous avons opté pour un design de recherche reposant sur l’étude de cas multiple et le recueil de données qualitatives. Il s’agit d’une démarche fréquente pour cette théorie (Coeurderoy et Quélin, 1997). Notre objet étudié (le verdict de la décision d’externalisation) représente un événement circonscrit dans le temps. Un tel objet d’analyse privilégie l’étude d’évènements passés. Nous avons donc mené une étude de cas multiple rétrospective. Notre cadre d’analyse a donc été confronté à un échantillon de décisions réelles qui auraient pu aboutir à une externalisation.

Echantillonnage et recueil des données

Nous avons pour cela choisi un secteur : l’édition de manuel scolaire. L’édition est, en effet, un secteur couramment utilisé pour les études sur l’externalisation (Sutcliffe et Zaheer, 1998; Miles et Snow, 2007). En ce qui concerne les frontières organisationnelles, ce secteur ne diffère pas significativement de l’ensemble de l’économie française (auteur xxxx). Nous avons mené quarante et un entretiens semi-directifs avec les dirigeants des quatorze éditeurs nationaux pour identifier des prises de décision relatives à l’externalisation ayant eu lieu dans leur maison d’édition. Il y avait une forte concordance entre les répondants concernant l’origine, le déroulement et le verdict des décisions. Nous avons ainsi pu identifier huit prises de décisions, qui constituent toutes les prises de décision consécutives à une proposition d’externalisation au sein des éditeurs de manuels scolaires nationaux entre 1998 et 2005.

Ce nombre est particulièrement adapté à une étude de cas multiple : « With fewer than 4 cases, it is often difficult to generate theory with much complexity, and its empirical grounding is likely to be unconvincing, unless the case has several mini-cases within it […]. With more than 10 cases, it quickly becomes difficult to cope with the complexity and volume of data. » (Eisenhardt, 1989, p. 545)

Lorsqu’une décision était identifiée, les personnes y ayant participé étaient contactées pour un entretien. Pour chacune de ces prises de décision, nous avons essayé de reconstituer les évènements et d’identifier les facteurs explicatifs du verdict de la décision. Les données ont été collectées par des entretiens (trois à sept par cas) enregistrés, retranscrits et envoyés au répondant pour correction (tableau 1) et triangulées avec les documents fournis par les entreprises concernées. Après avoir librement évoqué la décision, les répondants étaient amenés à préciser les dimensions TCT (coûts de transaction, spécificité...) relatives aux décisions. Le codage des entretiens a permis de faire émerger la notion de coûts de transition (cf. tableau 3).

Pour obtenir la confiance de nos interlocuteurs et accroître ainsi la fiabilité des informations, nous avons proposé que les entreprises soient anonymisées dans les publications résultant de cette recherche.

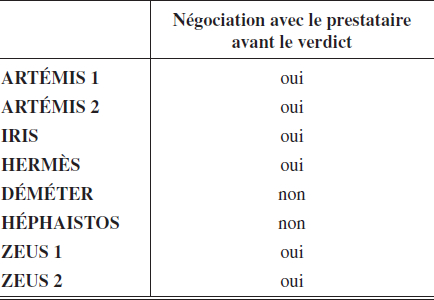

Tableau 1

Personnes interrogées

Les décisions

Pour des raisons de place, nous ne pouvons reprendre dans cette communication le récit détaillé et l’analyse de chacune de ces huit décisions (pour plus de détail, cf. auteur xxxx).

Les huit décisions étudiées

Les résultats de l’étude de cas multiple : les couts pris en compte

Les entretiens menés (ainsi que les documents internes relatifs aux décisions d’externalisation) ont permis de mettre en évidence que les coûts de transaction n’avaient pas été pris en compte par les acteurs de ces décisions, tant pour la notion que pour le contenu.

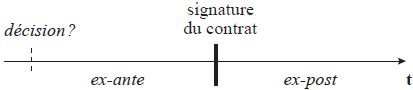

La question des coûts de transaction ex-anté

La TCT avance que le choix d’une structure de gouvernance est essentiellement déterminé par le montant des coûts de transaction, concept central de la théorie à laquelle il a donné son nom. Elle distingue deux formes de coûts de transaction selon le moment où ils apparaissent (figure 3) : les coûts de transaction ex-ante « sont les coûts associés à la rédaction, la négociation et la garantie d’un accord, lesquels peuvent être réalisés avec un luxe de précautions » (Williamson 1985, p. 20) tandis que les coûts de transaction ex-post « correspondent aux coûts d’administration, de surveillance et de contrôle mis en place par les cocontractants afin de veiller au respect des clauses contractuelles » (Joffre 1999, p. 148).

Figure 3

Distinction entre coûts de transaction ex-ante et ex-post

Considérons tout d’abord la question des coûts de transition ex-ante. Dans nos cas, il apparaît que le choix du prestataire et la négociation avec celui-ci sont réalisés la plupart du temps avant que ne soit prise la décision d’externaliser ou de maintenir une fonction en interne (tableau 2).

Tableau 2

Cas pour lesquels le choix du prestataire précède le verdict

Ces deux actions participent de la prise de décision puisqu’ils fournissent les détails nécessaires à la comparaison de l’alternative, ce que le directeur marketing d’ATHENA met bien en valeur lorsqu’il explique : « Nous avons lancé un appel d’offre, nous avons choisi un prestataire qui nous a accompagnés pour monter le business case. » (cas n°7). Cette observation est originale, elle s’oppose par exemple au modèle composé de « 7 principales étapes à respecter dans la mise en oeuvre du projet d’externalisation » proposé par Guiennet et Sauvage (2009, p.119).

Ceci nous amène donc à conclure que l’essentiel des coûts de transaction ex-ante (les « coûts associés à la rédaction, la négociation du contrat ») correspond à des actions antérieures au verdict de la décision. On pourrait imaginer qu’ils puissent parfois être anticipés (Williamson 1999), dissuadant une entreprise de placer l’externalisation dans son agenda décisionnel. Pour autant, une fois cette dernière action réalisée, ces coûts sont irrécupérables (sunk costs) et sont donc supportés quel que soit ce verdict. Comme ils sont supportés quel que soit le verdict (externalisation ou maintien en interne), ils ne peuvent donc pas être un élément déterminant du verdict d’une décision d’externalisation.

Pour expliquer les décisions d’externalisation, l’étude de cas nous amène donc à revoir l’approche chronologique des coûts proposée par Williamson. Nous nommerons coûts de la décision tous les coûts nécessaires pour prendre une décisions sur une éventuelle externalisation. Ces coûts sont supportés quel que soit le verdict (externalisation ou non) et ne peuvent donc pas être des déterminants de l’externalisation dans une approche de comparaison institutionnelle que pratique la TCT. Ils regroupent l’essentiel des coûts de transaction ex-ante (qui concerne la négociation avec le prestataire potentiel), mais aussi les coûts permettant à l’entreprise externalisatrice de pencher en faveur de l’externalisation ou du maintien en interne[2]. Pour illustrer ces coûts de décision, considérons le cas n°7, « la décision d’externalisation a pris un an et demi » (directeur marketing d’ATHENA) car « il y a eu toute une série d’études avant qui a duré longtemps. Il y a eu plein de phases. » « On a regardé cela sous plusieurs angles : le système de gestion, la compta (parce qu’il y avait des questions comptables, car notre système de gestion au niveau des abonnements n’était pas top)... » (directeur du service externalisable chez ZEUS). L’évaluation du gain à externaliser a donné lieu à des évaluations contradictoires selon les conventions adoptées : « avant, une partie du salaire [du PDG de ZEUS] était affectée aux abonnements. Mais bon l’étude montrait que sur le plan des coûts, si on ne comptait pas disons ce que l’on appelle les frais d’environnement (c’est-à-dire tous les frais annexes qui n’étaient pas de l’abonnement mais qui venaient s’imputer aux abonnements), c’était largement rentable. Si on comptait les imputations, alors là, suivant la façon dont on comptait, on pouvait dire tout et son contraire. » (Directeur général d’ATHENA).

La question des coûts ex-post

Concernant les coûts postérieurs à la signature du contrat (ou à la décision comme nous venons de le voir), l’approche williamsonienne les englobe indistinctement dans les coûts ex-post. Or, il existe parmi ceux-ci deux types de coûts de nature très différentes : ceux qui sont occasionnés une fois pour la mise en place de la fonction externalisée et ceux qui seront récurrents tant que la fonction restera externalisée.

Le basculement d’une fonction assurée en interne vers un prestataire peut prendre différentes modalités (très progressive ou quasi-instantanée). Nous considérerons le basculement comme le moment où la fonction commence à être réalisée par le prestataire (quasi-)conformément au contrat. Après le basculement, apparaîtront les coûts de fonctionnement, coûts (récurrents) nécessaires pour réaliser une fonction à l’externe. Avant le basculement, il y a des coûts de transition qui correspondent à la mise en place de cette structure de gouvernance et qui ne seront pas reconduits au-delà (figure 4). À la différence des coûts de décision, ils ne sont supportés qu’en cas de verdict d’externalisation.

Figure 4

Approche chronologique des coûts relatifs à une externalisation

Sur tous les cas, les acteurs nous ont spontanément évoqué des coûts de transition (tableau 3)

Nous allons maintenant préciser en quoi consistent les coûts de transition grâce aux données recueillies sur les cas. Barthélémy (2001b) avait proposé différents coûts pouvant survenir en début de contrat : le temps passé par les employés à aider le prestataire, l’incapacité du prestataire à réagir aussi rapidement et convenablement que ne le faisait le département interne ou une résistance des employés transférés. Ces coûts qui ne nécessitent pas de dépenses additionnelles n’ont pas été perçus par les dirigeants que nous avons interrogés. Sur les décisions étudiées, ceux-ci ont principalement accordé de l’importance au risque de conflit social, au reclassement ou au transfert du personnel vers le prestataire et au développement d’interface avec le système informatique du prestataire ou changement d’applicatifs.

Pour offrir un cadre général de la structure des coûts de transition, nous reprendrons de Weiss et Anderson (1992) en l’appliquant à l’externalisation la distinction entre les coûts pour mettre fin à une fonction en interne (« Takedown ») et ceux pour la mettre en place en externe (« Setup »). Les premiers découlent des engagements contractuels qu’une firme a pris à l’égard de ses employés, d’un fournisseur, d’un client, d’un banquier, etc. ou à des mesures de rétorsion qu’elle peut subir de leur part. C’est dans cette catégorie que nous inscrirons les conflits sociaux, le reclassement ou le transfert du personnel observés sur nos cas. Nous considérons que les seconds (« Setup ») sont occasionnés par des changements dans les hommes, les biens et les procédures. Sur nos cas nous avons ici observé le développement d’interface ou le changement d’applicatifs et, dans une moindre mesure, les coûts d’organisation de nouvelles procédures et de formation à celles-ci.

Dans plusieurs cas, les coûts de transition ont semblé constituer l’élément-clef pour comprendre le verdict de la décision. Considérons le cas n°3, une fonction (plutôt spécialisée) assurée par une seule personne pour une durée inférieure à un temps complet. La personne part en retraite. Sa proposition de continuer l’activité en free-lance (externalisation) représente des coûts de transition bien inférieurs au fait de recruter et former un nouvel employé, ce qui est appréciable dans une période où l’ensemble de l’entreprise est absorbé par un « détourage » (c’est-à-dire une scission entre deux maisons).

L’étude de cas multiple a permis de mettre en évidence deux résultats importants. Tout d’abord, les coûts de transaction ex-ante ne peuvent expliquer les verdicts des décisions d’externalisation, contrairement à l’usage de la TCT, puisqu’il s’agit de sunk costs engagés quel que soit le verdict. Ensuite, les coûts de transition constituent un élément important de la prise de décision, pourtant non pris en compte par la TCT. Dans une démarche abductive, c’est cette notion que nous allons maintenant approfondir théoriquement.

Proposition pour une dynamisation de la TCT par les coûts de transition

L’analyse de la TCT williamsonnienne et les études empiriques de la TCT présentées dans la première partie de cet article se sont concentrées sur le respect de l’hypothèse d’alignement. La notion de coûts de transition va nous aider à faire apparaître rigoureusement le lien entre cette hypothèse et l’externalisation.

Dynamisation de l’hypothèse d’alignement

Sur ce schéma (fig. 5) représentant une population d’entreprises, « I » (resp. « E ») représente une entreprise qui réalise une transaction en interne (resp. en externe) : par exemple avec des vendeurs internes (« direct ») ou externes (« reps ») (Anderson, 1985).

Les études empiriques de la TCT présentées dans la partie précédente mesurent le respect de l’hypothèse d’alignement et se concentrent de ce fait sur les étapes 1 et 4[3]. Nous pouvons voir que sous l’hypothèse d’alignement, un changement de structure de gouvernance est nécessairement la résultante d’un changement des attributs de la transaction.

Tableau 3

Coûts de transition rencontrés sur les cas

Malheureusement, l’opposé n’est pas nécessairement vrai.

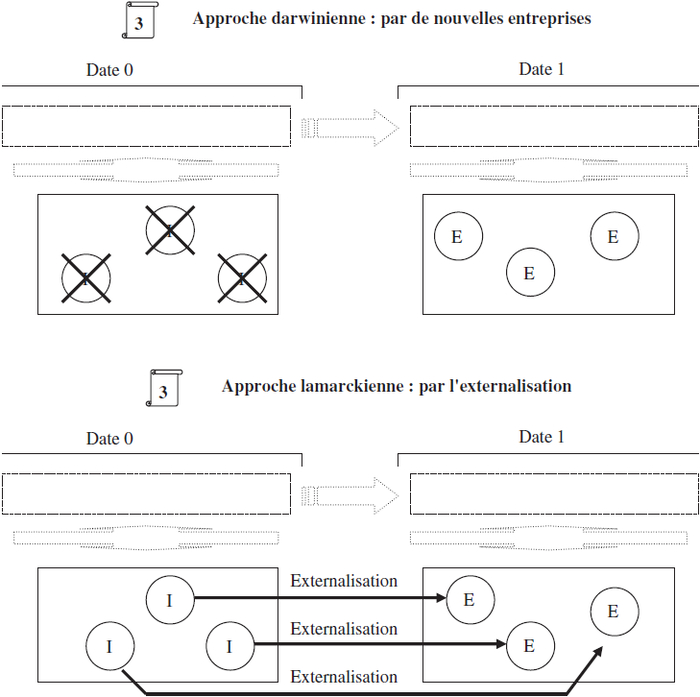

Pour expliquer un changement des structures de gouvernance consécutif à un changement des attributs de la transaction (étape 3 de la figure 5), deux modes d’adaptation peuvent être envisagés. Utilisons ici brièvement l’évolutionnisme pour les présenter à travers la notion de processus darwinien et lamarckien. Dans un processus darwinien, les organisations qui ne sont pas en « fit » avec l’environnement vont disparaître, remplacées par de nouvelles mieux adaptées au nouvel environnement. Dans le processus lamarckien, les organisations qui ne sont pas en « fit » avec l’environnement vont se transformer pour s’adapter au nouvel environnement. (Usher et Evans, 1996). Appliquée à notre question du changement de mode de gouvernance, nous obtenons la figure 6, dans laquelle seul le processus lamarckien correspond à une externalisation.

Figure 5

Changement de mode de gouvernance

Les entreprises ont une structure de gouvernance adaptée aux attributs des transactions.

Les attributs de la transaction changent suffisamment pour rendre optimal le recours au marché.

(Evolution à préciser)

Les entreprises ont de nouveau une structure de gouvernance adaptée aux attributs des transactions.

En effet, pour le processus darwinien, les anciennes entreprises disparaissent, par sélection naturelle, pour ne pas avoir externalisé et sont remplacées par des entreprises qui dès leur création font appel au marché. Il est donc tout à fait possible que sous l’hypothèse d’alignement, un changement des attributs de la transaction n’entraîne aucune externalisation. Ce cas de sélection naturelle correspond d’ailleurs à l’exemple de la distribution de machines à coudre proposé par O. Williamson : les producteurs mal alignés initialement ont disparu du marché. Ce détour par l’évolutionnisme nous a ainsi permis de faire apparaître un premier point essentiel : tester cette hypothèse d’alignement (en vérifiant que les structures de gouvernance sont cohérentes avec les attributs des transactions, comme le font les études empiriques TCT) n’est pas suffisant pour identifier les déterminants de l’externalisation.

L’importance des coûts de transition dans cette dynamisation

Il est donc nécessaire d’analyser les déterminants du passage d’un mode de gouvernance à l’autre. Pour le faire, il faudrait être capable de discriminer entre les processus darwinien et lamarckien. Comme le soulignent Hannan et Freeman (1984), si les organisations sont ainsi inertes au point de mourir plutôt que de s’adapter, c’est parce qu’elles sont soumises à des contraintes internes et externes. Argyres et Liebeskind (1999) proposent le concept d’inséparabilité de gouvernance pour mettre en avant le fait qu’une entreprise peut avoir des difficultés à adopter une structure de gouvernance en raison des choix qu’elle a précédemment réalisés. À propos de l’externalisation, ils parlent alors de « constraints on governance switching ». Ces contraintes tirent leur origine des engagements contractuels (formels ou non) de l’entreprise et des changements dans le pouvoir de négociation vis-à-vis d’un tiers. Ces deux sources d’inséparabilité limitent la capacité d’une firme à changer la structure de gouvernance d’une transaction en raison du coût qu’elles induisent. C’est pourquoi nous reprendrons le terme de « coûts de transition » (Geyer, 1996, p. 93). Appliqués à la question de l’externalisation, ils correspondent au coût du passage d’une organisation interne à une organisation externe (Barthélémy, 2001b; Geyer, 2007).

Malgré l’absence d’étude portant spécifiquement sur cette notion, il peut être intéressant de retrouver (partiellement) ces coûts dans les études sur l’externalisation. Ainsi Geyer (1996) a interrogé des entreprises françaises qui ont décidé de conserver en interne une fonction sur les motifs de cette décision : 41 % des entreprises proposent comme principale raison un des coûts de transition proposés par son questionnaire[4]. De plus, les coûts de transition apparaissent parmi les principaux freins pour les dirigeants aussi bien dans le Baromètre Outsourcing 2005, dans l’étude Grant Thornton 2006 ou dans l’étude FT-HEC 2006[5].

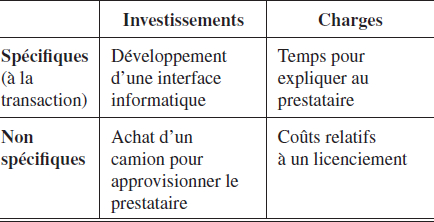

Figure 6

Passage d’un mode de gouvernance à l’autre

Il est maintenant nécessaire de positionner ces coûts par rapport à l’analyse williamsonnienne de la TCT. Parmi les coûts de transition, certains correspondent à des charges (ex : les coûts associés à un licenciement) et d’autres à des investissements (ex : le développement d’interface informatique pour échanger des données avec le prestataire). Certains sont spécifiques à la transaction (ex : le temps nécessaire pour expliquer au prestataire le fonctionnement de l’entreprise externalisatrice) et d’autres pas (ex : l’achat d’un camion pour acheminer des objets au prestataire) (tableau 4).

Tableau 4

Décomposition des coûts de transition

Cette décomposition[6] permet de faire apparaître que l’investissement dans des actifs spécifiques, défini comme les investissements durables consentis pour permettre une transaction particulière (Williamson 1985), constitue une forme particulière de coûts de transition. Dans son analyse discrète de modes de gouvernance alternatifs, Williamson (1985) s’est appesanti sur l’investissement dans des actifs spécifiques car ces coûts non redéployables créent des occasions de comportement opportunistes et génèrent d’importants coûts de transaction en cas de recours au marché. Cependant, dans une démarche dynamique, l’ensemble des coûts de transition (même non spécifiques) compte, comme le montre l’importance accordée aux coûts sociaux (licenciements...) dans nos cas.

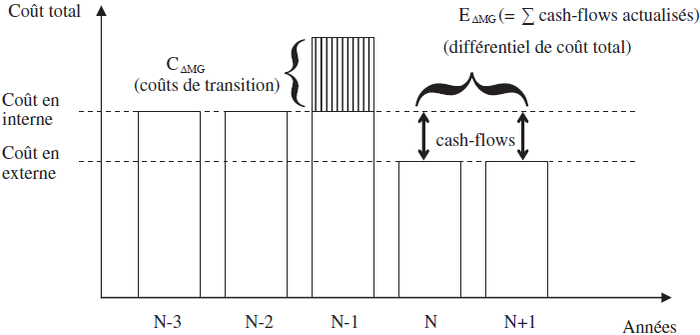

Ghertman (2001, p. 30) montre ainsi extrêmement clairement que : « Pour que le changement du mode de gouvernance économise sur les coûts de transaction, il faut que l’économie réalisée par le nouveau mode soit supérieure aux coûts de transformation d’un mode à l’autre, ce que l’on peut écrire : EDMG – CDMG > 0 où EDMG est l’économie réalisée dans le temps par le changement de mode et CDMG son coût ».

Dans une telle vision, l’externalisation s’apparente à un investissement avec une dépense initiale (coût de transition) engagée pour migrer vers une solution ensuite moins coûteuse (différentiel de coût total). Ce qui nous permet alors de proposer une représentation simplifiée d’une externalisation réalisée l’année N (fig. 7).

Le coût total de la fonction représente les coûts de production et de gouvernance associés à cette fonction. Il s’agit ici d’une représentation simplifiée. Les coûts de transition pourraient en effet être répartis sur plusieurs périodes (N, N+1, etc.) : Barthélémy (2001a) a mesuré une durée de transition moyenne d’un an pour des externalisations informatiques. Une autre simplification réside dans le fait que le coût total (interne ou externe) de la fonction n’est probablement jamais constant. Quelles que soient les hypothèses envisagées, à partir du moment où le coût total en interne et en externe est connu pour chaque période, un calcul de valeur actuelle nette (VAN) ou d’un autre indicateur financier, permettrait alors à l’entreprise de déterminer si l’externalisation est rentable.

Cette analyse des coûts de transition apparentés à des cash-flows que nous venons de mener constitue un apport significatif à la TCT. Elle met en effet en évidence que rester dans une situation de « serious governance misaligment » (mesurée par une comparaison sur les coûts de production et de transaction) peut être optimal pour une organisation[7]. Elle prolonge et approfondit le cas virtuel envisagé par Jain et Thiétart (2007) qu’une externalisation ne serait pas entreprise si le gain anticipé est inférieur aux objectifs de performance de l’organisation. Elle propose une articulation entre efficience statique et dynamique opposées par Ghoshal et Moran (1996). Elle montre aussi qu’additionner les coûts de production, de transaction et de transition (Geyer, 2007, p.136) est erroné, puisque les deux premiers sont des coûts répétés alors que les derniers ne le sont pas.

Figure 7

Coûts de transition et différentiel de coût vus comme des cash-flows

Mais, comme le note Ghertman (2001, p. 30), « chiffrer la différence de coûts de transaction entre deux modes de gouvernance est possible mais long et coûteux […] c’est donc probablement une évaluation qualitative rapide qu’utilisent les firmes dans la pratique ». Ce que confirme Barthélémy (2001a) qui observe que la plupart des dirigeants qu’il a interrogés ne savaient pas évaluer ces coûts, même a posteriori. De même Weiss et Anderson (1992) se demandent si les dirigeants calculent réellement les coûts de transition, puisque les modèles économiques qui les introduisent ne le supposent pas (et raisonnent donc en « as if »), interrogation confirmée par les investigations de Lacity et Willcocks (1998). Un calcul de VAN est donc peu crédible. Nous considérerons donc le coût de transition et le différentiel de coût total de la fonction (interne / marché) comme deux variables différentes qu’il faut prendre en compte pour expliquer les décisions d’externalisation.

Conclusion

Cette recherche a mis en évidence l’écart entre une TCT statique, qui obtient de bons résultats prédictifs lors des tests empiriques menés sur l’analyse des frontières et un phénomène (l’externalisation), par nature dynamique.

L’étude de cas multiple a mis en évidence deux faiblesses de la TCT face à des décisions réelles d’externalisation. Tout d’abord, Williamson met en avant l’importance des coûts de transaction ex-ante. Or, l’observation chronologique de nos cas, nous a permis de mettre en évidence que l’essentiel de ces coûts (« associés à la rédaction, la négociation et la garantie d’un accord » (Williamson, 1985, p. 20)) sont engagés avant le verdict (sunk costs) et ne peuvent donc faire pencher la balance entre une solution interne ou externe. Ensuite, les coûts de transition constituaient un élément important de la prise de décision, pourtant non pris en compte par la TCT lorsqu’ils sont non spécifiques à la transaction. Dans une démarche abductive, elle a ébauché une tentative de dépasser cette incohérence en dynamisant la TCT grâce à la notion de coûts de transition (Weiss et Anderson, 1992; Geyer, 1996; Barthélémy, 2001b; Geyer, 2007), pour lesquels nous avons procédé à un approfondissement conceptuel (définition opératoire, distinction par rapport aux autres formes de coût, etc.) grâce à la richesses des données qualitatives. Nous avons ensuite montré l’importance de ces coûts de transition dans l’externalisation pour aller au-delà de la simple hypothèse d’alignement. À la différence des études portant sur les structures de gouvernance, les recherches sur l’externalisation devraient donc désormais considérer la notion de coût de transition.

En se concentrant sur l’effet des coûts de transition, cette recherche présente la limite de ne pas avoir approfondi ses antécédents. Nous avons mis en évidence le lien avec la spécificité des actifs investis mais on pourrait probablement ajouter les jeux politiques des membres de l’organisation (Weiss et Anderson, 1992; Ghertman, 2001), la nature des engagements contractuels (Argyres et Liebeskind, 1999) ou la durée de la période de transition et l’ampleur de l’externalisation (Geyer, 2007)... autant de pistes de recherche à explorer.

Pour autant, en intégrant les coûts de transition dans l’analyse TCT, cette recherche offre une grille d’analyse théorique de facteurs de l’externalisation bien connus des dirigeants (que les études de frontières TCT ou Resource Based View ne pouvaient que difficilement appréhender) : risque de conflit social, reclassement ou transfert du personnel vers le prestataire, développement d’interface avec le système informatique du prestataire ou changement d’applicatifs, etc.

Appendices

Note biographique

Guillaume Chanson est maître de conférences en sciences de gestion à l’Université Paris 1 Panthéon-Sorbonne et auteur de nombreux articles publiés sur les frontières de l’entreprise et plus particulièrement sur l’externalisation. Il est par ailleurs directeur du master en gestion immobilière de la Sorbonne (GESIIC).

Notes

-

[1]

Ces quatre concepts présentent quelques divergences, mais nous les considérerons ici comme équivalents.

-

[2]

Cette définition des coûts de décision que nous proposons est plus large que celle utilisée par Dahlman (1979) lorsqu’il décompose les coûts de transaction en coûts de recherche et d’information, coûts de négociation et de décision, coûts de mise en application et de contrôle. Comme Furubotn et Richter (1997, p. 45) qui précisent qu’ils recouvrent « les coûts pour atteindre des décisions au sein d’un groupe », cet auteur considère que les coûts de décision résultent de la multiplicité des personnes impliquées dans la prise de décision. Or, même si le décideur est unique, il peut avoir besoin de réaliser un appel à projet, de négocier avec le prestataire, d’en sélectionner un, de réaliser une étude pour connaître ses coûts internes ou pour évaluer les contraintes techniques à imposer au prestataire, etc.

-

[3]

Quelques études ont proposé des modèles à deux niveaux qui utilisent les variables de la TCT pour expliquer d’une part les choix de frontières (boundary choice) et d’autre part la performance des fonctions internes ou externes (Masten et al., 1991; Poppo et Zenger, 1998). Ces études confirment que les déterminants proposés par la théorie des coûts de transaction sont globalement les mêmes et donc que la majorité des entreprises ne sont pas en situation de « serious governance misalignment ». De même, les quelques études réalisées sur la mortalité des entreprises selon l’hypothèse d’alignement confirment que les entreprises alignées sont plus nombreuses à survivre (Silverman et al., 1997).

-

[4]

Ces coûts sont mesurés par les intitulés suivants : « La période d’adaptation et de transformation perturberait trop le fonctionnement de la firme », « Les conditions organisationnelles ne sont pas remplies » (Geyer 1996, p. 258)

-

[5]

« Problèmes sociaux liés aux licenciements / personnel externalisé » (Ernst & Young 2005, p. 10); « Les conséquences sur l’organisation interne de votre entreprise (licenciements, restructurations, …) », « La gestion du personnel de votre entreprise concerné par cette externalisation » (Grant Thornton 2006, p. 5). Notons que les éditions ultérieures (2008) de chacun de ces deux baromètres n’interrogent plus les dirigeants sur les freins. « Le risque social », « Les changements technologiques » (dans Quélin 2007).

-

[6]

Ces exemples permettent aussi d’illustrer la différence entre les notions de coûts de transition et de switching costs qui ont été historiquement envisagés comme la possibilité pour un consommateur de changer de fournisseur (Monteverde et Teece, 1982; Weiss et Anderson, 1992; Barthélemy et Quélin, 2006). Si l’entreprise externalisatrice a eu besoin d’engager des coûts de transition spécifiques à la transaction (interface informatique, temps pour expliquer au prestataire), elle les engagera probablement de nouveau comme switching costs en cas de changement de prestataire. En revanche, dans ce cas, les coûts de transition non spécifiques (licenciement, camion) ne seront probablement pas réoccasionnés.

-

[7]

A titre d’illustration, le responsable d’un prestataire comptable nous confiait lors d’un entretien, qu’alors qu’il essayait de convaincre un responsable bancaire qu’une solution externe serait moins coûteuse, celui-ci lui répondit qu’il était d’accord avec ses estimations, mais que sous son périmètre, il avait déjà plusieurs centaines de personnes dont il ne pouvait se séparer et qu’il devait occuper.

Bibliographie

- Anderson, Erin (1985). « The salesperson as outside agent or employee : a transaction cost analysis », Marketing Science, 4 : 3, p. 234-254.

- Argyres, Nicholas; Liebeskind, Julia Porter (1999). « Contractual commitments, bargaining power, and governance inseparability : Incorporating history into transaction cost theory », The Academy of Management Review, 24 : 1, p.49-63.

- Barthelemy, Jérôme (2000). L’outsourcing : analyse de la forme organisationnelle et des ressources spécifiques externalisées – Test d’un modèle issu de la théorie des coûts de transaction et de l’approche par les compétences, thèse de doctorat, HEC.

- Barthelemy, Jérôme (2001a). Stratégies d’externalisation, Paris : Dunod.

- Barthélémy, Jérôme (2001b). « The hidden costs of IT outsourcing », Mit Sloan Management Review, 42 : 3, p.60-69.

- Barthelemy, Jérôme; Quelin, Bertrand (2006). « Complexity of outsourcing contracts and ex post transaction costs : an empirical investigation », Journal of Management Studies, 43 : 8, p. 1775-1797.

- Barthelemy, Jérôme; Donada, Carole (2007). « Décision et gestion de l’externalisation », Revue française de gestion, 8 : 177, p. 101-111.

- Coeurderoy, Régis; Quelin, Bertrand (1997). « La théorie des coûts de transaction : un bilan des études empiriques sur l’intégration verticale », Revue d’Economie Politique, 107 : 2, p. 145-181.

- Dahlman, Carl J. (1979). « The Problem of Externalities », Journal of Law and Economics, 21 : 1, p. 141-162.

- Dumoulin, Régis; Martin, Aude (2003). « L’externalisation de la R&D : une approche exploratoire », Revue Française de Gestion, 29 : 43, p. 55-60.

- Eisenhardt, Kathleen M. (1989). « Building Theories from Case Study Research », Academy of Management Review, 14 : 4, p. 532-550

- Elidrissi, Ali (2006). « L’externalisation, une logique de déploiement d’activité au service de la relation client – cas de la banque », Management et avenir, 4 : 10, p. 25-37.

- Ernst & Young (2002, 2003, 2005). Baromètre Outsourcing : Pratiques et tendances du marché de l’externalisation en France, Paris : Ernst & Young.

- Fimbel, Eric; Foltzer, Karine (2006). « Le pilotage de la relation client-prestataire dans une opération d’externalisation : état et perspectives », XVème Conférence de l’AIMS, Annecy.

- Foss, Nicolai J.; Klein, Peter G. (2010). « Critiques of transaction cost economics : an overview », dans P.G. Klein et M.E. Sykuta (sous la direction de), The Elgar Companion to Transaction Cost Economics, Aldershot : Edward Elgar.

- Furubotn, Eirik; Richter, Rudolf (1997). Institutions and Economic Theory, Ann Arbor : University of Michigan Press.

- Geyer, Dominique (1996), L’externalisation de tout ou partie de la fonction informatique de l’entreprise, thèse de doctorat, IAE de Lille.

- Geyer, Dominique (2007). « L’externalisation offshore de système d’information », Revue française de gestion, 177 : 8, p.129-139.

- Ghertman, Michel (2001). « Une théorie dynamique du changement des modes de gouvernance », dans P. Joffre (sous la direction de), La théorie des coûts de transaction. Regard et analyse du management stratégique, Paris : Vuibert, p. 27-40.

- Ghertman, Michel (2004). Stratégie de l’entreprise : théories et actions, Paris : Economica, collection gestion.

- Ghoshal, Sumantra; Moran, Peter (1996). « Bad for Practice : A Critique of the Transaction Cost Theory », The Academy of Management Review, 21 : 1, p. 13-47.

- Grant Thornton (2006). Externalisation des fonctions comptable et financière, Grant Thornton.

- Guiennet, Florence; Sauvage, Thierry (2009). « Proposition d’un modèle d’externalisation des activités achats », Management & Avenir, 24 : 4, p. 103-122.

- Hennart, Jean-François (1993). « Explaining the Swollen Middle : why most transactions are a mix of market and hierarchy ? », Organization Science, 4 : 4, p. 529-547.

- Hodgson, Geoffrey (2010). « Limits of transaction cost economics », dans P.G. Klein and M.E. Sykuta (sous la direction de), The Elgar Companion to Transaction Cost Economics, Aldershot : Edward Elgar.

- Jain, Amit; Thietart, Raymond-Alain (2007). « Dynamique concurrentielle et cascades d’externalisations », Revue française de gestion, 177 : 8, p. 149-162.

- Joffre, Patrick (1999). « L’économie des coûts de transaction ou le marché et l’entreprise à la fin du XXe siècle », dans G. Koenig (sous la direction de), De nouvelles théories pour gérer l’entreprise du XXIe siècle, Paris : Economica, p. 143-169.

- Lacity, Mary; Willcocks, Leslie (1998). « An Empirical Investigation of Information Technology Sourcing Practices : Lessons from Experience », MIS Quarterly, 22 : 3, p. 363-408.

- Langlois, R. (1992). « Transaction-cost economics in real time », Industrial and Corporate Change, vol. 1, n°1, p. 99-127.

- Langlois, Richard; Robertson, Paul (1989). « Explaining Vertical Integration : Lessons from the American Automobile Industry », The Journal of Economic History, 49 : 2, p. 361-375.

- Langlois, Richard; Robertson, Paul (1993). « Business organization as a coordination problem : towards a dynamic theory of the boundaries of the firm », Business and. Economic History, 22 : 1, p. 31-41.

- Madhok, Anoop (1996). « The organization of economic activity : Transaction costs, firm capabilities and the nature of governance », Organization Science, 7 : 5, p. 577-590.

- Masten, Scott E., Meehan, James W., Snyder, Edward A. (1991). « The Costs of Organization », Journal of Law, Economics and Organization, 7 : 1, p. 1-27.

- Menard Claude (2010). « Oliver E. Williamson : Des organisations aux institutions », Revue d’économie politique, 120, p. 421-439.

- Miles, Raymond E; Snow, Charles C. (2007). « Organization theory and supply chain management : An evolving research perspective », Journal of Operations Management, 25 : 2, p. 459-463

- Monteverde, Kirk; Teece, David J. (1982). « Supplier Switching Costs and Vertical Integration in the Automobile Industry », Bell Journal of Economics, 12 : 1, p. 206-213.

- Noorderhaven, Niels G. (1996). « How to Make Transaction Cost Economics More Balanced and Realistic quick view », The Academy of Management Review, Vol. 21, No. 4, pp. 924-925

- Poppo, Laura; Zenger, Todd (1998). « Testing alternative theories of the firm : transaction cost, knowledge-based, and measurement explanations for make-or-buy decisions in informations services », Strategic Management Journal, 19 : 9, p. 853-877.

- Quelin, Bertrand (1997). « L’outsourcing, une approche par la théorie des coûts de transaction », Réseaux, 84, p. 67-92.

- Quelin, Bertrand (2003). « Externalisation stratégique et partenariat : de la firme patrimoniale à la firme contractuelle ?, Revue Française de Gestion, 29 : 143, p. 13-26.

- Silverman, Brian S., Nickerson, Jack A.; Freeman, John (1997). « Profitability, Transactional Alignment, and Organizational Mortality in the U.S. Trucking Industry », Strategic Management Journal, 18, p. 31-52.

- Sutcliffe, Kathleen M.; Zaheer, Akbar (1998). « Uncertainty in the transaction environment : an empirical test », Strategic Management Journal, 19 : 1, p. 1-23.

- Usher, John M.; Evans, Martin G. (1996). « Life and Death Along Gasoline Alley : Darwinian and Lamarckian Processes in a Differentiating Population », Academy of Management Journal, 39 : 5, p. 1428-1466.

- Weiss, Allen Michael; Anderson, Erin (1992). « Converting from Independent to Employee Salesforces : The Role of Perceived Switching Costs », Journal of Marketing Research, 24 : 1, p. 101-115.

- Williamson, Oliver E. (1985). The Economic Institutions of Capitalism, The Free Press, trad. française (1994), Les institutions du capitalisme, Paris : InterEditions.

- Williamson, Oliver E. (1991). « Comparative Economic Organization : The Analysis of Discrete Structural Alternatives », Administrative Science Quarterly, 36 : 2, p. 269-296.

- Williamson, Oliver E. (1996). The mechanisms of governance, New York : Oxford University Press.

- Williamson, Oliver E. (1998). « Transaction Cost Economics : How it Works; Where it Is Headed ? », De Economist, 146 : 1, p. 23-58.

- Williamson, Oliver E. (1999). « Strategy Research : Governance and Competence Perspectives », Strategic Management Journal, 20 : 12, p. 1087-1108.

- Zenger, Todd R.; Hesterly, William S. (1997). « The disaggregation of corporations : selective intervention, high-powered incentives, and molecular units », Organization Science, 8 : 3, p. 209-222.

Appendices

Biographical note

Guillaume Chanson is assistant professor in business management in Paris 1 University (Panthéon-Sorbonne) and author of numerous articles on boundaries of the firm, and more specifically on outsourcing. Last but not least, he is the director of the master of Property management in la Sorbonne (GESIIC).

Appendices

Nota biográfica

Guillaume Chanson es un profesor titular de gestión económica en la Universidad París 1 (la Sorbona) y autor de numerosos artículos publicados a propósito de las fronteras de la empresa y, concretamente, sobre la externalización. También es Director del Máster en Gestión Inmobiliaria de la Sorbona (GESIIC).

List of figures

Figure 1

Spécificité de l'externalisation

Figure 2

Cadre théorique TCT de l’intégration verticale

Figure 3

Distinction entre coûts de transaction ex-ante et ex-post

Figure 4

Approche chronologique des coûts relatifs à une externalisation

Figure 5

Changement de mode de gouvernance

Les entreprises ont une structure de gouvernance adaptée aux attributs des transactions.

Les attributs de la transaction changent suffisamment pour rendre optimal le recours au marché.

(Evolution à préciser)

Les entreprises ont de nouveau une structure de gouvernance adaptée aux attributs des transactions.

Figure 6

Passage d’un mode de gouvernance à l’autre

Figure 7

Coûts de transition et différentiel de coût vus comme des cash-flows

List of tables

Tableau 1

Personnes interrogées

Les huit décisions étudiées

Tableau 2

Cas pour lesquels le choix du prestataire précède le verdict

Tableau 3

Coûts de transition rencontrés sur les cas

Tableau 4

Décomposition des coûts de transition