Abstracts

Résumé

Cet article réexamine les implications monétaires du dualisme financier. Enrichissant le cadre d’analyse de Sidrauski (1967), Montiel (1991) puis Agénor et Alper (2009) des dépôts décentralisés pour lesquels les agents ont une préférence (Ary Tanimoune, 2007), nous dérivons l’offre de dépôts des agents non financiers sur le marché des fonds prêtables. Nous montrons que le taux d’intérêt créditeur des institutions de microfinance (IMF) et celui des banques ont un même effet direct ou indirect sur l’offre de dépôts décentralisés; cet effet dépend d’un niveau critique de différentiel de taux. L’effet substitution attendu d’une hausse de taux d’intérêt créditeur des banques s’opère si et seulement si le différentiel de taux qui prévaut est inférieur à ce seuil critique. Nous concluons ainsi, que la politique de taux créditeur reste inefficace lorsque les différentiels de taux d’intérêt entre les deux sous-secteurs sont relativement faibles. Avec cet ancrage théorique, non seulement le résultat relativise la proposition de Eboué (1990) suivant laquelle les dépôts décentralisés renforcent l’activité bancaire avec une meilleure mobilisation de l’épargne à des fins d’investissement productif, mais aussi, il apporte une explication à l’échec des politiques de libéralisation financière dans les économies en développement. Le modèle permet d’établir par ailleurs, une relation inverse entre l’offre de dépôts décentralisés et le taux d’intérêt sur le marché monétaire.

Abstract

This paper seeks to reexamine monetary implications of financial dualism. Improving the framework of Sidrauski (1967), Montiel (1991), Agénor and Alper (2009) with decentralized deposits for which, agents have preference (Ary Tanimoune, 2007), we derive the deposit supply of non-financial agents on the fundable market. We show that both deposit interest rates of microfinance institutions (MFI) and bank have the same direct or indirect effect on the decentralized deposit supply; this effect depends on a critical value of interest rates differential. The expected substitution effect of the rise of bank deposit interest rate holds if and only if rates differential is less than this critical level. Then, we conclude that deposit interest rate policy of banking sector remains ineffective when interest rates differential between the two subsectors is relatively low. With this theoretical anchoring, not only the finding qualifies the proposition of Eboué (1990) that decentralized deposits reinforce bank financing activities by best savings mobilization for productive investment issue, but also, it gives some explanation of the financial liberalization policies failures in less developed countries. Moreover, the model enables us to establish inverse relation between decentralized deposits supply and interest rate in the money market.

Article body

Introduction

Au-delà de l’expansion des institutions financières formelles, l’approfondissement financier concerne de plus en plus le développement des institutions de financement alternatif dont les institutions de microfinance (IMF) et leur rôle spécifique dans le fonctionnement global de l’économie (Floro et Ray, 1997; Allen et al., 2013). Les parts de marché des IMF du côté de l’offre d’une part, puis les préférences des agents pour les produits décentralisés du côté de la demande d’autre part, permettent d’établir la persistance du dualisme financier dans les pays en développement – dont ceux de l’UEMOA[1] – encore caractérisés par une segmentation du système financier (Babatoundé, 2014b). Ce développement de la microintermédiation financière au détriment du secteur bancaire constate l’échec du processus d’unification ou d’intégration financière des deux sous-systèmes dans le temps. Les implications financières et monétaires de cette dynamique du système financier sont plurielles en termes de politique économique; la mise en oeuvre d’un processus d’articulation entre les deux sous-systèmes financiers doit permettre d’en optimiser les effets induits.

Outre l’objectif d’unification financière à long terme (Lelart, 2000), le processus d’articulation introduit les dimensions de la complémentarité institutionnelle et fonctionnelle entre les banques d’une part et les IMF d’autre part. D’un point de vue fonctionnel, banques et IMF se complètent sur le marché des prêts et des fonds prêtables, en dépit des segments spécifiques plus ou moins interdépendants. D’un point de vue institutionnel ou structurel, la complémentarité entre les banques et les IMF s’opère à deux niveaux; l’un est horizontal et l’autre est vertical (Floro et Ray, 1997). Dans le cadre des relations horizontales analysées par Bell (1990) et Kochar (1992) notamment, les demandes et les excès de demande sont adressés respectivement à la banque et aux IMF. Par ailleurs, la complémentarité de type vertical suppose que les IMF bénéficient de financement bancaire qu’elles recyclent en crédit (Hoff et Stiglitz, 1998). Le processus d’articulation financière entre les deux sous-secteurs du système financier par le jeu de ces différentes complémentarités a fait l’objet d’études analytiques et descriptives pour la plupart (Essombe, 1998; Lelart, 2000; Nsabimana, 2004). Les changements de paradigme sur le rôle et la fonction des institutions de microfinance qu’elles sont susceptibles d’induire restent faiblement discutés; la dimension monétaire en est un des nouveaux paradigmes.

Concomitamment à une fonction d’intermédiation financière, les banques ont un pouvoir de création monétaire ex nihilo (Tobin, 1963) alors que les IMF recyclent les dépôts préalablement collectés en crédit sans affecter l’agrégat monétaire (Ary Tanimoune, 2007). En conséquence, il est admis traditionnellement que l’intermédiation bancaire est monétaire et l’intermédiation des IMF est non monétaire; la persistance du dualisme financier et la complémentarité structurelle de type vertical, notamment, offrent un cadre d’analyse nouveau, incluant une double relation de dépendance. La première est abondamment discutée antérieurement; il s’agit de l’accès des IMF au financement bancaire pour solder toute demande de crédit des clients (Chipeta et Mkandawiré, 1996; Seibel, 1996; Lelart, 2000; Armendariz de Aghion et Morduch, 2005). La seconde est moins discutée et concerne l’attribut particulier des comptes de dépôts constitués auprès des banques par les IMF dans le cadre de la gestion des excès de ressources liquides mobilisées (Haudeville et Dado, 2002). Le présent article vise à mettre en évidence cette dimension de l’intermédiation financière qu’implémentent les institutions de microfinance, étant donné l’articulation entre les deux secteurs du système financier.

En identifiant deux principaux mécanismes dans la mise en oeuvre du processus d’articulation, le financement bancaire des IMF d’une part, puis les macrocomptes de dépôts bancaires des IMF d’autre part, nous montrons que l’efficacité des politiques monétaires dépend du différentiel de taux d’intérêt créditeurs entre les deux sous-secteurs. À cette fin, un cadre d’équilibre incluant principalement le système bancaire, le secteur des IMF et les agents non financiers est adopté. Cet exercice appelle une reconsidération du corpus théorique courant sur le rôle des IMF et leur contribution aux mécanismes de politique financière et monétaire; en ceci, il revêt un intérêt théorique certain. Après cette partie introductive, le reste de l'article est organisé comme suit. Les hypothèses de base sont présentées dans la première section alors que la section 2 revient sur les fonctions de comportement des agents non financiers, les ménages et les firmes notamment. La section 3 présente les contraintes du modèle théorique et la section 4 en expose les solutions. Les implications théoriques de politique monétaire et financière sont discutées dans les sections 5 et 6. Enfin, nous concluons.

1. Hypothèses de base et cadre d’analyse

À la suite de Tobin (1963) puis Tobin et Brainard (1963), différentes études ont concerné les analyses aussi bien théoriques qu’empiriques sur l’intermédiation financière non bancaire et ses implications monétaires (Chateau, 1977; van Wijnbergen, 1983; Eboué, 1990; Montiel, 1991; Daniel et Kim, 1992; Carpenter, 1999; Sodokin, 2006; Ary Tanimoune, 2007). Les différents résultats dépendent intrinsèquement des hypothèses de base et des structures économiques sous-jacentes au modèle. Par ailleurs, la dualité financière qui complexifie davantage l’approche d’analyse dans les pays en développement où l’architecture financière inclut outre les banques, les institutions décentralisées, est un nouveau challenge.

Le modèle d’analyse proposé tient grand compte des différents approfondissements et controverses liés à l’analyse de la monnaie dans les modèles de croissance pour caractériser non seulement la phase transitoire d’ajustement mais aussi l’équilibre à l’état stationnaire (Sidrauski, 1967; Fischer, 1979; Asako, 1983; Villieu, 1992; Ireland, 1994; Rajhi et Villieu, 1998; Jones et Stracca, 2006; Agenor et Alper, 2009). La principale innovation constitue la dimension du dualisme financier qui représente la monnaie comme un composite aussi bien d’encaisses réelles que de dépôts bancaires et décentralisés. Ainsi, outre l’argument traditionnel qui est la consommation de biens et services, la monnaie détenue sous forme de dépôts bancaires ou décentralisés, est intégrée au modèle standard de Sidrauski (1967).

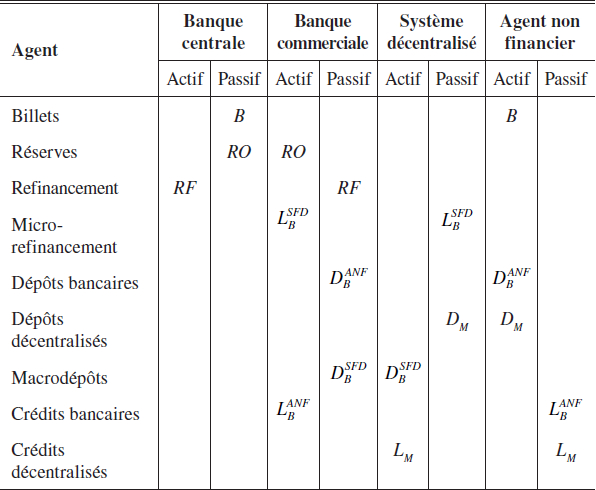

Tableau 1

Bilan simplifié des agents

Le cadre d’analyse est une extension de celui de Ary Tanimoune (2007). L’économie est considérée avec trois actifs imparfaitement substituables (Fama, 1980); la monnaie, le dépôt bancaire et le dépôt décentralisé. À cause de l’inexistence d’un marché financier développé et organisé, il est supposé qu’il n’y a pas de titres financiers (actions et obligations) dans l’économie. Outre la monnaie, les agents choisissent donc de détenir leur actif soit en dépôts bancaires, soit en dépôts décentralisés auprès des IMF. Il existe deux sources de financement au choix des agents non financiers; le crédit bancaire et le microcrédit.

Les ressources des banques commerciales sont composées essentiellement des dépôts mobilisés auprès des agents (ménages, firmes et IMF) puis du refinancement émanant de la banque centrale. Les seuls coûts demeurent, les différents taux créditeurs et débiteurs sur chaque segment du système financier; ce qui implique un différentiel de taux d’intérêt comme variable de mesure du dualisme financier dans l’économie. Sous ces différentes hypothèses, le bilan agrégé et simplifié des quatre agents est présenté dans le tableau 1.

Le cadre comptable ainsi présenté permet d’établir les différentes interactions entre les agents; pour la banque commerciale, le système financier décentralisé, l’agent non financier[2] et la banque centrale, les principaux équilibres ci-après se dégagent respectivement;

Un système financier spécifique est dérivé de cette caractérisation du bilan simplifié des différents agents aussi bien financiers que non financiers avec différentes relations dont en particulier, la constitution de macrocomptes de dépôts bancaires par les IMF d’une part, puis le microrefinancement des IMF par les banques d’autre part. En effet, une IMF peut avoir un besoin de ressources et elle se fait financer auprès de la banque commerciale pour compléter ses ressources recyclables en crédit; cette hypothèse lève celle de crédit sur dépôt et lie l’actif des banques avec le passif des IMF par le jeu du taux d’intérêt débiteur. Une IMF peut enfin avoir un besoin d’emploi parce qu’ayant mobilisé plus de dépôt que de crédit consenti[3]. Avec ce mécanisme de macrocomptes de dépôt, le jeu du taux de réserves obligatoires lie l’actif des IMF au passif des banques.

Par hypothèse et en référence à Ary Tanimoune (2007), les agents non financiers choisissent de constituer des dépôts bancaires ![]() ou des dépôts décentralisés (DM). Le rapport entre les deux quantités noté q, mesure la préférence des agents pour les dépôts décentralisés (relativement aux dépôts bancaires). Cette préférence des agents est importante dans l’analyse, justifiée par la faible bancarisation et les procédures bancaires potentiellement exclusives dans les économies étudiées d’une part, mais aussi, la proximité géographique, l’accessibilité, la confiance et la flexibilité qui gouvernent la relation client-IMF d’autre part. Par définition, le paramètre q est tel que,

ou des dépôts décentralisés (DM). Le rapport entre les deux quantités noté q, mesure la préférence des agents pour les dépôts décentralisés (relativement aux dépôts bancaires). Cette préférence des agents est importante dans l’analyse, justifiée par la faible bancarisation et les procédures bancaires potentiellement exclusives dans les économies étudiées d’une part, mais aussi, la proximité géographique, l’accessibilité, la confiance et la flexibilité qui gouvernent la relation client-IMF d’autre part. Par définition, le paramètre q est tel que,

Étant donné cette relation entre les deux types de dépôts évalués par tête, il est possible de mettre en relation l’indicateur q et la part de marché des IMF notée p. En effet,

Rapportant (1) à cette dernière équation, la relation entre les deux paramètres dynamiques et susceptibles de variation dans le temps s’écrit,

ou de manière équivalente,

Dans la suite, pour des raisons de simplification et d’interprétation, l’un ou l’autre des deux paramètres va être utilisé. Si q ≠ 0, la part de marché de l’IMF est telle que 0 < p < 1. Cette condition assure qu’à l’équilibre, les quantités de dépôts bancaires et décentralisés ne sont pas des solutions en coin.

2. Les fonctions de comportement des agents non financiers

Dans l’approche théorique du modèle, les fonctions de comportement des agents non financiers concernent les firmes et les ménages représentatifs. Dans la même perspective que Sidrauski (1967) et Fischer (1979), et pour tenir compte des extensions développées par Villieu (1992, 1995), Rajhi et Villieu (1998), Agenor et Alper (2009), le ménage représentatif maximise une fonction d’utilité intertemporelle de type additif;

U(.) représente la fonction d’utilité instantanée du ménage à chaque date, strictement concave et deux fois dérivable avec, Uc, Uχ > 0 et Ucc, Uχχ< 0. β > 0 représente le taux d’actualisation subjectif de l’agent représentatif, indiquant la préférence pour le présent. ct représente la consommation réelle par unité de temps et par tête (comme unité économique, les ménages sont supposés identiques avec un même nombre d’individus N progressant à un taux constant n). χt représente un indice composite du stock réel de monnaie exprimé par unité de temps et par tête, obtenu par combinaison des trois formes d’actif monétaire[4]; les encaisses réelles notées mt, les dépôts réels bancaires notés ![]() puis les dépôts réels décentralisés notés dMt. Comme chez Agénor et Alper (2009), il est supposé que la technologie Cobb-Douglas permet de générer l’indice composite du stock réel de monnaie. Ainsi donc,

puis les dépôts réels décentralisés notés dMt. Comme chez Agénor et Alper (2009), il est supposé que la technologie Cobb-Douglas permet de générer l’indice composite du stock réel de monnaie. Ainsi donc,

avec 0 < u < 1 et 0 < v < 1. Pour une échelle de valeur donnée, les paramètres associés sont des parts respectives de chaque composante de l’indice. La substituabilité entre l’encaisse réelle et les dépôts en général est établie (Agenor et Alper, 2009); en fonction des rendements liés, les motifs de transaction et de précaution justifient le choix de répartition de la richesse du ménage entre la monnaie et les dépôts. La substituabilité entre les dépôts décentralisés et les dépôts bancaires n’est pas aussi triviale; en référence à Ary Tanimoune (2007), les deux types de dépôts sont substituables « puisque pour une richesse supposée constante, les agents non financiers ayant accès aux services bancaires choisissent entre privilégier la rentabilité financière (le taux d’intérêt créditeur réel à travers les dépôts bancaires) et les relations sociales ». La spécification Cobb-Douglas implique une double substituabilité; entre monnaie et dépôts mais aussi entre les deux catégories de dépôts. Étant donné la préférence des agents non financiers pour les dépôts décentralisés définie par (1), substituant ![]() dans l’expression du composite monétaire, il vient.

dans l’expression du composite monétaire, il vient.

Ainsi, il a été possible d’exprimer le composite monétaire avec seulement les deux variables dMt et mt comme dans une spécification Cobb-Douglas ordinaire, avec des rendements constants. Par ailleurs, en référence à une fonction de production avec un facteur technologique défini neutre au sens de Hicks, l’équation (5) permet de considérer le facteur q–v comme un paramètre d’échelle qui diminue avec la part des dépôts bancaires v. χt et ct permettent d’expliciter la fonction d’utilité instantanée du ménage représentatif et la forme fonctionnelle est déterminante dans la mise en évidence de la relation monnaie-activité. Comme le précisent Villieu (1992; 1995) puis Rajhi et Villieu (1998), pour clairement établir l’effet d’une variation du taux de croissance monétaire, la fonction d’utilité Cobb-Douglas est inappropriée. Compte tenu de la distinction entre d’une part, l’élasticité de substitution entre le stock de monnaie et la consommation puis d’autre part, l’élasticité de substitution intertemporelle, la spécification CES est adoptée. En définitive, la fonction d’utilité instantanée de type non séparable en consommation et monnaie s’écrit,

Substituant dans cette expression, le composite défini par l’équation (5), la forme extensive de l’utilité instantanée devient,

où ρ est un paramètre de substitution défini par ρ = (σ – 1)/ σ avec –∞ < ρ ≤ 1, l’élasticité de substitution intratemporelle entre la consommation et l’agrégat monétaire composite étant σ = 1 / (1– ρ). Si ρ → – ∞, σ → 0 et les deux quantités sont complémentaires (cas spécifique de Asako, 1983). À l’opposé, si ρ = 1, σ → ∞, et les deux composantes sont des substituts parfaits. Plus spécifiquement, pour σ = 1, la fonction d’utilité se réduit à une Cobb-Douglas étudiée par Fischer (1979). Le paramètre γ représente la part distributive avec 0 < γ < 1. King, Plosser et Rebelo (1988) puis Cooley et Prescott (1995) précisent par ailleurs, que cette forme fonctionnelle de l’utilité de l’agent est bien consistante avec l’état stationnaire. La fonction d’utilité instantanée ainsi spécifiée est caractérisée par une constante aversion au risque (CRRA); le coefficient relatif de l’aversion au risque de l’agent représenté par R = – CU"(.)/U'(.) ne dépend pas des arguments, étant égal à ø avec ø > 0.

La firme produit l’output à base des inputs traditionnels; le capital physique et le travail, suivant une fonction de production de type néoclassique sans une dynamique de croissance endogène[5] comme chez Rajhi et Villieu (1998). La fonction de production agrégée néoclassique Yt supposée neutre au sens de Harrod s’écrit,

Cette fonction vérifie les hypothèses classiques dont celle de rendement d’échelle constant qui permet d’écrire l’output par unité de travail avec la forme intensive de la fonction de production suivante,

ayant noté, yt ≡ Yt / ALt et kt ≡ Kt / ALt lesquels désignent par unité de travail efficace, l’output et le capital physique, A étant un paramètre positif de l’état technologique progressant au taux constant g. La fonction de production ainsi définie est en outre strictement croissante, concave dans les deux arguments et deux fois dérivable, vérifiant les conditions d’Inada (1963) dont, f(0) = 0, fk > 0 > fkk. Adoptant la spécification Cobb-Douglas pour représenter f, la forme intensive de la fonction de production qui détermine par ailleurs, le revenu brut par habitant dans l’économie est alors,

3. Les équations de contraintes du modèle

Comme à l’origine des modèles d’utilité incluant la monnaie et dans les développements ultérieurs, le ménage fait face à deux types de contraintes, l’une en termes de stock et l’autre en termes de flux. Le stock réel de richesse à la date t exprimé par tête est défini par,

où, at, kt, mt, ![]() et dMt représentent respectivement les stocks réels de richesse, de capital physique, de monnaie, de dépôts bancaires des agents non financiers puis de dépôts décentralisés. Pour chaque période, l’équation (9) explicite l’allocation que l’agent fait de la richesse accumulée. Dans le schéma classique, la dotation est répartie entre le capital et les encaisses réelles; mais à l’instar de Agénor et Alper (2009), l’allocation est supposée inclure les dépôts. Également par hypothèse, la constitution de dépôts peut revêtir deux formes, les dépôts bancaires d’une part et les dépôts décentralisés d’autre part. Sur cette base, la relation (9) peut être réécrite comme suit,

et dMt représentent respectivement les stocks réels de richesse, de capital physique, de monnaie, de dépôts bancaires des agents non financiers puis de dépôts décentralisés. Pour chaque période, l’équation (9) explicite l’allocation que l’agent fait de la richesse accumulée. Dans le schéma classique, la dotation est répartie entre le capital et les encaisses réelles; mais à l’instar de Agénor et Alper (2009), l’allocation est supposée inclure les dépôts. Également par hypothèse, la constitution de dépôts peut revêtir deux formes, les dépôts bancaires d’une part et les dépôts décentralisés d’autre part. Sur cette base, la relation (9) peut être réécrite comme suit,

Différentiant l’équation (10) par rapport au temps, il vient que,

La seconde contrainte de flux à laquelle fait face le ménage requiert l’égalité entre d’une part, le revenu disponible et d’autre part, les utilisations au titre de la consommation et de l’épargne. Si yt(.) désigne l’output qui rend compte du revenu brut dans l’économie et st le niveau de l’épargne brute, l’équilibre fondamental s’écrit,

Outre le transfert monétaire net d’impôt zt versé par le secteur public qui s’ajoute au revenu brut pour représenter le revenu disponible réparti entre consommation et épargne, deux autres types de revenus sont à considérer. Il s’agit des revenus issus des dépôts en comptes auprès des banques et IMF. Toutes les variables sont exprimées en niveau réel par tête.

Sidrauski (1967) suppose en outre que l’épargne brute sert d’une part, à financer les investissements courants ht puis d’autre part, à constituer des encaisses réelles additionnelles eet. Ce point de vue est étendu aux autres actifs de ce modèle pour inclure des offres additionnelles de dépôts bancaires dbt et de dépôts décentralisés ddt. Ainsi donc, l’équilibre traditionnel IS s’écrit;.

La règle d’accumulation du capital physique avec un taux de dépréciation δ permet d’écrire,

Avec le taux de progression de la taille du ménage n, le facteur nkt représente la quantité de capital accumulée requise pour doter les nouveaux membres du ménage du même niveau de stock de richesse que les adultes. En appliquant le même raisonnement à la dynamique d’accumulation des encaisses réelles, et compte tenu du taux d’inflation anticipé πe, il vient que;

De façon analogue, les dynamiques d’accumulation des dépôts bancaires et décentralisés s’écrivent respectivement,

En combinant les équations (13)-(17), et compte tenu de la relation entre les deux types de dépôt, l’équation (13) devient[6],

Ainsi donc, substituée dans l’équation (10) et incluant la relation (9), la contrainte de flux de l’agent peut être réécrite comme suit,

Soit pour la seconde contrainte, l’expression définitive suivante,

Pour n = 0, l’équation (18) est bien équivalente au cas discuté par Villieu (1992) avec une extension aux titres financiers puis au cas discuté par Asako (1983) pour δ = 0. Dans Rahji et Villieu (1998), les deux paramètres sont nuls. En réajustant les termes de l’équation (18), la dynamique d’accumulation de la richesse peut être écrite ainsi,

où, k = (rBq-1 + rM) - πep-1 = q-1 (rB - πe) + (rM - πe) représente pour les ménages, le taux d’intérêt réel net pondéré qui est applicable. En substituant (8) dans (19), la contrainte de flux du ménage représentatif devient en conséquence,

4. Résolution du programme et solution du modèle

Étant donné l’utilité intertemporelle donnée par (4) et les contraintes représentées par les équations (8) et (20), le programme d’optimisation de l’agent représentatif est le suivant :

Sous les contraintes :

La contrainte (i) donne la condition sur la variable d’état at, c’est-à-dire, le stock réel de richesse à la date t alors que (ii) représente la contrainte de dynamique de la variable d’état. La contrainte (iii) est une condition de solvabilité, la variable d’état actualisée ne devant pas être négative à la fin de la planification. Le ménage choisit le niveau des différentes variables de contrôle sur lesquelles porte sa décision à savoir, ct, mt, kt, et dMt, de manière à maximiser la valeur courante de l’hamiltonien Hc(.) définie par,

À la contrainte d’accumulation, est associée la fonction ψa représentant la variable adjointe du système. ψs est un multiplicateur non dynamique, donc un paramètre de Lagrange simple lié à la contrainte de stock. Le principe de maximum du Pontryagin appliqué à la valeur courante d’un hamiltonien dans le cadre du contrôle optimal, permet de dériver les conditions de premier ordre (CPO). Elles traduisent un système de sept équations avec sept variables endogènes à déterminer; ct, mt, dMt,at,kt, ψa, ψs. Le modèle peut être résolu pour dériver la trajectoire et l’équilibre du système : dans cette approche, les variables d’intérêt restent évidemment, l’offre de dépôts décentralisés puis l’encaisse réelle à l’équilibre, lesquelles permettent de conjecturer sur l’efficacité de la politique monétaire dans une économie à système financier dual. Les CPO conduisent à,

Ces équations dérivées qui sont conciliables avec les résultats obtenus de manière usuelle sur la trajectoire optimale, s’interprètent aussi aisément. L’utilité marginale de la consommation est égale à l’utilité marginale de la richesse mesurée par son prix implicite ψa dans l’équation (22). Le rendement réel de la monnaie (l’utilité marginale moins l’inflation anticipée) est égal à la productivité marginale nette du capital physique évaluée au prix dual ψa (23). Aussi, étant donné les paramètres de part de marché des IMF et de préférence des agents, le rendement réel des dépôts décentralisés est égal à l’écart entre productivité marginale nette du capital physique et taux créditeur pondéré, évalué au prix dual ψa dans l’équation (24). Enfin, la productivité marginale nette du capital physique qui s’identifie au taux d’intérêt réel sur le marché des capitaux est équivalente au rapport entre les utilités marginales de la richesse exprimées en termes de stock et de flux. De manière équivalente, elle est égale au rapport des prix implicites, c’est-à-dire fk – δ = ψs / ψa ; ce qui est conforme au résultat de Villieu (1992) en présence d’un titre indexé et à maturité instantanée sur le marché financier.

En combinant les équations (22) et (23) d’une part puis (22) et (24) d’autre part, il vient que,

L’équation (27) traduit l’arbitrage du ménage sur la trajectoire optimale; en référence à la relation de Fisher, l’ajustement s’opère de manière à égaliser le taux d’intérêt nominal i avec le rapport entre l’utilité marginale d’une unité de monnaie et celle de la consommation. Ainsi, le taux marginal de substitution (TMS) entre l’encaisse réelle et la consommation ou le prix relatif de la monnaie en termes de consommation (coût d’opportunité) est directement relié au taux d’intérêt nominal. Par ailleurs, la relation (28) traduit l’arbitrage du ménage entre la consommation de biens et la constitution de dépôts décentralisés; le rapport des utilités marginales est égal à la somme pondérée des marges sur taux d’intérêt prévalant dans les deux sous-secteurs du système financier. Le coût d’opportunité de l’offre de dépôts décentralisés est directement lié non seulement à la marge d’intermédiation des IMF mais aussi à celle des banques en fonction du paramètre q.

En rapportant l’équation (28) à (27) et après transformation, il vient que.

Comme précédemment, l’équation (29) qui traduit l’arbitrage entre dépôts et encaisses réelles indique que le rapport des utilités marginales de dépôts décentralisés et d’encaisse s’exprime en fonction des marges d’intermédiation dans les deux secteurs du système financier. Plus précisément, le TMS entre les dépôts décentralisés et les encaisses réelles ou le prix relatif des dépôts en termes d’encaisses (coût d’opportunité) est directement relié au taux d’intérêt nominal. Relativement à l’encaisse réelle, le coût d’opportunité de l’offre de dépôts décentralisés est directement lié non seulement à la marge d’intérêt des IMF mais aussi à celle des banques en fonction du paramètre q. Le taux d’intérêt nominal permet notamment de mettre en relation les TMS entre les dépôts et la monnaie d’une part puis entre les dépôts et la consommation d’autre part, les relations (28) et (29) permettant d’écrire,

Sur la trajectoire optimale, l’arbitrage du ménage entre l’offre de dépôts décentralisés et la monnaie ou la consommation, dépend uniquement du taux d’intérêt nominal qui prévaut sur le marché des capitaux. En substituant dans les équations (27), (28) et (29), les utilités marginales par leurs expressions respectives, elles s’écrivent,

L’équation (33) dont le premier membre caractérise la condition d’optimalité avec une spécification Cobb-Douglas, permet d’exprimer les encaisses réelles en fonction des dépôts décentralisés. Il en résulte que,

Substituant (34) dans (31), il vient.

L’offre de dépôts décentralisés se déduit donc, représentée par,

Par définition, l’élasticité de substitution intratemporelle entre la consommation et l’agrégat monétaire composite est donnée par σ = 1/(1 – ρ). En la substituant dans (35) et après arrangement, l’expression de l’offre de dépôts décentralisés devient,

avec, i ≠ 0 et (i – rB)q–1 + (i – rM) ≠ 0, c’est-à-dire, i ≠ (rB + qrM)/(1 + q).

À niveau de consommation constant, l’équation (36) montre bien que l’offre de dépôts décentralisés est déterminée par les deux taux créditeurs prévalant dans l’un et l’autre des secteurs (rB et rM), mais aussi par le taux débiteur nominal i et la préférence des agents pour les dépôts décentralisés q. De même, elle dépend des parts respectives des composantes de l’agrégat monétaire composite à savoir, l’encaisse réelle mt et les dépôts bancaires ![]() (u et v), de la part distributive entre ce composite et la consommation (γ), mais aussi de l’élasticité de substitution intratemporelle σ. Étant donné la relation (36), l’une des approches permettant de mieux apprécier la fonction d’offre de dépôts décentralisés des ménages consiste à la définir relativement à la consommation (Asako, 1983; Villieu, 1998); soit donc le ratio, λt = dMt/ct.

(u et v), de la part distributive entre ce composite et la consommation (γ), mais aussi de l’élasticité de substitution intratemporelle σ. Étant donné la relation (36), l’une des approches permettant de mieux apprécier la fonction d’offre de dépôts décentralisés des ménages consiste à la définir relativement à la consommation (Asako, 1983; Villieu, 1998); soit donc le ratio, λt = dMt/ct.

L’équation (36) s’écrit ainsi,

Comment réagissent les ménages aux variations des différents taux d’intérêt? Les dérivées partielles du ratio λt par rapport à ces principaux arguments, rB et rM notamment, permettent d’apprécier cette dynamique comportementale sur l’offre de dépôts décentralisés des agents non financiers.

5. Implications de politique de taux créditeurs

Au terme de son analyse des effets macroéconomiques du dualisme financier, Eboué (1990) note qu’en définitive, l’enjeu principal des autorités monétaires dans les économies en développement consiste en l’identification des meilleurs mécanismes par lesquels, en soutenant les dépôts décentralisés en même temps que l’activité bancaire, elles permettraient une meilleure mobilisation de l’épargne à des fins d’investissement productif. Dans cette section, les implications de politique monétaire qui résultent du modèle d’analyse seront appréciées à l’aune des politiques de taux créditeurs dans le cadre de la libéralisation financière. En référence à Montiel (1991), le différentiel de taux d’intérêt entre les deux secteurs noté ∆r est une mesure de la répression financière ou un indicateur du dualisme financier, augmentant avec le taux appliqué par l’IMF et diminuant avec le taux bancaire. Soit,

Résultat 1 : Sign(∂dMt/∂rM ) = Sign(∂dMt/∂rB)

Le taux d’intérêt créditeur des IMF et celui des banques ont un même effet direct ou indirect sur l’offre de dépôts décentralisés des ménages; le sens de variation dépend intrinsèquement des marges d’intermédiation financière et du différentiel de taux d’intérêt entre les deux sous- secteurs du système financier.

En effet, étant donné le différentiel, les dérivations partielles de la fonction d’offre représentée par (37) relativement aux taux créditeurs donnent respectivement,

Ainsi donc,

Étant donné les paramètres σ, u, ρ et q, les dérivées ∂λt /∂rM et ∂λt /∂rB ont un même signe; d’où le résultat 1 qui peut être exprimé en ces termes,

Les hypothèses, 0 < u < 1 et – ∞ < ρ < 1 impliquent que 1 – uρ > 0. Il est donc possible de caractériser le signe des deux dérivées définies plus haut. Soit,

L’hypothèse (i – rB)(1 + q–1) – ∆r = 0 conduit à (i – rB)(1 + q–1) = ∆r. Avec l’identité (1 + q–1) = p–1 entre les paramètres de préférence pour les dépôts décentralisés et de part de marché des IMF résultant des équations (2) ou (3), il est possible d’écrire,

À ce différentiel de taux d’intérêt créditeur ![]() , les dérivées de la fonction d’offre de dépôts décentralisés des agents sont indéterminées; il en est de même de leur signe[7]. En conséquence, l’effet d’une politique de taux d’intérêt sur le marché des fonds prêtables n’est pas prédictible avec précision. Ce premier cas d’indétermination étant exclu, deux autres situations peuvent émerger et caractériser la dynamique de l’équilibre du modèle.

, les dérivées de la fonction d’offre de dépôts décentralisés des agents sont indéterminées; il en est de même de leur signe[7]. En conséquence, l’effet d’une politique de taux d’intérêt sur le marché des fonds prêtables n’est pas prédictible avec précision. Ce premier cas d’indétermination étant exclu, deux autres situations peuvent émerger et caractériser la dynamique de l’équilibre du modèle.

Résultat 2 : ![]() et ∂dMt /∂rB > 0.

et ∂dMt /∂rB > 0.

Si le fonctionnement de l’économie est tel que le différentiel de taux d’intérêt créditeur est inférieur à sa valeur critique, toute hausse de l’un quelconque des taux créditeurs se traduit par une augmentation de l’offre de dépôts décentralisés.

En effet, lorsque le différentiel de taux d’intérêt qui prévaut est tel que ![]() , alors, (i – rB)p–1 – ∆r> 0 ou de manière équivalente, (i – rB)p–1> ∆r. L’expression (40) permet ainsi de déduire le signe de la dérivée de la fonction d’offre de dépôts décentralisés, soit ∂λt /∂rM> 0.

, alors, (i – rB)p–1 – ∆r> 0 ou de manière équivalente, (i – rB)p–1> ∆r. L’expression (40) permet ainsi de déduire le signe de la dérivée de la fonction d’offre de dépôts décentralisés, soit ∂λt /∂rM> 0.

La relation (39) permet donc de traduire le résultat 2 en ces termes,

L’effet-prix direct du taux créditeur des IMF sur l’offre des dépôts décentralisés est trivial; lorsque le rendement augmente, les ménages constituent davantage de dépôts auprès des institutions de microfinance. Par contre, l’effet-prix croisé est contre-intuitif et opposé à l’hypothèse traditionnelle de substituabilité entre les deux types de dépôts. Théoriquement, lorsque le taux qui rémunère les dépôts bancaires augmente, la recomposition du portefeuille actif du ménage devrait se traduire par la hausse des dépôts bancaires au détriment des dépôts décentralisés; d’après le résultat 2, cette hypothèse dépend du différentiel de taux qui prévaut.

Autrement, lorsque ![]() , toute hausse de taux d’intérêt créditeur bancaire induit une augmentation de l’offre de dépôts décentralisés. À cette condition, la dynamique de l’architecture du système financier est telle que le rendement de l’actif dépôt bancaire n’est pas suffisant pour inciter les agents non financiers à une réallocation de portefeuille en faveur des dépôts bancaires. En conséquence, une augmentation du taux d’intérêt créditeur des dépôts bancaires participe de la réduction du différentiel de taux et les motivations non financières telles que la proximité, la confiance et la flexibilité caractérisant le secteur des IMF priment sur le rendement offert par la banque.

, toute hausse de taux d’intérêt créditeur bancaire induit une augmentation de l’offre de dépôts décentralisés. À cette condition, la dynamique de l’architecture du système financier est telle que le rendement de l’actif dépôt bancaire n’est pas suffisant pour inciter les agents non financiers à une réallocation de portefeuille en faveur des dépôts bancaires. En conséquence, une augmentation du taux d’intérêt créditeur des dépôts bancaires participe de la réduction du différentiel de taux et les motivations non financières telles que la proximité, la confiance et la flexibilité caractérisant le secteur des IMF priment sur le rendement offert par la banque.

Dans ce premier cas, la seule politique de taux d’intérêt qui tient est celle qui consiste à relever les taux créditeurs de l’IMF; l’offre de dépôts décentralisés s’en trouve accrue et par le mécanisme de macrodépôts constitués par l’IMF auprès de la banque, il est attendu une hausse des dépôts bancaires dans l’économie. Ainsi, comme chez Eboué (1990), dans ce premier cas de figure, la variable de contrôle reste le taux d’intérêt rémunérant les dépôts décentralisés. Consécutivement à une hausse du taux dans le secteur des IMF, non seulement l’offre de ce type de dépôts augmente mais aussi, le différentiel de taux d’intérêt va tendre vers son niveau critique d’après (38).

Résultat 3 : ![]() et ∂dMt /∂rB< 0

et ∂dMt /∂rB< 0

Si le fonctionnement de l’économie est tel que le différentiel de taux d’intérêt créditeur est supérieur à sa valeur critique, toute hausse de l’un quelconque des taux créditeurs se traduit par une baisse de l’offre de dépôts décentralisés.

Lorsque le différentiel de taux d’intérêt prévalant sur le marché des fonds prêtables est tel que ![]() , alors (i – rB)p–1 – ∆r< 0, ou de manière équivalente, (i – rB)p–1< ∆r. La relation (40) permet de déduire le signe de la dérivée de la fonction d’offre de dépôts décentralisés, soit ∂λt /∂rM< 0.

, alors (i – rB)p–1 – ∆r< 0, ou de manière équivalente, (i – rB)p–1< ∆r. La relation (40) permet de déduire le signe de la dérivée de la fonction d’offre de dépôts décentralisés, soit ∂λt /∂rM< 0.

En définitive, l’expression (39) permet de traduire le résultat 3 à savoir,

De façon analogue au cas précédent, l’effet prix croisé du taux d’intérêt créditeur est trivial : tout accroissement du rendement offert par la banque induit un effet substitution se traduisant par la baisse de l’offre de dépôts décentralisés. Ainsi, l’hypothèse sous-jacente aux théories de libéralisation financière se vérifie si et seulement si ![]() , c’est-à-dire, le différentiel de taux d’intérêt reste supérieur à son niveau critique. À cette condition du système financier, toute hausse de taux d’intérêt créditeur de la banque est suffisante pour induire une réallocation du portefeuille actif des agents non financiers avec une baisse de l’offre de dépôts décentralisés. L’effet substitution implique conséquemment une hausse des dépôts bancaires, participant de fait au développement financier et au financement de l’économie. Alors, dans ce second cas, la seule politique de taux d’intérêt qui tient est bien celle du taux créditeur de la banque, principale variable de contrôle comme chez Ary Tanimoune (2007). Consécutivement à une hausse du taux d’intérêt dans le secteur bancaire, non seulement l’offre de dépôts augmente mais aussi, le différentiel de taux d’intérêt va tendre vers son niveau critique.

, c’est-à-dire, le différentiel de taux d’intérêt reste supérieur à son niveau critique. À cette condition du système financier, toute hausse de taux d’intérêt créditeur de la banque est suffisante pour induire une réallocation du portefeuille actif des agents non financiers avec une baisse de l’offre de dépôts décentralisés. L’effet substitution implique conséquemment une hausse des dépôts bancaires, participant de fait au développement financier et au financement de l’économie. Alors, dans ce second cas, la seule politique de taux d’intérêt qui tient est bien celle du taux créditeur de la banque, principale variable de contrôle comme chez Ary Tanimoune (2007). Consécutivement à une hausse du taux d’intérêt dans le secteur bancaire, non seulement l’offre de dépôts augmente mais aussi, le différentiel de taux d’intérêt va tendre vers son niveau critique.

A contrario du premier cas, l’effet prix direct est contre-intuitif lorsque ![]() . Autrement, si le différentiel de taux d’intérêt est supérieur à son niveau critique, en creusant davantage le différentiel, toute hausse du taux créditeur de l’IMF induit une baisse de l’offre de dépôts décentralisés : si entre autres, la proximité et la confiance peuvent gouverner la préférence des agents pour ce type de dépôts, le rendement offert par la banque est plus déterminant.

. Autrement, si le différentiel de taux d’intérêt est supérieur à son niveau critique, en creusant davantage le différentiel, toute hausse du taux créditeur de l’IMF induit une baisse de l’offre de dépôts décentralisés : si entre autres, la proximité et la confiance peuvent gouverner la préférence des agents pour ce type de dépôts, le rendement offert par la banque est plus déterminant.

Corollaire

Toute politique de taux d’intérêt créditeur des banques est inefficace lorsque le différentiel de taux d’intérêt entre les deux sous-secteurs du système financier, banque et IMF, est inférieur au seuil critique ![]() .

.

En effet, lorsque le différentiel de taux est faible ![]() , l’ineffectivité de l’effet de substitution associée à une hausse du taux d’intérêt bancaire, amplifie l’effet prix direct d’une politique de hausse de taux d’intérêt créditeur des IMF sur l’offre de dépôts décentralisés. Comme indiqué plus haut, l’arbitrage des ménages entre les deux types de dépôts dépend non seulement des taux d’intérêt créditeurs, mais aussi et beaucoup plus des contingences qualitatives telles que la proximité relationnelle et spatiale, les logiques sociales et financières (Mayoukou, 1996). L’importance du différentiel de taux dans l’explication de l’efficacité de la politique de taux d’intérêt bancaire réside essentiellement dans les mécanismes de substitution entre dépôts bancaires et décentralisés.

, l’ineffectivité de l’effet de substitution associée à une hausse du taux d’intérêt bancaire, amplifie l’effet prix direct d’une politique de hausse de taux d’intérêt créditeur des IMF sur l’offre de dépôts décentralisés. Comme indiqué plus haut, l’arbitrage des ménages entre les deux types de dépôts dépend non seulement des taux d’intérêt créditeurs, mais aussi et beaucoup plus des contingences qualitatives telles que la proximité relationnelle et spatiale, les logiques sociales et financières (Mayoukou, 1996). L’importance du différentiel de taux dans l’explication de l’efficacité de la politique de taux d’intérêt bancaire réside essentiellement dans les mécanismes de substitution entre dépôts bancaires et décentralisés.

Lorsqu’il est faible, les contingences qualitatives et les variables non monétaires l’emportent sur le rendement financier (Ary Tanimoune, 2007); dans ce cas, le relèvement des taux bancaires reste sans effet sur les dépôts bancaires, mais peut renforcer l’offre de dépôts décentralisés des ménages. Cette interprétation est par ailleurs justifiée par le creusement du différentiel en dépit des prédictions de la théorie de l’habitat préféré pour laquelle, l’arbitrage entre actifs suivant les différents rendements, devrait conduire à une égalisation des taux d’intérêt. En l’absence de ce comportement rationnel de l’agent, il y a bien d’autres logiques d’arbitrages qui comptent.

À titre illustratif, le tableau 2 ci-après met en évidence le niveau critique de différentiel de taux d’intérêt défini plus haut, lequel garantit l’efficacité de la politique de taux bancaire dans une économie à système financier dualiste. Les conditions financières sont supposées être telles que, i = 10 % et rB= 5 %.

Pour une part de marché des IMF de 10 %, 25 % et 75 %, le niveau critique ![]() est de 50 %, 20 %, et 7 % respectivement. Avec ces niveaux de part de marché, l’effet de substitution d’une politique de hausse du taux d’intérêt bancaire sur l’offre de dépôts décentralisés n’est effectif que pour des niveaux de différentiel de taux supérieurs à

est de 50 %, 20 %, et 7 % respectivement. Avec ces niveaux de part de marché, l’effet de substitution d’une politique de hausse du taux d’intérêt bancaire sur l’offre de dépôts décentralisés n’est effectif que pour des niveaux de différentiel de taux supérieurs à ![]() indiqués; autrement elle se traduit par un accroissement de ce type de dépôts. En termes clairs, ceteris paribus, l’efficacité d’une politique de hausse de taux d’intérêt créditeur des banques dépend directement de la part de marché des IMF mais aussi et surtout, du différentiel de taux d’intérêt qui prévaut entre banques et IMF.

indiqués; autrement elle se traduit par un accroissement de ce type de dépôts. En termes clairs, ceteris paribus, l’efficacité d’une politique de hausse de taux d’intérêt créditeur des banques dépend directement de la part de marché des IMF mais aussi et surtout, du différentiel de taux d’intérêt qui prévaut entre banques et IMF.

Dans l’UEMOA en particulier, les faits stylisés résultant des statistiques observées et estimées, montrent que le pouvoir de marché des IMF reste encore faible dans la plupart des pays, excepté le Bénin, le Burkina Faso et le Togo où ces statistiques peuvent se révéler sous- évaluées (Babatoundé, 2014a). En conséquence pour cette zone, comme l’indique le tableau 2, l’effet de substitution ou l’efficacité de la politique de taux d’intérêt créditeur des banques implique l’existence d’importants différentiels de taux; ce qui est loin de caractériser la dynamique des deux secteurs, avec une logique de concurrence de plus en plus accrue depuis les années quatre-vingt-dix.

Tableau 2

Conditions d’efficacité de la politique de taux créditeurs

D’une part, les résultats infirment le postulat de Ary Tanimoune (2007) selon lequel, la hausse du taux d’intérêt sur les dépôts bancaires entraîne un accroissement des dépôts bancaires par l’effet de substitution au détriment des dépôts décentralisés, l’ampleur dépendant du paramètre q. Cette hypothèse dans le cadre d’un modèle simpliste n’est vérifiée que pour des niveaux assez élevés de différentiel de taux d’intérêt[8]. En conséquence, l’hypothèse selon laquelle l’offre de crédit décentralisé s’ajuste à l’offre de dépôts décentralisés impliquerait plutôt une augmentation de l’offre de microcrédits consécutivement à une hausse du taux d’intérêt bancaire. D’autre part, en apportant une précision sur les niveaux de différentiel qui conditionnent l’effet de substitution, les résultats constituent une extension de l’idée avancée par Eboué (1990), à savoir que sous l’hypothèse ∆r > 0, « plus élevé est le différentiel d’intérêt en faveur du secteur informel, moins importants seront les dépôts d’épargne bancaire quelles que soient leurs échéances ». En fonction des conditions financières portant sur i, rB et p, cette proposition se relativise, compte tenu du différentiel de taux d’intérêt qui prévaut; en effet, elle peut être acceptée ![]() ou rejetée

ou rejetée ![]() .

.

Les résultats offrent par ailleurs, un argument théorique supplémentaire à l’explication de l’échec des politiques de libéralisation financière et le gap de développement financier dans les pays en développement, ceux de l’UEMOA en particulier. En mettant en avant les mécanismes de l’offre et de la demande de fonds prêtables, la déréglementation des marchés et des taux d’intérêt devrait induire la hausse des dépôts et des crédits puis soutenir in fine, le développement financier. Les faits stylisés invalident ces différentes prédictions de la libéralisation financière et l’une des causes mise en évidence ici constitue non seulement le différentiel de taux d’intérêt, mais aussi leurs niveaux relativement faibles. Dans ce contexte, l’augmentation de l’offre de dépôts décentralisés consécutive à une hausse du taux d’intérêt bancaire, entretient la persistance du dualisme financier au détriment d’une unification financière.

Lorsque le différentiel de taux d’intérêt est modéré, deux mécanismes permettent d’accroître l’efficacité de la politique de taux créditeur. D’abord, comme l’indique le tableau 2, il y a l’augmentation de la part de marché des IMF notée p; lorsque la dynamique de l’architecture financière est telle que ce paramètre augmente et tend vers l’unité, l’efficacité de la politique de taux créditeur est compatible avec des niveaux relativement faibles de différentiel de taux entre les deux secteurs. Dans ce contexte, l’effet de substitution lié à une hausse du taux bancaire est effectif mais peut se révéler non significatif étant donné la part de marché de ce secteur; à l’opposé, un effet prix croisé amplifie l’effet-prix direct du taux créditeur des IMF avec une hausse de l’offre de dépôts décentralisés. C’est pourquoi, le taux d’intérêt des IMF constitue le second mécanisme qui garantit l’efficacité de la politique de taux (Eboué, 1990). Le premier canal est indirect tandis que le deuxième est direct, les deux ayant comme finalité, l’accroissement de l’offre de dépôts décentralisés d’une part puis celui de l’offre totale des dépôts dans l’économie. Toute l’analyse relative à l’offre des dépôts décentralisés reste valide quant à la dynamique d’évolution de l’offre totale des dépôts dans l’économie, conférant un rôle déterminant au sous-secteur des IMF dans l’architecture financière des économies.

6. Effet d’une politique monétaire de taux d’intérêt et de croissance monétaire

Outre le taux d’intérêt créditeur, l’analyse des implications peut se faire de même, à l’aune des politiques de taux d’intérêt dans le cadre de la gestion indirecte de la liquidité sur le marché de prêt puis de taux de croissance monétaire permettant de rendre compte de la superneutralité de la monnaie. Le taux d’intérêt reste l’un des instruments de la politique monétaire conventionnelle des banques centrales; les interventions de la banque centrale affectent l’activité économique par les variations des taux directeurs, lesquelles se répercutent sur les transactions entre banques commerciales et agents non financiers.

Les mécanismes de transmission de ces variations à l’économie réelle dépendent de la structure des économies mais aussi des comportements des agents aussi bien financiers que non financiers. Théoriquement, ces variations des taux directeurs affectent les taux interbancaires puis les taux débiteurs bancaires qui influent sur les comportements des agents non financiers à travers la consommation des ménages et l’investissement des firmes : c’est le canal de taux d’intérêt. Comment s’opère ce canal de transmission lorsque le système financier est caractérisé par un dualisme avec plus spécifiquement une offre de dépôts décentralisés telle que définie par l’équation (36)?

Résultat 4 : ∂dMt /∂i < 0

L’offre de dépôts décentralisés est une fonction inverse du taux d’intérêt débiteur en vigueur sur les marchés de la monnaie et du crédit. En conséquence, les dépôts décentralisés peuvent constituer un canal amplificateur des effets d’une politique monétaire indirecte par l’activité d’intermédiation et de transformation financières des IMF.

En effet, prenant le logarithme népérien de l’équation (37), une transformation monotone de la fonction d’offre de dépôts décentralisés permet de réécrire λt ainsi

L’expression (44) est valide sous les hypothèses i > 0 et (i – rB)q–1 + (i – rM) > 0. La première implique la non-négativité du taux d’intérêt nominal. La seconde se justifie particulièrement pour des marges d’intermédiation positives dans les deux sous-secteurs; mais stricto sensu, elle équivaut à i > (rB + qrM)/(1 + q). Dérivant (44) par rapport au taux d’intérêt prévalant sur les marchés de la monnaie et du crédit, il est possible de déterminer l’effet d’une politique de taux d’intérêt sur l’offre de dépôts décentralisés. Soit,

Après arrangement,

Sous l’hypothèse vraisemblable de marges positives d’intermédiation financière des banques et des IMF, i(1 + q) > (rB + qrM) et donc, i(1 + q) – (rB + qrM) > 0. Par ailleurs, 0 < u < 1 et – ∞ < ρ < 1, donc 1 > uρ. En conséquence, i(1 + q) > uρ (rB + qrM) et donc, i(1 + q) – uρ (rB+ qrM) > 0. Ainsi, le numérateur et le dénominateur dans (45) sont tous positifs et donc, ∂lnλt/∂i ≤ 0. Or par définition, λt = dMt /ct. Donc,

∂lnct/∂i étant supposé négatif ou nul, justifié par une baisse (hausse) de la consommation du ménage consécutivement à une politique monétaire restrictive (expansionniste) sur les taux; le résultat 4 se déduit donc,

Le modèle permet ainsi d’établir une relation inverse entre l’offre de dépôts décentralisés d’une part et le taux d’intérêt d’autre part; une politique monétaire restrictive de la banque centrale induit une réduction de l’offre de dépôts décentralisés des agents avec conséquemment, une baisse du paramètre de préférence q. Babatoundé (2014b) montre que cet effet direct sur l’activité d’intermédiation des IMF contribue à réduire l’avantage gratuit associé et donc, la capacité de création monétaire des banques. Par ailleurs, à moyen et long termes, il peut y avoir un effet indirect sur l’activité de transformation financière des IMF avec une baisse du taux de recyclage, laquelle contribue aussi à réduire l’avantage gratuit et le pouvoir de création monétaire des banques. La même analyse d’une politique expansionniste de la banque centrale conduit à un accroissement du gain qui amplifie la création monétaire dans l’économie. Globalement, cette logique interne et cette compatibilité du gain avec la théorie monétaire orthodoxe confère aux dépôts décentralisés, la propriété d’un canal alternatif de transmission monétaire de la politique de taux d’intérêt bancaire. En conséquence, avec cet ancrage théorique, non seulement le modèle conforte en partie, la proposition de Eboué (1990) suivant laquelle les dépôts décentralisés renforcent l’activité bancaire avec une meilleure mobilisation de l’épargne à des fins d’investissement productif dans les économies en développement, mais aussi, ils peuvent constituer un canal efficace de mise en oeuvre de la politique monétaire.

Résultat 5 : β + θ = i avec ∂i*⁄∂θ = 1,

À l’équilibre stationnaire de long terme, les variations du taux de croissance monétaire n’affectent pas les variables de consommation et de capital mais induisent une variation proportionnelle du taux d’intérêt nominal; le modèle vérifie le résultat de superneutralité de la monnaie à long terme.

L’appréciation de la relation existant entre l’accroissement monétaire et les variables réelles implique que soient associées aux différentes équations caractéristiques des CPO, les situations d’équilibre sur les marchés de la monnaie, des capitaux et des biens et services. Sur le marché monétaire, l’équilibre suppose que les désirs d’encaisses des agents coïncident avec la masse monétaire (Villieu, 1992); d’après Sidrauski (1967), en référence aux hypothèses sous-jacentes au modèle et étant donné le niveau des prix, un tel équilibre s’écrit,

En l’absence d’effets publics (s’ils existaient, ils serviraient à financer les dépenses gouvernementales exclusivement), le transfert monétaire net d’impôt est financé par l’émission monétaire. Sous l’hypothèse que chaque individu dans le ménage reçoit un même transfert, l’égalité entre transfert net et accroissement monétaire par habitant s’écrit ainsi,

Le développement de (47) permet d’obtenir la dynamique d’évolution de l’encaisse monétaire dans l’économie, soit,

![]() ,

, ![]() et

et ![]() désignant respectivement, le taux constant de croissance monétaire, le taux constant de croissance de la population (ou du ménage de façon équivalente) puis le taux d’inflation anticipé. La relation (48) suppose l’hypothèse d’anticipation rationnelle avec πe = π. Étant donné que la production non consommée est utilisée à des fins d’accumulation, l’équilibre traditionnel sur le marché des biens et services implique.

désignant respectivement, le taux constant de croissance monétaire, le taux constant de croissance de la population (ou du ménage de façon équivalente) puis le taux d’inflation anticipé. La relation (48) suppose l’hypothèse d’anticipation rationnelle avec πe = π. Étant donné que la production non consommée est utilisée à des fins d’accumulation, l’équilibre traditionnel sur le marché des biens et services implique.

La condition de premier ordre liée à la variable d’état exprimée par (26) établit la dynamique du prix implicite ψa. Par définition, l’état stationnaire est caractérisé par la constance des différentes variables, les taux de croissance étant nuls; soit, ![]() .

.

Sous ces conditions, il vient que,

Ainsi à l’équilibre stationnaire[9], suivant (50), le taux d’inflation est égal à la différence entre le taux de croissance monétaire et le taux de croissance économique (à l’état stationnaire, la production et la population évoluent au même taux ). La relation (48) caractérise la règle d’or des théories de croissance, avec une consommation optimale pour un niveau d’accumulation k = k*. Enfin d’après (52), la consommation est équivalente au produit net de l’investissement requis pour maintenir le niveau de l’accumulation k*. Rappelant la CPO liée à la variable d’état adjoint ![]() , et y substituant (50) et (51), le résultat 5 se déduit,

, et y substituant (50) et (51), le résultat 5 se déduit,

La relation (53) est un résultat fondamental de l’analyse de la relation entre la monnaie et l’accumulation. C’est le résultat de superneutralité de la monnaie chez Sidrauski (1967), Fischer (1979), Asako (1983) et Villieu (1992). Cependant, comme le montre Villieu, cette propriété de superneutralité est sensible à la forme fonctionnelle de l’utilité considérée (la séparabilité ou non entre monnaie et encaisses, lesquelles peuvent être substituables ou complémentaires).

Conclusion

L’objectif de cet article a été de mettre en évidence l’efficacité des politiques économiques lorsque le système financier est segmenté avec une intermédiation financière qu’implémentent les systèmes financiers décentralisés ou IMF. Le mécanisme des macrodépôts constitués par les IMF auprès du système bancaire permet d’apprécier l’articulation entre les deux sous-secteurs. À la suite de Sidrauski (1967), Villieu (1992) puis Agénor et Alper (2009), le cadre d’analyse des fonctions d’utilité incluant la monnaie est adopté avec une innovation principale, l’introduction dans le portefeuille des agents, des dépôts décentralisés, étant donné un paramètre de préférence des agents pour ce type de dépôts. Les solutions du programme d’optimisation du ménage ont permis de dériver la fonction d’offre de dépôts décentralisés de l’agent. Le modèle permet de montrer que cette variable est importante dans la détermination des équilibres financiers et monétaires lorsque le système financier est caractérisé par un dualisme financier, exhibant un différentiel de taux d’intérêt créditeur qui permet de le caractériser par ailleurs (Montiel, 1991).

Les études antérieures supposent un effet négatif de la hausse des taux bancaires sur les dépôts décentralisés; le premier enseignement de ce modèle est que ce résultat n’est vérifié que sous certaines conditions. Notamment, le taux d’intérêt créditeur des IMF et celui des banques ont un même effet direct ou indirect sur l’offre de dépôts décentralisés des ménages : le sens de variation dépend intrinsèquement du différentiel de taux d’intérêt pour lequel un niveau critique a été déterminé. Plus spécifiquement, lorsque le différentiel de taux qui prévaut est inférieur à ce niveau critique, toute hausse de l’un quelconque des taux créditeurs se traduit par une augmentation de l’offre de dépôts décentralisés, l’effet de substitution devenant ineffectif.

Comme corollaire principal de ce résultat, la politique de taux d’intérêt créditeur des banques est inefficace lorsque les différentiels de taux d’intérêt entre les deux sous-secteurs sont relativement faibles; les contingences qualitatives et les variables non monétaires l’emportent sur le rendement financier et le relèvement des taux bancaires reste sans effet sur les dépôts bancaires mais peut renforcer l’offre de dépôts décentralisés des ménages. En conséquence, si la libéralisation des taux est nécessaire dans le cadre d’une politique de libéralisation financière, elle n’est pas suffisante pour en assurer l’efficacité; une politique de réduction du différentiel de taux entre les deux sous-secteurs est aussi requise.

Les résultats infirment le postulat de Ary Tanimoune (2007) selon lequel, la hausse du taux d’intérêt sur les dépôts bancaires entraîne un accroissement des dépôts bancaires par l’effet de substitution au détriment des dépôts décentralisés dont l’ampleur dépend du paramètre q. Cependant, apportant une précision sur le niveau du différentiel qui conditionne l’effet de substitution, ils constituent à la fois une extension et un réexamen du résultat de Eboué (1990). Deux mesures de politique monétaire ont été analysées au regard de la micro- intermédiation financière des IMF : il s’agit du taux d’intérêt de la banque centrale puis d’une règle de croissance monétaire. Les dépôts décentralisés peuvent constituer un canal amplificateur des effets de la politique monétaire tandis que, la superneutralité de la monnaie reste vérifiée à long terme.

Appendices

Notes

-

[1]

L’Union économique et monétaire ouest-africaine (UEMOA) est constituée en janvier 1994, regroupant le Bénin, le Burkina Faso, la Côte d’Ivoire, la Guinée-Bissau, le Mali, le Niger, le Sénégal et le Togo.

-

[2]

En l’absence du reste du monde et lorsque les crédits au secteur public ne sont pas significatifs, l’équilibre comptable chez l’agent non financier traduit les composantes

et les contreparties

et les contreparties  de la masse monétaire dans l’économie.

de la masse monétaire dans l’économie. -

[3]

Diverses raisons sont à l’origine de cette relation; il y a le motif de sécurité, le motif d’assurance dépôts, le motif de risque d’illiquidité, le motif de rentabilité, le motif de risque de taux, le motif de nantissement, etc.

-

[4]

Cette composition découle de l’hypothèse de dualité du système financier selon laquelle, outre l’encaisse, les ménages choisissent de répartir leur offre de dépôts entre les deux institutions, les banques d’une part puis les IMF d’autre part. Elle repose sur le même principe d’agrégation monétaire adopté par Agénor et Alper (2009) qui distinguent les encaisses réelles et les dépôts bancaires.

-

[5]

L’introduction de capital humain dans l’analyse pourrait être entreprise pour vérifier le résultat de superneutralité de la monnaie; elle ne change pas fondamentalement les résultats exposés dans cet article.

-

[6]

Puisque par hypothèse,

il s’en déduit en différenciant par rapport au temps, que

il s’en déduit en différenciant par rapport au temps, que  . Sous l’hypothèse d’une constante préférence des agents pour les dépôts décentralisés, cette dernière expression se réduit à

. Sous l’hypothèse d’une constante préférence des agents pour les dépôts décentralisés, cette dernière expression se réduit à  .

. -

[7]

Il est possible d’écrire la condition sur le signe en fonction du paramètre q sans changer fondamentalement le sens des analyses; l’interprétation des deux expressions conduit aux mêmes résultats.

-

[8]

Même lorsque le taux créditeur dans les IMF est supposé nul.

-

[9]

Les valeurs d’équilibre stationnaire sont identifiées par le signe (*)

Bibliographie

- Agénor, P-R. et K. Alper, (2009), « Monetary Shocks and Central Bank Liquidity with Credit Market Imperfections », Economic Studies, 120, Centre for Growth and Business Cycle Research.

- Allen, F., E. Carletti, R. Cull, J. Qian et P. Valenzuela (2012), « Financial Intermediation, Markets and Alternative Financial Sectors », European University Institute, Economics Working Paper, no ECO2012/11.

- Allen F., E. Carletti, R. Cull, J. Qian et P. Valenzuela (2013), « Financial Intermediation, Markets and Alternative Financial Sectors », The Handbook of the Economics of Finance, 2 : 759-798.

- Ary Tanimoune, N. (2007), « Système financier dualiste et impacts des politiques financières : essai de modélisation », L’Actualité économique, 83(1) : 55-70.

- Asako, K. (1983), « The Utility Function and the Superneutrality of Money on the Transition Path », Econometrica, 51(5) : 1593-1596.

- Babatoundé, L. A. (2014a), « Part relative des IMF dans l’architecture financière des pays de l’UEMOA : modèle théorique et évidences empiriques », Communication au premier Colloque de l’Association d’économie théorique et appliquée (AETA), Cotonou, novembre 2014. À paraître dans Monde en Développement.

- Babatoundé, L. A. (2014b), « Dualisme financier et canaux de transmission monétaire : essais théoriques et évidences empiriques dans l’UEMOA », PhD Dissertation.

- Bell, C. (1990), « Interactions between Institutional and Informal Credit Agencies in Rural India », The World Bank Economic Review, 4(3) : 297-327.

- Carpenter, S. B. (1999), « Informal Credit Markets and the Transmission of Monetary Policy : Evidence from South Korea », Review of Development Economics, 3(3) : 323-335.

- Chateau, J. P. D. (1977), « Une analyse économétrique du comportement d’intermédiation financière des sociétés de crédit populaire : cas des caisses populaires », L’Actualité économique, 53(3) : 415-447.

- Chipeta, C. et M. Mkandawiré (1996), « Links Between the Informal and Formal/Semi-Formal Financial Sectors in Malawi », Research Paper no 14, African Economic Research Consortium.

- Cooley, T. F. et E. Prescott (1995), « Economic Growth and Business Cycles », in T. F. Cooley (éd.), Frontiers of Business Cycle Research, Princeton : Princeton University Press, p.1-38.

- Daniel, B. et H. B. Kim (1992), « An Alternative Rationale for Financial Dualism : Note », Journal of Money, Credit and Banking, 24(4) : 570-577.

- Eboué, C. (1990), « Les effets macroéconomiques du dualisme financier : les enseignements d’un modèle », L’entrepreneuriat en Afrique francophone, p. 27-41.

- Fama, E.F. (1980), « Banking in the Theory of Finance », Journal of Monetary Economics, 6 : 39-58.

- Fischer, S. (1979), « Capital Accumulation on the Transition Path in a Monetary Optimizing Model », Econometrica, 47(6) : 1433-1439.

- Floro, S. M. et D. Ray (1997), « Vertical Links between Formal and Informal Financial Institutions », Review of Development Economics, 1(1) : 34-56.

- Haudeville, B. et C. Dado (2002), « Vers un système financier de type mixte dans l’UEMOA », Mondes en Développement, 119 : 33-45.

- Hoff, K. et J. Stiglitz (1998), « Moneylenders and Bankers : Price-Increasing Subsidies with Monopolistic Competition », Journal of Development Economics, 55 : 485-518.

- Inada, K-I. (1963), « One a Two-Sector Model of Economic Growth: Comments and a Generalization », The Review of Economic Studies, 30(2) : 119-127.

- Ireland, P. (1994), « Money and Growth: An Alternative Approach », American Economic Review, 84(1) : 47-65.

- Jones, B. et L. Stracca (2006), « Are Money and Consumption Additively Separable in the Euro Area? A Non-Parametric Approach », European Central Bank, Working Paper Series no 704.

- King, R. G., C. Plosser et S. Rebelo (1988), « Production, Growth and Business Cycles: The Basic Neoclassical Model », Journal of Monetary Economics, 21(2–3) : 195–232.

- Kochar, A. (1992), « An Empirical Investigation of Rationing Constraints in Rural Credit Markets in India », Mimeo, Stanford University.

- Lelart, M. (2000), « La stratégie de la banque africaine face aux secteurs informel et semi-informel », Savings and Development, 24(2) : 141-159.

- Mayoukou, C. (1996), « La réputation, un mécanisme incitatif dans la fonction d’intermédiation des tontiniers en Afrique sub-saharienne », Saving and Development, 20(3) : 327-351.

- Montiel, P. (1991), « The Transmission Mechanism for Monetary Policy in Developing », Staff Papers–International Monetary Fund, 38(1) : 83-108.

- Nsabimana, A. (2004), « Articulation entre les activités bancaires et microfinancières : une nouvelle sphère d'intermédiation? », Mondes en Développement, 126 (2) : 37-50.

- Rajhi, T. et P. Villieu (1998), « Dynamique transitoire et non-superneutralité de la monnaie dans un modèle de croissance endogène à deux secteurs », Recherches économiques de Louvain, 64(2) : 141-158.

- Seibel, H. D. (1996), « Finance formelle et informelle : stratégies de développement des systèmes locaux de financement », Tiers-Monde, 37(145) : 97-114.

- Sidrauski, M. (1967), « Rational Choice and Patterns of Growth in a Monetary Economy », American Economic Review, Papers and Proceedings, 57(2) : 534-544.

- Sodokin, K., (2006), « La fonction monétaire des institutions de microfinance et leur relation de complémentarité avec les banques officielles dans les pays en développement », Document de travail du L.E.G, no 2006-08.

- Tobin, J. (1963), « Commercial Banks as Creators of Money », Cowles Foundation Paper 205, Repriting from D. Carson (éd.), Banking and Monetary Studies for the Controller of the Currency, US. Treasury, Richard D. Irwin, p. 408-419.

- Tobin, J. et W. Brainard (1963), « Financial Intermediaries and the Effectiveness of Monetary Controls », The American Economic Review, Papers and Proceedings of the Seventy-Fifth Annual Meeting of the American Economic Association, 53(2) : 383-400.

- Van Wijnbergen, S. (1983), « Interest Rate Management in Less Developed Countries », Journal of Monetary Economics, 2(3) : 433-452.

- Villieu, P. (1992), « Inflation et accumulation du capital : le rôle de la substituabilité entre consommation et encaisses réelles », Annales d’Économie et de Statistique, 27 : 73-89.

- Villieu, P. (1995), « La substituabilité monnaie-consommation : un rectificatif », Annales d’Économie et de Statistique, 39 : 159-162.

List of tables

Tableau 1

Bilan simplifié des agents

Tableau 2

Conditions d’efficacité de la politique de taux créditeurs

10.7202/016694ar

10.7202/016694ar