Abstracts

Résumé

Des mécanismes de surveillance multilatérale des politiques économiques ont été mis en place dans la zone franc après l’ajustement monétaire de 1994. Cet article propose non seulement une lecture des fondements théoriques et des enjeux de cette expérience, mais aussi une évaluation des critères de convergence fixés et surtout de la convergence réelle des économies.

Abstract

Surveillance process related to economic policies was established in the franc zone after the monetary adjustment of 1994. This article proposes to analyze not only the theoretical foundation and the intricacities of this experience, but also an evaluation considering the convergence requirements and the convergence of the real economy. It analyses, in addition to this, the problems facing a balanced policy-mix in this monetary union.

Article body

Introduction

En 1994, les pays de la zone franc ont créé des unions économique et monétaire, l’une en Afrique de l’Ouest, l’Union économique et monétaire de l’Afrique de l’Ouest (UEMOA), l’autre en Afrique centrale, la Communauté économique et monétaire d’Afrique centrale (CEMAC). Ces unions sont intervenues dans un contexte international caractérisé par l’éclosion de grands ensembles économiques – ayant en général pour socle les grandes régions du monde[1] – ainsi que par une crise économique et financière sans précédent, marquée par la dévaluation du franc CFA. Unique ajustement monétaire depuis la naissance de la zone en 1948, cette dévaluation a donné l’occasion de s’interroger sur l’absence de coordination des politiques économiques dans la zone en général et celles budgétaires en particulier. Dans le cadre des unions ainsi créées, les pays membres ont mis en place des mécanismes de surveillance multilatérale des politiques économiques, à l’image des critères de convergence instaurés par le traité de Maastricht en 1991, pour favoriser la construction de l’union monétaire européenne.

Mais, l’expérience africaine est à bien des égards spécifique. Si en Europe, l’enjeu initial était, comme l’affirment Arytanimoune et Plane (2005), « l’endogénéisation d’un club d’adhérents à une nouvelle monnaie à statut international, l’éligibilité à l’euro étant conditionnée au respect de cinq critères macroéconomiques », dans la zone franc, la perspective était qu’il conviendrait d’avoir une monnaie unique absolument stable et renforcée pour garantir un bon fonctionnement de l’union économique. Contrairement à l’expérience européenne – qui a été nourrie par les enseignements de la théorie des zones monétaires optimales telle qu’elle a été énoncée par Mundell (1961), les mécanismes de convergence en zone franc répondent à la nécessité de moderniser le dispositif institutionnel de la zone, dans le but non seulement de renforcer la crédibilité de la parité du franc CFA avec l’euro, mais aussi d’accélérer le processus d’intégration économique pour faire face à la menace d’une marginalisation accrue de la zone dans les échanges internationaux. Par ailleurs, dans l’expérience de la zone franc, la convergence des économies se trouve, du moins selon les textes officiels, au coeur du dispositif permettant d’atteindre les objectifs de l’Union économique et monétaire, à savoir principalement l’éradication de la pauvreté, conformément aux Objectifs du Millénaire pour le développement (OMD).

En dépit de cette spécificité, le statut de la convergence en zone franc n’est pas sans rappeler les débats sur la nécessité de la coordination des politiques budgétaires dans une union monétaire. En effet, selon certains, les politiques budgétaires sont nécessaires pour assurer la stabilisation de l’activité à court terme, face à des chocs spécifiques auxquels ne peut répondre la banque centrale commune, puisqu’en leur absence l’ajustement se ferait par les quantités et cela provoquerait la récession et le chômage (Wyplosz, 1991). Mais faute de coordination, ces politiques peuvent produire des effets de débordement sous forme d’une concurrence entre les politiques budgétaires des différents pays membres de l’union monétaire – avec des comportements stratégiques et des dépenses publiques excessives ou insuffisantes, selon que les autorités sont préoccupées par le chômage ou la balance commerciale (Van Der Ploeg, 1991)[2]. De telles dépenses, liées au fait que les trésors publics nationaux tentent d’exporter leur chômage (Bensaid et Gavrel, 1993), peuvent engendrer à leur tour, un développement de l’inflation et porter atteinte à la crédibilité de la politique monétaire commune de l’union (Buiter et Kletzer, 1991). Lorsque tous les partenaires agissent de cette manière, l’absence de coordination des politiques budgétaires devient plus coûteuse. Mais pour d’autres, cette coordination tendrait à réduire au profit de certains membres de l’union les coûts encourus lors d’une relance de l’activité et les inciterait au laxisme monétaire et budgétaire. Elle rendrait en plus les politiques économiques peu crédibles, en raison des anticipations des agents et favoriserait la poursuite des politiques inflationnistes (Rogoff, 1985b).

En raison de ce double enjeu théorique et surtout empirique, les politiques de convergence mises en oeuvre dans la zone franc depuis environ 15 années soulèvent aujourd’hui plusieurs interrogations, dont les unes relatives aux résultats réalisés – par rapport aux critères de convergence – et les autres, aux progrès économiques réels accomplis par les pays ou encore à l’impact de la surveillance multilatérale sur le développement en zone franc, etc. Les travaux visant plus ou moins à apporter des éléments de réponse à l’une ou l’autre de ces interrogations sont loin d’être exhaustifs et suffisants. Bamba N’Galadio et Diomande (2001) ont étudié la convergence dans le cas de l’UEMOA. Ils ont constaté que la convergence nominale ne s’accompagnait pas d’une convergence des structures économiques des pays membres. Ary Tanimoune et Plane (2004) ont quant à eux effectué le point sur l’état de la convergence nominale sur la période de 1994 à 2002 et ont mis en évidence une évolution globalement favorable mais insuffisante pour l’entrée dans la phase de stabilité prévue en 2006. Dans le prolongement de leurs travaux, ils ont aussi évalué les performances macroéconomiques des pays de l’UEMOA avant et après l’instauration de la surveillance multilatérale et ont montré que si convergence il y a eu, celle-ci aurait plus procédé aux effets de la dévaluation du franc CFA qu’aux vertus du dispositif du Pacte de convergence et de stabilité (Ary… 2005). Dans le cas de la CEMAC, Avom (2007) a surtout montré que l’expérience de la surveillance multilatérale trouve bien une justification, mais qu’elle fait face à de nombreux obstacles. L’article de Ben Omar Ndyaye (2008) aurait pu permettre d’avoir une vue d’ensemble sur cette question en zone franc, puisqu’il procède à une évaluation comparée de la convergence en UEMOA et dans la CEMAC. Malheureusement, cet article s’intéresse uniquement aux performances moyennes réalisées dans chaque union par rapport à chaque critère de convergence, sur les périodes 1980-1993 et 1994-2000, et voudrait surtout déceler l’impact de la dévaluation. L’auteur aboutit ainsi à la conclusion selon laquelle il existe une tendance à la convergence vers les valeurs cibles dans chacune des deux unions, mais avec de bien meilleures performances pour la CEMAC. Dans le même ordre d’idées, l’étude de Nkodia et Sarr (2007) voudrait faire un bilan de la mise en oeuvre des pactes de convergence en zone franc et dégager leurs limites. Si cette étude présente des arguments défendables sur les coûts des règles budgétaires sur la stabilisation des chocs asymétriques, elle reste cependant peu analytique et pas assez documentée.

L’objectif de cet article est de donner davantage d’épaisseur à ce tableau, en proposant un état des lieux qui met en évidence les problèmes liés à l’application des critères de convergence des politiques économiques dans l’ensemble de la zone franc africaine. Dans la première partie, nous proposerons une lecture des fondements de la convergence et des enjeux en zone franc. La seconde partie fera un état des lieux, elle présentera les résultats réalisés par les pays par rapport aux critères fixés et la situation en matière de convergence réelle. Elle montrera aussi les limites de cette expérience.

1. Fondements théoriques et enjeux de la convergence en zone franc

La convergence des politiques économiques a lieu lorsque plusieurs pays pratiquent des politiques économiques coopératives. Ces dernières sont fondées sur la poursuite d’objectifs communs ou proches et contrôlées par l’existence de mécanismes de surveillance multilatérale. Ceux-ci quant à eux sont destinés à garantir la conformité des politiques économiques nationales avec les objectifs préalablement fixés. Depuis la dévaluation du franc CFA, la pratique européenne des critères de convergence a été expérimentée à quelques différences près en zone franc avec des objectifs chiffrés uniformisés. Dans la CEMAC comme dans l’UEMOA, quatre principaux critères de convergence[3] sont actuellement en vigueur : 1° solde budgétaire de base sur PIB supérieur ou égal à zéro; 2° taux d’inflation annuel moyen inférieur à 3 %; 3° encours de la dette publique (intérieure et extérieure) sur PIB nominal inférieur ou égal à 70 %; 4° non-accumulation par l’État d’arriérés intérieurs et extérieurs sur la gestion courante, avec comme indicateur un délai de paiement inférieur à 120 jours. Cette évolution bien qu’elle marque fortement les politiques économiques en zone franc n’est pas une véritable innovation, car cette zone est constituée par deux grandes banques centrales, la Banque des États de l’Afrique de l’Ouest (BCEAO) et la Banque des États de l’Afrique centrale (BEAC). En plus, elle se caractérise non seulement par la parité fixe du franc CFA avec l’euro, mais aussi par sa convertibilité illimitée et surtout l’obligation faite à chacune de ces banques centrales de verser au moins 50 %[4] de ses réserves de change dans le compte d’opérations ouvert à la Banque de France, en contrepartie de la garantie donnée par le Trésor français. En tant que mécanisme clé de la zone, celui-ci détermine la politique monétaire à travers le niveau de réserves et de ce fait encadre la création monétaire. Par ailleurs, les statuts de ces banques centrales prévoient une limitation des avances qu’elles peuvent consentir aux Trésors publics nationaux en fonction de la situation des finances publiques. Mais cette évolution ne va pas sans soulever des interrogations, dont la plus récurrente est relative à la justification des critères de convergence, et qui trouve des éléments de réponse dans les débats théoriques ainsi que dans ses enjeux.

1.1 Les fondements théoriques de la convergence

La convergence nominale, portant sur des critères, remonte au débat sur la convergence réelle et se fonde sur les enseignements des débats théoriques relatifs aux politiques monétaire et budgétaire.

1.1.1 Les débats sur l’hypothèse de convergence

La convergence est une hypothèse de rattrapage des pays riches par les pays pauvres sous forme d’une égalisation à long terme des PIB par tête. Des auteurs comme Gerschenkron (1952) ou Abramovitz (1986) ont fondé cette hypothèse sur la diffusion du progrès technique, notamment à partir de l’approche néoclassique de la croissance traditionnellement illustrée par le modèle de Solow (1956). D’autres développements ont été effectués avec la notion de clubs de convergence[5] (Berthelemy et Varoudakis, 1995; Berthelemy, 2006). À cette hypothèse, s’opposent les modèles de croissance endogène, qui insistent sur le rôle des externalités. Selon Romer (1994) par exemple, les caractéristiques de l’économie expliquent la diversité des rythmes de croissance et jouent un rôle crucial sur la croissance à long terme. Les conditions initiales, le stock de capital physique ou de capital humain déterminent le taux de croissance par tête (Romer, 1986).

Ces différentes analyses ont donné naissance à différents critères d’acceptation de la convergence, notamment avec les notions de σ-convergence et de β-convergence, introduites par Sala-i-Martin (1990), et qui définissent respectivement la convergence comme la réduction de la dispersion de la répartition des PIB par tête et comme un rattrapage. Plusieurs autres auteurs (Bernard et Durlauf, 1996; Evans et Karras,1996, etc.) ont proposé une autre approche fondée sur la caractérisation des écarts des PIB per capita en logarithme[6]. Pour la β-convergence, leurs travaux étudient d’une part la relation entre le taux de croissance par tête et le niveau initial du PIB (β-convergence inconditionnelle), et d’autre part la relation inverse, avec comme condition de validation de l’hypothèse le fait que les pays de l’échantillon atteignent des niveaux communs pour certaines variables de nature économique (β-convergence conditionnelle). Quah (1995) par exemple a proposé de mesurer la convergence à partir de l’évolution de la position relative des pays, c’est-à-dire de la dynamique de la répartition de l’ensemble des PIB per capita, ce qui conduit à admettre l’hypothèse de convergence si la répartition des PIB per capita tend vers une loi unimodale.

1.1.2 Les débats en arrière-plan des critères de convergence

Si ces débats reposent sur la convergence réelle, ceux qui sont relatifs aux critères de convergence instaurés en zone franc portent sur la convergence nominale, qui est ainsi définie parce qu’elle a trait à des objectifs économiques chiffrés ou fixés en termes nominaux. Bien que certains travaux établissent formellement un lien entre les deux formes de convergence, il convient de noter que l’efficacité des critères demeure cependant limitée car selon Tavera (1999), la convergence nominale n’est qu’une forme faible de celle structurelle et il n’existe pas une causalité positive entre ces deux formes de convergence. Par ailleurs, le renforcement de la convergence nominale peut s’effectuer au détriment du rapprochement des performances réelles, comme en Europe[7] dans les années quatre-vingt. Quoi qu’il en soit, ces critères demeurent nécessaires si l’on en croit Barthe (2000), dans la mesure où ils permettent d’apprécier la qualité de la combinaison de la politique monétaire et de celle budgétaire des États, c’est-à-dire le policy-mix.

Dans le cadre de la zone franc, ils renvoient au débat de politique monétaire entre règle et discrétion. Si le niveau d’inflation fixé à 3 % au maximum dans la zone franc peut paraître incompatible avec les besoins de financement du développement, comme le souligne Avom (2007), il est indiscutable que cette limitation trouve sa justification dans ce débat. Introduit initialement par l’école de Chicago avec Simons (1963) qui a préconisé un taux de couverture de 100 %, suivi de Friedman et Schwartz (1963) qui ont accusé la Réserve fédérale d’avoir été une source d’instabilité financière, il a été repris par Friedman (1969) avec sa proposition d’adoption d’une règle de taux de croissance de la masse monétaire. Par ailleurs, on sait que les travaux de Kydland et Prescott (1977), ainsi que ceux de Barro et Gordon (1983) ont montré que la politique discrétionnaire est associée à un biais inflationniste et que la politique monétaire ne permet pas de stimuler durablement l’activité en présence d’agents rationnels. Ces auteurs ont ainsi proposé l’adoption d’une politique monétaire de règle, qui aurait l’avantage de supprimer ce biais. Une solution de type institutionnel a été aussi proposée par Rogoff (1985a) et consiste à confier la politique monétaire à un agent qui pondère plus fortement l’inflation que le gouvernement. C’est la solution d’indépendance de la banque centrale, très débattue dans la littérature économique récente, avec l’approche du banquier central conservateur de Rogoff et celle du contrat optimal entre le gouvernement et la banque centrale (Alesina et Summers, 1993[8]; Cukierman et al., 1993). Cette solution n’est cependant pas restée sans effet, car elle a marqué l’évolution des banques centrales de plusieurs pays. Même si l’on peut admettre avec Avom (2007) qu’il est prématuré et difficile d’apprécier empiriquement l’indépendance de la BEAC vis-à-vis des gouvernements nationaux, il est néanmoins évident, au regard de ses nouveaux statuts de 1998, qu’elle est en quête d’indépendance. L’objectif est de tirer avantage de ces enseignements théoriques et de se mettre en phase avec les évolutions observées dans nombre de grands pays. Le même objectif est aussi poursuivi sur le plan des instruments de politique monétaire. Le critère de limitation des tensions inflationnistes à un seuil de 3 % n’est à notre avis qu’un approfondissement de la programmation monétaire[9], actuellement appliquée en zone franc et qui n’est rien d’autre qu’une politique monétaire de règle déguisée.

Par ailleurs, le critère de stabilité des prix n’est pas également sans rappeler les programmes d’ajustement structurel et l’option libérale de la politique monétaire appliquée dans la zone à partir de la fin des années quatre-vingt-dix, à la suite des théories dites de la répression financière largement développées par McKinnon (1973) et Shaw (1973). Ces dernières prônent le retrait de l’État du secteur financier pour améliorer l’allocation de ressources dans l’économie et obtenir plus de croissance. Mais ce résultat est conditionné, entre autres prérequis, par la stabilité du cadre macroéconomique (McKinnon, 1991) et la discipline budgétaire permettant de limiter les effets négatifs de la taxe inflationniste (Fry, 1997).

Une telle discipline doit être accrue en union monétaire et surtout en zone franc, où il y a eu beaucoup de dérapages budgétaires, du fait de l’absence de coordination des politiques économiques en général et budgétaires en particulier (Stasavage, 1996). Les critères de convergence fixés voudraient donc apporter une solution à ce problème et trouvent également leurs fondements dans la théorie budgétaire des prix (fiscal theory of price level), échafaudée dans les années quatre-vingt-dix pour tenter de dépasser le débat entre monétaristes et keynésiens sur les facteurs monétaires ou réels de l’inflation[10]. Ils visent la mise en place d’un régime où les autorités budgétaires opèrent des choix en matière de dépenses publiques et de fiscalité qui engendrent une trajectoire de l’endettement public à laquelle les autorités monétaires doivent simplement s’ajuster. La domination monétaire versus la domination budgétaire est bien illustrée par le critère limitant l’inflation à 3 % maximum ou celui fixant le taux de couverture de l’émission monétaire à un minimum de 20 %. L’un ou l’autre de ces critères fixe en vérité une règle de croissance de la base monétaire et dicte par conséquent aux autorités budgétaires le montant du seigneuriage auquel elles peuvent s’attendre, de ce fait constitue un mécanisme qui permet de discipliner la politique budgétaire.

C’est la raison pour laquelle tous les critères de convergence dits de premier rang sont en relation étroite avec le budget (six sur huit en UEMOA). Critère clé[11], le solde budgétaire de base (hors dons) par rapport au PIB est renforcé par le critère relatif à l’endettement public. Mais celui-ci est relié à la situation budgétaire, et permet, en effet, d’éviter que les besoins de financement de l’État n’évincent les besoins du secteur privé à travers un plus grand placement des titres des Trésors nationaux sur le marché financier (cas de l’UEMOA notamment). Le respect de ces deux critères est supposé permettre à chaque pays de la zone d’assurer sa solvabilité et d’éviter un endettement excessif, compte tenu des conséquences négatives sur l’union monétaire et sur l’économie (Strauss-Kahn, 2002). Non seulement un tel endettement représente un poids pour les autres pays membres de l’union, mais il constitue aussi un grand obstacle à l’utilisation du budget pour des interventions gouvernementales nouvelles sur l’économie, ou comme instrument de régulation conjoncturelle. De plus, il comporte des effets de transferts négatifs entre les générations et a une incidence négative sur le capital productif, laquelle peut se traduire par une diminution du taux de croissance potentiel de l’économie à long terme (Elmendorf et Mankiw, 1998).

Le critère portant sur la non-accumulation des arriérés est dominé également par des préoccupations budgétaires, car l’accumulation des arriérés de paiement en zone franc est devenue à partir de la fin des années soixante-dix une source de financement des déficits publics (Boissieu, 1985). Mais il s’explique aussi par les exigences en matière de gouvernance publique imposées par le FMI dans le cadre des programmes d’ajustement structurel et qui portent notamment sur une gestion rigoureuse du budget. Les débats théoriques apportent un éclairage sur les critères de convergence de la même façon que leurs enjeux pour la zone.

1.1.3 Les enjeux de la convergence des politiques économiques

La perspective de la convergence en zone franc se trouvait dans deux enjeux majeurs : les coûts liés à l’absence de coordination et les possibilités d’accélération du processus d’intégration ou de développement.

De ce point de vue, il convient de rappeler que des unions économiques ont été créées en zone franc en 1994, dans un contexte économique international marqué non seulement par l’éclosion de grands ensembles économiques (Khavand, 1995)[12], mais surtout par une dynamique différenciée du commerce international et une concentration de celui-ci au sein de grandes régions géographiques (Lafay, 1996; Rainelli, 2000). En effet, en 1998 par exemple, l’Europe occidentale occupe la première place des exportations mondiales avec 44 %, suivie de l’Asie (24,2 %) et de l’Amérique du Nord (17 %), puis de l’Amérique latine (5,2 %) et de l’Europe orientale et centrale, ensuite de l’ex-URSS (4 %) et de l’Afrique (2 %). Fait important, si la part de l’Amérique du Nord augmente de façon régulière, celle de l’Afrique en revanche diminue continuellement. En outre, sa part dans la production mondiale ne cesse de diminuer. En 1993, elle est évaluée à 1,8 % (hors Afrique du Sud), alors qu’en 1960 elle s’élevait à 2,4 %. Autre fait préoccupant, le commerce international reste concentré au sein des nations riches. L’Amérique du Nord et l’Europe occidentale sont à l’origine d’environ 61 % des exportations mondiales et l’on note une tendance plus ou moins marquée au développement des échanges entre nations d’une région donnée. C’est ainsi qu’à cette période, 69,8 % des exportations de l’Europe occidentale sont intra-européennes. Dans le même temps, les pays d’Asie réalisent une ascension, du fait du renforcement de l’intégration régionale et des phénomènes bien connus depuis Viner (1950) d’expansion des échanges et de détournement des échanges[13]. C’est ainsi que la part des exportations intrazone passe de 25,7 % en 1986, à 45 % en 1998. L’enjeu des unions économiques créées en zone franc était de limiter les coûts liés à une marginalisation économique accrue.

À cela s’ajoute la signature du traité de Maastricht en 1991, qui soumet les pays européens et le partenaire français à des exigences nouvelles, résumées à travers les critères de convergence. Parmi les différents interdits du processus d’unification figurent l’absence de déficits budgétaires excessifs et l’interdiction pour la Banque centrale européenne de consentir toute forme de crédit à un gouvernement. Ces deux interdits ont de lourdes conséquences, car ils posent à la France, la question de savoir comment être en règle avec la construction monétaire européenne et la coopération traditionnelle avec les partenaires africains sans courir le risque de transgresser les engagements au niveau européen. Il importe de rappeler qu’à ce moment, les comptes d’opérations de la BCEAO et de la BEAC, qui constituent les mécanismes centraux de cette coopération monétaire sont débiteurs. En effet, la zone franc connaît de graves problèmes économiques et financiers qui se traduisent par d’importants déficits budgétaires. Or, s’ils sont domiciliés à la Banque de France et ouverts sur les livres du Trésor français, leur déficit est logiquement comptabilisé au niveau du Trésor français comme un emploi et donc comme une source de déficit budgétaire. Leur déficit constitue donc pour la France un facteur de non-respect du critère d’absence de déficit budgétaire excessif au niveau européen.

Par ailleurs, en raison du pacte européen de stabilité des prix, se pose la question de savoir comment assurer le renforcement de la monnaie en zone franc, ou comment adapter le fonctionnement de la zone franc africaine à l’Union européenne. Si ce pacte appelle à de nouveaux mécanismes de coopération, cela est d’autant plus urgent que la zone franc traverse une profonde crise, caractérisée en plus de ce qui a déjà été dit par une grave illiquidité des banques, une inflation rapide, des taux de change surévalués[14] et de lourds endettements extérieur et intérieur des États. Largement débattue[15], cette crise milite beaucoup en faveur de réformes institutionnelles dans la zone, au même titre que les évolutions d’ensemble observées au niveau international. Certains observateurs estiment à ce moment qu’il convient d’apprécier l’efficacité de la zone par rapport aux critères de zone monétaire optimale, ou à la convergence réelle des économies (Bougthon, 1992).

Les coûts liés à l’absence de coordination et à la situation de la zone ont remis au goût du jour la question de l’intégration[16], déjà d’actualité au lendemain des indépendances et considérée comme une étape utile à l’ouverture ultérieure de la zone sur le marché mondial. Cette question a fait l’objet d’un ensemble de nouvelles stratégies dites institutionnelles[17], ayant pour ambition de construire l’intégration sur la base de la coopération monétaire existante (Berg, 1993) et d’opérer l’ajustement des économies de la zone à la dynamique de l’économie internationale. Les unions économique et monétaire créées font partie de ces stratégies et expriment, si l’on en croit leurs textes fondateurs, la volonté des décideurs politiques de trouver des solutions idoines au problème de pauvreté et de développement auxquels les pays sont confrontés. Leur efficacité reste cependant liée, d’après les mêmes textes, à la convergence vers des performances soutenables par la coordination des politiques économiques et la mise en cohérence des politiques budgétaires nationales avec la politique monétaire commune. En effet, la convergence des économies constitue selon ces textes un moyen essentiel permettant de parvenir aux objectifs spécifiques des unions, à savoir des actions économiques et financières appropriées portant sur des politiques communes et sectorielles, le renforcement de la politique monétaire et du secteur financier, etc. Elle figure en tête de liste des principaux moyens retenus par lesdits textes. Elle est supposée être réalisée à travers le respect des critères fixés.

1.2 La convergence en zone franc : un état des lieux

Nous proposerons dans cette partie un état des lieux de la convergence des politiques économiques dans la zone. Nous verrons que les résultats sont mitigés et qu’ils fédèrent les analyses et les conclusions de la plupart des travaux existants sur ce sujet. Certains relativisent les performances réalisées comme nous l’avons déjà noté, tandis que d’autres prononcent un jugement sévère sur l’état de la convergence (Rapport sur la zone franc 2006, 2006). Nous proposerons en outre une recherche plus approfondie des facteurs qui expliquent ces performances. En premier lieu, nous examinerons l’état de la convergence au regard des critères de convergence fixés; et en second lieu, nous rechercherons les limites de la surveillance multilatérale en zone franc.

1.2.1 Les pays et les objectifs de convergence : des résultats mitigés

L’état des lieux s’appuiera sur deux approches complémentaires : un examen des réalisations des pays par rapport aux critères de convergence d’une part et une analyse de la σ-convergence d’autre part, qui sera limitée au cas de la CEMAC[18]. Cette démarche conduit à un constat : il existe à la fois des mouvements de convergence et de divergence, mais qui diffèrent largement selon les pays. En d’autres termes, si l’on peut parler de l’existence d’un processus de convergence des politiques économiques, ce processus se trouve affaibli par son instabilité et ne s’accompagne pas d’un rapprochement réel des économies.

1.2.1.1 La grande dispersion des réalisations et l’instabilité du processus de convergence

L’expérience de la mise en oeuvre d’objectifs de convergence en zone franc a été marquée par une révision des critères initiaux. Les critères prévus dans les textes portant création de la CEMAC ont été modifiés comme en UEMOA, suite à la directive CEMAC du 3 août 2002. Cette directive fixe des critères nouveaux et harmonisés avec ceux dits de premier rang dans l’UEMOA[19]. Parallèlement à ces critères, elle a aussi renforcé la surveillance multilatérale, en associant les nouveaux critères arrêtés avec un ensemble d’indicateurs macroéconomiques, portant notamment sur le solde budgétaire primaire, le taux de couverture extérieure de la monnaie, le taux de pression fiscale, la variation comparée de la masse salariale et des recettes de l’État, ainsi que sur le déficit courant. Très récemment en 2005-2006, le Comité de convergence a proposé trois indicateurs complémentaires de convergence : 1° l’indice d’inflation sous-jacente, qui soustrait de l’indicateur d’inflation les principaux éléments volatils[20]; 2° le solde budgétaire de base corrigé, qui permet de mieux apprécier la situation structurelle des finances publiques, en supprimant les effets ponctuels des variations des cours ou de la production; 3° l’indicateur d’évolution de la couverture des dépenses courantes hors intérêts par les recettes fiscales non pétrolières, qui permet d’analyser la soutenabilité structurelle des dépenses de fonctionnement des budgets. Bien que les critères de premier rang restent la référence pour apprécier la convergence, les indicateurs corrigés ci-dessus sont supposés compléter et affiner le dispositif, de manière à favoriser une meilleure appréciation des efforts de convergence structurelle fournis par les autorités.

Mais les changements introduits dans le dispositif de surveillance multilatérale n’ont pas permis à cette date de parvenir à des résultats satisfaisants, comme le souligne à juste titre le rapport annuel 2006 sur la zone franc. En effet, le degré de respect des critères s’est considérablement dégradé.

Dans le cas de la CEMAC, les réalisations des pays, telles qu’elles sont données à travers les tableaux A et B figurant en annexe, montrent qu’en 1997, le nombre de critères respectés dans toute la communauté a atteint un niveau relativement élevé de 18 critères sur 24 (4 x 6), soit 75 %. Mais en 2006, ce nombre a diminué jusqu’à 12 et le taux de respect des critères est ainsi descendu à 50 %. Globalement, les scores obtenus à partir des réalisations sont faibles, avec notamment un nombre total de 196 critères respectés sur 336 (4 x 6 x 14) entre 1993 et 2006, soit environ un taux moyen de 58 %. Mais les réalisations des différents pays ne sont pas identiques (voir le tableau 1), certains pays réalisent de meilleures performances, d’autres de moins bonnes. C’est ainsi que sur cette période, les pays les plus vertueux sont le Gabon (71 %), le Cameroun (66 %) et la Guinée équatoriale (62,5 %), alors que les autres pays sont moins vertueux, à savoir : le Tchad (53 %), le Congo (50 %) et la Centrafrique (46 %).

Tableau 1

Nombre de critères de convergence respectés par pays sur 4

En outre, à cette dispersion des degrés de respect des critères s’ajoute la dispersion des réalisations en fonction des critères. Les critères relatifs à la stabilité de la monnaie (taux de couverture extérieure de l’émission monétaire et taux d’inflation) et à l’équilibre budgétaire (solde budgétaire primaire ou solde budgétaire de base sur PIB) par exemple sont beaucoup plus respectés que les autres : 82 fois sur 84 (97,6 %) pour les premiers et 61 fois sur 84 (72,6 %) pour les seconds (tableau 2).

Tableau 2

Nombre de pays sur 6 ayant respecté le critère de convergence

Il importe de noter que ce classement n’est pas neutre, ces deux critères constituent comme le reflètent les textes fondateurs de la CEMAC l’essentiel des objectifs de la surveillance multilatérale des politiques économiques. Ceci parce que le renforcement de l’union monétaire[21] en zone franc est très largement déterminé non seulement par l’équilibre budgétaire, mais aussi par les règles encadrant la création monétaire au profit des États. À cela s’ajoute le fait que tous les autres critères de convergence sont en rapport avec le problème de l’équilibre budgétaire, et qui justifie le rang occupé par ces deux critères comparés aux autres. À ce titre, ils peuvent valablement servir pour illustrer la dispersion des réalisations des États en fonction des critères. Notre analyse de la sigma-convergence au sens de Barro et Sala-i-Martin (1991) consiste à calculer σt(c), la σ-convergence associée à la réalisation d’un de ces critères c, à l’année t, par les n pays i, et définie par :

avec c̅ la moyenne annuelle des réalisations des différents pays[22], qui tient mieux compte du fait que les structures économiques des pays ne sont pas identiques, ainsi que du caractère dit absolu des critères de convergence (Avom, 2007). À partir des σt(c) calculés, nous procédons au test de Wilconson résumé dans le tableau 3. Il s’agit d’un test non paramétrique de rang unilatéral, qui permet de voir s’il y a ou non un resserrement des écarts par rapport à l’état normatif défini par les critères de convergence. Cela revient au même d’affirmer qu’il y a σ-convergence entre deux années t et t + 1, si l’on constate que σt (c) est supérieur à σt+1(c). Il consiste à tester la significativité de la différence des rangs entre deux sous-périodes (1987-1994 et 1995-2006) de la manière suivante : on range d’abord les observations de l’indicateur étudié (ici σt(c)) par ordre croissant. Puis, en se servant de la somme des rangs obtenus par les valeurs relatives aux sous-périodes, on examine si la distribution de la sous-période de l’échantillon peut être considérée comme aléatoire aux seuils de confiance retenus.

Tableau 3

Test de rang des dispersions

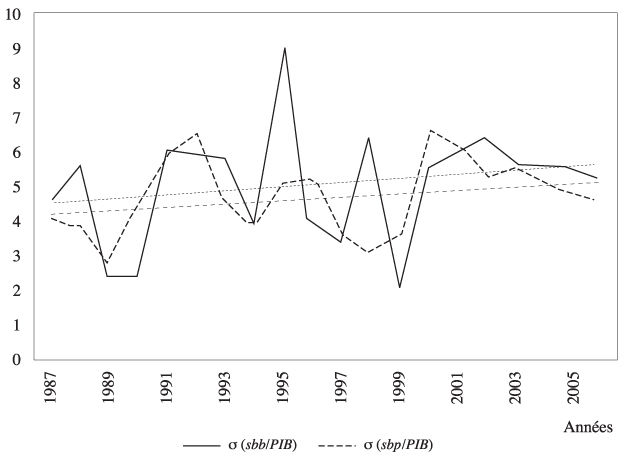

Nous y associons le graphique 1, qui retrace l’évolution de la dispersion des réalisations pour le solde budgétaire primaire ainsi que pour celui de base[23] (σ [sbp/PIB] et σ [sbb/PIB]).

Graphique 1

Évolution de la dispersion des soldes budgétaires primaire et de base

Il apparaît que l’indicateur σt(c) ne diminue pas de façon continue dans le temps, ni en considérant le solde budgétaire primaire σt(sbp/PIB) ni celui de base σt(sbb/PIB). En tendance, les courbes relatives à ces deux indicateurs présentent plutôt une allure ascendante. Celle du solde budgétaire primaire est marquée par deux grands pics, suivis l’un et l’autre par une tendance à la réduction de l’indicateur. Ces pics correspondent à des chocs importants enregistrés par les pays et dont le premier se situe à partir de 1992, année où le laxisme des États dans la gestion des finances publiques s’accompagne de graves déséquilibres budgétaires (Stasavage, 1996). Cette année est aussi pour les pays de la zone franc le début des contraintes liées au traité de Maastricht, qui se traduisent du côté de la France par un regard plus attentif sur leurs politiques budgétaires; ce qui explique, en relation avec les programmes d’ajustement structurel, la tendance à la convergence des soldes budgétaires observée à partir de ce moment. Mais cette tendance a été brève, car le processus a disparu à partir de l’année 2000, notamment avec le lancement de l’euro et ses conséquences sur les économies de la zone franc. Citons pour mémoire les influences monétaires diverses, agissant en lien avec la structure des échanges extérieurs des pays, ainsi que le double tandem franc CFA-euro et euro-dollar. Celles-ci se traduisent par des effets différenciés dans le temps, et surtout par une très grande volatilité des recettes budgétaires, liée à l’hétérogénéité des structures économiques des pays et de leurs fiscalités. Ceci engendre finalement une très grande variabilité des écarts des soldes budgétaires entre pays, donc une instabilité de l’indicateur de convergence des politiques budgétaires.

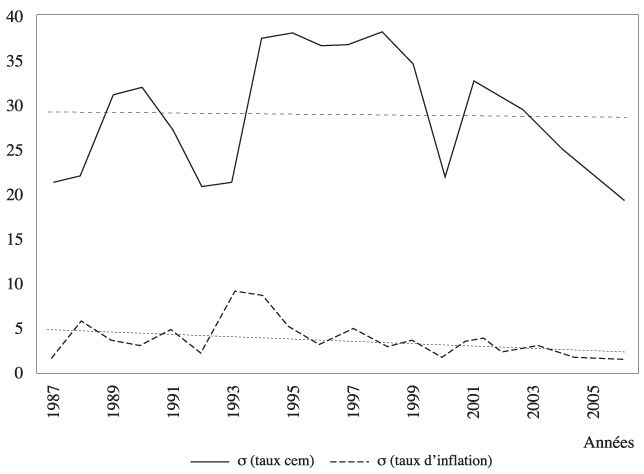

Contrairement au solde budgétaire, les fluctuations de la dispersion du taux d’inflation ont une amplitude beaucoup plus faible. Celle-ci est néanmoins marquée par la dévaluation du franc CFA survenue en 1994 et le choc de la flambée des prix[24]. Le graphique 2 montre que ce phénomène existe bien avant 1994 et n’est pas lié aux mécanismes de surveillance multilatérale. Il s’explique beaucoup plus par les mécanismes qui encadrent la création monétaire dans la zone. D’ailleurs si cela avait été le cas, on aurait une diminution de la dispersion du taux de couverture extérieure de la monnaie (tcem). Celui-ci est selon les statuts de la BEAC, une sorte d’objectif intermédiaire de la politique monétaire et à ce titre intervient indirectement dans la règle monétariste à travers la relation de stricte proportionnalité qui lie la base monétaire, la masse monétaire et le taux d’inflation dans l’économie[25]. À ce titre, l’évolution de sa variance ne dépend que de la conjoncture internationale et des structures économiques des pays, ainsi que de leurs fiscalités, autant d’éléments qui sont les principaux déterminants de leurs avoirs extérieurs nets.

Graphique 2

Évolution de la dispersion du taux d’inflation et du taux de couverture extérieure de la monnaie

Dans le cas de l’UEMOA, où le pacte de stabilité signé en 1999 définit un processus de convergence en fixant un horizon précis, la situation n’est guère reluisante. Le passage dans la phase de stabilité prévue par ce pacte a été repoussé à maintes reprises[26]. Si l’on se réfère au tableau 4, qui reprend les réalisations présentées en annexe (tableau C), il apparaît qu’entre 2004 et 2006 le nombre total de critères respectés est de 80 sur 192 (= 8 x 8 x 3), ce qui donne un taux moyen de l’ordre de 42 %, largement en dessous de la CEMAC, même s’il est vrai que les périodes ne sont pas les mêmes.

Tableau 4

Nombre de critères de convergence respectés en UEMOA par pays sur 8

Les pays les plus vertueux dans ce cas sont le Sénégal (83 %) et le Mali (62 %); viennent ensuite : le Bénin (42 %), le Burkina (42 %), le Niger (37 %), la Côte-d’Ivoire (21 %), le Togo (25 %) et enfin la Guinée-Bissau (8 %). On voit qu’il y a aussi une dispersion des degrés de respect des critères, de même qu’une dispersion en fonction des critères. Alors que les critères relatifs à l’inflation et à la dette publique viennent en tête avec respectivement 62 % et 58 % de taux de réalisation, les autres critères obtiennent des scores plus faibles : taux de pression fiscale (12 %), solde extérieur courant hors dons sur PIB (12 %), etc.

Au total, il n’est pas inexact de dire, comme le note le Rapport annuel sur la zone franc édition 2006, que les résultats de la convergence ne sont pas concluants. Mais dans la mesure où la convergence peut être due, si l’on suit Tavera (1999), à des politiques économiques spécifiques portant sur les critères de convergence (convergence induite) et à des mécanismes autonomes aux structures économiques (convergence autonome), il reste à savoir si le jeu de tels mécanismes permet d’atténuer ce constat.

1.2.1.2 Une absence de rapprochement réel entre les économies

Une fois de plus, l’exemple de la CEMAC montre que les économies de la zone n’ont pas non plus enregistré une convergence sur le plan réel. Cela peut être illustré par l’état d’avancement des grands chantiers communautaires, comme l’édification du marché commun, le développement des infrastructures, etc. En ce qui concerne le marché commun, s’il est vrai que le tarif préférentiel généralisé (TPG) mis en place en 1994 a atteint le taux 0 en1998 entre les six États de la CEMAC, il reste que les échanges intracommunautaires n’ont pas enregistré de progrès significatifs. En raison des politiques fondées sur les préférences nationales, les échanges à l’intérieur de l’Afrique ont représenté environ 6 % seulement du total des flux commerciaux avec l’extérieur entre 1995 et 2005; alors que les échanges commerciaux intracommunautaires atteignaient à peine 3 % de la valeur totale des échanges, soit 119 milliards de FCFA (voir tableau 5).

Tableau 5

Structure géographique des échanges commerciaux (en % de la valeur des échanges)

Ces préférences se manifestent par le fait que les politiques des États vont très souvent à contre-courant des dispositions arrêtées au niveau des instances communautaires. C’est ainsi que les pays multiplient les franchises exceptionnelles à leur guise en faveur des entreprises ou même des particuliers, en violation du tarif extérieur commun (TEC), qui définit quatre catégories tarifaires avec des taux de droit de douane bien précis (5, 10, 20 et 30 %) en fonction du type de produits. À cela s’ajoute le fait que ces échanges restent dominés par la part du Cameroun qui oscille autour de 70 % du marché de la communauté (Commission économique des Nations unies pour l’Afrique, 2007). S’agissant du problème des infrastructures, la situation n’est guère reluisante. L’enclavement de certains États (Tchad, Centrafrique) et la très faible connexion des réseaux nationaux de toute sorte sont autant de facteurs dirimants. En bref, le moins que l’on puisse dire c’est qu’il est difficile d’arriver à un réel rapprochement des économies s’il n’existe même pas un réseau routier bitumé reliant les capitales des différents pays entre elles[27], surtout quand on sait que 80 % du transport environ, aussi bien des personnes que des biens, se fait par voie terrestre.

1.2.2 Limites de la surveillance multilatérale en zone franc

Les résultats obtenus dans le respect des critères de convergence conduisent à la question de savoir quels sont les facteurs qui sont à l’origine de telles performances. Nous verrons qu’il y a non seulement les limites des mécanismes de la surveillance multilatérale, mais également la conciliation difficile de l’objectif de stabilité du cadre macroéconomique et du rôle contracyclique de la politique budgétaire dans la zone.

1.2.2.1 Les faiblesses des mécanismes de la surveillance multilatérale

Deux principales faiblesses caractérisent ces mécanismes : le manque de fiabilité des instruments d’appréciation et l’inefficacité du dispositif de contrôle et de sanction.

a) Le manque de fiabilité des instruments d’appréciation de la convergence

Plusieurs types de critiques ont été formulés à l’encontre des critères de convergence. On s’interroge par exemple sur le caractère absolu des seuils et on souligne que les plafonds fixés pour chaque critère ont été arrêtés de manière arbitraire. On montre que dans le cas de l’inflation, la définition chiffrée de l’objectif à un taux relativement bas de 3 % peut induire des coûts en termes d’activité et d’emploi qui représentent un risque qui ne se justifie pas, l’inflation n’ayant jamais été une véritable menace en zone franc, comparativement aux autres pays africains au sud du Sahara. De plus, en raison de la politique monétaire commune, l’inflation est relativement bien maîtrisée dans la zone et dépend fondamentalement des chocs liés à la demande. Dans le même ordre d’idées, une étude du FMI montre qu’un taux d’inflation inférieur à 5 % dans les pays comme ceux de la CEMAC n’est pas favorable à la croissance (Sanjeev Gupta, Powell et Yongzheng Yang, 2005). Par ailleurs, la limite de l’endettement public fixée à 70 % du PIB ne constitue nullement une garantie contre les problèmes d’insolvabilité du gouvernement. Le Bénin en UEMOA par exemple, est passé à maintes reprises au Club de Paris, en raison de l’accumulation des arriérés de remboursement de sa dette, alors même qu’il n’a jamais dépassé cette limite, etc.

Mais toutes ces critiques ne touchent pas le problème fondamental de la fiabilité même des critères de convergence de manière générale, en particulier du solde budgétaire. En tant qu’instrument d’appréciation, celui-ci doit se caractériser par une grande stabilité, de la même manière que la monnaie en tant qu’instrument de compte a besoin d’être stable pour assurer une mesure correcte de la valeur des biens et des services. Or cela est loin d’être le cas, même s’il vrai que des efforts louables ont été accomplis pour réviser ce critère, en remplaçant notamment le solde budgétaire primaire par le solde budgétaire de base[28]. Contrairement à l’économie de la zone UEMOA qui apparaît relativement plus diversifiée avec un ensemble de productions agricoles d’exportation (coton, cacao, café essentiellement), de cultures vivrières (riz, mil, manioc, igname) et un secteur secondaire relativement développé (industries agro-alimentaires, industrie textile, BTP), l’économie de la zone CEMAC dans son ensemble est fortement dépendante du pétrole. Les exportations de ce produit représentent plus des deux tiers du total des exportations. Comme le montre le tableau 6, les recettes pétrolières alimentent de plus en plus les ressources des États (49,13 % en 2002 et 70 % en 2006).

Tableau 6

Tableau des opérations financières des États de la CEMAC (extrait)

Dans ces conditions, la balance commerciale est structurellement excédentaire selon la conjoncture sur les prix du pétrole et présente une très grande volatilité. La forte dépendance à l’égard du pétrole a également une incidence sur la gestion budgétaire, qui se trouve fortement déterminée par l’évolution des prix du pétrole brut. Lorsque ces prix sont orientés à la hausse, les pays réalisent plus facilement des excédents budgétaires et sont parfois amenés à faire voter une loi de finance rectificative[29]. Dans le cas contraire, ils sont confrontés à d’importantes difficultés[30], en raison du caractère difficilement compressible et réversible des dépenses publiques. Alors que dans la zone de l’UEMOA, la balance commerciale présente un profil moins cyclique, les recettes de l’État étant plus diversifiées et moins dépendantes des variations des cours des matières premières. Des études comme celles de Guillaumont (2006) ou de Massuyeau (2004) ont estimé la dispersion des termes de l’échange entre 1993 et 2004 de 25 à 30 % dans la zone CEMAC et de 10 à 18 % dans la zone UEMOA. En d’autres termes, il y a une spécificité de l’économie de la CEMAC, qui peut se définir par la forte sensibilité des soldes budgétaires publics aux fluctuations des cours du pétrole. Cette sensibilité est d’autant plus grande que les ressources issues du pétrole dépendent du cours du dollar par rapport à l’euro, ce dernier étant soumis à de nombreuses fluctuations alors que la parité du franc CFA avec l’euro est fixe. Il existe donc pour la CEMAC des facteurs exogènes qui peuvent créer une instabilité dans le processus de convergence, indépendamment des pratiques budgétaires des États. En fonction de la conjoncture et surtout de l’importance relative des ressources issues du pétrole dans le budget, la variance des écarts des réalisations des pays comparées à l’objectif de convergence défini peut avoir tendance à augmenter ou à diminuer. À cela vient s’ajouter le manque d’efficacité du dispositif de contrôle et de sanction.

b) L’inefficacité du dispositif de contrôle et de sanction

Selon l’article 49 de la Convention de l’Union économique de l’Afrique centrale (UEAC), les États membres doivent s’accorder sur les grandes orientations de politique économique qu’ils s’engagent à respecter en harmonisant et en coordonnant leurs politiques sectorielles. Force est cependant de constater qu’après 15 années de surveillance multilatérale, ces règles ne sont pas toujours respectées[31], non seulement à cause du déficit de crédibilité et de confiance dans les règles, ou de l’inexistence de bonnes règles[32] en paraphrasant Créel (2003), mais également en raison de l’inefficacité des mécanismes de contrôle et de sanction. Ces derniers prévoient que le Conseil des ministres peut exempter un État du respect de tout ou partie des critères de surveillance multilatérale en cas de difficultés liées à des événements exceptionnels, mais ils ne définissent pas clairement les situations qui pourraient être qualifiées d’exceptionnelles[33]. Cette absence de formalisme, qui évite la rigidité d’une règle écrite assortie de sanctions automatiques, marque la préférence donnée à des négociations conduites au cas par cas, et qui impliquent le marchandage politique. Les mécanismes de contrôle demeurent en outre peu convaincants, notamment en ce qui concerne les sanctions liées à la transgression des règles. Par exemple, lorsque qu’un État n’a pas pu élaborer en concertation avec le Secrétariat exécutif de la CEMAC un programme d’ajustement approprié à la suite du non-respect des critères de convergence, les sanctions auxquelles il s’expose portent sur des effets de réputation. Le Conseil des ministres publie à son encontre un simple communiqué, éventuellement assorti d’informations sur la situation économique, et annonce publiquement le retrait du soutien dont il bénéficiait éventuellement. On voit bien qu’il s’agit là de dispositions dont les effets ne peuvent pas être significatifs, car on sait qu’en matière de réputation, la communauté internationale s’appuie généralement sur les appréciations des institutions de Bretton Woods et dans une moindre mesure sur les notations effectuées par les agences de rating.

1.2.2.2 La difficile conciliation de la stabilité macroéconomique et du rôle contracyclique de la politique budgétaire en zone franc

Sous un autre angle, la fréquence et l’ampleur des fluctuations cycliques dans la zone et l’action contracyclique de la politique budgétaire n’ont pas été bien pris en compte dans les dispositifs de surveillance multilatérale. En fixant des critères permettant à des pairs de l’union de surveiller la convergence des politiques économiques, les pays se sont donnés certes les moyens d’un policy-mix qui parachève la construction de la zone et contribue à la crédibilité de la parité franc CFA / euro. Pour autant, il convient de noter que cette évolution n’est pas sans soulever quelques interrogations en raison de la nature de la zone. D’une part, les échanges commerciaux entre les pays qui la composent sont de si faible ampleur[34] qu’il se pose les problèmes des conditions de sa viabilité et du sens à donner à la convergence. D’autre part, certaines études montrent que les chocs macroéconomiques qui touchent les pays ne sont guère uniformes : dans la CEMAC par exemple, le Cameroun, le Congo et le Gabon reçoivent des chocs plus ou moins symétriques, contrairement au Tchad, à la République centrafricaine et à la Guinée équatoriale dont les chocs sont très spécifiques ou asymétriques[35] (Ondo Ossa, 2004). Si la zone monétaire optimale peut se définir à partir de la manifestation de chocs symétriques aux pays, ainsi que par des similitudes de comportement dans la flexibilité des prix et des coûts (Kenen, 1969), alors on peut partager l’idée selon laquelle la zone franc n’en est pas une. Elle l’est davantage moins au sens de la mobilité des facteurs de Mundel (1961) ou du degré d’ouverture de McKinnon (1963). En effet, elle se caractérise par des chocs asymétriques et des difficultés de régulation macroéconomique, qui portent sur la répartition entre les pays membres de la charge d’ajustement ou de stabilisation, et sur la régulation budgétaire. Ainsi, certains pays peuvent supporter des coûts d’ajustement liés simplement à leur appartenance à la zone et de ce fait doivent mettre en oeuvre des politiques appropriées et spécifiques. Dans ces conditions, la politique budgétaire a un rôle spécifique à jouer pour stabiliser les chocs naturels et externes et faire face aux fluctuations cycliques. Ce rôle est d’autant plus important aujourd’hui que la zone est marquée par le chômage, la pauvreté, et que la politique budgétaire de l’État reste, comme l’affirme si bien l’OCDE (2007), le principal levier de lutte contre la pauvreté dans ces pays. Rappelons que le taux de chômage y est très élevé. Il est d’environ 20 % au Congo et 25 % au Gabon. De plus, malgré les niveaux de croissance enregistrés depuis la dévaluation, la plupart des études s’accordent à dire que la majorité de la population vit en dessous du seuil de pauvreté (40 % au Cameroun)[36]. On en veut pour preuve le niveau de l’indice de développement humain, celui-ci n’a pas enregistré de progrès significatif : 0,514 en 1990 et 0,506 en 2004 au Cameroun, contre 0,628 et 0,722 pour le Cap Vert, 0,657 et 0,76 pour la Tunisie.

Par ailleurs, on peut aussi noter que la nature des mécanismes de surveillance n’est pas en cohérence avec les problèmes économiques de la zone et les engagements des gouvernements envers la communauté internationale. La logique interne de ces mécanismes est marquée par la stabilisation, qui facilite la restauration des équilibres financiers et accompagne l’ajustement monétaire intervenu en 1994. Elle est également celle de l’ajustement structurel, qui agit sur les prix relatifs et les réformes sectorielles. De ce fait, ces mécanismes n’intègrent pas le Document de stratégie de réduction de la pauvreté (DSRP), qui constitue aujourd’hui dans la zone une définition de l’engagement officiel du gouvernement à mener une politique claire de lutte contre la pauvreté d’ici à 2015[37], et conduit à cet effet à des arbitrages budgétaires. Or pour un pays comme le Cameroun, il est établi que pour faire reculer la pauvreté, il faut une croissance propauvre, c’est-à-dire orientée vers les populations rurales, avec un taux de l’ordre 5,7 %. Pour cela, il convient de mettre en place des politiques publiques visant entre autres objectifs le renforcement des capacités humaines (éducation et santé) et l’accès aux infrastructures économiques de base.

Plus généralement, beaucoup de faits amènent à s’interroger sur la convergence des économies; car des études empiriques ont montré que le renforcement de la convergence nominale en Europe dans les années 1980 s’est effectué au détriment du rapprochement réel des économies. On sait par exemple que les efforts très soutenus en matière de désinflation et de stabilité du change ont eu un impact négatif sur la croissance, à travers la perte de compétitivité liée à l’appréciation des monnaies des pays au sud de l’Europe, ce qui a occasionné les crises du Système monétaire européen de 1993-1994. Dans le même ordre d’idées, on a remarqué que la convergence des pays européens entre 1950 et 1990 n’a pas pu assurer un rattrapage entre régions pauvres et régions riches d’un même pays (Sala-i-Martin, 1996). Selon Neven et Gouyette (1995), la moitié de l’inégalité des revenus entre les pays de l’Union européenne correspond aux différences de revenus à l’intérieur d’un pays, ce qui amène à penser que pour les pays les plus pauvres, seules les régions les plus riches ont bénéficié du processus de convergence avec les pays riches.

Conclusion

En définitive, la convergence des politiques économiques dans la zone franc était devenue une nécessité, tant il est indiscutable que les crises financières du milieu des années 1980 et la surévaluation du franc CFA prenaient leur racine dans les dérapages budgétaires ou l’absence de coordination des politiques économiques. Elle a pris un caractère plus impératif encore avec l’éclosion des blocs commerciaux partout dans le monde et les enjeux de cette évolution pour le développement.

À la lumière des débats théoriques, cette étude montre que l’instauration des mécanismes de surveillance multilatérale prend appui sur les gains supposés liés à un régime ricardien et une politique monétaire de règle. Après 15 années de pratique, les pays membres ont enregistré des performances non seulement contrastées mais surtout atténuées et qui peuvent être expliquées par la grande instabilité engendrée par les chocs réel et monétaire, ainsi que par l’absence de rapprochement des économies sur le plan réel. En outre, elle montre que le dispositif de surveillance multilatérale souffre de plusieurs faiblesses, liées principalement à la fiabilité des instruments mêmes d’appréciation et à l’efficacité du dispositif de contrôle et de sanction. Mais bien au-delà de ces limites, se pose aussi la question de la faisabilité de la convergence des politiques économiques basée sur des critères nominaux, en raison du caractère asymétrique de la zone, de l’ampleur du chômage, de la pauvreté et du rôle que doivent jouer les politiques budgétaires dans le cadre du DSRP.

Si des efforts ont été fournis pour réviser les indicateurs de convergence, il convient cependant de souligner que beaucoup de chemin reste encore à parcourir pour trouver les voies d’un policy-mix équilibré en zone franc. Une dose de volonté politique est nécessaire, pour donner au moins à court terme un contenu visible à l’intégration des économies, notamment dans les domaines des infrastructures, des transports, des échanges et de circulation des personnes.

Appendices

Annexe

Tableau A

Performances des pays par rapport aux critères budgétaires, monétaires et d’inflation

Tableau B

Performances des pays par rapport aux critères d’endettement public et de masse salariale

Remerciements

Je tiens à remercier les deux rapporteurs anonymes de la Revue pour leurs précieuses observations. Les opinions émises dans cet article et les incorrections éventuelles qui pourraient s’y trouver ne sauraient cependant les engager.

Notes

-

[1]

Par exemple, en Europe se met en place l’Union économique et monétaire, suite au traité de Maastricht signé en décembre 1991. En Amérique est signé en août 1992, l’accord de libre-échange nord-américain (ALENA), et en Asie est mis en place en janvier 1992 l’accord de libre-échange asiatique (ALEA) entre les pays membres de l’Association des nations d’Asie du Sud-Est (ASEAN) : Brunei, l’Indonésie, la Malaisie, les Philippines, Singapour, la Thaïlande et le Vietnam.

-

[2]

Dans le cas d’une forte préoccupation pour l’emploi, l’expansion budgétaire s’opère au détriment des voisins dans un régime de changes fixes, car elle provoque une appréciation du change réel et une baisse des salaires réels par rapport à l’étranger.

-

[3]

Ces critères ont remplacé en 2002 les critères initialement arrêtés au moment de la création de la CEMAC, à savoir : 1° solde budgétaire primaire, supérieur ou égal à 0; 2° taux de couverture extérieure de l’émission monétaire, supérieur ou égal à 20 %; 3° variation nette des arriérés intérieurs et extérieurs, inférieure ou égale à 0; 4° variation annuelle en pourcentage de la masse salariale de la fonction publique, égale ou inférieure à la variation en pourcentage des recettes budgétaires.

-

[4]

Cette fraction est passée en 2007 de 65 à 50 %.

-

[5]

Cette notion est fondée sur l’existence de groupes de pays pour lesquels l’hypothèse de convergence se trouve vérifiée.

-

[6]

L’hypothèse de convergence est acceptée lorsque ces écarts ne peuvent s’éloigner durablement de 0 pour les différents pays, c’est-à-dire s’ils sont stationnaires de moyenne nulle.

-

[7]

Les concepteurs du traité de Maastricht ont certainement bien perçu les limites des critères de convergence, à savoir que les restrictions budgétaires liées aux critères de convergence pouvaient se traduire par une diminution des dépenses d’investissement dans les pays en rattrapage et des dépenses réputées généralement non rentables, telles que les dépenses d’éducation, de formation et de recherche-développement. C’est pourquoi le traité a prévu au moins des fonds structurels, qui sont destinés à apporter une réponse appropriée au maintien d’un niveau d’investissement suffisant dans les pays les plus pauvres de l’Union (voir Traité, Fonds de cohésion économique et sociale, titre XIV, article 130 D).

-

[8]

Il convient de préciser que la thèse de l’indépendance de la banque centrale défendue par la nouvelle école classique s’appuie sur les résultats d’études empiriques, parmi lesquelles figure en bonne place ce travail.

-

[9]

La programmation monétaire est issue des réformes de la politique monétaire et financière introduites en 1990. Elle est une technique bien répandue dans les pratiques des banques centrales des pays industrialisés. Elle consiste à définir une norme de progression des agrégats monétaires et de crédit et à fixer un montant maximum de refinancement des banques, en fonction des anticipations de croissance, de l’évolution des soldes budgétaires publics et de la balance des opérations courantes, du niveau général des prix, mais aussi de la structure de l’endettement de l’État. Elle vise donc à établir des interrelations entre le secteur réel, la politique monétaire, la politique budgétaire et la contrainte extérieure, pour limiter davantage les tensions inflationnistes (Avom et Eyeffa Ekomo, 2007).

-

[10]

Cf. Blancheton et Senegas (2007).

-

[11]

L’équilibre budgétaire est la clé de voûte de la crédibilité à long terme de la parité du franc CFA.

-

[12]

Si l’on suit Khavand (1995), on a enregistré 85 accords commerciaux régionaux dans le monde et parmi ceux-ci, 28 ont vu le jour entre 1992 et 1993.

-

[13]

L’expansion des échanges est le cas où l’accroissement du commerce intrazone se réalise au détriment des produits moins compétitifs en provenance des pays non membres. En revanche, le détournement des échanges aura lieu en accroissant le commerce intrazone en opposant des obstacles aux produits plus compétitifs en provenance de l’extérieur. Autrement dit, la libéralisation régionale des échanges se fait au détriment de l’efficacité économique mondiale, contrairement à ce qui se passe lorsqu’il y a expansion des échanges.

-

[14]

La surévaluation du franc CFA a été très débattue, notamment en ce qui concerne le niveau des taux de mésalignement par rapport au taux de change d’équilibre (Collange et Plane, 1994; Devarajan, 1996; Fouda Owoundi, 2001; etc.). Les résultats disponibles sont très contrastés. Des raisons d’ordre méthodologiques ont souvent été avancées (Hugon, 1999).

-

[15]

Pour Guillaumont et Guillaumont-Jeanneney (1993), elle est non seulement la conséquence d’une croissance excessive de la masse monétaire, mais aussi des chocs exogènes (prix des matières premières). Pour Stasavage (1996), c’est le manque d’efficacité des mécanismes de la zone dans le renforcement de l’équilibre budgétaire qui est en cause.

-

[16]

En raison de la balkanisation de l’Afrique (Cheik Anta Diop, 1960) et de ce que Bekolo-Ebe et Ngango (1989) appellent : la désintégration économique du continent, les différentes tentatives d’intégration en Afrique (CEAO, CEDEAO, MRU, UDEAC, CEEAC, CEPLGL, ZEP, etc.) se sont soldées par un échec.

-

[17]

L’analyse de la coopération dite institutionnelle a été développée lors de la conférence organisée en avril 1992 par la Banque mondiale sur Les nouvelles dimensions de l’intégration régionale, à travers l’étude de Jaime de Melo, Panagariya et Rodrik (citée par Guillaumont et Guillaumont-Jeanneney, 1993).

-

[18]

Cette analyse a été faite dans le cas de l’UEMOA.

-

[19]

En UEMOA, la convergence s’est initialement appuyée sur une directive de 1996 qui établit cinq indicateurs de convergence économique et budgétaire. Mais, lors de la Conférence des chefs d’État et de gouvernement, tenue le 28 janvier 1999 à Lomé, les pays membres ont convenu de la nécessité de procéder à un renforcement de la convergence des politiques. À cet effet, ils ont adopté le 8 décembre 1999 un Acte additionnel, portant sur le pacte de convergence, de stabilité, de croissance et de solidarité entre les États membres de l’UEMOA. Ils ont également adopté un règlement communautaire portant sur la mise en oeuvre du Pacte de convergence. Le renforcement de la convergence a donné lieu à : (i) une refonte des critères de convergence qui place au centre du dispositif un critère clé, le solde budgétaire de base (en % du PIB nominal). Parallèlement, trois autres indicateurs ont été retenus pour former un ensemble de quatre critères de premier rang, auxquels s’ajoutent quatre critères de second rang. Ces derniers doivent fournir une orientation à moyen terme; (ii) l’adoption de programmes de convergence, par lesquels les États se sont engagés à se conformer à l’ensemble de ces critères pour le 31 décembre 2008.

-

[20]

Dans la zone CEMAC, il correspond au solde budgétaire de base dans lequel le montant des recettes pétrolières de l’année considérée est égale à la valeur moyenne des trois dernières années. Par contre en UEMOA, il est calculé en ajoutant aux recettes totales hors dons le montant des dons budgétaires et de l’aide PPTE ayant financé les dépenses courantes et les dépenses d’investissement.

-

[21]

C’est-à-dire la pérennité de la fixité du taux de change qui caractérise la zone franc.

-

[22]

On peut aussi considérer la meilleure performance des réalisations dans l’année, ou encore la norme fixée dans le cadre de la surveillance multilatérale.

-

[23]

Les économies de la CEMAC étant de taille différente, les réalisations sont rapportées au PIB afin de rendre significative l’évolution des écarts par rapport à la moyenne.

-

[24]

Le choc des prix lié à la dévaluation de 1994 s’est traduit par un niveau très élevé de la variance des écarts de niveaux d’inflation par rapport à la moyenne en raison des situations budgétaires des États. Selon ses statuts, la BEAC (article 18), peut consentir à chaque État membre des avances en compte courant à hauteur de 20 % des recettes budgétaires ordinaires d’origine nationale constatées au cours de l’exercice précédent. En vertu de cette disposition, d’importants déficits budgétaires ont été financés par création monétaire et cela a affaibli la monnaie. Cette disposition demeure applicable aujourd’hui, malgré les tentatives visant son remplacement par l’émission de bons et d’obligations par les Trésors nationaux.

-

[25]

Selon la Convention de coopération monétaire du 23 novembre 1972 signé entre les États de la zone d’émission de la BEAC et la France, l’État français garantit la convertibilité de la monnaie émise par la BEAC en lui consentant un droit de tirage illimité sur un compte d’opérations ouvert auprès du Trésor français. En contrepartie, la BEAC doit y déposer une fraction de ses réserves de change. Dans ses statuts en vigueur jusqu’en 1999 et amendés en juillet 2003 (voir Rapport Zone franc 2003), il est précisé un objectif intermédiaire de la politique monétaire. L’article 11 indique que le taux de couverture extérieure de la monnaie, défini par le rapport entre l’encours moyen des avoirs extérieurs de la BEAC et l’encours moyen de ses engagements à vue, ne peut être inférieur ou égal à 20 % au cours de trois mois consécutifs. Dans le cas contraire, ou si le compte d’opérations est débiteur pendant plus de trois mois consécutifs, les plafonds de refinancement des banques sont réduits : de 20 % dans les pays dont la situation fait apparaître une position débitrice en compte d’opérations; de 10 % dans les pays dont la situation fait apparaître une position créditrice mais d’un montant inférieur à 15 % de la circulation fiduciaire rapportée à cette même situation.

-

[26]

La date à pratir de laquelle les pays devaient avoir satisfait aux critères fixés était initialement prévue en 2003. Elle a d’abord été repoussée en 2005, puis en 2008.

-

[27]

La seule liaison existante est la route récemment construite entre Yaoundé et Libreville.

-

[28]

Ce dernier serait en effet celui qui correspond le mieux à la normalisation d’une politique budgétaire soutenable. Il se définit par la différence entre les recettes totales hors dons et les dépenses totales hors investissements financés sur ressources extérieures ayant un caractère concessionnel (dons et prêts octroyés dans le cadre de l’aide publique au développement). Il n’est pas directement affecté par les variations de l’aide extérieure qui peut évoluer de manière erratique sans que cela soit lié à la politique budgétaire de l’État bénéficiaire. En outre, il intègre le versement des intérêts sur la dette publique, de sorte qu’en première approximation un solde de base nul correspond à un excédent primaire. Le solde budgétaire primaire par contre s’entend comme la différence entre les recettes totales, les dépenses courantes hors intérêts et les dépenses en capital financées sur ressources externes.

-

[29]

Les autorités tchadiennes par exemple ont adopté un projet de loi de finance rectificative pour l’année 2006, en raison de la hausse des prix du brut et de l’accord signé avec la Banque mondiale sur l’utilisation des ressources. Le budget rectifié fixait les dépenses de l’État à 641,29 milliards de francs CFA et ses recettes à 607,5 milliards, contre 539 et 510,33 milliards respectivement dans le budget initial. Dans le même ordre d’idées, le budget initial de l’État gabonais a été révisé à la hausse en 2005 à hauteur de 14,3 % suite à l’amélioration des recettes pétrolières, ce qui lui a permis de dégager un excédent budgétaire en hausse de 27,5 % par rapport à l’année 2004.

-

[30]

Sauf dans le cas où des réserves suffisantes ont été constituées antérieurement en période de haute conjoncture.

-

[31]

On le voit par exemple avec le projet de création à Libreville au Gabon d’un marché financier sous-régional, dont on peut facilement mesurer l’importance compte tenu des problèmes liés au financement du développement. Ce projet a récemment pris corps avec le lancement d’un emprunt en novembre 2007 par l’État gabonais. Mais dans le même temps, le Cameroun a décidé d’ouvrir une bourse nationale à Douala. Cet exemple illustre à souhait le manque de volonté politique qui caractérise les décideurs.

-

[32]

Celles-ci se caractérisent, selon cet auteur, non seulement par une définition claire et simple, une transparence dans la comptabilité publique, une flexibilité pour faire face aux chocs de demande ou d’offre et une cohérence avec les autres objectifs de politique économique, mais également par un caractère suffisamment coercitif en ce qui concerne leur exécution.

-

[33]

À cet égard, Pinto Moreira (1995) avance à juste titre l’idée selon laquelle il faut dépasser la référence à l’Union européenne et préciser les événements à caractère exceptionnel : événements liés au climat (sécheresse, inondation, …), fluctuations monétaires (monnaie de réserve et/ou monnaie de facturation) ou événements politiques (guerre civile, émeutes, …). Mais cette difficulté n’est pas spécifique à la zone franc, elle a marqué également l’expérience européenne. Mais elle a au moins fait l’objet de débats, référence peut être faite à ce sujet à Benassy-Quere et Penot (2005), qui se demandent comment définir les circonstances exceptionnelles.

-

[34]

Cela est également vrai dans le cas de l’ UEMOA : des études montrent que les pays échangent peu entre eux.

-

[35]

Ce sont des chocs d’offre, de demande ou des chocs monétaires qui touchent un seul pays ou un groupe de pays de la zone, ou encore l’ensemble des pays mais selon des degrés différents.

-

[36]

L’Institut National de la Statistique du Cameroun vient de rendre publics les résultats de la troisième enquête camerounaise auprès des ménages (ECAM III). D’après cette enquête, le taux de pauvreté est resté stable autour de 40 % entre 2001 et 2007, après avoir reculé de 13 points entre 1996 et 2001, en raison des faibles performances économiques, le taux de croissance du PIB en termes réels s’étant stabilisé autour de 3 % contre un objectif de 7 %.

-

[37]

Date retenue pour la réalisation des OMD.

Bibliographie

- Abramovitz, M. (1986), « Catching Up, Forging Ahead, and Falling Behind », Journal of Economic History, 46 : 385-406.

- Alesina, A. et L. H. Summers (1993), « Central Bank Independence and Macroeconomic Performance », Journal of Money, Credit and Banking, 25 : 151-162.

- Ary Tanimoune, N. et P. Plane (2004), « Convergence nominale et intégration macro-économique en Union économique et monétaire ouest-africaine », Études et Documents, Centre d’Etudes et de Recherches sur le Développement International (CERDI), Université d’Auvergne, 28 p.

- Ary Tanimoune, N. et P. Plane (2005), « Performance et convergence des politiques économiques en zone franc », Revue française d’économie, XX(1) : 235-268.

- Avom, D. (2007), « La coordination des politiques budgétaires dans une union monétaire : l’expérience récente des pays de la CEMAC », Revue Tiers Monde, 190 : 1-24.

- Avom, D. et S. M. L. Eyeffa Ekomo (2007), « Quinze ans de restructuration bancaire dans la CEMAC : qu’avons-nous appris? », Revue d’économie financière, 89 : 189.

- Banque Centrale des États de l’Afrique de l’Ouest (1994), Études et Recherches, 443, décembre.

- Banque de France (2003; 2006), Rapport annuel sur la Zone franc.

- Bamba N’Galadio, L. et K. Diomande (2001), « Y a-t-il convergence des performances macroéconomiques au sein de l’UEMOA ? », in Hakim Ben Hammouda et Moustapha Kasse (éds), L’avenir de la zone franc (Perspectives africaines). Actes du symposium international sur « L’avenir de la zone franc », organisé à Dakar, les 4, 5 et 6 nov. 1998. Préface de Abdoulie Janneh. Paris : Karthala, Collection Bibliothèque du CODESRIA. 520 p., p. 61-98.

- Barro, R. J. et D. Gordon (1983), « Rules, Discretion and Reputation in a Model of Monetary Policy », Journal of Monetary Economics, 12(1) : 123-125.

- Barro, R. J. (1991), « Economic Growth in a Cross-Section of Countries », Quarterly Journal of Economics, 106 : 407-444.

- Barro, R. J. et X. Sala-i-Martin (1991), « Convergence across States and Regions », Brookings Papers on Economic Activity, 1 : 107-182.

- Barthe, M.-A. (2000), Economie de l’Union européenne. Paris : Economica. 363 p.

- Bekolo-Ebe, B. et G. Ngango (1989), « Crise économique et impératif d’unité en Afrique », Présence africaine, no 149/150, Hommage à Cheik Anta Diop, p. 51-67.

- Bénassy-Quéré, A. et A. Penot (2005), « Comment définir les circonstances exceptionnelles? », Problèmes économiques, 2868 : 44-48.

- Bensaid, B. et F. Gavrel (1993), « UEM et coordination des politiques budgétaires », Economie et Prévision, 109 : 47-56.

- Ben Omar Ndiaye M. (2007), « Respect des critères de convergence versus harmonisation des critères de convergence : étude comparative des performances des indicateurs de convergence économique dans la zone franc en Afrique (UEMOA et CEMAC) », Revue Africaine de l’Intégration, 1(2).

- Berg, E. (1993), « L’intégration économique en Afrique de l’Ouest : problèmes et stratégies », Revue d’économie du développement, 2 : 51-82.

- Bernard, A. B. et S. N. Durlauf (1996), « Interpreting Tests of the Convergence Hypothesis », Journal of Econometrics, 71 : 161-173.

- Berthelemy, J. C. et A. Varoudakis (1995), « Clubs de convergence et croissance : le rôle du développement financier et du capital humain », Revue économique, 46(2) : 217-235.

- Berthelemy J. C. (2006), « Clubs de convergence et équilibres multiples : comment les économies émergentes ont-elles réussi à échapper au piège du sous-développement? », Revue d’Economie du Développement, 1 : 5-44.

- Blancheton, B. et M. A. Senegas (2007), « La théorie budgétaire du niveau général des prix face à l’histoire monétaire française : assise empirique et éclairages théoriques », Working paper, CHE et Université Montesquieu-Bordeaux IV.

- Boissieu, C. de (1985), « Contraintes externes et arriérés de paiement extérieurs dans les pays en développement », Economies et Sociétés, tome XIX, n° 9, sept.

- Bougthon, J. M. (1992), « Le franc CFA : une zone de fragile stabilité en Afrique », Finance et développement, (décembre) : 34-36.

- Brunner, K. et A. H. Meltzer (1972), « Money, Debt and Economic Activity », Journal of Political Economy, 80 : 951-977.

- Buiter, W. et K. Klezer (1991), « Reflections on the Fiscal Implications of a Common Currency », in Giovannini et Mayer (éds), European Financial Integration, Londres, CEPR, p. 221-256.

- Cheik Anta Diop (1960), Les fondements économiques et culturels d’un État fédéral d’Afrique noire. Paris : Présence africaine, 1974.

- Collange, C. et P. Plane (1994), « Dévaluation des francs CFA : le cas de la Côte d’Ivoire », Economie internationale, 58(2) : 3-25.

- Commission Économique des Nations Unis pour l’Afrique, Bureau sous-régional Afrique centrale (2007), Les économies de l’Afrique centrale 2007 (Les liens entre Croissance, Pauvreté et Inégalités). Paris : Maisonneuve et Larose.

- Cukierman, A., P. Kalaizidakis, L. H. Summers et S. B. Webbs (1993), « Central Bank Independence, Growth, Investment and Real Rates », Carnegie-Rochester Conferences, Series on Public Policy, 39 : 95-140.

- Devarajan, S. (1996), « Désalignement des taux de change réels dans la zone CFA », Revue d’économie du développement, 3-4 : 41-61.

- Elmendorf, D. Et G. Mankiw (1998), « Government Debt », NBER.

- Evans, P. Et G. Karras (1996), « Convergence Revisited », Journal of Monetary Economics, 37 : 249-265.

- Fouda Owoundi, J.-P. (2001), « Le franc CFA peut-il devenir une monnaie forte? », Mondes en développement, 29, (113/114) : 151-173.

- Friedman, M. (1969), « The Optimum Quantity of Money », in M. Friedman (éd.), The Optimum Quantity of Money and Other Essays, Chicago, p. 1-50.

- Friedman, M. et A. Schwartz (1963), A Monetary History of United States 1867-1960, Princeton.

- Fry, M. J. (1997), « In Favour of Financial Liberalisation », Economic Journal, 107 : 754-770.

- Gerschenkron, A. (1952), « Economics Backwardness in Historical Perspective », inHoselitz, B. F. (éd.), The Progress of Underdeveloped Areas, Chicago : University of Chicago Press.

- Guillaumont, P. (2006), « La vulnérabilité macroéconomique des pays à faible revenu et les réponses de l’aide », Revue d’Économie du Développement, 20(4) : 21-75.

- Guillaumont, P. et S. Guillaumont-Jeanneney (1993) « L’intégration économique : un nouvel enjeu pour la zone franc », Revue d’économie du développement, 2 : 82-111.

- Hugon, P. (1999), La zone franc à l’heure de l’euro. Paris : Karthala. 303 p.

- Kenen, P. B. (1969), « The Theory of Optimum Currency Areas: An Eclectic View », in Mundell, R. et A. Swobora, Monetary Problems in International Economy, Chicago University.