Abstracts

Résumé

Nous analysons l’effet des acquisitions de filiales étrangères sur la structure du capital d’entreprises américaines. En utilisant une approche événementielle, nous trouvons dans un premier temps que l’endettement diminue à la fin de l’année d’acquisition puis augmente au cours des trois années suivantes. Dans un deuxième temps, une analyse multivariée est menée afin de dégager le lien entre le financement par dette à la suite d’acquisitions à l’étranger, les caractéristiques de ces acquisitions, l’entreprise acquérante et l’environnement des filiales acquises. Les résultats montrent, qu’en plus des déterminants classiques de la structure du capital (taille et rentabilité), le financement par dette s’explique, entre autres, par un effet de diversification géographique et industrielle.

Abstract

This study examines the effect of foreign acquisitions on the capital structure of U.S. corporations. In the first part of the study, we examine change in the long-term debt ratio of corporations that acquire foreign subsidiaries. The findings show that after a drop in the ratio for the year of acquisition compared to the three years prior, leverage increases from the first year until the third year following the acquisition. In the second part, a multivariate analysis using debt flow data examines the relation between additional financing through long-term debt after foreign acquisitions and the characteristics of these acquisitions, the acquiring corporation and the environment of the acquired subsidiaries. The results suggest that in addition to the two major determinants often revealed by previous literature (size and profitability), debt financing can also be explained by a geographical and industrial diversification effect. Furthermore, the results show that exchange risk and political risk affect the debt financing decision.

Article body

Introduction

La théorie financière des entreprises multinationale (EMNs) suggère que celles-ci sont en mesure de supporter un niveau d’endettement plus élevé que les entreprises oeuvrant uniquement sur le marché national en raison de leurs activités plus diversifiées et donc d’un risque d’opération plus faible (Shapiro, 1999; Eiteman, Stonehill et Moffet, 2001). Cependant, les études empiriques qui ont porté sur l’endettement des EMNs aboutissent à des conclusions contraires, suggérant que les multinationales sont en réalité moins endettées que les entreprises nationales (Fatemi, 1988; Lee et Kwok, 1988; Burgman, 1996; Chen, Cheng, He et Kim, 1997).

La relation entre la structure du capital et la diversification internationale mérite d’être analysée plus profondément et clarifiée. D’une part, en comparant le ratio d’endettement d’un échantillon d’EMNs et d’entreprises nationales, les auteurs des études antérieures supposent implicitement que leur échantillon d’EMNs est constitué d’entreprises qui sont toutes bien diversifiées. Cependant, chaque multinationale est unique et possède son propre réseau de filiale et ses propres caractéristiques financières (Allen et Pantzalis, 1996). D’autre part, l’analyse en coupes instantanées ainsi que les mesures de l’endettement jusque-là utilisées ne permettent pas de capter directement, et par conséquent d’étudier, un effet éventuel de la diversification internationale sur l’endettement des EMNs.

Dans la présente étude nous mesurons cet effet et nous l’analysons en fonction des caractéristiques propres aux entreprises qui procèdent à des acquisitions internationales et à l’environnement des filiales acquises. Cette étude se présente donc comme une contribution originale à la littérature sur la structure du capital des EMNs. Par ailleurs, elle se distingue de cette littérature par la méthodologie utilisée. En effet, nous utilisons dans une première partie une approche univariée du type événementiel qui consiste à comparer l’endettement des entreprises avant et après l’acquisition d’une filiale à l’étranger. Cette méthode permet de mesurer directement l’effet de ces acquisitions sur la structure du capital et d’isoler l’effet de l’événement étudié des autres facteurs. Ensuite nous analysons le recours au financement par dette des entreprises après l’acquisition de filiales à l’étranger. Nous utilisons pour cela une approche multivariée basée sur des données de flux sur l’endettement. Ce type de données représente mieux la décision instantanée des entreprises quant au mode de financement privilégié étant donnés les nouvelles circonstances. Les mesures du niveau total de l’endettement (mesure de stock) jusque-là utilisée dans la littérature sur la structure du capital des EMNs représentent une agrégation de l’ensemble des décisions de l’entreprise sur plusieurs années et sont moins utiles (Mackie-Mason, 1990).

Certaines études événementielles des acquisitions étrangères ne portent que sur l’effet des acquisitions de filiales à l’étranger sur les performances boursières des sièges sociaux et des filiales acquises (Doukas et Travlos, 1988; Harris et Ravenscraft, 1991; Morck et Yeung, 1992; Doukas, 1995; Lang et Ofek, 1995; Eun, Kolodny et Scheraga, 1996). À notre connaissance, il n’existe aucune étude publiée qui utilise cette approche pour analyser l’effet d’une acquisition étrangère sur la structure du capital des entreprises suite à des acquisitions de filiales à l’étranger. Des approches univariées et multivariées du type événementiel ont été adoptées par des études récentes sur la structure du capital. Cependant dans celles-ci, l’événement en question n’est pas l’acquisition d’une filiale étrangère[1]. Notre méthodologie constitue donc une contribution à la littérature sur la structure du capital des entreprises multinationales.

Les résultats montrent une baisse du ratio d’endettement à long terme au cours de l’année d’acquisition par rapport aux trois années précédentes. Ce ratio augmente de la première à la troisième année qui suit l’acquisition. Cette tendance est observée qu’il s’agisse d’une première acquisition à l’étranger, dans le pays et dans le secteur industriel ou d’une acquisition ultérieure. Les résultats de l’analyse multivariée suggèrent qu’en plus de l’effet des deux déterminants majeurs souvent révélés antérieurement (taille et rentabilité), le financement par dette est plus important lorsque l’entreprise ne possède pas de filiales à l’étranger ni dans le secteur industriel visé, ce qui suggère l’existence d’un effet de diversification géographique et industrielle.

Dans la première section, nous passons brièvement en revue les études événementielles récentes sur l’effet des acquisitions de filiales étrangères ainsi que les études sur la structure du capital des EMNs. L’échantillon est décrit dans la deuxième section. Dans la troisième section, nous décrivons la méthodologie utilisée. Les résultats sont présentés dans la quatrième section et la conclusion dans la dernière.

1. Revue de la littérature

Durant les deux dernières décennies, et particulièrement depuis le début des années quatre-ving-dix, les investissements américains directs à l’étranger (IDE) ont connu un essor remarquable[2]. Cet essor explique la multiplication des études empiriques du type événementiel, portant sur l’effet des acquisitions de filiales étrangères par des entreprises multinationales américaines. Ces études se sont intéressées principalement à l’effet positif des acquisitions de filiales à l’étranger sur les performances boursières des sièges sociaux et des filiales acquises (Doukas et Travlos, 1988; Harris et Ravenscraft, 1991; Morck et Yeung, 1992; Doukas, 1995; Lang et Ofek, 1995; Eun, Kolodny et Scheraga, 1996).

La structure du capital a fait l’objet de quelques études de type événementiel, où l’événement en question n’est pas une acquisition à l’étranger. Berger, Ofek et Yermack (1997) analysent le niveau et la variation de l’endettement à la suite d’événements de nature à réduire le pouvoir des hauts dirigeants. Ces événements sont des tentatives de prises de contrôle qui échouent, des licenciements de hauts dirigeants et l’incorporation de dirigeants-actionnaires. Les résultats de l’analyse du niveau d’endettement montrent que les entreprises sont moins endettées quand les dirigeants ne font pas face à des pressions telles que des activités d’audit et de monitoring. Les résultats de l’analyse du flux d’endettement montrent entre autres, que l’endettement des entreprises augmente d’à peu près 12 % et demeure plus élevé lorsque celles-ci échappent à une tentative de prise de contrôle. Safieddine et Titman (1999) analysent l’évolution de l’endettement et de la performance comptable des entreprises qui ont échappé à une tentative de prise de contrôle au cours de la période 1982-1991, en comparant la moyenne et la médiane de ces variables de une à cinq années avant et après l’événement étudié. Ils observent que le ratio d’endettement total sur la valeur comptable de l’actif augmente d’à peu prés 19 % la première année qui suit l’événement, 18 % l’année suivante et 16 % la troisième année. Ces résultats suggèrent que les dirigeants augmentent le niveau d’endettement de leur entreprise pour se protéger contre toute tentative de prise de contrôle. Les résultats de Garvey et Hanka (1999) confirment cette hypothèse. Ces auteurs analysent l’évolution de l’endettement des entreprises américaines qui ont été protégées par les lois « anti-prise de contrôle » durant la période 1987-1990 et comparent cette évolution à celle d’entreprises qui n’étaient pas sous la protection de ces lois. Le ratio d’endettement estimé à partir de données de flux qui reflètent l’effet de l’émission de dettes et de fonds propres est régressé sur un ensemble de déterminants. Une variable binaire permet de prendre en considération la protection légale. Les résultats de cette étude montrent que les entreprises légalement protégées contre les prises de contrôle diminuent leur endettement alors que celles qui ne le sont pas l’augmentent. La réduction du ratio d’endettement par les firmes protégées est de l’ordre de 30 % sur les quatre années qui suivent l’année de l’adoption de la loi. Ces résultats suggèrent que les dirigeants utilisent le niveau d’endettement comme substitut aux lois « anti-prise de contrôle » pour se protéger.

À notre connaissance, l’effet des acquisitions étrangères sur l’endettement n’a pas suscité autant d’intérêt de telle sorte qu’il n’existe aucune étude publiée qui s’intéresse à l’effet d’une acquisition étrangère sur la structure du capital des entreprises. Or, en théorie, la diversification des activités devrait réduire le risque d’opération et permettre l’augmentation de la capacité d’endettement. (Eiteman, Stonehill et Moffett, 2001; Shapiro, 1999).

Les études portant sur la structure du capital des EMNs se faisaient en général en coupes tranversales afin de dégager les liens entre l’endettement des EMNs et certaines caractéristiques de ces entreprises et de leur environnement. Fatemi (1988) compare la dette d’un échantillon d’EMNs à celle d’un échantillon d’entreprises nationales (ENs). Les résultats montrent que les EMNs sont moins endettées que les ENs. Dans une étude souvent citée (voir par exemple Eiteman, Stonehill et Moffett, 2001), Lee et Kwok (1988) furent parmi les premiers à discuter des facteurs environnementaux susceptibles d’affecter les déterminants de l’endettement des EMNs. Par la suite, et en utilisant le ratio de l’impôt payé à l’étranger par rapport à l’impôt total comme critère de sélection des EMNs, les auteurs comparent les coûts d’agence, la probabilité de faillite et le ratio d’endettement d’un échantillon d’EMNs par rapport aux ENs. Les résultats montrent que les EMNs subissent des coûts d’agence de la dette supérieurs à ceux des ENs et ont des coûts de faillite ainsi qu’un ratio d’endettement à long terme inférieur à ceux des ENs. Cependant, il est intéressant de noter que la prise en compte des effets sectoriels élimine toute différence significative. Burgman (1996) incorpore certains facteurs environnementaux suggérés par Lee et Kwok (1988) tels que le risque de change et le risque politique, et évalue directement leur effet sur la structure du capital des EMNs. Il montre que le ratio d’endettement à long terme des EMNs est significativement inférieur à celui des ENs. Les résultats suggèrent que le risque politique a un effet positif sur le ratio d’endettement à long terme des EMNs et que le nombre de pays dans lesquels l’entreprise est implantée a un effet négatif sur ce ratio. L’auteur explique ce dernier résultat par l’augmentation des coûts d’agence de la dette avec le nombre de pays. Par ailleurs, les résultats montrent que les EMNs sont moins sensibles au risque de change que les ENs, suggérant que les EMNs sont en meilleure position pour se protéger contre ce risque. Chen, Cheng, He et Kim (1997) analysent l’effet des activités internationales (mesurées par le revenu étranger avant impôt) sur la structure du capital. Les résultats montrent que les EMNs sont moins endettées à long terme que les ENs mais que l’endettement augmente avec le niveau d’internationalisation. Chkir et Cosset (2000) analysent l’effet de la diversification géographique et industrielle sur la structure du capital des EMNs. En utilisant un modèle à changement de régime, ils observent que les EMNs les plus diversifiées géographiquement ont les coûts d’agence de la dette les plus élevés et que la probabilité de faillite diminue significativement avec les deux types de diversification. Par ailleurs, les entreprises les moins diversifiées géographiquement et sectoriellement sont significativement moins endettées que les autres EMNs. La combinaison des deux types de diversification permet aux EMNs d’atteindre des niveaux de rentabilité supérieurs à ceux obtenus avec un seul type de diversification.

En résumé, le résultat principal de ces études est que les EMNs sont généralement moins endettées que les ENs mais que, paradoxalement, l’endettement augmente avec le niveau de diversification géographique et industrielle ainsi que le niveau d’internationalisation. Nous nous proposons d’étudier l’effet direct de l’internationalisation sur la structure du capital en utilisant une méthodologie plus appropriée. Nous analysons dans une première partie l’évolution de l’endettement des entreprises à la suite d’une acquisition d’une filiale étrangère, en adoptant une approche du type événementiel qui permet d’isoler l’effet de l’événement étudié des autres facteurs susceptibles d’influencer l’endettement. Dans une deuxième partie, nous étudions l’évolution postacquisition du financement par dette en utilisant une mesure de flux de l’endettement. Les études antérieures sur la structure du capital des EMNs ont utilisé des mesures de niveau total d’endettement (mesure de stock). Mackie-Mason (1990) explique que les tests basés sur une mesure cumulative des décisions de financement ont un faible pouvoir explicatif quand il s’agit de détecter l’effet marginal d’un événement. En effet, le niveau d’endettement atteint par une entreprise est le résultat de l’accumulation de plusieurs décisions de financement prises sur de nombreuses années en fonction de différents événements et circonstances. Ainsi l’effet recherché d’un événement particulier (en l’occurrence une acquisition étrangère) peut être dilué dans une mesure de niveau d’endettement de telle sorte que cette mesure risque de ne pas révéler un effet significatif. Par contre, une mesure de flux représente la réaction instantanée de l’EMN en matière de décision sur du financement privilégié étant donné les nouvelles circonstances. Cette mesure permet ainsi de tester directement l’existence d’un effet significatif de l’événement étudié sur le mode de financement adopté[3].

2. Sélection de l’échantillon et source des données

Pour identifier les événements, nous composons un échantillon des acquisitions de filiales étrangères par des entreprises américaines au cours de la période 1990-1994. Le choix de cette période est dicté par un souci d’avoir des données disponibles sur une bonne période avant et après l’acquisition, et d’éviter l’effet de la réforme fiscale de 1986 sur la structure du capital[4]. Nous éliminons de notre échantillon les entreprises qui ont effectué plus d’une acquisition durant la période d’analyse afin d’isoler l’événement étudié et s’assurer que les résultats ne soient pas biaisés par l’effet d’acquisitions subséquentes. Par ailleurs, à l’instar de Lee et Kwok (1988), et Garvey et Hanka (1999), les entreprises réglementées (codes SIC 4 000-5 000) sont éliminées puisqu’il peut exister une relation systématique entre les réglementations et l’endettement de ces entreprises. Il en est de même pour les entreprises financières (codes SIC 6 000-7 000) dont la nature du passif, qui dépend des réglementations propres au secteur financier, n’est pas comparable à celle des entreprises non financières (Rajan et Zingales, 1995; Berger, Ofek et Yermack, 1997; Garvey et Hanka, 1999). De même, les acquisitions de filiales appartenant à ces secteurs ne sont pas retenues dans l’échantillon.

L’échantillon des acquisitions étrangères effectuées par des entreprises américaines provient de la collection Mergers and Acquisitions. Ces répertoires fournissent des informations sur le nom de l’entreprise acquérante, de la filiale visée, de son pays d’origine, de son secteur d’activité ainsi que sur les termes de l’acquisition. Le répertoire Directory of International Affiliations, une publication de Moody’s National Register, est ensuite consulté pour déterminer si l’entreprise acquérante possède déjà des filiales à l’étranger en général et dans le pays visé en particulier. Sur la période 1990-1994, 166 acquisitions étrangères majoritaires ont été sélectionnées. L’élimination des entreprises et des filiales réglementées et financières ainsi que des entreprises à acquisitions multiples a réduit l’échantillon à 112 acquisitions. The Wall Street Journal Index a été consulté pour vérifier si ces entreprises n’ont pas subi d’autres événements majeurs durant toute la période étudiée (ex. acquisition d’une filiale nationale, tentative de prise de contrôle, licenciement majeur au sein du conseil d’administration, désinvestissement majeur, ...). Finalement, 85 entreprises, pour lesquelles nous avons pu retracer les données financières complètes (à partir de Compustat) sur les trois années avant et après l’acquisition, composent l’échantillon final.

3. Méthodologie

L’étude est donc composée de deux parties : une analyse univariée et une analyse multivariée[5].

3.1 Analyse univariée

L’objectif de cette partie est d’analyser l’évolution de l’endettement autour de la date d’acquisition. L’endettement est estimé par le ratio de la valeur comptable des dettes à long terme sur la valeur comptable des actifs. La standardisation de la dette à long terme par l’actif et non par la valeur marchande des fonds propres permet d’éviter de capturer l’effet de la réévaluation des actions du siège social par le marché. Ensuite, l’endettement au cours des trois années avant et après l’événement ainsi que les variations annuelles après l’acquisition sont rapportés. Le choix d’une fenêtre de trois années autour de la date de l’événement permet de mieux capter l’effet de la diversification sur la structure du capital en donnant assez de temps aux entreprises acquérantes de s’ajuster à leur nouvelle structure optimale[6]. Ceci permet de contrôler pour l’effet temporaire du mode de paiement et de la structure du capital de la filiale sur le bilan consolidé[7]. Nous contrôlons aussi pour la taille et le secteur industriel auquel le siège social appartient en construisant un échantillon de contrôle construit de la façon suivante : 1) pour chaque entreprise dans l’échantillon de base, nous faisons correspondre les entreprises ayant le même code SIC à deux chiffres; 2) parmi ces entreprises, nous sélectionnons celle dont la taille (mesurée par l’actif total) est située entre 70 et 130 pour cent de celle de l’échantillon de base et ce, l’année qui précède l’acquisition; 3) si plusieurs entreprises correspondent à ce critère, nous choisissons celle dont l’endettement (mesurée par le ratio de la dette à long terme sur l’actif total) est le plus proche de celui de l’entreprise étudiée. Ainsi nous testons si les variations moyennes du ratio d’endettement sont différentes de celles d’un échantillon de contrôle composé d’entreprises de même taille et secteur, n’ayant pas effectué d’acquisitions[8]. Par la suite, l’échantillon total d’acquisitions est partagé en différents sous-échantillons en fonction de la nature de ces acquisitions : 1) premières acquisitions à l’étranger versus acquisitions ultérieures; 2) entreprises ayant déjà une activité dans le pays en question versus premières acquisitions dans ce pays; 3) acquisition dans un nouveau secteur industriel versus acquisition dans un secteur dans lequel l’entreprise possède déjà des activités; 4) acquisition dans des pays dont le taux d’impôt est supérieur versus inférieur à celui des États-Unis; 5) acquisitions dans des pays développés versus des pays en développement. Ce partage nous permet de comparer la variation du ratio d’endettement entre les différents sous-échantillons et de vérifier dans quelle mesure :

l’effet de l’acquisition étrangère sur l’endettement dépend de l’expérience passée de l’entreprise en matière d’internationalisation. Les études événementielles antérieures montrent que l’influence des premières acquisitions à l’étranger sur la valeur des entreprises acquérantes diffère de cellle des acquisitions ultérieures. Les premières acquisitions génèrent un rendement anormal plus important (Doukas et Travlos, 1988; Doukas, 1995). On peut aussi s’attendre à ce que l’effet sur le ratio d’endettement soit différent selon que l’entreprise possède déjà des filiales à l’étranger ou qu’elle n’en possède pas. D’une part, on peut considérer que l’effet de diversification associé aux premières acquisitions à l’étranger est plus important ce qui se traduit par un effet positif sur la dette. D’autre part, lorsqu’une entreprise s’internationalise pour la première fois, elle peut faire face à des nouvelles sources de risque tels que le risque de change et le risque politique qui peuvent affecter négativement sa capacité d’endettement.

L’effet de l’acquisition étrangère sur l’endettement dépend de l’expérience passée de l’entreprise dans le pays ciblé. Doukas et Travlos (1988) et Doukas (1995) observent un rendement anormal positif significatif lorsque l’entreprise ne possède pas de filiales dans le pays ciblé; ce rendement est négatif dans le cas contraire. Pour ce qui est de l’effet sur le niveau d’endettement, on peut s’attendre à un effet de diversification plus élevé lorsque l’entreprise ne possède pas de filiales dans le pays visé. D’un autre côté, le manque d’expérience acquise dans un pays peut augmenter l’effet des coûts d’agence sur la dette[9].

L’effet de l’internationalisation sur la structure du capital dépend du secteur industriel de la filiale acquise. Doukas et Travlos (1988) et Doukas (1995) trouvent que le rendement anormal à la suite d’acquisition de filiales étrangères est plus élevé quand le secteur industriel de la filiale est différent de celui du siège social. On peut s’attendre à ce que l’effet sur l’endettement varie selon le secteur ciblé en raison de l’effet de la diversification industrielle. En effet, les travaux empiriques récents indiquent que les EMNs poursuivent une stratégie duale de diversification géographique et industrielle dans le but d’atteindre une combinaison optimale (Geringer, Beamish, et Dacosta, 1989; Kim, Hwang et Burgers, 1993; Sambharya, 1995).

Le régime fiscal du pays cible affecte la structure du capital de l’entreprise acquérante. Les études antérieures sur la structure du capital des EMNs ont ignoré l’aspect fiscal. Ceci s’explique essentiellement par la difficulté de mesurer cet aspect. En mettant l’accent sur un pays en particulier, cette étude peut nous aider à mieux comprendre comment le différentiel d’impôt entre les États-Unis et le pays ciblé peut affecter la structure du capital des EMNs lorsque celles-ci s’internationalisent. Doukas (1995) trouve que les rendements anormaux sont significativement plus importants lorsque l’acquisition est faite dans un pays dont le taux d’impôt est inférieur à l’américain. Pour ce qui est de l’effet sur la structure du capital, si les EMNs ne sont pas en mesure de déduire la totalité des crédits pour impôts payés à l’étranger, on peut s’attendre à ce que les acquisitions faites dans des juridictions où le taux d’impôt est supérieur à celui en vigueur aux États-Unis aient un effet positif sur le ratio d’endettement pour pouvoir bénéficier des avantages fiscaux de la dette.

L’effet de l’acquisition étrangère sur l’endettement dépend du niveau de développement du pays cible. L’hypothèse principale testée dans la présente étude est que l’internationalisation augmente la capacité de l’endettement des EMNs grâce à la diversification de leurs activités. Or, l’effet de la diversification est d’autant plus élevé que l’acquisition se fait dans un pays dont le cycle économique est peu corrélé avec celui du pays du siège social (Shapiro, 1999). On peut s’attendre à ce que la corrélation entre les cycles économiques dépende du niveau de développement des pays.

3.2 Analyse multivariée

L’objectif de cette analyse est de tester la relation entre le recours au financement par dette après l’acquisition et les caractéristiques de l’acquisition de la filiale ainsi que son environnement. Notre objectif n’est donc pas de tester un modèle de structure du capital. Nous incorporons cependant dans notre modèle les principales variables que les travaux empiriques ont liées à la structure du capital. Le modèle suivant est estimé :

où ΔDLT égale la variation nette du ratio d’endettement, mesurée par le flux net de l’endettement. Elle représente donc la décision instantanée de l’EMN quant au mode de financement privilégié étant donné les nouvelles circonstances. Pour Garvey et Hanka (1999), le changement net de l’endettement reflète l’effet combiné des émissions de dettes et d’actions, de rachat et de remboursement, de politique de dividende et d’investissement, de rentabilité, etc. Cependant, plusieurs de ces facteurs ne sont pas directement sous le contrôle des gestionnaires et nous adoptons donc le modèle développé par ces auteurs, qui proposent une mesure directe de l’effet net de l’émission de dette et de capitaux propres sur l’endettement. La variable dépendante est donc égale à :

où dt égale l’émission de dettes à long terme nette des remboursements de l’année t et et représente l’émission d’actions nette des rachats de l’année t. Dt-1 et At-1 sont la valeur comptable de la dette à long terme et la valeur des actifs de l’année précédente. ΔDLT capture ainsi directement l’effet net de la variation de l’endettement sur la structure du capital. Ce ratio est mesuré annuellement pour chaque entreprise au cours des trois années qui suivent l’acquisition. Nous pouvons ainsi utiliser une technique de regroupement (pooling) dans lequel chaque entreprise/année est considérée comme une observation.

Voici la signification des autres variables :

X1 = variable binaire qui prend la valeur un s’il s’agit de la première acquisition de filiale à l’étranger. Le signe attendu de cette variable est positif ou négatif selon que les premières acquisitions sont associées avec la création de nouvelles sources de risque ou avec un effet de diversification plus important;

X2 = variable binaire qui prend la valeur un s’il s’agit de la première filiale acquise dans le pays en question. Le signe attendu de cette variable est aussi positif ou négatif;

X3 = variable binaire qui prend la valeur un si la filiale acquise appartient à un nouveau secteur industriel. Le signe attendu de cette variable est positif en raison de l’effet de la diversification industrielle sur la capacité d’endettement;

X4 = variable binaire qui prend la valeur un si l’acquisition est faite dans un pays en développement. Tel que discuté dans la section précédente, le signe attendu de cette variable est positif;

X5 = variable binaire qui prend la valeur un si l’acquisition est faite dans un pays dont le taux d’impôt est supérieur à celui des États-Unis. Le signe attendu de cette variable est positif en raison des avantages fiscaux de la dette;

RP = cote de risque politique du pays dans lequel l’acquisition est effectuée. Deux hypothèses peuvent être avancées concernant l’effet du risque politique sur la variation de l’endettement. La première est que les EMNs ont recours à la dette pour se protéger contre ce risque (Burgman, 1996). La seconde est que les EMNs se protègent contre le risque politique en possédant plus d’actifs intangibles que d’actifs en place ce qui augmente leur pouvoir de négociation avec les gouvernements hôtes. Ces actifs se traduisent cependant par des coûts d’agence de la dette ce qui, par conséquent, a un effet négatif sur la dette (Lee et Kwok, 1988). Le signe associé à cette variable peut donc être positif ou négatif. Nous utilisons les cotes de risque politiques prévues pour les cinq années qui suivent la date d’acquisition et publiées par la revue Political Risk Letter;

RC = l’exposition de l’entreprise acquérante au risque de change associé à la monnaie du pays dans lequel l’acquisition est effectuée. À l’instar de Jorion (1990), et He et Ng (1998), RC est égal au coefficient β2 dans la régression suivante :

Si les EMNs utilisent leur structure du capital pour se protéger contre le risque de change en augmentant leurs dettes (donc les paiements d’intérêts) dans les pays où elles réalisent leurs flux monétaires, le signe attendu de la variable RC est positif.

Les variables explicatives discutées ci-dessus sont des caractéristiques de l’acquisition elle-même et de l’environnement dans lequel celle-ci est réalisée. Pour contrôler pour les déterminants majeurs qui peuvent influencer la décision de financement par dette, nous nous inspirons du modèle de Garvey et Hanka (1999). Ainsi, nous contrôlons pour un éventuel effet de retour à la moyenne en introduisant dans le modèle la différence entre le ratio d’endettement de l’année d’acquisition (année 0) ![]() (mesuré par le ratio de la valeur comptable de la dette à long terme sur l’actif total) et la moyenne de ce ratio

(mesuré par le ratio de la valeur comptable de la dette à long terme sur l’actif total) et la moyenne de ce ratio ![]() sur les trois années précédant l’année de l’acquisition. Cette variable est particulièrement importante dans notre étude. En effet, les résultats de l’analyse univariée montrent qu’il existe en moyenne une baisse substantielle du ratio d’endettement à la date d’acquisition ce qui modifie sa structure du capital et l’écarte temporairement de la structure optimale. Il importe donc de contrôler pour un éventuel effet de retour au niveau historique d’endettement.

sur les trois années précédant l’année de l’acquisition. Cette variable est particulièrement importante dans notre étude. En effet, les résultats de l’analyse univariée montrent qu’il existe en moyenne une baisse substantielle du ratio d’endettement à la date d’acquisition ce qui modifie sa structure du capital et l’écarte temporairement de la structure optimale. Il importe donc de contrôler pour un éventuel effet de retour au niveau historique d’endettement.

Nous introduisons les deux variables TAI (mesurée par le logarithme de l’actif total, l’année précédente : TAIt-1 = Log(At-1)) et ΔTAI (mesurée par la variation du logarithme de l’actif total par rapport à l’année précédente). Si les grandes entreprises s’endettent davantage, la taille et sa variation devraient prédire le changement du ratio d’endettement (Garvey et Hanka, 1999).

Dans la même veine, nous introduisons les variables REN (mesurée par le ratio des bénéfices avant intérêts et impôts sur l’actif, l’année précédente : RENt-1 = (BAII/A)t-1) et ΔREN (mesurée par la variation de ce même ratio par rapport à l’année précédente). La littérature existante suggère que les acquisitions étrangères sont souvent génératrices de cash-flows supplémentaires (Geringer, Beamish et Dacosta, 1989). Selon la Pecking Order Theory de Myers (1984), dans le cadre d’une asymétrie informationnelle entre les investisseurs et les dirigeants, ces derniers privilégient le financement interne, à partir des bénéfices non répartis, comme première source de financement. Viennent ensuite dans l’ordre hiérarchique les dettes puis les actions. Il importe donc de contrôler pour cette variable.

Garvey et Hanka (1999) introduisent le rendement boursier de l’entreprise dans leur modèle. Selon ces auteurs, si les dirigeants considèrent l’endettement au niveau de sa valeur de marché, un changement dans les prix des actions exigera un ajustement de la mesure de l’endettement à partir des valeurs comptables. Leurs résultats relatifs à cette variable ne sont cependant pas significatifs. Dans notre cas, cette variable peut s’avérer importante dans la mesure où la littérature existante documente une valorisation significative des acquisitions étrangères par le marché. Nous introduisons ainsi la variable Rt-1 (estimée par le rendement boursier de l’année précédente) dans notre modèle.

Le tableau 1 résume les variables explicatives utilisées dans notre modèle et le signe attendu de chacune.

4. Les résultats

4.1 Résultats de l’analyse univariée

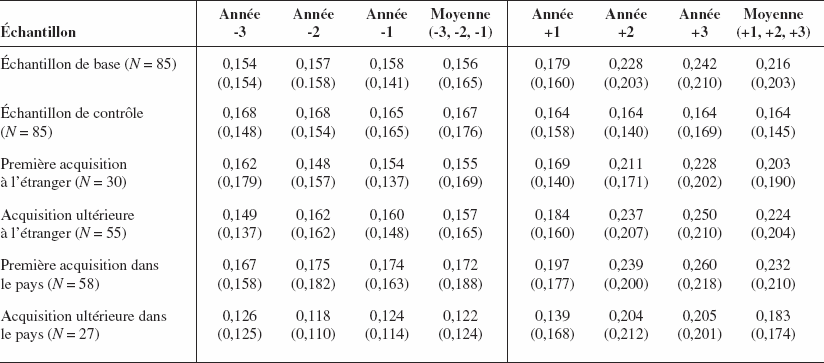

Le tableau 2 rapporte la moyenne et la médiane du ratio d’endettement à long terme de l’échantillon de base, l’échantillon de contrôle et de différents sous-échantillons au cours des trois années antérieures et postérieures à l’acquisition. Nous observons une baisse du ratio d’endettement l’année de l’acquisition. Ce ratio, qui est relativement stable avant l’émission, passe de 16 à 14 % au temps (0) (non rapporté dans le tableau), soit une baisse relative de 12,5 %. Il est possible que les filiales ciblées aient en moyenne un ratio d’endettement sensiblement inférieur à celui de l’acquéreur, de telle sorte qu’après consolidation ce ratio diminue. Cette explication serait conforme aux résultats empiriques des études récentes de Garvey et Hanka (1999), et Safieddine et Titman (1999), qui suggèrent que les entreprises qui se financent dans des proportions de dettes sous-optimales sont plus susceptibles de subir des tentatives de prises de contrôle[10]. Pour éviter que les résultats soient biaisés par l’effet particulier du bilan de la filiale acquise ou du mode de financement au moment de l’acquisition, nous éliminons l’année (0) de notre analyse et nous comparons donc le ratio d’endettement des années (+1), (+2), (+3) ainsi que le ratio moyen de ces trois années à la moyenne des trois années précédant l’acquisition, à savoir les années (-1), (-2) et (-3). Cette approche permet aussi de contourner l’effet différent des deux modes de consolidation (achat versus regroupement d’intérêts) sur le bilan consolidé de l’année d’acquisition[11]. Le tableau 2 montre que la moyenne et la médiane du ratio d’endettement sont assez stables durant les trois années qui précédent l’acquisition. Il ne semble donc pas y avoir une mobilisation d’une forme particulière de capitaux longtemps avant la date d’acquisition. Par la suite nous observons une tendance maintenue à la hausse de ce ratio durant les trois années qui suivent l’acquisition. De 17,8 % l’année (+1), le ratio moyen d’endettement passe à 22,8 % l’année (+2), puis à 24,2 % l’année (+3). La médiane passe de 16 % à 20,3 % puis 21 %. La moyenne des trois années suivant celle de l’acquisition est de 21,6 % contre 15,6 % pour les trois années précédant l’acquisition soit une augmentation substantielle d’à peu près 38,5 %. Cette tendance est observée pour tous les sous-échantillons construits. Le tableau 3 rapporte les variations moyennes du ratio d’endettement durant les trois années qui suivent l’acquisition ainsi que les statistiques t de Student correspondantes. Les résultats montrent que, dès l’année (+2), le ratio d’endettement est significativement plus élevé que la moyenne des années (-1), (-2) et (-3). Il en est de même pour l’année (+3). Ainsi, pour l’échantillon de base, la variation moyenne du ratio d’endettement des trois années qui suivent l’acquisition par rapport à la moyenne des trois années qui la précèdent est significative au seuil de 1 %. En résumé, les résultats de l’analyse univariée montrent qu’après une baisse passagère du ratio d’endettement à l’année d’acquisition, ce ratio connaît une augmentation substantielle par la suite. Cette augmentation est maintenue durant les trois années qui suivent l’acquisition ce qui indique que le niveau d’endettement cible des entreprises qui ont effectué des acquisitions internationales a augmenté. Ce résultat suggère qu’il existe un effet positif et permanent de ces acquisitions sur le ratio d’endettement. L’analyse multivariée nous permettra de mieux comprendre le lien entre ce financement supplémentaire sous forme de dette et les caractéristiques de chaque entreprise et acquisition.

Tableau 1

Résumé des variables du modèle (1)

Tableau 2

Statistiques descriptives

Ce tableau rapporte la moyenne et (la médiane) du ratio d’endettement autour de la date d’acquisition. Les années -3, -2, -1, +1, +2 et +3 sont par rapport à l’année de l’acquisition (année 0). Sont aussi rapportées, la moyenne du ratio d’endettement des trois années avant la date d’acquisition, notée Moyenne (-3, -2, -1), et celle des trois années après la date d’acquisition, notée Moyenne (+1, +2, +3).

4.2 Résultats de l’analyse multivariée

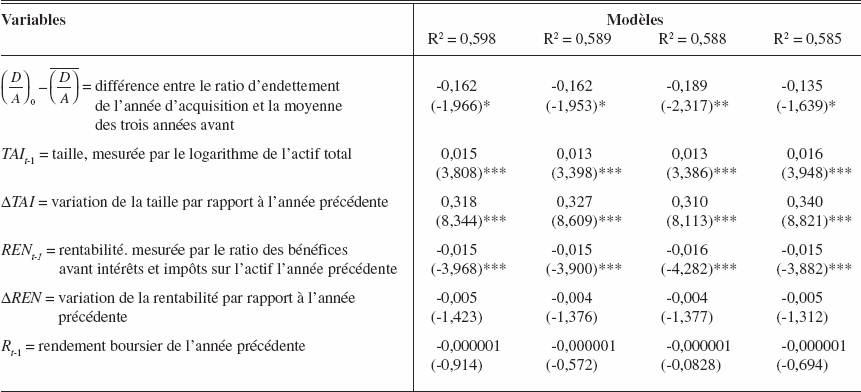

Le tableau 4 présente les résultats du modèle (1) et de différentes transformations de ce modèle. La première colonne rapporte les résultats du modèle de base. Dans la deuxième et la troisième colonne, les variables X1 et X2 sont introduites séparément. Ceci permet d’éviter qu’une partie de l’effet de l’une de ces variables ne soit captée par l’autre puisque toute première acquisition à l’étranger est forcément la première dans le pays visé. Dans la quatrième colonne nous enlevons la variable RP pour éviter que cette variable ne capte l’effet de la variable X4 car on peut s’attendre à une association systématique entre le niveau de développement d’un pays et sa cote de risque politique.

Ces résultats montrent que l’endettement supplémentaire à la suite d’une acquisition à l’étranger est plus important quand il s’agit d’une première acquisition dans le pays ou dans le secteur industriel. Le coefficient de la variable X3 est significatif au seuil de 1 %. Cependant les coefficients de X1 et X2 ne sont significatifs qu’au seuil de 10 %. Lorsqu’elles sont introduites séparément dans le modèle, ces deux variables deviennent significatives au seuil de 1 % ce qui suggère l’existence d’un effet de diversification géographique sur le ratio d’endettement. La variable X4 est négative mais non significative. Le faible nombre d’acquisitions effectuées dans des pays en développement pourrait expliquer ce résultat. La variable X5 n’a pas le signe escompté et n’est pas significative. Une explication possible à cela consiste en la difficulté de cerner de façon précise et exhaustive tous les paramètres fiscaux pour tester leur effet. Ceci est encore plus difficile pour une EMN, car il faudrait disposer de données portant, par exemple, sur l’impôt payé par panier de pays pour lesquels les crédits s’appliquent, des données qui ne sont pas disponibles. Le coefficient de RP et négatif et significatif au seuil de 5 % alors que celui de RC est positif et significatif au seuil de 1 %. Ces résultats suggèrent que l’entreprise évite d’augmenter le niveau d’endettement lorsqu’elle oeuvre dans un environnement politiquement risqué, mais que celle-ci utilise sa politique de financement pour se protéger contre les fluctuations du taux de change par rapport à la monnaie du pays hôte. La baisse substantielle du ratio d’endettement à la date d’acquisition par rapport à la moyenne des trois années précédentes explique aussi le financement ultérieur par dette. Le coefficient de cette variable est significatif au seuil de 10 %. Ce résultat est conforme à ceux obtenus par Opler et Titman (1996) suggérant l’existence d’un effet de retour à la moyenne. Les coefficients des variables TAI et ΔTAI ont le signe escompté et sont tous les deux significatifs au seuil de 1 %. Ces résultats sont conformes à ceux obtenus par Garvey et Hanka (1999) et montrent l’existence d’un effet de taille très significatif lié au financement par dette à la suite d’une acquisition internationale. Tel qu’attendu, les coefficients des variables REN et ΔREN sont négatifs. Cependant seul le coefficient de REN est significatif. Enfin et conformément aux résultats de Garvey et Hanka (1999), le coefficient de la variable rendement boursier n’est pas significatif. Ce résultat ne supporte pas l’hypothèse que les dirigeants considèrent le ratio d’endettement à partir de sa valeur de marché. En résumé, les résultats de l’analyse multivariée suggèrent que le financement par dette à la suite d’acquisitions à l’étranger semble s’expliquer par la taille et la rentabilité des entreprises acquérantes mais aussi par un effet de diversification géographique et industrielle[12].

Tableau 3

Évolution du ratio d’endettement autour de la date d’acquisition

Ce tableau rapporte les variations moyennes du ratio d’endettement autour de la date d’acquisition. Le ratio d’endettement est mesuré par le ratio des dettes à long terme sur l’actif total. Les statistiques sont rapportées pour l’échantillon de base, l’échantillon de contrôle et les différents sous-échantillons. Les années -3, -2, -1, +1, +2 et +3 sont par rapport à l’année de l’acquisition (année 0). Sont aussi rapportées, les statistiques t de Student. N est le nombre d’observations.

Note : *** Significatif au seuil de 1 % ; ** significatif au seuil de 5 % ; * significatif au seuil de 10 %.

Tableau 4

Résultats du modèle (1)

Ce tableau présente les résultats du modèle (1) et de différentes transformations de ce modèle. Sont rapportés, les coefficients de chaque variable et, entre parenthèses, les statistiques t de Student correspondantes♣.

Notes : ♣ Les statistiques t rapportées sont corrigées pour l’hétéroscédasticité en utilisant la procédure de White (1980).

*** Significatif au seuil de 1 % ; ** significatif au seuil de 5 % ; * significatif au seuil de 10 %.

Conclusion

Dans la première partie de cette étude, nous avons analysé l’évolution du ratio d’endettement à long terme d’entreprises ayant effectué des acquisitions de filiales à l’étranger. Les résultats montrent qu’après une baisse de ce ratio l’année d’acquisition par rapport aux trois années précédentes, le niveau d’endettement augmente à partir de la première année et jusqu’à la troisième année qui suit l’acquisition. Dans la deuxième partie, une analyse multivariée est menée à partir de données de flux, afin d’essayer de dégager le lien entre le financement supplémentaire par dette à long terme à la suite d’acquisitions à l’étranger, et les caractéristiques de ces acquisitions, de l’entreprise acquérante et de l’environnement des filiales acquises. Les résultats suggèrent qu’en plus des deux déterminants majeurs souvent révélés par la littérature antérieure (taille et rentabilité), ce financement par dette s’explique aussi par un effet de diversification géographique et industrielle. Les résultats montrent aussi l’existence d’un effet positif du risque de change et négatif du risque politique.

Appendices

Remerciements

L’auteur tient à remercier les professeurs Guy Charest, Jean-Claude Cosset, Klaus Fischer, Patrice Fontaine, Jean-Marie Gagnon, Michel Gendron, Peter MacKay, Peter Ryan, Jean-Marc Suret, Daniel Zeghal et les participants au séminaire de l’université Laval et l’université d’Ottawa pour leurs précieux commentaires et suggestions. Il remercie également la Chaire Bombardier en Gestion des Entreprises Multinationales, le Fonds FCAR, le Centre de Recherche en Économie et Finance Appliquée et le Fonds de l’Enseignement et de la Recherche de l’Université Laval pour le financement de la présente étude.

Notes

-

[1]

L’événement analysé est : la réduction du pouvoir des dirigeants pour ce qui est de Berger, Ofek et Yermack (1997); l’adoption de lois contre les prises de contrôle pour ce qui est de Garvey et Hanka (1999); les tentatives de prise de contrôle pour ce qui est de Safieddine et Titman (1999).

-

[2]

De 380 millions de dollars US (MDUS) en 1989, le montant de ces IDE est passé à 612 MDUS en 1994, maintenant un taux de croissance constant d’à peu près 10 % par année. En 1997, le montant des actifs d’entreprises américaines investis à l’étranger s’élève à trois mille milliards de dollars US répartis entre 22 000 filiales. La majeure partie de ces IDE était constituée d’acquisitions et de joint-ventures (voir différents numéros durant la période 1990-1997 du périodique Survey of Current Business publié par le US Department of Commerce).

-

[3]

Mackie-Mason (1990) explique par ailleurs qu’une telle mesure est sujette à un risque de mauvaise spécification du modèle. L’auteur soutient que l’utilisation d’une mesure de flux permet d’augmenter le pouvoir explicatif des tests et d’éviter le biais de mauvaise spécification de modèle.

-

[4]

La réforme fiscale de 1986 a sensiblement diminué le taux d’imposition effectif des entreprises américaines. Suite à cette réforme, le taux d’impôt aux États-Unis est devenu inférieur à celui de plusieurs autres pays étrangers. Si l’avantage fiscal de la dette a diminué, ceci pourrait avoir un effet négatif sur le financement par dette. La période choisie permet d’éviter de capturer cet effet.

-

[5]

Nous-nous inspirons pour ce qui est de la méthodologie, de l’approche adoptée par Berger, Ofek et Yermack (1997), Garvey et Hanka (1999) et Safieddine et Titman (1999).

-

[6]

Bien que ce choix soit subjectif, une période de trois années est dans la norme des fenêtres typiques, qui sont de trois à cinq années, utilisées dans les études événementielles portant sur l’évolution des ratios comptables ou des rendements à long terme (voir par exemple Berger, Ofek et Yermack, 1997; Garvey et Hanka, 1999; Safieddine et Titman, 1999).

-

[7]

Nous aurions préféré contrôler pour ces deux effets plus directement en observant le bilan de la filiale acquise et le mode de financement de l’acquisition. Malheureusement, ce genre de données n’est pas disponible.

-

[8]

Plusieurs variables ont été utilisées dans la littérature pour effectuer la correspondance entre l’échantillon de base et l’échantillon de contrôle. Barber et Lyon (1997) proposent la taille et le ratio de la valeur au livre sur la valeur de marché pour les études événementielles dont l’objectif est d’analyser le rendement boursier anormal à long terme. Pour ce qui est des études sur les performances d’opération, Barber et Lyon (1996) analysent différentes combinaisons de variables de contrôle (taille, industrie, industrie plus performance passée, industrie plus taille) et montrent que le fait de contrôler pour la taille et le secteur industriel en utilisant le code SIC à deux chiffres, fournit des tests puissants et bien spécifiés. Cette procédure de contrôle par rapport au secteur industriel est aussi utilisée par Healy, Palepu et Ruback (1992) qui examinent l’évolution des cash-flows à la suite d’acquisitions. Ainsi nous avons opté pour ces variables (taille plus industrie) parce qu’elles se sont révélés des déterminants majeurs du ratio d’endettement dans la littérature antérieure.

-

[9]

Selon Wright, Madura et Wiant (1997), l’augmentation des coûts d’agence avec le degré d’internationalisation s’explique par quatre facteurs : (1) la dispersion géographique des filiales; (2) les différences de culture de société entre les filiales; (3) les différences de langue et de culture; (4) le niveau de développement économique des pays hôtes. En effet, les filiales sont le plus souvent gérées par des dirigeants locaux plutôt qu’expatriés du pays du siège social. Ces dirigeants agissent en fonction de leur propre culture, environnement et éducation. Ils peuvent être en désaccord avec, ou ne pas comprendre, le système de valeur du siège social. Si l’entreprise possède déjà des activités dans le pays ciblé, l’effet de ces différents facteurs serait moins important que si elle n’en possède pas. Grâce à l’expérience acquise en matière de gestion et d’activité d’audit et de monitoring, les coûts d’agence associés à la nouvelle acquisition pourraient être moins importants que dans le cas où l’entreprise s’implante dans le pays pour la première fois.

-

[10]

Pour vérifier la validité de cette hypothèse il faudrait analyser les données relatives aux bilans des filiales acquises. Malheureusement ce genre de données n’est pas disponible.

-

[11]

Dans le cas d’achat, l’actif et le passif de la filiale ciblée sont réévalués à leur valeur de marché actuelle. Le prix d’acquisition devrait normalement correspondre à la valeur de marché « juste » des fonds propres de l’entreprise acquise. Le plus souvent, le prix payé pour l’acquisition d’une entreprise est supérieur à la différence entre la valeur de marché des actifs et celle des engagements de l’entreprise acquise. Dans ce cas, la différence doit être attribuée (comptabilisée) à un actif intangible identifiable (ex. licences, brevets, etc.). S’il demeure une partie non identifiable, celle-ci est comptabilisée dans le bilan consolidé comme surplus d’acquisition. Dans le cas d’un regroupement d’intérêts, les actifs et les engagements de la filiale acquise ne sont pas réévalués. Ainsi aucun surplus d’acquisition n’est comptabilisé.

La méthode de consolidation utilisée pourrait affecter le ratio d’endettement tel que mesuré par le ratio de la dette à long terme sur la valeur comptable des actifs durant les exercices qui suivent l’acquisition. En effet, dans le cas d’achat, la comptabilisation d’un surplus d’acquisition dans l’actif du bilan consolidé pourrait réduire significativement ce ratio l’année de l’acquisition. Si, par la suite, ce surplus est rapidement amorti ou radié, ce ratio augmentera sensiblement. Contrairement à l’Allemagne et la Grande-Bretagne, la radiation pure et simple du surplus d’acquisition n’est pas permise aux États-Unis. Ce surplus doit plutôt être amorti sur une période allant de 10 à 40 années. Par ailleurs, cet amortissement n’est pas déductible pour fins fiscales. Pour cette raison, les entreprises américaines essayent en pratique d’éviter le plus possible ce surplus. Ainsi, lorsque le prix d’acquisition dépasse largement la valeur de marché des fonds propres de l’entreprise ciblée, elles préfèrent la méthode du regroupement d’intérêts. Lorsqu’elles optent pour la méthode d’achat, la majeure partie de la différence entre le prix payé et la valeur de marché des fonds propres de la filiale est souvent attribuée à un actif intangible. Si un surplus d’acquisition demeure et est comptabilisé comme tel, celui-ci est généralement amorti sur la plus longue période permise (40 années) pour éviter une large réduction des résultats d’opération d’autant plus que cet amortissement n’est pas déductible pour fins fiscales. Ceci devrait donc réduire l’effet annuel du surplus d’acquisition sur l’actif total. Pour plus de détails sur ces deux méthodes de consolidation, voir par exemple White, Sondhi et Fried (1994).

-

[12]

Afin de vérifier la robustesse de nos résultats nous avons effectué les tests suivants. D’abord, le modèle a été estimé en tronquant la distribution des observations au niveau du 1 % supérieur et inférieur, puis en remplaçant les valeurs des observations par leur rang. Ceci permet de s’assurer que les résultats ne sont pas dérivés par l’existence de données aberrantes. Ensuite, le modèle a été estimé en utilisant la dette totale au lieu de la dette à long terme. Enfin, le modèle a été estimé séparément sur les trois années qui suivent l’acquisition ainsi que sur la moyenne des trois années. Les résultats, non fournis, sont disponibles sur demande. Ils sont qualitativement semblables à ceux obtenus avec le modèle de base.

Bibliographie

- Allen, L. et C. Pantzalis (1996), « Valuation of the Flexibility of Multinational Corporations », Journal of International Business Studies, 27 : 633-653.

- Barber, B.M. et J.D. Lyon (1996), « Detecting Abnormal Operating Performance: The Empirical Power and Specification of Test Statistics », Journal of Financial Economics, 41 : 1 359-1 399.

- Berger, P.G, E. Ofek et D.L. Yermack (1997), « Managerial Entrenchment and Capital Structure Decisions », The Journal of Finance, septembre : 1 411-1 438.

- Burgman, T. A. (1996), « An Empirical Examination of Multinational Corporate Capital Structure », Journal of International Business Studies, été : 553-570.

- Chen, C.J.P., C.S.A. Cheng, J. He et J. Kim (1997), « An Investigation of the Relationship between International Activities and Capital Structure », Journal of International Business Studies, automne : 563-577.

- Chkir, I.E. et J.C. Cosset (2001), « Diversification Strategy and Capital Structure of Multinational Corporations », Journal of Multinational Financial Management, 11 : 17-37.

- Doukas, J. (1995), « Overinvestment, Tobin’s q and Gains from Foreign Acquisitions », Journal of Banking and Finance, octobre : 1 285-1 303.

- Doukas, J, et N. G. Travlos (1988), « The Effect of Corporate Multinationalism on Shareholders’ Wealth: Evidence from International Acquisitions », The Journal of Finance, 43 : 1 161-1 175

- Eiteman, D.K., A.I. Stonehill et M.H. Moffett (2001), Multinational Business Finance, 9e édition, Éd. Addison-Wesley.

- Eun, C.S., R. Kolodny et C. Scheraga (1996), « Cross-Border Acquisitions and Shareholder Wealth: Test of the Synergy and Internalization Hypotheses », Journal of Banking and Finance, 20 : 1 559-1 582.

- Fatemi, A.M. (1988), « The Effect of International Diversification on Corporate Financing Policy », Journal of Business Research, 17-30.

- Garvey, G.T. et G. Hanka (1999), « Capital Structure and Corporate Control: The Effect of Antitakeover Statues on Firm Leverage », The Journal of Finance, avril : 519-546.

- Geringer, J.M., P.W. Beamish, et R.C. Dacosta (1989), « Diversification Strategy and Internationalization: Implication for MNE Performance », Strategic Management Journal, 10 : 109-119.

- Harris, R.S. et D. Ravenscraft (1991), « The Role of Acquisitions in Foreign Direct Investment: Evidence from the U.S. Stock Market », The Journal of Finance, 46 : 825-844.

- He, J. et L.K. Ng (1998), « The Foreign Exchange Exposure of Japanese Multinational Corporations », The Journal of Finance, février : 733-753.

- Healy P.M., K.G. Palepu et R.S. Ruback (1992), « Does Corporate Performance Improve After Mergers? », Journal of Financial Economics, 31 : 135-175.

- Jorion, P. (1990), « The Exchange-Rate Exposure of U.S. Multinationals », Journal of Business, 63 : 331-345.

- Kim, W.C., P. Hwang et W.P. Burgers (1993), « Multinationals’ Diversification and the Risk-Return Trade-Off », Strategic Management Journal, 14 : 275-286.

- Lang, L.H.P. et E. Ofek (1995), « Why Do Firms Invest in Eastern Europe? », European Financial Management, 1 : 147-171.

- Lee, K.C. et C.C.Y. Kwok (1998), « Multinational Corporation vs Domestic Corporation: International Environment Factors and Determinants of Capital Structure », Journal of International Business Studies, été : 195-217.

- Mackie-Mason, J.K. (1990), « Do Taxes Affect Corporate Financing Decisions », The Journal of Finance, 45 : 1 471-1 493.

- Morck, R. et B. Yeung (1992), « Internalization, An Event Study Test », Journal of International Economics, 33 : 41-56.

- Myers, S.C. (1984), « The Capital Structure Puzzle », The Journal of Finance, juillet : 575-592.

- Opler, T. et S. Titman (1996), « The Debt-Equity Choice », Document de travail, Ohio State University et Boston College, mars.

- Political Risk Services (1989), PRS’user guide, Syracuse, N.Y.

- Rajan, R.G. et L. Zingales (1995), « What Do We Know About Capital Structure? Some Evidence From International Data », The Journal of Finance, décembre : 1 421-1 460.

- Safieddine, A. et S. Titman (1999), « Leverage and Corporate Performance: Evidence from Unsuccessful Takeovers », The Journal of Finance, avril : 547-580.

- Sambharya, R.B. (1995), « The Combined Effect of International Diversification and Product Diversification Strategies on the Performance of U.S.-Based Multinational Corporations », Management International Review, 35 : 197-218.

- Shapiro, Alan C. (1999), « Multinational Financial Management », 6e édition, Éd. Prentice Hall.

- White, H. (1980), « A Heteroskedasticity-Consistent Covariance Matrix Estimator and a Direct Test for Heteroskedasticity », Econometrica, mai : 817-838.

- White, G.I., A.C. Sondhi et D. Fried (1994), The Analysis and Use of Financial Statements, Éd. Wiley.

- Wright, F.W., J. Madura et K.J. Wiant (1997), « The Differential Effects of Agency Costs on Multinational Corporations », Document de travail, Florida Atlantic University.

List of tables

Tableau 1

Résumé des variables du modèle (1)

Tableau 2

Statistiques descriptives

Ce tableau rapporte la moyenne et (la médiane) du ratio d’endettement autour de la date d’acquisition. Les années -3, -2, -1, +1, +2 et +3 sont par rapport à l’année de l’acquisition (année 0). Sont aussi rapportées, la moyenne du ratio d’endettement des trois années avant la date d’acquisition, notée Moyenne (-3, -2, -1), et celle des trois années après la date d’acquisition, notée Moyenne (+1, +2, +3).

Tableau 3

Évolution du ratio d’endettement autour de la date d’acquisition

Ce tableau rapporte les variations moyennes du ratio d’endettement autour de la date d’acquisition. Le ratio d’endettement est mesuré par le ratio des dettes à long terme sur l’actif total. Les statistiques sont rapportées pour l’échantillon de base, l’échantillon de contrôle et les différents sous-échantillons. Les années -3, -2, -1, +1, +2 et +3 sont par rapport à l’année de l’acquisition (année 0). Sont aussi rapportées, les statistiques t de Student. N est le nombre d’observations.

Note : *** Significatif au seuil de 1 % ; ** significatif au seuil de 5 % ; * significatif au seuil de 10 %.

Tableau 4

Résultats du modèle (1)

Ce tableau présente les résultats du modèle (1) et de différentes transformations de ce modèle. Sont rapportés, les coefficients de chaque variable et, entre parenthèses, les statistiques t de Student correspondantes♣.

Notes : ♣ Les statistiques t rapportées sont corrigées pour l’hétéroscédasticité en utilisant la procédure de White (1980).

*** Significatif au seuil de 1 % ; ** significatif au seuil de 5 % ; * significatif au seuil de 10 %.